负利率银行传导机制文献述评

曲晓溪 侯宇恒

[摘 要]负利率作为一种非常规货币政策工具,于2009年在瑞典央行首次出现。目前,随着全球金融一体化进程不断加快,虽然仅有少数国家实施了负政策利率,但其传播路径颇多、影响力较大,已经波及多种市场利率。鉴于全球经济的联动性,为维护金融稳定、防控负利率外溢效应带来的不确定性冲击,文章基于银行传导机制视角,分别从银行负债、资产及股本等方面对国内外相关文献进行梳理,进而为负利率的研究提供前瞻性指导。

[关键词]负利率;银行负债;银行资产

doi:10.3969/j.issn.1673 - 0194.2023.14.047

[中图分类号]F832.3[文献标识码]A[文章编号]1673-0194(2023)14-0143-03

0 引 言

2008年的国际金融危机导致世界经济发展“迅速刹车”,全球经济市场陷入长期停滞的局势中。鉴于此,前美国联邦储备委员会主席本·伯南克(Bernanke)强调应该把负利率、量化宽松和前瞻指引等非常规政策作为央行标准工具包的一部分,改称为货币政策新工具[1]。其中,非常规货币政策工具负利率于2009年在瑞典央行首次出现,鉴于负政策利率的外溢效应是经济运行发生结构性变化的重大信号,防控负政策利率传导带来的不确定冲击便成为重大议题之一。国际货币基金组织2020年4月发布的《世界经济展望报告》和《全球金融稳定报告》表示,全球经济进入停摆状态,众多经济体面临国内经济动荡、国外需求急剧下降、资本流动逆转等多层次危机,所以,一些经济体已经处于不得不面对负政策利率选择的窗口期。事实上,随着国际金融市场关联度急剧上升,金融产品更加多元化,不同类型的金融产品相互嵌套,增加了金融风险的连锁效应。本文主要目的是梳理国内外现有文献,为负利率传导机制研究作铺垫。

1 负利率概述

1.1 负利率界定

本文所指的负利率是名义利率,是央行或其他金融机构公布的利率,是一种政策利率,是指中央银行控制和调节市场利率以影响社会资金供求的方针和各种措施,是中央银行间接调控信用规模的重要手段,是货币政策制定者制定的一种名义负政策利率。

1.2 负利率的产生、演变和现况

2008年的国际金融危机导致世界经济发展“迅速刹车”,全球经济市场陷入长期停滞的局势中。在此背景下,为了摆脱经济长期停滞现象,提高就业率,推动经济发展,各央行纷纷采用一系列非常规货币政策工具,负政策利率由此诞生。欧洲经济体及日本所采取的货币政策概要如表1所示。

由于物理货币的存在(货币具有窖藏的功能),银行很难将存款利率降为负数。劳伦斯·萨默斯

( Lawrence Summers)将负政策利率称为“黑洞经济学”[2],而肯尼斯·罗格夫(Kenneth Rogoff)建议将更负的政策利率作为央行的主要前进方向[3]。Bernanke提出了一个细致入微的观点,解释了为什么在大金融危机后美联储没有采取负政策利率,并發现“对负利率的焦虑过头了”[4]。

2 负利率银行传导机制

关于利率传导机制的研究,国内较多文献集中于正利率的实证研究[5],在负利率的实证研究中往往使用零下限约束对实体经济的影响进行探究,但是理论方面研究较少,本文基于商业银行利润最大化的目标研究政策利率在商业银行中的特殊传导路径和效率[6],以及使中国利率市场化的金融条件[7]。外国文献中有较多正利率、负利率的实证和理论研究,在正政策利率和负政策利率传导机制的比较中发现,在政策利率为正值时,降息会增加贷款供应量,而将政策利率下调至负区间的特殊之处在于它们不会降低所有的短期利率[8-9]。

2.1 负利率传导至银行负债

负利率政策出台后,欧元区隔夜存款利率中值并未降至零以下[10],在瑞士和日本也分别出现了类似的结果[11]。在欧元区,存款利率下限为零似乎在家庭存款和其他零售存款中最为普遍,越来越多的企业储户被收取负利率,尽管相对于利率为正值时,负利率的传递效应明显减弱[12]。

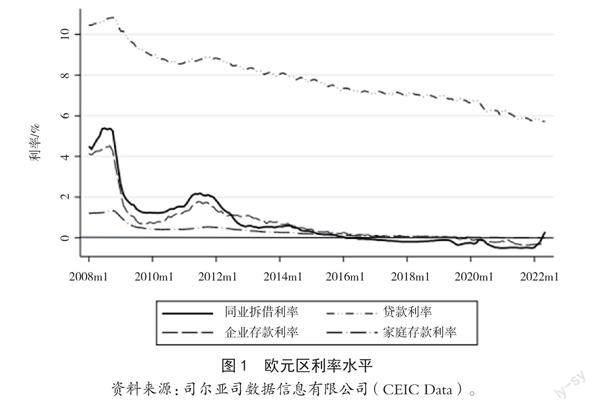

图1说明了负政策利率对欧元区存款和短期市场利率的不平等传递情况。它显示了2008年9月至2022年6月欧洲央行的主要政策利率,以及欧元区银行隔夜家庭存款和非金融企业存款的平均利率,还有欧元区银行隔夜家庭和非金融企业贷款的平均利率。从图1中很直观可以看出,只要政策利率处于正区间,存款利率和贷款利率就会与政策利率同步变动。当政策利率在2014年6月降至零以下时,政策利率和存款利率的路径出现分歧:政策利率下降至负数,而存款利率保持相对稳定,贷款利率此时也下降,但是下降的幅度有限[13]。

与非金融企业存款利率相比,家庭存款利率面临着更难的零下限。这反映了家庭的转换成本低于非金融企业的成本。虽然平均而言家庭持有较少的存款账户,可以随时提取资金并转移到竞争对手的银行中或持有现金,但非金融企业更有可能被银行套牢,因为其依赖多种金融服务,拥有更大的存款账户[9]。

2.2 负利率传导至银行资产

自2008年金融危机以来,大多数国家的银行体系都是以巨额超额准备金运行的。对大多数银行来说,存款准备金率不再具有约束力,所以银行将关注点转移到外部融资约束。

2.2.1 银行资本渠道关注的是对外部融资的约束

这个论点有两个要素。首先,资本关系到银行向实体经济提供信贷的能力。其次,货币政策会影响银行盈利能力,进而影响银行资本[14]。政策利率与银行资本相互作用的证据也符合银行资本渠道的逻辑。当政策利率下降时,资本较少的银行信贷扩张更多[15]。

2.2.2 政策利率也会传导至企业债券收益

帕特里克·博尔顿(Patrick Bolton)和泽维尔·弗莱克斯(Zewail Freixas)对货币政策向贷款利率和银行融资成本传导进行了建模[16]。企业可以通过银行贷款或债券为投资活动融资。收紧货币政策会提高市场利率,即家庭可以用来储蓄的工具的利率,但会减小银行赚取的利差。

2.3 负利率传导至银行股本

在欧元区,政策降息通常会增加银行股本价值,而在负利率区域,政策降息会降低银行股本价值[17]。此外,对于存款份额较高的银行,这种影响更大。来自日本的相关证据显示,日本银行的股票价值在日本银行宣布实施负政策利率后的一个小时内下降了5%[11]。

除了股票价格,人们还可以研究基于会计的指标,如盈利能力,尽管它们往往更具追溯性,而且只在较低的频率下可用。何塞·洛佩斯(Jose Lopez)、安德鲁·罗斯(Andrew Rose)和马克·施皮格尔(Mark Spiegel)通过分析27个欧洲和亚洲国家的银行,发现负利率导致净利息收入大幅下降,但银行能够通过增加非利息收入来抵消这些损失,依赖存款的银行在负利率下盈利能力更差,这一状况与存款利率的零下限约束有关[18]。菲利普·莫利纽克斯(Philippe Molyneux)等人使用来自33个经合组织国家的银行样本的年度银行层面数据进行实证研究,发现实行负政策利率的国家,净息差和整体盈利能力下降[19]。

3 结束语

将政策利率下调至负区间的扩张性不如正区间,因为当政策利率为负时,严重依赖存款融资的银行的净息差会受到负面冲击;较低的负利率会传导至较低的短期债务负利率(如银行间市场利率),但不会传导至较低的零售存款负利率。所以,负利率在银行机制传导中的效果明显减弱。

主要参考文献

[1]汤铎铎,刘学良,倪红福,等.全球经济大变局、中国潜在增长率与后疫情时期高质量发展[J].经济研究,2020(8):4-23.

[2]SUMMERS L .Global economy is at risk from a monetary policy black hole[J].Financial Times,2019.

[3]ROGOFF K.Dealing with monetary paralysis at the zero bound[J].Journal of Economic Perspectives,2017(3):47-66.

[4]BERNANKE B S.What tools does the fed have left?Part 1:negative interest rates[J].Brookings Institution(blog),2016.

[5]樊明太.金融结构及其对货币传导机制的影响[J].经济研究,2004(7):27-37.

[6]马理,黎妮.零利率与负利率的货币政策传导研究[J].世界经济研究,2017(11):3-16,135.

[7]马骏,王红林.政策利率传导机制的理论模型[J].金融研究,2014(12):1-22.

[8]HEIDER F,SAIDI F,SCHEPENS G.Life below zero:bank lending under negative policy rates[J].The Review of Financial Studies,2019(10):3728-3761.

[9]BITTNER C,BONFIM D,HEIDER F,et al.Why so negative?The effect of monetary policy on bank credit supply across the euro area[J].Unpublished Working Paper,2020.

[10]BASTEN C,MARIATHASAN M.How banks respond to negative interest rates:evidence from the Swiss exemption threshold[J].SSRN Electronic Journal,2018.

[11]HONG G H,KANDRAC J.Pushed past the limit?How Japanese banks reacted to negative interest rates[J].International Monetary Fund,2018(131):1.

[12]BOUCINHA M,BURLON L,KAPP D.Negative rates and the transmission of monetary policy[J].Economic Bulletin Articles,2020:3.

[13]BECH M,MALKHOZOV A.How have central banks implemented negative policy rates?[J].BIS Quarterly Review March,2016.

[14]DRECHSLER I,SAVOV A,SCHNABL P.The deposits channel of monetary policy[J].The Quarterly Journal of Economics,2017(4):1819-1876.

[15]JAYARATNE J,MORGAN D P.Capital market frictions and deposit constraints at banks[J].Journal of Money,Credit and Banking,2000(1):74-92.

[16]BOLTON P,FREIXAS Z.Corporate finance and the monetary transmission mechanism[J].The Review of Financial Studies,2006(3):829-870.

[17]AMPUDIA M,VAN D H S.Monetary policy and bank equity values in a time of low interest rates[J].Finance and Economics Discussion Series from Board of Governors of the Federal Reserve System(U.S.),2019.

[18]LOPEZ J A,ROSE A K,SPIEGEL M M.Why have negative nominal interest rates had such a small effect on bank performance?Cross country evidence[J].European Economic Review,2020(96):103402.

[19]MOLYNEUX P,REGHEZZA A,XIE Ru.Bank margins and profits in a world of negative rates[J].Journal of Banking & Finance,2019,107:105613.1-105613.20.

[收稿日期]2023-01-25

[作者簡介]曲晓溪(1988— ),女,山东济南人,博士,主要研究方向:资源配置、货币政策。