纵向兼任高管与企业金融化

韩金红 鲜欢

【摘要】本文以2008 ~ 2021年我国A股上市公司为样本, 探究纵向兼任高管对企业金融化的影响。研究发现: 纵向兼任高管会促进企业金融化, 验证了“掏空效应”的存在; 当兼任强度越大时, 纵向兼任高管对企业金融化的促进作用越明显。在进行一系列稳健性检验后, 上述结论仍成立。机制检验发现, 融资约束在纵向兼任高管与企业金融化之间发挥中介效应。进一步研究发现, 纵向兼任高管对企业金融化的影响在非国有、 审计质量较低及法律环境较差的企业中更显著。本文拓展了纵向兼任高管的经济后果及企业金融化的影响因素研究, 并为完善公司治理机制、 保护中小投资者利益提供了切实依据。

【关键词】纵向兼任高管;企业金融化;掏空效应;融资约束

【中图分类号】F275;F832 【文献标识码】A 【文章编号】1004-0994(2023)13-0057-8

一、 引言

纵向兼任高管在我国上市公司中普遍存在。从监管和理论研究视角来看, 学者们对纵向兼任高管发挥的治理作用持有不同的意见。从监管角度来看, 证监会于1998年提出“三分开”原则、 于2001年提出“五分开”原则等, 再到2022年《上市公司监管指引第8号——上市公司资金往来、 对外担保的监管要求》的发布, 证监会为了限制大股东兼任上市公司高管的行为出台了许多相应政策。而国资委认为纵向兼任高管能对上市公司起到更好的控制作用, 减少内部人控制等问题(郑杲娉等,2014), 因而更倾向于实施纵向兼任高管治理机制。从理论研究来看, 纵向兼任高管具有“监督”和“掏空”两种不同的效应。一方面, 纵向兼任高管会提高企业风险承担水平(佟爱琴和李孟洁,2018;陆海蓉,2019)、 减少违规倾向及次数(乔菲等,2021)、 降低审计收费(卫聪慧等,2021;宋衍蘅等,2022)等; 另一方面, 纵向兼任高管会提高股价崩盘风险(田昆儒和田雪丰,2019), 降低公司价值(Porta等,2000;郑杲娉等,2014)、 投资效率(张桂玲等,2020;闫珍丽等,2021)等。

近年来, 我国部分非金融企业逐步转向金融业投资领域, 并表现出明显的金融化行为(彭俞超和黄志刚,2018)。经济“脱实向虚”问题引发了国家的高度重视, 在党的十九届五中全会及党的二十大报告中都强调要坚持把发展经济的着力点放在实体经济上。在理论研究方面, 国内学者对企业金融化也展开了丰富的研究。现有研究从公司治理、 公司特征及外部环境这三个维度探究其对金融化产生的影响, 但鲜有学者从大股东行为视角去探究纵向兼任高管对企业金融化的影响, 这就为本文的研究提供了契机。

本文的研究贡献如下: 第一, 已有文献对企业金融化的研究视角比较多, 本文首次以纵向兼任高管这一特殊的内部治理机制作为切入点, 检验其对企业金融化产生的影响, 进一步丰富并拓展了纵向兼任高管的经济后果及企业金融化领域的相关研究。同时, 为政府相关部门加强对纵向兼任高管制度的监管提供了有益借鉴。第二, 本文揭示了纵向兼任高管对企业金融化的内在作用机理, 即纵向兼任高管通过加剧企业融资约束, 从而促进企业金融化水平的提升。借此厘清了纵向兼任高管与企业金融化的关系, 为监管部门制定相应监管政策以促进经济高质量发展提供了一定的参考。第三, 本文进一步探究了在兼任强度、 产权性质、 审计质量及法律环境不同的情况下, 这些因素对纵向兼任高管与企业金融化的关系产生了何种影响。通过多方面的分析丰富了公司异质性的研究, 并为上市公司完善内外部治理机制提供了切实依据。

二、 文献综述

在国外发达的市场经济中, 制度环境相对来说更为完善, 学者们认为纵向兼任高管更多的是发挥积极作用, 大股东通过兼任高管增强了对公司的控制, 有利于缓解股东与管理层的代理冲突, 提高企业绩效(Anderson和Reeb,2003;Arnoldi等,2013)和企业价值(Villalonga和Amit,2006)。然而在转型经济体中, 学者们对于纵向兼任高管经济后果的相關研究持有不同观点。一方面, 纵向兼任高管强化了大股东对管理层的监督, 有效抑制了管理层的自利动机(Chen等,2010), 提高了企业投资效率(Officer,2011;闫珍丽等,2021)、 内部控制质量(宋衍蘅等,2022), 降低了股价崩盘风险(曾晓和韩金红,2020)、 违规倾向及频率(乔菲等,2021)、 国企的审计收费(卫聪慧等,2021)等。另一方面, 纵向兼任高管加剧了控股股东对中小股东的利益侵占, 损害了企业价值(郑杲娉等,2014), 抑制了企业创新(闫珍丽等,2019)及投资效率(张桂玲等,2020)等。

在企业金融化的影响因素方面, 现有文献围绕公司治理、 公司特征和外部环境等方面展开了丰富的研究。从公司治理方面来看: 高质量的内部控制会降低企业金融化水平(林素燕和吴昂,2020;王瑶和黄贤环,2020); 多个大股东的存在会抑制企业金融化(孙泽宇和齐保垒,2022); 非金融企业的管理者在激励机制的刺激下, 容易在投机套利动机的驱动下从金融市场中获得利益, 从而使企业配置更多金融资产(Stockhammer,2004)。从公司特征方面来看: 对存在融资约束的企业来说, 由于金融资产能增加企业信贷资源, 从而使得企业金融化程度提高(周弘等,2020); 相比于中小企业, 大企业会持有更多金融产品以获取利润(Bodnar 和Marston,1998; Tang和Zhang,2019); 当企业经营状况和财务状况良好时, 企业会将更多资金用于金融投资(胡奕明等,2017;彭俞超和黄志刚,2018); 但宋军和陆旸(2015)认为, 高业绩和低业绩公司都倾向于持有更多金融资产, 高业绩公司是为了充裕现金, 低业绩公司是为了追逐利润; 另外, 过度自信(Shefrinh, 2001;Hirshleifer等,2012;干胜道等,2018)、 经历过金融危机(杜勇和王婷,2019)、 具有金融背景(戴泽伟和潘松剑,2019;杜勇等,2019)、 有从军经历(于连超,2019)及有贫困经历的高管(牛煜皓和卢闯,2020)均会促进企业金融化水平的提升。从企业外部环境来看: 当实体市场竞争加剧时, 实体经济投资利润率下降, 从而导致实体企业金融化(Arrighi,1994;张成思和张步昙,2015;王红建等,2016); 对于经济政策和金融化的关系, 学者们各抒己见, 当经济政策不确定性较高时, 为降低风险, 管理层会增加对实体经济的投资(饶品贵和姜国华,2011); Demir(2009)、 Duchin等(2017)、 张成思和刘贯春(2018)认为, 经济政策不确定性会使得企业寻找多种投资渠道, 进而促进金融化水平提升。

通过上述文献回顾可知, 已有对纵向兼任高管的研究主要是从投资效率、 企业价值、 创新活动、 股价崩盘等角度展开, 而忽视了企业金融化这一重要经济后果。实际上, 企业金融化现象已普遍存在于上市公司中, 企业的金融化决策对公司来说也是非常重要的。现有针对企业金融化的研究已比较丰富, 虽有研究涉及公司治理特征, 但未有学者从纵向兼任高管这一特殊治理机制视角探究其对企业金融化的影响。上市公司治理结构一直是上市公司、 政府及投资者等关注的焦点, 既然纵向兼任高管具有“监督”和“掏空”两种截然相反的治理作用, 那么纵向兼任高管会对企业金融化产生何种影响?

三、 理论分析与研究假设

(一)纵向兼任高管与企业金融化

纵向兼任高管是一种特殊的治理机制, 具有“监督”和“掏空”两种治理效应。若纵向兼任高管发挥监督效应, 则可能会缓解股东和管理层之间的代理冲突(Villalonga和Amit,2006); 若发挥掏空效应, 则可能会加剧股东与中小股东之间的代理冲突(郑杲娉,2012)。本文主要从这两个角度分析纵向兼任高管与企业金融化的关系。

基于监督效应, 纵向兼任高管可能会强化大股东对管理层的监督(宋衍蘅等,2022), 缓解第一类代理问题(Shleifer和Vishny,1986), 从而提高会计信息质量(潘红波和韩芳芳,2016), 进而抑制企业金融化。具体而言, 当股东与管理者之间存在较为严重的代理问题时, 会导致企业内外部信息不对称程度较高、 内部信息透明度較低, 高管越容易发生机会主义套利行为(朱茶芬等,2011)。相比于实体投资, 金融资产具有强流动性、 高收益、 增值保值、 回报周期短等特点(彭俞超等,2018), 可在短期内实现企业业绩快速增长的目标(杨兴全和张记元,2022), 帮助管理者获取更多收益, 从而使得金融资产成为高管进行套利的工具(赵彦锋等,2022)。纵向兼任高管通过增强大股东对公司的控制, 有效抑制管理层的投机行为(Chen等,2010), 从而使得企业会计信息质量提高(Hope和Thomas,2008;潘红波和韩芳芳,2016), 进而使得信息透明度增加。在这种情况下, 管理层利用金融资产实施投机行为更容易被外部投资者知晓(赵彦锋等,2022)。因此, 管理层就会减少利用金融资产谋取私利的机会主义行为, 进而缩小企业金融资产规模, 即纵向兼任高管能够通过提升会计信息质量抑制企业金融化。

基于掏空效应, 纵向兼任高管可能会强化大股东对上市公司的控制(Claessens等,2002), 加剧第二类代理冲突(薛有志等,2022), 从而提高信息不对称程度和融资约束程度, 进而提高企业金融化水平。具体而言, 一方面, 当企业中存在大股东与中小股东的代理冲突时(徐寿福和姚禹同,2021), 由于大股东具有绝对控制权并拥有信息优势, 可能会为了获得更多的控制权私有收益(佟岩和程小可,2007)而对企业的会计信息进行操纵。于是, 纵向兼任高管便成为大股东增强对上市公司控制、 获取私有信息以提高控制权私有收益的一种手段, 为大股东侵害中小股东利益提供了机会, 加剧了第二类代理冲突, 也使得其对上市公司的掏空能力和掏空动机增强。大股东控制着企业内部信息而具有信息优势, 为了掩盖自身机会主义行为, 大股东可能会通过减少信息披露频次或者操纵会计信息等途径而使得会计信息的透明度下降。由于金融资产具有变现能力强、 收益高、 以公允价值计量、 会计核算较为灵活等特点(赵彦锋等,2022;胡秋阳和张敏敏,2022), 大股东会利用金融资产调节账面利润(Barton,2001)、 谋取私利(赵彦锋,2021)及进行盈余管理(俞鸿琳,2022)等, 从而进一步加剧企业内外部信息不对称程度。当信息不对称程度越高时, 就越有利于大股东通过金融资产实施投机套利行为, 从而使得企业金融化水平提高(赵彦锋等,2022)。另一方面, 纵向兼任高管会加剧第二类代理冲突, 从而加剧企业融资约束(韩金红和刘安钦,2021)。而融资约束程度会影响企业对于金融资产的配置行为和动机(周弘等,2020;熊礼慧和董希淼,2021)。当实体企业受到的融资约束较为严重时, 企业的融资成本较高(Myers 和Majluf,1984), 无法得到充足的外部资金支持。那么, 企业为了解决资金不足问题, 就更有动机利用手中既有的资金来获取更多的短期回报, 即企业会更加在意投资回报率以及回报周期(刘德红等,2021), 同时企业投资也会更加短期化(倪志良等,2019), 而流动性强、 回报周期短、 收益率高的金融资产恰好可以满足企业的需求(彭俞超等,2018;熊礼慧和董希淼,2021)。在此情况下, 企业会提高金融化水平, 以获取更多的短期回报来充实自身的现金流。综上, 纵向兼任高管会加剧企业融资约束, 从而提高企业金融化水平。

基于以上分析可知, 纵向兼任高管对企业金融化存在两种影响。一方面, 基于监督效应分析, 纵向兼任高管有可能会缓解第一类代理冲突, 成为大股东监督管理层的有效手段, 从而提高会计信息质量, 进而抑制企业金融化。另一方面, 基于掏空效应分析, 纵向兼任高管有可能会加剧第二类代理冲突, 从而提高信息不对称程度以及加剧融资约束, 进而促进企业金融化水平提升。

据此, 本文提出如下假设:

假设1a: 纵向兼任高管会抑制企业金融化。

假设1b: 纵向兼任高管会促进企业金融化。

(二)纵向兼任高管、 兼任强度与企业金融化

从权力大小来看, 在现代公司治理体系中, 董事长作为公司的法定代表人, 其对企业的发展具有重大决策权。总经理作为职业经理人, 负责执行董事会的战略决策及公司经营过程中的具体事务等(曹建安等,2009), 并且总经理是由董事会任命并接受董事会的监督、 考核等。我国上市公司集中的股权结构, 使得董事长在企业决策中的作用相对于总经理更大(姜付秀等,2009)。而当董事长和总经理为同一人时, 其在企业中的权力更大(谢劼,2006)。纵向兼任高管会对企业金融化产生两种不同的治理效应, 而兼任强度异质性则会影响两种效应的发挥。因此, 相比于其他情况, 当董事长和总经理均兼任时, 拥有的权力更大, 不论纵向兼任高管发挥何种效应, 都会对企业金融化产生更大的影响。

从利益代表差异来看, 一方面, 当兼任强度最大(董事长、总经理均为纵向兼任高管)时, 在一定程度上是两职合一。两职合一有利于减少决策和管理中的矛盾(郭建鸾,2008), 提高信息沟通效率和决策效率(Brickley等,1997), 提升企业经营绩效(朱玉杰等, 2016), 并使企业利益目标更为一致。在这种情况下, 高管可能就会为了公司价值最大化而做出有利于企业长远发展的决策, 注重发展实体主业, 而降低金融化水平。另一方面, 在兼任强度较大的情况下, 可能会出现董事长、 总经理、 大股东三者职权集于一身, 从而拥有公司的绝对控制权并成为内部“大独裁者”。具体来看, 当董事长与总经理均为纵向兼任高管时, 董事长会对公司的经营状况更加了解, 而董事长作为公司董事会的权力核心, 代表着股东的利益。因此, 董事长与大股东目标可能会保持一致(闫珍丽等,2019), 其可能会听取大股东安排并按照大股东意愿制定相关决策, 从而对企业的经济活动产生实质性影响。为了谋取个人私利, 大股东有动机也有能力侵占中小股东利益, 将大量资金投资于回报周期短、 易于操纵的金融资产, 从而使得企业金融化水平提高。因此, 当兼任强度更大时, 不管是监督效应或者掏空效应, 都会对企业金融化产生更显著的影响。

据此, 本文提出如下假设:

假设2a: 兼任强度越大, 对企业金融化的抑制作用越显著。

假设2b: 兼任强度越大, 对企业金融化的促进作用越显著。

四、 研究设计

(一)样本选择与数据来源

本文以2008 ~ 2021年我国A股上市公司为初始样本, 并按以下步骤对数据进行处理: 剔除金融行业类及ST类公司、 数据缺失的样本, 得到35473个样本, 并对样本中连续变量进行1%的两端缩尾处理。本文数据主要来自CSMAR数据库。

(二)变量定义

1. 被解释变量。本文借鉴林慧婷等(2021)对金融化的定义, 用金融资产除以总资产来衡量企业金融化。

2. 解释变量。借鉴潘红波和韩芳芳(2016)对纵向兼任高管的定义, 若上市公司董事长或总经理到大股东单位兼职董事或高管, 或大股东的董事或高管到上市公司兼职董事长或总经理, 则纵向兼任高管取值为 1, 反之为0。

3. 调节变量。借鉴张桂玲等( 2020) 对兼任强度的定义, 当总经理兼任、 董事长兼任及总经理和董事长二者均兼任时, 分别赋值为1、 2、 3, 不存在兼任高管時赋值为0。

4. 控制变量。借鉴彭俞超等(2018)、 杜勇等(2019)、 顾雷雷等(2020)、 陈文川等(2021)对企业金融化的研究, 选取了公司规模、 上市年龄、 财务杠杆等控制变量, 引入行业、 年份虚拟变量, 并根据公司和年份进行聚类处理。变量定义如表1所示。

(三)模型构建

为了检验纵向兼任高管与企业金融化之间的关系, 本文构建如下模型(1):

Fin=β0+β1AM+β2Controls+ΣYear+ΣIndustry+ε(1)

在模型(1)中, 若β1显著为负, 即验证了假设1a; 若β1显著为正, 即验证了假设1b。为了验证兼任强度对企业金融化的影响, 本文构建如下模型(2):

Fin=β0+β1AM_str+β2Controls+ΣYear+ΣIndustry+ε(2)

在模型(2)中, 若AM_str的系数显著为负, 则验证了假设2a; 当AM_str的系数显著为正时, 则验证了假设2b, 即兼任强度越大, 纵向兼任高管对企业金融化的促进作用越显著。

五、 实证分析

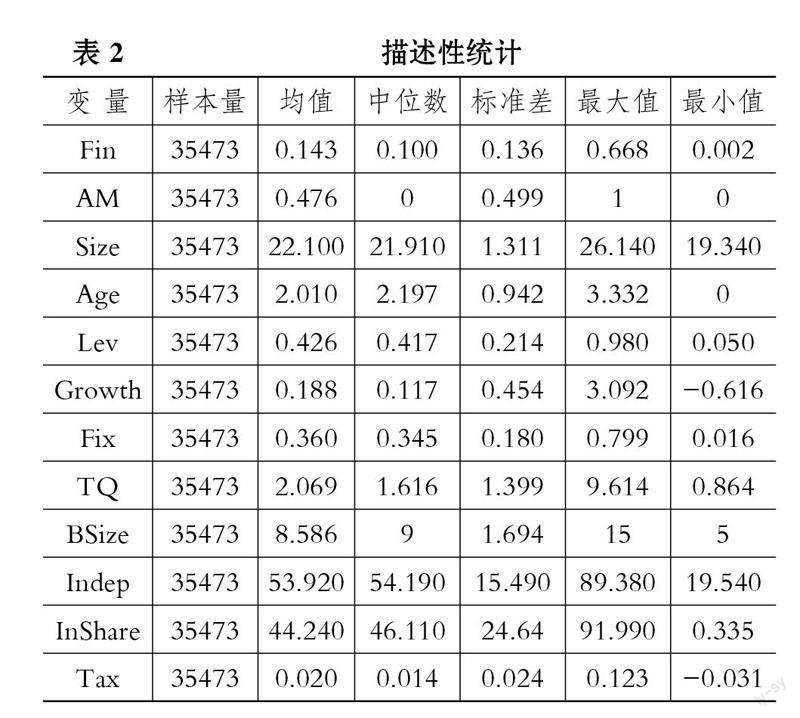

(一)描述性统计

主要变量描述性统计结果如表2所示。由表2可知, 企业金融化(Fin)的均值为0.143, 说明样本公司金融资产占总资产的比重平均约为14.3%, 与林慧婷等(2021)的均值相差不大。纵向兼任高管的均值为0.476, 说明纵向兼任高管这种治理机制在我国上市公司中普遍存在, 与潘红波和韩芳芳( 2016)所报告的均值0.486相近。公司规模(Size)、 上市年龄(Age)、 财务杠杆(Lev)等变量均在合理范围内。

(二)相关性分析

对主要变量进行Pearson相关性分析, 结果表明: 选取的各变量间的相关系数均小于0.5, 表明不存在严重的多重共线性, 也验证了文中选取的变量是合理的。限于篇幅, 结果未予列示。

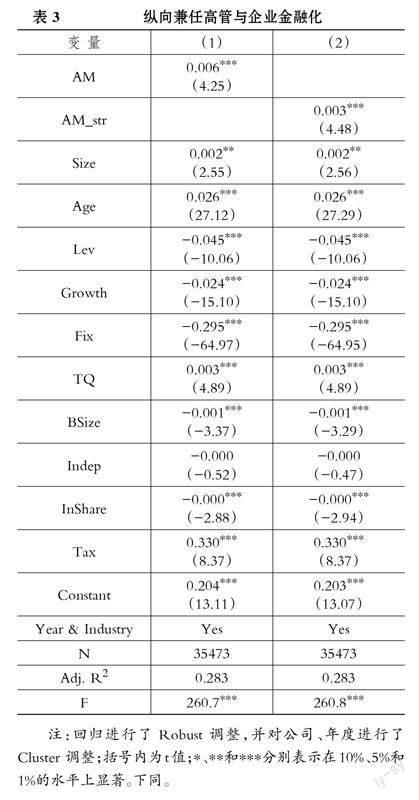

(三)多元回归分析

为检验主假设, 对模型(1)和模型(2)进行回归, 回归结果见表3。

由表3可知, 在列(1)中, AM的系数为0.006, 在1%的水平上通过了显著性检验, 即纵向兼任高管会促进企业金融化。实证结果支持了假设1b, 验证了纵向兼任高管的掏空效应, 这表明纵向兼任高管强化了大股东对上市公司的控制, 使得第二类代理问题更加严重, 从而加剧了企业融资约束, 促进了企业金融化。在列(2)中, AM_str的系数为0.003且在1%的水平上显著, 即兼任强度越大, 纵向兼任高管对企业金融化的促进作用越大, 验证了假设2b。这表明当董事长和总经理均纵向兼任时, 其联结关系更强, 会发生更多侵害小股东利益的行为, 从而做出不利于企业长期发展的决策, 背离实体主业投资, 而增加金融化投资。

(四)稳健性检验

1. 替换企业金融化的度量方式。为避免不同度量方式产生误差而对回归结果造成影响, 本文借鉴刘姝雯等(2019)、 熊礼慧和董希淼(2021)的研究方法, 用金融资产总规模的自然对数衡量企业金融化, 并进行稳健性检验。回归结果显示, AM的系数、 AM_str的系数均在1%的水平上显著为正, 验证了假设1b和假设2b。在更换企业金融化的度量方式之后, 回归结果仍与主假设的回归结果相吻合, 说明研究结论比较稳健。

2. 替换纵向兼任高管的度量方式。郑杲娉等(2014)对纵向兼任高管的定义为: 董事长或总经理是第一大股东或实际控制人; 董事长或总经理同时在第一大股东或实际控制人单位任职, 满足这种情况, 赋值为1, 反之为0。本文拟采用郑杲娉等(2014)对纵向兼任高管的定义进行穩健性检验。根据回归结果可知, 纵向兼任高管的系数在5%的水平上与企业金融化显著正相关, 这表明纵向兼任高管对企业金融化的促进作用仍然成立; 在检验兼任强度异质性时, 发现兼任强度的系数在10%的水平上与企业金融化显著正相关, 再一次验证了当兼任强度越大时, 其对企业金融化的促进作用越强。该结论与前文回归结果一致。

3. 内生性问题。

(1)倾向得分匹配检验。借鉴潘红波和韩芳芳(2016)、 乔菲等(2021)的研究, 使用倾向得分匹配法进行稳健性检验, 具体采用半径匹配方法, 选择了公司规模、 资产负债率、 企业成长性等协变量一一进行匹配, 共得到35467个样本, 匹配后各变量的标准性偏差均小于5%, t检验结果表明组间差异不显著, 并通过了平衡性检验。然后将匹配后的样本重新回归。根据倾向得分匹配法回归后的结果可知, 存在纵向兼任高管时, 会促进企业金融化水平的提升, 与前述回归结果一致。

(2)滞后一期。为缓解纵向兼任高管与企业金融化之间可能存在的内生性问题, 参考乔菲等(2021)的方法, 使用自变量、 控制变量滞后一期的数值, 代入基准模型重新回归。结果表明, 纵向兼任高管与企业金融化在1%的水平上显著正相关, 且当兼任强度越大时, 金融化水平越高。该回归结果与主假设结果一致, 进一步支持了本文的研究结论。

4. 中位数回归。为避免极端值对回归结果产生影响, 本文借鉴田昆儒和田雪丰(2019)、 曾晓和韩金红(2020)的研究方法, 采用对极端值不敏感的中位数进行回归。由回归结果可知, 当采用中位数回归时, 纵向兼任高管与企业金融化仍为正相关关系; 兼任强度越大, 纵向兼任高管与企业金融化的正相关关系越显著, 证明本文的结论具有稳健性。

5. 子样本回归。考虑到2008年金融危机对我国经济、 企业等各方面的影响一直持续到2012年左右才基本结束(王瑶和黄贤环,2020), 因此, 剔除了2012年及之前的样本, 样本区间界定为2013 ~ 2021年并重新回归。在缩短样本区间后, 纵向兼任高管、 兼任强度的回归系数分别在10%、 5%水平上与企业金融化显著正相关, 即证实本文的回归结果具有稳健性。

限于篇幅, 未列出稳健性部分的实证结果。

六、 影响机制分析

在前文中, 已验证纵向兼任高管会促进企业金融化, 但是, 纵向兼任高管会通过何种路径来影响企业金融化呢?为厘清具体的作用路径, 本文对该问题做出进一步检验。

纵向兼任高管会使得第二类代理问题更为严重, 从而加剧融资约束。当融资约束较为严重时, 企业融资成本较高(Myers 和Majluf,1984), 无法得到充裕的资金。为缓解资金不足问题, 企业更倾向于投入一定资金以获取短期回报(刘德红等,2021), 从而加大对金融资产的投资。

为验证这一传导机制, 本文以融资约束作为中介变量, 参考Hadlock和Pierce(2010)的研究方法, 用SA指数来衡量融资约束, 并借鉴温忠麟和叶宝娟(2014)的中介效应检验思路, 构建如下模型:

SA=α0+α1AM+α2Controls+ΣYear+ΣIndustry+ε(3)

Fin=γ0+γ1AM+γ2SA+γ3Controls+ΣYear+ΣIndustry+ε (4)

表4列示了影响机制检验的结果。可以看出, 列(1)中AM的系数为0.006且显著, 即纵向兼任高管会促进企业金融化水平的提升。列(2)中AM的系数α1、 列(3)中SA的系数γ2及AM的系数γ1均显著, 且α1γ2与γ1的系数同号, 从而验证了融资约束的中介效应。通过机制检验发现, 纵向兼任高管通过加剧企业融资约束, 提高企业金融化水平。

七、 进一步分析

(一)产权性质

公司产权性质的差异, 会使得公司的治理机制存在明显差异(闫珍丽等,2019)。本文的实证检验验证了“纵向兼任高管会对企业金融化产生正向影响”, 但这一关系可能还会受公司产权性质的影响, 本文预期这种正向影响会在非国有企业中更加显著。主要是基于以下两个原因: 首先, 由于国有企业控股股东的实际控制人为各级国资委或各级人民政府(张桂玲等,2020), 使得控股股东没有收益权(刘瑞明,2013;Liao等,2014), 也不能为了获得个人私有收益而转移公司财富。因此, 国有企业控股股东没有强烈的掏空动机。但是, 非国有企业的控股股东一般为个人、 家族或企业集团等, 控股股东具有收益权并有强烈动机通过为大股东提供担保等方式转移上市公司财富, 因而在非国有企业中, 控股股东的掏空动机更强烈。其次, 相比国有企业, 非国有企业面临的社会及政府监督力度更小、 “信贷歧视”更强( Firth等,2009), 导致其面临的融资约束较为严重; 政府对非国有企业的扶持力度相对更弱(毛淑珍等,2010), 从而使得非国有企业大股东有强烈动机去掏空公司, 并通过金融资产实现投机套利, 从而加剧企业金融化。

为验证上述观点, 按产权性质进行分组回归, 得到结果如表5所示。可以看出, 在非国有企业中, AM的系数为0.006且在1%的水平上通过了显著性检验; 而在国有企业的样本中, 纵向兼任高管与企业金融化为正相关关系但不显著, 这说明纵向兼任高管与企业金融化的正相关关系在非国有企业中更显著, 与本文预期分析结果一致。

(二)审计质量

审计师是公司外部治理机制的重要组成部分, 其出具的审计报告质量可能会对纵向兼任高管与企业金融化的关系产生一定影响。为验证该观点, 本文参考张永杰等(2019)的研究方法, 用审计师是否来自“国际四大”度量审计质量。若来自“国际四大”, 定义为高审计质量组, 反之则定义为低审计质量组。相关回归结果见表6。可以发现, 在高审计质量组中纵向兼任高管的系数不显著, 而在低审计质量组中其系数显著为正, 这说明纵向兼任高管与企业金融化的正相关关系会随着审计质量的降低而不断增强, 即审计师作为一种常见的公司外部治理机制, 在一定程度上能够抑制纵向兼任高管与大股东的“合谋掏空”行为。

(三)法律环境

当公司所处的外部法律环境越好时, 越能有效抑制大股东的掏空行为(陈德球等,2013)。本文借鉴姜付秀(2017)、 赵彦锋等(2022)的研究方法, 用樊纲等(2010)编制的“市场中介组织发育和法律制度环境”指数来衡量公司所在地区的法律环境, 法律环境越好, 表明公司外部监督机制越强。如果该指数大于样本年度中位数, 则为法律环境好的组, 反之则为法律环境差的组。对两组样本分别进行回归, 结果见表6。可以看出, 在法律環境差的组别中, 纵向兼任高管对企业金融化的促进作用更明显, 而在法律环境好的组别中并不显著。这表明当法律环境较差、 外部监督机制薄弱时, 这些条件为大股东强烈的掏空动机提供了机会, 从而促进了纵向兼任高管与企业金融化的正相关关系。

八、 结论及建议

本文以纵向兼任高管这种特殊的治理机制为切入点, 以2008 ~ 2021年我国A股上市公司为研究样本, 考察了纵向兼任高管与企业金融化之间的关系。实证结果表明: 纵向兼任高管会提高企业金融化水平; 当兼任强度越大, 纵向兼任高管对企业金融化的正向作用越明显; 使用替换变量、 倾向得分匹配法、 滞后一期及中位数回归等方法进行稳健性检验之后, 上述结论依然成立。影响机制检验发现, 纵向兼任高管通过加剧融资约束来促进企业金融化水平的提升。进一步研究表明, 在非国有、 审计质量低及法律环境较差的企业中, 纵向兼任高管对企业金融化的促进作用更为显著。

基于上述结论, 本文的建议如下: 第一, 纵向兼任高管发挥的是掏空效应, 损害了上市公司及中小股东的利益, 加大了对金融资产的投资力度, 导致公司有“脱实向虚”倾向。据此, 相关政府部门一方面要积极引导上市公司建立健全纵向兼任高管的管理机制, 促进上市公司加强内部自我监管; 另一方面, 要针对大股东兼任高管的现象出台相应的政策法规加以约束, 加大对上市公司纵向兼任高管违法违规行为的处罚力度, 积极引导资本市场健康发展, 以保障我国实体经济高质量发展。第二, 当兼任强度越大时, 纵向兼任高管对企业金融化的促进作用越显著。这表明董事长和总经理均兼任高管时, 纵向兼任高管发挥的掏空效应更强。因此, 相关监管部门应针对我国兼任强度异质性制定相应规定, 并加强对董事长和总经理均纵向兼任高管的监督等。第三, 在非国有、 审计质量低、 法律环境差的企业中, 纵向兼任高管发挥的掏空效应就越强, 从而促进了纵向兼任高管与企业金融化的正相关关系。因此, 上市公司要不断完善、 健全公司内外部治理机制, 推进外部法律制度建设, 充分发挥外部审计师的有效监督作用, 有效抑制纵向兼任高管的掏空行为, 进而缓解纵向兼任高管对企业金融化产生的不利影响。

【 主 要 参 考 文 献 】

陈文川,李文文,李建发.政府审计与国有企业金融化[ J].审计研究,2021(5):16 ~ 28.

顾雷雷,郭建鸾,王鸿宇.企业社会责任、融资约束与企业金融化[ J].金融研究,2020(2):109 ~ 127.

胡奕明,王雪婷,张瑾.金融资产配置动机:“蓄水池”或“替代”?——来自中国上市公司的证据[ J].经济研究,2017(1):181 ~ 194.

林慧婷,何玉润,刘金雅.财务报告问询函压力与企业金融化[ J].会计研究,2021(9):65 ~ 76.

刘姝雯,刘建秋,阳旸,杨胜刚.企业社会责任与企业金融化:金融工具还是管理工具?[ J].会计研究,2019(9):57 ~ 64.

潘红波,韩芳芳.纵向兼任高管、产权性质与会计信息质量[ J].会计研究,2016(7):19 ~ 26+96.

彭俞超,韩珣,李建军.经济政策不确定性与企业金融化[ J].中国工业经济,2018(1):137 ~ 155.

彭俞超,黄志刚.经济“脱实向虚”的成因与治理:理解十九大金融体制改革[ J].世界经济,2018(9):3 ~ 25.

乔菲,文雯,徐经长.纵向兼任高管能抑制公司违规吗?[ J].经济管理,2021(5):176 ~ 191.

饶品贵,姜国华.货币政策波动、银行信贷与会计稳健性[ J].金融研究,2011(3):51 ~ 71.

宋军,陆旸.非货币金融资产和经营收益率的U形关系——来自我国上市非金融公司的金融化证据[ J].金融研究,2015(6):111 ~ 127.

孙泽宇,齐保垒.多个大股东与企业金融化[ J].管理工程学报,2022(3):62 ~ 77.

卫聪慧,刘嫦,孙洪锋.纵向兼任高管、产权性质与审计收费[ J].审计与经济研究,2021(2):52 ~ 62.

熊礼慧,董希淼.股权质押、融资约束与企业金融化[ J].金融经济学研究,2021(1):136 ~ 150.

闫珍丽,梁上坤,袁淳.高管纵向兼任、制度环境与企业创新[ J].经济管理,2019(10):90 ~ 107.

閆珍丽,梁上坤,袁淳.高管纵向兼任与企业投资效率:促进还是抑制[ J].管理工程学报,2021(3):56 ~ 63.

张成思,刘贯春.中国实业部门投融资决策机制研究——基于经济政策不确定性和融资约束异质性视角[ J].经济研究,2018(12):51 ~ 67.

张桂玲,线婷婷,王林江.纵向兼任高管、产权性质与企业投资效率[ J].中央财经大学学报,2020(1):70 ~ 88.

赵彦锋,王桂祯,胡著伟.多个大股东能抑制实体企业金融化吗?[ J].现代财经(天津财经大学学报),2022(1):81 ~ 99.

赵彦锋.实际控制人境外居留权会加剧实体企业金融化吗?[ J].中南财经政法大学学报,2021(2):65 ~ 78+146+159.

郑杲娉,薛健,陈晓.兼任高管与公司价值:来自中国的经验证据[ J].会计研究,2014(11):24 ~ 29+96.

Anderson R. C., Reeb D. M.. Founding-family Ownership and Firm Performance: Evidence from the S&P 500[ J].Journal of Finance,2003(3):1301 ~ 1327.

Brickley J. A., Coles J. L., Jarrell G.. Leadership Structure: Separating the CEO and Chairman of the Board[ J].Journal of Corporate Finance,1997(3):189 ~ 220.

Chen S., Chen X., Cheng Q., et al.. Are Family Firms More Tax Aggressive Than Non-family Firms?[ J].Journal of Fianacial Economics,2010(1):41 ~ 61.

Claessens S., Djankov S., Fan J. P. H., Lang L. H. P.. Disentangling the Incentive and Entrenchment Effects of Large Shareholdings[ J].The Journal of Finance,2002(57):2741 ~ 2771.

Demir F.. Financial Liberalization, Private Investment and Portfolio Choice: Financialization of Real Sectors in Emerging Markets[ J].Journal of Development Economics,2009(2):314 ~ 324.

Hadlock C. J., Pierce J. P.. New Evidence on Measuring Financial Constraints: Moving Beyond the KZ Index[ J].The Review of Financial Studies,2010(5):1909 ~ 1940.

Officer M. S.. Overinvestment, Corporate Governance, and Dividend Initiations[ J].Journal of Corporate Finance,2011(3):710 ~ 724.

Porta R., Slianes F., Shleifer A., et al.. Investor Protection and Corporate Governance[ J].Journal of Financial Economics,2000(1-2):3 ~ 27.

Shleifer A.,Vishny R. W.. Large Shareholders and Corporate Control[ J].The Journal of Political Economy,1986(3):461 ~ 488.

Stockhammer E.. Financialization and the Slowdown of Accumulation[ J]. Cambridge Journal of Economics,2004(28):719 ~ 741.

Villalonga B., Amit R. H.. How Do Family Ownership,Control,and Mana-gement Affect Firm Value?[ J].Journal of Financial Economics,2006(2):385 ~ 417.