中小农业企业供应链融资策略研究

尤璞,刁树园,宋丽龄,姚啸颖

摘 要:農业是我国国民经济的基础,中小农业企业为促进我国农业产业化做出了巨大贡献。但融资难、融资贵问题一直是阻碍我国中小企业可持续发展的一个重要因素。文章结合中小农业企业的生命周期特征和行业属性,探讨了中小农业企业供应链融资的适应性,分析得出供应链融资模式并不能适用于中小农业企业生命周期内的各个阶段,且由于农业天然弱质性且生产周期长,生产规模小、财务透明度差以及抵押资产不足等原因,导致了中小农业企业很难通过预付款及存货和动产质押等供应链融资方式进行融资,而由于农业生产不确定性大、风险较高,使得中小农业企业的订单质押融资、交易信用融资以及应收账款融资也只在理论上具有可行性。因此,文章从实际角度出发,加入了政府引导因素,基于企业交易订单、企业交易信用以及应收账款构建了中小农业企业供应链融资模式,从建立中小农业企业供应链、构建供应链融资生态以及风险监管等方面,提出了中小农业企业供应链融资的实施路径。

关键词:中小农业企业;供应链融资;政府引导;实施路径

中图分类号:F275.6 文献标志码:A DOI:10.13714/j.cnki.1002-3100.2023.11.037

Abstract: Agriculture is the foundation of our national economy. Small and medium-sized agricultural companies have made great contribution to the promotion of the agriculture industrialization in our country. However, the problem of financing difficulty and expensive financing has always been an important factor in hindering the sustainable development of our small and medium-sized enterprises. Based on the life cycle characteristics and industry attributes of small and medium-sized agricultural enterprises, this paper discusses the adaptability of supply chain financing of small and medium-sized agricultural enterprises. The analysis shows that the supply chain financing model is not suitable for each stage of the life cycle of small and medium-sized agricultural enterprises. In addition, due to the weak nature of agriculture, long production cycle, small scale of production, poor financial transparency and insufficient mortgage assets, it is difficult for small and medium-sized agricultural enterprises to finance through supply chain financing methods such as advance payment, inventory and movable property pledge. However, due to the great uncertainty and high risk of agricultural production, the order pledge financing, transaction credit financing and accounts receivable financing of small and medium-sized agricultural enterprises are only feasible in theory. Therefore, this article embarks from the practical angle, joined the government guiding factors, based on the enterprise trade order, enterprise credit and accounts receivable to construct the small and medium-sized agricultural enterprise supply chain financing model, from establish ecological agriculture, small and medium enterprises supply chain, build the supply chain financing and risk supervision and so on, puts forward the implementation of the small and medium-sized agricultural enterprise supply chain financing path.

Key words: small and medium-sized agricultural enterprises; supply chain financing; government guidance; implementation of the path

0 引 言

“三农”问题是党和政府多年持续聚焦的热点,农业问题是重中之重。农业发展不仅要靠科学技术的创新,更需要金融的支持。如今,抑制我國农业发展的首要瓶颈就是缺乏金融支持,像一般中小企业一样,融资难、融资贵是限制中小农业企业发展的重要原因,而供应链融资的出现可以缓解中小农业企业的融资问题。现实中,金融中介的选择具有明显的倾向性,而中小农业企业技术含量偏低、同构性较大、抗风险能力较弱,难以对其进行准确的评估,且金融机构更偏重质量好、风险低的优质资源,从而导致中小农业企业在实际融资过程中更加困难,银行资金供给跟企业的需求之间难以得到很好的匹配。特别是2020年以来的新冠疫情,带给中小农业企业的冲击远远大于大型企业,中小企业原材料储备不足,疫情导致无法复工,生产停滞;疫情下多地关闭了农贸交易市场;“封城封路”导致较短保质期的农产品无法出售,大量损坏,造成巨大损失[1]。

基于上述考虑,要想真正从实际出发,缓解中小农业企业融资问题,就需要政府参与到供应链融资体系建设中,与金融中介不同,政府为中小农业企业提供外部资金供给,具有明显的正向性,考虑到中小农业企业的贷款风险敞口过大,可以通过风险补偿、担保以及成立政府引导基金等方法来进行缓解,从而有效降低商业银行需要承担的风险,以此引导社会资本的投入。供应链金融通过获取企业间交易信息和信用信息,能够有效降低信息不对称性[2],能够在一定程度上缓解中小农业企业的融资问题。但是,在实际应用过程当中,关于中小农业企业供应链融资方面的研究还需要进一步深入探讨,主要的问题在于:现有对中小农业企业的供应链融资模式的论证,仍是在传统中小企业概念下进行的研究,没有针对中小农业企业的实际和特点,如中小农业企业的成长阶段及行业类型,包括对融资方法能否有效应用于中小农业企业进行讨论,提出的融资模式具有普遍性但缺乏针对性。此外,政府如何参与农业供应链金融,才能有效推动供应链金融的实施,也需要进一步研究。本文结合了中小农业企业的特点和生命周期,讨论了供应链融资对于中小农业企业的可行性,建立中小农业企业供应链融资模式,提出政府资金引导下供应链融资的实施路径及风险监管的建议。

1 文献综述

中小型农业企业在转移农村剩余劳动力,增加农民收入,发展农村经济方面起着重要作用。但是,中小型农业企业大都规模小、资本质量差、信用资质低、企业管理混乱、企业效益低下,由于自身内部因素加上一些外部因素的阻扰,这些企业很难获得银行贷款[3]。周敏等认为,造成中小企业融资困境的主要原因之一在于银企的信息不对称引起的违约风险和逆向选择问题[4]。而金融中介作为信息制造者和受委托监督者,可以减少或者克服信息不对称带来的问题[5]。然而,在实际当中,由于中小农业企业存在较大的风险敞口,导致了金融中介会选择“慎贷、惜贷”,同时,会产生较高的融资成本,使得中小农业企业面临着资金的可获得性和融资成本的双重约束。并且,我国金融制度的微调导致银行贷款审批层层把关严控,使得这种信息不对称的负面影响进一步扩大,而中小企业存在的这些问题同样可以应用在中小农业企业上。长期以来,由于“三农”的弱质性,农业经营主体普遍存在融资难、销售难、风险防控难等问题。涉农企业在参与产业链时面临自身的信贷约束问题[6]。即便是龙头企业,在种养殖技术革新、产品研究等关键环节,也都存在一定的融资约束[7]。

2 中小农业企业供应链融资模式的适用性分析

2.1 供应链融资的主要模式及流程。供应链金融以明确的客户—中小企业为导向,在供应链日常经营中,中小企业现金流动需求较高,现金流管理困难[8]。中小企业现金流缺口(Cash Cap)在生产服务经营周期内占据较大一部分,从中小企业现金流缺口分析,融资需求主要发生在采购、生产库存以及销售回款阶段[9]。采购阶段,上游核心企业首先作出回购承诺,然后,中小企业利用核心企业在银行指定仓库的既定仓单为质押向银行提出贷款申请,提货权归银行所有,从而控制资金回笼,即“保税仓”模式。生产阶段,中小企业将银行认可的存货,如原材料、半成品、产成品以及未出售的商品等,在支付现金至卖出期间,质押给银行,并交由银行指定的第三方物流进行监督,在不转移物权的前提下维持企业正常经营,企业通过销售分阶段偿还贷款,即“融通仓”模式。销售阶段,供应链上游中小企业可以将核心企业的应收账款凭证作为质押,向银行等金融机构申请短期贷款,贷款金额不超过应收账款账龄,即“应收账款”模式。同理,当中小企业获得核心企业的订单时,也可以通过订单向银行申请授信进行贷款。此外,供应链融资还包含信用融资,即核心企业向下游中小企业提供的延期支付、向上游中小企业提供的提前付款行为[10]。

2.2 中小农业企业供应链融资适用性分析

2.2.1 农业企业供应链融资的概念。农业供应链融资是以核心企业为中心,基于供应链中“三流”的真实交易和核心企业的资信度,针对供应链的上下游中小企业和农户等参与者展开的综合性金融活动。其目的是通过金融优化和夯实农业供应链,产生金融增值,从而促进供应链和各参与主体良性互动、持续健康发展[11]。农业产业供应链与金融服务的有机结合,旨在为农业生产与流通中的各环节提供金融服务,是一种新型的金融服务模式,涉及农产品及生产资料、日用品生产的源头及流通环节,实现了一个功能完备的农业流通体系,通过提供整体的金融服务,从而充分推动农业产业化的发展。

2.2.2 行业属性下供应链融资的适应性。根据当前政策导向,中小农业企业目前涉及的供应链范围和品类主要为农业价值链、涉农供应链以及农业物流网络等,具体包括生产前的采购、农业及副业的种养殖、农副产品的加工、农副产品的流通以及最终的消费市场这些环节,即种子到餐桌的全流程[12]。该类企业从创始到经营,所涉及原材料具有明显的轻资产特征,很难实现有形质押物,且多数中小农业企业的既有资产的技术档次较低或专用性较强,缺乏有效的资产变现能力。虽然部分涉农企业拥有非农土地的使用权,但多数涉农企业地处偏远,其非农土地价值难以兑现[13]。导致物流企业难以发挥供应链库存质押、动产质押评估监管的作用,使得“融通仓”模式难以广泛应用于中小农业企业。此外,中小农业企业对原材料等有形资产需求数量和价值较低,更加注重人员和时间等要素的投入,这类需求具有“单次到位”的特征且生产周期较长,受环境影响风险较大,短期内很难通过销售收入实现自偿,因此商业银行和核心企业也缺乏意愿参与“保税仓”模式。对于中小农业企业与核心企业之间产生的应收账款,在经由核心企业确权后,可以通过商业银行进行抵押获得融资支持,与此同时,企业间的信用融资在理论上也具备一定的适用性。

2.2.3 生命周期角度下供应链融资的适用性。中小农业企业存在明显的周期特征,中小农业企业的生命周期影响企业的资金需求、融资渠道以及财務风险[14]。这些决定了中小农业企业在不同生命周期的融资方式选择不同。目前,中小农业企业生命周期还没有统一的划分,结合相关文献,从初创期、成长期和成熟期,分析供应链融资模式的适用性。初创期的企业,不具备组织架构特征,企业规模小,市场占有率低,创业风险高,难以形成供应链;成长期的企业,能够形成一定的规模化生产,融资能力有所增强,但规模仍较小,且没有形成稳定的供应链销售网络,资金支出需求大幅度提高,缺少足够的内部资金支持。成熟期的企业,生产技术日趋完善,逐渐形成稳定的销售资源并且拥有了大量客户资源,销售渠道完备,部分业务出现外包,企业追求更多的经济增长点,有了供应链企业的特点。

结合农业企业供应链融资特征、行业属性和各生命周期阶段的特点,研究发现,供应链融资模式并不能适用于中小农业企业的各个生命周期阶段,特别是初创期的中小农业企业,还没有形成供应链,经营风险高且不稳定,供应链融资难以适用。同时,中小农业企业具有明显的轻资产性,原材料价值需求不高,生产周期长。因此,对采购阶段的“保税仓”模式、生产阶段的存货及动产质押模式融资需求较小,而企业间的交易信用融资、订单融资以及应收账款融资模式在理论上具有可行性。

3 政府资金引导下中小农业企业供应链融资模式

3.1 供应链融资中政府资金引导的作用和方式。政府财政资金支持是解决中小农业企业融资问题的普遍做法,可以有效改善中小农业企业的融资约束,鼓励企业生产。由于政府资金具有无偿性和有限性的特点,这就决定了政府财政支持必须要以选择性和引导性为主。目前,政府财政基金在支持中小农业企业融资方面推出了财政贴息、风险补偿金及设立基金等多种金融政策进行扶持。其中,政府财政贴息是通过行政化手段实现资源再配置,可以增加企业的流动性,能够与企业内部资源互为补充,但是也会存在界定不清淅、选择混乱和补贴过度等情况,导致更多的效率损失。而风险补偿金和设立基金可以用有限的政府财政资金吸引社会资本的投入,从而分散中小农业企业的借贷风险,进而促进中小农业企业的发展。

供应链融资过程中,供应链融资模式是否能够有效实施的关键在于金融中介和核心企业的参与意愿是否充足。而金融中介和核心企业的参与意愿受资金借贷和中小农业企业的违约风险影响。因此,政府财政资金的意义在于如何引导和鼓励金融中介和核心企业参与中小农业企业的供应链融资。已有研究显示,政府过度介入金融市场,会导致资源错配甚至市场失灵。因此,政府需要通过财政资金引导和政府政策支持,联合金融担保、会计和法律事务机构,并引入中小农业企业保险,从而削弱商业银行及核心企业需要面临的风险,从而促进市场资源合理配置,提高政府财政资金的使用效率,确保供应链融资模式的有效实施。

3.2 政府资金引导下的中小农业企业供应链模式的构建

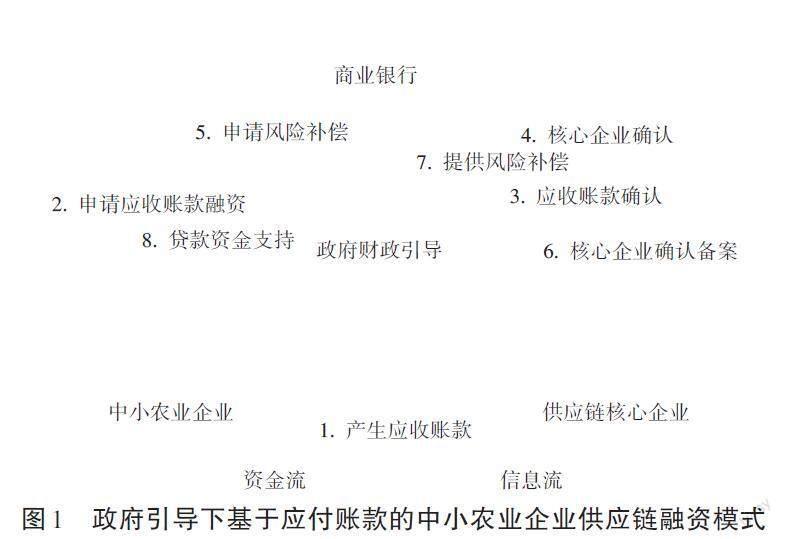

3.2.1 基于应收账款的中小农业企业供应链融资模式。对于应收账款融资模式,中小农业企业在交付产品直至获得资金支付期间,会产生应收账款,理论上可以通过应收账款质押获得贷款。但实际调查发现,由于商业银行应收账款融资利率较高,导致应收质押贷款很难落实。同时,考虑到核心企业的确权需要登记到企业征信,影响核心企业的信用水平,所以在实际操作中核心企业不愿意对应收账款进行确权。考虑到上述情况,政府可以通过资金引导,建立核心企业“确认不确权”的融资模式,即在政府与核心企业确认应收账款信息的基础上,由政府利用财政资金以风险补偿的形式向商业银行做出风险担保,使商业银行愿意在应收账款账期内为中小农业企业提供贷款,后续由核心企业按照应收账款进行还款,具体流程如图1所示。

3.2.2 基于企业交易信用的中小农业企业供应链融资模式。当供应链上游为中小农业企业时,下游核心企业可以将采购业务需求外包给上游中小农业企业,并且要求中小农业企业以一定的销售折扣等为条件,提前支付部分或全部资金。但在现实过程中,由于核心企业存在风险规避意识和主导优势,因此对中小核心企业提供较长生产期内资金的意愿并不强烈。基于上述情况,政府可以通过资金引导,联合保险机构以及联保机构,以担保或风险补偿形式鼓励核心企业对中小农业企业进行交易信用融资支持,即中小农业企业在一定的条件下对核心企业提出提前支付,同时申请政府专项资金支持,核心企业确认后政府进行备案,然后反馈给中小农业企业,并且由政府为担保机构提供风险补偿,由担保机构为核心企业提供担保,从而降低核心企业面临的预付风险,最终由核心企业为中小农业企业提供所需资金,具体流程如图2所示。

3.2.3 基于交易订单的中小农业企业供应链融资模式。当核心企业向中小农业企业发出产品需求订单时,上游中小农业企业可以将需求订单质押给商业银行进行贷款,商业银行在对订单与核心企业确认后,理论上可以为其提供贷款。但实际研究发现,在贷款过程中存在中小农业企业产出不确定以及核心企业订购违约的风险。因此,政府可以通过财政引导,对核心企业的订购行为进行登记,从而降低核心企业违约风险,并且为商业银行提供担保以及风险补偿,以此来激励银行为中小农业企业提供贷款支持,促进中小农业企业订单融资模式的有效实施,具体流程如图3所示。

4 政府资金引导下的中小农业企业供应链融资实施路径

4.1 创新政府财政资金引导,健全中小农业企业风险担保。在政府资金支持方面,为了提高政府财政基金的利用效率,减少或者避免市场资源的错配和浪费,就需要政府财政功能从“资金性”转变为“服务性”,从直接投资和直接补贴转变为财政资金引导。实际操作为政府前期采用风险补偿和贴息等财政引导的方式,后期可以将政府财政资金投入到市场化运作中,即政府财政资金以“股权化”的方式投入,之后以“市场化”的方式运作,运营主体可以以基金、风险投资以及农业担保企业为主,从而使得政府可以进行专业化运营,促进资源合理配置,提高利用效率。另外,还要尽量鼓励社会资本的投入,根据中小农业企业供应链融资发展情况和实际需要,不断发展和完善现有的保险和担保业务的深度,让政府的专项财政资金在市场运作中充当杠杆的作用,促进担保的多元化。

4.2 形成供应链融资生态,提升中小农业企业融资服务。供应链融资是银行将核心企业和上下游企业的资信捆绑起来提供金融产品和服务的融资模式,涉及的参与主体包括供应链企业、金融中介、法律以及会计财务等,并且存在多个利益主体。然而,中小农业企业存在着高风险、轻资产等特征,金融中介在提供融资服务时面临风险高,因此商业银行在缺乏有效政策支持以及相关法律法规的情形下为中小农业企业提供贷款业务的意愿不强,不愿过多参与供应链融资服务。基于以上情况,政府可以充分发挥资金引导作用,从区域范围和产业形态等更大范围内构建农业产融融合发展的社会生态,为农产品全产业链提供金融服务。联合担保机构和商业银行进行中小农业企业产品的业务建设,初期进行中小农业企业的融资业务扩展,鼓励保险机构推行中小农业企业保险,完善相关法律法规,从而形成中小农业企业供应链融资生态圈,降低商业银行在提供融资服务时的风险,促进供应链融资的实施。

4.3 加强企业风险监督,完善中小农业企业信用评价。供应链融资过程中,存在如核心企业的订单违约以及中小农业企业的还款违约等违约风险,同时,也存在核心企业与中小农业企业勾结从而“骗保骗贷”的风险。因此,银行等金融机构在提供供应链应收账款融资业务中,应深入了解供应链各节点企业间的贸易关系,注重检验企业间贸易往来的真实性、合理性、稳定性及定价的公允性。银行等金融机构可选择与应收账款质量佳、管理能力强的中小企业以及资质好的核心企业开展合作,并逐步建立起产业链企业数据库,为更多优质产业链主体提供融资服务,这就需要建立完善的中小农业企业信用评价机制。考虑到银行获取所需信息存在的困难,可以引入中小农业企业竞争和排名机制,对优质企业实施政策优惠以及奖励等,并进行公示宣传,从而鼓励中小农业企业积极上报银行所需信息,从而健全和完善中小农业企业信用评价体系。

5 结 论

本文从实际出发,结合中小农业企业的特征,考虑到中小农业企业所处的行业和企业生命周期因素,对供应链融资在中小农业企业的适用性进行了分析,研究发现,供应链融资不适用于初创期的中小农业企业,只适用于成长期和成熟期的中小农业企业,而且,并非所有供应链融资模式都可以适用于这两个生命周期,如采购阶段的“保税仓”模式以及生产阶段的“融通仓”模式,并且由于中小农业企业存在高风险、轻资产、生产周期长等特征,商业银行在提供供应链融资服务时面临的风险较高,导致参与意愿不强。因此,应收账款融资、订单质押以及交易信用融资模式也只存在理论上的可行性。针对上述情况,本文在通过对政府财政资金引导方式进行讨论的基础上,结合实际,基于应收账款、交易订单以及企业信用融资,构建了中小农业企业的三种供应链融资模式,并且从创新政府财政引导方式、建立供应链融资生态以及完善中小农业企业信用评价方面提供了中小农业企业供应链融资的实施路径,研究内容可以进一步细化中小农业企业供应链金融的理论支撑,推动供应链融资的发展。不足之处在于,本文提出的供应链融资模式还需要案例研究进行佐证。

参考文献:

[1] 付玮琼,白世贞. 供应链金融对中小农业企业的融资约束缓解效应[J]. 西北农林科技大学学报(社会科学版),2021,21(2):140-151.

[2] 宋华,卢强,喻开. 供应链金融与银行借贷影响中小企业融资绩效的对比研究[J]. 管理学报,2017,14(6):897-907.

[3] 周良凤,蒲艳萍. 中小型农业企业供应链融资模式分析[J]. 湖北农业科学,2014(12):2955-2957.

[4] 周敏,雷国平,匡兵. 信息不对称下的农地流转“柠檬”市场困境——以黑龙江省西城村例证[J]. 华中农业大学学报(社会科学版),2017(4):118-123.

[5] 顾焕章,汪泉,吴建军. 信贷资金支持科技型企业的路径分析与江苏实践[J]. 金融研究,2013(6):173-178.

[6] 张超,张沐阳. 农业龙头企业存在融资约束吗——基于云南省1 854家企业调研数据的实证研究[J]. 财贸研究,2018,29(8):75-82.

[7] 郭捷,谷利月. 農业供应链金融能有效缓解企业的融资约束?——涉农企业参与精准扶贫的实证研究[J]. 运筹与管理,2022,31(3):112-118.

[8] 朱楠,王晓丽,石道金. 多元化经营对农业类上市公司财务风险的影响——从企业生命周期视角[J]. 河北农业大学学报(社会科学版),2020,22(2):69-76.

[9] 赖娟,汪钰婷. 政府补贴、生命周期与农业企业研发投入[J]. 农村经济与科技,2021,32(22):116-118.

[10] 李秀芸. 北科光大融资策略分析——基于企业生命周期视角[J]. 中国农业会计,2020(12):51-53.

[11] 李艳华. 供应链金融模式分析[J]. 物流技术,2012,31(7):352-353,366.

[12] 曹裕,戴泽宇,吴堪. 产出随机下农业供应链的扶贫融资策略研究[J]. 运筹与管理,2022,31(7):131-138.

[13] 胡竹枝,邹帆,李明月. 市场失灵、政府失效与第三种力量缺失——中小企业融资困境辨析[J]. 广东金融学院学报,2007,22(1):78-83.

[14] 耿志敏,杜惠英,王兴芬,等. 农产品供应链应收账款融资策略分析[J]. 金融理论与实践,2022(8):55-65.

[15] 郭清马. 供应链金融模式及其风险管理研究[J]. 金融教学与研究,2010(2):2-5,9.

[16] 王波,黄德春,黄正伟. 资金约束供应链融资决策与协调策略研究综述[J]. 重庆工商大学学报(社会科学版),2016,33(6):49-55.

[17] 聂玉梅. 农村供应链金融模式创新与风险控制研究[J]. 农业经济,2022(7):95-96.

[18] 刘星海. 基于供应链金融的中小农业企业融资风险防控策略[J]. 农业经济,2016(6):111-112.