风险承担、净息差趋势与银行稳定发展研究

孙青志 刘锡良

作者简介:孙青志(1974—),男,山西运城人,高级经济师,西南财经大学中国金融研究院博士研究生,研究方向:货币政策、金融理论与实践;刘锡良(1956—),男,四川自贡人,博士,西南财经大学中国金融研究院教授,博士生导师,研究方向:中央银行、货币政策与宏观调控、金融理论与实践。

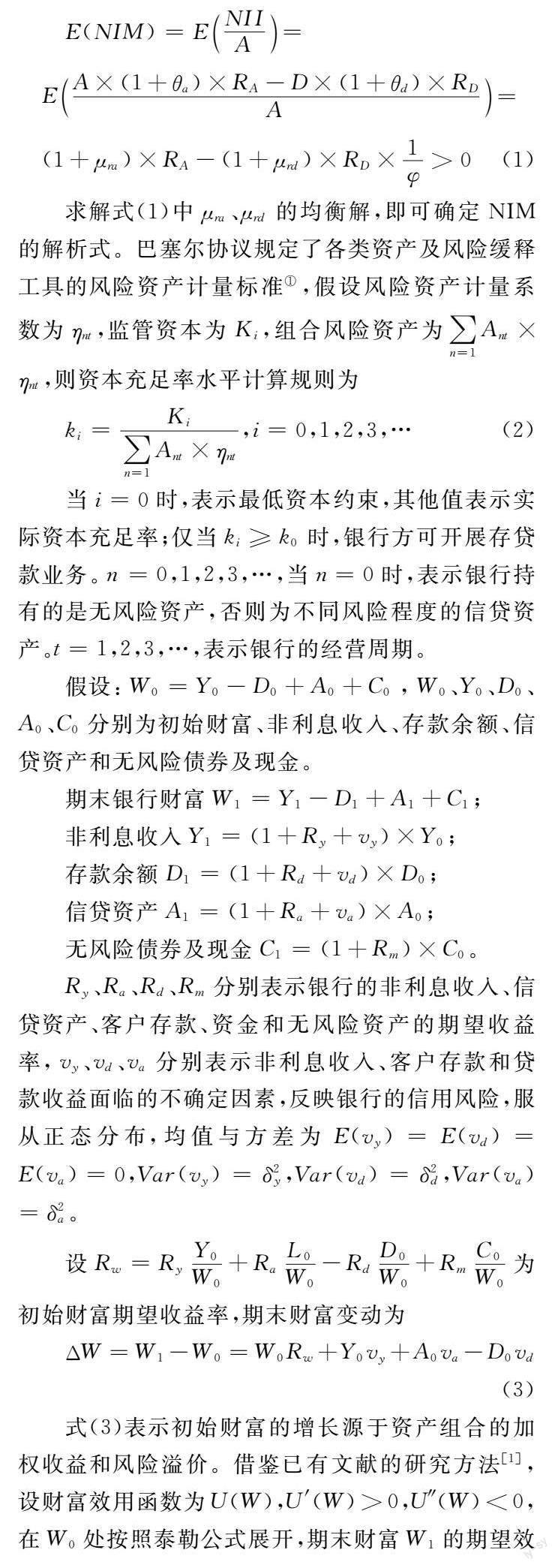

摘要:基于Ho和Saunders的做市商模型,引入监管资本约束,优化调整净息差理论模型,定量解释风险承担与净息差及银行稳定机制。运用线性回归模型及其辅助分析方法,依据30家银行2009—2019年面板数据,考量风险承担、净息差趋势与银行稳定发展的实验证据。结果显示:风险承担与净息差呈现倒“U”形关系;区域经济市场化程度对促进银行发展具有稳定效应,风险承担能力对优化净息差区间存在规模效应。鉴于此,银行应加强风险承担与净息差趋势管理,充分运用市场机制配置信贷资源服务实体经济,积极完善银行治理,提高发展的稳定性。

关键词: 风险承担;净息差;资产质量;稳定发展

中图分类号:F832.33;F272.3 文献标识码:A文章编号:1003-7217(2023)03-0018-09

一、引言及文献综述

近年来部分中小银行因风险高、盈利能力弱而被兼并重组,银行稳定再次受到学界关注。净息差(net interest margin,NIM)是利息收入减去利息费用后与平均盈利资产的比值 [1,2]。大型跨国商业银行常以净息差水平变动趋势来衡量经营管理中存在的不足与不良资产的波动,以及成本效益管理水平,以确保各财年的经营发展目标稳定[3]。

国外研究文献主要从金融自由化和市场竞争视角,对银行净息差进行了深入研究。金融自由化对银行利差影响显著,宏观经济政策及市场效率在稳定利率的同时也使银行的利差收窄[4,5]。净息差是银行效率的体现,高效银行可以显著降低净息差。特别是外资银行准入导致金融市场竞争加剧,降低运营成本,对降低银行利差有重要贡献 [6,7] 。学者们也关注到货币政策对银行净息差的影响。发达国家低利率政策对银行净息差的影响比高利率政策更加显著 [8] 。欧洲银行的负利率政策使代表性银行的净息差和资产回报率分别降低14.5BP和18.5BP[9]。随着各国监管放松市场效率上升,银行内部管理成为研究净息差的重要视角。欧元区银行以ROE最大化为目标,经营战略从关系型银行向交易型银行转变,进而改变资产负债表结构并降低利差水平 [10]。资产组合结构与运营成本、市场竞争力、风险厌恶程度和流动性风险对东南亚金融危机后的银行利差有重要影响 [11] 。资产负债期限结构错配导致利率敏感性差异,净息差与政策利率具有同向变动特征[12]。银行收入结构变化对净息差的影响表现为非利息收入与净息差负相关,对贷款的信用定价能力具有替代效应和补偿效应[13]。

国内研究文献同样包含银行经营面临的外部环境和内部效率。鉴于国内利率市场化进程,银行利差会先趋于扩大,达到一个峰值后开始逐渐缩小,逐渐開始反映信贷市场的供求关系,与风险规避程度和不良贷款率正相关[14]。利率市场化程度提升对银行净息差的显著负向影响表现为,手续费及佣金收入以“交叉补贴效应”对净息差产生影响,交易性业务通过“资源替代效应”对净息差产生影响[15]。银行净息差还与成本收入比负相关[2],业务国际化程度也可以通过价格效应促进净息差提升[3]。从货币银行理论角度看,净息差是银行在资源配置过程中,因资产负债期限转换的杠杆效应而承担风险赚取收益。金融杠杆趋高或波动不仅会危及经济增长,还会增加金融体系的脆弱性,对稳定发展产生负面影响[16]。

综上,银行资产集风险承担与息差收益于一体,影响银行财务稳健程度。但如何识别风险承担能力并管控净息差趋势,使风险收益符合银行稳定发展目标呢?鲜有文献深入研究。为此,本文将监管资本引入理论模型,将影响净息差的因素定量分解为存贷款的价格效应和规模效应,提出了银行净息差的理论边界与最优值,为识别风险承担能力和银行稳定发展提供了理论支持。实证考量了风险承担与净息差的“倒U”形特征;信贷资源投向实体经济,风险承担与净息差的边际效应显著为正,有利于银行稳定发展;而虚拟资产增加使风险承担与净息差边际效应显著为负,银行发展的稳定性下降。

式(10)右边第一部分为市场平均利差,称为准自然利差;第二部分是与银行风险承担能力相适应的浮动利差,与存贷款自然发生率αa、αd成正比,与存贷款浮动比例的边际效应βa、βd成反比,反映风险承担的价格效应对银行净息差的影响;第三部分为风险承担的规模效应对净息差的影响,由银行的风险厌恶程度ρ、存贷款业务的风险承担因子δ2d、δ2a及其对非利息收入的间接因子δya、δyd共同决定。

监管资本质量和数量决定了贷款增量Qa(k)及银行风险承担能力,进而对净息差产生影响,(NIM)k>0,2(NIM)k2<0,故风险承担与净息差有“凹函数”关系。

按照巴塞尔协议规定的风险资产计量标准,对实体企业贷款的风险承担系数为ηnt=1,其余金融资产的风险承担系数为0<ηnt<1。若放松银行仅对实体企业贷款的理论假设,则可以市场化配置实体企业信贷资产和虚拟金融资产(包括实体企业将过度信贷融资投向金融资产)。但虚拟资产占比上升未能增加实际产出,而市场风险、流动性风险等不确定性上升,银行的实际收益减少,稳定性减弱。风险承担、净息差趋势和稳定发展的机制如图1所示。

基于NIM理论模型,监管资本、风险偏好、资产负债结构和市场竞争力决定了银行的风险承担总量,在服务实体经济中促进自身稳定发展,因此提出如下假设:

H1银行风险承担与净息差呈现“倒U”形;当风险承担对净息差的边际效应为正时,银行处于稳定发展阶段,反之稳定性下降。

H2银行风险承担对净息差及稳定发展的影响因规模和市场化程度差异而表现异质。

健全的公司治理可以减少金融机构的风险承担,并对经营效益产生积极影响[20]。在现行银行高管薪酬制度下,高企的银行高管薪酬降低了其通过超额风险资产来获取超额收益风险博弈倾向,从而降低了银行风险承担水平[21]。故优化公司治理和高管薪酬激励约束机制可以对风险承担与净息差趋势产生边际效应,并促进银行稳定发展,故提出假设:

H3加强公司治理和高管薪酬激励约束,可以改善银行的风险承担能力对净息差的边际效应,进而提高稳定发展能力。

三、实证模型设计

(一)引入控制变量

因信息不对称和有限承诺,以及经济环境变化、战略决策调整等,其影响过程更为复杂,故增加银行内部控制变量和宏观经济控制变量,以防变量遗漏导致模型设定错误。

(二)模型设计与变量定义

1.被解释变量的定义。

以年度利息收入减去利息费用作为分子,除以年度资产余额,得到年度净息差,作为被解释变量NIM样本数据的选取标准。

2.核心解释变量的定义。

结合NIM理论模型,将风险承担(EAR)作为核心解释变量,表示银行按照资本质量和风险厌恶程度选择风险承担总量和财富目标。取权益资产与总资产比值为EAR代理变量,表示在监管资本约束下,银行以净资产为风险承担保障,以总资产为银行经营杠杆效应带来的风险承担总量,以二者比值综合反映风险承担能力。

3.银行内部控制变量的定义。

(1)成本收入比(CIR)。成本与收入比衡量的是商业银行日常运营过程中对成本费用的控制、规划以及运用能力,与商业银行的盈利能力直接相关[22]。作为银行管理能力的代理变量,较高的成本收入比意味着银行经营成本增加或者成本不变的前提下收益萎缩 [2],控制银行经营管理能力对净息差的影响。

(2)非利息收入占比(NIR)。非利息收入与银行存贷款业务具有同步性,对利息支出影响更加强烈,因此净息差与非利息收入之间可以互为替代[13]。非利息收入对我国商业银行的净息差产生了显著的负向替代关系[15]。故将非利息收入占总收入之比作为银行内部控制变量,控制非利息收入与净息差的“互补效应”。

(3)拔备贷款比(RLR)。不良贷款是反映信用风险的核心指标,不良贷款率越高表明高风险资产越多[14]。贷款损失准备作为监管制度安排,既预防信用风险又使经营稳健。以贷款损失准备与贷款余额之比(RLR)衡量单位贷款风险管理的财务成本,控制信用风险管理成本对净息差的影响。

(4)存款余额取相对数(LDEB)和贷款余额取对数(LLOB)。NIM的理论模型表明,存贷款交易额是净息差的重要决定因素,故选取期末存贷款余额的对数值作为银行资产负债规模的控制变量。

4.宏观经济控制变量的定义。

根据金融与经济增长率的波动关系的主流文献,宏观控制变量一般包括金融发展水平、增长率、通胀率等[23]。贷款利率市场化使得下限放开后可以降低企业债务违约风险[24],银行贷款定价显著体现风险定价原则[25]。故选取GDP同比增长率(GDPR)、货币供应量增长率(M2R)、贷款市场利率(LOR)等宏观经济变量,以控制宏观经济、货币政策和利率市场化的冲击。

5.机制变量的定义。

股东和银行经理人作为金融机构投资的风险受益人,应建立风险准备制度,根据投资资产的风险情况定期返还[26]。银行风险承担对高管的货币薪酬具有显著的约束作用,商业银行应提高内部治理水平,以增强抵御系统性风险的能力[21]。独立董事对董事会治理发挥积极作用,可以帮助建立先进的风险管理机制,有效提高银行的资本充足率和贷款质量[27]。因此,以第一大股东持股比例(FSR)、高管平均薪酬取对数(AVSA)和独立董事占比(DDR)作为机制变量,与EAR交乘,分析银行治理能力对净息差及稳定发展的驱动机制。

6.样本选择与变量描述④。

实验选取了30家银行2009—2019年的面板数据,并对极少量的异常值进行了剔除,变量的统计性描述见表1。

四、实证分析

面板數据需要选择模型并对变量进行检验。运用LM检验,比较RE模型、混合OLS模型回归效果,RE模型更为显著。通过Hausman检验FE模型与RE模型,检验结论为不接受原假设,故选择FE模型较为适合。限于篇幅,主要报告FE模型结果。通过单位根检验,验证序列的平稳性,核心解释变量不接受存在单位根的原假设,说明序列是平稳的,可运用回归模型分析。

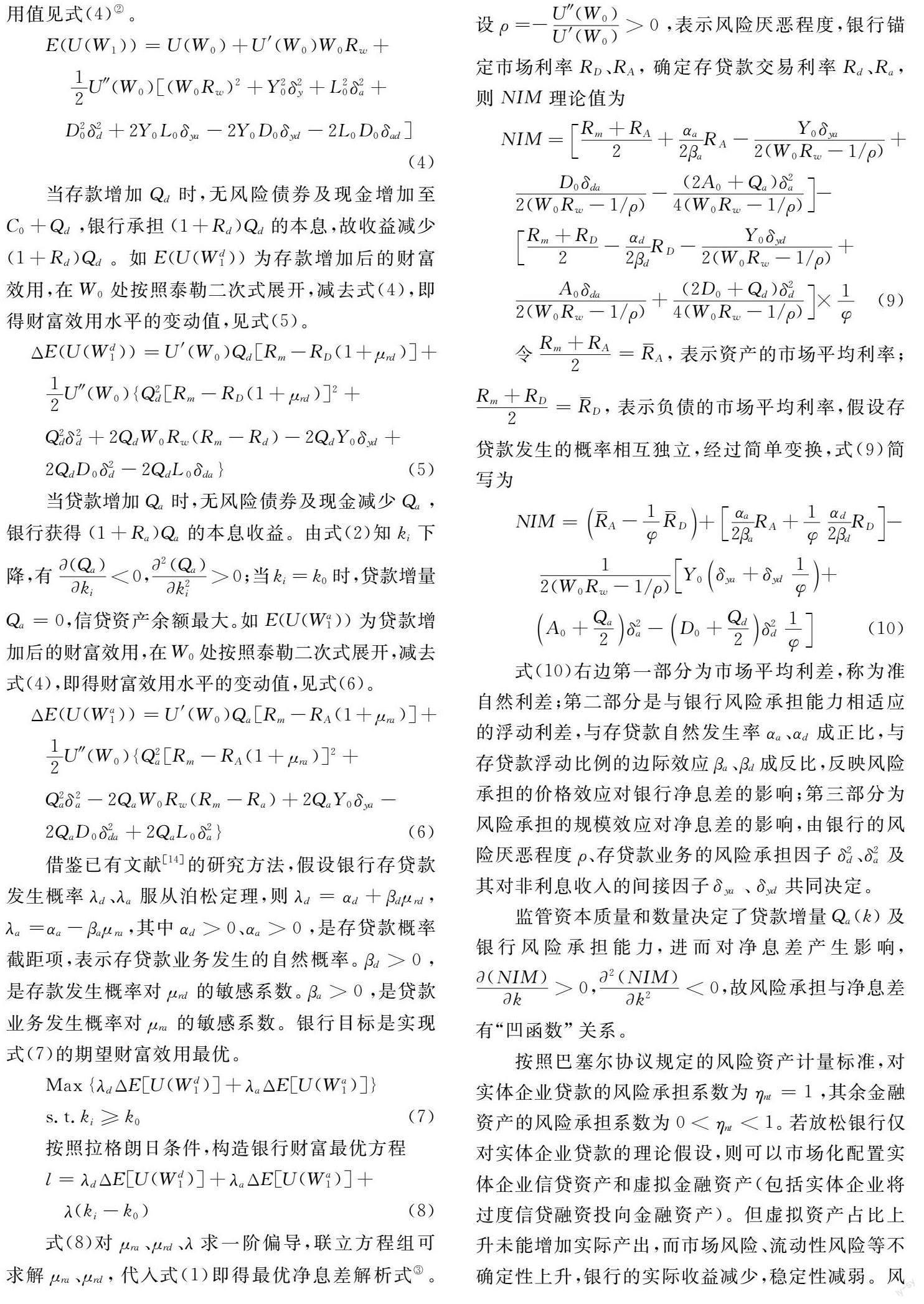

(一)基准模型回归结果

表2是基准模型回归结果。模型(1)是OLS回归结果,EAR及其平方项均不显著,可能是变量遗漏所致。将银行内部控制变量置入模型(2),采用固定效应(FE)回归,在1%的显著性水平上,净息差受风险承担影响显著,而β1>0,β2<0,实验结果与“倒U”形理论假设相符。模型(3)是在模型(2)中继续加入宏观经济控制变量,进行固定效应(FE)回归分析,通过了5%的显著性水平检验,且仍具有“倒U”形特征,模型(3)是研究的核心模型。模型(2)和模型(3)的结果验证了H1的前半部分假设,也进一步证实模型(1)属于变量遗漏型错误。另外,金融数据具有较强的时间序列特征,为避免多重共线性,模型中没有加入时间固定效应。

内生性是模型要考虑的重要因素,由式(2)可知,资本充足率(CAR)受监管约束具有强外生性,可以作为风险承担(EAR)的工具变量。模型(4)是在模型(2)的基础上,以资本充足率作为工具变量的回归结果,CAR对NIM影响不显著,主要原因是缺少宏观经济控制变量。继续在模型(3)中引入工具变量得到模型(5),回归结果通过了5%的显著性水平检验,CAR对净息差影响显著,且仍具有“倒U”形特征,排除了模型的内生性。

由式(11)对净息差(NIM)求关于风险承担(EAR)的一阶和二阶偏导数,由模型(3)可知,β1>0,β2<0,最优时,有(NIM)(EAR)=β1+2β2EAR=0,可得EAR=-β12β2=8.5849,此时风险承担总量与净息差完全匹配,银行的发展稳定性最优。且2(NIM)(EAR)2=2β2=-0.0424,说明拟合曲线为凹函数,与理论研究一致。

综上,风险承担与净息差呈现倒“U”形。当(NIM)(EAR)<-β12β2时,风险承担对净息差的边际效应为正,随着资产的增长,净息差呈扩大趋势,财务稳健性增强,称为银行的稳定发展阶段。此时,银行贷款以满足实体经济的发展需求为导向,支持企业创造实际价值,促进实体经济增长,并获得与其风险承担相匹配的收益,增加EAR可以获得更高的NIM,银行稳定发展源自实体经济增长。

当(NIM)(EAR)>-β12β2时,风险承担对净息差的边际效应为负,此时虚拟资产开始增加,但并没有导致产出增长,净息差呈缩小趋势,财务稳健性下降,银行的稳定性变弱。当资金过度集中于虚拟经济时,银行的脆弱性更加凸显,即增加风险承担降低了NIM和稳定性。

当(NIM)(EAR)=-β12β2时,NIM处于拐点,风险承担达到合理边界,净息差达到峰值,稳定性最优。由此证明H1是正确的。

(二)异质性分析

按照全国性银行和区域性银行,考察业务和客户规模异质性。表3中模型(1)和模型(2)给出了业务及客户异質效应,全国性银行通过了5%的显著性水平检验,区域性银行为10%,风险承担对净息差影响的显著性水平异质,但均具有倒“U”形特征。由一阶条件可知,EAR全=8.0556>EAR区=7.9221,均小于样本最优值8.5849,故风险承担与净息差均处于稳定发展阶段,但敏感性表现异质,区域性银行净息差曲线陡峭,且随着EAR上升拐点出现早于全国性银行,表明风险承担能力与净息差区间存在规模效应。

按照经济发达程度分为东部区域和非东部区域,验证市场化和非市场化因素对净息差及银行稳定的影响差异,详见表3中模型(3)和模型(4)。在1%的显著性水平上,东部区域市场化程度高,银行净息差与风险承担的关系呈现倒“U”形,EAR东=7.4627<8.5849,风险承担与净息差处于稳定发展期。而非东部区域受非市场化因素影响大,银行净息差受风险承担的影响不显著,但仍具有倒“U”形特征,且EAR非东=9.1083>8.5849,风险承担导致净息差收窄,增加了银行的脆弱性。究其原因,关系型贷款的资源配置较价格型仍占优势,未能充分反映资源的稀缺性;关系型企业存在过度融资,增加了银行的风险承担,降低了稳定性。因此,风险承担能力、净息差区间和发展稳定性与区域经济市场化程度正相关。异质性检验证明了H2是正确的,同时也是对近年来非东部区域中小银行兼并重组事实多发的解释。

(三)机制检验

在式(12)中,M包含第一大股东持股比例(FSR)、高管平均薪酬的对数(AVSA)和独立董事占比(DDR),与风险承担(EAR)交乘后,加入银行内部控制变量X和宏观经济控制变量Y,采用FE验证银行治理和薪酬激励机制对风险承担与净息差的边际效应,以及对银行稳定产生的影响,即验证H3。分析结果详见表4。

1.第一大股东的作用。

模型(1)是EAR与FSR交乘后的回归结果,在10%水平上显著,对净息差边际效应显著为负,说明降低第一大股东股权占比,有利于改善风险承担、净息差和稳定发展程度。

2.高管平均薪酬的作用。

模型(2)是AVSA与EAR交乘后的回归结果,在5%水平上显著,对净息差边际效应显著为负,表明薪酬激励不利于提高净息差。相反,还有可能因追逐短期效益使风险延迟暴露,而降低净息差并影响长期稳定性。

3.独立董事的作用。

模型(3)是DDR与EAR交乘后的回归结果,在5%水平上显著,对净息差边际效应显著为正,表明非利益相关方参与银行治理,可以监督管理层充分发挥代理人作用,使风险承担与净息差相匹配,促进银行稳定发展。

机制检验证明H3是合理的,加强银行治理和高管薪酬激励约束,有利于提升稳定性。

(四)稳健性检验

为了验证回归结果的可信度,以分位数回归和动态面板回归检验模型的稳健性,详见表5。

1.分位数回归。

样本范围选择可能带来系统性偏误,模型(1)~模型(3)按照40%、60%、80%分位进行了FE回归,与基准回归的模型(3)相比,核心解释变量的系数符号保持一致,且通过了5%的显著性检验,故模型的结论是稳健的。

2.动态面板回归。

模型(4)和模型(5)是DIF-GMM 和SYS-GMM动态回归分析,DIF-GMM通过了1%的显著性检验,SYS-GMM通过了10%的显著性检验,动态回归没有改变模型结果,故模型结论可信。AR(1)检验结果拒绝原假设,证明残差项存在一阶自相关;AR(2)检验P值接受原假设,表明残差项不存在二阶自相关,可以断定动态面板模型设定是合理的;Sargan检验接受过度识别假设,工具变量外生且有效。

五、研究结论与政策建议

(一)研究结论

通过调整Ho和Saunders的净息差模型,从理论上解析了监管约束条件下风险承担与净息差的关系,以及对银行稳定发展的影响。银行风险承担与净息差呈现倒“U”形关系,边际效应为正时,贷款支持实体经济增长,银行财务稳健性增强,处于稳定发展阶段;边际效应为负时,虚拟资产规模上升,银行财务稳健性下降,稳定性较弱;当净息差处于拐点时,风险承担与收益匹配,银行发展的稳定性最优。

风险承担、净息差趋势及银行稳定发展因业务和客户规模、市场经济发达程度而表现异质。全国性银行因业务和客户的规模效应,风险承担能力、净息差最优值和稳定性好于区域性银行。在市场经济发达区域,银行受非市场因素干扰少,风险承担对净息差影响显著为正,银行发展的稳定性强;在市场经济落后的区域,关系型贷款降低了资源配置效率,增加了银行的风险承担,发展的稳定性较弱。

银行治理有利于提升风险承担与净息差的匹配度并促进银行稳定发展。优化股权结构可以提升董事会的决策效率,提高银行风险承担和盈利能力,促进稳定发展;高管平均薪酬的限制或延期政策,消除了銀行的短视逐利行为;独立董事使银行决策更具科学性和透明度。

(二)政策建议

银行应重视风险承担与净息差趋势管理。随着银行风险承担数量的上升,对净息差的边际效应的“倒U”形关系表明,银行净息差水平是有峰值的。银行要充分认识自身业务复杂程度、市场竞争能力和风险承担水平与净息差趋势之间的因果关系,优化资源配置,扩大净息差空间,提高盈利能力与财务稳健性,增强稳定发展能力。

坚持服务实体经济导向,防止出现局部经济过度金融化。持续改善满足国家产业政策、低碳环保经济、企业技术创新等现代金融服务与需求的信贷供给能力,在支持绿色技术创新和产业结构升级过程中,履行金融服务实体经济的社会环境责任,促进经济高质量增长。

强化银行治理和代理人制度,优化完善激励约束机制,促进银行稳定发展。良好的治理机制使银行董监高的权责边界更加清晰,对提升银行运营效率、风险承担及盈利能力均有积极作用,完善优化股东代理人制度,促进综合效益持续稳健。同时,良好的治理机制还可赢得社会声誉,更有利于银行的长期稳定发展。

注释:

① 巴塞尔协议的风险资产计量方法,对η取值需参考资产质量、期限等因素,故对风险系数η加上了角码n。

② 银行的净息差均值为2%左右,按监管规定的35%成本收入比扣除管理成本,再考虑所得税及资产减值准备影响,净息差对当期财富的贡献非常小(约1%),符合泰勒公式展开条件。

③ 存贷款利率水平的二次及更高次项非常小,为了简化计算,在净息差的求解过程中按省略处理。

④ 限于篇幅,变量相关系数表未展示,感兴趣的读者可向作者索取。

参考文献:

[1]刘莉亚,李明辉,孙莎,等.中国银行业净息差与非利息收入的关系研究[J].经济研究,2014,49(7):110-124.

[2]林深.利率市场化进程中我国商业银行净利差影响因素研究——基于沪深上市银行2003-2012年面板数据的分析[J].价格月刊,2014(2):83-87.

[3]熊启跃,赵阳,廖泽州.国际化会影响银行的净息差水平么? ——来自全球大型银行的经验证据[J].金融研究,2016(7):64-79.

[4]Saunders A,Schumacher L.The determinants of bank interest rate margins:an international study[J].Journal of International Money and Finance,2000,19(6):813-832.

[5]Birchwood A,Brei M,Noel D M.Interest margins and bank regulation in Central America and the Caribbean[J]. Journal of Banking and Finance,2017,85(12):56-68.

[6]Drakos K.Assessing the success of reform in transition banking 10 years later: an interest margins analysis[J]. Journal of Policy Modeling,2003,25(3):309-317.

[7]Maudos J, Solis L.The determinants of net interest income in the Mexican banking system: an integrated model[J]. Journal of Banking & Finance,2009,33(10):1920-1931.

[8]Claessens S,Coleman N, Donnelly M.“Low-For-Long” interest rates and banks interest margins and profitability: cross-country evidence[J].Journal of Financial Intermediation,2018,35(7):1-16.

[9]Lopez-Penabad M C,Iglesias-Casal A,Neto J F S.Effects of a negative interest rate policy in bank profitability and risk taking: evidence from European banks[J]. Research in International Business and Finance,2022,60(4):101597.

[10]Arnold I J M,Ewijk S E V.The quest for growth:the impact of bank strategy on interest margins[J]. International Review of Financial Analysis,2012,25(12):18-27.

[11]Trinugroho I,Agusman A,Tarazi A. Why have bank interest margins been so high in Indonesia since the 1997/1998 financial crisis?[J].Research in International Business and Finance,2014,32(8):139-158.

[12]Busch R,Memmel C.Banksnet interest margin and the level of interest rates[J].Credit and Capital Markets,2017,50(3):363-392.

[13]Entrop O,Memmel C,Ruprecht B,et al. Determinants of bank interest margins:impact of maturity transformation[J].Journal of Banking and Finance,2015,54(5):1-19.

[14]彭建刚,王舒军,关天宇.利率市场化导致商业银行利差缩窄吗? ——来自中国银行业的经验证据[J].金融研究,2016(7):48-63.

[15]申创,赵胜民,李莹.利率市场化、非利息收入与银行净息差——兼论分类非利息收入的差异化影响路径[J].统计研究,2020,37(5):68-81.

[16]马勇,田拓,阮卓阳,等.金融杠杆、经济增长与金融稳定[J].金融研究,2016(6):37-51.

[17]Ho T S Y, Saunders A.The determinants of bank interest margins:theory and empirical evidence[J].Journal of Financial and Quantitative Analysis,1981,16(4):581-600.

[18]Angbazo L.Commercial bank net interest margins,default risk,interest-rate risk,and off-balance sheet banking[J].Journal of Banking and Finance,1997,21(1):55-87.

[19]Maudos J,Guevara F.Factors explaining the interest margin in the banking sectors of the European Union[J].Journal of Banking and Finance,2004,28(9):2259-2281.

[20]Zagorchev A, Gao L.Corporate governance and performance of financial institutions[J]. Journal of Economics and Business,2015,82(11):17-41.

[21]顾海峰,闫君.公司治理、资本监管与银行风险承担[J].财经理论与实践,2020,41(6):2-9.

[22]鄢祖容.商業银行盈利能力影响因素的实证分析——基于偏最小二乘回归(PLSR)算法[J].财经理论与实践,2022,43(4):10-17.

[23]文书洋,刘锡良.金融资源行业配置与宏观经济风险——基本事实、理论分析和实证证据[J].财经科学,2018(8):17-29.

[24]吴锡皓,陈佳馨.贷款利率市场化降低了企业债务违约风险吗?[J].财经理论与实践,2022,43(1):74-80.

[25]赵平,孙志峰.中国银行业贷款利率是否反映企业违约风险水平——来自制造业上市公司数据的经验证据[J].金融经济学研究,2022,37(2):40-55.

[26]刘锡良,苗文龙.风险准备、风险分担与金融风险防范及化解[J].金融监管研究,2013(5):22-39.

[27]王文.政府股东、银行治理与风险承担[J].金融发展研究,2017(8):55-63.

(责任编辑:厉亚)

Abstract:Based on the dealer model of Thomas S. Y. Ho and Anthony Saunders, and subjected to regulatory capital, the theoretical model of net interest margin (NIM) was innovated.The relationship between risk-taking, net interest margin and bank stability is quantitatively explained. Based on the panel data of 30 banks from 2009 to 2019, this paper studies the experimental evidence of risk-taking, net interest margin trends and the stable development of banks through the linear regression model and its auxiliary analysis method.The results show that the relationship between risk taking and net interest margin is inverted U shape. The degree of regional economic marketization has a stable effect on promoting the development of banks. There is a scale effect of risk bearing capacity on optimizing the net interest margin range. According to these conclusions, banks should strengthen risk taking and net interest margin trend management. Market mechanisms should be fully applied to allocate credit resources and serve the real economy. And bank governance should be actively improved. Finally, the goal of stable development has been strengthened.

Key words:risk-taking; net interest margin; asset quality; stable development