资本缓冲、产权结构与银行风险和绩效

吴成颂 郭开春

摘要:本文选取我国50家城市商业银行2005-2014年度的非平衡面板数据进行随机效应回归,研究资本缓冲与银行风险及绩效之间的关系效应,并分析异质性产权结构对资本缓冲与银行风险和绩效关系的影响。实证结果表明:现阶段而言,我国城商行资本缓冲对银行风险和绩效分别有着抑制和激励作用,且分别为“U”型与倒“U”型影响,同时最优值点基本一致;国有产权性质削弱了资本缓冲对银行风险和绩效的抑制和激励作用,而存在境外投资者持股则能够促进资本缓冲对银行风险的缓释和对银行绩效的激励作用,但后者效果并不显著。因此,逆周期性的资本缓冲监管在我国城市商业银行的治理过程中应予以重视。

关键词:城商行;资本缓冲;风险承担;银行绩效;产权结构;非线性效应

中图分类号 F832 文献标识码:A

作者简介:吴成颂(1968-),男,安徽怀宁人,安徽大学商学院教授,博士生导师,管理学博士,研究方向:投资项目管理、金融市场;郭开春(1992-),男,安徽天长人,安徽大学商学院研究生,研究方向:银行治理、金融市场。

一、引言

自巴塞尔协议Ⅲ建立以来,对银行资本的审慎监管一直是国内外学者的研究重点之一。《商业银行资本充足率管理办法》和《商业银行资本管理办法》的实施,标志着我国开始对商业银行资本进行统一监管。以上“管理办法”对我国商业银行的资本缓冲或资本充足度有着明确的要求,同时规定董事会负责商业银行资本缓冲现状的信息披露,监管部门有权要求银行提供资本缓冲状况的描述以及对其不当行为采取纠正和处罚措施,资本缓冲的审慎监管在我国商业银行体系已逐步建立。但是,由于我国中小型城市商业银行存在自身资本结构单一和信贷业务开展困难等原因,往往对资本缓冲的监管有着“抵触情绪”,导致监管部门虽有详细的资本管理条例,但在落地过程中往往有一定的阻力(吴成颂等,2016)[1]。所以,作为逆周期性的监管工具,城市商业银行资本缓冲的计提和监管仍存在一系列的问题。

资本缓冲与银行风险和绩效关系的现有研究不多,且主要从资本充足率和资本金监管的视角入手,研究结论不一。Ayuso et al(2004)[2]通过对西班牙银行业的实证分析发现,银行资本金数量的提高会对其风险承担产生正向激励作用,资本缓冲的提高会加剧银行的风险承担行为。黄宪和熊启跃(2011)[3]研究表明,资本缓冲的计提将会增加股东相应的出资额,当银行发生信贷不良时股东的损失也会相应上升,故而股东就会有更强的动机遏制高风险的投资活动,所以银行在计提缓冲资本的过程中会降低其风险承担水平。Went(2010)[4]在其研究中发现,对资本充足率和风险中立杠杆率的要求促使银行降低高风险资产比例,从而导致信用使用效率降低,收益率下降。李喜梅(2011)[5]的研究发现资本充足率与银行绩效显著正相关,资本充足率的提高不仅可以满足审慎监管的要求,更能对银行的绩效产生激励作用。

本文主要贡献在于:第一,针对现有研究主要致力于资本缓冲与银行风险和绩效的线性关系分析的现状,本文详细分析了其非线性的影响。第二,目前的研究主要集中在上市银行和股份制银行,很少有专门针对中小商业银行的研究,本文进一步丰富了对中小型商业银行的研究,为我国商业银行的治理提供了新的经验证据。第三,已有研究主要采用2012年以前且时间跨度较短的数据样本,难以反映我国现阶段商业银行资本缓冲与银行风险和绩效的关系,本文采用2005-2014年度的面板数据更具有说服力。第四,本文有别于资本缓冲与银行风险和绩效以往的研究,从产权异质性结构特征视角来观察资本缓冲与银行风险和绩效之间的关系效应,进一步丰富了相关的研究成果。

二、文献回顾与研究假设

(一)资本缓冲与银行风险

资本缓冲作为逆周期性的监管工具,是商业银行在满足监管部门的审慎要求后多出的资金部分。商业银行在经济上行阶段计提更多资金来建立“缓冲资本池”,可以在经济下行时期抵抗一定的银行风险(吴成颂等,2016)[1]。因此,资本缓冲的监管有助于降低商业银行风险承担,同时可以提升其风险管理的能力(潘佐郑,2013)[6]。

现有研究关于资本缓冲与银行风险之间关系效应的研究结论莫衷一是。当银行将利润最大化作为经营目标时,资本金的提高必定会降低银行的机会成本,而为了弥补高额资本缓冲计提带来的利润损失,银行或会从事高风险投资行为,银行的风险承担也相应提高(Guidara et al,2013)[7]。但另一方面,不断强化的资本监管直接提高了股东的出资额,为了避免因银行风险损失造成自有资产的损失,股东将会积极地参与银行高风险投资行为的管控(Akhigbe et al,2012)[8]。宫鹏浩和江俊蓉(2015)[9]通过实证研究我国商业银行资本缓冲对风险承担行为的影响,发现对于不良贷款率和风险加权资产占比这两种不同的风险变量,资本缓冲对风险承担行为均具有正向激励作用。但牛丽娟(2015)[10]用固定效应模型对资本充足率和银行风险之间关系效应进行检验时,却发现资本充足率和商业银行风险承担变量呈负相关,即资本充足率对银行风险具有显著的抑制作用。朱明秀和吴奇(2013)[11]则认为,资产收益率的提高能够显著地降低银行的信用风险,但我国上市银行的资本缓冲与信用风险之间不存在显著的相关关系。就现阶段而言,我们认为监管机构对我国城市商业银行资本的审慎监管应是有效的,资本缓冲对银行风险具有一定的缓释作用,即两者之间应为负相关关系,故提出本文第一个研究假设:

假设1:限定其他条件,资本缓冲与银行风险呈负相关,即资本缓冲的计提可以抑制我国城市商业银行的风险承担水平。

(二)资本缓冲与银行绩效

资本缓冲与银行绩效之间关系的现有研究以国外为主,国内研究主要从资本充足率和资本监管与银行绩效的研究入手。Bitar et al(2016)[12]认为,符合巴塞尔协议监管要求的资本缓冲与银行绩效呈正相关,能够对提高银行的投资效率和盈利能力具有促进作用,同时为银行带来更多的积极影响。Carvallo et al(2015)[13]也认为,就现阶段而言,巴塞尔协议的监管应是有效率的,逆周期性的资本缓冲监管对银行绩效的提升具有显著的积极作用,资本缓冲的计提可在经济下行时为银行提供一定支撑。同样的,部分研究我国商业银行资本监管和银行综合绩效的文献认为,资本缓冲监管与银行综合绩效之间呈显著正相关,我国目前的资本监管制度正处于激励相容状态(李新娥和张志君,2014)[14];资本监管的变化使得银行资本缓冲呈现出更强的逆周期性,资本缓冲会显著增加银行的绩效并对银行体系的稳定有积极影响(孟卫东和孙广绪,2014)[15]。但是,朱明秀和吴奇(2013)[11]认为,上市银行资本充足率对银行绩效没有显著的影响,资本缓冲与银行绩效之间并不存在显著的相关关系。我们认为,对于现阶段资本结构单一的中小型城市商业银行来说,逆周期的资本缓冲储备能够优化信贷资源的配置,同时减少不良贷款对银行盈利能力的消极作用,缓冲资本的不断增加或将对银行绩效有着积极影响,于是提出本文第二个研究假设:

假设2:限定其他条件,资本缓冲与银行绩效之间呈正相关,即资本缓冲的计提对银行绩效具有正向的激励作用。

(三)产权结构对资本缓冲与银行风险和绩效关系效应的影响

资本缓冲与银行风险和绩效之间的关系效应或受异质性产权结构的影响。高国华和潘丽英(2011)[16]认为,资本监管对风险的约束随着产权结构中第一大股东持股比例和国有持股比例的增加呈边际递减,银行风险承担的外部资本监管与内部产权结构之间存在一定的相互替代关系,资本监管要求的提高一定程度上削弱了管理人员降低资产风险的动机。程茂勇和赵红(2013)[17]发现,同时存在境外投资者持股的商业银行比国有商业银行具有更好的资产质量、更低的信贷风险以及更高的资本充足率,城市商业银行比国有商业银行具有更低的信贷风险,而股份制商业银行比国有商业银行具有更低的信贷风险以及更低的资本充足率。梁洪波和刘远亮(2012)[18]则发现,银行前五大股东持股比例、第一大股东持股比例和股权制衡水平均与银行风险显著正相关,并且存在以上股权特征时资本缓冲对于银行风险承担的缓释作用都得到了削弱。可见,产权性质国有和存在境外投资者情况下资本缓冲对风险承担的抑制作用分别有着消极和积极影响,故提出以下假设:

假设3:限定其他条件,国有产权性质和存在境外投资者持股分别会削弱和促进资本缓冲对银行风险的缓释效果。

同样的,产权结构对城商行资本缓冲与银行绩效关系也应具有影响。当第一大股东持股比例较高时将会对银行绩效的提高具有阻碍作用,而存在境外投资者持股和产权性质能够对银行绩效有着促进作用(谭兴民等,2010)[19]。蒋健和赵洋(2012)[20]对商业银行资本充足率与盈利能力之间关系进行检验时发现,资本充足率对商业银行盈利能力具有正向的显著作用,且这种作用在存在境外投资者持股时得到加强。郭永利等(2012)[21]发现资本缓冲和股权集中度对商业银行的绩效有显著影响,而国有产权性质对商业银行综合绩效有正向影响,但效果并不显著,同时其对非上市银行的影响大于上市银行,对农商行影响最大,股份制商业银行和城市商业银行次之,对国有银行影响则不显著(段军山和杨浦,2013)[22]。故而不同产权结构下的商业银行资本缓冲的监管对银行绩效水平的影响能力应是不一的,于是提出本文最后一个假设:

假设4:限定其他条件,国有产权性质和存在境外投资者持股分别会削弱和促进资本缓冲对银行绩效的正向激励作用。

三、研究设计

(一)研究方法与样本数据

本文采用Hausman检验选择了随机效应方法对各模型进行多元回归分析,使用STATA14.0软件工具处理非平衡面板数据。为了保证研究结果的准确性,我们剔除了年份跨度较短和数据严重缺失的银行样本,最终选取了我国50家城市商业银行2005-2014年度样本组成非平衡数据面板。同时,为了防止数据中“杂音”对实证结果的影响,本文还对Buffer和Npl等变量进行了1%的Winsor缩尾处理。研究数据主要来源于各城市商业银行的年度报告和CSMAR国泰安数据库,GDP数据来自相关年度《中国统计年鉴》。

(二)研究模型与变量设定

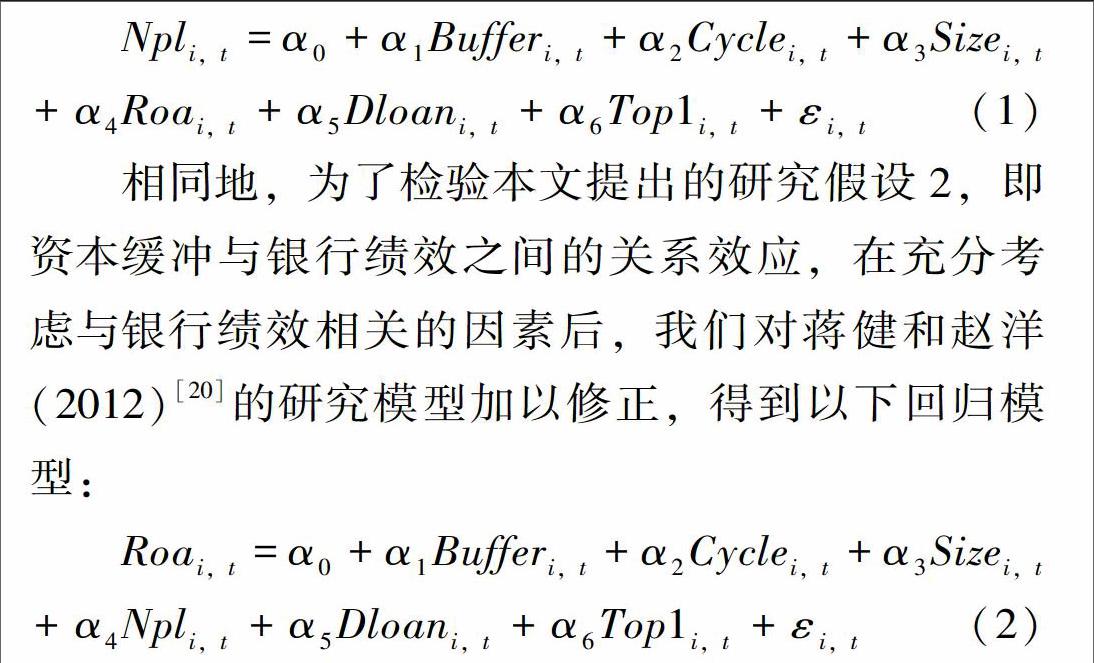

为了检验本文提出的研究假设1,即分析资本缓冲与银行风险之间的关系效应,在充分考虑与银行风险相关因素后,我们对Jokipii和Milne(2011)[23]的研究模型加以修改,最终得到以下基准回归模型:

Npli,t=α0+α1Bufferi,t+α2Cyclei,t+α3Sizei,t+α4Roai,t+α5Dloani,t+α6Top1i,t+εi,t(1)

相同地,为了检验本文提出的研究假设2,即资本缓冲与银行绩效之间的关系效应,在充分考虑与银行绩效相关的因素后,我们对蒋健和赵洋(2012)[20]的研究模型加以修正,得到以下回归模型:

Roai,t=α0+α1Bufferi,t+α2Cyclei,t+α3Sizei,t+α4Npli,t+α5Dloani,t+α6Top1i,t+εi,t(2)

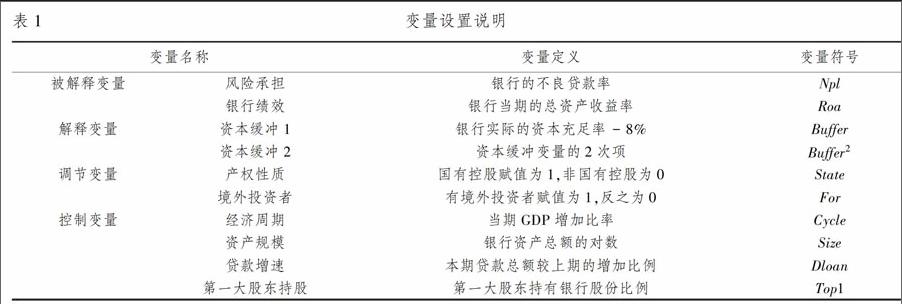

在本文的基准研究模型中,被解释变量为Npl和Roa分别用来表示城市商业银行的风险承担和绩效水平,具体分别用银行当年的不良贷款率和总资产收益率来衡量。此外,α为回归参数,ε代表回归残差。

解释变量Buffer为银行当期的资本缓冲水平,具体是银行实际资本充足率与最低监管资本要求之间的差值。

在控制变量方面,Cycle选取国内生产总值GDP当年的实际增长率,用来衡量宏观经济周期指标,主要为了观察风险承担和银行绩效是否具有周期性特征;资产规模变量Size为银行资产总额的对数,主要为了验证“大银行”和“小银行”在风险承担水平和银行绩效之间的差别,以及银行业“大而不倒”的现象是否在城商行中存在;贷款增速变量Dloan主要是为了检验贷款增加是否对风险承担和银行绩效产生显著影响;Top1为第一大股东持有股份的比例,主要考虑股权集中度对银行风险和绩效的影响。

调节变量则选取了产权结构相关的产权性质变量State和是否存在境外投资者持股变量For。若为国有产权性质则State赋值为1,反之为0;存在境外投资者持股For赋值为1,反之为0,主要为了观察产权性质和境外投资者持股是否对资本缓冲与银行风险和绩效的关系产生显著影响(具体变量设置见表1)。

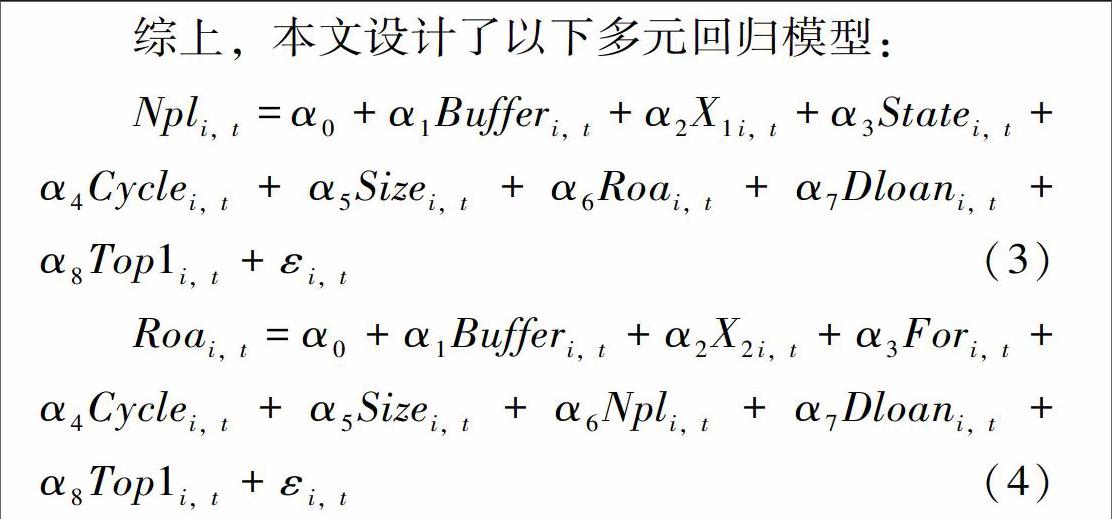

为了有效检验假设3和假设4,我们分别在基准模型1和2中加入了调节变量——产权性质变量State和境外投资者持股变量For,并用资本缓冲和产权性质变量的交叉项Buffer*State与资本缓冲和境外投资者持股变量的交叉项Buffer*For来分别检验产权性质和境外投资者持股对我国城商行资本缓冲与银行风险和绩效关系的影响。在实际操作中分别用交叉项Buffer*State和Buffer*For来替换下式中的X1、X2进行回归分析。

综上,本文设计了以下多元回归模型:

(三)描述性统计

表2报告了主要变量的描述性统计结果。由表2可知,城商行风险承担总体分布结构中,不良贷款率均值为1.273,最大值为7.500,最小值0.030,风险承担总体保持在较低水平,但仍存在部分银行风险较高的情况。银行绩效变量均值为1.100,最大值为3.600,最小值为-0.100,绩效水平相对平稳,但有个别银行总资产收益率为负值,经营收益不佳。此外,资本缓冲均值达到4.939,说明我国资本监管基本落实到位,各城商行都按照监管要求进行缓冲资本的计提;在产权性质方面,国有产权控股均值达到0.694,表明现阶段大多数城商行是国有控股,非国有银行所占比重较小,还没有打破银行国有控制局面,银行间竞争机制需要进一步完善;境外投资者持股均值仅为0.139,说明虽然我国城商行业务合作已拓展到国际市场,但存在境外投资者持股的商业银行比例还处于较低水平;在第一大股东持股比例上,均值达到了18.533%,一家独大的集中控股情况在我国城市商业银行中依然存在。

四、实证分析与稳健性检验

(一)资本缓冲与银行风险的关系研究

本文使用STATA 14.0对城商行2005-2014年度面板数据进行多元回归分析,分析过程中进行了Hausman检验并最终选择了随机效应模型对各研究假设进行验证。表3和表4是对各研究模型进行回归的结果,调整后的R2显示各模型均为有效模型。表3中模型1是对假设1进行验证的结果,主要报告了资本缓冲与银行风险承担之间的关系效应。由模型1可知,资本缓冲变量回归系数为-0.054,资本缓冲与银行风险承担之间负相关,并通过了显著性检验,假设1得到了实证的支持,表明资本缓冲对银行风险具有一定的抑制作用。在经济形势下行时,逆周期性的资本缓冲作为银行应对风险的工具之一,能够提供充足的信贷资源防范潜在的金融风险,避免经济进一步恶化[1],商业银行应注意逆周期资本缓冲的计提来应对可能存在的信贷风险。

在控制变量方面,经济周期变量(Cycle)回归系数为0.105,即经济周期与银行风险显著正相关,现阶段城商行风险承担具有一定的顺周期性特征;资产规模(Size)回归系数为-0.198,与银行风险之间显著负相关,故而资产雄厚的“大银行”的风险承担水平低于一般的“小银行”,银行业的“大而不倒”现象依然存在;银行绩效(Roa)变量回归系数为-0.490,绩效水平的提高能够显著降低风险承担,也就是经营较好的银行必然有较低的不良资产率,从而能够规避一定的信用风险;贷款增速(Dloan)系数为-0.016,与银行风险呈负相关,贷款增加或能够通过绩效的提升降低银行风险,但并没有通过显著性检验;第一大股东持股(Top1)回归系数为0.005,表明第一大股东持股比例越高,越会增加银行的风险承担水平,而若股权较为分散时,股东之间就会相互制衡,注意以逆周期的缓冲资本来应对信贷风险。

(二)资本缓冲与银行绩效的关系研究

表3中模型2是对假设2进行有效验证的结果,主要报告了资本缓冲与银行绩效之间的关系效应。从模型2可知,资本缓冲(Buffer)回归系数为0.018,并在10%的置信水平上显著,假设2得到了实证支持,表明资本缓冲与银行绩效之间显著正相关,资本缓冲的计提有利于提高银行的绩效水平,故而现阶段我国城商行的资本监管处于激励相容状态,是有效率的监督行为。资本缓冲的计提不仅有利于抵抗一定的信用风险,同时能够为银行绩效的提升起到催化剂的作用。

在控制变量方面,经济周期变量(Cycle)回归系数为-0.048,且通过了显著性检验,即在经济形势较好时期我国商业银行绩效反而不佳,出现这一现象可能在于在经济上升时期的过度投资产生了较多的不良资产,对其绩效的提高产生了抑制作用;资产规模(Size)回归系数为-0.068,表明“大银行”绩效水平反而劣于中小银行,中小银行绩效水平近年来不断提高,占有一定的市场地位;风险承担(Npl)系数为-0.076,并且通过了显著性检验,风险与绩效之间负相关,即不良资产率的提高会削弱银行的盈利能力;贷款增速(Dloan)系数为0.045,即贷款增速加快可以为城商行带来较高的收益,促进银行绩效的提高;第一大股东持股(Top1)变量回归系数为-0.007,股权集中度较高将会对银行绩效的提高带来不利影响,若股权相对分散,股东之间相互制衡,注重提高缓冲资本池的“深度”,从而能为银行带来较高的绩效水平。

(三)产权结构对资本缓冲与银行风险和绩效关系的影响

表4中模型3-1和3-2是对假设3进行回归分析的结果,是在模型1和模型2的基础上分别加入了资本缓冲与产权性质变量交叉项(Buffer*State)和资本缓冲与境外投资者持股变量的交叉项(Buffer*For)的回归结果,主要报告了产权性质与存在境外投资者持股对资本缓冲与银行风险关系的影响。从表中模型3-1可知,资本缓冲与产权性质变量交叉项(Buffer*State)回归系数为0.072,表明国有产权性质对资本缓冲与银行风险的负效应具有抑制作用,在国有控股商业银行中,资本缓冲对银行风险的缓释作用得到了削弱。这可能是由于在国有城商行中存在过度投资的情况,较高的资产负债率对其资本缓冲与风险承担之间的关系效应起到了负面影响。由模型3-2可知,资本缓冲与境外投资者持股变量交叉项(Buffer*For)的回归系数为-0.177,且在5%的置信水平上显著,在存在境外投资者持股的情况下资本缓冲对于银行风险的缓释作用得到加强,存在境外投资者持股的商业银行更加注重对于银行风险的控制以及风控制度的完善。综上所述,国有产权性质下资本缓冲对银行风险的抑制作用得到了削弱,但效果并不显著;而存在境外投资者持股时资本缓冲对银行风险的缓释作用得到了显著加强。所以,假设3并未得到实证的支持。

同样的,表4中模型4-1和4-2是对假设4进行验证的结果,是在模型1和模型2的基础上增加了资本缓冲与产权性质变量交叉项(Buffer*State)和资本缓冲与境外投资者持股变量的交叉项(Buffer*For)的回归结果,主要报告了产权性质与是否存在境外投资者持股对资本缓冲与银行绩效关系的影响。从模型4-1可知,资本缓冲与产权性质变量的交叉项(Buffer*State)回归系数为-0.038,且通过了显著性检验,这说明产权性质国有的情况下,资本缓冲与银行绩效之间呈负相关,即资本缓冲的增加反而会显著削弱其盈利能力。从模型4-2可知,资本缓冲与境外投资者持股变量的交叉项(Buffer*For)的回归系数为0.023,即存在境外投资者持股的情况下,资本缓冲对于银行绩效的提升作用得到了加强,但并未通过显著性检验。出现这一现象可能是境外投资者仅持有我国银行股份以及提供一些风险控制政策,并没有直接参与到整个经营的过程中,而在这一过程中可能存在委托代理和管理监督的问题,削弱了资本缓冲与银行绩效之间的正向作用。综合来说,国有产权性质对资本缓冲与银行绩效之间的关系有着显著负向阻碍作用,而存在境外投资者持股对资本缓冲与银行绩效的关系具有正向作用,但影响并不显著,故假设4也不成立。

(四)进一步研究

上述研究表明,一味地提高资本监管要求将降低银行风险承担和改善银行财务绩效的观点是错误的,资本缓冲对银行风险和绩效的影响或是一种非线性的关系[24]。为了进一步验证资本缓冲对银行风险和绩效的非线性影响,我们在基准模型1和2中分别加入资本缓冲的二次项Buffer2变量进行实证检验,得出模型5和6:

表5是对研究模型5和6进行回归分析的结果。由模型5可知,Buffer变量回归系数为-0.249,Buffer2系数为-0.014,且均在1%的置信水平上通过了显著性检验,说明资本缓冲与银行风险之间的关系是非线性的“U”型关系,即资本缓冲对于银行风险的缓释作用存在最优值,超过最优值点后将会加剧银行的风险承担行为。根据表 5的回归数据,构建统计回归模型如下:

模型6的回归分析结果主要报告了资本缓冲对于银行绩效的非线性影响。从模型6可见,Buffer变量回归系数为0.069,Buffer2变量回归系数为-0.004,且都分别在1%和5%的置信水平上通过了显著性检验,且为有效模型,表明资本缓冲对于银行绩效的正向激励作用并不是线性的,而是一种倒“U”型的作用关系,资本缓冲对于绩效的正向作用同样存在一个最优作用值点。当未超过最优值点时,正向激励作用加强,反之则会削弱其对银行绩效的正向激励。根据模型6的回归数据,同样可构建以下统计回归模型:

综合以上分析,资本缓冲与银行风险和绩效之间均为非线性关系效应。具体来说,资本缓冲与银行风险之间呈正“U”型关系效应,与银行绩效之间呈倒“U”型关系效应,且最优效果的资本缓冲值分别为8.89%和8.63%,基本处于一致的值点。资本缓冲对银行风险和绩效非线性效应影响效果如图1所示。

(五)稳健性检验

为了检验前文结论的稳健性,我们分别用银行风险资产占比和净资产收益率对风险承担与银行绩效变量替换后进行上述模型的回归分析,得到了与前文一致的结论。此外,应用固定效应模型对各研究模型进行验证,结果同样验证了以上各研究模型的主要结论。

五、研究结论与政策建议

本文运用我国50家城市商业银行的2005-2014年度的非平衡面板数据研究了资本缓冲与银行风险和绩效之间的关系效应,结果表明:就现阶段而言,资本缓冲对城商行风险具有抑制作用,对银行绩效具有正向激励作用。但是,资本缓冲对于风险和绩效的影响并非是线性的,而分别是“U”型与倒“U”型的关系,资本缓冲对银行风险承担和绩效水平均存在最优值点,且基本有着一致的最优值。此外,国有产权性质削弱了资本缓冲对银行风险和绩效的抑制和激励作用,但前者的效果并不显著;存在境外投资者持股能够显著促进资本缓冲对银行风险的缓释作用,且能够增加资本缓冲对银行绩效的正向激励作用,但后者并未通过显著性检验。

以上结论反映了我国城市商业银行现阶段以下行为特征:资本缓冲的审慎监管对于银行风险的缓释具有一定的正向作用,同时能够为银行带来更好的经营绩效;国有产权性质城商行可能存在着“过度投资”现象,在经济较好时期过多的投放信贷资源可能给银行埋下风险隐患,同时也会对银行的绩效产生不利影响;境外投资者虽然持有我国商业银行股份,但对于商业银行的直接管理和监督还存在较大的缺失,亟需多方股权持有者的进一步沟通协作。

基于上述实证研究结果,本文建议:(1)对于银行而言,要重视资本缓冲计提的重要性,在追求银行利益的同时要注意防范潜在风险,尽量避免在经济繁荣时期过度投资的“短视”行为和经济萧条时的“惜贷”行为;鉴于资本缓冲对银行风险和绩效的非线性影响分别为“U”型与倒“U”型,在实际的风险规避和追求银行绩效过程中要注意对逆周期性资本缓冲工具的运用。国有控股城商行要注意防范过度投资风险,存在境外投资持股虽然能够对城商行资本缓冲与银行风险和绩效有一定的正向作用,然而在实际管理操作过程中还要注意防范委托代理和管理监督等问题。(2)对于银行监管机构而言,制定的资本管理政策要落实到位[25],确保银行业能够进行逆周期的缓冲资本的储备,建立动态管控机制。

参考文献:

[1] 吴成颂,郭开春,徐慧,等. 基于城市商业银行的资本缓冲周期性行为研究[J].科学决策,2016(7): 1-16.

[2] Ayuso, J., Perez, D., and Saurina, J. Are Capital Buffers Pro-cyclical?: Evidence from Spanish Panel Data[J].Journal of Financial Intermediation, 2004,13(2): 249-264.

[3] 黄宪,熊启跃. 银行资本约束下货币政策传导机理的“扭曲”效应[J].经济学动态,2011(6): 119-124.

[4] Went,P. Basel III Accord:Where Do We Go from Here[J]. Operational Risk & Regulation,2010,15(7): 18-39.

[5] 李喜梅. “三性”原则下中国上市商业银行资本结构与绩效关系研究[J]. 管理世界,2011(2): 173-174+177.

[6] 潘佐郑. 资本充足性与商业银行风险行为[J].金融论坛,2013(11):29-35.

[7] Guidara,A.,Lai,V S.,Soumaré,I., and Tchana,F T. Banks Capital Buffers,Risk and Performance in the Canadian Banking System: Impact of Business Cycles and Regulations Changes [J].Journal of Banking & &Finance,2013(37): 3373-3387.

[8] Akhigbe,A.,Madura,J.,and Marciniak,M. Bank Capital and Exposure to the Financial Crisis [J].Journal of Economics and Business,2012,64(5):377-392.

[9] 宫鹏浩,江俊蓉. 银行资本缓冲对风险承担行为的影响——基于中国16家上市银行的实证研究[J].金融与经济,2015(9): 62-66+19.

[10]牛丽娟. 资本充足率、股权结构与商业银行风险承担的实证检验[J].统计与决策,2015(22): 155-157.

[11]朱明秀,吴奇.资本充足程度、信用风险与银行绩效——基于中国上市银行的实证分析[J]. 财会通讯,2013(18): 77-79+100.

[12]Bitar,M.,Saad,W.,Benlemlih,M. Bank risk and performance in the MENA region: The importance of capital requirements[J]. Economic Systems,2016,3(40): 398-421.

[13]Carvallo,O.,Kasman,A.,Kontbay,S. The Latin American bank capital buffers and business cycle: Are they pro-cyclical?[J]. Journal of International Financial Markets,Institutions and Money,2015,5(34): 148-160.

[14]李新娥,张志君. 资本监管与银行综合绩效关系的实证研究——基于16家上市商业银行的经验数据[J].企业经济,2014(2): 179-183.

[15]孟卫东,孙广绪. 经济周期和监管变化对资本缓冲、风险和绩效的影响——基于我国上市银行的实证研究[J].上海金融,2014(2): 15-21+116.

[16]高国华,潘英丽. 资本监管、公司治理结构与银行风险行为[J].软科学,2011(8): 49-53+60.

[17]程茂勇,赵红. 股权结构、上市状况和风险——来自中国商业银行的经验研究[J].管理工程学报,2013(3): 11-19+26.

[18]梁洪波,刘远亮. 商业银行股权结构与信用风险——基于中国上市银行的实证分析[J]. 首都经济贸易大学学报,2012(6): 45-50.

[19]谭兴民,宋增基,杨天赋. 中国上市银行股权结构与经营绩效的实证分析[J].金融研究,2010(11):144-154.

[20]蒋健,赵洋. 商业银行资本充足率、股权结构与盈利能力——基于我国商业银行的实证研究[J].贵州财经学院学报,2012(1): 33-38.

[21]郭永利,张兆芹,晏建军. 资本结构与股权结构对商业银行综合绩效的影响[J].管理学报,2012(7): 1052-1057.

[22]段军山,杨浦. 核心资本充足率变动与商业银行盈利能力[J].金融论坛,2013(11): 36-58.

[23]Jokipii,T.,Milne,A. Bank capital buffer and risk adjustment decisions[J].Journal of Financial Stability,2011,7(3): 165-178.

[24]李宇嘉,陆军. 贷款损失准备金、资本监管与银行财务绩效[J].当代经济科学,2009(2): 7-14+124.

[25]谢俊明.我国商业银行规模对银行风险承担的影响研究[J].哈尔滨商业大学学报:社会科学版,2015(6):71-78.

Abstract:This paper used an unbalanced panel data of 50 China′s city commercial banks from 2005 to 2014 to carry out random effect regression, studied the influence of capital buffer on bank risk and performance, and also analyzed the effect of heterogeneous property right structure on the relationship of capital buffer with risk-taking and performance. Empirical analysis results show that at the moment, the city commercial banks′ capital buffer has the role of inhibition and excitation to risk-taking and performance respectively, and the effect of capital buffers on bank risk and performance are “U” and inverted “U” type respectively, at the same time, the optimal value point is basically identical; in addition, under the nature of state-owned property, the influence of capital buffer suppressed risk-taking and incentive bank performance has been weakened; although foreign investors holding can promote the effect of capital buffers′ release on bank risk and incentive on performance, but the latter is not significant. Therefore, we should attach sufficient importance to the counter-cyclical capital buffer regulation in the process of governance of our country′s city commercial banks.

Key words:City Commercial Bank; capital buffer; risk-taking; bank performance; property right structure;non-linear effects

(责任编辑:张曦)