家族董事席位超额控制与战略变革

郭晨靖 李宗泽 褚玲玲

【摘 要】 战略变革对家族企业的存续和发展具有重要意义。基于2009—2020年A股家族上市公司数据,实证检验家族董事席位超额控制对战略变革的影响。研究发现:家族董事席位超额控制与企业战略变革显著负相关。机制检验表明,家族董事席位超额控制通过增加企业融资约束和降低风险承担两条路径抑制战略变革。进一步研究发现,家族董事席位超额控制对战略变革的抑制作用在董事长与总经理二职合一、独立董事占比低的企业更为明显。研究不仅丰富了家族董事席位超额控制经济后果与企业战略变革影响因素的相关文献,而且对家族企业从公司治理层面推动企业战略变革具有一定的启示意义。

【关键词】 家族董事席位超额控制; 融资约束; 风险承担; 战略变革

【中图分类号】 F276.5;F272;F271 【文献标识码】 A 【文章编号】 1004-5937(2023)03-0092-08

一、引言

家族企业的存续与发展是学界和业界关注的热点话题。改革开放40年来,我国家族企业不断发展壮大,为经济发展和社会稳定做出了贡献。随着新经济时代的到来,面对全球化竞争、企业高质量发展要求以及家族权力交接的叠加影响,家族企业如何推动战略变革,寻求新的发展机遇,成为亟待研究的重要理论和现实课题。关于家族企业战略变革的研究集中在两个方面:一是认为家族成员对企业经营管理和战略决策享有主导权,出于对家族社会情感财富的维系,家族企业决策行为更倾向于风险规避[ 1 ],家族企业的创新意愿更低[ 2 ],整体战略趋于保守[ 3 ];二是长期一致的家族利益追求有助于克服企业传统代理问题下的管理层短视行为,从而驱使家族企业进行战略变革,探寻“基业长青”的发展道路[ 4 ]。那么家族治理下的企业究竟会对战略变革产生什么影响?该影响机理如何进行合理解释?仍需进一步深入研究。

据此,本文以2009—2020年A股家族上市公司为研究样本,探讨家族董事席位超额控制对企业战略变革的影响。研究发现:(1)家族董事席位超额控制与企业战略变革显著负相关;(2)机制检验表明,家族董事席位超额控制增加了企业融资约束,降低了风险承担水平,进而抑制了企业战略变革;(3)进一步检验发现,在董事长与总经理二职合一、独立董事占比低的企业中,家族董事席位超额控制对企业战略变革的负向影响更为明显。在进行了一系列稳健性检验后,本文结论依然成立。

本文可能的贡献在于:第一,拓展了家族企业战略变革影响因素的研究。我国家族企業在改革开放后逐步发展,但直到近年家族企业战略问题才引起广泛关注,已有研究表明传承人合法性[ 5 ]、价值观传承[ 6 ]、代际传承[ 7 ]、家族认同[ 8 ]是影响家族企业战略变革的重要因素,但基于家族董事席位超额控制视角的研究还较为少见。第二,丰富了家族董事席位超额控制经济后果的研究。现有研究发现家族董事席位超额控制对企业股价崩盘风险、控股家族的关联交易行为及投资效率有显著影响[ 9-10 ],但企业各项决策都围绕战略制定,因此有必要验证家族董事席位超额控制与企业战略的关系。第三,具有一定实践价值。本文从二职合一、独立董事两个方面探讨家族董事超额席位控制对企业战略的影响,对家族企业优化内部治理、推动战略变革有一定的启示作用。

二、理论分析与研究假设

超额委派家族成员进入董事会是家族涉入的一种表现形式,能够强化家族自身控制权,从而对公司战略产生影响,具体表现在:基于长期经营目标的考虑,家族董事席位超额控制有利于降低管理层自利行为产生的代理成本,并且家族成员间强力的非契约关系能够为企业战略变革提供长期资源支持[ 11 ],从而推动企业创新转型;同时基于家族社会情感财富保护和寻租动机,董事席位超额控制可能降低企业风险偏好,增加融资约束,从而降低企业战略变革的意愿和能力。因此本文拟从社会情感财富保护理论和代理理论两个方面分析家族董事席位超额控制对公司战略变革的影响。

一方面,基于社会情感财富保护理论,随着董事席位的增加,家族企业股权高度集中,增加了家族成员的投资风险[ 12 ],而家族企业往往避免推动具有风险倾向的战略变革,因为一旦失败,将直接影响家族企业的存续和家族成员的利益。另外,为了防止家族股权稀释,存在董事席位超额控制的家族企业可能更排斥外部投资者的进入[ 13 ],使企业无法获得战略变革的外源融资,进而选择保守的战略。不过出于家族成员之间的信任,家族董事席位超额控制的企业也可能从成员内部获取更多人力、财力资源支持[ 11 ],从而推动企业战略变革。

另一方面,基于代理理论,家族董事席位超额控制会加剧第二类代理问题[ 12 ]。家族控制权的强化使得控股股东有较强的动机从事寻租活动,产生隧道效应。以往研究发现,董事席位超额控制会进一步放大家族的控制权,降低信息透明度,增加代理成本,进而损害中小股东的利益[ 14 ],抑制企业投资效率[ 15 ],引发股价崩盘风险[ 10 ],因此本文推测,家族董事席位超额控制,使得家族股东有更强的能力和动机产生“隧道挖掘”行为,占据企业变革所需资源,引发企业融资约束,抑制战略变革。但家族董事席位超额控制也能够缓解第一类代理问题。超额控制的家族企业所有权和管理权的高度集中减弱了传统的代理问题[ 16 ],这使得家族企业更倾向于追求长期利益,做出有助于企业可持续发展决定的动机、意愿和支持程度更强,这不仅可以降低企业管理者追求短期绩效而忽视长期目标的意愿,且有利于家族企业内部统筹和整合资源[ 11 ],从而增加企业战略变革发生的可能性。由此,提出竞争性假设:

H1a:家族董事席位超额控制程度越强,企业战略越保守。

H1b:家族董事席位超额控制程度越强,企业战略越激进。

三、研究设计与样本选择

(一)样本选择与数据来源

本文以2009—2020年A股家族上市公司为样本,研究家族董事席位超额控制与战略变革的关系。参照孙健等[ 17 ]和刘星等[ 10 ]的方法,按照如下原则进行样本筛选:(1)剔除金融业样本;(2)剔除ST、*ST上市公司样本;(3)剔除关键数据缺失的样本。为消除极端值的影响,本文对所有连续变量进行上下1%的缩尾处理,最终获得5 974個观测值,本文数据均来自CSMAR数据库。

(二)模型设定与变量定义

参照孙健等[ 17 ]和刘星等[ 10 ]的研究,本文构建如下回归模型以检验家族董事席位超额控制与公司战略的关系:

被解释变量为公司战略变革(STRA)。企业资源配置是战略实施的结果,因此企业年度层面上资源配置的波动程度能够反映企业战略决策。参考孙健等[ 17 ]的做法,以公司研发强度(公司研发支出与营业收入的比值)、运营效率(员工人数与营业收入的比值)、成长性(营业收入增长率)、扩张倾向(销售费用和管理费用与营业收入的比值)、组织稳定性(员工人数的标准差)和资本密度(固定资产与总资产的比值)六个指标构建一个离散变量,衡量企业战略激进程度。具体地,取每个指标过去五年平均值,并按年度—行业平均分为五组,按照从小到大的顺序分别赋值0—4(第六个变量从大到小赋值),相加得到分值为0~24的变量STRA1。STRA1越低,则公司战略越保守。同时根据孙健等[ 17 ]的定义,STRA1得分0~6分之间的公司属于防御型战略,7~17分之间的公司属于分析型战略公司,18~24分之间的公司属于进攻型战略,将三类得分区间赋值为1、2、3,得到变量STRA2,以区分企业战略类型。

解释变量为家族董事席位超额控制(ECFBS)。指实际委派家族董事人数超出适当委派家族董事人数的程度,用家族成员与非家族一致行动人在董事会参与决策程度与控制权之差表示。具体地,参考陈德球等[ 18 ]的做法,首先计算董事会中家族成员与在家族控制链的公司中担任职务的非家族成员人数之和占董事会规模的比例,然后减去家族控制权得到变量ECFBS。ECFBS越大,说明家族董事席位超额控制程度越强。

在控制变量的选取中,参考孙健等[ 17 ]、刘星等[ 10 ]和陈德球等[ 18 ]的研究,控制了资产净利率(ROA)、资产负债率(LEV)、总资产周转率(TAT)、管理费用率(MER)、经营活动现金流(OCF)、账面市值比(BM)、大股东占款(OCCUPY)、第一大股东持股比例(FIRST)、机构持股比例(INSH)、监事会规模(SUPERVISOR)、独立董事网络中心度(IDNC)、高管薪酬(EC)、企业规模(SIZE)、上市年限(AGE)。此外,本文还控制了年度和行业效应。各变量的具体定义如表1所示。

四、实证结果分析

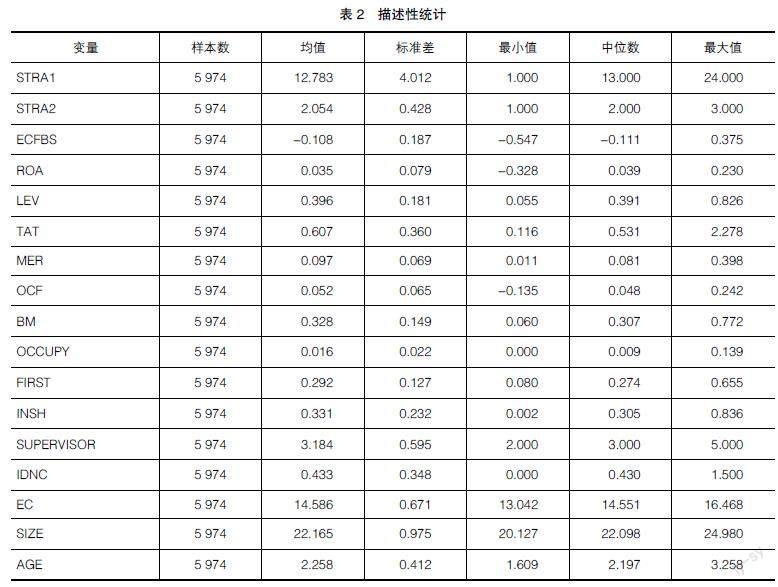

(一)描述性统计

表2列示了描述性统计结果。其中,STRA1的最大值为24,最小值为1,表明家族企业战略存在较大差异。ECFBS的最大值为0.375,反映出家族企业存在董事席位超额控制现象,且占家族企业的26.82%③。其他控制变量的描述性统计结果与已有文献基本一致。

(二)相关性分析

通过相关性分析可以看出家族董事席位超额控制与战略变革在1%水平显著负相关,初步证实了H1a。限于篇幅,表略。

(三)基本回归结果

表3为家族董事席位超额控制与企业战略变革的基本回归结果,显示ECFBS系数分别在1%的水平上显著为负,表明家族董事席位超额控制越强,企业战略变革越保守,支持了H1a。

本文结论未能支持H1b,可能原因在于家族企业控制权与决策权越集中,家族与企业的关联越紧密,而战略变革是企业一项复杂程度高和不确定性强的活动,基于变革风险和收益的权衡,家族企业更愿意选择规避风险,“落袋为安”,而若进行变革,一旦失败,不仅影响企业发展,而且整个家族也将遭到严重打击。所以,家族董事席位超额控制程度越强,企业越不愿意进行战略变革。

(四)稳健性检验

1.替换解释变量

参考郑志刚等[ 14 ]的研究,构造反映企业是否存在超额控制的虚拟变量(ECFBS_DUMMY),当变量ECFBS大于0时,表明存在超额控制,ECFBS_DUMMY记为1,否则为0,回归结果表明本文结论依旧稳健。

2.剔除特殊年份样本

考虑受新冠疫情的影响,企业战略可能发生重大调整,因此剔除2020年数据,回归结果与基本回归保持一致。

3.工具变量

为缓解内生性问题,选用董事席位超额控制的行业均值作为工具变量进行检验。董事席位超额控制的行业均值与个体家族超额控制相关,但家族企业内部的战略变革不会受行业平均控制程度影响,满足相关性和外生性两个条件。结果表明工具变量(IV)的回归系数在1%水平上显著为正。以上与基本回归结果一致,表明考虑到可能的内生性问题后,本文的结论仍是稳健的。限于篇幅,稳健性检验结果表略。

五、进一步研究

(一)机制检验

1.家族董事席位超额控制与战略变革:融资约束视角

基于融资约束视角,家族董事席位超额控制能够强化家族控制权,引发第二类代理问题[ 19 ],产生“隧道挖掘”行为以获取控制权私人收益[ 10 ],并且出于对家族控制权的保护,家族企业往往更抵触外源融资,使企业缺少变革所需内外部资源,从而降低战略变革意愿和程度。因此,本文利用KZ指数代表企业融资约束程度,检验家族董事席位超额控制是否会通过加剧企业融资约束抑制战略变革,回归结果如表4所示。列(1)ECFBS系数在10%水平上显著为正,表明董事席位超额控制加剧了企业融资约束。列(2)、列(3)ECFBS和KZ系数在1%水平上显著为负,证明了融资约束的中介作用。

2.家族董事席位超额控制与战略变革:风险承担视角

基于风险承担视角,家族董事席位超额控制的企业更倾向于规避风险,以维持家族权威、代际传承等非经济目标[ 16 ],从而选择保守的战略。因此,本文借鉴李健等[ 20 ]的研究,以盈利波动性代表企业风险承担水平(PV),检验家族董事席位超额控制是否会通过减轻风险承担水平抑制战略变革,回归结果如表4列(4)所示,ECFBS系数在10%水平上显著为负,表明家族董事席位超额控制减弱了企业风险承担水平。列(5)、列(6)ECFBS系數在1%水平上显著为负,PV系数在1%水平上显著为正,证明了风险承担的中介作用。

(二)异质性分析

1.二职合一、董事席位超额控制与战略变革

在二职合一的家族企业中,企业内部代理冲突更强[ 10 ],控股股东更易操纵管理层决策,将加剧“隧道挖掘”行为和企业融资约束,同时二职合一也将影响董事会的独立性和监督职能的发挥。本文推测当家族企业存在二职合一时,董事会席位超额控制对企业战略变革的抑制作用更强。因此本文将样本分二职合一和二职分离两组,分别对模型(1)进行回归,结果如表5所示。ECFBS系数在列(1)、列(3)二职合一与列(2)、列(4)二职分离组中均为负,但二职合一组的系数更小且更显著,表明董事席位超额控制对家族企业战略变革的抑制作用在二职合一的企业中更为明显。

2.独立董事占比、董事席位超额控制与战略变革

家族企业董事席位超额控制带来的代理问题,加剧了大股东对中小股东的利益侵占,弱化了董事会的监督职能,加重了企业信息不对称程度,而独立董事的存在能够降低企业信息不对称程度,缓解融资约束问题,减少家族股东风险规避行为。本文推测家族董事席位超额控制对战略变革的抑制作用在独立董事占比高的企业会有所减弱。因此,将样本分为独立董事占比高和独立董事占比低两组,分别对模型(1)进行回归,结果如表5列(5)—列(8)所示。表明无论独立董事占比高低,超额控制对战略变革均有抑制作用,但董事席位超额控制对企业战略变革的抑制作用在独立董事占比低的企业中更加严重。

六、研究结论与启示

本文以2009—2020年A股家族企业为样本,研究委派超额家族成员进入董事会对企业战略变革的影响。研究发现:家族董事席位超额控制与企业战略变革显著负相关,机制检验表明家族董事席位超额控制加剧了企业融资约束,减弱了企业风险承担,从而抑制了战略变革。进一步研究发现,超额委派董事对企业战略变革的影响在董事长与总经理二职合一、独立董事占比低的企业更为明显。在进行了一系列稳健性检验后,以上结论依然成立。

本文具有以下启示:(1)家族企业董事席位超额控制能够显著抑制家族企业战略变革,因此家族企业应重视决策权配置,关注非家族董事在董事会的话语权,以提高企业持续变革的意愿和能力。(2)家族企业面临的融资约束问题制约企业战略变革,企业除强化内部治理,防止控股股东利益侵占外,还应降低内外部信息不对称程度,增加外部融资渠道,以缓解融资约束。(3)在董事长与总经理二职合一、独立董事占比低的企业,超额董事席位控制会加剧对企业战略变革的抑制作用。因此,企业应加强内部治理机制建设,强化独立董事的监督职能,防止家族成员的人为操纵。

【参考文献】

[1] 严若森,叶云龙.家族所有权、家族管理涉入与企业R&D投入水平:基于社会情感财富的分析视角[J].经济管理,2014,36(12):51-61.

[2] 朱沆,ERIC KUSHINS,周影辉.社会情感财富抑制了中国家族企业的创新投入吗?[J].管理世界,2016(3):99-114.

[3] 梁强,王博,宋丽红,等.家族治理与企业战略导向:基于制度逻辑理论的实证研究[J].南方经济,2021(1):120-134.

[4] 吴炳德,王志玮,陈士慧,等.目标兼容性、投资视野与家族控制:以研发资金配置为例[J].管理世界,2017(2):109-119.

[5] 赵晶,张书博,祝丽敏.传承人合法性对家族企业战略变革的影响[J].中国工业经济,2015(8):130-144.

[6] 刘娇,王博,宋丽红,等.家族企业价值观传承与战略变革:基于探索性的案例分析[J].南方经济,2017(8):49-67.

[7] 祝振铎,李新春,叶文平.“扶上马、送一程”:家族企业代际传承中的战略变革与父爱主义[J].管理世界,2018,34(11):65-79.

[8] 杜善重,李卓.家族认同与企业战略变革:来自中国家族上市公司的经验证据[J].当代财经,2021(9):78-91.

[9] 刘星,苏春,邵欢.家族董事席位配置偏好影响企业投资效率吗[J].南开管理评论,2020,23(4):131-141.

[10] 刘星,苏春,邵欢.家族董事席位超额控制与股价崩盘风险:基于关联交易的视角[J].中国管理科学,2021,29(5):1-13.

[11] 李艳双,烟小静,董少华.家族涉入异质性与家族企业创新绩效关系研究[J].科技进步与对策,2020,37(24):90-98.

[12] 刘白璐,吕长江.中国家族企业家族所有权配置效应研究[J].经济研究,2016,51(11):140-152.

[13] 孙秀峰,张文龙,冯宝军.“去家族化”如何影响企业融资约束:基于创业板家族企业数据的研究[J].经济管理,2021,43(3):145-160.

[14] 郑志刚,胡晓霁,黄继承.超额委派董事、大股东机会主义与董事投票行为[J].中国工业经济,2019(10):155-174.

[15] 赵宜一,吕长江.家族成员在董事会中的角色研究:基于家族非执行董事的视角[J].管理世界,2017(9):155-165.

[16] 梁强,章佳媚,林锦丹.家族管理涉入如何影响并购战略行为:基于中国上市家族企业的实证研究[J].南方经济,2022(6):118-136.

[17] 孙健,王百强,曹丰,等.公司战略影响盈余管理吗?[J].管理世界,2016(3):160-169.

[18] 陈德球,肖泽忠,董志勇.家族控制权结构与银行信贷合约:寻租还是效率?[J].管理世界,2013(9):130-143.

[19] AMIT R,DING Y,VILLALONGA B,et al. The role of institutional development in the prevalence and performance of entrepreneur and family-controlled firms[J]. Journal of Corporate Finance,2015,31:284-305.

[20] 李健,崔雪,陈传明.家族企业并购商誉、风险承担水平与创新投入:基于信号传递理论的研究[J].南开管理评论,2022,25(1):135-146.