财务柔性对企业绩效的影响研究

穆庆榜 王梦雪

【摘 要】 以2015—2020年沪深A股上市公司财务数据为研究样本,聚焦财务柔性对企业绩效的影响效应,系统揭示了投资支出的中介作用和融资约束的调节作用。结果显示:财务柔性对企业绩效的影响呈倒U型,投资支出的中介传导作用显著,融资约束能够显著强化财务柔性对企业绩效的影响。研究丰富了财务柔性相关成果,可为我国上市公司合理规划投资活动以最大化提升企业绩效提供直接指导。

【关键词】 财务柔性; 投资支出; 融资约束; 企业绩效

【中图分类号】 F234.3;F830.59 【文献标识码】 A 【文章编号】 1004-5937(2023)03-0055-08

一、引言

近年来,經济发展放缓,企业既面临环境不确定性带来的机遇,也面临各种各样的挑战。这种国际国内市场环境的双重不确定性促使企业高层管理者纷纷把目光投向其给企业带来的不良后果,为了预防这种不确定性给企业带来的危机,高层管理者通常储备更多的流动资金提高企业的应变能力,这种灵活性体现为企业的财务柔性。学术界对财务柔性的研究越来越多,有研究表明宏观经济的不确定性明显加大了企业的财务柔性需求[ 1-2 ]。

国内学者曾爱民等[ 3 ]以次贷危机为背景,研究发现企业储备的财务柔性越高,在危机中受到的冲击越小。国外学者Zgur Arslan-Ayaydin等[ 4 ]发现财务柔性是影响投资决策与企业绩效的重要因素之一。保持适度的财务柔性可以帮助企业提高筹措资金的能力,缓解资本结构调整的偏差,使企业在面临环境不确定性所带来的冲击时,从容不迫地保持其发展态势,并抓住机遇,投资净现值为正的项目,提升企业绩效。但是,过度的财务柔性储备也会给企业带来一系列经营问题,比如机会成本增大、监管成本提高、代理成本加剧等。现金持有过多会使企业管理者盲目自信,投资动机增强,过度投资致使投资失效,产生委托代理问题。另外,企业保持过低的负债比率会使内部的资本结构失衡,对企业经营产生不利影响,进而影响企业价值最大化目标。因此,如何储备财务柔性,帮助企业提高绩效,是一个亟待解决的问题。企业需要不断调整自身以保证其在市场竞争中的优势,降低外生事件带来的冲击。

现有文献大多注重于探讨财务柔性与企业绩效之间的关系,多数学者只探究了其中的积极影响,对这种关系下的“门槛效应”没有太多研究。本文在分析财务柔性与企业绩效相互作用机理的基础上,进一步引入投资支出、融资约束等变量,研究其是否对财务柔性效应的发挥有影响,影响机制是什么,拓展了对财务柔性的理解,丰富了财务柔性领域的研究内容。

二、理论分析与研究假设

(一)财务柔性与企业绩效

根据柔性动态理论,企业融资难的问题可以通过储备适当的财务柔性得以缓解。随着环境不确定性的增加,企业越来越未雨绸缪,期望通过增加财务柔性储备应对外部事件的冲击。李玲和侯佳璐[ 5 ]认为企业应该储备适当的财务柔性,以帮助企业预防突发事件及其带来的财务风险和经营风险,同时抓住机遇增加投资支出,提高企业绩效。

大部分学者认为财务柔性可以通过影响企业的经营环境、内部控制质量、管理者行为等因素,进而促进企业绩效的提升[ 6-8 ]。财务柔性作为一项重要的战略性资产,可以弥补资金缺口,规避财务危机,在风险中把握投资机会,提高企业绩效。Gregory[ 9 ]通过对金砖国家企业的研究,发现具有财务灵活性的公司会增加未来公司价值,降低违约概率。储备适当的可支配资金可以帮助企业在面对外生事件冲击时缓解资金短缺、经营困难等问题,并且可以使企业在动荡的环境中保持良好发展,提升企业绩效。由于内外融资成本存在很大差异,企业一般首选内源融资,保持较低的负债率,留存内部资金,可以有效降低企业未来的融资难度。储备财务柔性能够减少市场摩擦和信息不对称给企业带来的相关成本,当企业面临有利投资机会时可以迅速做出决策,提供足够的资金支持,以较低的成本获得尽可能高的收益,促进企业绩效的提升。此外,企业持有一定的财务柔性对自身的资源配置和产业结构都是有益的。李玥和郭泽光[ 10 ]认为财务柔性是企业进行资本结构决策时不容忽视的因素,财务柔性有利于调整资本结构的偏离度,帮助企业做出正确的资本决策,规避财务风险。

但是,对于企业来说,财务柔性是一把双刃剑。当财务柔性的储备水平达到一定的临界值后仍继续增加,则会对企业绩效产生负面影响。由于信息不对称和委托代理问题的存在,企业的经营者很可能会产生道德风险和逆向选择,财务柔性储备过高会使管理层盲目自信,降低对风险的敏感度,也会刺激企业高管机会主义行为的产生。余荣等[ 11 ]发现过高的财务柔性会阻碍外部资本进入企业,这会削弱外部力量对企业的监管作用和约束力度,刺激机会主义行为的发生,损害企业利益,抑制企业的持续经营和发展。另外,企业保有剩余负债能力会失去高负债水平带来的债权人监督和利息节税。王亮亮和王跃堂[ 12 ]研究发现如果企业的负债柔性较高,则该企业在未来可以通过提高杠杆率筹措资金;但如果负债柔性过高,则会影响到负债相机治理的作用。企业储备过高的财务柔性,虽然会降低外部融资成本,但其现金持有成本和机会成本会相应增加,同时还会失去企业的外部治理作用。只有在合理的范围内,财务柔性才会对企业绩效产生积极影响,当财务柔性过高,超过阈值时,财务柔性会损害企业绩效,从而财务柔性与企业之间呈现出显著的倒U型关系。基于上述分析,提出假设1。

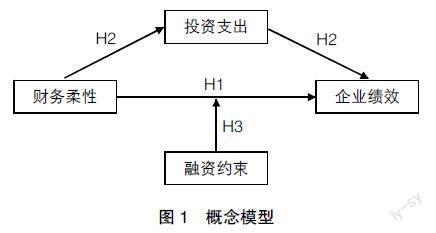

H1:财务柔性与企业绩效之间呈倒U型关系。

(二)投资支出对财务柔性与企业绩效关系的中介作用

正如前文所分析的,财务柔性作为企业一项重要的资源,可以使企业在面对冲击时,及时调动公司的资金,抓住投资机会,提高企业绩效。财务的灵活运用使公司能够保持选择最佳投资的能力,从而提高投资效率,投资带来的收入可以继续扩大公司的资本,提高公司的业绩,为公司后续投资打下坚实的基础。虽然企业储备财务柔性可能会侵占当前用于投资的资金,降低企业当期投资支出,但是财务柔性的储备有利于提高企业未来的投资能力,使企业在面临外部环境不确定性事件的冲击时,依旧能够维持日常经营活动赚取利润。

大部分学者认为储存一定的现金或者融资能力有助于提高企业未来的投资支出[ 13-15 ]。适度的投资有利于提高企业的风险承受能力,帮助企业实现最大限度的投资增值。李梦雅和严太华[ 16 ]认为风险投资支持能更有效地提升企业未来财务绩效,但是过度投资会使企业资本结构失衡,凸显企业的内部矛盾。投资过度会降低冗余资金使用效率,造成经营过度多元化,不利于企业的日常经营活动。过度自信的管理者,持有超水平的财务柔性无疑是一剂催化剂,可能会造成过度投资,损害企业绩效。花贵如等[ 17 ]认为企业高层可能会为了迎合市场投资者的情绪而过度投资,对企业的经营绩效产生抑制作用。基于上述分析,提出假设2。

H2:投资支出在财务柔性与企业绩效的关系中起中介作用。

(三)融资约束的调节作用

Modigliani和Miller[ 18 ]假定资本市场是完美的,融资方式对企业投资没有任何影响。但是,在现实资本市场中,内外融资成本大小是不同的,融资成本高就会抑制企业的投资意愿,使企业陷入资金窘迫的地步,负向影响企业绩效。而企业保留一定的资金和融资能力,会在一定程度上挣脱融资成本的束缚,更容易把握现金流为正的投资机会,这也符合财务柔性的特点及预期。财务柔性体现的是企业主动防御外部风险的策略,对于受融资约束程度较大的企业,管理者长期处于一种“缺钱”的状态,会仔细规划将有限的资金发挥最大的作用,尽可能提高企业经营绩效。此时重视财务柔性储备,会有效缓解企业资金压力,化解财务危机,投资能力更强,有利于企业绩效的提升。由此可见,与融资约束小的企业相比,融资约束大的企业财务柔性储备效应更为明显,对企业绩效的影响更具敏感性。基于上述分析,提出假设3。

H3:企业受融资约束程度越高,财务柔性对企业绩效的正向影响越大。

各假设之间的逻辑关系如图1所示。

三、研究設计

(一)样本选取与数据来源

本文以2015—2020年沪深A股上市公司为研究样本,排除了金融类公司、上市时间不足五年的公司、采样期间ST、PT等数据异常的样本和相关数据缺失的样本。筛选后获得5 720个观察样本,涉及的主要财务数据来自CSMAR数据库,对数据的分析主要通过Excel和Stata15完成。

(二)变量定义

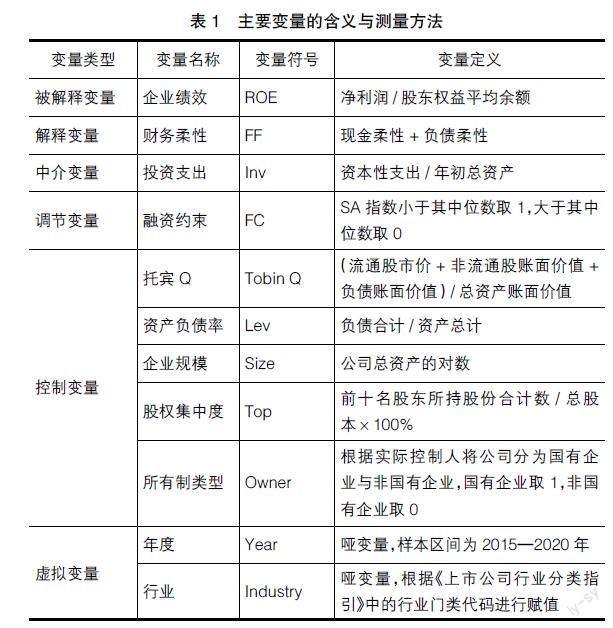

1.被解释变量

企业绩效。本文以净资产收益率(ROE)来衡量企业绩效。

2.解释变量

财务柔性。本文借鉴曾爱民等[ 19 ]的财务柔性测度方法。

3.中介变量

投资支出。本文借鉴目前大部分研究的方法来衡量投资支出,即投资支出=资本性支出/年初总资产。

4.调节变量

融资约束。常用的融资约束测度方法有KZ指数[ 20 ]、WW指数[ 21 ]和SA指数[ 22 ]。本文采用SA指数衡量融资约束,SA指数是负数,SA指数越小即SA指数绝对值越大,表明融资约束程度越大。

5.控制变量

托宾Q(Tobin Q)、资产负债率(Lev)、企业规模(Size)、股权集中度(Top)、所有制类型(Owner)。

6.虚拟变量

年度(Year)、行业(Industry)。

主要变量的含义与测量方法见表1。

(三)模型设计

基于上述研究假设和变量的界定,为了检验财务柔性对企业绩效的影响,建立模型(1):

其中,?着为残差项,Year和Industry分别表示年度效应与行业效应。在模型(1)中,主要关注FF、FF2的系数及显著性,预期?茁1>0,?茁2<0。

为了检验投资支出在财务柔性与企业绩效之间是否发挥了中介作用,本文建立了模型(2)和模型(3):

在模型(4)中,主要关注交乘项FC×FF、FC×FF2的系数及显著性,预期?茁4>0,?茁5<0。

四、实证结果与分析

(一)描述性统计

从表2可以看出,企业绩效(ROE)的最小值与最大值相差很大,说明不同上市公司之间的企业绩效波动性较大。企业绩效的均值大于0,说明虽然企业绩效波动较大,但是总体获利能力大于零。财务柔性(FF)的平均数大于中位数,说明上市公司整体财务柔性偏低,没有给予财务柔性足够的关注度,财务柔性储备意识不强,样本分布不均匀。投资支出(Inv)的最大值为0.664,最小值为0,均值为0.056,说明沪深A股上市公司投资支出整体偏低且波动较大。融资约束SA指数的描述性统计分析显示不同企业之间的融资约束程度差异很大,但是总体都面临较为严重的融资约束。本文将融资约束分为大小两种类型,若SA小于其中位数,则FC=1;相反,若SA大于其中位数,则FC=0。

(二)相关性分析

从表3可知,不论受融资约束程度大还是受融资约束程度小的企业,各变量之间的相关系数基本通过了显著性检验。当FC=1时,财务柔性与企业绩效的相关系数为0.153,且通过了1%的显著性检验;当FC=0时,财务柔性与企业绩效的相关系数为0.094,且通过了1%的显著性检验。假设3初步得到了验证,但他们之间的关系还需要通过进一步的回归分析来验证。

(三)回归分析

1.财务柔性与企业绩效关系回归分析

模型(1)的回归结果见表4。列(1)引入了财务柔性变量FF,回归结果显示:财务柔性与企业绩效之间的回归系数为0.042,且通过了1%的显著性检验。这说明企业提前储备财务柔性能显著提高绩效水平,并且在适度的范围内,财务柔性越高,企业绩效就越大。适度的财务柔性不仅可以使企业在日常经营活动中不受资金约束的影响,而且提高了企业规避风险的能力,使企业在应对外部环境变化带来的风险时,能够保持原有的发展势头,并能在风险中寻找机遇,提高企业绩效。列(2)加入了财务柔性的平方项FF2。从回归结果可以看出,财务柔性FF与财务柔性平方FF2的回归系数符号相反,前者为正后者为负,且通过了显著性检验,可以判断财务柔性与企业绩效的关系是一条倒U型曲线。这说明财务柔性的储备并不是越多越好,在适度的范围内,当积极影响占主导地位时,财务灵活性越大,企业绩效越高;但是超过了适度的范围,这种正向影响的作用就会被逐渐削弱,财务柔性越大,对企业绩效的影响越不利。

2.投資支出在财务柔性与企业绩效之间的中介作用

模型(2)和模型(3)的回归结果见表5。从列(3)来看,财务柔性与其平方项的回归系数符号相反,且通过了1%的显著性检验。在财务柔性储备第一阶段,企业为了增加现金持有水平,降低负债比率,会减少对投资的支出,把原本用于投资的部分储备起来以增加本企业的财务柔性,所以就表现为财务柔性越大,投资支出越少。当财务柔性储备到一定的数值进入第二阶段,管理层认为有足够的财务柔性应对未来各种不确定情况的时候,投资支出就会增加。同时财务柔性还在不断累积,企业有足够的资金和融资能力去投资净现值为正且未来发展态势良好的项目,所以财务柔性越大,投资支出越多。本文的研究对象是沪深A股上市公司2015—2020年的财务数据,忽略了2015年之前的财务柔性储备,所以财务柔性对投资支出的影响在2015—2020年表现为先减后增的U型关系。然而实际中,大多数上市公司在2015年之前就已经拥有一定的财务柔性储备,应该以2015年以前的财务柔性为比较基准来看待财务柔性对投资支出的U型关系。通过对历年财务数据的分析,2015—2020年正处于财务柔性储备的第二阶段,也就是财务柔性越大,投资支出越多。

根据模型(3),本文同时将解释变量和中介变量引入多元回归方程中。从回归结果来看,财务柔性及其平方项以及投资支出的系数都通过了1%水平的显著性检验。通过对比表5中的列(4)与表4中的列(2)可以发现,虽然财务柔性和财务柔性平方项回归系数方向没有发生变化,但是,相比表4中的列(2),表5中的列(4)财务柔性回归系数由0.086上升为0.099,财务柔性平方项的回归系数由-0.083下降为-0.092,这说明投资支出在其中起了部分中介作用。

进一步通过Sobel检验(结果见表6)和Bootstrap检验(结果见表7)证明投资支出中介效应的存在。

Sobel检验P值小于0.05,Bootstrap检验中_bs_1和_bs_2的置信区间都不包括零,说明投资支出的部分中介效应成立。以上研究结果充分说明财务柔性不仅直接对企业绩效产生影响,而且会通过投资支出对企业的财务绩效产生间接影响。因此,投资支出在财务柔性对企业绩效的影响中发挥了部分中介作用,H2得到了验证。

3.融资约束的调节作用

模型(4)的回归结果见表8。从列(5)可以看出财务柔性与企业绩效的倒U型关系依旧成立。通过观察融资约束与财务柔性及其平方项的交乘项,可以发现融资约束在一定水平上加强了财务柔性对企业绩效的正向影响。本文进一步通过分组回归检验融资约束的调节作用,从结果来看:当FC=1时,财务柔性与企业绩效的系数为0.124,财务柔性平方项与企业绩效的系数为-0.142,且都通过了1%的显著性检验;当FC=0时,财务柔性与企业绩效的相关系数为0.050,财务柔性平方项与企业绩效的系数为-0.041。相比FC=1,FC=0时财务柔性与企业绩效的系数下降了0.074,财务柔性平方项与企业绩效的系数上升了0.101,且显著性下降,由此可以判断融资约束在其中发挥了调节作用。

4.稳健性检验

为了进一步给假设提供证据,确保检验结果的可靠性,本文通过替换关键变量企业绩效的衡量方式,以总资产回报率(ROA)作为新的度量指标来代表企业绩效。同时,为了避免可能存在的内生性问题,对解释变量财务柔性以及所有的控制变量做滞后一期处理。经过检验,变量之间关系大体相同,实证结论基本一致。回归结果见表9。

五、结论与建议

(一)研究结论

全球经济增速放缓,企业面对的环境不确定性越来越大。为了缓解这种不利影响,企业需要不断提高自身的灵活性,这种灵活性就体现为财务柔性。本文在以往研究的基础上,分析了投资支出和融资约束在财务柔性与企业绩效之间的作用。实证结果表明:(1)财务柔性与企业绩效之间并不单纯是一种简单的线性关系,而是呈现倒U型关系;(2)财务柔性对企业绩效的影响效应是由投资支出作为中介传导的。此外,调节因素的考察发现,融资约束能够显著强化财务柔性对企业绩效的影响。当受到外生事件冲击时,受融资约束程度大的企业可以及时调动财务资源,增加投资支出,进而对企业绩效产生影响。

(二)研究建议

财务柔性关系到企业的财务资源分配,对企业的投资能力、融资能力以及风险管控等方面有着重要意义。

从宏观环境来看,政府应该对其颁布的政策维稳,不断提高合理性,并保证政策的制定有现实依据,且拟定过程公开透明,制定符合现实情况的、有利于我国企业发展的政策,保证我国市场宏观环境的稳定,促进企业发展。

从微观方面来看,企业应当重视财务柔性在日常经营活动中的重要性,时刻注意企业资本结构是否合理,避免出现资本冗余或资金链断裂;提高公司资金利用率,将企业的现金比率和负债比率维持在合理的水平,以保证企业在进行战略调整时能够以最快速度最低成本获得财务资源。同时企业要认清内外部环境,结合自身实际,合理规划投资支出,避免出现投资过度或投资不足的情况,促进企业绩效的提升。

【参考文献】

[1] 付玉梅,张丽平,李文聪.宏观经济不确定性、多元化与财务柔性[J].财经论丛,2019(1):61-70.

[2] 王文华,叶沁瑶,沈秀.差异化战略能促进双元创新投入吗:基于环境不确定性与财务柔性的调节作用[J].预测,2021,40(2):47-54.

[3] 曾爱民,张纯,魏志华.金融危机冲击、财务柔性储备与企业投资行为:来自中国上市公司的经验证据[J].管理世界,2013(4):107-120.

[4] ZGUR ARSLAN-AYAYDIN,FLORACKIS C,OZKAN A.Financial flexibility,corporate investment and performance:evidence from financial crises [J].Review of Quantitative Finance and Accounting,2014,42(2):211-250.

[5] 李玲,侯佳璐.財务柔性、企业成长性与现金股利政策[J].会计之友,2021(7):138-143.

[6] 徐晓莉,徐文超.经济政策不确定性、财务柔性与企业财务绩效[J].会计之友,2021(18):49-55.

[7] 石泓,王璐瑶,吕志超.财务柔性、内部控制与企业绩效:基于A股市场制造业上市公司的经验论证[J].价格理论与实践,2020(1):103-106.

[8] TIAN XIANGYU,DU YANGYANG,LI YING,et al. Managerial overconfidence,financial flexibility and enterprise value[J].Collected Essays on Finance and Economics,2018,9:76-84.

[9] GREGORY R P.Political risk and financial flexibility in BRICS countries[J].The Quarterly Review of Economics and Finance,2020,78:166-174.

[10] 李玥,郭泽光.财务柔性对资本结构及其动态调整的影响分析:基于我国A股上市公司经验数据[J].审计与经济研究,2019,34(1):66-74.

[11] 余荣,何艺,李敏佳.所有权结构、财务柔性与企业价值[J].现代商贸工业,2017(4):113-115.

[12] 王亮亮,王跃堂.企业研发投入与资本结构选择:基于非债务税盾视角的分析[J].中国工业经济,2015(11):125-140.

[13] 于赛渊.融资约束、财务柔性与企业投资:理论分析与实证检验[J].财经问题研究,2016(8):65-72.

[14] FERRANDO A,MARCHICA M,MURA R.Financial flexibility and investment ability across the Euro Area and the UK[J].European Financial Management:the Journal of the European Financial Management Association,2017,23(1): 87-126.

[15] CHERKASOVA V,KUZMIN E.Financial flexibility as an investment efficiency factor in Asian companies[J].Gadjah Mada International Journal of Business,2018,20(2):137-164.

[16] 李梦雅,严太华.风险投资、技术创新与企业绩效:影响机制及其实证检验[J].科研管理,2020,41(7):70-78.

[17] 花贵如,刘志远,许骞.投资者情绪、管理者乐观主义与企业投资行为[J].金融研究,2011(9):178-191.

[18] MODIGLIANI F,MILLER M H.The cost of capital,corporation finance and the theory of investment[J].American Economic Review,1958,48 (3):261-297.

[19] 曾爱民,傅元略,魏志华.金融危机冲击、财务柔性储备和企业融资行为:来自中国上市公司的经验证据[J].金融研究,2011(10):155-169.

[20] LAMONT O,POLK C,SAA-REQUEJO J.Financial constraints and stock returns[J].Review of Financial Studies,2001,14(2):529-554.

[21] WHITED T,WU G.Financial constraints risk[J].Review of Financial Studies,2006,19(2):531-559.

[22] HEADLOCK C,PIERCE J.New evidence on measuring financial constraints:moving beyond the KZ index[J].Review of Financial Studies,2010,23(5):1909-1940.