企业金融投资行为会促进企业战略变革吗

滕剑仑 蒲炳官 邱书钦 马兴锐

【摘 要】 为了揭示企业金融投资行为对企业战略变革的影响,寻找企业金融资产和实体资产融洽的平衡点,以资源基础观、预防储备理论和信号传递理论为基础,以2010—2018年中国A股上市公司为样本,建立了战略变革度为因变量、企业金融投资行为为核心自变量的多元模型,同时引入中介变量融资约束和调节变量投资收益率,以保障模型的完整性。为进一步验证模型的合理性,进行了替代变量、倾向性匹配和工具变量的稳健性检验。通过对投资行为流动性的分期,发现企业短期金融投资行为对企业战略变革的影响更为显著。研究表明企业金融投资行为和企业战略变革之间存在显著正相关关系,企业金融投资行为能够减缓融资约束的不利影响,而企业金融投资行为带来的投资收益率对企业战略变革具有调节作用。

【关键词】 企业金融投资行为; 融资约束; 企业战略变革

【中图分类号】 F272;F275 【文献标识码】 A 【文章编号】 1004-5937(2023)10-0046-09

一、引言

企业金融投资行为能够传导企业战略信号已在学术界达成共识。研究认为,企业实施金融投资行为显示了企业脱实向虚的发展趋势,企业过度金融投资行为虽然有实现高收益的可能性,但是带来的高风险也不容忽视[ 1 ]。企业金融投资行为还会传递负面信号,降低投资者的信心,造成公司股价的不稳定[ 2 ]。非金融实体企业的金融投资行为被视作对实体产业的挤占,是企业过分追求短期收益的重要表现形式[ 3 ],过度投资会造成企业实体投资效率下降等经济后果[ 4 ]。然而,金融投资行为在短期内带来更加丰裕的现金流,积累了企业开展研发活动的资金,缓解了企业资金紧张的局面,提升了企业创新绩效。金融投资行为亦是企业弥补实体投资效率低、增加多元融资渠道的重要手段[ 5 ]。现有的研究成果表明,企业战略变革依循外界环境变化和企业自身持续发展的目标加以谋划[ 6 ]。其中企业货币资金数量、质量和流动性作为企业开展经济活动的重要依仗性基础资源,在企业战略变革中的地位无法忽视[ 7 ]。为此,企业金融投资行为成为左右企业战略变革的主要力量。

企业实施金融投资行为主要取决于企业外部环境和内部环境的共同影响,其动因是维持企业持续的利润回报和现有的行业地位。外部环境包括国家宏观环境,即税收政策和融资约束程度,能加剧或削弱企业金融投资行为,从而影响企业战略变革的决策[ 8 ]。内部环境包括公司自身資本结构、现金持有水平等[ 9 ]。此外,公司行业特征与创新能力等也决定了公司金融投资行为的实施程度[ 10 ],影响企业战略变革的频度和深度。企业的金融投资行为和企业战略变革决策具有一定的相关性,其实施依据是适应企业发展目标采取现阶段有限理性最优决策;但企业金融投资行为是战略变革的先发行为,战略变革是后知结果,即企业金融投资行为会对战略变革产生显著的经济后果。企业金融投资行为在企业资源交换和配置中具有显著地位,由企业金融投资行为形成的网络关系决定了企业战略变革的效果。由此,企业金融投资行为以利润追求为基础目标与企业战略变革达成一致,并通过现金流动性、资源交换有效性和网络关系拓展性等形成了对企业战略变革的综合影响。

为了深入探究企业金融投资行为和企业战略变革之间的关系,资源基础观、预防储备动机理论和信号传递理论的应用显得尤为重要。资源基础观分析了企业为获得资源交换的主动性及资源配置的有效性采取的增加企业现金资源、拓展企业资源生成能力等措施,形成了企业战略变革的基础。为了获得诸如现金等资源,增加企业投资回报水平,金融投资行为会依据企业现有情况和面临的内外部环境加以强化或者削弱。上述行为变化对企业战略变革的影响值得关注。预防储备动机理论分析企业资金流偏紧、盈利能力受限情况下通过加强金融投资力度防止企业出现财务危机[ 11 ]所采取的措施,揭示了金融投资行为和企业战略变革的内在动因。信号传递理论则从企业充足的现金资源和符合投资者预期收益率传递出企业经营状况良好信息的角度,突出了金融投资行为的积极影响,推导出金融投资行为在企业战略变革中的正向作用。

企业金融投资行为被诟病的原因在于给企业带来高额回报的同时亦会产生高风险。但是,上述理论框架显示企业金融投资行为既有风险也能对企业战略变革带来积极影响。为了印证上述理论的真实性,本文建立以战略变革度为因变量、以企业金融投资行为为核心自变量、以企业融资约束为中介变量、以企业投资收益率为调节变量、以托宾Q值和企业规模等为控制变量的多元回归模型,验证两者之间关系,丰富了企业战略影响的相关文献。

本文可能的贡献在于:其一,从金融投资行为效率和风险入手,揭示了金融资产在企业资源配置中的重要作用,有利于解释企业战略脱实向虚现象的根本原因,为企业战略变革的深入研究提供有益思路。其二,以预防储备动机理论为依据,阐明了企业金融投资行为是摆脱融资约束的重要举措,通过融资约束程度改善与否说明企业金融投资行为的适度合理性,为实体经济和金融投资之间形成富有成效的协调关系提供有力证据。其三,以投资收益率作为企业实施金融投资行为的调节变量,揭示金融投资行为应以符合企业利润持续增长目标为依据,并影响企业战略变革,由此为企业金融投资行为的强度提供重要参考方向。其四,以流动性特征区分了企业短期金融投资行为和长期金融投资行为对企业战略变革的影响,为指导企业合理、有效开展金融投资提供有益参考。

二、理论分析与研究假设

(一)资源基础观下的企业金融投资行为对企业战略变革的影响分析

作为诸多利益相关者的契约体,企业和外部经济体在资源交换、优化和配置的过程中,总会凭借自身对人力资源、物质资源和社会资源的掌控获取继续成长的关键性资源与回报。资源基础观指出,企业进行战略变革的基础不仅在于自身资源在交易中交换的优势,还在于企业依赖自身资源的稀缺性、价值独特性,通过企业自身战略活动及经营活动扩展和形成的网络关系实现企业既定的战略目标;企业通过与行业内或者跨行业不同企业之间形成具有资源优化配置内蕴的资源组合和资源匹配价值网络,将导致企业开启战略变革的抉择;企业在新技术、新经济环境的冲击下,不再仅依靠自身资本积累,而是充分利用企业自身与外在资源组合,创造更加持续的利润增长模式[ 12-13 ]。

基于上述理论,企业金融投资行为对企业战略变革的影响表现在如下方面:其一,企业金融投资行为是企业利用自身稀缺资源提升企业战略变革资源整合能力和优化能力的基础。即企业凭借金融投资行为增加企业资金保障能力,集聚企业开展经营活动和创新活动的变现资源,为企业平稳开展战略变革积蓄力量。其二,企业金融投资行为是企业缓冲战略变革风险的重要手段。适度的金融投资行为不仅提升了企业资金的使用效率,而且摆脱了战略变革面临的资不抵债的财务困境,为企业战略变革保驾护航。其三,企业金融投资行为是构建企业战略变革价值增值网络的有效环节。合理的金融投资行为不仅解决了企业短期内资金闲置的问题,而且为企业构建与战略变革相关的价值网络提供了资金保障,丰富了企业战略变革的资金来源。因此,本文提出以下假设:

H1:企业金融投资行为对企业战略变革有显著的正向影响。

(二)预防储备动机下企业金融投资行为降低融资约束的作用分析

在新经济时代,企业面临的内外部环境更加不确定,如何扫清企业战略变革的障碍、降低战略变革的财务危机风险、储备必要的现金等价物至关重要[ 14 ]。预防储备动机理论认为,企业在经营活动中应加强自我保护机制的构建和塑造。在企业战略变革中,如何预防新战略模式因与企业内外部环境不相匹配带来的经营风险和财务风险激增,成为企业实施金融投资行为的重要动因。鉴于企业外部投资者在信息不对称加剧的情况下,采取提升风险溢价的补偿措施[ 15 ]进一步加剧了企业融资约束,所以企业通过金融投资行为扩展企业资金来源,形成与银行等债权人之间的社会网络关系,对纾解企业融资约束具有正向影响。

基于上述分析,企业金融投资行为在降低企业融资约束方面的作用如下:其一,增加企业现金资源,提升了资源的流动性。从预防储备的动机分析,企业金融投资行为能拓展资金来源,降低企业的筹资压力,有利于减缓融资约束,助力企业战略变革。其二,建立资金头寸网络,实现资金的有效调度。通过和银行等债权人的交往,逐步形成有助于摆脱融资约束限制的资金融通体系,减轻企业战略变革的资金压力,也为企业战略变革的价值网络建立提供有力的头寸支持。其三,建立信用网络体系,增强资金链条韧性。通过与金融机构达成的无风险和低风险投资组合条约,一方面能够降低金融资产投资风险,另一方面为降低企业融资约束奠定基础,進一步扫清了企业战略变革的阻碍。因此,本文提出以下假设:

H2:企业金融投资行为借助融资约束的中介效应提升企业战略变革效率。

(三)信号传递理论下的金融投资行为、投资收益率与企业战略变革关系分析

信号传递理论认为,行为主体对其他客体的引导来自于实施行为后传递信息带来的影响效果。企业利用金融资源获得丰厚的回报,向企业现有投资者和潜在投资者传递了利好的消息,有利于维护企业战略变革的成果(张卫国,2019)。反之,当企业金融资产投资面临较大风险时,企业利益相关者会主动提高投资风险溢价率,阻碍企业开展战略变革。

由此可见,企业金融投资行为通过投资收益率的稳定性和收益程度影响企业战略变革,具体如下:其一,金融投资行为通过投资收益率的稳定性决定了企业战略变革的效果,即金融投资行为带来的长期稳定的投资收益率和企业战略变革的开展具有密切的正向关系。其二,金融投资行为投资风险通过其收益率会影响企业战略变革决策。主要表现在,当企业金融投资风险预期较高时,企业利益相关者会收紧向企业投入更多资源的意愿,如果收益率存在较大方差时,为了规避风险,利益相关者更趋于保守的决策,不支持企业开展战略变革。其三,金融投资行为产生的收益率信号会左右企业战略变革的成败。依据行为经济学经验并结合信号传递理论,金融投资行为正向收益率带来的积极影响程度远低于负向收益率带来损失的消极影响,即利益相关者在收益率出现亏损时恐慌带来的负面影响会阻碍企业战略变革决策。基于上述分析,本文提出以下假设:

H3:投资收益率在企业金融投资行为与企业战略变革之间起调节作用。

三、研究设计

(一)样本选择与数据来源

本文选取2010—2018年中国A股上市公司为初始样本。企业会计准则规定,2019年开始企业持有的金融投资产品不再按照持有至到期投资和可供出售金融资产项目进行金融资产分类,为保证研究的前后一致性,本文在考虑企业金融投资行为可计量的基础上选用上市公司2010—2018年数据作为研究样本,意图使研究结果更加可靠、可信。同时剔除了金融类、ST/PT类公司以及数据缺失的样本,还删除了净资产为负的公司样本,最终获得911个公司的8 199个样本观测值。本文研究涉及的相关变量数据均来源于CSMAR数据库,并经手工整理而成。此外,为了消除异常值的影响,对所有连续变量进行1%和99%的Winsor2缩尾处理。数据处理和分析所用的软件是STATA15.0。

(二)变量选取与说明

1.因变量——战略变革度(CES)

战略变革主要表现为企业在关键资源配置上的变化与调整。参考Tang等[ 16 ]的做法,本文选取以下六个维度指标来衡量企业战略变革度:(1)广告费用支出=广告费用/营业收入;(2)研发投入=研发费用/营业收入;(3)固定资产更新程度=期末固定资产净值/期末固定资产原值;(4)资本密集度=固定资产净值/公司员工人数;(5)财务杠杆=期末负债总额/期末所有者权益总额;(6)管理费用支出=管理费用/营业收入。由于无法准确获取上市公司的广告费用和研发费用,本文依据中外学者的普遍做法,采取销售费用和无形资产净额指标替代。战略变革度具体测度方法为:首先,按年度计算各指标的行业均值与标准差;其次,将每个企业的六个指标分别减去行业均值再除以标准差,得到每个企业标准化后的六个战略指标维度;最后,对每个企业的六个战略指标维度取平均值,再进行绝对化处理,由此得到企业战略变革程度。该数值越大,说明企业战略变革程度越大。

2.自变量——金融投资行为(FIN)

现有研究主要从利润来源和资产配置两个维度来衡量企业的金融投资行为,而战略变革是企业在关键资源配置方面的变化和调整,因此本文将金融投资行为界定为企业的金融资产配置。借鉴张成思和郑宁[ 17 ]的研究方法,选取企业金融资产占总资产的比值作为自变量的衡量依据。企业金融资产具体包括:货币资金、交易性金融资产、持有至到期投资、可供出售金融资产、投资性房地产、长期股权投资。其中,短期金融资产(Finshort)为货币资金和交易性金融资产,长期金融资产(Finlong)包括持有至到期投资、可供出售金融资产、投资性房地产、长期股权投资。

3.中介变量——融资约束(KZ)

根据Kaplan和Zingales[ 18 ]、魏志华等[ 19 ]的研究,本文选用KZ指数衡量企业融资约束。具体而言,以各年度的经营性现金流/期初总资产、现金股利/期初总资产、现金持有/期初总资产、资产负债率和托宾Q值五项指标进行度量。如果企业前三项指标各低于其中位数,则kz值取1,否则取0;如果后两项指标各高于其中位数,则kz值取1,否则取0。随后,令KZ=kz1+kz2+kz3+kz4+kz5,采用排序逻辑回归,将KZ指数作为因变量对上述五个指标进行回归,估算各变量的回归系数,并以此计算出融资约束KZ指数,该指数越大,意味着上市公司面临的融资约束程度越高。

4.调节变量——投资收益率(ADJUST)

参考王红建等[ 20 ]的方法,本文采用投资收益占利润总额的比值来衡量投资收益率,该比值越大说明企业利用金融资源获取了丰厚的回报,向外界传递利好的信息。

5.控制变量

参考当前研究成果,本文选择企业规模(Size)、托宾Q值(TobinQ)、盈利能力(Roe)、负债水平(Lev)、董事会结构(Boards)、企业成长性(Growth)、股权制衡度(Eb)、高管薪酬(Salary)、资产流动性(Cfo)、资本性支出(Invest)、审计意见(Opin)作为控制变量,同时控制时间(Year)和个体(Id)效应。

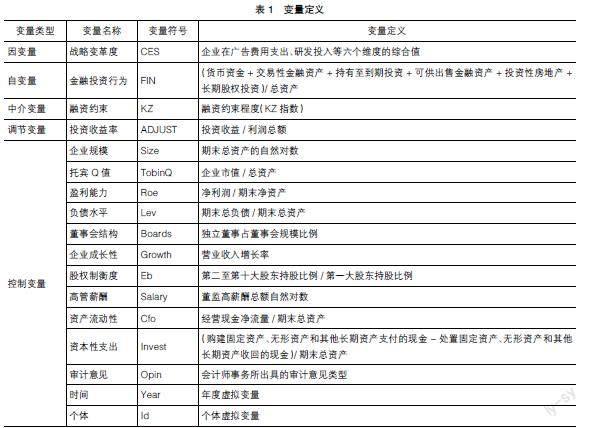

具体变量定义如表1所示。

(三)研究模型

为了验证前文提出的三个假设,分析企业金融投资行为对企业战略变革的影响,本文参考企业战略变革的相关研究文献,构建以下回归模型进行检验。

模型(1)为基础模型,用于检验企业金融投资行为是否会对企业战略变革产生显著的正向影响;模型(2)检验融资约束是否在企业金融投资行为与企业战略变革之间产生中介作用;模型(3)检验投资收益率是否在企业金融投资行为与企业战略变革的关系中起调节作用。本文对样本数据进行相关检验后,采用双向固定效应模型进行回归,并使用聚类稳健标准误方法保证模型回归的有效性。固定效应模型无法检验不随时间变化的企业股权性质产生的影响,因此本文采用分组回归来检验股权性质对企业金融投资行为与战略变革的异质性影响。

四、实证分析

(一)描述性统计

表2报告了变量的描述性统计结果。企业战略变革度(CES)的均值为0.6057,最小值和最大值分别为0.1863和1.7132,表明样本企业采取战略变革的程度差异较大。企业金融投资行为(FIN)的均值为0.2467,最小值和最大值分别为0.0315和0.7546,表明样本企业金融投资行为的实施程度存在一定的差异。融资约束(KZ)的均值为1.0805,最小值和最大值分别为-4.4134和4.8577,表明由于资源禀赋和自身实力的不同,样本企业面临的融资约束程度也不同。投资收益率(ADJUST)的均值为0.2606,中位数为0.0373,最小值和最大值分别为-0.6348和5.0934,表明样本企业在金融投资中存在盈利和亏损的现象,获利程度差异显著。限于篇幅,其他控制变量不再赘述。

(二)相关性分析

限于篇幅,表3只展示主要变量的相关性分析结果。可以看出,企业金融投资行为(FIN)与战略变革度(CES)在1%的水平上呈显著正相关关系,初步判断企业的金融投资行为可能会促进企业的战略变革。但相关性分析只能初步证明两个变量之间存在相关关系,并未控制其他变量的影响。此外,融资约束、投资收益率均与企业战略变革和金融投资行为存在显著的相关性。具体结果有待进一步验证。

(三)主效应检验与中介/调节效应检验

表4是主效应检验与中介/调节效应的检验结果。列(1)的结果显示,金融投资行为(FIN)的系数在1%的水平上显著为正,表明非金融企业通过金融投资行为可实现“资金蓄水池效應”,增加企业资金保障能力,平滑战略变革过程中的风险,为企业战略变革保驾护航,假设1得到验证。

本文采用依次检验回归系数法来检验融资约束的中介效应是否显著[ 21 ]。表4列(1)的结果显示,企业金融投资行为(FIN)与企业战略变革度(CES)之间的回归系数为0.1500,在1%的水平上显著;列(2)中,企业金融投资行为(FIN)与融资约束(KZ)的回归系数在1%的水平上显著为负,表明企业金融投资行为可以缓解企业的融资约束;列(3)的结果显示,企业金融投资行为(FIN)和融资约束(KZ)与战略变革度(CES)的回归系数分别为0.0998和-0.0142,且分别在5%和1%的水平上显著。上述回归结果表明,融资约束在企业金融投资行为和战略变革之间起部分中介作用,假设2得到部分验证。以上结果表明,企业通过金融投资行为缓解了企业的融资约束,有利于企业开展战略变革。此外,为了验证结果的稳健性,本文还采用Sobel模型对融资约束的中介效应进行检验,统计结果依然支持上述结论。

表4列(4)结果显示,企业金融投资行为(FIN)与战略变革度(CES)的回归系数为0.1326,在1%的水平上显著为正,且企业金融投资行为与投资收益率交互项(FIN_ADJUST)的回归系数为0.0507,在10%的水平上显著为正,说明投资收益率的调节效应显著,假设3成立。研究表明,企业金融投资行为带来的良好稳定的投资收益率向外界传递企业经营向好的积极信号,正向调节了企业金融投资行为与战略变革的关系。

(四)稳健性检验

1.替代变量估计

为了结果的稳健性,本文分别对因变量和自变量进行了替代。首先,对战略变革度(CES)进行替代,剔除广告费用支出和研发投入两个维度,用剩下的四个维度重新衡量企业的战略变革度(CEST)。其次,对金融投资行为(FIN)进行替代,借鉴张成思和张步昙[ 4 ]的研究方法,采用金融收益率替代金融资产与总资产的比值。具体而言,金融收益率用投资收益、公允价值变动损益、汇兑净收益、利息净收入之和除以金融资产总额来衡量,生成新的金融投资行为(FIN1);将新的因变量和自变量加入模型(1)进行回归检验,其估计结果与前文一致。

2.倾向得分匹配法(PSM)

企业的金融投资行为可能不是随机的,而是有选择性的,为了验证研究的合理性,本文利用倾向得分匹配法来降低可能存在的遗漏变量问题。首先,以金融投资行为(FIN)的年度行业中位数将样本分为两组,金融投资行为程度较高组为实验组,较低组为对照组。其次,将两组样本在企业规模、托宾Q值、盈利能力、股权性质、负债水平、董事会结构、企业成长性、高管薪酬、资本性支出、审计意见类型、是否两职合一、第一大股东持股比例等方面进行匹配。平衡性检验结果显示,匹配后样本变量的标准化偏差均小于5%,且大多数变量的T检验结果不拒绝实验组与对照组无系统差异的原假设,匹配效果良好。最后,将匹配后的样本重新加入模型(1)进行回归,金融投资行为(FIN)的回归系数依然在1%的水平上显著为正,本文的研究结果依然稳健。

3.工具变量法

为了缓解内生性问题带来的影响,本文选用工具变量法(两阶段最小二乘法)进行检验。因为企业金融投资行为必定会引起企业投资、筹资活动现金流量的变动,但这种变动与企业战略变革决策关系不大,具备了工具变量的特征。因此,选择企业的投资活动和筹资活动净现金流量之和(扣除资本性支出)占总现金流量净额的比值(Tool)作为工具变量进行两阶段模型估计有利于有效识别遗漏变量。由工具变量回归结果可知,在第一阶段模型估计结果中,工具变量(Tool)的回归系数在1%的水平上显著为正;在第二阶段模型估计结果中,基于工具变量估计得到的企业金融投资行为(FIN)对战略变革度(CES)的回归系数为0.3008,且在5%的水平上显著为正,与前文结果一致。此外,本文对工具变量(Tool)进行识别不足检验、弱工具检验,相关检验值也远大于10,验证了工具变量不存在识别不足和弱工具变量问题,表明工具变量选择合理。

(五)异质性分析

本文按照企业性质将样本企业划分为国有企业样本和非国有企业样本进行分组回归。表5列(1)、列(2)回归结果显示,在国有企业样本中,金融投资行为(FIN)与战略变革(CES)的回归系数为0.1502,在5%的水平上显著,非国有企业样本依然在5%的水平上显著为正。表明无论是国有企业还是非国有企业,企业金融投资行为对战略变革都有正向作用。

按照融资约束的年度行业中位数将样本企业划分为高融资约束样本和低融资约束样本进行分组回归。表5列(3)、列(4)回归结果显示,在高融资约束样本中,金融投资行为(FIN)与战略变革(CES)的回归系数为负但不显著,而低融资约束样本中在1%的水平上显著为正。研究结果表明,高融资约束企业面临较大融资约束压力,获取外部资源的能力偏弱,在战略选择上较为谨慎;而低融资约束企业因具备资源获取和交换优势,具有高风险承受能力,更偏好开展战略变革,以获取行业竞争优势。

为了进一步凸显金融投资行为流动性对企业战略变革带来的不同影响,本文将企业金融投资行为(FIN)以流动性特征细分为短期金融投资行为(Finshort)和长期金融投资行为(Finlong)分别进行回归。表5列(5)、列(6)回归结果显示,短期金融投资行为(Finshort)与战略变革的回归系数为0.1683,在1%的水平上显著,而长期金融投资行为(Finlong)的系数为正但不显著。这表明短期金融投资行为在增进企业可变现能力方面优势明显,而长期金融投资行为虽然也能对企业战略变革产生积极影响,但是效果并不显著。其原因在于,短期投资行为相对长期投资行为而言,风险更易控制,收益的稳定性更强,其多元化投资更为灵活,为企业积累资金、增强收益能力提供有力保障,为企业战略变革实施积蓄了可靠的资金支持。

五、研究结论与启示

(一)研究结论

随着现代文明步入快速发展通道,企业成为融合科技进步和社会文明发展的重要力量。因此,企业适时有序地开展战略变革不仅符合企业利益不断获取的诉求,而且有利于实现资源合理流動和有效配置。企业金融投资行为是否可以通过降低企业融资约束、提升企业投资收益率等方式累积企业资源优势,为实现企业战略变革存续力量?本文通过资源基础观理论、预防储备动机理论和信号传递理论揭示了企业金融投资行为的合理性和有效性,提出相关假设,以2010—2018年中国A股非金融类上市公司为研究样本,通过基础回归模型、中介效应回归模型和调节效应模型,并经过稳健性检验、内生性检验得出以下结论。

第一,企业金融投资行为对战略变革有显著的正向影响,企业金融投资行为不仅增加了企业资金的流动性和企业资源价值,改善了企业外部资源交换能力,而且积累了企业战略变革所需资金,有助于提升企业战略变革质量。

第二,通过模型检验,企业融资约束具有部分中介效应。企业金融投资行为通过发挥预防储蓄功能,降低了企业融资约束水平,进而为企业战略变革打下坚实基础。

第三,企业金融投资行为通过投资收益率正向调节了战略变革的效果。企业金融投资行为提高了企业投资收益率,由此传递了企业经营情况向好的积极信号,有力支持了企业开展战略变革。

为了更全面论证企业金融投资行为的作用,本文进行了异质性分析和细分金融投资行为检验,结果表明:其一,企业金融投资行为与战略变革的显著正相关关系在国有企业和非国有企业均成立。其二,低融资约束企业更倾向开展企业战略变革,高融资约束企业在战略变革方面趋于保守。其三,通过细分金融投资行为可发现,短期金融投资行为更有利于企业开展战略变革。

(二)管理启示

企业金融投资行为犹如一把双刃剑,既能够储备流动性强的货币资金等资源,为企业开展战略变革提供保障,又可能因风险把控不当,非但无法支持企业战略变革,反而可能成为企业遭遇灭顶之灾的致命根源。基于上述研究结论,本文认为应从以下方面规范非金融企业的金融投资行为。

其一,企业的金融投资行为目标要充分契合战略变革要求。通过前述研究过程可知,企业金融投资行为和企业战略变革具有显著正向影响关系。因此,在企业进行金融投资时,应着重考虑企业战略变革的要求,以战略变革的需求进行投资组合安排。必须明确企业金融投资行为的目标不以牟取利润为目的,而是以平滑战略变革风险为依据。

其二,企业的金融投资行为要符合企业经营安全、风险管控的目标。企业金融投资行为不能损害企业经营安全,加大财务风险和经营风险。通过前述研究结论可知,企业金融投资行为可以部分缓解融资约束,积累企业资源优势。因此,企业金融投资行为要为开拓企业外部网络关系资源,以扩展多元化融资手段为目的,在加强同银行等金融机构关系的同时实现企业经营安全和风险管控的目标。

其三,企业金融投资行为要树立为实体产业服务的理念。企业金融投资行为的表象结果是增加企业投资收益率,深层后果是为企业开展战略变革和战略规划提供积极信号,力争在利益相关者支持的基础上,全面支持实体产业持续、有效地进行包括技术创新、商业模式变革在内的从结构到质量的全方位升级。因此,要摒弃纯粹以金融投资利益为终极目标的金融投资行为,建立服务实体产业的金融投资理念,促进企业健康、有序地发展壮大,形成实体产业和金融资产交换、增值的合理对接体系。

【参考文献】

[1] 赵芮,曹廷贵.实体企业金融化与企业风险:对冲效应抑或扩大效应[J].当代财经,2021(6):64-77.

[2] 陈海东,许桂华,吴志军.实体企业金融化对股市稳定性的影响效应与传导路径分析[J].江西社会科学,2021(9):82-93.

[3] ORHANGZI O.Financialization and capital accumulation in the nonfinancial corporate sector:a theoretical and empirical investigation on the US economy,1973-2004[J].Cambridge Journal of Economics,2008,32(6):863-886.

[4] 张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[J].经济研究,2016(12):32-46.

[5] 郭丽丽,徐珊.金融化、融资约束与企业经营绩效:基于中国非金融企业的实证研究[J].管理评论,2021(6):53-64.

[6] 傅皓天,于斌,王凯.环境不确定性、冗余资源与公司战略变革[J].科学学与科学技术管理,2018(3):92-105.

[7] CHATERJEE S,WERNEFELT B.The link between resources and type of diversifcation:theory and evidence[J].Strategic Management Journal,1991,12(1):33-48.

[8] 张焰朝,孙光国,陈思阳.产业政策、资源配置与企业战略激进度[J].宏观经济研究,2021(6):17-33.

[9] 杨兴全,张兆慧.战略差异如何影响公司现金持有 [J].貴州财经大学学报,2018(3):41-53.

[10] 孙洁,殷方圆.行业竞争、战略差异度与企业金融化[J].当代财经,2020(12):137-148.

[11] 李泉,肖红梅.实体企业金融化对公司绩效的影响研究[J].兰州学刊,2022(2):74-87.

[12] 马宁,靳光辉.经济政策不确定性对公司战略差异的影响[J].中南财经政法大学学报,2021(1):14-22.

[13] 刘琼,邓亚中.基于资源基础观的企业多元化理论现状与展望[J].云南财经大学学报,2015(2):82-89.

[14] 孙洁,殷方圆.战略差异度对企业技术创新的影响:代理成本的中介作用[J].科技进步与对策,2021(6):75-84.

[15] 赵选民,李瑾瑾.战略变革对企业融资约束的影响:基于管理层能力的调节作用[J].会计之友,2021(6):47-55.

[16] TANG J,CROSSAN M M,ROWE W G.Dominant CEO,deviant strategy,and extreme performance:the moderating role of a powerful board[J].Journal of Management Studies,2011,48(7):1479-1503.

[17] 张成思,郑宁.中国非金融企业的金融投资行为影响机制研究[J].世界经济,2018(12):3-24.

[18] KAPLAN S N,ZINGALES L.Do investment-cash flow sensitivities provide useful measures of financing constraints?[J].Quarterly Journal of Economics,1997,112(1):169-215.

[19] 魏志华,曾爱民,李博.金融生态环境与企业融资约束:基于中国上市公司的实证研究[J].会计研究,2014 (5):73-80.

[20] 王红建,曹瑜强,杨庆,等.实体企业金融化促进还是抑制了企业创新:基于中国制造业上市公司的经验研究[J].南开管理评论,2017(1):155-166.

[21] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014(5):731-745.