金融风险对碳排放影响的实证分析

邓世霞

摘要:根据国际能源署数据,2021年全球二氧化碳排放量创历史记录,同比上升6%,该机构认为碳排放已经影响到了人类发展。随着全球经济一体化推进,国际间金融风险牵一发而动全身,只有控制能源消耗,抑制二氧化碳排放,才能保证社会资源平衡发展。因此,当前社会发展的第一要务是抑制二氧化碳排放。我国作为世界人口大国,碳排放量居高不下,目前国家已经明确了绿色低碳经济战略目标,要求促进碳减排,推动碳金融发展。碳排放与金融市场相互促进,但弱化了金融风险对碳排放影响效应。因此,本文侧重分析了金融风险对碳排放的影响机制,进一步证实了金融风险对碳排放存在抑制作用,地区发展可借助金融手段减少碳排放,最后从在助力碳减排、管控金融风险、促进产业创新升级、优化政策方面提出了相关政策建议,旨在为我国实现碳达峰、碳中和提供参考。

关键词:金融风险;碳排放;中介效应

全球经济一体化持续发展,人类肆意开发自然资源,造成了严重的资源浪费,给生态环境带来了严重的破坏。随着近年来我国经济快速发展,二氧化碳排放问题已成为当前环境治理亟待解决的问题。碳减排是当前全球议题,世界各国加强交流合作,中国作为世界第一制造大国、世界第二大经济体,应同国际社会一道为碳减排做好表率。

一、金融风险对碳排放的影响机制分析

(一)金融风险对碳排放总体影响分析

学术界对金融风险及碳排放之间关系持有不同意见,部分学者认为碳排放是实体经济发展过程对生态环境带来的破坏,金融风险主要来自行业市场价格波动,二者之间作用关系并不明显。根据对土耳其金融市场分析,金融市场未对二氧化碳排放产生影响。随着二者关联性的证据浮现,领域内学者将金融风险与碳排放二者关联度并不强的因素进行分析,Zhang等(2020)对近30年时间111个国家的面板数据利用回归模型进行风险分析,结合二氧化碳排放问题,结果表明金融风险对二氧化碳排放属于递增性增长。裴辉儒和张颖(2015)则认为我国当前金融稳定是促进二氧化碳排放的重要驱动力。综合学者观点,金融市场小幅波动会抑制二氧化碳排放量,而且国家碳减排政策颁布也会对金融市场产生一定冲击。因此,本文提出的第一个假设是金融风险增加,有利于碳减排项目资金获取。

(二)金融风险对碳排放的影响路径分析

金融风险与碳排放之间存在一定的内部逻辑关系,技术创新可以控制降低二氧化碳排放实现低碳目标,并在控制二氧化碳排放的同时,增加经济产出,提高利润。技术创新是引进先进技术、内化技术并开拓创新的过程,技术创新模式如果受到金融限制,创新程度也会受到影响。随着新经济常态化发展,自主设计和研发低碳技术需要借助股票和债券方式缓解资金压力,促进技术创新开展。随着市场化程度的加深,金融风险随之增加,技术创新应用实现了投资目标,可以缓解融资约束。因此,本文提出第二个假设,金融风险可以通过技术创新控制二氧化碳排放。

金融市场发展阶段不同,产业结构也会发生一定的变化,这也是引发金融风险的碳减排效应的另一种方式。当产业结构发展成熟,融资渠道拓宽,产业投资风险会随之降低,预期收益相对可观、稳定。前沿的技术可以促进金融市场稳健发展,当技术创新和研发伴随着一定的市场和技术风险,产业结构也会向高风险、高收益方向发展。我国提出了碳达峰、碳中和战略目标,各领域致力于碳减排技术研发,但研发创新风险大,对创新研发资金需求较高。金融体系的构建可以应对企业技术创新,缓解融资约束问题,促进产业结构持续优化。金融风险高,有利于产业技术创新发展,实现碳减排目标。因此,本文提出第三个假设,金融风险可以优化产业结构,控制二氧化碳排放。

(三)金融风险对碳排放影响的异质性分析

我国地区间经济发展不均衡,区域间的金融市场规模、发展范围存在较大区别,主要是区域之间的经济发展水平与金融运行效果存在差异,反作用于产业结构。金融体系较为成熟的东南部地区,金融要素集聚,投资者相对客观、理性,金融风险识别能力强,对碳减排促进作用较为明显。西部与东北部地区受到资源配置及金融管理制约,金融体系开放程度受到限制,金融风险与碳减排关联度不强。因此,本文提出第四个假设,金融风险碳减排效应存在区域异质性。

金融风险促进碳减排可以发挥技术创新与产业升级方式,金融风险的适度性能够促进碳减排产业结构优化及技术水平升级,但金融市场具有波动性质,一旦金融风险发生,将会引发投资损失,金融风险过高,会扰乱市场经济秩序,在碳减排技术研发和产业升级方面,将会受到融资限制。因此,本文提出第五个假设,适度金融风险可以促进二氧化碳减排,但金融风险过高,难以通过促进技术研发和产业升级控制碳减排。

二、金融风险对碳排放影响的实证分析

(一)面板回归模型设定

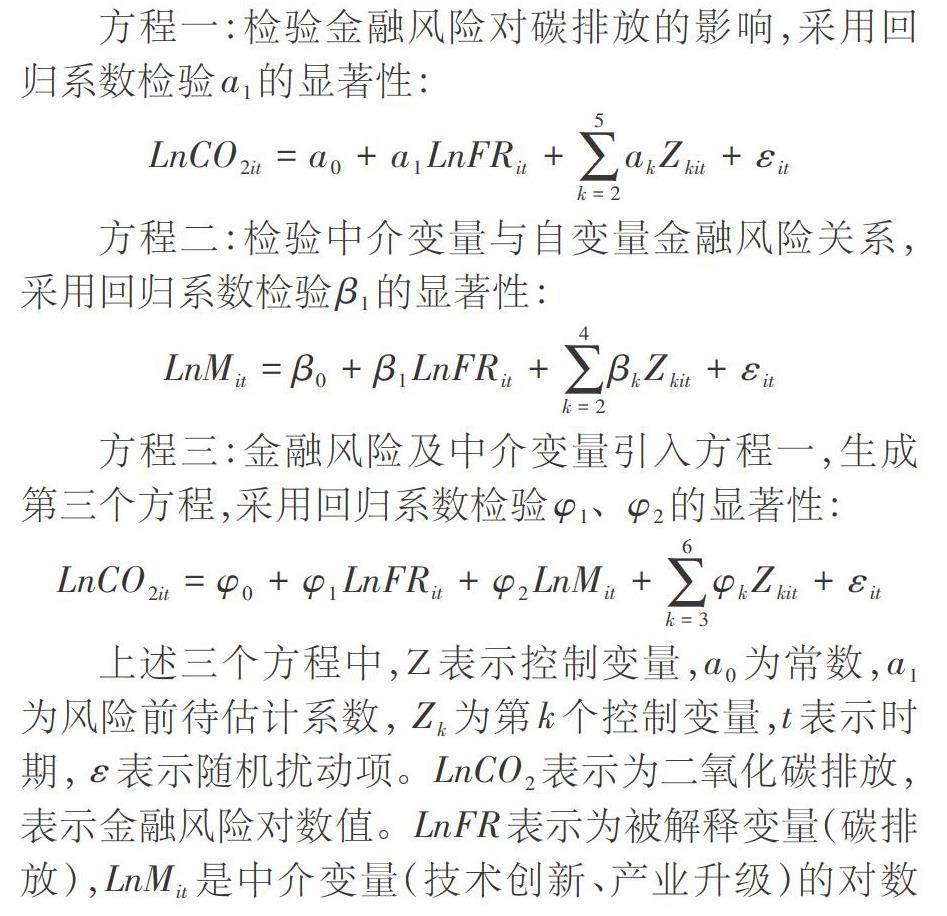

为了探究金融风险对碳排放的影响,借助中介效应模型开展实证分析,变量采用自然对数形式,可以控制变量的量纲,避免数据出现差异,有效控制样本异方差。中介效应模型的三个步骤如下:

方程一:检验金融风险对碳排放的影响,采用回归系数检验[a1]的显著性:

[LnCO2it=a0+a1LnFRit+k=25akZkit+εit]

方程二:检验中介变量与自变量金融风险关系,采用回归系数检验[β1]的显著性:

[LnMit=β0+β1LnFRit+k=24βkZkit+εit]

方程三:金融风险及中介变量引入方程一,生成第三个方程,采用回归系数检验[φ1、φ2]的显著性:

[LnCO2it=φ0+φ1LnFRit+φ2LnMit+k=36φkZkit+εit]

上述三个方程中,Z表示控制变量,[a0]为常数,[a1]为风险前待估计系数, [Zk]为第[k]个控制变量,[t]表示时期, [ε]表示随机扰动项。[LnCO2]表示为二氧化碳排放, 表示金融风险对数值。[LnFR]表示为被解释变量(碳排放),[LnMit]是中介变量(技术创新、产业升级)的对数值。下标[i]表示为第[i]个地区。第二个方程主要是检验[β1]显著性,估计系数可表示金融风险对中介变量的影响。当方程二中的[β1]及方程三的[φ2]值均显著时,则证实金融风险对二氧化碳盘方存在中介效应,可通过技术创新研发或产业结构调整,抑制二氧化碳排放。

(二)指标选取与数据来源

指标选取技术创新、产业升级、经济发展水平、能源强度、人口规模。数据来源选择中国碳排放核算数据库,中介变量数据来源于《中国科技统计年鉴》,产业结构、经济发展水平数据来源于《中国统计年鉴》,能源消费、人口数据分别来源《中国能源统计年鉴》《中国人口统计年鉴》。

(三)实证分析

第一,平稳性检验和独立性检验。为了确保检验结果的客观性,避免单一检验方法出现误差,考察变量的横截面独立性,在进行回归检验时,应考虑到截面的相关性。通过LLC方法检验面板单位根检验问题,LLC检验拒绝原假设,表明选择的变量在样本期间较为稳定。第二,基准回归结果分析。通过GMM方法进行估计金融风险对碳排放水平的间接和直接影响,严格控制内生变量问题。结果表明,金融风险对碳排放产生直接影响,其中,能源强度、工业结构优化可以控制二氧化碳排放,经济发展、人口规模对碳排放存在有限的促进作用。第三,影响机制结果分析。金融风险对碳排放存在负向影响,金融风险对技术创新产生正向影响,促进国家技术创新,但不利于经济稳定,会导致企业投资金额缩减,出现失业问题,为了应对金融风险冲击,企业应控制成本,转型创新发展,适度提升金融风险,促进企业技术创新研发,有助于低碳产业高效发展。

(四)异质性检验

低风险前提下,金融风险对碳排放具有制约作用,其中,低风险抑制作用优于高风险作用,投资者更愿意追逐低风险前提下的碳减排项目。高风险前提下,金融风险指数对碳排放估计系数未通过显著性检验,表明金融风险高会导致经济体系运作失灵,投资者会减少资金投入,影响产业链正常运行。因此,虽然金融风险有助于碳减排,但金融风险过高,会影响正常生产经营活动,制约低碳产业可持续发展。国家要想发挥金融工具控制碳减排的作用,倒逼企业技术创新,应适度增加金融风险。同时,国家还应制定行业标准及规范,尤其对二氧化碳排放标准,助力产业技术升级,控制碳排放量,推动低碳产业扩大规模。

三、结论与建议

(一)结论

第一,我国区域经济发展不均衡,其中,东南部发达地区经济开放程度较高,技术较为先进,金融风险处于较高水平,二氧化碳排放也较高;东北、西部地区产业结构单一,经济发展落后,金融风险相对较少,二氧化碳排放相对东南部发达地区较低。第二,2010至2021年期间,我国金融风险整体呈现上升趋势。因此,国家应通过加强金融风险防控,尤其是便利资金融通,推动金融市场更加完善。第三,金融风险对碳排放具有负向影响作用,表明金融风险可以控制二氧化碳排放,符合理论预期。我国地区金融风险与国家整体碳排放受到金融风险影响,抑制情况具有同向性,其中,东部地区碳排放抑制作用更加明显。第四,在分析金融风险过程中,将技术创新及产业结构当做中介变量具有显著的正向作用,表明技术创新和产业结构升级可以控制二氧化碳排放,验证了前文假设。第四,金融风险过高,将会导致资金供给链断裂,不能控制碳减排,而适度的金融风险可有效抑制碳排放。

(二)建议

1.在助力碳减排方面

国家应鼓励出台有关碳减排的监管法律。通过对碳排放影响效应证实分析,目前,国家缺乏立法层面的管控,国家针对温室气体排放监管较为薄弱,应加强对碳减排相关法律的颁布与落实。我国区域间经济发展不均衡,在法律制定上,应结合区域现状,根据环境规划和整治情况,创设环保税等,从多个维度解决当前碳排放量大的问题。针对监管过程中存在的二氧化碳违规排放问题,应严格参照法律法规要求执行。另外,国家应加强各省份之间的政策联动,考虑到空气污染物在空间分布在上存在一定关联性,应构建碳减排政策省际联动机制,探索省际间聚力、协作、共赢的可持续发展路径。

2.在金融风险管控方面

针对金融风险区域性研究,应深入优化金融风险测度,考察不同金融风险水平对碳排放量的影响。构建完备的区域金融风险测度,完善金融市场,深化金融体制改革,从时间、空间两个维度构建风险预警机制,全面掌握相关数据,对市场风险因素进行合理评估,掌握风险演化规律,既要考虑到微观监控区金融体系,还应从宏观角度对地区整体市场经济布局,构建完善的评价体系,严格控制金融风险发生。

3.在促进产业创新升级方面

应加快减排企业产业结构调整和技术创新,目前我国中小企业产业结构存在一定的改善空间。应加大结构优化升级,重点对高碳排放产业监管,通过技术创新推动产业转型,加大高碳排放企业的宣传和激励扶持力度,提高区域经济发展质量。同时,要鼓励节能环保企业扩大产业规模,严格控制高耗能企业,提高资源精细化加工,提高投入产出比,控制污染排放,延长产业链条,加速产业循环经济创新发展,从社会责任、结构优化、产业升级等多个维度,促进绿色低碳经济可持续发展。

4.在优化政策方面

应强化区域间政策的异质性。针对我国金融风险地域不均衡,碳减排效应在各省份的作用程度也有所区别,在政策优化方面要根据地域发展情况因地制宜。一方面,要考虑地域间的产业结构、人口、资源、经济发展等存在的差异性,还应考虑到地域间的共性问题,提出环保减排的政策要求,规划产业结构创新升级,促进社会低碳循环经济良性发展;另一方面,还要根据国家整体及不同地域间的发展关系,有针对性地开展金融风险防控政策,确保政策颁布与地区发展相匹配,确保政策公平公正,协调地域间的差异,实现统筹兼顾、调控大局的目的。

参考文献:

[1]王修齐.绿色金融,赋能“双碳”赛道起跳[N].烟台日报,2022-05-17(005).

[2]程秋旺,许安心,陈钦.“双碳”目标背景下农业碳减排的实现路径——基于数字普惠金融之验证[J].西南民族大学学报(人文社会科学版),2022,43(02):115-126.

[3]杨兆廷,吴祎伦.“双碳”目标下雄安新区发展碳金融的思考[J].区域经济评论,2022(01):124-129.

[4]邱晓华,李衡,张艳杰,徐灼,唐玉.绿色金融支持碳中和目标:国际国内实践及建议[J].保险理论与实践,2021(06):13-32.

[5]贺茂斌,杨晓维.数字普惠金融、碳排放与全要素生产率[J].金融论坛,2021,26(02):18-25.

[6]陈智颖,许林,钱崇秀.中国碳金融发展水平测度及其动态演化[J].数量经济技术经济研究,2020,37(08):62-82.