科创板上市公司估值方法与高估值成因研究

吉红云,王 淞

(上海理工大学 管理学院,上海 200093)

一、引言

科创板是实施创新驱动发展战略、深化资本市场改革的重要举措。2019 年7 月科创板正式开板,首批25 家公司正式挂牌上市,截至2022 年3 月已经增加到399 家上市公司,共募集资金5 587 亿元。科创板将大大增强资本市场对科技创新企业的包容性,有效支持关键核心技术创新,提高金融服务实体经济能力。

科创板在上市和交易制度上均有很大创新,放松了对盈利的硬性要求,同时在交易制度对涨跌停板有所放松。整体上来看,科创板公司股票的估值水平显著高于主板上市公司,传统的估值方法对此难以合理解释,这与科创板公司处在研发和市场的高投入期有关,本文将拓展传统的估值方法对科创板的高估值给出合理解释。

二、估值方法分类、适用范围及理论解释

(一)估值方法的分类与理论解释

估值方法可以分为两大类:绝对估值法和相对估值法,绝对估值法包括DDM、DCF、FCFF、FCFE 等,相对估值法包括PE、PS、PEG、PB 以及EV/EBITDA等。这些估值方法都有各自的优缺点,分别适用于处在不同生命周期的公司,但大多数方法更适用于业务成熟、利润稳定的公司。

Hayn(1995)[1]分别研究了亏损和盈利公司股价与净利润之间的关系,发现亏损公司的股价表现和公司净利润之间的相关性要明显弱于盈利公司。后续研究人员开始关注这一现象,并提出多种理论加以解释。这些研究主要是从三个角度来进行解释的。

第一类是从财务因素角度进行研究。对于一些特定的公司而言,股价和利润相关性较弱的原因可能在于研发投入、清算价值以及现金流和收入中某些因素与股价的相关性更强。一些研究表明研发投入可以计入估值,而净利润并没有考虑这一因素(Joos和Plesko,2005;Darrough 和Ye,2007)[2-3],对于接近破产的公司,清算价值相比利润表的盈利和亏损也更能影响估值;一些实证研究表明,海外市场上市公司的现金流数据比利润数据对估值预测更有帮助(Livnat 和Zarowin,1990)[4],同时收入、销售额的增长率在统计上对公司价值相比于利润也更有显著影响(袁淳和王平,2005)[5]。

第二类研究从行业因素进行了阐述。一些研究表明高科技行业未来业绩与公司的研发支出存在关联,同时公司的无形资产并不仅限于资产负债表上的无形资产,也包括在利润表中反映出来的一些可以增强公司管理效率、品牌力等相关费用,甚至包括公司报表所不能体现出来的员工构成、经销商体系等(Lev 和Sougiannis,1996;Shortridge,2004)[6-7]。

第三类一些文献从周期因素进行了分析。这些文献发现,由于经济周期带来的暂时性亏损与持续的永久性亏损对于公司价值有根本性的区别(Joos和Plesko,2005;薛爽,2008)[2][8]。

这些文献和理论对亏损公司的估值异象进行了解释,这对于科创板的估值认识具有重要意义。科创板公司的重要特征是高研发投入以及高科技行业的特有属性,虽然目前科创板大部分是有盈利的公司,但大量的研发投入以及会计报表中所不能反映的无形资产都使得当期利润不能很好地反映公司价值。为解决这一问题,衍生出各种不同的估值方法来弥补PE 估值的不适用性。

(二)估值方法适用范围与企业生命周期

我们从企业生命周期理论出发,来介绍不同估值方法的适用范围。根据企业生命周期理论,公司一般会经历从初创到成长、成熟及衰退的生命周期。在不同的生命周期,估值的方法、要素和难度都有区别,这是由于在不同生命周期阶段,企业的经营情况、营收、利润和现金流都有很大差异,而不同的估值方法均是基于某种对利润、现金流或者其他财务指标和经营情况的假设而来。

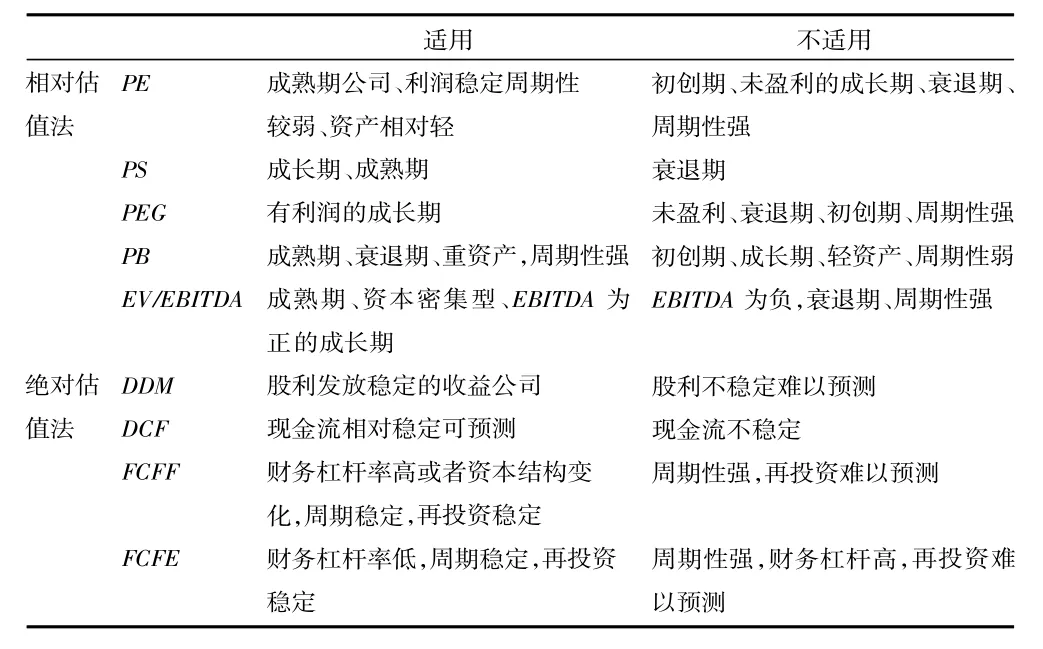

表1 简述不同估值方法在企业不同生命周期的适用范围,可以发现不同的估值方法在企业不同周期阶段适用性是有差异的。

表1 不同估值方法的适用范围

三、科创板的运行特征与股票高估值

(一)科创板制度创新与运行特征

科创板在上市发行和交易制度上均有很大创新,在上市发行制度上由原先主板对盈利的硬性要求转变为五类上市标准和红筹上市标准及特殊表决权上市标准。科创板的上市标准综合市值、营收、利润、研发和现金流,并且以研发作为核心指标,凸显出金融支持创新的决心。

在具体上市标准上,科创板主要分为五类上市标准,随着预计发行市值从10 亿元~40 亿元以上,对财务指标的标准也逐步放宽。对于预计市值15 亿元以上的公司,对于净利润没有硬性要求,而是综合考虑研发投入占比、营业收入、经营活动现金流等指标。而对于预计市值40 亿元以上的公司,财务指标进一步放宽,侧重于主要业务或产品经国家有关部门批准、市场空间大,且目前已取得阶段性成果,并具备明显的技术优势。

与此同时,科创板对于红筹企业和表决权有差异安排的发行人也放宽了标准,要求预计市值不低于人民币100 亿元或者预计市值不低于人民币50亿元,且最近一年营业收入不低于人民币5 亿元。

科创板上市公司的行业领域主要包括新一代信息技术、高端装备、新材料、新能源、节能环保和生物医药等领域,细分行业涉及半导体和集成电路、下一代信息网络、人工智能、智能制造、高效光电光热、新能源汽车、生物制品、高端医疗设备等。这些领域和行业均是我国实现创新驱动以及制造强国目标的重要产业,科创板上市企业明确定位为高科技创新企业,体现了资本市场支持科技创新的目标和定位。

(二)科创板公司研发投入占比及高估值现象

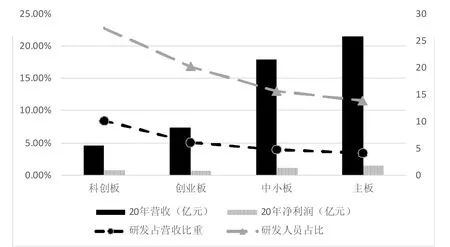

截至2022 年3 月底,科创板累计受理654 家公司,已经招股发行新股399 只,合计募集资金5 587亿元。从已经发行的399 家公司财务数据来看,2019年利润亏损的只有31 家,2020 年亏损的只有34家;从净利润来看,2020 年净利润中位数是0.89 亿元,2019 年是0.71 亿元;营业收入2020 年的中位数是5.54 亿元,2019 年则是4.4 亿元。从研发投入看,科创板399 家公司中,研发人数占总员工人数的中位数为22.8%,研发投入占营业收入比重为8.42%。而沪深主板、中小板和创业板的研发投入占营收比重分别为3.43%、3.97%、5.08%,研发人员占比分别为11.57%、13.03%、16.85%,均明显低于科创板。

图1 科创板与其他板块研发投入对比

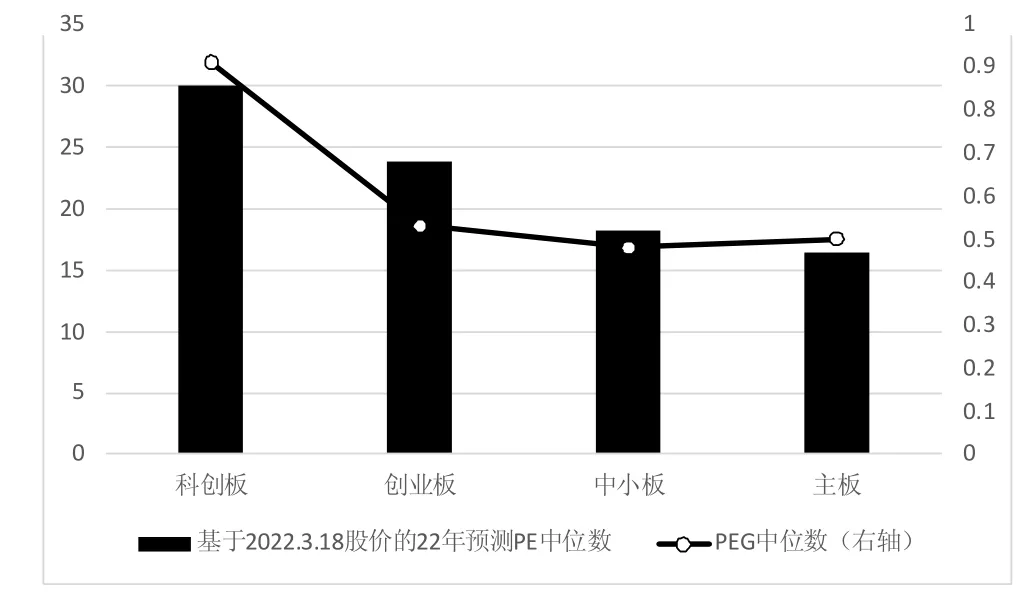

科创板与其他板块的估值差异在上市之后也充分体现出来。对于已经上市的399 家科创板公司,我们基于2022 年3 月18 日的股票价格,计算了其2022 年的预测市盈率中位数,具体如图2 所示。

图2 科创板与其他板块上市公司估值对比

本文研究发现,科创板上市公司市盈率和PEG均显著高于其他板块。2022 年科创板预测市盈率的中位数为30 倍,PEG 中位数为0.9 倍,而主板预测市盈率和PEG 的中位数仅为16 倍和0.5 倍。由此可见,科创板的估值水平显著高于创业板、中小板和主板。

科创板公司处在高强度的研发投入期,同时市场尚处在培育期,但其行业发展具有巨大前景并且公司具有显著技术优势,投资者对公司发展普遍看好,因而科创板上市公司的高估值有其合理性。对于这类高科技公司,使用传统方法计算其估值并评价其高低具有很大局限性,本文将讨论基于传统估值方法而衍生出的变化和创新,以此对科创板的高估值做出解释。

四、科创板估值方法与高估值成因解释

从上文估值方法的对比中可以看出,相对估值法中PS、PEG、EV/EBITDA 更加适用于处在初创期或者成长期的科创板上市公司,而绝对估值法中的FCFF 经过一些调整也能够适用于科创板上市公司。下文将详细讨论这几种估值方法,并对科创板的高估值成因及适合的估值方法进行探讨。

(一)PS 估值方法

PS 估值方法是由菲利普·费雪提出的,该估值方法克服了利润的波动和亏损,专注于收入,但同时也隐含了对净利润率的假设。PS 估值方法可以通过如下公式与PE 估值方法联系在一起:

PS=PE×净利润率

因此,PS 估值方法经常用于处在困境反转中的公司,一旦公司从困境中走出来,净利润便能够恢复到过往的正常水平;同时也适用于目前仍处在亏损中但市场在不断拓展、净利润率能够达到合理水平的公司。因而,使用PS 估值隐含了对未来净利润率达到某一合理水平的假设。

对于科创板公司,虽然大量的研发投入和市场投入导致目前利润亏损或者较低,但随着新产品面世和市场开拓效果的显现,净利润率便能够达到同行合理水平。从这个角度来看,PS 估值适合于科创板的估值。

截至2022 年3 月底,科创板399 家上市公司中位数PS 为8.26 倍,创业板中位数PS 为4.77 倍,可以看出科创板的整体PS 依然明显高于创业板,这可能是由于科创板上市公司还处在业务拓展期的原因。

(二)PEG 估值方法

PEG 估值方法是PE 估值方法的变体,PE 估值方法无法直接反映公司增长对公司价值的影响,对于高成长公司使用PE 方法会导致和成熟公司有很大的差异,为了弥补PE 对于公司动态成长性的反映不足,可以采用PEG 的估值方法,PEG 估值方法的计算公式如下:

PEG=PE/盈利增长率

通常情况下,盈利增长率使用未来三到五年的年复合增长率。PEG 估值方法的核心意义就在于持续的增长是推动股价上涨的动力。

如图2 所示,截至2022 年3 月底,科创板399家上市公司中位数PEG 为0.91,创业板中位数PEG为0.53,主板和中小板则分别为0.50 和0.48。从整体上来看,虽然科创板在PEG 的估值体系下依然高于创业板和其他板块,但科创板的PEG 估值已经在1 以下,具有一定合理性,这反映出科创板的高估值现象是可以用高增长因素来解释的。

(三)EV/EBITDA 估值方法

EV/EBITDA 估值方法和PE 估值方法有些类似,但是PE 估值方法是以净利润为估值基础,净利润本身容易受到公司资本结构的影响。净利润反映的是股东对利润的权益,但没有反映债权人的索求权;而EBITDA 则剔除了资本结构、税务、折旧和摊销的影响。

EV/EBITDA 估值方法更加适用于资本密集型以及资产投入巨大的公司。例如半导体制造业公司具有高资本支出的特征,EV/EBITDA 的估值方法就更合理。对于有大量无形资产投入的公司,如版权、专利支出,EV/EBITDA 的估值方法也更合理。以美国上市公司奈飞为例,奈飞资产负债表上有大量影视版权的无形资产,尽管其PE 和PS 波动幅度巨大,但EV/EBITDA 却一直稳定在6~13 倍。

目前科创板上市公司尚没有大量资本开支,并且研发支出资本化的比例还很低,科创板已上市399 家公司2020 年研发支出资本化的比例不到1.45%,处于非常低的水平,因此在折旧和摊销包括利息支出上没有得到足够的补偿。

(四)FCF 估值方法

FCF 估值方法是绝对估值理论的代表,这一理论假设价值来源于资产未来的现金流,以FCFF 为例,其计算公式如下:

FCFF 即公司自由现金流是由以下公式计算得来:

FCFF=税后营业利润+折旧-△运营资本-资本支出

其中资本支出是指企业为取得长期资产而发生的支出,分为两类:一类是维护性资本支出,是用以维护现有资产现状的支出,另一类是增长性资本支出,是可以带来未来回报的支出。对于增长性资本支出,在计算FCFF 时可以加回,因为这类支出本质上可以体现为公司价值的增长,可以称之为调整后的企业自由现金流(Adjusted FCFF)。

Adjusted FCFF=税后营业利润+折旧-△运营资本-资本支出+增值性资本支出

对于研发投入,如果公司将研发投入资本化,那么将在后期逐年摊销,在计算自由现金流时,摊销金额被加回,也就意味着从整个公司生命周期的时间跨度上并没有降低公司的自由现金流。但如果将研发投入费用化,则会直接减少净利润,在后续的自由现金流计算中也不会被加回。因而我们可以审慎地加回部分被费用化的研发支出,以反映公司实际通过研发投入创造的无形资产价值。

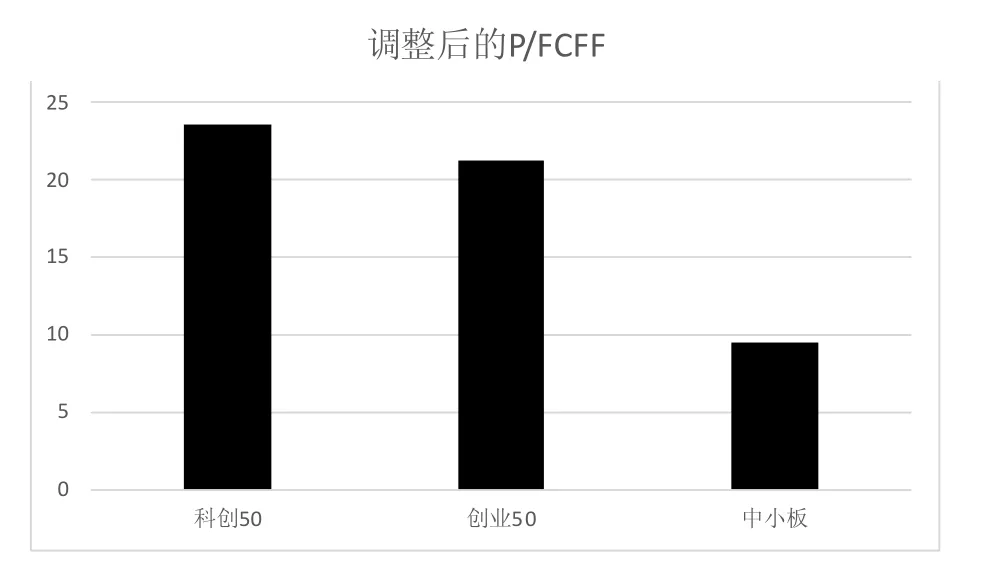

我们选取科创板50、创业板50 和中小板非金融成分股,加回费用化的研发支出,计算了调整后的P/FCFF,计算结果如图3 所示。

图3 2020 年科创板、创业板及中小板调整后的P/FCFF

2020 年科创板50 成分股调整后的P/FCFF 估值中位数为23.5 倍,与创业板50 的21.21 倍接近,如果考虑到科创板公司的成长性,这样的估值水平具有一定的合理性。调整后的自由现金流估值方法,加回了部分增值性资本支出和研发支出,可以更好地反映科创板公司实际投入带来的价值增长,此估值方法更具适用性与合理性。

五、结论

自科创板正式开板以来,其上市公司总体而言呈现出异于主板的高估值,传统的估值方法对此难以很好地解释。本文从企业生命周期的角度出发进行研究,认为科创板上市公司大多处于初创期或是成长期,研发投入和市场投入巨大,市场拓展尚处在起步阶段,因而传统的估值方法并不能很好地解释其估值。对于成长初期的公司,现有资产只是价值的一小部分,大量难以衡量甚至在报表上没有体现的无形资产构成了公司价值的主要部分。

通过使用适用于成长期公司的估值方法,如PS、PEG、EV/EBITDA,能够发现科创板的高估值反映了其高成长性预期,高估值现象可以用高增长因素部分解释。同时本文使用了调整后自由现金流模型,加回部分增值性资本支出和研发支出以反映公司实际投入带来的价值增长,在此基础上,本文发现创业板公司的高估值具有一定的合理性与可解释性。对于科创板上市公司,不能简单地用传统的估值方法看待,而是需要详细分析公司各类资产价值,才能够对科创板公司有合理科学的定价。