数字化金融助推民族地区小微企业融资对策

田 双

(湖北民族大学 经济与管理学院,湖北 恩施 445000)

0 引言

如何解决小微企业“融资难、融资慢”的问题是区域经济发展的重中之重,而数字化转型就是解决这一问题的有效手段。数字化转型借助大数据和人工智能建立更全面的信息资料库,创建数字化平台分析企业数据,加快企业融资效率,为小微企业提供更个性化的服务;实时监控小微企业各项数据,能有效规避风险,缓解小微企业融资约束。本研究针对数字化转型助推民族地区小微企业融资进行了讨论,提出了相关的机制与对策,为解决民族地区小微企业“融资难、融资慢”问题提供了借鉴。

1 文献回顾

小微企业融资难是学者们研究的热门话题。马胜祥[1]认为我国小微企业融资难是小微企业自身条件和社会经济运行环境综合作用的结果;林毅夫和孙希芳[2]则认为,信息不对称是造成企业融资困难的主要原因,相对于大企业, 中小企业信息更为不透明,缺乏企业财务报表等易于传递的“硬信息”(hard information),这种矛盾使得中小企业的融资比大企业更为困难。信息不对称或许只是小微企业融资问题的表面原因,在经济环境的作用下,加强了这种信息不对称带来的影响。

小微企业融资方式主要有两个:直接融资和间接融资。直接融资是指股权融资和债权融资,间接融资是指通过金融机构为媒介进行融资的活动。据《中国中小微企业金融发展服务报告》统计,小微企业获得直接融资的金额为2942.3亿元,获得间接融资的金额为21.83万亿元。间接融资中,通过银行业金融机构获得融资的占比为94%[3]。这表明小微企业主要通过间接融资中的银行业金融机构进行融资。而银行业金融机构中,只有大型商业银行小微企业贷款余额占其全部贷款余额的比例未达到银行业整体水平。小微企业融资的主要渠道是中小商业银行而非大型商业银行。林毅夫和李永军[4]认为,只有建立和完善中小金融机构体系才可能从根本上解决或缓解目前我国中小企业的融资困难。一方面,大型商业银行融资存在固有的受众群体,在推动缓解小微企业融资约束的方面不具有主动性,而中小型商业银行的主要客户就是小微企业,它们能够积极主动地推行更适合、更优惠的服务;另一方面,大型商业银行很难做到因地制宜,反而是中小型商业银行更能灵活地调整策略,能够有针对性地服务于小微企业。因此,本研究主要从中小商业银行的角度谈论如何通过数字化转型缓解小微企业融资约束。

贾军和邢乐成[5]发现,IT技术能够有效扩展金融的服务边界,从而缓解中小企业的融资约束;吴文婷[6]等认为,以大数据、云计算、人工智能为代表的金融科技的赋能为商业银行小微金融服务创新提供了新的机遇和挑战。中小商业银行数字化转型能够基于自身能力和基础情况,借助大数据、人工智能、区块链等工具,重塑业务流程,洞察客户需求,为客户提供数字化程度更高的服务,以此来缓解民族地区小微企业融资约束,但民族地区的中小商业银行在数字化转型这一方面也明显落后于发达地区,其数字化转型之路也才刚开始起步。因此如何利用数字化转型来缓解民族地区小微企业融资约束也是民族地区经济发展的重中之重。

2 小微企业融资

恩施州位于湖北省西南部,是非常典型的喀斯特地貌。因此,恩施州基础设施建设成本高。2010年末恩施火车站才建成并投入使用;2008年恩施许家坪机场仅开通途径武汉飞北京、上海的航线。在交通方面,恩施州的发展速度远落后于其他地区。这就导致了地区经济发展缓慢,难以引进外部融资,而小微企业的发展需要资金的支持。根据金融抑制论,金融体制落后和效率低下,阻碍了经济发展,经济发展又限制了资金积累,制约了金融的发展,从而形成了恶性循环的金融抑制。大型商业银行通常会倾向于贷款给国有企业和具有一定实力的企业。小微企业大多很难获得大型商业银行的融资。而本地的中小商业银行,一方面,在资金供给方面的实力远低于大型商业银行,贷款的覆盖面和规模有限;另一方面,虽然国家大力推行针对小微企业的优惠政策,但中小商业银行可利用的资源也不如大型商业银行。

恩施州的小微企业大多经营规模不大,企业岗位设置上往往存在一人多岗的现象,往往缺乏严格的管理制度和制度实施办法,在企业融资时缺乏完整的企业基本信息材料,造成银企信息不对称。小微企业大多没有可以抵押的固定资产或者资产达不到抵押条件,从而导致融资困难。

3 数字化金融助推民族地区小微企业融资机制

中小商业银行的数字化转型,有利于缓解小微企业融资约束。特别是恩施州这种欠发达的民族地区,利用数字化工具,对小微企业进行精准画像,减少因信息不对称而造成的损失;智能化评估贷款,降低融资门槛和加快融资效率;风险量化分析尽量减少融资风险。

3.1 人工智能精准画像

数字化时代,中小商业银行在对小微企业提供服务时,不能仅依靠小微企业提交的相关材料来评估企业是否可以获得融资,而是需要通过大数据和云计算进行企业数据采集,并对数据进行清洗、挖掘、分析,采用可视化技术,建立相关企业的知识图谱。这样,不仅能从该企业的财务、税务、业务等多个方面对该企业进行画像,同时,还可以利用社交网络分析,将恩施州内的企业进行串联,整合州内企业合作关系网,建立一个可以快速评估和审核的机制。由于恩施州的小微企业数字化程度并不高,因此,中小商业银行可以灵活地调配人员,对该企业进行实地考察。在这方面,比起大型商业银行,本地的中小商业银行的优势就得以显现。最后收集到的数据可以直接进行分析和储存。小微企业可以很大程度上避免因信息不对称而导致融资的失败,为金融机构数字化转型打下基础。

3.2 智能化评估贷款

恩施州大部分小微企业的产业发展都依托于恩施州的自然资源,极具地区特色。因此,中小商业银行应针对小微企业的特点,提供有针对性的金融产品和金融服务,从供给侧进行改革,借助精准画像机制,分析小微企业的需求。由于恩施州属于欠发达地区,因此中小商业银行应采用数字化工具与人工相结合的方式来提供服务。利用智能合约技术,降低贷款门槛,一旦小微企业能够达到贷款要求,合约可自动执行。为了缓解小微企业的压力,中小商业银行可利用智能化工具降低企业贷款难度,缩短企业融资周期。

3.3 风险量化分析

可以利用复杂网络进行建模,对企业间的拆借和企业从机构获得的融资数据进行收集。同时,将小微企业的主要负责人信用状况和财务状况加入模型中。对融资风险进行量化分析,以此为基础,建立企业担保圈,可以有效规避贷款风险。物联网可以精准定位担保物,保证质押抵押安全;区块链技术可以为数据进行加密,保证数据安全。

4 数字化金融助推民族地区小微企业融资对策

4.1 政银企协作搭建数字化金融平台

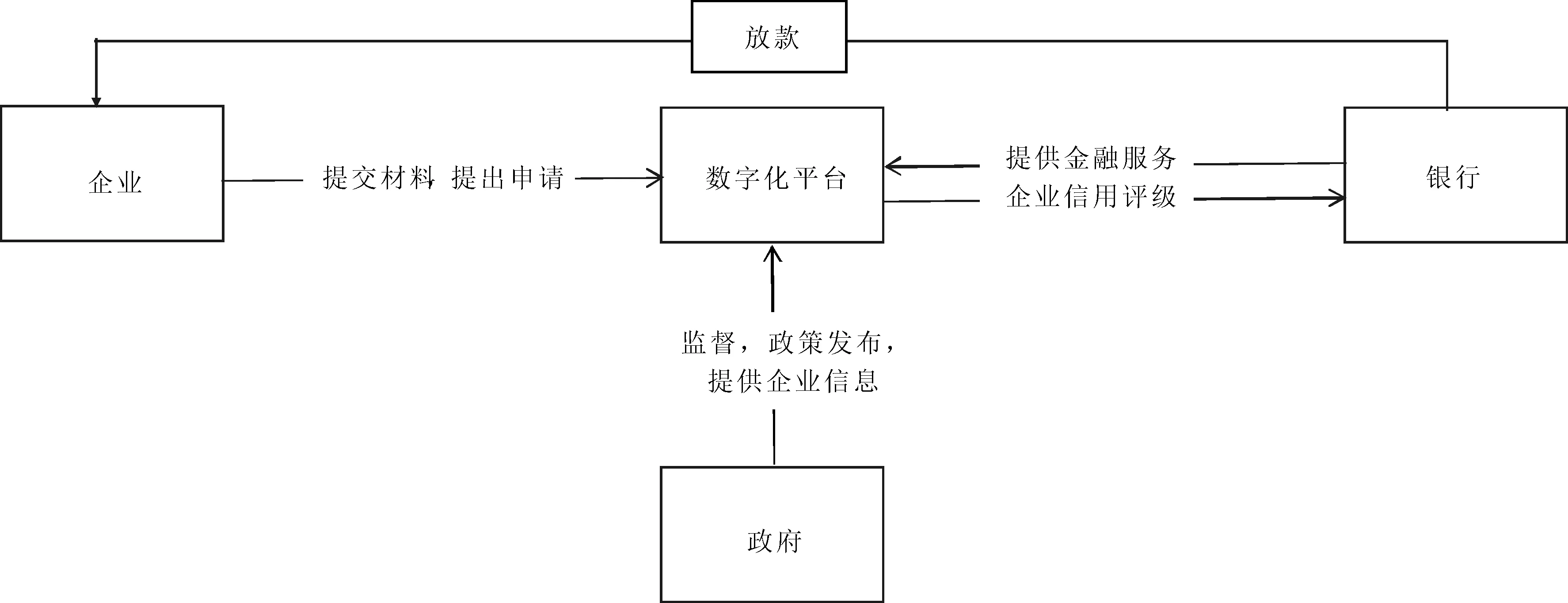

由政府牵头,搭建由政府、银行、企业三方互通的数字化金融平台(见图1)。数字化平台不仅能收集企业数据和银行数据,还能将平台内的银行和企业信息智能整合;利用复杂网络分析,将各个金融主体之间的联系绘制成智能图谱,以便金融机构获取信息;运用区块链技术,保障了数据的安全性和不可逆转性。政府及时上传政策文本,同步企业对公业务进展,为平台系统分析提供原材料。同时,政府也是整个平台的监管者,负责审查信息的真实性。企业实时上传经营信息,有利于征信系统的信息完善,减少信息不对称带来的损失,这也是精准画像机制的前提。银行也可以利用这一平台,对企业信用进行评级,优化服务质量,分析企业需求,推出金融产品和金融服务,降低银行的贷款风险。金融数字化平台的建立可以减少融资手续,缩短融资时间,使小微企业获得“短、频、快”的融资。

图1 数字化金融平台

4.2 扩大数字金融覆盖面

恩施州目前小微企业经营数据并不完整,部分企业除了税务方面,其他企业经营模块都没有利用数字化工具。这需要中小商业银行为这一类小微企业提供线下上门服务,展开线下推广活动,以村为单位展开宣传,将小规模的农业企业进行整合,建立企业合作关系,形成企业担保圈。这样可以使没有条件获得融资的企业也能获得融资机会,银行的线下宣传可以扩大企业担保圈,让更多小微企业加入。银行可以一对一地对企业展开数字化辅导,利用线上和线下相结合的方式为小微企业提供服务。实现数字化金融的全面覆盖,有利于搭建数字化金融平台。

数字化人才的引进是数字化转型的基础。建立数字政府、数字银行,为数字化转型缓解小微企业融资约束提供技术支撑。

5 结语

利用数字化工具,建立更适配的机制,可以缓解小微企业融资约束。中小商业银行是小微企业融资的主要来源,是数字化转型的主力军,建立小微企业的精准画像机制,对小微企业的资质和实力进行智能化评估,为小微企业提供更适合的金融产品和服务;同时,利用风险量化分析机制,降低融资风险。应该建立数字化金融平台,提升融资效率,降低融资难度;扩大数字金融覆盖面,使偏远地区也能利用数字普惠金融;引进数字化人才,为数字政府、数字银行的建立提供技术支撑。