CG集团对S企业的并购绩效研究中DEA分析法的应用

肖敏

摘要:从改革开放以来,市场经济不断发展,企业也迎来蓬勃发展的机遇期,在这一阶段并购成为许多公司发展的重要方式和壮大的主要途径之一。如何客观地评价并购整合后的绩效情况,发现并购过程中的问题,分析其产生的原因,并提出相应的改进建议和修正意见,以期更好地改进未来并购整合中各项工作,成为未来企业在面对并购时需要提高重视的关键问题。

关键词:并购绩效;DEA分析法

一、时代背景

中国改革开放40多年来,市场经济不断发展,中国企业在时代背景下,迎来了蓬勃发展,不断成长和壮大发展。在这一阶段,并购成为许多公司发展的重要方式和壮大的主要途径之一。近年来,中国企业境内外并购交易数量和金额屡创新高,中国企业在竞争和发展中,开始尝试着利用并购这一方式不断发展和壮大自身。并购交易的结束并不意味着并购的成功,也并不是每一家企业都能通过并购实现自身实力的发展和壮大,实际上更多的是许多企业因实施对外并购,经营最终陷入困境。

二、CG资本面临的并购现实问题

企业并购有利于打破现有瓶颈和经营边界,同时有利于快速成长和提升自身竞争力,这种发展途径和手段,在新的经济形势下,越来越引起CG集团高层领导的重视。但同时也看到CG资本对外收并购并不是一帆风顺,各类风险和不可控因素给整个并购过程带来严重影响。

CG资本在充分利用强大产业资源和金融资本进行对外并购时,也时常面临着:“CG资本以怎样的手段或措施来实时把握并购中的状况”“如何客观地评价CG 资本并购行为的并购效应”“从现有取得的并购效应来看是否已经满足当时的并购动因”“如何及时发现各类风险”“如何积极应对各类风险”“如何避免并购走向失败”这一系列问题。

三、绩效评价分析方法介绍

国内外学术界在针对企业并购绩效进行评价及分析时,经常采用的效率研究分析法,效率分析法这一评价方法依赖于计算机技术的更新,通过一系列客观数据输入到计算机中,来看产出效率,对企业的财务效率和行业整合效率进行综合评估和分析,主要方法为神经包络分析(DEA)法。

数据包络分析方法(Data Envelopment Analysis),以下简称为 DEA法,最早是在20世纪70年代末,由Rhodes、Charnes和Coopor等三人联合提出。该方法的基础理论构建于首先应保证与决策单元所相关的输入或输出值不发生改变的前提下,然后确定生产前沿面,并保证其具有相对的有效性,再通过将决策单元都投影到所确定的生产前沿面上,最终比较得出决策单元偏离度来分析和评价相对的有效性。而从上面的论述中发现这一方法是不需要去确定一系列数据之间或者说是输入数据和输出数据之间的函数或者数理关系,某种程度上可以有效地避免由人为因素造成的结果偏差。

四、DEA分析法的实际应用

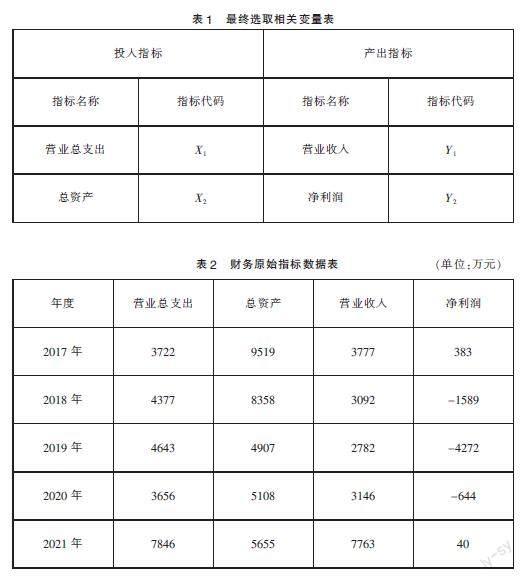

基于CG集团并购S公司的实际情况,选取了专门针对经营效率进行系统分析的方法——数据包络分析法,从并购行为的效率维度即从并购前后S企业经营效率变化来进行并购绩效的评价和分析,文章将选取2017~2021年的年度財务数据进行研究和分析(如表2所示)。

并购整合过程中绩效评价,一方面涉及多个资源的投入和多个结果的产出,需要更加立体的多层面的数据参与到评价体系中,另一方面在并购整合绩效评估中,参与人员多且复杂,需要尽量减少人为因素对其判定结果的干预。所以DEA这一分析方法对于在进行对并购整合中的绩效评价具有天然的优势。

(一)数据指标的选取

DEA这一分析方法是否能有效地应用,数据指标的选取是其重中之重,选择了恰当的输入和输出相关数据指标,即合理划分出“投入与产出”变量,将极大地有利于后续合理运用DEA方法。一个公司反映经营绩效的财务指标有很多,在具体运用DEA方法的过程中,很多时候将依赖于研究者的个人经验和相关偏好,同时将结合研究企业自身的特性和实际情况,以及保证能正常运用DEA方法的客观数据要求,所以国内研究者并未提出一个统一的财务指标选取标准。根据国内现有的研究文献,归纳和整理了近年来相关研究者选取的财务指标,借鉴专家学者的经验,初步意向是在投入变量和产出变量选择了以下数据。

所以最终以S公司并购前两年、并购当年和并购后两年即从2017~2021年的每一年度作为DEA方法的一个决策单元,共计考察的样本为 5 个 DMU(决策单元),共计选取了4个指标分别为总资产、营业总支出、营业收入、净资产,前两个为输入指标,后两个为输出指标。

(二)数据指标的无量纲化处理

在DEA方法本身应用的特性、对输入输出指标特性要求、S公司本身财务数据显示情况以及并购整合绩效客观评价要求等因素的基础上,确定了最终的评价指标,并搭建了财务评价体系。最终以S公司并购前两年、并购当年和并购后两年即从2017~2021年的每一年度作为DEA方法的一个决策单元。

如上文所述,具体指标体系确定如下:

输入指标:X1=营业总支出;X2=总资产

输出指标:Y1=营业收入;Y2=净利润

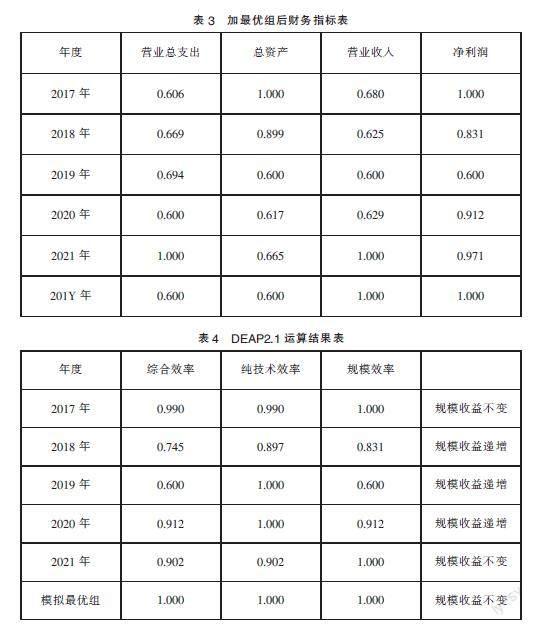

但S公司的这些原始数据的量纲是不完全相同的,而为了解决无法求解的情况出现,所以需要运用相应技术手段对指标进行无量纲化,保证所有数据都位于一个合理的具体无量纲区间内。

具体数据的无量纲化计算过程如下:

Z■■=0.6+■=0.6+0.4

将之前的原始财务指标进行无量纲化后,同时我们引入一个最优组201Y年,最优组中的财务指标设定如下:

输入指标:X1=0.6;X2=0.6

输出指标:Y1=1;Y2=1

得到增加最优组的新财务指标如表3所示。

(三)财务指标的DEA计算处理及评价

本文主要是以S公司作为研究对象,根据从2017~2021年每年财务数据做一个DMU,即一个独立的决策单位。将前述无量纲化后的投入和产出数据输入DEAP2.1,计算得到以下运算结果如表4所示。

从综合效率的角度来看,剔除模拟最优组的数据后,可以看到S公司2017~2021年的时间里,并没有一年达到了1,这意味着这五年S企业的综合效率都未达到有效性。但从趋势来看,整体的综合效率,在2017~2019年是在急速下滑,即在并购前S公司的整体综合效率都是快速下降的情況。因为效率的快速下降,导致了S公司不得不走向被并购之路。但在2020~2021年并购整合不断深化的过程中,S公司的综合经营效率开始快速回升。

而综合效率背后还反映考虑规模收益时的技术效率(即DEA中所表达的Vrste,以下简称纯技术效率)和考虑规模收益时的规模效率(即DEA中所表达的Scale规模效率,以下简称规模效率),数理角度表达为:Crste=VrsteScale。

从纯技术效率的角度来看,看到2017年从高处的0.970快速下滑至0.897,而在2019~2020年,纯技术效率快速回复到有效性位置,即达到了1.000,但到了2021年又出现了下滑至0.902。其背后可看到主要还是出于销售政策变动与日常费用和成本的管控问题,在2018年出现下滑,很大程度跟销售政策和费用管控不力有关,而2021年再次下滑,主要是在新品的推广和成本管控出现问题导致,S公司在今后应进一步加强对新品营销费用、生产批量、采购成本管理。

从纯规模效率的角度来看,2017~2019年之间,从有效性1的效率值,快速下滑至了2019年并购当年的0.600,2020~2021年规模效率开始快速回升至效率值1.000,体现了整体规模效率回到了有效性。

五、研究结论

针对CG集团对S公司的并购进行深入的并购绩效研究,充分地阐述了CG集团并购S公司的相关背景和并购动因,利用数据包络分析法,搭建起了一套完整而有效的并购绩效评价体系,对整个并购前后的企业经营绩效进行了充分评价和分析。

综合来看,2017~2019年S公司经营效率出现大幅度下滑,使得企业陷入了巨大的经营困境,控股股东不得不走上转让控股权而净身出局。2019年下半年至2020年年初,在原有股东大力配合和地方政府的大力支持下,CG集团快速完成并购交易。2020年是CG集团对S公司不断加深并购整合,就S公司经营管理中的沉疴开始大力度整治,管理制度和理念的导入,组织人事的大幅度调整,市场经营策略的大力转向,生产研发的持续推动,带动了整个2020年,经营绩效大幅度地回升。2021年基于2020年并购整合的基本完成,S公司开始重新启航,在尽力保持和维系固有主打产品“S浆”的同时,大力扶持以BF功能性饮料为主的多项新品积极上市,所以在营收方面S公司在2021年出现大幅度攀升,经营的规模效率也有快速上升。

参考文献:

[1]常丹丹.基于DEA的并购绩效研究——以招商银行并购永隆银行为例[J].对外经贸,2013(11):82-83+122.

[2]上官萌,张洁丽.基于DEA模型的房地产上市公司并购效率分析[J].西部金融,2019(02):36-40.

(作者单位:四川省国投现代农牧业产业有限公司)