基于FCFF 模型的汽车制造企业价值评估

——以A上市公司为例

袁翠翠,吴江六

(广州城市理工学院,广州 510800)

一、引言

根据调查发现,2018-2020年以来,诸多汽车制造企业年利润下降严重,对此,企业在不断优化自身产品的同时,也更关注企业的内在价值,如何分析和提升企业价值,从而提高企业的市场竞争力,便成为企业需要考虑和解决的问题。对于企业管理层而言,拥有现金会比取得利润更能决定企业长期发展价值。借助现金流对企业价值进行评估,能够从一定层面上评价企业未来财务弹性,帮助决策者合理地估计和预算企业未来支付、偿债能力。

FCFF模型是通过自由现金流量折现方法评估企业价值的,要计算这个值,首先需要整理公司的FCFF历史数据,再运用模型公式预测其未来的自由现金流量,进而评估企业整体的价值,进一步探索A上市公司更好发展的路径。

二、以自由现金流量为基础的企业价值评估思路及模型选择

(一)公司自由现金流量(FCFF)的基本公式

由于企业价值不仅和股权价值有关,还和债权价值有关,FCFF模型的基本公式如下:

FCFF=税后净营业利润+折旧和摊销-资本性支出-营运资本增加额

(二)FCFF的参数指标分析

1.税后净营业利润

税后净营业利润,是企业在销售产品及提供劳务等主要日常活动中产生的扣除企业所得税费用后的利润,一般不包括接受捐赠、对外投资等所形成的收益,因此,在预测过程中应排除这些因素。

2.折旧与摊销和资本性支出

企业投资的固定资产、无形资产等在使用过程中会渐渐发生价值损耗,这些损失的价值累加起来便是折旧摊销值,一般计入当期损益。在计算企业的自由现金流量时,应将这部分的损益调整回来,这样才能更准确地体现当期的自由现金流量;资本支出则是企业为了取得各种长期资产而发生的支出,另外,还需考虑减去无息长期负债。

3.营运资本增加

营运资本是企业当期取得的经营性流动资产减去承担的经营性流动负债后的余额,是企业在持续经营中必不可少,但是在投入经营后就不能自由支配的部分,应当减去。所以,经营营运资本等于经营性流动资产减去经营性流动负债。

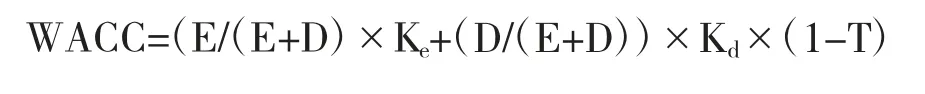

(三)加权平均资本成本(WACC)的确定

为与现金流量定义相一致,用于现金流量折现的折现率应反映所有资本提供者按照各自对企业总资本的贡献而加权的资本机会成本,所以,本研究采用加权平均资本成本(WACC)作为自由现金流模型的折现率。WACC模型的公式如下:

式中:Ke表示权益资本成本,Kd表示债务资本成本,T表示所得税税率,D表示债务的市场价值,E表示股票价值,d表示资产负债率,其等于D/(E+D)。

(四)企业价值(EV)的确定

企业的价值更多取决于未来自由现金流量的值,针对未来期间,本研究将其划分为两个阶段,包括预测期和永续增长期。在此设定2019年12月31日为评估基准日,根据A公司2015-2019年的历史财务数据,确定公司在2020-2024年的预测阶段及2024年之后的永续增长期的自由现金流量值,据此,再评估计算企业的整体价值。根据上述描述得出:

V表示企业整体价值,WACC是加权平均资本成本,FCFF表示预测期内第t年自由现金流量,FCFF代表永续期内第t年自由现金流量,g是稳定增长率。

三、FCFF模型在A公司企业价值评估中的应用

(一)预测企业自由现金流量

首先,确定预测期。从预测的准确性与必要性角度考虑,通常预测期为5-10年。A公司自上市之后,在新能源汽车业务领域不断取得新进展,活力满满。我国将于2030年之前逐步取消燃油车的政策颁布之后,为市场上的新能源汽车行业发展带来了机遇,尽管2019年汽车市场萎靡,但由于新能源政策的利好消息仍然促使A公司处于良好的发展阶段。本研究将预测期确定为五年,通过查阅财报,获得该公司2015-2019年的相关指标数据值,按照五年的预测期,预测2020-2024年的FCFF值。按照搜集的数据,整理分析公司2015-2019年的FCFF值(如下表1所示):

表1 2015-2019年企业FCFF值 单位:万元

其次,根据表1的数据计算公司自由现金流量(FCFF)的增长率,并根据公司近几年增长率稳中有升的现象,本研究预测2020-2024年的FCFF增长率分别为20%、22%、24%、26%和28%。据此,预测企业2020-2024年的FCFF值(如表2所示):

表2 2020-2024年企业FCFF预测值 单位:万元

(二)估算加权平均资本成本

1.股权资本成本

本研究中股权资本成本(也称为权益资本成本)将采用资本资产定价模型方法来衡量。取决于以下指标运算的结果:

(1)无风险报酬率Rf

本研究以调查获取的2019年五年期国债利率作为权益资本成本的无风险报酬率,即4.27%。

(2)β系数

根据同花顺数据库查询可知:A公司的历史β系数为0.935。

(3)市场平均收益率Rm

通过计算,2009-2019年深圳成分股指数的几何平均收益率为4.42%,并将其作为市场平均收益率值,即4.42%。

根据前述公式,最终计算得出股权资本成本等于4.41%。

2.债务资本成本

根据公司财报的相关数据,经整理分析计算得出,长期负债的平均值为735193.22万元,短期负债的平均值为3176993.48万元,赋予二者的权重分别为19%和81%;再根据央行2019年12月份的短期贷款利率4.35%,一年到五年以及五年以上贷款利率的平均值4.825%;综合计算,公司的债务资本成本为4.44%。

3.加权平均资本成本

根据资料可得,公司近五年的资产负债比率的均值为32.77%,可知,公司的所有者权益占资本总额的比例则为67.23%。由此得出:

(三)估算企业价值

企业的价值由预测期和永续增长期共同确定,本研究将2020-2024年作为公司预测期,2024年以后为永续增长期。结合EV的计算公式,估算A公司2020-2024年预测期的企业价值:

表3 预测期企业价值评估计算表 单位:万元

本研究将预测期的最后一期,即2024年预测的FCFF作为永续增长期的基础值,则永续增长期的企业价值(V)计算如下:

公司整体价值V=V+V=5923409.27+95380833.91=95380834.50(万元)

(四)结果分析

通过估算,可以得出:公司自由现金流量在2020-2024年会持续增长,分别为839519.64、1024213.96、1270025.31、1600231.89和2048296.82万元。现金流量充足,企业发展势头良好;公司的股权资本成本为4.41%,债务资本成本为4.44%,加权平均资本成本为4.06%;公司2020-2024年的企业价值会持续上升,公司整体价值预测为95380834.50万元,意味着公司在未来时间里市值仍会获得较大的发展。虽然公司未来的现金流量充足,企业价值势头向好,但是,目前也存在着一些问题,如资本结构方面:负债率较高、偿债能力较弱;整体价值收益率比较低。这些问题都需要引起重视。

四、相关建议

(一)优化融资方式,降低债务资本成本

根据企业不同阶段的生产经营特点,定制合理的融资方案,将单一贷款融资方案转变为如发行股票、债券等多种融资方式,分散融资风险,并且选择低成本的融资方案,可以降低企业的债务资本成本。充分利用负债融资的杠杆效应,建立风险防范机制,保持合理的负债结构。

(二)加强战略管理,提升企业整体价值的收益率

公司可以从价值链、费用预算控制、差异化与品牌优势这三个方面进行优化。在价值链方面:通过对每个环节价值增值的分析,准确地把握企业内部资源,优化企业管理,实现企业价值的增值。在费用预算控制方面:在费用预算、费用开支、费用结算、费用控制和费用分析这五个方面制定合理的方案,提高企业的经济效益。在差异化方面:实施产品差异化和售后服务差异化,提高汽车零部件及整车生产的技术创新能力,推出满足消费者不同需求、不同档次的高质量产品,同时,提升优化产品的售后服务。