中国与墨西哥对美商品贸易关系及趋势分析

曾思敏,王奕婷

(1.西南科技大学 经济管理学院,四川 绵阳 621002;2.曼彻斯特大学 商学院,英国 曼彻斯特 M139PL)

一、引言

中国与墨西哥是美国的两大贸易伙伴。1994年美、墨、加三国签署北美自由贸易协定(NAFTA),墨西哥对美国贸易额随之快速增长,2000年后逐步成为美国第二大贸易伙伴。改革开放以后,尤其是2001年加入WTO后,中国对美国贸易规模快速扩张,并成为美国最大贸易伙伴国。中墨两国对美商品贸易关系是影响中美墨三边经济关系的重要问题,也是推动中墨产业合作的重要基础。本文旨在探究中墨两国对美出口商品结构,并以此为基础讨论两国产业合作问题。

有关中国与墨西哥贸易关系的研究文献很多。岳云霞(2008)和刘晓惠(2007)认为,目前中墨两国贸易关系总体上处于竞争关系,在部分商品出口上竞争尤为激烈,而且“竞争趋势有所加剧”。吴国平(2009)等认为,中墨两国产业结构有趋同现象,导致“两国同类产品在某些第三者市场上的贸易竞争”,且“这种竞争是难以避免的”。Gary Gereffi(2009)等学者也有类似看法。这些研究多侧重于双边商品贸易结构分析,也有讨论中墨两国对美出口竞争关系的讨论。陈健和史修松(2006)、李双燕和赵文武(2011)分别讨论了中墨两国对美出口竞争性问题,认为两国纺织品及服装对美出口竞争激烈。田祖海和柳筱玥(2016)分析了中墨两国制造业产品对美出口状况,认为墨西哥贸易结构优化程度高于中国,而中国对美出口竞争力强于墨西哥。岳云霞(2008)在对中墨两国对美贸易数据总体分析基础上认为,“1994年后中墨两国出口在美国市场中整体表现出日益增强的显著性互补关系,而非竞争关系”。基于已有文献研究基础,本文比较分析了2008年以来中墨对美商品出口贸易结构的新变化,分析了中国对墨西哥中间品出口给墨西哥对美出口的影响,进而讨论了中墨两国提升对美出口互补性以及出口为导向的产业链合作问题,力图为中墨双边经济贸易合作寻求新的思路。

二、中国与墨西哥对美贸易规模及结构的现状

中国与墨西哥都位居美国十大贸易伙伴之列,两国对美贸易规模都处于较高水平。本文首先讨论中墨两国对美贸易规模及贸易结构,文中相关数据都来自联合国商品贸易统计数据库,商品分类选择HS编码标准。考虑到各方贸易统计存在差异,中墨两国对美进出口贸易数据都选择以美国为数据报告国,以中国和墨西哥为贸易伙伴国;中国与墨西哥的进出口贸易数据则选择以墨西哥为数据报告国,以中国为贸易伙伴国。

(一)中国与墨西哥对美国贸易规模呈上升趋势

中国与墨西哥在美国市场的出口贸易额及其在美国进口总额中的占比,可以较为直观地反映出中国与墨西哥在美国的贸易规模以及变化状况。

图1 2008-2018年美国从中国和墨西哥的商品进口额及美国进口总额 单位:千亿美元

图1显示,2008-2018年期间美国对华商品进口总额总体上呈现上升趋势,年均达4480亿美元,2018年达到了5630亿美元。同期美国对墨西哥商品进口总额也呈逐年上升态势,2018年甚至陡增到3490亿美元。作为与美国重要的贸易伙伴国,墨西哥对美国出口有着不容忽视的竞争优势。

图2 2008-2018年美国进口中国和墨西哥总额占美国进口总额比例 单位:%

从图2可以看出,中墨两国对美出口额占美国进口的比例总体上都保持上升态势,但中国占比更高。在2008-2018年期间,中国对美出口额占美国进口额的比例从16.46%攀升至21.57%,上升了5.11个百分点;同期墨西哥对美出口额占美国进口额的比例从10.07%上升到13.37%,也上升了3.3个百分点。显然,在过去十多年里,中国、美国、墨西哥贸易关系日趋紧密,三国经济相互依赖程度逐年上升。

(二)中国与墨西哥同美国商品贸易结构的现状

1.资源密集型商品贸易结构

如图3所示,在资源密集型产品上中国对美出口额远小于中国对美进口额,且贸易逆差在2008-2016年逐渐增大;2016年后由于中国对美进口急剧减少,该项贸易逆差迅速缩小,2018年达到基本平衡。在同类商品贸易上,2008年墨西哥对美贸易还处于逆差状态,但2009年后随着出口快速增长,对美贸易逆差开始转向顺差,2012年后贸易顺差开始显著增大。

图3 2008-2018年中国与墨西哥在美国进出口资源密集型商品总金额 单位:千亿美元

2.劳动密集型商品贸易结构

如图4所示,在劳动密集型商品上,2008-2018年中国对美出口额约为进口额的4倍,2018年突破了1600亿美元,出口增长虽有波动,但总体增长趋势强劲,且始终保持较大贸易顺差。在2008-2018年期间,墨西哥的劳动密集型商品对美进口额基本上大于出口额,且2018年进口额突破了1000亿美元,对美贸易基本处于逆差状态。

图4 2008-2018年中国与墨西哥在美国进出口劳动密集型商品总金额 单位:千亿美元

3.资本密集型商品贸易结构

根据图5可以看出,在资本密集型产品上中墨两国对美贸易顺差都较大。中国的资本密集型产品对美出口额大约为对美进口额的六倍,而且在2008-2018年中国对美出口额都大于墨西哥对美出口额。2018年墨西哥对美出口资本密集型产品2604亿美元,同年中国对美出口额为3870亿美元。墨西哥的资本密集型产品对美出口额约为对美进口额两倍左右,并且贸易顺差扩大趋势明显。从资本密集型产品对美进口来看,长期以来中国进口额总是低于墨西哥,这与中国产业开放程度及FDI来源比墨西哥更高更多元化有关。

图5 2008-2018年中国与墨西哥在美国进出口资本密集型商品总金额 单位:千亿美元

三、中国与墨西哥对美贸易关系分析

(一)显示性比较优势分析

显示性比较优势RCA(Revealed Comparative Advantage)指数是衡量两个国家在某出口目标市场上各类商品比较优势的常用指标,其计算方法为RCA=(X/X)/(X/X)。这里,X表示i国j类商品对目标市场的出口额,X表示i国对目标市场全部商品的出口额,X表示目标市场第j种产品在世界的进口总额,X表示目标市场在世界的进口总额。一般情况下,RCA指数大小与i国j产品所具有的显性比较优势程度成正比,RCA>1表示i国j产品具有对目标市场的出口显示性比较优势,RCA<1表示i国j产品不具有对目标市场的出口显示性比较优势,且该值越小则优势越不明显。

1.资源密集型产品

从资源密集型产品方面来看,在2008-2018年期间中国对美出口的RCA指数总体上处于较低水平,并且呈现逐步下降的趋势;同期墨西哥对美资源密集型产品出口的RCA值均大于1,且呈缓慢上升趋势。有数据表明,墨西哥在美国资源密集型产品市场上具有比中国更加明显的比较优势。

图6 中墨两国在美国市场出口资源密集型产品RCA值

2.劳动密集型产品

根据图7可知,在劳动密集型产品上,2008-2018年墨西哥对美出口的RCA指数都在0.7以下,且有缓慢波动下降趋势,2018年短暂回升到0.696;同期中国对美出口的RCA指数多数年份都在0.7以上,且呈波动上升趋势,2016年出现最大值0.8129。从劳动密集型产品来看,中国一直稳定地保持着较强的比较优势,且其优势远大于墨西哥。

图7 中墨两国在美国市场出口劳动密集型产品RCA值

3.资本密集型产品

由图8可知,中墨两国在美国的资本密集型产品市场上的RCA值均大于1,所以两国在美国的资本密集型产品上均具有较强的比较优势。中国在2008-2018年期间RCA一直呈现逐年下降的趋势,从2008年的1.4196降至2018年最低的1.2611;同期墨西哥对美资本密集型产品出口的RCA虽有波动但幅度很小,且稳定地维持在1.3以上。总体上来看,两国均在美国的资本密集型产品市场上有比较优势,但目前墨西哥的显示性比较优势略优于中国。

(二)贸易竞争力分析

所谓贸易竞争力(TC)指数,是指一国进出口贸易的差额占进出口贸易总额的比重,系数越大表明优势越大,计算公式为:TC=(X-M)/(X+M)。这里X表示i国产品的出口额,M表示i国j产品的进口额。TC指数是分析商品结构或行业结构国际竞争力的有效工具,能够反映相对于世界市场上由其他国家所供应的一种产品而言,本国生产的同种产品是否处于竞争优势及其程度。TC指数取值范围为[-1,1],其值越接近于1,表示一国在该种商品的出口上具有竞争优势;越接近于-1,表示一国在该种商品的出口上竞争力较差;越接近0,说明竞争力水平与世界相当。

图8 中墨两国在美国市场进口资本密集型产品RCA值

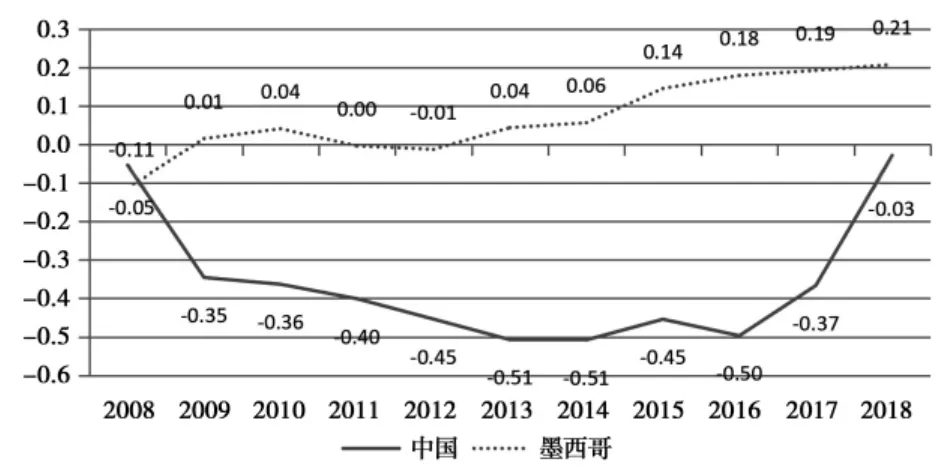

1.资源密集型产品

如图9所示,对于资源密集型产品,在2008-2018年期间中国对美国出口产品的TC指数始终为负数,2014年甚至下降到-0.5077,2016年后有所反弹,但依然未改变竞争劣势地位;同期墨西哥对美国出口的TC指数绝大多数年份都是正数,且呈现明显的上升趋势,2018年还突破了0.2。由此可见,在资源密集型产品对美出口上,墨西哥比中国的出口竞争力更强。

图9 2008-2018年中国与墨西哥在美国资源密集型差产品贸易竞争力指数(TC)

2.劳动密集型产品

如图10所示,在2008-2018年期间,中国劳动密集型产品对美出口TC指数稳定地超过0.5,且波动幅度较小;同期墨西哥劳动密集型产品对美出口TC指数则经历了一个较长期的下降阶段,2017年一度降低到-0.3062,2018年才出现了一次较大幅度反弹,但TC指数仍然小于0。可以看出,中国在劳动密集型产品上对美出口竞争优势相当明显,总体上比墨西哥表现更好。

图10 2008-2018年中国与墨西哥在美国劳动密集型产品贸易竞争力指数(TC)

3.资本密集型产品

根据图11可以看出,2008-2018年中国与墨西哥在资本密集型产品上对美出口商品的TC指数均保持在0以上,且波动幅度都很小,这表明两国在资本密集型产品上均有贸易竞争优势。比较而言,中国的资本密集型产品对美出口TC指数在样本期间始终高于墨西哥,这在一定程度上表明中国在资本密集型产品上竞争优势更明显。

图11 2008-2018年中国与墨西哥在美国资本密集型产品贸易竞争力指数(TC)

(三)出口相似性分析

从图12可以发现,中墨两国对美国出口商品的ESI数值基本处于0.8至1.0区间内,2012-2016年期间虽有小幅度下降,但很快又开始回升,并在2018年上升到0.9753。数据结果显示,中墨两国对美商品贸易结构趋同,出口相似度程度很高,因此总体上两国产品在美国市场上竞争激烈。

图12 中国与墨西哥出口相似性指数(ESI)

具体到不同类别产品来看,其ESI又各有不同。在中墨两国对美资源密集型产品出口上,2008-2018年期间ESI基本保持下降趋势,从2008年0.0253降至2018年0.0142,这表明中墨对美资源密集型产品出口相似性处于逐步下降趋势,或者说呈现越来越强的互补性;在中墨两国对美劳动密集型产品出口上,ESI总体上处于较低水平,在2012-2016年甚至出现了小幅下降,2016年虽然有所回升,但2018年也仅为0.2738,这说明两国在劳动密集型产品对美出口相似度较低,竞争性较为缓和;在中墨两国对美资本密集型产品出口上,ESI始终处于较高水平,2016年后还出现了明显的上升趋势,这说明中墨对美资本密集型产品出口相似性越来越高,结构趋同性增强,相互竞争随之激烈。

(四)贸易互补性分析

贸易互补性指数(Trade Complementarity Index,TCI)是衡量贸易互补程度和贸易关系紧密程度的重要指标。根据于津平(2003)和胡昭玲(2007)对综合贸易互补性测算方法,TCI计算公式如下:

显然,TCI衡量了i国出口与j国进口的匹配程度,并考虑了出口国比较优势和进口国比较劣势两方面因素的影响。当出口国主要出口产品类别与进口国主要进口产品类别相一致时,两国间TCI就较大;相反,当出口国主要出口产品类别与进口国主要进口产品类别不相对应时,两国间TCI就较小。一般认为,当TCI大于1时,表明出口国同进口国的互补性高于其他市场的平均水平,两国的贸易关系则比较紧密。

1.资源密集型产品

图13 资源密集型产品贸易互补性指数

从中美资源密集型产品贸易状况看,中国对美出口TCI在2008-2018年期间都小于1,这表明中国对美国的出口在资源密集型产品上贸易互补性较弱,这可能与中国对美国农产品及能源进口需求上升有关;从墨美资源密集型产品贸易状况来看,墨西哥对美国商品出口的TCI始终大于1,2017年甚至达到1.2529,总体上也呈现上升趋势。数据显示,对于资源密集型产品而言,墨西哥对美出口的贸易互补性明显优于中国。

2.劳动密集型产品

图14 劳动密集型产品贸易互补性指数

从中美劳动密集型商品贸易状况看,2008-2018年中国对美出口TCI值整体上呈上涨趋势且波动幅度较小,2018年达到1.0281,这说明中美两国在劳动密集型商品贸易上存在着显著且稳定的贸易互补性;从墨美劳动密集型商品贸易状况看,2008-2018年墨西哥对美出口的TCI始终低于中国,并且最近几年出现了较大波动,2017年骤升至0.9810,2018年又降到0.5638。数据表明,美墨两国在劳动密集型产品贸易上互补程度不强,而中美两国在劳动密集型产品贸易上互补性更强。

3.资本密集型产品

图15 资本密集型产品贸易互补性指数

从中美资本密集型产品贸易状况看,中国对美出口TCI稳定地处于1以上,但总体上呈现下降趋势,2018年已跌至1.044,这表明中美资本密集型产品存在良好的贸易互补性,但贸易互补性有所下降,这可能是中国产业技术升级的影响;从墨美资源密集型产品贸易状况看,墨西哥对美出口TCI虽然在2017年一度跌至0.9844,但其他年份都大于1,且处于较高水平。这说明在资本密集型产品上墨美之间的贸易互补性好于中美,而中美之间的贸易互补性目前虽然仍存在,但正处于减弱阶段。

四、结论与建议

中国与墨西哥都位居美国十大贸易伙伴之列,两国对美贸易规模都处于较高水平,但中墨两国商品在美国市场上表现各有优势,形成了各自独有的优势产业。

第一,在与美国的资源密集型产品贸易上,中国在贸易竞争力指数、贸易互补性指数和出口显性比较优势指数上的表现都弱于墨西哥,中墨两国对美出口相似度较低,墨美贸易互补性也强于中美贸易。这主要因为中国自身是个资源消耗大国,资源密集型产品贸易缺乏竞争力,与同为资源消耗大国的美国之间在资源密集型产品贸易上互补性低,这些在短期内都难以改变。资源禀赋并非中国经济竞争优势的基础,因此中国不必追求资源密集型产品的贸易竞争力和出口显性比较优势,但可以扩大对美墨两国资源密集型产品进口为导向促进中美和中墨经济与贸易合作关系紧密化。

第二,在与美国的劳动密集型产品贸易上,中国在贸易竞争力指数、贸易互补性指数和出口显性比较优势指数上的表现都明显强于墨西哥,中墨两国对美出口相似度也比较低,中美存在着显著且稳定的贸易互补性,而墨美贸易互补性则比较弱。这主要是过去几十年里中国人口红利带来的持续影响,而同期美国和墨西哥劳动力成本都相对高于中国。在未来很长时期里,中国仍将是世界人口数量大国。随着教育快速发展,中国也将逐步成为高素质劳动力集聚的人口大国。因此,中国仍可以在较长时期内继续维持劳动密集型产品贸易上的竞争优势,中美之间和中墨之间可以利用中国劳动密集型产品的竞争优势来开展双边贸易和产业链合作。

第三,在与美国的资本密集型产品贸易上,墨西哥比中国更具出口显示性比较优势,而中国贸易竞争力指数优于墨西哥,中墨对美出口相似度指数则长期处于较高水平,两国对美贸易互补指数也比较高,需要关注的是中美贸易互补性近几年出现了下降趋势。墨西哥是美国的邻国,两国同属北美自由贸易区成员,近些年来美国汽车制造等资本密集型产业对墨西哥投资增长较快,这使得墨西哥对美资本密集型产品出口的显示性比较优势稳步上升,也使得墨美在资本密集型产品出口上贸易互补性更高。与此同时,近年来中国产业技术进步较快,中国资本密集型产品出口竞争力逐步增强,因此与美国贸易互补性有所下降,但美国多年以来持续对华投资形成的双边产业链合作关系仍然使得中美贸易互补性保持在较高水平。从长远发展来看,在资本密集型商品上,中国应继续鼓励美国资本对华投资,中国资本也要稳步加大对美国和墨西哥的投资,积极以双向投资来促进中美、中墨跨国产业链合作关系紧密化,以此将中美贸易互补性继续维持在较高水平,并提升中墨贸易互补性和产业链合作水平,从而在更广泛的国际合作基础上逐步增强中国资本密集型产品的贸易竞争力。