我国银行业上市公司股票投资价值分析

文/韩蝉羽(杭州电子科技大学)

众所周知,银行上市公司是我国企业融资的主要渠道,在我国国民经济中处于特殊地位。近年来,我国银行业发展迅速,银行在盈利、增长等方面都有不俗的表现,加上政府也陆续出台相关政策促进银行业发展,越来越多的中小投资者将目光聚焦于银行企业。根据著名的有效市场假说中核心观点:在有效的资本市场中,金融产品的市场价格能够真实地反映出市场信息,金融产品的业绩信息也能够通过今天产品的价格反映出来。因此,根据该假说,也能够得到这样的结论:在有效的资本市场中,上市公司的投资价值或其业绩信息,能够通过市场信息反映出来。因此,上市公司的投资价值和其对应的股票价格是相互关联的,他们彼此影响,相互作用,并不是两个完全独立的概念。

董喜艳(2010)通过研究发现了不同的指标与股价之间的关系:前两大股东股权比、权益占比、第一大股东股权比和非利息净收入占比能够对股价产生较大的影响,且前者的这种影响是正向的,而后三者对股价的影响是逆向的; 而总资本利润率与波被覆盖率对股价的影响微弱;不良贷款存贷比和资本充足率则与股价无显著关系。薛清元(2014)大胆转换思维,从一级指标与二级指标两个方面入手,得出该年度最具投资价值的银行名单。郭延辉(2017)运用因子分析法分析我国银行绩效表现,得出绩效表现和银行财务指标之间的五个结论。

本研究从股票的财务指标入手,深入研究和评判股票对应上市公司的投资价值,运用所学知识和合理方法研究银行业上市公司的价值投资,寻找投资价值高的银行股,优化投资组合,为广大投资者提供有效合理的建议。

一、指标体系的建立和统计分析

指标体系的建立要遵循以下四个原则:盈利性、成长性、流动性和安全性。本研究的分析对象是A股市场25家银行上市公司,所有数据均来自同花顺ifind软件所披露的相关信息。本研究主要采用多元统计中的因子分析和聚类分析两种定性分析方法,对银行业上市公司的投资价值做实证分析。因子分析,通过统计分析提取具有代表性的因子, 由这些具有代表性的因子解释大部分的原始数据。聚类分析,根据一定的原则将研究对象或样本分类,使同一个簇中的对象具有相似的性质或特征。

二、基于因子分析的我国上市银行投资价值的实证分析

(一)数据预处理

本文选取上市银行2018年年报数据,数据来源于同花顺ifind,由于所有上市银行的2018年年报数据均在5月之前公示,因此选取2018年年报数据时效性强,原始数据详见附录。由于投资价值指标体系中各个指标量纲不同,单位不同,两两指标间的水平相差较大,为了避免以上问题对分析结果造成的误差,甚至将分析结果引入歧途,因此,在对样本数据进行因子分析之前,首先要对各变量的数据进行预处理。本研究用Z标准法将数据进行标准化处理,采用标准化后的数据能够使结果更加可靠,所用工具为SPSS21.0。

(二)因子分析

1.KMO检验和巴特利特球形检验

在因子分析之前,首先进行KMO检验和巴特利特球形检验,输出结果可以看到,本研究的数据KMO值为0.746,适合做因子分析;巴特利特球形检验的p值为0.000,在0.05的显著性水平下,可以拒绝原假设,适合做因子分析。

从公因子方差表中可以看到,使用主成分分析法进行公因子的提取,有7个指标方差大于0.8,并且全部指标的方差都大于0.5,以上数据表明,所提取的公因子能够较好地解释原始数据,原始数据信息被较好地保存下来。

2.确定公共因子个数

根据解释的总方差表和碎石图可知,最终得到四个因子,这四个因子的累计贡献方差为81.327%,即可以反映原始数据81.327%的信息,可以看出,四个因子能够较好地解释原始数据,反映的信息较为完整。通过最大方差法进行旋转后,四个因子的方差贡献率分别为:27.372%,24.195%,16.297%,13.462%。

3.因子旋转

接下来,采用方差最大法进行旋转,得到旋转后的因子载荷矩阵,根据输出结果可以将11个指标进行划分,具体划分结果如表1所示。

表1 指标划分

FAC1包含营业收入增长率、总资产增长率、净利润增长率,体现了银行上市公司的发展能力,可以将其概括为成长因子,FAC1越大,说明了上市公司的成长能力越强,发展前景越好。

FAC2包括资产利润率、净资产收益率、每股收益,体现了银行上市公司的收益情况和利润情况,可以概括为盈利因子,FAC2越大,说明该上市公司的盈利能力越好。

FAC3包括不良贷款率、资本充足率和股东权益比率,体现了银行上市公司化解吸收一定量风险的能力,可以概括为安全因子。FAC3越大,说明其安全性越好,能够抵御风险,调控风险的能力越强。

FAC4包括流动性比率和存贷款比率,体现了银行上市公司满足存款人提取现金、支付到期债务和借款人正常贷款需求的能力,可以概括为流动因子。FAC4越大,说明其流动能力越强。

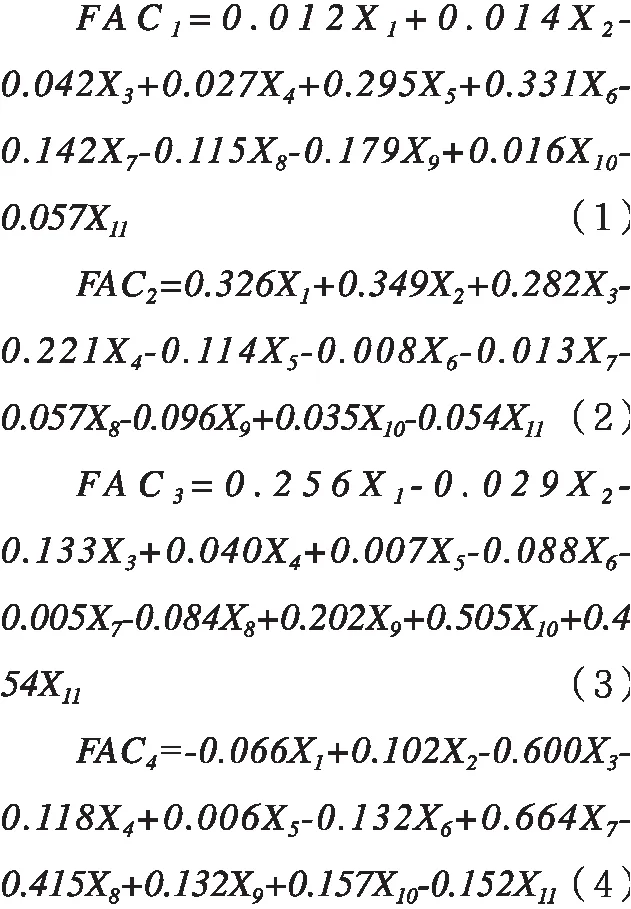

最终得到成分得分系数矩阵,并总结出提取因子的表达式:

4.因子得分

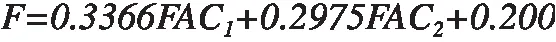

旋转后的因子中,FAC1的方差贡献率最大为27.372%,即认为FAC1在投资价值指标体系中占比最大。其次为FAC2、FAC3、FAC4,FAC1成 长 因子是衡量银行上市公司投资价值的最重要影响因素。银行上市公司综合得分计算公式如下:

通过公式计算各上市银行投资价值综合得分,得到各个银行的具体得分情况和排名情况。

5.结果分析

(1)从FAC1成长因子来看,上海银行位居第一,常熟银行位居第二,杭州银行位居第三。宁波银行的成长能力较其他大部分银行股得分最高,因此是它成为综合排名第一的原因之一。南京银行、成都银行等成长性相对较高,其排名同样居于前列。成长性较为出色的杭州银行,其排名却居于中游,主要原因在于其安全性较低,这可能与杭州银行发展较快,过于注重成长方面,但忽略了准备充足的资本可以化解吸收一定量的风险方面有关,使得安全性较低从而排名靠后。

(2)从FAC2盈利性来看,贵阳银行的盈利性最好,其综合排名位居第三。其次分别为招商银行和宁波银行,而江阴银行的盈利性最差,即使其在流动性和安全性方面都表现较好,其综合排名依然位居中等偏后水平。

(3)从FAC3安全性来看,建设银行的安全性最好,其次为工商银行和江阴银行。而杭州银行和平安银行的安全性最差,这也是其排名靠后的重要原因。

(4)从FAC4流动性来看,无锡银行的流动性最好,其次是贵阳银行和成都银行,而上海银行的流动性最低。贵阳银行在成长性和流动性方面都有不俗的表现,这些是使其位居所有银行上市公司前三的重要原因。本文用流动比率和存贷款比率来衡量流动性,存贷款比率越高,说明能够用于负债的贷款资产越多,因而银行上市公司的流动性越差,因此,上海银行的流动比率较低,因而其流动性较高,贷款资产少,影响了其盈利性,因此,虽然上海银行的成长性最好,但是受到流动性的影响,其排名中上。

三、结论和建议

对于投资者:

(1)研究上市公司股票投资价值的方法有很多,国内外学者至今仍在不断地探索。本文为投资者提供了其中一种研究股票投资价值的方法,即通过上市公司的财务指标,构建能体现其多方面投资价值中指标体系,进而通过因子分析得到多只股票的综合排名。投资者在做出最终的投资决策前,可以使用上述方法作为决策的理由之一。(2)投资者在投资股票时,选择投资组合而非单一的某只特定股票,能够降低风险,适当的时候能够增加收益。因此在因子分析的基础上,进而进行聚类分析,投资者能够更加深入地分析投资对象,能够更好地理清同一类上市公司股票的性质和特点,更好地把握不同上市公司之间的管理,从而能够更好地优化投资组合,降低风险,增加收益。

对银行上市公司:

(1)银行自身要注重各方面均衡发展,在努力提升盈利水平的同时,减少不良贷款,提高安全性。将用于负债的贷款资产控制在合理的范围,控制流动比率和存贷款比率在一定范围,既保证盈利性,又可以提高安全性水平。积极认识自身的不足之处,向同行公司交流学习。(2)银行自身要积极地、及时地披露完善、准确、全面的业绩信息。同时,也要加强自身非财务方面的指标,追赶金融市场发展的脚步,勇于尝试创新,推陈出新,加强企业文化,加强品牌建设,从多个方面提高自身的投资价值。

——基于三元VAR-GARCH-BEEK模型的分析