资管新规转型收官与资管业态重构趋势

巴曙松

谢婧娴

2018年公布的资管新规开启了资产管理行业的转型大幕。此后监管部门以资管新规为总纲,不断完善行业监管细则,逐步搭建了较为系统的资管行业监管框架及规则体系。2021年是“十四五”开局之年,资管新规过渡期的收官,为中国资管行业带来了新的制度环境,也为资管行业的发展创造出新的业务机会,呈现出新的发展趋势。

2018年4月发布的《关于规范金融机构资产管理业务的指导意见》(以下简称资管新规)开启了资产管理行业的转型大幕;此后监管部门以资管新规为总纲,不断完善行业监管细则,逐步搭建了较为系统的资管行业监管框架及规则体系。2021年是资管新规过渡期的收官之年,行业转型在不断推进,重点领域风险得到有序处置,行业业态呈现出新格局。

监管政策走向规范与发展的动态平衡

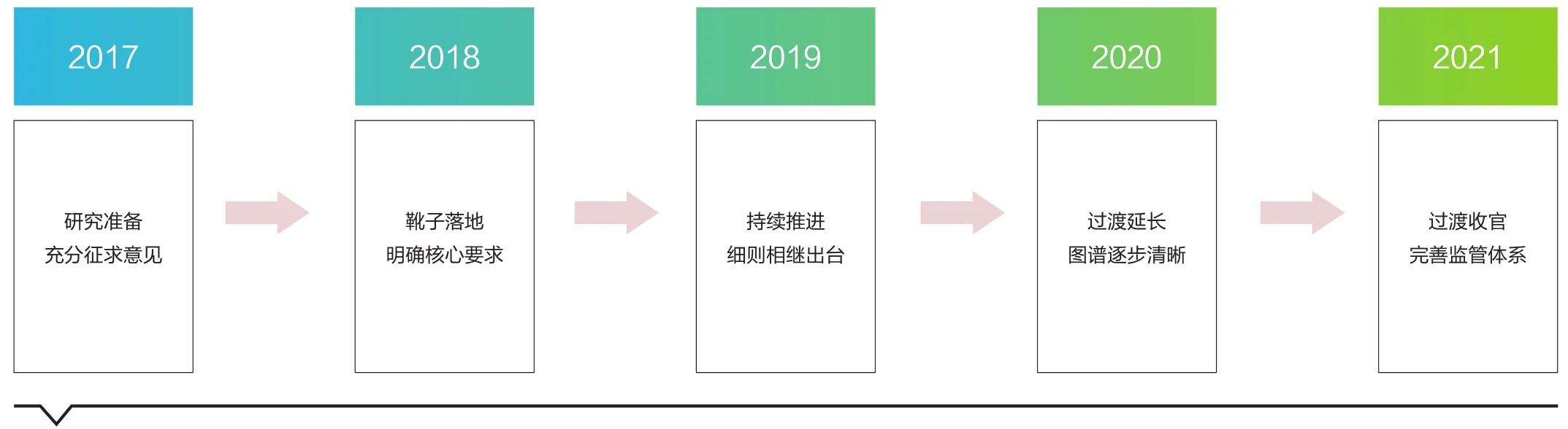

政策着力点在发展中逐步清晰。从政策发展的时间线索来看(见图1),自资管新规确立以后,监管部门围绕着“统一监管标准,机构监管与功能监管相结合,同一类型的资产管理产品适用同一监管标准”的行业监管原则,近几年的政策发布呈现出阶段性的特点,从2017年的乱象整治到2018年资管新规细则陆续出台,从2019年行业持续推动整改到2020年与2021年的过渡与收官,中国资产管理行业监管政策体系的发展脉络逐步清晰。结合金融体系演变以及资管机构整改落实的相关情况,监管政策不断平衡规范与发展的关系,持续推进重点领域风险化解和规范发展工作。

图1 资管新规发展历程

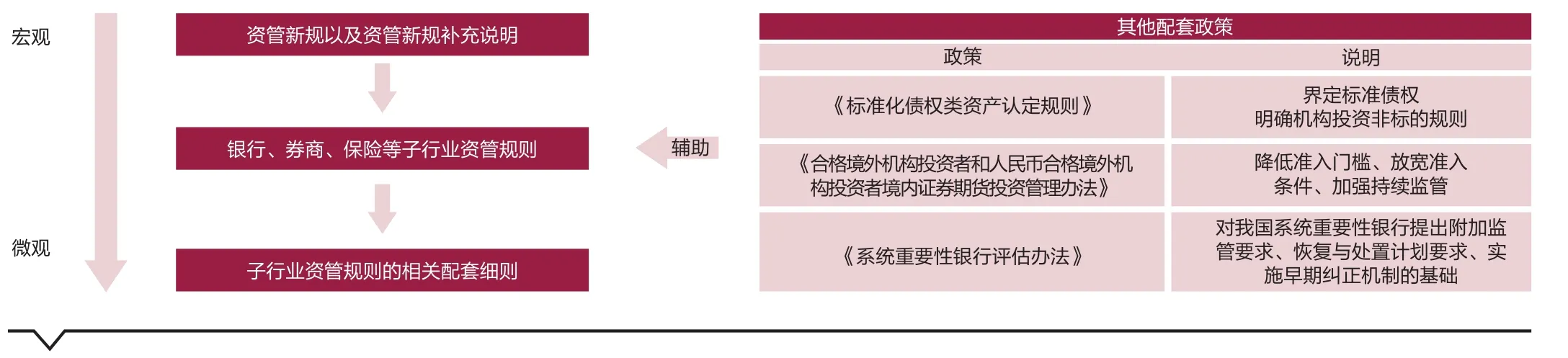

政策框架基本实现行业全覆盖。从政策框架的空间线索来看(见图2),围绕资管新规的核心要求,监管机构不断完善不同机构、不同产品、不同资产的立体式监管要求,政策框架不断完善,实现了不同资管子行业的全覆盖,对银行、保险、信托、证券、公募、私募等资管机构提出了相对应的要求,引导资管行业规范发展。随着子行业监管政策的不断细化,配套辅助政策的不断拓展,我国资管新规政策框架已经基本建立。

图2 资管新规监管政策框架体系

表1的文件可以大致归类为三个层次,即资管新规及相关补充规定、资管行业子行业资管规则及相关配套细则,以及其他配套辅助政策。随着子行业监管政策的不断细化,配套辅助政策的不断拓展,标志着中国资管新规政策框架已经基本建立。顶层设计是在保持监管政策基本原则一致性的基础上,根据内外部环境变化,灵活进行相应的优化和完善,进而逐步转向以增量带动存量,分步推进资产管理业务的统一监管,逐步将监管重心从应急处置转向长期制度建设。因此,不论是配套细则的出台,还是转型过渡时间的适当延长,都并不意味着资管新规的核心监管逻辑有方向性的变化。

表1 资管行业相关政策梳理

政策效果通过行业规模和结构的变化逐步显现。整体上看,中国的资管行业总规模未受到转型带来的过多影响,2018年行业总规模小幅下降,之后连续3年回升,并于2020年末超过了2017年末的峰值(见图3),并未出现之前部分市场机构预测的大幅削减的情况。根据相关行业协会数据梳理(银行理财数据均采用非保本理财;2018年开始,证券基金业协会下资管机构规模按协会最新的公布数据,包含企业资产证券化业务规模;2018年开始,保险资管含组合类保险资管产品,来源为中国保险管理业协会披露的调研数据),中国资管行业总规模由2016年底的96.86万亿元提升至2020年底的111.06万亿元,提升了14.66%。与此同时,行业呈现出结构优化的格局:通道业务逐步压缩,净值化产品比例不断提高。

图3 2016—2020年大资管行业子行业规模

先破后立,资管业务迎来新制度下的转型

在规范转型的过程中,各相关的不同类型金融机构在整改通道业务、减少资金空转、打破刚性兑付的同时,向着专注资管主责主业、提高主动管理能力的方向发展。多元配置时代中资产管理行业各子行业竞争与合作并存,积极探索契合资管新规的业务发展模式,“资管”业务意义在市场分工细化的背景下向“大财富管理”“居民资产配置”等层面上拓宽。

第一,银行产品净值化接受度提高,信托资管融资类产品有序压降,产品端改革倒逼投资者提高资管产品风险认知。银行业方面,2017年底,银行业的理财净值化比重约12%;2020年底,净值型产品存续余额为17.4万亿元,同比增长59%,占比提升至67.28%。净值化转型速度加快的同时也提高了市场对产品破净的接受程度。信托方面,2020年融资类信托规模一季度不降反升,二季度达到高点6.45万亿元,但下半年融资类信托规模出现大幅回落,全年共压降0.97万亿元,总体基本完成监管目标,同时投资类信托产品2020年底规模为6.44万亿元,较2018年3月的6.05万亿元增加了6.6%,占比从24%提升至32%,预计未来这一份额仍将进一步提升。随着高收益保本产品退出舞台,投资者风险认知与偏好得以矫正,多元配置与风险分散得到机构与个人投资者的重视。

第二,券商资管向公募化转型,公、私募基金规范平稳发展。为规范券商资管大集合公募化改造,中国证监会于2018年11月30日发布《证券公司大集合资产管理业务适用〈关于规范金融机构资产管理业务的指导意见〉操作指引》,对大集合产品进一步对标公募基金、实现规范发展的标准与程序进行细化明确,对费率结构、存续时间、封闭周期等进行灵活调整。以通道为主的单一资管计划规模持续萎缩,自2017年3月达到阶段高点16.06万亿元后连续下滑,截至2020年底,证券公司单一资管计划规模为5.91万亿元,证券公司资管规模从18.77万亿元降至8.55万亿元,压降54.46%。而资管新规强调的净值化与主动管理为公募基金和私募基金带来了发展机遇,2020年全市场新发公募基金规模3.2万亿元,同比增长123%;私募基金总规模翻倍,从2016年底的7.89万亿元增至2020年底的15.87万亿元。各金融机构与公、私募之间通过投顾、基金的基金(Fund of Funds,简称FOF)、管理人的管理人基金(Manager Of Managers,简称MOM)等形式的合作加强,多资产、多策略的财富管理业务模式将淡化过去金融产品投资的信息差,显著拓宽投资者的金融产品投资认知,居民投资热情高涨,也可反向助力机构创新业务探索,提高资本市场活跃度。

第三,机构大力布局财富管理业务,顺应变化趋势开展创新客户服务。资管业务的重要性不仅来自其收入贡献,亦来自盈利贡献之外的维系客户、提供综合金融服务的作用,而资产管理业务和零售银行、私人银行、投行业务等各个业务板块间都有着密切的协同合作关系,是维护客户关系、增强客户黏性不可或缺的服务。国外很多机构将资产管理和私人银行业务/财富管理业务等相结合,构成相对独立的核心业务板块,拥有独立的财务管理、人力资源、系统运营、风控合规等职能支撑。近年来券商在财富管理业务上大举布局,一方面通过建立多元化的财富管理体系来抵御业务结构偏倚可能带来的周期性业务波动,另一方面也能发挥各业务综合经营、互相协同的规模经济优势。

资管新规过渡期收官与资管行业新业态趋势

2021年是“十四五”开局之年,在新的经济金融环境下,资管新规过渡期的收官,为中国资管行业带来了一个新的制度环境,也为资管行业的发展创造出新的业务机会,呈现出新的发展趋势。

一是资管行业需要探索建立新资管体系下的逆周期调节机制。要构建一个更为健康高效的资管行业新体系,资管新规整改过渡期的结束更是一个新的起点,新体系的健康高效运营仍需各项体制机制的建立和完善。在打破刚性兑付、采用净值化计价等规则体系下,其内在运作机制也会发生变化。从海外经验来看,新资管体系或许并不具备自发进行“逆周期”调节的功能,叠加新旧动能转换等政策效应的影响,新体系或许会放大经济周期的波动。因此,新资管体系建立的过程中,总结实践中观察到的传导路径和机制,探索建立逆周期调节机制值得研究。

二是推动资管体系参与中国经济新旧经济增长动能转换。中国当前正经历经济增长的新旧动能转换,以科技、生物医药、新能源等为代表的新经济引擎逐步成长。当前,为促使金融机构能够更精准服务实体经济,重点任务之一就是加大直接融资比重,逐步改变以间接融资为主的格局。资管新规打破刚性刚兑、嵌套投资等乱象,使得原本一部分“名义上为直接融资、实际上是间接融资”的产品回归直接融资本源。同时,资管新规鼓励资管产品投向标准化资产、限制非标资产投资,有助于优化直接融资结构,引导资金从传统房地产和债权关系中撤出,把更多金融资源配置到经济社会发展的重点领域和薄弱环节。从行业视角来看,在“双碳”政策的推动下,配置金融资源时将会加大对科技创新、绿色转型等领域的支持力度,例如能源、交通和产业的绿色转型升级,推动实现宏观调控、金融转型和绿色增长的良性循环。

三是推进科技赋能资管行业,同时改进资管行业的监管科技水准。随着信息技术在金融领域应用的不断拓展,结合资管新规及其相关细则的持续落地,为传统资管行业赋能、提升金融监管甄别能力的重要性日益提升。近年来,金融科技推动传统金融业务得到了创新和发展,基于人工智能、区块链、大数据、云计算等新兴技术的金融科技已经应用到传统金融业务的方方面面,比如在供应链金融、资产证券化业务中的运用区块链技术解决信息可信传递以及数据可追溯的问题,在智能投顾和智能投研中运用大数据、人工智能技术提高信息收集及分析处理的效率,在“了解你的客户”(Know Your Customer,简称KYC)中综合运用大数据、人工智能和区块链技术有效解决身份识别以及金融欺诈等风险问题。金融科技使得金融行业以及金融服务之间的联系更加紧密且大大加速了金融产品的创新,同时也增加了风控难度与监管难度。因此,同样需要强调深化监管科技应用,推动建设国家金融科技风险监控中心,构建风险联防联控体系。未来,监管科技也将统一完善顶层设计,由点及面,实现监管数字化转型,推动金融监管提质增效。

四是关注引导资管普惠化。随着养老金制度体系不断完善、房地产调控促进供需结构进一步均衡、资管新规深化等系列政策对市场的规范性增强,居民储蓄将向资本市场长期资金加速转化,成为大资管行业发展的“源头活水”,居民财富管理更依赖资产管理体系。从政策层面来看,《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》提出,要继续向实现全体人民共同富裕迈出坚定步伐,2035年全体人民共同富裕取得更为明显的实质性进展。按照远景目标计划,2035年中国将基本实现社会主义现代化,中国的经济总量和城乡居民人均收入将再迈上新的大台阶。为此,监管也将从多个路径拓宽城乡居民的财产性收入渠道,引导机构创造和提供更多适应家庭财富管理需求的金融产品。