股权激励、R&D投入对上市企业财务绩效的影响

郑贵华,陈蕾莉

(湖南工业大学 商学院,湖南 株洲 412007)

引 言

党的十九大报告指出,创新是新时代企业发展的动力源泉,当下中国的上市企业应当重点聚焦企业创新发展,奠定创新发展在企业发展架构中的战略地位和重要意义。R&D投入是企业创新活动最重要的支持手段,通过研发新产品、开拓新市场扩大市场份额,企业可以提升财务绩效[1]。从公司管理层面来看,用股权激励来约束管理层和激励员工,可以在研发投入决策上规避委托代理风险,加强对研发投入活动的监管控制,与此同时,技术人员股权激励也在研发投入过程中影响企业创新研发进程,进而影响企业财务绩效,且股权激励不仅可以提升企业治理水平,还对R&D投入存在一定的影响,从而间接调节企业财务绩效和提升财务治理水平。

现有文献中,较多文献着眼于通过实证分析验证高管激励和研发投入对企业财务绩效的单向影响,而较少探究三者之间的内生性关系,同时股权激励中的核心技术人员股权激励对财务绩效的影响作用研究较少。因此,本文提出以下问题:高管股权激励和技术人员股权激励是否可以改善企业财务绩效?高管和核心技术人员股权激励对研发投入强度变化有怎样的调节作用?基于此,本文收集2010—2020年A股上市企业财务数据,分析高管激励、核心技术人员股权激励和研发投入对上市企业财务绩效的影响,为上市企业制定高效率股权激励政策和实施创新研发投入决策提供参考。

一、理论分析与假设研究

(一)股权激励与财务绩效

在现代企业管理实践中, 经营权与所有权一般处于两权分离状态,当经营者不参与企业股权分配方案时,意味着经营者不能分享企业收益,则管理层倾向选择保守型项目,从而对财务绩效的提升带来不利影响。因此,现代企业选择实施股权激励政策来削减信息不对称带来的消极影响, 管理者和核心技术人员获得公司股份,分享企业经营收益,管理者会站在公司长远发展目标上进行决策和处理公司事务,核心技术人员会致力于提升企业创新研发产出,更利于企业可持续发展。

Jensen和Meckling (1979)提出现代企业存在所有权和经营权不一致的现象,从而产生委托代理风险,所有者可通过给与经营者高薪酬奖励或股权赠与方式减少代理风险[2]。陈文强(2018)研究认为股权激励对财务绩效改善的影响取决于激励力度,激励效果和财务绩效的改善效果呈正相关[3]。王春雷(2020)研究认为高管股权激励可以显著降低代理成本,代理成本发挥了部分中介效应作用[4]。张劲松(2020)研究论证了股权基金激励能够显著提升企业财务绩效,成长型企业采用股票期权模式更利于财务绩效的提高[5]。王婧(2020)则认为企业核心技术人员股权激励效果与授予激励人数存在正相关关联性,授予更多核心技术人员股权激励才能有更好的财务绩效预期效果[6]。张劲松(2021)将核心竞争力引入股权激励和财务绩效关系的研究发现,股权激励能够提升成长期企业的财务绩效,核心竞争力在股权激励对财务绩效的影响中存在部分中介作用[7]。

综上,高管股权激励可以降低委托代理带来的风险,高管股权激励力度与企业财务绩效提升效果呈明显的正向相关关系;核心技术人员股权激励可以提升企业核心竞争力,且核心技术人员股权激励强度也与企业财务绩效提升效果呈正相关关系。由此本文提出如下假设:

假设1:企业实施高管股权激励对财务绩效有显著正向促进影响,即高管股权激励能改善企业财务绩效

假设2:企业实施核心技术人员股权激励对财务绩效有显著正向促进影响,即技术人员股权激励能改善企业财务绩效

(二)研发投入与财务绩效

Muscarella 和 Mc Connel(1985)提出企业研发投入会给企业带来一系列影响,其中最主要的影响表现为对企业价值的提升[8];唐文秀(2018)提出R&D投入与企业当期财务绩效正相关,而与滞后期的正相关性减弱[9];刘帷韬(2020)提出R&D投入对企业绩效的影响存在显著正向调节效应,在R&D投入与企业绩效的调节作用上,存在行业间和股权性质间差异,行业间需求弹性差异更多反映在企业财务绩效水平上[10]。Abhishek Kumar Sinha(2020)研究发现大公司在研究和开发方面具有优势,企业研发成本会提升企业财务绩效,企业往往会在研发成本上花费更多[11]。Jamel Chouaibi(2020)研究发现R&D创新对企业财务绩效有正向促进作用,从而使企业获得持续性竞争优势[12]。王利军(2021)研究认为上市公司的研发费用投入力度与企业当期财务绩效呈负相关关系,但对企业滞后一期的财务绩效有显著的正向影响,研发人员投入力度与企业财务绩效呈显著的正相关[13]。

综上,研发投入对企业绩效存在显著正向调节作用,企业通过加大研发投入成本获得创新性产出,从而获得持续性竞争优势,改善企业财务绩效。基于以上分析,本文提出如下假设:

假设3:研发投入强度与财务绩效提升效果呈正相关关系,研发投入加大可促使企业财务绩效改善

(三)股权激励与研发投入

薛乔和李刚(2015)研究发现高层获得股权激励会对财务绩效产生正向促进,同时与企业的研发投入存在正向同步推动关系,可以推断股权激励能通过影响企业研创活动改善企业财务绩效[14];朱未萍(2017)研究发现管理层激励和研发投入具有双向促进作用,并且共同提升企业财务绩效[15];刘勇(2020)研究发现高管股权激励和研发人员规模是企业财务绩效的两个重要影响因素,且呈正向影响效果[16]。如前所述,高管通过管理决策行为影响企业研发投入强度,核心技术人员通过技术研发日常活动影响研发投入进程,股权激励力度与研发投入强度呈现正向的同步变化趋势。基于以上分析,本文提出如下假设:

假设4:高管股权激励正向调节企业研发投入,即高管股权激励与企业研发投入正相关

假设5:技术人员股权激励对研发投入有显著正向推进作用,即技术人员股权激励能影响企业研发投入

(四)R&D投入在股权激励与财务绩效关系中的中介效应

李战奎(2017)认为研发投入在股权激励对财务绩效的影响过程中具有中介作用,并且认为高管获得股权激励,会通过管理活动增强研发投入强度,进而影响企业发展[17];龙子午(2020)认为适度的股权集中度对提升企业财务绩效有显著影响,两者关系呈现为倒“U”型;R&D投入对股权集中度和企业财务绩效的关系起部分的中介作用[18]。如前所述,高管股权激励和核心技术人员股权激励通过对研发投入的影响进一步产生对财务绩效的影响作用,研发投入在股权激励对财务绩效的影响过程中有显著中介效应。基于以上分析,本文提出如下假设:

假设6:研发投入在高管股权激励对财务绩效影响过程中有显著中介效应,也就是说高管股权激励通过提高研发投入强度来提高财务绩效

假设7:研发投入在技术人员股权激励对财务绩效影响过程中有显著中介效应,也就是说技术人员股权激励通过加速研发进程来提高企业绩效

二、研究设计

(一)样本选择与数据来源

本研究的样本数据主要来源为国泰安数据库 (CSMAR)、巨潮资讯网和上市企业年报,数据选取范围为2010—2020年中国所有 A股上市企业数据。为保证本次选取样本的有效性和数据精确度,对样本原始数据进行以下事项筛选处理:(1)剔除所有金融保险业务类型的企业财务数据;(2)剔除未披露研发费用或者研发费用为0的企业数据;(3)剔除研究范围期间内存在ST、*ST的企业数据;(4)筛查变量数据的完整性,确保所获数据完整准确。经过以上数据处理,最终选取3 147个观察值,本文所采用的数据分析软件主要为Excel 2016和 SPSS 24.0。

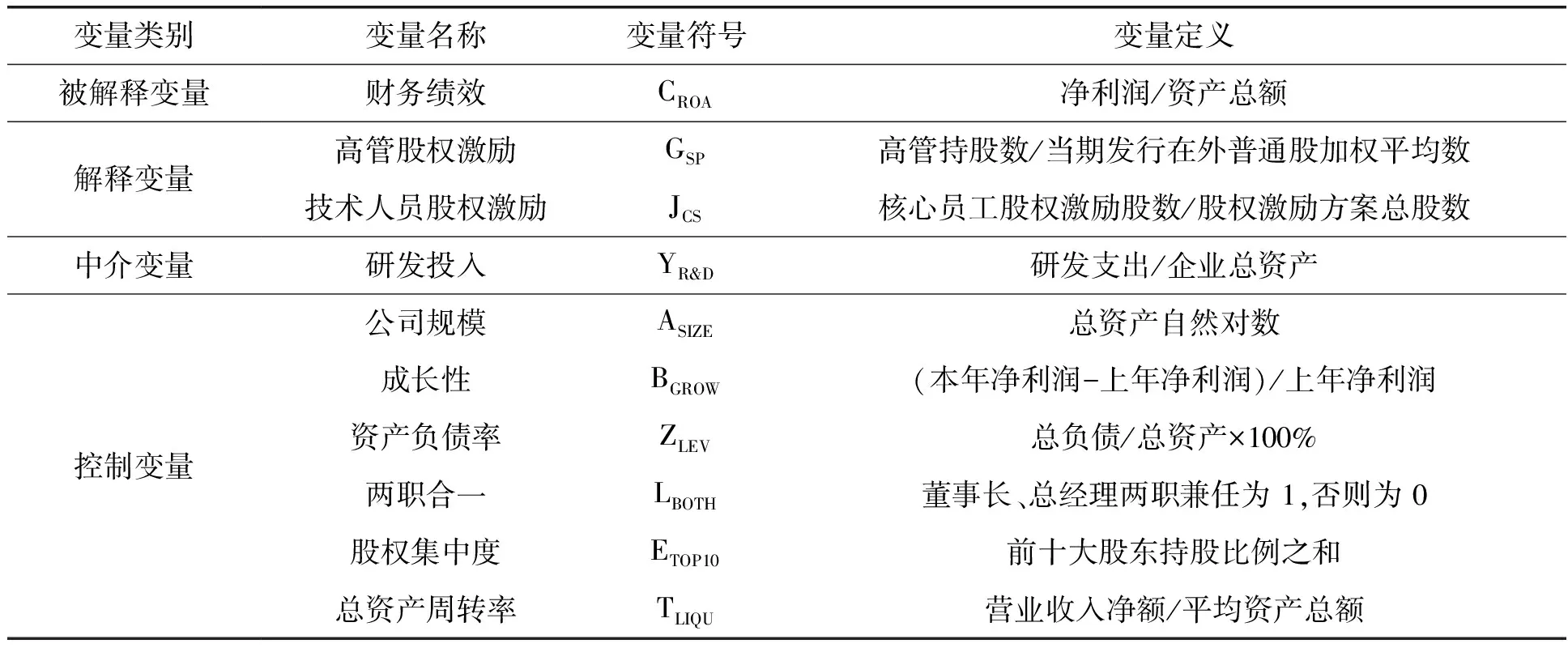

(二)变量定义

1.被解释变量。选取财务指标总资产收益率(CROA)为被解释变量,即企业在一定的营业周期内的净利润和资产总额比值(见表1)。

表1 变量定义与描述

2.解释变量。本实证研究的两大解释变量为高管股权激励(GSP)和核心技术人员股权激励(JCS)。高管股权激励为高管持股数/当期发行在外普通股加权平均数,核心技术人员股权激励为报告期拟授予核心员工股份数量与股权激励计划总数的比值。

3.中介变量。将研发投入(YR&D)作为本研究的中介变量,以研发支出与企业总资产的比值来衡量研发投入强度。

4.调节变量及控制变量。企业财务绩效还受到公司规模、成长性、资产负债率、股权集中度、资产利用效率等公司治理情况及财务运营质量的影响。因此,本文选取控制变量:公司规模(ASIZE)、成长性(BGROW)、资产负债率(ZLEV)、两职合一(LBOTH)、股权集中度(ETOP10)、总资产周转率(TLIQU)。

(三)模型构建

根据上述的被解释变量、解释变量、中介变量和控制变量,基于上文假设构建如下的7个多元线性回归模型,其中,α0为方程截距项,βi为解释变量的系数,i的取值范围为1、2、3....7,ω为随机误差项。建立如下模型:

CROA=α0+β1GSP+β2ASIZE+β3BGROW+β4ZLEV+β5LBOTH+β6ETOP10+β7TLIQU+ω

(1)

CROA=α0+β1JCS+β2ASIZE+β3BGROW+β4ZLEV+β5LBOTH+β6ETOP10+β7TLIQU+ω

(2)

CROA=α0+β1YR&D+β2ASIZE+β3BGROW+β4ZLEV+β5LBOTH+β6ETOP10+β7TLIQU+ω

(3)

YROA=α0+β1GSP+β2ASIZE+β3BGROW+β4ZLEV+β5LBOTH+β6ETOP10+β7TLIQU+ω

(4)

YR&D=α0+β1JCS+β2ASIZE+β3BGROW+β4ZLEV+β5LBOTH+β6ETOP10+β7TLIQU+ω

(5)

CROA=α0+β1YR&D+β2GSP+β3ASIZE+β4BGROW+β5ZLEV+β6LBOTH+β7ETOP10+β8TLIQU+ω

(6)

CROA=α0+β1YR&D+β2JCS+β3ASIZE+β4BGROW+β5ZLEV+β6LBOTH+β7ETOP10+β8TLIQU+ω

(7)

模型1将高管股权激励作为自变量探究管理层股权激励与财务绩效的相关关系,模型2将技术人员股权激励作为自变量探究核心技术人员股权激励与企业财务绩效的相关关系,模型3探究研发投入对财务绩效的影响,模型4和模型5用来验证管理层和核心技术人员股权激励对研发投入的作用机制,模型6和模型7用来验证研发投入在股权激励与企业绩效影响关系中的中介作用。依据温忠麟检验中介效应的方法, 首先检验模型1、模型2和模型3中管理层股权激励对企业绩效和研发投入是否显著相关, 若通过显著性检验再在模型1、模型2中加入研发投入变量, 即模型6和模型7的回归方程, 在模型6和模型7中管理层股权激励对企业绩效的影响应减弱, 研发投入仍显著影响企业绩效, 当股权激励系数由模型1、模型2的显著相关减弱到模型6和模型7不显著时, 则说明研发投入是完全中介变量;当股权激励系数仍然显著时, 则说明研发投入起到了部分中介作用。

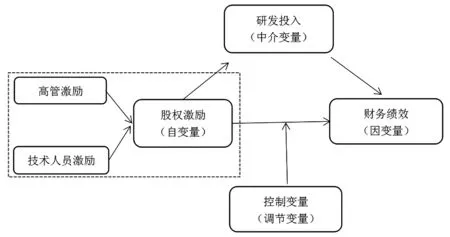

中介效应模型反映变量间相互影响关系,参考中介效应模型和上述理论分析及研究假设,构建本研究的理论框架图(见图1)。

图1 理论框架图

三、实证结果与相关分析

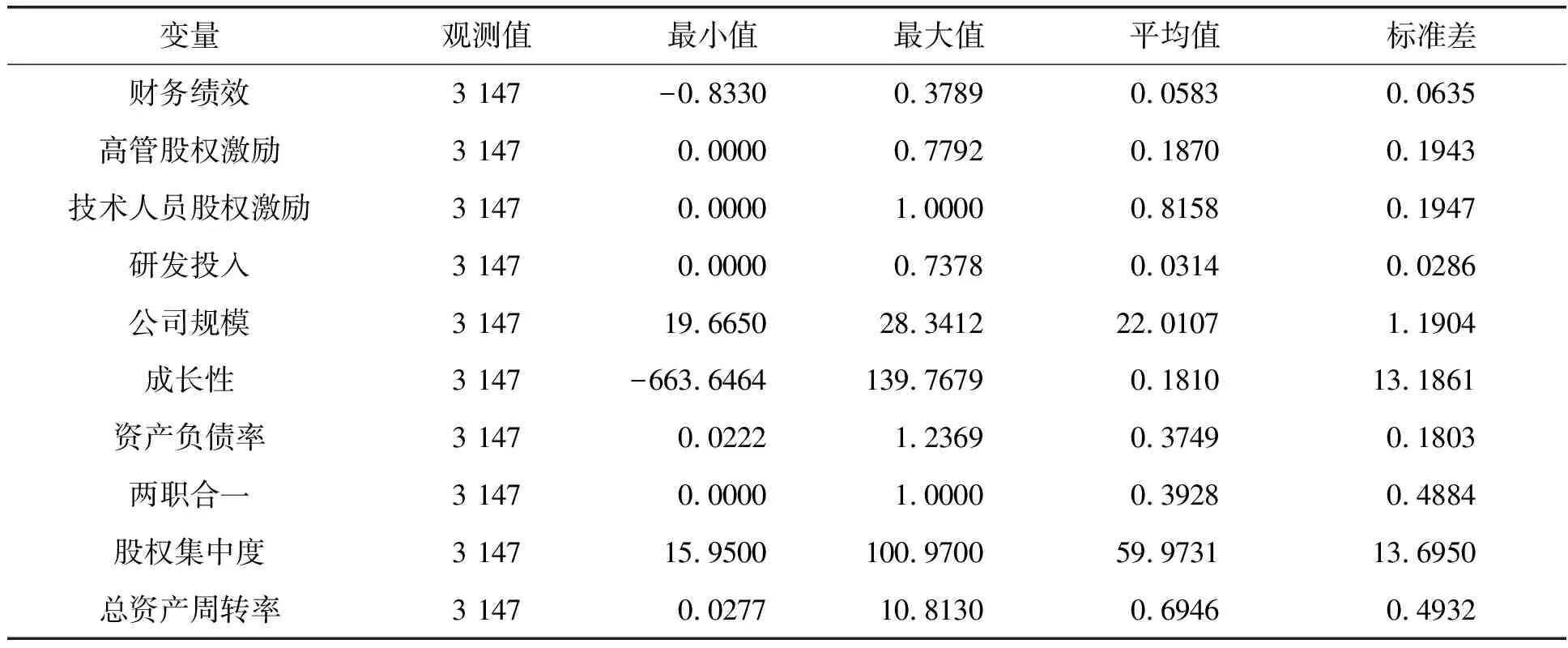

(一)描述性统计

根据A股上市公司主要变量描述性统计分析结果可知(见表2),企业财务绩效(CROA)最小值和最大值差距明显,表明A股上市公司间财务绩效存在差距。研发投入(YR&D)平均值为上市企业总资产的3.14%,研发投入占企业总资产2%~5%的企业市场竞争能力较弱,企业需将研发投入达到5%及以上才可获得持续竞争优势。因此在我国A股上市企业创新发展和转型升级的过程中,需要紧跟国家发展规划大方向,加大研发投入水平,提升企业市场竞争力。

表2 主要变量描述性统计结果

股权激励方面,高管股权激励(GSP)最大值为77.92%,最小值为18.70%,平均值为19.43%,说明A股上市企业普遍实行高管股权激励政策,但存在较大的股权激励政策差异;技术人员股权激励(JCS)最大值为100%,最小值为81.58%,平均值为19.47%,技术人员股权激励最大值和最小值差距不大,平均值较低,可知不同企业技术人员股权激励存在较大差别,部分企业未实施技术人员股权激励。由此可见,不同上市企业高管和技术人员股权激励有较大程度差异。从各控制变量来看,成长性标准差为13.18,股权集中度标准差为13.69,这两个变量均有较大幅度波动,表明上市企业之间成长性和股权集中度存在较大差别。公司规模的最大值为28.34,最小值为19.67,平均值为22.01,标准差为1.19,表明企业规模在平均值上下波动范围较小。资产负债率最小企业为2.22%,最大企业为123.69%,表明样本数据之间资产负债率差距较大,部分上市企业负债压力较大,A股上市企业平均资产负债率为18.03%,表明整体上市企业资产负债情况良好。总资产周转率最大值和最小值分别为10.81和0.03,平均值为0.69,表明A股上市企业总资产周转率存在不同行业的差异,通过对各主要变量描述性统计结果分析可知,各主要变量情况符合我国上市企业发展现状。

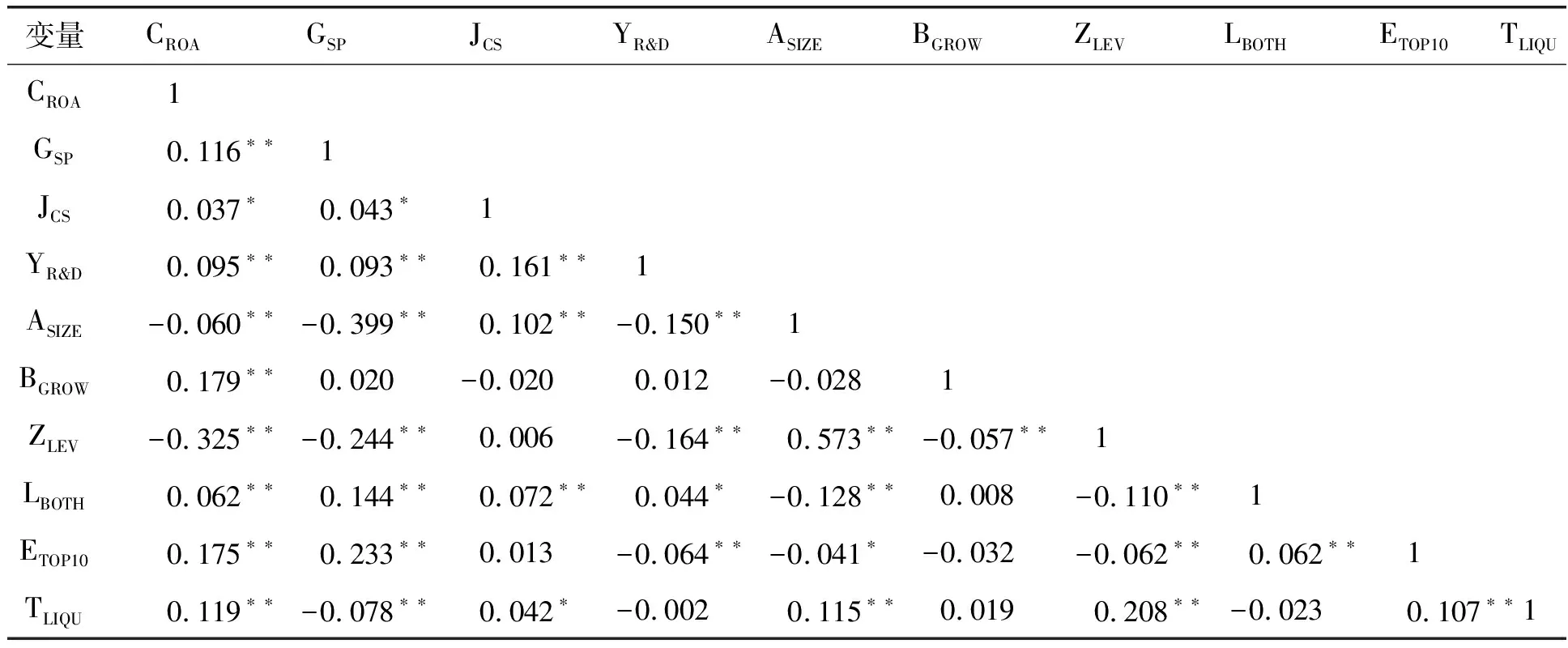

(二)相关性分析

表3展示回归方程中涉及到主要变量的相关性分析结果,表明高管股权激励(GSP)、技术人员股权激励(JCS)、企业研发投入(YR&D)与财务绩效(CROA)之间均存在显著正向相关关系,且系数分别为0.116、0.037和0.095,高管股权激励、研发投入和财务绩效均在1%水平下显著正相关,技术人员股权激励和财务绩效在5%水平下显著正相关,技术人员股权激励和研发投入在1%水平下显著正相关,说明加强高管股权激励、技术人员股权激励和提高企业研发投入可改善企业财务绩效,高管股权激励与研发投入强度相关系数为0.093、核心技术人员股权激励与研发投入强度相关系数为0.161,均在1%水平上显著正相关,表明高管股权激励和技术人员股权激励均能够提升企业研发投入强度,提高企业研发效率。此外,各个控制变量均通过皮尔逊相关检验,与财务绩效(CROA)存在显著相关性,说明本文选择的作为控制变量的指标是合理的。表3中各变量相关系数绝对值均小于0.7,不存在共线性。

表3 主要变量相关性分析结果

(三)回归分析

模型1的回归结果显示,高管股权激励与财务绩效显著正相关(1%显著性水平),表明实施高管股权激励可改善企业财务绩效,即可以验证假设 1;模型2回归结果显示,技术人员股权激励系数在1%显著性水平下为正,表明实施技术人员股权激励可以支持企业财务绩效的正向提升,研究结果验证假设2;模型3回归结果表明,企业R&D投入强度系数在1%显著性水平下为正,表明企业研发投入能正向促进企业财务绩效,验证假设3;模型4和模型5分别显示高管股权激励和技术人员股权激励对企业研发投入强度的回归结果(见表4),高管股权激励系数和技术人员股权激励系数在1%显著性水平下均为正,高管股权激励对企业研发投入强度回归结果为0.009,技术人员股权激励对研发投入强度回归结果为0.024,表明高管股权激励和技术人员股权激励均可以促进企业对研发投入的加大,验证假设4和假设5。高管和核心技术人员获得上市企业股票后,高管通过对企业的实际控制权,倾向于选择更有利于提升财务绩效的研发投入决策,核心技术人员作为研发投入参与者,更倾向于促进研发投入的增长和转化研发投入成果,这两者均更倾向于加大企业研发投入以加强企业智能制造发展和可持续水平。

为检验R&D投入在高管股权激励、技术人员股权激励和企业财务绩效之间的中介效应,在模型1加入R&D投入变量进行重新回归模型分析,结果如模型6所示,模型调整后R的平方由0.220上升至0.223,说明模型6的拟合优度相较模型1有显著提升,高管股权激励系数显著性检验t值由4.134下降至3.909,高管股权激励系数由模型1的0.024下降至模型6的0.022,模型拟合优度上升,高管股权激励系数下降,根据中介效应模型分析,高管股权激励通过增加R&D投入的中介传导机制能显著且正向影响企业财务绩效,验证假设6。

模型2加入R&D投入变量重新回归分析,模型7中调整后R的平方由0.215上升至0.219,说明模型7的拟合优度相较模型1有显著提升,加入R&D投入变量之后,技术人员股权激励系数显著性检验t值由4.026下降至3.332,技术人员股权激励系数由模型2的0.021下降至模型7的0.019,模型拟合优度上升,技术人员股权激励系数下降,根据中介效应模型分析,技术人员股权激励通过增加研发投入的部分中介传导作用来显著正向影响企业财务绩效,验证假设7。

四、结论与建议

(一)结论

本文分别从高管股权激励和核心技术人员股权激励两种类型出发,研究了股权激励与财务绩效的相关性,并基于对我国A股上市企业2010—2020年财务数据样本的实证研究,分析股权激励、研发投入和财务绩效之间的影响关系,建立中介效应模型,以高管股权激励和技术人员股权激励为解释变量,以R&D投入作为中间变量,以企业财务绩效作为被解释变量,探讨R&D投入在高管股权激励和技术人员股权激励对企业财务绩效影响中的中介效应。本文得出以下结论:

1.A股上市企业实施股权激励方式为高管股权激励和核心技术人员股权激励,在实施效果上高管和核心技术人员股权激励均能正向促进和改善企业财务绩效,股权激励力度和绩效效果呈正相关。企业给予高管股权激励,即将高管从企业职业经理人身份转向企业的共有者,使高管个人利益和企业经营收益息息相关,高管在企业经营决策上会更考虑企业的长期经营发展,可以起到提升高管经营效率的效果。核心技术人员共享企业经营收益,参与企业研发过程,会促进企业研发创新产出,加快企业创新升级发展步伐。

2.研发投入增加可改善企业财务绩效,企业研发投入强度越大,越能保证企业长期良好发展,持续提升企业的竞争力。在国家提出2025中国“智”造后,上市企业创新发展升级的趋势越来越明显,加大研发投入强度,有利于推进企业生产力改革,推动技术革新,以更低廉的成本获得更高质高效的产品,基于“智”能制造生产的产品相较于传统企业产品更加具有市场竞争力,从而重新进行市场分割,获得更高市占率,进而获得企业持续竞争力和更好的财务绩效。

3.高管股权激励和技术人员股权激励均能显著正向调节企业研发投入,研发投入在高管和核心技术人员股权激励对企业财务绩效的正向作用过程中起部分中介传导作用。企业在新产品新产业链研发过程中,需要投入大量物品资源、财力资源和人力资源,而且研发投入的风险性和不确定性较高,这同时涉及到高管和核心技术人员,高管通过对企业股权的持有同时兼具所有权和经营权,因此在研发投入决策上会选择长期持续发展决策,避免为获得短期收益损害企业长期收益,因此,研发投入在高管股权激励和财务绩效之间起中介传导作用。核心技术人员作为研发投入活动的主要执行者,获得企业股权激励即共享研发投入给企业带来的经济效益,利益共同体原则使核心技术人员更有企业集体意识,增强工作热情和信心,获得企业归属感,既有利于企业的研发投入活动,也为企业保留了核心技术人才,促进了企业受益和竞争力的持续提升,研发投入也在核心技术人员股权激励对财务绩效作用的过程中起到部分中介传导作用。

(二)建议

根据上述实证研究结论,提出以下政策建议:

1.A股上市企业应当提升股权激励强度

目前A股上市企业较多实施高管股权激励政策,对核心技术人员股权激励的重视程度还未达到预期理想状态,为增强企业的创新能力和加速企业创新发展升级的步伐,应当从健全股权激励制度的方向展开考量,建立与企业文化相适应的差异化股权激励政策来调动管理层和核心技术人员的积极性,充分发挥股权激励作用,使企业经营者站在股东角度合法且最大化使企业受益,提升决策的质量和效率,使核心技术人员站在共有者角度发挥主观能动性,提升创新产出。此外,高管和核心技术人员同属企业重要人力资源资本,制定合理化的股权激励制度还可以增强对核心人力资源的约束,减少重要人力资源资本流失。

2.政府应当重视企业研发投入和强度

在加速中国智能制造,向2025“智”造强国迈进中必然需要更多企业向创新型企业发展。为鼓励企业加大研发投入强度,一方面可在税收上对研发投入大的企业予以一定程度的税费优惠和补贴,促使企业向创新可持续型企业发展;另一方面,政府部门要设立研发投入专项补助资金并健全补助资金审核制度,将符合条件的企业和项目列入研发项目补助范围,并审核研发投入专项补助资格,引入非相关方创新研发评估机构评级,设立阶梯式补助金额制度,扶植龙头研发企业,建立研发创新企业集群,加速研发投入创新型企业的建立和快速发展。

3.充分发挥研发投入的中介效应作用

企业应当制定有效的高管股权激励和核心技术人员股权激励政策,从而提升企业财务绩效。为促进企业研发投入强度提升,一方面可适当赋予高管更多控制权,保持管理层适当的比例股份,高管股权激励不仅可以促进管理层通过向外部获取更多的研发投入补贴,也可以通过对内部管理奖惩机制营造企业创新发展氛围,制订详细合理的研发投入决策;另一方面可以发挥核心技术人员的人力资本优势,通过提高研发投入和创新成果的转化效率,将更多的专利发明转化为企业的财务绩效产出,提升企业的核心竞争力,促进我国上市企业的创新和可持续发展。