中俄农产品贸易特征及合作前景分析*

白雪冰 许 昭 周应恒

【内容提要】基于国际格局的不断变动和中俄两国地理区位、资源禀赋的现实情况,近年来中俄农产品贸易快速增长。贸易的主要特征为:中国处于逆差且呈扩大趋势,双边贸易种类过于集中,俄罗斯水产品、谷物、油料出口与中国进口的贸易互补性增强,中国水果和蔬菜出口与俄罗斯进口的贸易互补性减弱。通过梳理俄罗斯最新农业政策,分析两国主要农产品贸易的合作前景,可以发现:俄罗斯水产品潜能开发是推动两国水产品合作的关键,双边检疫协定是约束畜产品进一步合作的重要因素,扩大油料、植物油合作可缓解中国供应短缺风险,俄罗斯对中国果蔬进口依赖呈降低趋势,但中国对俄罗斯出口果蔬产品仍具有成本优势。因此本文建议,中国应站在重构国际农产品供应体系的高度开展中俄农业合作,投资俄罗斯农产品生产链关键环节,加快签署两国农产品检疫协定,加强中俄涉农基础设施建设合作。

一、引言

中美贸易摩擦、新冠肺炎疫情给全球经济秩序带来巨大冲击,农产品贸易保护措施日趋严格,中国传统的农产品贸易伙伴关系出现较大的不确定性,中国农产品贸易存在巨大风险。虽然《中美第一阶段经贸协议》签署后中美农产品贸易额增加,①殷瑞锋:“2020年1~4月中美农产品贸易特征、未来预判及相关建议”,《世界农业》,2020年第7 期,第8 页。但中美经贸关系仍有再度恶化的风险。2014年俄罗斯因乌克兰危机引发西方国家集体制裁,面对西方国家的多轮金融、能源、军事制裁措施,俄罗斯实施限制农产品进口的反制裁举措,②吕新业、蔡海龙:“经济制裁背景下俄罗斯农业贸易政策的调整、影响及启示”,《农业经济问题》,2016年第4 期,第98 页。并进一步增加《农业发展与农产品市场监管国家计划》(简称国家农业计划)的财政支持,使其农业经济快速发展,成功摆脱了农产品进口依赖。2017年,俄罗斯更是将国家农业计划进口替代目标扩大到出口导向,并着力推进“向东看”战略。与此同时,中国的资源禀赋和经济发展决定了必须充分利用国内国际两种资源。③朱晶、李天祥、林大燕:“开放进程中的中国农产品贸易:发展历程、问题挑战与政策选择”,《农业经济问题》,2018年第12 期,第19 页。中国在2013年提出“一带一路”倡议,2014年提出中蒙俄经济走廊,2015年中俄两国签署丝绸之路经济带与欧亚经济联盟对接的协议,2019年两国关系提升为“新时代中俄全面战略协作伙伴关系”。在国际格局的深刻变化中,中俄两国农产品贸易具有很强的资源和战略双互补性。

现有文献对中俄农产品贸易的研究多数通过数据描述、指数测算、引力模型等方法,分析一定时期中俄农产品贸易的竞争性、互补性、潜力及其影响因素。佟光霁等基于指数测算,分析1992-2014年中俄农产品贸易的比较优势、互补性,认为俄罗斯农产品比较优势提升,俄罗斯农产品出口与中国农产品进口的互补性高于中国农产品出口与俄罗斯农产品进口的互补性,两国农产品为产业间互补性。④佟光霁、石磊:“中俄农产品贸易及其比较优势、互补性演变趋势”,《华南农业大学学报(社会科学版)》,2016年第5 期,第110 页。刘乐等基于引力模型,分析中国与金砖国家的贸易,发现经济、人口规模有利于中国农产品扩大出口,经济距离、人均收入差异等抑制双边贸易发展。⑤刘乐、李登旺、仇焕广:“中国与金砖国家的农产品贸易:波动特征、影响因素及发展对策——基于引力模型的实证分析”,《人文杂志》,2016年第1 期,第43 页。孙红雨等发现绿色贸易壁垒抑制了俄罗斯对中国的农产品出口。①孙红雨、佟光霁:“绿色贸易壁垒对中俄农产品出口贸易的影响研究”,《改革》,2019年第2 期,第149 页。另外,多数学者以“一带一路”为背景研究中俄农产品贸易,王瑞等通过引力模型分析中国对“一带一路”沿线国家出口农产品的潜力,发现中国农产品出口俄罗斯的贸易效率最高,贸易潜力大②王瑞、温怀德:“中国对‘丝绸之路经济带’沿线国家农产品出口潜力研究——基于随机前沿引力模型的实证分析”,《农业技术经济》,2016年第10 期,第116 页。;韩冬等提出俄罗斯粮食生产潜力巨大,中国应加强与俄罗斯的粮食贸易。③韩冬、李光泗、钟钰:“中国与‘一带一路’沿线国家粮食竞争力比较及粮食贸易影响因素研究”,《江西财经大学学报》,2020年第4 期,第76 页。

既有文献取得显著成果,但少有文献分析俄罗斯具体农产品生产和贸易政策对中俄双边贸易的影响。随着国际格局不断变动,贸易政策的不确定可能对双边农产品贸易波动产生深刻影响,同时俄罗斯国家农业最新政策可能导致某种农产品的生产潜力发生变动,进而改变双边贸易。因此,本文基于2010-2019年中俄农产品贸易数据,总结中俄农产品贸易特征,并进一步归纳俄罗斯最新农产品生产和贸易政策可能对其产生的影响,分析中俄具体农产品的贸易合作前景,进而提出扩大中俄农产品贸易的相关建议。

论文结构安排如下:首先对中俄两国农产品合作的背景进行描述;接着总结近年来中俄两国农产品的贸易特征,并借鉴贸易分析工具,计算中俄两国主要类别农产品贸易的相互依存度、比较优势和互补性指数;然后基于上述中俄主要类别农产品的贸易特征,归纳俄罗斯农产品生产和贸易政策,分析中俄具体农产品的贸易合作前景;最后,对中俄农产品贸易特征与合作前景作进一步思考,提出促进中俄农产品贸易发展的对策建议。

二、中俄农产品贸易步入新阶段

(一)中俄农产品贸易快速增长且中国处于逆差

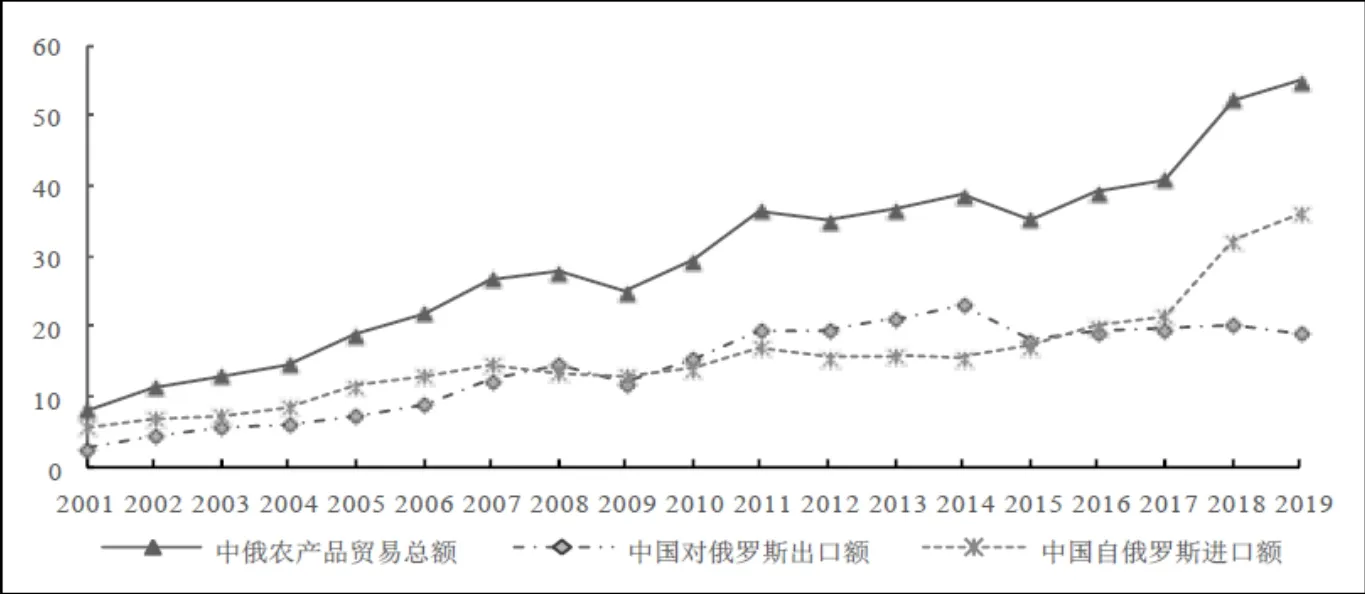

从2001-2019年中俄农产品贸易总额的情况来看(图1),中俄农产品贸易总体水平呈增长趋势,年均增长率为11%。

图1 中俄农产品贸易额情况(亿美元)

根据两国贸易总额和双边贸易情况,2001年以来中俄农产品贸易大致可以分为三个阶段。

第一阶段为2001-2008年,中俄农产品贸易增长幅度和贸易总量都较小。2008年中俄农产品贸易总额为27.6 亿美元,较2001年高2.5 倍。这期间,中国对俄罗斯农产品贸易主要为逆差,中国进口俄罗斯农产品基本为水产品,中国出口俄罗斯的农产品主要是蔬菜。

第二阶段为2009-2014年,中俄农产品贸易稳步提升。受2008年金融危机的影响,2009年中俄农产品贸易量下降,2012年俄罗斯加入世贸组织后,农产品关税水平下降,2014年中俄农产品贸易总额达38.5 亿美元,较2009年增长55%。但同时俄罗斯的贸易合作伙伴日趋多元,并且集中在欧洲和中东地区,出口中国的农产品占比大幅度下降,中国对俄罗斯农产品贸易从逆差转为顺差。

第三阶段为2015年至今,随着2014年俄罗斯受西方国家经济制裁,将贸易中心逐渐转移到亚太地区,以及2018年中美贸易摩擦后,中俄农产品贸易呈现快速增长的态势。2019年中俄农产品贸易总额为54.8 亿美元,较2015年增长55.6%。即使在新冠肺炎疫情冲击下,俄罗斯为保障粮食安全对部分农产品实施出口配额的贸易政策,造成了农产品出口额的下降,但中俄农产品贸易依旧实现了逆势增长。2020年中俄农产品贸易额为55.5 亿美元,同比增长1.3%。同时,中国对俄罗斯的农产品贸易从顺差再转为逆差,并且逆差呈逐步扩大的趋势。2020年中国从俄罗斯进口的农产品总额为40.9亿美元,同比增长13.7%,占中俄农产品贸易总量的74%,中国成为俄罗斯农产品第一大进口国。这既表明中国与俄罗斯农产品贸易联系紧密,也反映出中国与俄罗斯农产品贸易不对等的态势。

(二)中俄农产品贸易种类过于集中

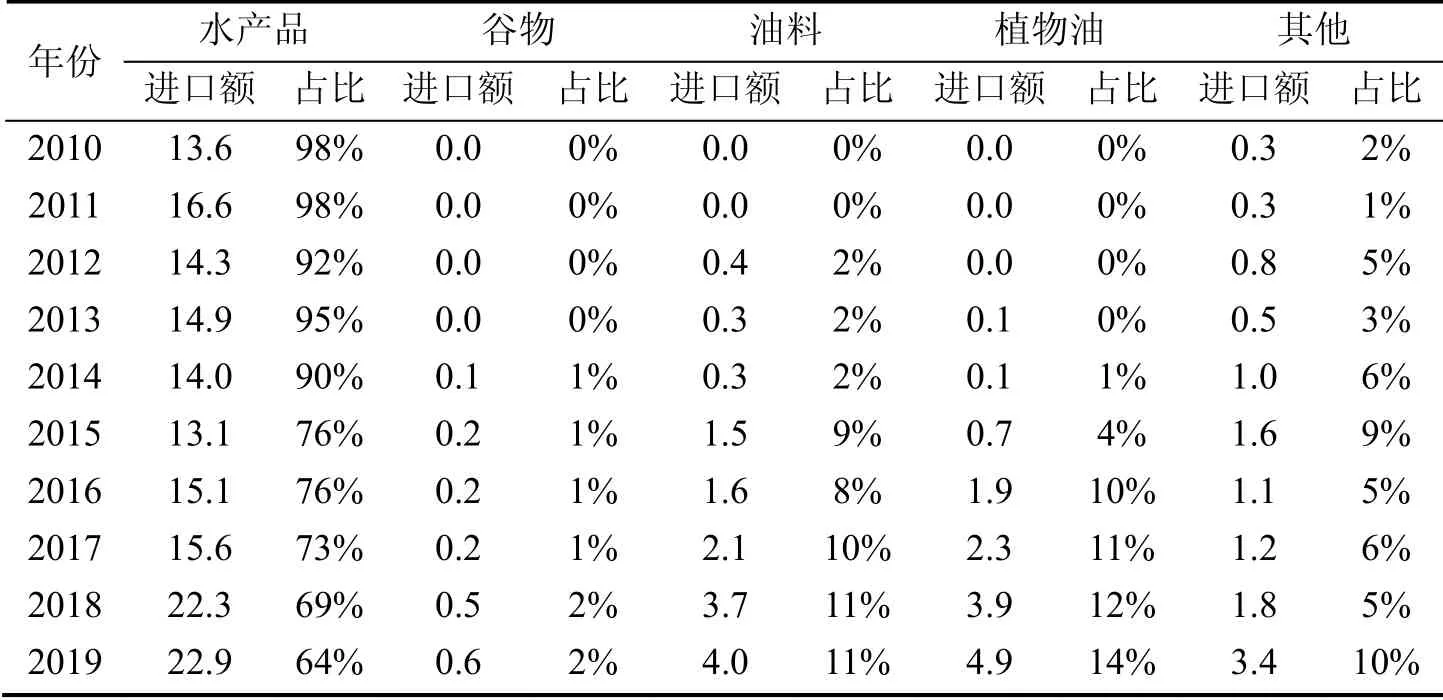

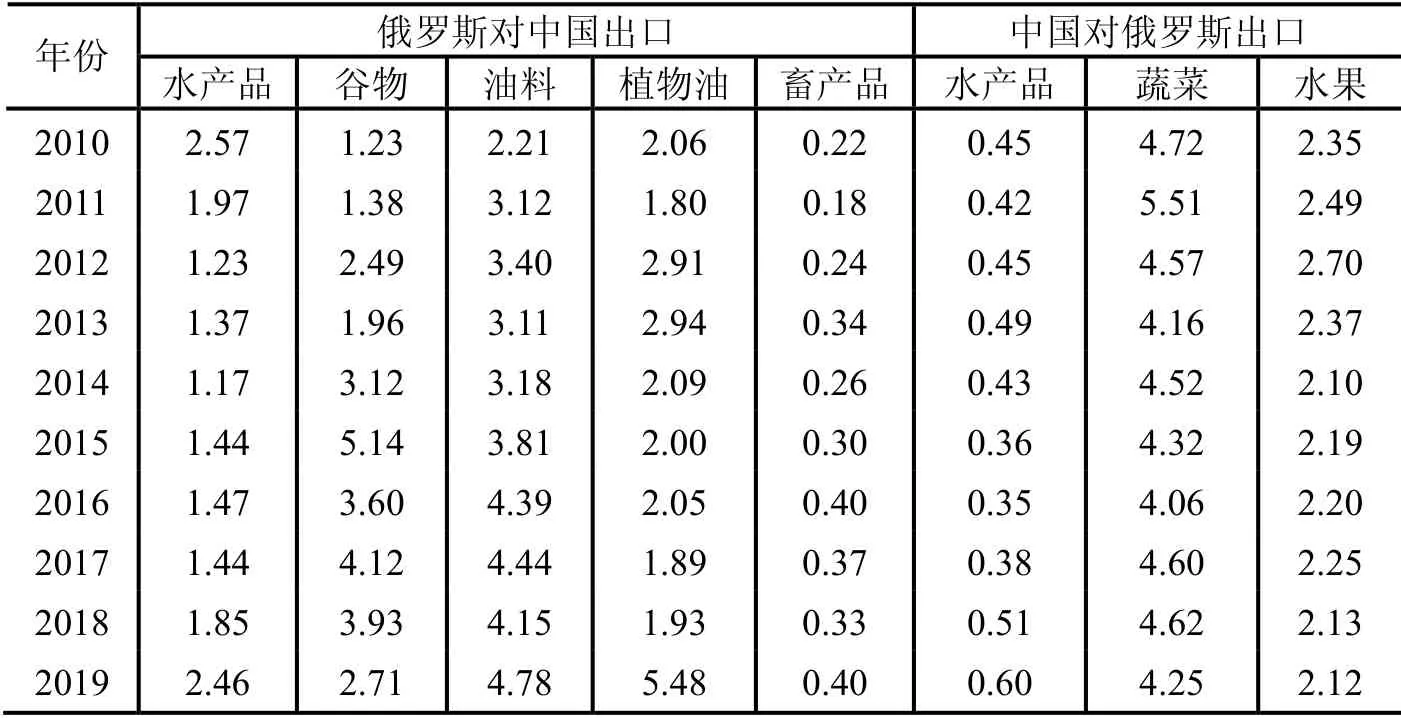

水产品是中国自俄罗斯进口的第一大类农产品,其他进口产品为谷物、油籽及植物油。从2010-2019年中国自俄罗斯进口农产品的结构来看(表1),中国自俄罗斯进口水产品的贸易额持续增加,从2010年的13.6 亿美元持续增加至2019年的22.9 亿美元,但俄罗斯水产品的进口额占自俄罗斯进口农产品总额的比例却从2010年的98%下降至2019年的64%。中国自俄罗斯进口油料及其高附加值的植物油贸易额增速明显,从2015年的2.2 亿美元增加至2019年的9 亿美元,增幅接近3 倍。2015-2019年,来自俄罗斯的油料进口额占比始终维持在10%上下;植物油的进口比重呈大幅度增长态势,占比从2014年的1%增长至2019年的14%。除去上述四类农产品贸易,近年来中国自俄罗斯进口的畜产品快速增长。

表1 中国自俄罗斯进口农产品的结构(亿美元)

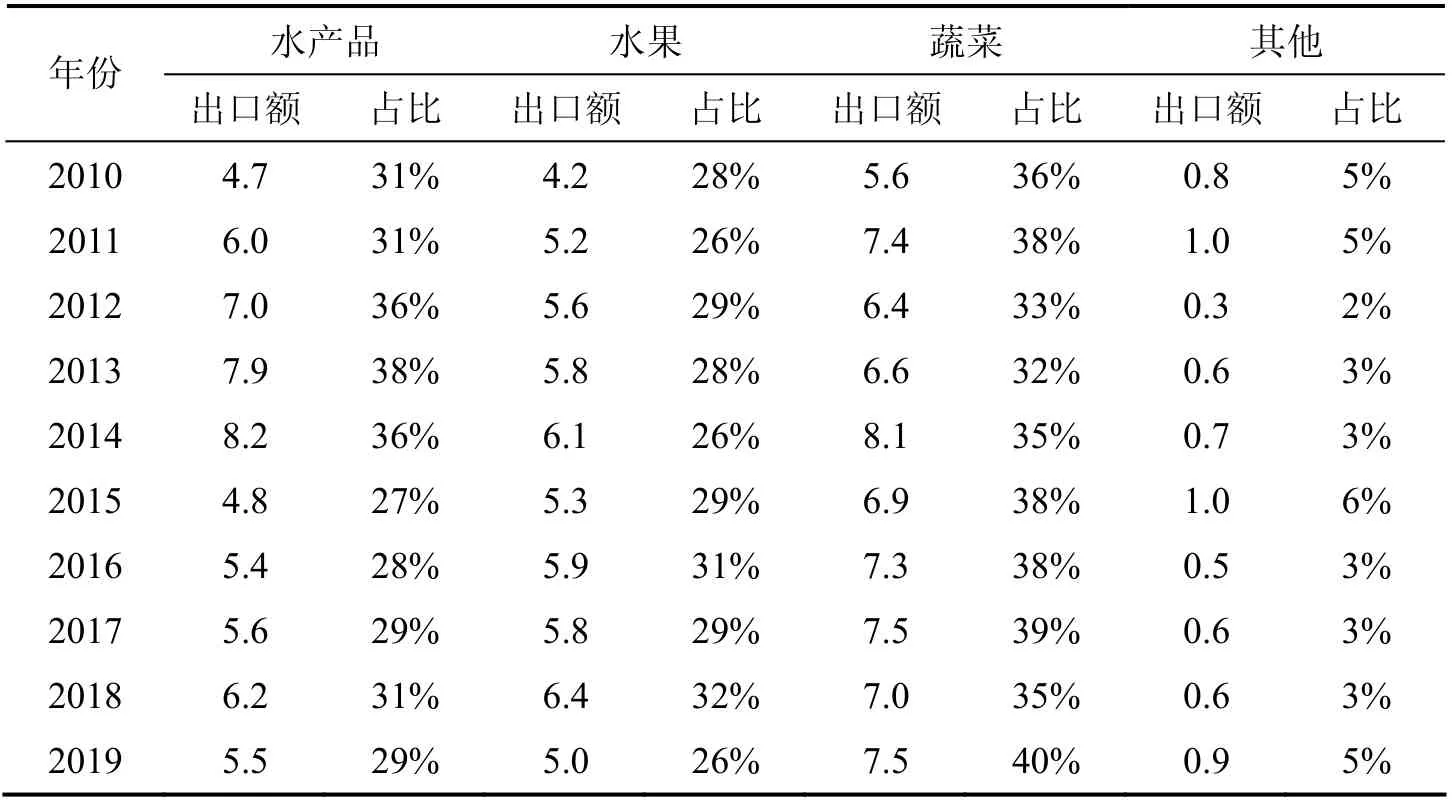

俄罗斯受地理区位条件限制,国内蔬菜和水果等劳动密集型农产品生产无法满足自身需求,需要大量进口。从中国对俄罗斯农产品的出口结构来看(表2),2010-2019年中国对俄罗斯农产品出口额维持在20 亿美元左右。出口农产品主要为蔬菜、水产品和水果,三种农产品出口额始终占出口总额的94%以上,集中度较高。其中,蔬菜为中国对俄罗斯出口最多的农产品,2019年为7.5 亿美元,占全年对俄农产品出口额的40%;中国对俄罗斯水果和水产品出口额都始终维持在对俄农产品出口总额的30%左右。

表2 中国对俄罗斯农产品的出口结构(亿美元)

总体来看,中俄两国农产品贸易品种较少,结构过于集中。但近年来在中国自俄罗斯进口的农产品中,其他品种类别占比增长明显,说明中国自俄罗斯进口逐渐由单一农产品向多元化发展。同时,俄罗斯更加注重油料、植物油等高附加值农产品的对华出口。

(三)中俄农产品贸易相互依存度较高

本文借鉴小岛清等提出的计算方法,①蔡锐、刘泉:“中国的国际直接投资与贸易是互补的吗?——基于小岛清‘边际产业理论’的实证分析”,《世界经济研究》,2004年第8 期,第64 页。测算2010-2019年中俄两国主要农产品贸易结合度指数,衡量两国农产品贸易的相互依存程度。

其中,TCDij表示i 国对j 国的农产品贸易结合度,该值大于1 表明两国农产品贸易关系密切,该值小于1 表明贸易关系疏远;Xij表示i 国对j 国农产品出口额,Xi表示i 国农产品出口总额,Mj表示j 国农产品进口额,Mw表示世界农产品进口总额。

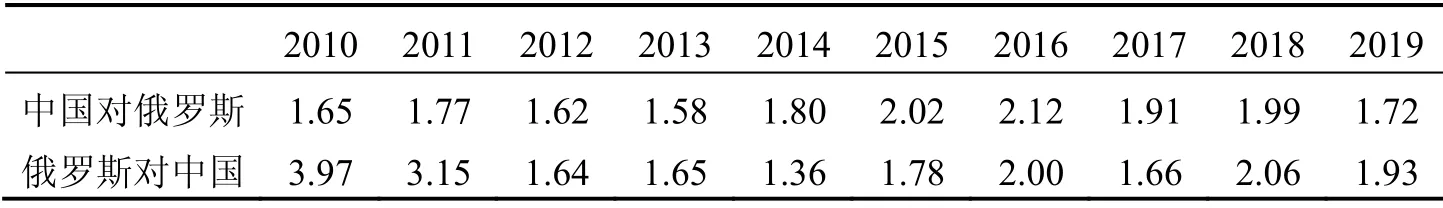

从测算结果来看(表3),2010-2019年中俄两国农产品贸易结合度指数明显大于1,表明两国农产品贸易较为密切,对彼此农产品的依赖程度较高,互为重要的农产品贸易伙伴。其中,中国对俄罗斯的农产品贸易结合度总体呈先增加后减少的趋势,说明中国农产品出口对俄罗斯市场的总体依赖程度呈下降趋势;而俄罗斯对中国农产品贸易结合度指数呈大幅度下降到波动上升趋势,上升趋势的可能原因,是2014年俄罗斯受西方经济制裁加上卢布贬值,俄罗斯农产品出口对中国市场的依赖性加强,这一结论与2018年后中国对俄罗斯农产品贸易逆差迅速扩大的客观事实相符。

表3 2010-2019年中俄农产品贸易结合度指数

(四)中俄农产品贸易互补性明显

中俄的地理区位、资源禀赋决定了不同的农产品比较优势,从而产生两国农产品贸易。本文采用巴拉萨(B. Balassa)提出的比较优势指数,分析两国贸易中主要农产品的比较优势,含义是指一国某种农产品出口占该国农产品出口总额的份额与全球该种农产品出口占农产品出口总额的份额比率。

参考汤碧①汤碧:“中国与金砖国家农产品贸易:比较优势与合作潜力”,《农业经济问题》,2012年第10 期,第67 页。的研究,当>2.5 时,表明i国在k产品上具有很强的比较优势;当<0.8 时,表明i国在k 产品上的比较优势较弱;而当0.8≤≤2.5 时,表明比较优势中等。

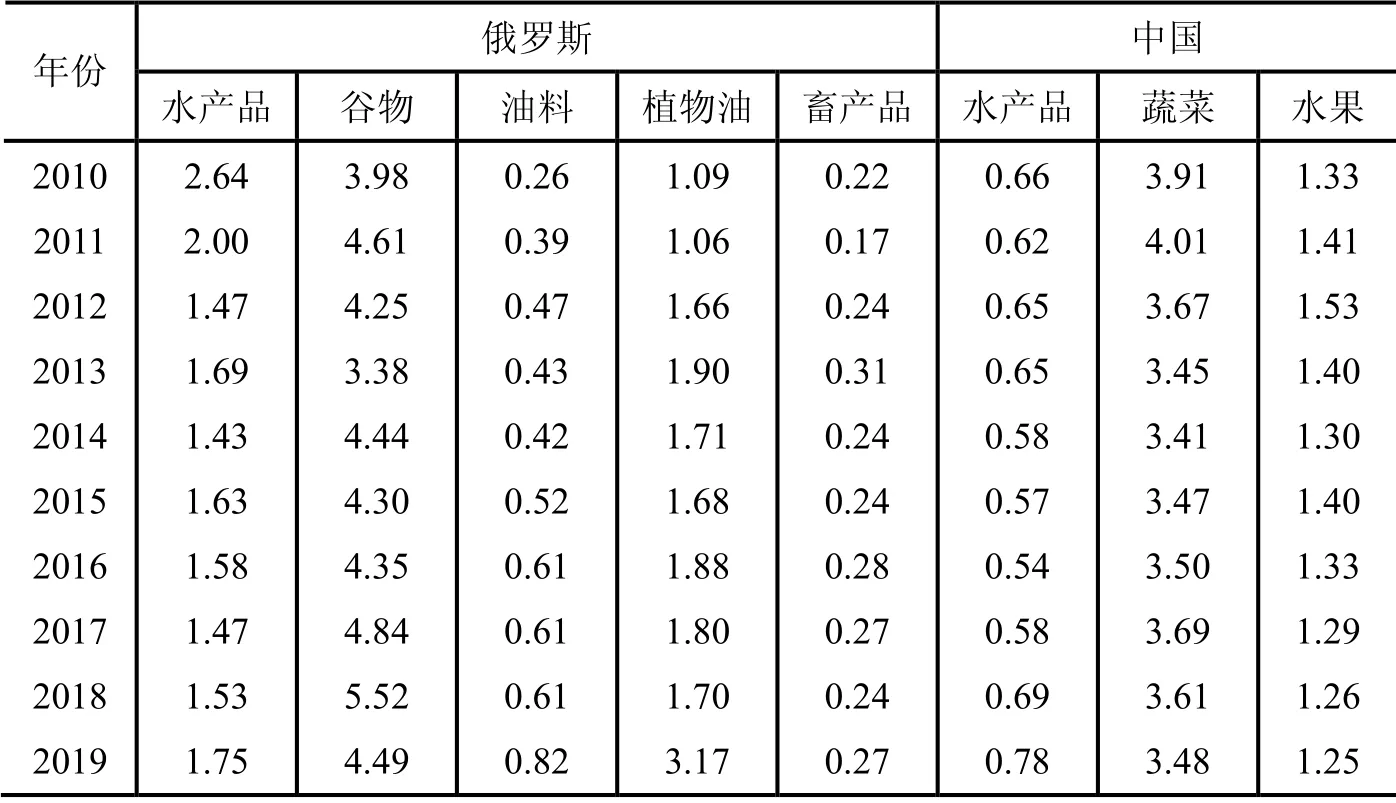

从中俄两国贸易中主要农产品的比较优势指数来看(表4),俄罗斯对中国出口的农产品中,谷物出口的比较优势很强,指数值均在3 以上;水产品和植物油出口比较优势中等,2010-2019年比较优势指数基本处于1-3 之间,2019年俄罗斯植物油出口比较优势增速明显,已达3.17;油料和畜产品的出口优势较弱,但油料出口的比较优势呈增长趋势。中国对俄罗斯出口的主要农产品中,水产品出口的比较优势较弱,指数均低于1,蔬菜的比较优势很强,水果出口的比较优势中等。总体来看,俄罗斯农产品比较优势指数大于中国,并且俄罗斯农产品比较优势呈上升趋势,而中国农产品比较优势呈下降趋势。

表4 2010-2019年中国、俄罗斯农产品的比较优势分析

两国比较优势的农产品存在较大差异,一定程度上会使中俄两国的农产品贸易存在互补性。因此,在比较优势指数的基础上进一步测算中俄两国农产品贸易的互补性,计算公式如下:。式中为中国和俄罗斯具体农产品贸易互补性,其值大于1 表明中国与俄罗斯农产品互补性较强,值越大互补性越强,反之亦然。

从互补性指数测算结果来看(表5),2010-2019年俄罗斯水产品、谷物、油料、植物油出口与中国进口贸易的互补性均远远大于1。其中,俄罗斯谷物出口与中国进口的互补性指数呈现先上升后下降的趋势,俄罗斯水产品、油料、植物油出口与中国进口的互补性指数总体呈现增长趋势。这是因为随着中国居民食品消费结构升级,对粮食蔬菜等的消费已经基本饱和且持续下降,对动物性食品消费量增长,①胡冰川、周竹君:“城镇化背景下食品消费的演进路径:中国经验”,《中国农村观察》,2015年第6 期,第14 页。中国水产品、油料、植物油进口总量不断增加。而俄罗斯水产品、油料、植物油的比较优势提升,出口占比增加。2010-2019年俄罗斯畜产品出口与中国进口的互补性小于1,但是呈增长趋势,主要原因是俄罗斯畜产品长期依赖进口,近年实施国家农业计划,畜产品行业呈现积极的发展趋势,多数产品从实现自给逐渐扩大至出口。

表5 2010-2019年中国、俄罗斯农产品的互补性指数

从2010-2019年中国农产品出口与俄罗斯进口互补性指数测算结果来看,中国水果和蔬菜出口与俄罗斯进口具有明显的互补性,指数均大于2。俄罗斯在蔬菜和水果特别是亚热带水果生产方面存在天然劣势,对水果和蔬菜的进口依赖性较强,而中国是蔬菜和水果的生产与出口大国,这决定了中国水果和蔬菜出口与俄罗斯进口的强互补性。中国水产品出口与俄罗斯进口的贸易互补性小于1,主要原因是俄罗斯为水产品生产大国,近年来水产品的进口量不断下降。

根据上述分析,俄罗斯出口与中国进口存在互补性的农产品主要集中在土地密集型、资源密集型的农产品。相比之下,中国出口与俄罗斯进口存在互补性的农产品则集中在劳动密集型及区域差异性的农产品。这表明中俄农产品贸易存在很强的互补性,双方农产品贸易有很大的发展空间,俄罗斯可以作为中国实施农业“走出去”战略的主要目的地。

三、中俄主要农产品贸易合作前景分析

从中俄农产品贸易特征来看,俄罗斯在土地密集型、自然生态优质农产品生产方面具有优势,中国在劳动密集型及区域差异性农产品生产方面具有优势。而俄罗斯国家农业计划始终坚持进口替代和出口导向目标,并把出口中国作为重要任务,俄罗斯计划2024年将对华农产品出口额提高到95 亿美元。随着近年来中俄高层多次互访、指导中俄农业合作,双方在农产品出口检疫、市场准入等问题上取得了重大进展,俄罗斯多种农产品获得批准进入中国市场。因此,本文以中俄农产品贸易中最重要的水产品、谷物、植物油、油料和果蔬贸易为研究对象,基于粮食安全担忧以及未来农产品仍需大量进口的背景,分析俄罗斯政策调整对中俄农产品贸易合作前景的影响,尤其是关注政策调整后俄对华出口农产品的潜力,这是非常必要的研究内容。

(一)俄罗斯水产品潜能开发是中俄水产品合作的关键

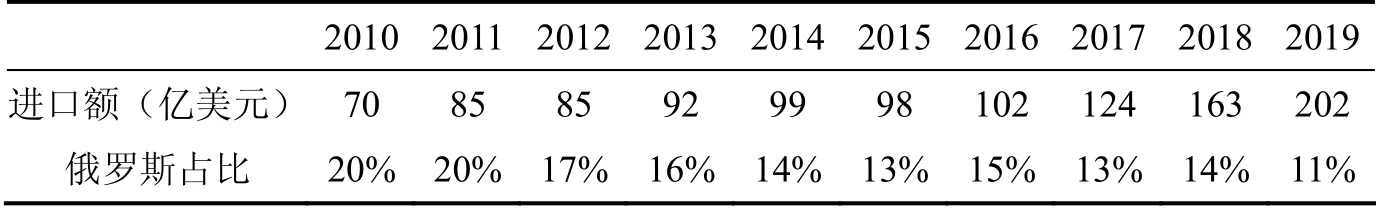

水产品是中俄双边贸易最大的农产品。随着中国经济社会的进一步发展,食品消费结构进一步升级,中国对水产品消费的需求迅速增加。2019年中国城镇和农村居民的水产品人均消费量分别为16.7 千克和9.6 千克,比2010年增加14%和88%。①数据来源:《中国统计年鉴2011年》和《中国统计年鉴2020年》。但在资源禀赋约束的条件下,中国自身环境承载力无法满足水产品巨大需求,必然会增加水产品进口。从中国水产品进口情况来看(表6),进口额增速明显,2019年中国水产品进口额为202 亿美元,比2010年增加1.9 倍。而俄罗斯作为中国进口水产品第一大供应国,②郭鸿鹏、吴頔:“‘一带一盟’视阈下中俄农业合作发展研究”,《东北亚论坛》,2018年第5 期,第84 页。虽然对中国的水产品出口额持续增加,但俄罗斯对中国水产品出口额占中国水产品总进口额比例却呈现下降趋势,从2010年的20%降为2019年的11%。下降的主要原因是,俄罗斯对中国出口的水产品大部分为冷冻鱼,出口商品的单一化不能满足中国消费者对水产品的多样化需求。

表6 2010-2019年中国水产品进口情况

然而,俄罗斯水产品生产潜力巨大,与中国邻近的俄罗斯远东地区的渔业资源丰富,四大温水海区中的白令海、鄂霍次克海、日本海三大海区都位于远东海域,③王茜、李励年、熊敏思、岳冬冬:“俄罗斯渔业现状及发展趋势”,《渔业信息与战略》,2017年第4 期,第302 页。不仅适合水产养殖,而且这片海域的渔业资源密度大、品种多,20 海里水域内有鱼类和海产品资源近3000 万吨,集中了太平洋大陆架近17%的生物资源储量。④崔亚平:“俄罗斯远东渔业的现状与未来”,《俄罗斯中亚东欧市场》,2011年第1 期,第43 页。单单远东渔业地区,就有足够的水产品潜力供中俄两国合作。但是,俄罗斯水产品潜能开发是影响中俄水产品合作空间的重要因素。

近年来,俄罗斯也认识到水产品出口的重要性,重视对水产品生产及开发的投入。2014年俄罗斯提出国家渔业发展计划,提升水产养殖、水生生物捕捞、商业水产养殖的产能,加快渔业现代化进程。①Постановление Правительства РФ от 15 апреля 2014 г. N 314 Об утверждении государственной программы Российской Федерации «Развитие рыбохозяйственного комплекса».2020年俄罗斯更是将渔业综合体发展国家计划延长至2030年,将加快水产品出口定为主要目标之一,强调高附加值深加工水产品及在世界鱼类市场的领导地位。2021年,俄罗斯颁布了扩大允许捕鱼的水生生物资源清单法令,包括南部蓝鳕鱼、欧洲沙丁鱼、蓝梭鱼、鲷鱼、深海虾、鱿鱼、普通章鱼、布罗迪蟹、石头蟹、长刺蟹以及巨型塔斯马尼亚蟹。②Кабмин расширил список разрешенных к вылову водных биоресурсов. 12 февраля 2021 г. https://specagro.ru/news/202102/kabmin-rasshiril-spisok-razreshennykh-k-vylovu-vod nykh-bioresursov清单的扩大不仅能够增加出口,也更加符合中国居民对水产品的多样化需求。此外,针对与中国水产品贸易密切的远东地区,俄罗斯政府计划在这一区域建设14 家水产品加工企业,增加水产品的初级加工产能。③Россия к 2023 году планирует перейти на переработку всей рыбы, пойманной в отечественных водах. 7 апреля 2021 г. https://specagro.ru/news/202103/rossiya-k-2023-god u-planiruet-pereyti-na-pererabotku-vsey-ryby-poymannoy-v由此可见,从中俄水产品供需来看,双方水产品合作空间十分广阔。

(二)检疫进展是约束中俄畜产品贸易的重要因素

由于苏联时期农业的落后和居民对畜产品的消费偏好,俄罗斯畜产品进口量十分巨大。但2014年受西方制裁后,俄罗斯对西方国家的畜产品、水果、蔬菜、水产品实施进口禁令,具体禁令清单包括猪肉、牛肉、猪肉副产品、家禽、水果、蔬菜、鱼类、海鲜、奶酪、牛奶和部分其他产品。2020年11月,普京总统再次签署法令,将禁令延长至2021年底。出台农产品进口禁令后,俄罗斯实施畜产品、水果和蔬菜的进口替代计划,对俄罗斯农工综合体(AIC)的畜牧发展提供大量的国家支持,取得重要进展。2019年俄罗斯畜产品已能基本满足国内需求,禽肉、猪肉及部分乳制品已从进口替代转为出口导向。据美国农业部最新预测数据显示,2020年俄罗斯禽肉、猪肉、牛肉产量总和为962 万吨,比2010年增加了55%。①美国农业部数据库,https://apps.fas.usda.gov/psdonline/app/index.html#/app/advQuery

值得注意的是,俄罗斯越来越重视畜产品贸易的比较优势。一是减少动物疾病的传播风险,增加畜禽产能。俄罗斯政府颁布养猪和养牛的新兽医规则,有效期为2021年1月1日至2026年12月31日,这有利于进一步推进畜禽的规模化养殖。②В России утверждены новые правила содержания свиней и КРС. 2 ноября 2020 г. htt ps://specagro.ru/news/202011/v-rossii-utverzhdeny-novye-pravila-soderzhaniya-sviney-i-krs二是对家禽企业的短期优惠贷款额度从1 亿卢布提高到15 亿卢布,向受禽流感影响的企业延长可达12年的优惠投资贷款。③Минсельхоз разрабатывает дополнительные меры поддержки птицеводческих предприятий. 2 марта 2021 г. https://specagro.ru/news/202103/minselkhoz-razrabatyvaet-do polnitelnye-mery-podderzhki-pticevodcheskikh-predpriyatiy三是为稳定畜禽养殖所需的饲料价格,俄罗斯政府批准了一项“谷物减振器”措施,对小麦、玉米和大麦出口实行灵活关税,并向谷物生产商提供新的补贴。该关税措施从2021年6月2日开始生效,当世界价格高于200 美元/吨时,将对小麦征收关税(税率为出口价格与该基准价格之间差额的70%),对于大麦和玉米,其征收制度相同,但基准价格是185 美元。④Экспортные пошлины на зерно позволят избежать сокращения производства мяса. 9 февраля 2021 г. https://specagro.ru/news/202102/eksportnye-poshliny-na-zerno-pozvolyat-iz bezhat-sokrascheniya-proizvodstva-myasa这能显著降低畜禽的生产成本,有助于提升畜禽养殖的产能。

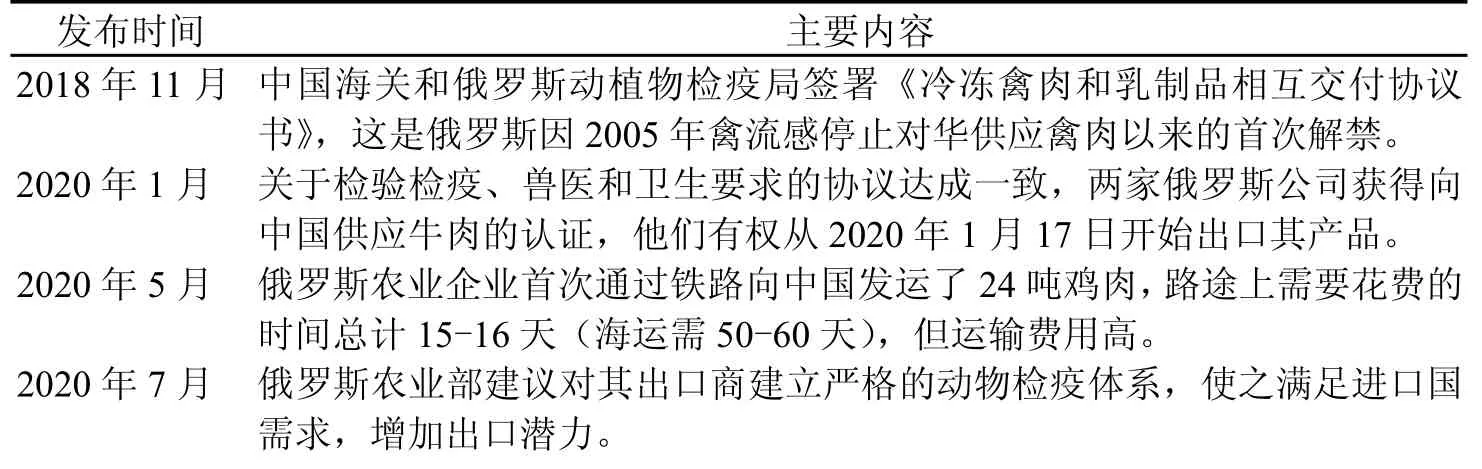

通过总结近年来中俄畜产品检疫和贸易进展(表7),可以发现,2018年中俄恢复双边畜产品贸易,双方畜产品贸易总量较小,但增速十分显著,2020年中国已是俄罗斯肉类的最大进口国。2020年俄罗斯对中国的肉类出口额为2.65 亿美元,同比增长0.8 倍,占俄罗斯肉类出口总量的37%。2020年1-10月俄罗斯乳制品对中国出口额为530 万美元,同比增加32%,主要出口商品是高附加值产品冰淇淋。随着中国经济的进一步发展,消费者对禽肉、猪肉、牛肉和乳制品的需求会进一步扩大,虽然现阶段俄罗斯畜产品出口的比较优势低,但得益于广阔的草场资源和国家支持,可以判断,未来俄罗斯牛肉、羊肉和奶制品的生产量会大幅度提升。另外,大豆是畜禽饲料的主要来源,中国可以直接从俄罗斯进口肉类以替代部分大豆进口,缓解大豆进口压力。扩大中俄畜产品贸易已是未来趋势,但从上表可以看出,双边检疫工作的进展是影响进一步合作的重要因素。

表7 中俄畜产品检疫与贸易进展情况

资料来源:根据俄罗斯农业部信息整理所得。

(三)扩大中俄油料和植物油贸易可缓解中国供应短缺风险

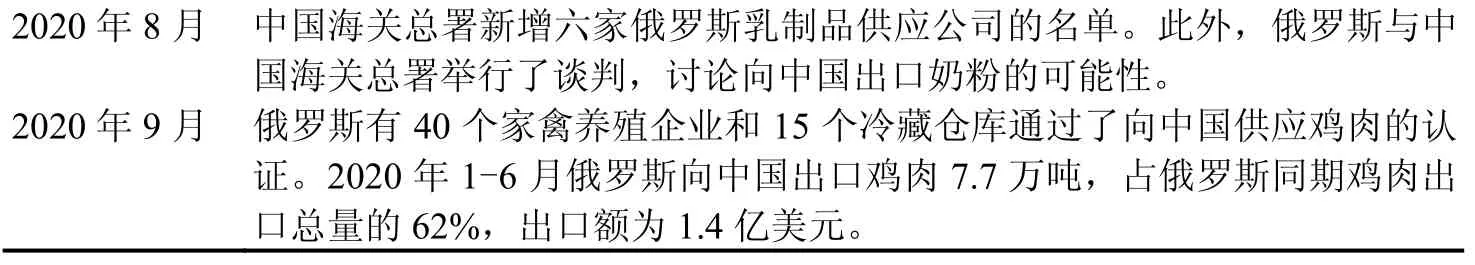

2018年中美贸易摩擦以来,中国自俄罗斯进口谷物、油料、植物油的数量增加明显,但占中国进口总额的比例较小。就俄罗斯谷物、油料的生产潜力来看,俄罗斯土地资源丰富,拥有耕地面积1.21 亿公顷,①И.А·马卡罗夫:“俄中农业合作:期望与现实”,《俄罗斯研究》,2017年第2 期,第105 页。土地密集型农产品生产潜力和出口比较优势巨大。而中国自俄罗斯进口谷物、油料贸易额占比较小的主要原因是俄罗斯国内基础设施落后,物流成本较高,致使俄罗斯粮食和油料出口丧失一定程度的比较优势。因此,2017年俄罗斯实施扩大出口计划以来,更加注重减少农产品流通成本及增加油料、植物油产品生产和贸易的补贴,出台了一系列相关政策(表8)。

表8 俄罗斯刺激谷物、油料生产和流通的政策

从上述政策可以看出,俄罗斯不仅着力弥补农产品运输成本较高的短板,更强调高附加值植物油的出口。同时,俄罗斯政府注重提高农业生产效率,一是2020年俄罗斯延长并更新土地改良计划,强调改良土地的生产效率;二是愈发重视增加土地流转,2020年俄罗斯农业部编制了一份旨在完善农地自由流通的制度文件,计划2022年开始实施并将土地流转纳入国家农业计划,目标为10年增加至少1300 万公顷的土地流转。①Минсельхоз планирует за 10 лет ввести в оборот не менее 13 млн га сельхозземель.18 декабря 2020 г. https://specagro.ru/news/202012/minselkhoz-planiruet-za-10-let-vvesti-voborot-ne-menee-13-mln-ga-selkhozzemel这表明俄罗斯粮食、油料、植物油的生产和出口潜力巨大,中俄两国继续在谷物、油料贸易上的合作能够有效降低中国相关农产品的进口风险。

考虑到中美贸易摩擦给我国大豆进口带来的风险,虽然可以通过增加对巴西大豆的进口量,缓解由于美国大豆进口巨量减少带来的粮食供应短缺风险,但是由于巴西大豆出口也受世界主要粮食供应商控制,这仍然可能对我国的粮食安全形势带来威胁。就中俄大豆贸易情况来看,双边在政策协调上取得显著进展,2019年中俄政府签署了《关于俄罗斯油籽及其副产品,包括大豆、油菜籽和葵花籽及其副产品油、油渣和油粕等向中国出口检验检疫议定书》和《关于深化中俄大豆合作的发展规划》。①张红侠:“中美贸易摩擦背景下的中俄农业合作”,《俄罗斯东欧中亚研究》,2020年第2 期,第38 页。从俄罗斯对中国出口大豆的潜力来看,俄罗斯现在有两个大豆生产集群,即中央地区新的大豆集群和远东地区传统的大豆集群。其中,2019年远东地区大豆产量为141.1 万吨,占俄罗斯大豆生产总量的30.4%。2014-2019年,远东地区占俄罗斯大豆出口量的87%,②Прогноз развития рынка сои в сезоне 2020/21: Россия и мир. 19 июня 2020 г.http://www.specagro.ru/news/202006/rynok-soi-rossiya-i-mir并集中向中国出口大豆。按照周曙东等③周曙东、赵明正、陈康、肖霄:“世界主要粮食出口国的粮食生产潜力分析”,《农业经济问题》,2015年第6 期,第91 页。利用FAO的GAFZ数据库潜在耕地面积测算的俄罗斯大豆生产潜力为443 万吨,采用2017-2019三年移动平均数据计算远东地区大豆产量占总产量的比例,进一步计算出远东地区大豆的生产潜力为181 万吨。按照远东地区向中国出口87%大豆的比率可以算出,俄罗斯每年最多可向中国增加157 万吨大豆出口。

近年来俄罗斯不断延伸油料作物产业链,强调高附加值产品加工和出口。为保障国内加工业对原料的需要,俄罗斯阿穆尔州农业部部长宣布2020年6月之前禁止向中国出口大豆。在贸易政策上,2020年俄罗斯对大豆征收30%的关税,并将下限定为每吨165 欧元,时间为2021年2月1日至6月30日。④Производство продукции сельского хозяйства по итогам года может вырасти на 2%.17 декабря 2020 г. https://specagro.ru/news/202012/proizvodstvo-produkcii-selskogo-khozya ystva-po-itogam-goda-mozhet-vyrasti-na-2之后俄罗斯政府签署一项法令,将大豆出口关税降至20%(但每吨征收不低于100 美元),有效期到2022年8月31日(含当日)。

从俄罗斯大豆的供需情况来看,中国直接从俄罗斯进口大豆的潜力较小。但高附加值植物油进口和中国自俄罗斯增加157 万吨大豆进口的潜力,可能会提升中国与其他国家进行大豆贸易谈判时的地位,缓解国际单一进口的供应短缺风险,这具有很强的战略意义。

(四)中俄果蔬产品贸易合作稳步发展

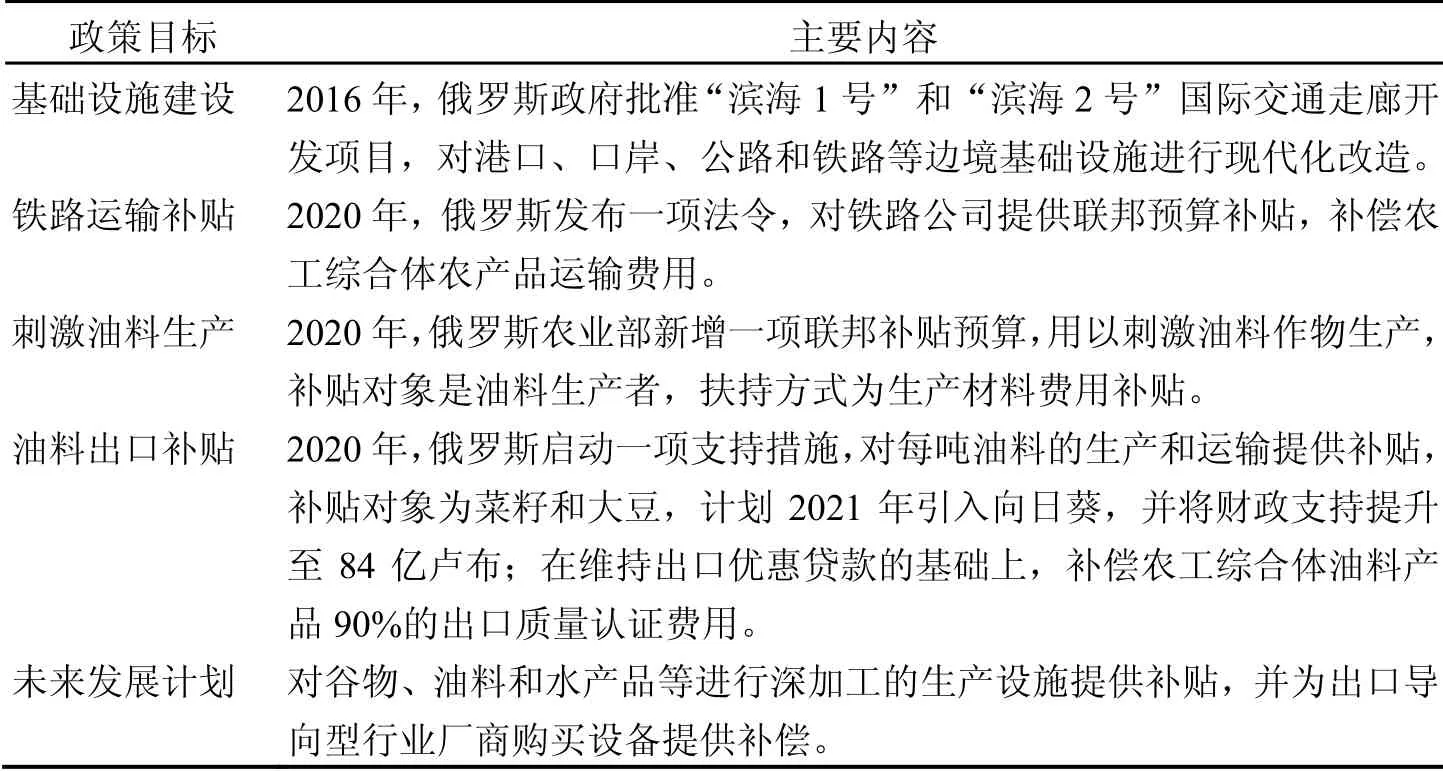

近年来,俄罗斯果蔬产量增幅明显。联合国粮食及农业组织(FAO)数据显示,2018年俄罗斯水果产量为591.5 万吨,比2010年增加63.5%,蔬菜产量为1371.1 万吨,比2010年增加13%。产量增加促使俄罗斯果蔬进口量呈现递减趋势,但这仍未影响中俄两国的果蔬贸易。从2010-2019年俄罗斯自中国进口果蔬的情况来看(图2),进口量反而呈现小幅度增加,尤其是俄罗斯自中国的蔬菜进口量增幅明显。主要原因是,2014年实施对西方国家的农产品进口禁令清单后,俄罗斯更加注重同中国的农产品贸易合作,对中国果蔬进口的依赖性增强。

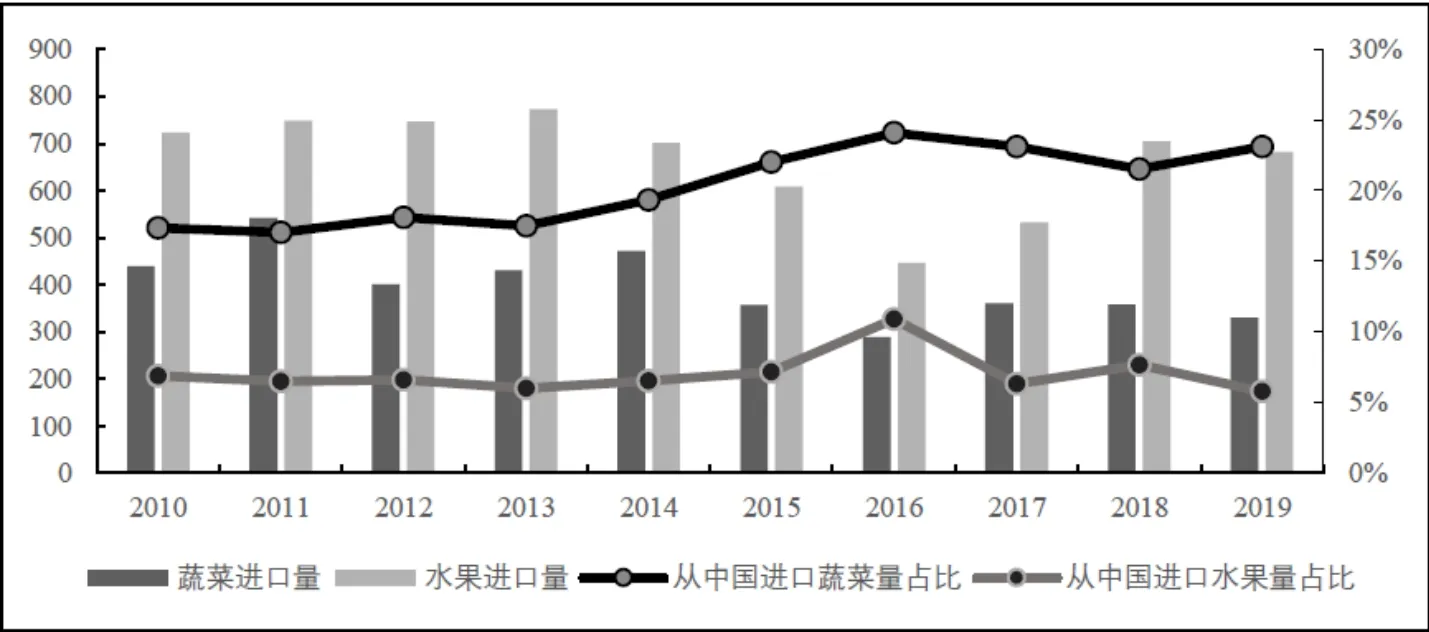

图2 2010-2019年俄罗斯水果、蔬菜进口情况(万吨)

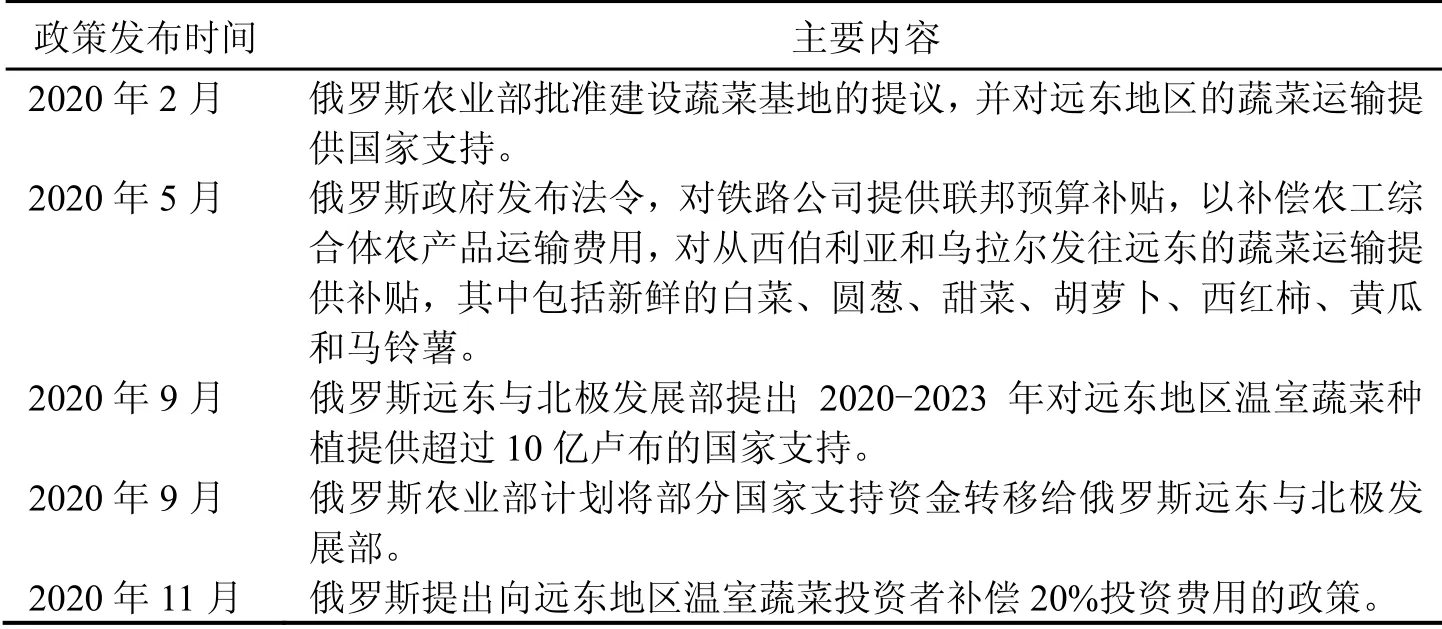

新冠肺炎疫情导致中俄果蔬产品贸易临时停止,禁运期间俄罗斯远东地区果蔬供给严重缺乏,价格上涨,这使俄罗斯政府充分认识到蔬菜自给率提升的重要性,出台了一系列支持政策(表9),主要目标是远东地区可以根据需要进口不超过10%的蔬菜。俄罗斯对远东地区果蔬生产的支持会一定程度增加国内自给率,但俄罗斯政策支持对象多为温室大棚蔬菜和有机蔬菜生产,即使在中国劳动力、土地成本增加的背景下,俄罗斯远东地区蔬菜的生产成本仍然大于从中国进口蔬菜的花费,中国对俄罗斯的蔬菜出口仍具有比较优势。总体来看,俄罗斯短期内对中国果蔬进口的依赖性会小幅度减弱,长期发展的关键在于俄罗斯蔬菜生产与竞争的战略,涉及生产、存储、销售全产业链的建设。

表9 俄罗斯对蔬菜产业链提供的政策支持

四、主要结论与建议

(一)主要结论

首先,基于2010-2019年中俄两国农产品贸易数据可知,中俄两国农产品贸易快速增长,中国处于逆差并且呈扩大态势。中国自俄罗斯进口的主要农产品是水产品,其余为谷物、油籽及植物油。中国对俄罗斯出口的农产品以水产品、蔬菜和水果为主。其次,通过贸易结合度和互补性指数测算得出,中俄两国农产品贸易密切程度和互补性不断提升。俄罗斯水产品、谷物和植物油出口以及中国的果蔬产品出口的比较优势明显;俄罗斯水产品、谷物、油料、植物油出口与中国进口的互补性指数呈增长态势,中国水果和蔬菜出口与俄罗斯进口的互补性指数呈缓慢下降态势。最后,根据俄罗斯最新农业政策分析中俄两国主要类别农产品贸易的合作前景,发现俄罗斯水产品开发能力是进一步合作的重要因素,扩大油料、植物油合作可缓解中国供应短缺风险,俄罗斯对中国果蔬进口依赖在降低,但中国果蔬出口俄罗斯仍具有成本优势。

(二)对策建议

中国是农产品需求大国和进口大国,在国际格局变动的新形势下,中国需通过多元化布局,降低进口风险,在国际农产品贸易中争得更大的话语权。而俄罗斯拥有极其丰富的农业资源,可部分满足中国市场的需求,扩大中俄农产品贸易具有重要的现实意义和战略意义。据此提出以下建议:

第一,继续推进中俄农产品贸易,促进中国农产品进口市场多元化。中俄双方农产品互补性较强,主要类别产品的贸易潜力更是巨大。在俄罗斯“向东看”战略与中国实施“走出去”战略的背景下,短期内,中国可以通过增加进口与扩大合作缓解因经济摩擦、自然灾害等因素造成的供给短缺风险。在长期,与俄罗斯的农业合作应该成为中国农产品进口市场多元化的战略选择,使之成为中国一个稳定的农产品进口来源地。

第二,投资俄罗斯农产品生产链关键环节,提升国际农产品供给话语权。俄罗斯农业政策愈发重视畜产品、水产品、植物油等高附加值产品的加工和出口,中国应积极鼓励对俄合作企业由被动等待变主动作为,扩大对俄罗斯的投资力度,加强与俄罗斯的农业合作,投资俄罗斯自然生态的高质量农产品生产。对俄罗斯的农业投资不能局限于农业资源的简单开发,而是要向加工、仓储、物流等产业链后端延伸,投资俄罗斯农业产业链关键环节,培养高附加值农产品市场,进而提升中国农业企业的国际竞争力。

第三,加快签署两国农产品进出口品质标准和质量认证等协定。中俄两国需充分发挥其主要农产品的比较优势,着重改善中俄农产品贸易环境,努力消除贸易壁垒。特别是,增加俄罗斯肉类进口能一定程度上减轻中国饲料原材料缺口压力。在新冠肺炎和非洲猪瘟“双疫情”影响双方肉类贸易的情况下,以及中国对农产品质量要求不断提升的前提下,双方需加强农产品质量认证体系的合作与交流,建立联合质量认证中心或共同认证机构,加强双方在标准、计量、认证等方面的科技和法律制度交流,促进两国在合格评定认证、简化检验合格评定程序,消除双边贸易中的技术壁垒。

第四,加强中俄基础设施建设合作。俄罗斯基础设施较差、物流能力不足是中俄农业合作的重要约束。中国要积极引导中国企业投资俄罗斯的基础设施建设,发挥中国在基建方面的生产优势。中国企业在基础设施建设方面有成熟的经验和技术,尤其在铁路、电力、港口建设方面具有很强的竞争力,通过互利共赢的方式,实现互联互通,为中俄农业合作的长期发展打下坚实的硬件基础。