解码自贸区债券

文/汪灵罡 编辑/王亚亚

当前,境内外债市的互联互通正在加速推进。自贸区债作为创新品种,紧密联动着境内外市场。自2016年首单自贸区债落地上海自贸区以来,陆续有多家机构和企业在上海自贸区发行债券,自贸区债券的市场配套也在不断发展完善。无论对发行人还是对投资者而言,相较我国传统的银行间债券市场和交易所债券市场,自贸区债券在发行、交易、结算等诸多方面都有鲜明的独特性,具备较大的市场发展潜力。

自贸区特色

早在上海自贸区成立之际,政策设计者便筹划建立可以打通境外和境内两个市场、实现跨境发行和交易、立足于上海自贸区的债券市场。2016年9月8日,中央国债登记结算有限责任公司(下称“中央结算公司”)正式发布《中国(上海)自由贸易试验区债券业务指引》(下称《债券业务指引》),为上海自贸区债券市场的建立制定了交易层面的规则。2016 年12月8日,上海市财政局在中央结算公司上海分公司开立债券发行账户,通过财政部政府债券发行系统,面向上海自贸区区内及境外机构投资者成功发行了30亿元地方政府债券。上海市政府地方政府债券的成功发行,正式宣告了上海自贸区债券市场的诞生。

上海自贸区债券的最大特色,体现在其运行机制是围绕上海自贸区独有的分账核算业务(Free Trade Unit,FTU)和分账核算账户(Free Trade Accounting, FTA)进行的。对于投资国内传统债券市场的境外投资者而言,其交易资金需先存放于在境内托管人处开立的专用人民币账户或境外人民币账户;而上海自贸区债券业务,投资者的资金仅来自上海自贸区独有的分账核算账户FTA。

自贸区债券发行人

上海自贸区债券的发行人并没有限定于注册于上海自贸区内的企业。从目前已经发行和公告拟发行的情况来看,发行人既有上海本地企业,如上海建工、上海物产,也有上海之外的企业,如江苏东南集团。由于对发行人的注册地点、所有者性质都未进行限制,从而使上海自贸区债券发行人范围得以大大拓展。从技术角度看,境内、自贸区内及境外金融机构或企业,均可在自贸区进行债券融资。在华设立的外商投资企业也可在上海自贸区发行债券。

中央结算公司为自贸区债券提供发行支持。发行人与中央结算公司签订《发行、登记及代理兑付服务协议》,并在中央结算公司开立发行账户。发行人和主承销商可以选择公开招标或簿记建档的方式发行债券。在发行文件确定的债券分销期内,中央结算公司为承销商提供分销及结算服务,并在债券成功发行后办理债券登记。

自贸区债券的合格投资者

符合自贸区债券市场准入要求的投资者,可申请在中央结算公司开立债券账户并开通自贸区专用分账户,直接参与自贸区债券业务;境外机构还可通过我国银行间债券市场结算代理银行或合格境外证券托管机构参与自贸区的债券业务。

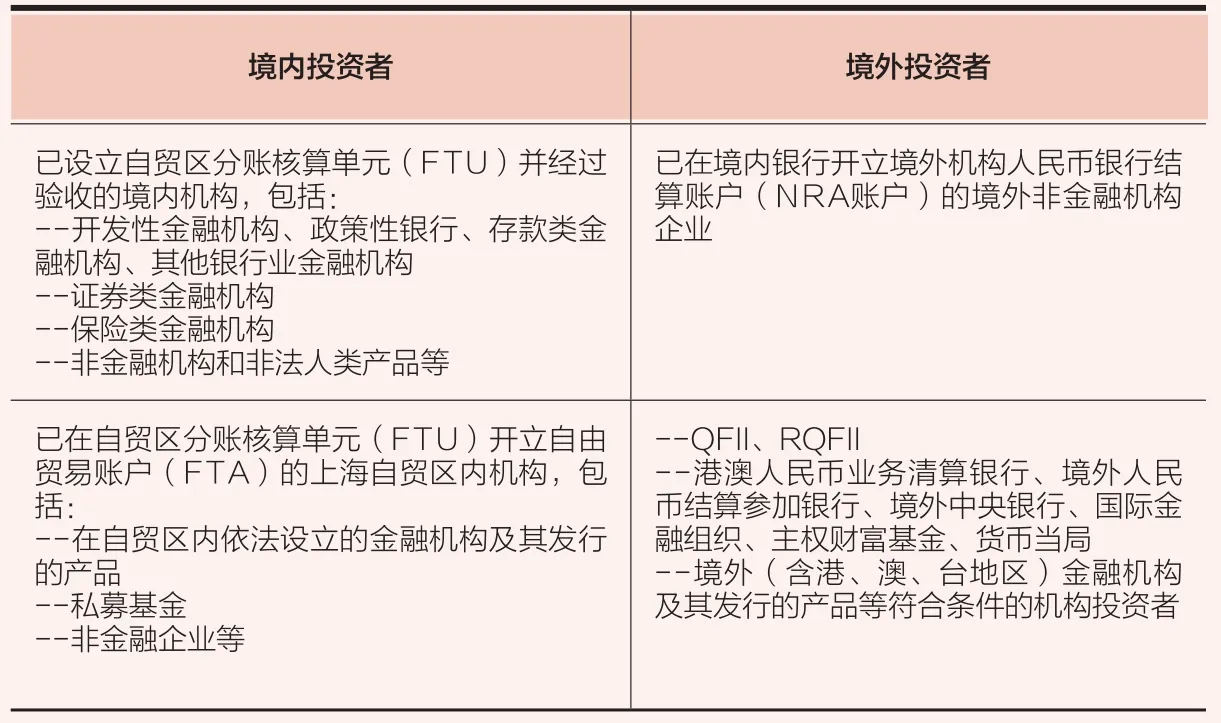

根据《债券业务指引》,上海自贸区债券的合格投资者包括境外投资者和境内投资者两大类,具体而言又可依据投资者机构性质的不同,细分为四类(见附表)。

上海自贸区债券合格投资者一览表

关于自贸区债券所募资金

根据FTU和FTA的管理要求,上海自贸区内金融机构可在FTU之下,为上海自贸区内企业和个人、区内境外个人和境外机构开立外汇或人民币FTA账户。FTA账户内的资金,可与境外账户、NRA账户以及其他非同名FTA账户之间完全自由划转;但FTA账户需在规定的一定范围内与一般外汇结算账户或人民币结算账户之间进行资金划转。

由于上海自贸区债券市场是跨境业务,对发行人来说,所募资金可从FTA账户中划转至其在上海自贸区外开立的非FTA人民币结算账户,用途包括:满足公司生产经营需要、调整债务结构、补充流动资金及(或)项目投资等。在还本付息之际,自贸区债券发行人也可将资金从其境外人民币结算账户划入投资者开立的自贸区内的FTA账户。这种FTA和区外人民币账户之间既分立又可实现资金有限的双向流动的设计,在保证了正常的结算和交易功能的同时,也有效避免了区外投资者无序进入上海自贸区债券市场,满足了FTU和FTA要求的“一线放开、二线管住”的监管要求。

债券结算与流通

上海自贸区债券使用中央结算公司系统结算,适用中央结算公司的债券结算和交易规则。中央结算公司根据交易双方确认的成交指令来办理,结算方式为券款对付(DVP)。在交割日日终,如果付券方债券或付款方资金仍不足额的,则该笔结算失败。

中央结算公司承担自贸区债券业务的代理付息兑付职能。发行人按照《发行、登记及代理兑付服务协议》中约定的时间,按时、足额将债券本息资金划付至中央结算公司指定的商业银行FTA资金账户。在指定的付息兑付日,中央结算公司在规定时间内收到足额付息兑付资金后,在不迟于付息兑付日日终前,将应付资金拨付给债券持有人。

具体业务种类

上海自贸区债券市场发行和交易的债券品种主要有三类:

一是“上海自贸区债券”的发行和交易。如上述上海市政府地方政府债券,是由我国境内发行人在上海自贸区发行、向开立FTA的自贸区内和我国境外投资者募集资金的人民币债券。这是最典型的自贸区债券。

二是“上海自贸区和境外债券”的发行和交易。所谓“自贸区和境外债券”,指的是我国境内发行人在自贸区内发行债券,但同时将此发行的债券在境外交易所挂牌上市。这种发行和交易方式,主要是为了支持我国澳门地区金融市场尤其是其债券市场的发展。如2019年11月8日,南京东南国资投资集团有限责任公司发行规模10亿元人民币的全球首单“上海自贸区和境外债券”,于2020年1月在中华(澳门)金融资产交易股份有限公司挂牌上市;2020年6月,上海建工发行的规模50亿元人民币“上海自贸区和境外债券”,同样也是在中华(澳门)金融资产交易股份有限公司挂牌上市。

三是上海自贸区“柜台债”业务。符合上海自贸区债券管理要求的在上海市注册的商业银行(承办银行),可在上海自贸区内向合格投资者开办自贸区债券柜台业务。中央结算公司承担自贸区债券柜台业务的中央登记、一级托管和结算职能,承办银行承担自贸区债券柜台业务的二级托管和结算职能。上海自贸区内和境外的合格投资只需在承办银行开立FTA资金账户和二级债券托管账户,即可通过承办银行的自贸区分支行柜台网点,以人民币买入和卖出上海自贸区债券。

2016年9月23日,中国银行上海自贸区分行为自贸区企业客户叙做了首笔基于FTA账户体系的自贸区柜台债券交易。该投资者通过开立在中国银行上海自贸区分行的FTA账户,购买了一只超短期融资债券(Super & Short-term Commercial Paper, SCP)。该债券由上海清算所提供自贸区内登记托管。

自贸区债券发行的意义与注意事项

发展自贸区债券意义深远。一是为发行人开辟了新的融资渠道。与境外发行人民币债券相比,上海自贸区债券发行和交易遵循的是我国法律和监管要求,使用的是我国金融基础设施的支持,因此对境内发行人而言,对债券交易全过程的风险能够实现更好的掌控。

二是进一步拓展了自贸区分账核算功能。自FTU和FTA建立以来,如何运用好、发挥好其设计功能,也是业内关注的重点。上海自贸区债券市场的诞生与发展,在一定程度上为FTU和FTA拓展了更多业务,进一步丰富了其业务体系。

三是助力人民币国际化。目前,上海自贸区债券是以人民币计价结算的离岸市场债券,且其投资者主要是来自境外的机构投资者。由于境外机构投资者能够灵活使用境外人民币进行投资,可进一步激发和提高其持有人民币资产的意愿。

目前,上海自贸区债券市场参照外债模式进行管理。发行人在自贸区发债需占用发行人的外债额度,需遵守我国现行外债管理制度规定。若发行的自贸区债券期限超过一年,则为境外中长期外债,债券发行人需按照国家发改委《关于推进企业发行外债备案登记制管理改革的通知》(发改外资〔2015〕2044号)的规定,履行外债备案登记流程;若债券期限为一年以下,则为短期外债,须遵守《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》(银发〔2017〕 9 号)的相关要求。自贸区债券所募资金若回流境内使用,需到外汇局备案,并遵守外汇局的相关管理要求。