资产评估报告的信息价值

黄志忠

【关键词】 资产评估; 信息含量; 资产流失; 代理成本

【中图分类号】 F23;F208 【文献标识码】 A 【文章编号】 1004-5937(2021)22-0002-07

一、引言

会计的作用是为公司利益相关者提供决策有用的信息。目前,会计所提供的信息局限于集团和母公司的财务报表信息(以下统称财务信息),不同公司所提供的财务信息在质量上具有异质性。造成会计信息质量差异的原因主要为公司业务的异质性和管理层的盈余管理行为。由于公司业务的异质性并不在审计师揭示的责任范围内,加之公司管理层的盈余管理行为比较隐蔽、难以被发现,甚至有些盈余管理行为并不违反现有会计准则,审计师通常会视而不见,以免同公司管理层产生冲突,因此现有会计信息披露制度仍然存在一定的缺陷,投资者并不能轻易地识别不同公司间会计信息质量的差异。在这种情况下,其他非会计的信息披露成为重要的补充。比如,审计师所发表的保留或否定审计意见被认为具有信息价值(或增量信息)[ 1-4 ],能够引起股票市场的负面反应[ 5 ]。Guiral等[ 6 ]认为,带解释说明段的审计意见只有在审计师不独立时(这时审计师为客户提供非审计服务)才会引起信息使用者(如银行信贷员)的疑虑。此外,也有不少文献发现诸如对持续经营等特定事项发表意见的审计报告并不能提供超出财务报告本身所含信息的任何特殊信息[ 7-11 ]。标准的审计报告通常没有什么信息含量,这很可能与标准化的审计报告格式的局限性有关[ 12 ]。当审计报告增加了其他信息披露,比如有关公司可持续经营方面有保留的审计意见或针对整个财务报告所发表的否定审计意见就可能会有信息含量。近年国际审计准则要求披露关键审计事项,这样的审计報告可能会为公司的利益相关者提供财务报告之外的附加信息[ 13-14 ]。那么,除了审计报告能够提供财务报告之外的信息外,还有哪些中介的报告能够为公司利益相关者提供增量的财务信息呢?现有文献对这方面的关注比较少。本文探讨了资产评估报告可能包含的有价值的增量信息,目前尚没有文献探讨资产评估报告的信息含量。笔者基于HZ公司的案例分析,发现有一些资产评估报告列出了上市公司子公司或孙公司的财务报表,从这些子孙公司的财务报表中可探究一些财务异常现象。这些异常现象可能预示着未被揭露的盈余管理、在职消费、贪污腐败等机会主义行为。同时也发现资产评估方法的滥用可能导致上市公司资产的流失。本文旨在为资产评估报告的信息含量研究抛砖引玉,也为投资者提供深入了解公司经营状况及公司治理等方面的新途径,同时为立法部门以及上市公司监管部门完善资产评估立法和加强对公司管理层的监管、防止上市公司资产流失提供参考。

二、研究思路

本文选取HZ公司自上市以来所有的资产评估报告作为研究对象,在这些资产评估中,企业价值的评估所包含的信息含量最高。资产评估的信息来源包括资产评估报告中所列报的资产、为进行财务分析所列示的利润表、评估方法的选取、收益法中预测未来现金流量所做的假设、提供资产评估服务机构的独立性等。具体研究思路如下:

(一)被评估对象财务报表的增量信息含量

2018年10月修订的《资产评估执业准则——企业价值》要求资产评估机构在资产评估报告中重点披露企业的资产、财务分析和调整情况。由于上市公司年度报告只要求披露合并报表和母公司报表,造成管理层的一些违规操作(如果有的话)会放在子公司甚至孙公司中实施并记录,这些违规操作包括利润操纵、转移利润、在职消费、贪污挪用、商业和政治贿赂等;如果评估的目标企业是上市公司的非并表子孙公司,那么这些子孙公司的报表还可能留有上市公司通过子孙公司虚构收入的痕迹。因此,资产评估报告能够传递合并报表和母公司报表之外的被管理层所隐藏的信息。

本文通过查找HZ公司的资产评估报告,收集资产评估报告中所披露的子孙公司各年度资产负债表和利润表,寻找异常项目,并与合并报表相关数据加以对比分析。利润操纵的痕迹主要反映在非并表子孙公司的报表中,如美国安然公司通过将产品出售给非并表子公司的方式虚构收入并操纵利润。由于在正常情况下上市公司不需要披露子孙公司的报表,所以管理层虚构收入只需在子孙公司账上记录应付账款和相应的存货即可,无需真的向子孙公司收取货款。作为专门用于操纵利润的子孙公司本来就没有实际经营,也就没有现金收入可用于向上市公司支付货款,因而子孙公司在记录购货时只能以应付账款入账。当然,专门用于操纵利润的子孙公司也可能真实收到母公司或关联公司的货物,那只能等到这些货物向外出售后才能把货款支付给上市公司以抵销操纵利润所形成的应付账款。

转移利润主要是通过转移支付和低价出售产品来实现,其结果主要体现为子孙公司毛利率的异常和与公司规模不相匹配的广告费用等。管理层可能通过子孙公司列支在职消费、商业或政治贿赂金,或通过子孙公司领取账外报酬来实施不法行为,这些行为会使子孙公司的管理费用异常高。公司也可能通过高价收购其他公司或低价出售子公司的方式转移资产。

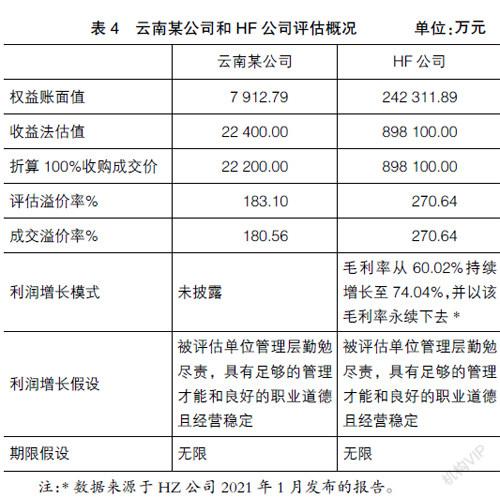

(二)资产评估准则缺陷导致的股东利益受损

中国上市公司高溢价收购其他公司的现象屡见不鲜,这与资产评估准则所存在的缺陷有关。高溢价收购意味着上市公司未来业绩被提前“掏空”,传递利空信号。本文以HZ公司收购云南某公司全部股权和HF公司少数股权为例来说明现有资产评估准则所存在的缺陷,以及对国有资产、股东财富的伤害。

(三)资产评估报告提供了有关管理层经营能力的信息

上市公司管理层通常会在年报中对公司的经营情况进行讨论,但讨论中以歌功颂德或为业绩不佳找客观理由为主,基本上不会承认管理层的能力存在问题。资产评估报告中评估对象的报表或对评估对象所做的财务分析能够对上市公司不良业绩提供更详细的信息。

三、案例分析