基于修正MF-ADCCA模型的全球股票市场非对称交叉相关性研究

许 林,林晓滢,肖 万

(华南理工大学 a.经济与金融学院;b.工商管理学院,广东 广州 510006)

一、引 言

2020年春节期间爆发的新冠肺炎疫情仍在全球持续蔓延,疫情的动态不确定性给经济环境带来了巨大冲击和负面影响。2020年3月,石油价格战后国际原油市场价格大幅下跌,美国页岩油企业评级下降,抛售资产的情绪高涨,让原本高杠杆率的金融市场陷入恐慌,芝加哥期权交易所VIX指数达到59.52,美国三大股指触发第一层熔断机制,在短短十天内,美国股指发生四次熔断,6月中旬又出现大幅下跌,恐慌指数超过2008年金融危机时的水平,全球股指均大幅下跌。国际金融市场震荡之际,各个国家和地区股市指数的关联性引起了社会各界关注,金融风险的跨市场传染效应引起了学术界与实业界前所未有的重视。

在金融市场进一步扩大开放的背景下,对全球股市的关联性研究有助于投资者管理和分散市场风险,优化股票资产的全球配置,也有助于监管部门把握宏观经济环境变化,制定防范系统性金融风险与维护金融稳定的政策。考虑到各国股市均呈现一定程度的分形特征,本文通过引入多重分形模型来探究中国同亚洲、欧美、其他国家主要股票市场间收益和风险的非对称时变相关性,从而揭示出过去十余年中国A股同其他股票市场间收益和波动的动态时变相关性,以及考虑不同股市行情下的股票市场间相关性的差异和特征。

本文的边际贡献主要为:第一,拓展了研究对象,在新冠肺炎疫情全球蔓延与美国股指暴跌的背景下,研究了全球股价指数日收益率与日波动率的交叉相关性,对各个国家和地区股指间的相关性文献进行了有益补充,区别于过往文献的结论,发现中美股价指数的相关关系要强于中日、中韩、中英和中德股价指数间的相关关系,近几年中美贸易战和2020年美股熔断事件是中国A股同世界其他主要股票市场相关性增强的主要原因。第二,修正了多重分形MF-ADCCA模型,提出和检验了全球股票市场交叉相关性的非对称性问题,为不同股市行情下信息传递效率的差异性提供证据,通过引入多重分形交叉相关性分析MF-CCA模型,以股票价格指数变量作为非对称性的判断依据,在MF-ADCCA模型的基础上做了修正,据此判断市场行情来探究股市行情处于上涨或下跌时,股价指数之间日收益率与日波动率的交叉相关性,研究发现在下跌行情时,中国A股与其他股市间的交叉相关性更强且稳定,这折射出股市崩盘比股市普涨行情更易发生传染效应,进而引发系统性股市崩盘风险。第三,拓宽了研究范围,对过去10年国际股票市场间的关系进行了系统研究,既反映震荡期间的股市相关性,也探究了在非震荡期内的股市相关性特征,同时分析不同时间标度下交叉相关性的差异,为监管部门与投资者提供多维度的参考。

二、相关文献回顾

许多学者对国际金融市场关联性的传导机制做了大量研究,这为分析中国A股和其他国家和地区股票市场间的相关性提供了理论基础。Gourène等认为贸易、资本流动、金融机构交易以及经济政策是导致金融市场间相关程度增加的主要渠道[1];龚金国等采用DCC-GARCH与Copula模型对中美股票市场间的联动性进行了实证分析,结果表明中美股市联动性增强的主要原因是贸易强度增加[2];郭文伟等则通过构建动态条件相关模型和R-Vine Copula模型,发现“一带一路”倡议增强了中国股市和沿线国家股市间的联动性[3];Mollah等对次贷危机以及欧债危机前后国际金融市场风险间的联动性展开研究,发现市场联动性增加主要源于银行的交易,且金融机构扩大了波动传播的范围和程度[4];Kim等从金融一体化的角度研究发现,一个国家金融领域的发展能提高市场信息的传递效率、助推金融产品的多样化发展,从而促进资金的自由流动,市场趋同增强了与国际金融市场间的关联性[5];徐有俊等通过实证研究,发现金融自由化使得中国股市与世界各股市间的相关性逐渐增大[6];Caporale等认为贸易合作和金融市场发展提高了亚洲金融市场融合和联动[7];Dewandaru等则从市场传染假说的角度分析发现,在危机发生时,媒体舆论、投资者情绪和市场流动性需求会导致金融市场间的相关性增强[8]。

因此,国际经济日益紧密合作虽然加快了经济发展的步伐,使得中国金融体系更加复杂,资产价格的变动受到其他国家或地区金融市场的影响,特别当国际金融市场发生震荡或危机时,风险会通过金融市场间的关联性蔓延到内地市场,增强股票市场间的相关性和风险传染。Gkillas等通过GARCH与CAPM模型对68个股票市场分析发现,次贷危机和欧债危机对全球股票市场产生了显著影响[9];吴明华通过构建DCC-GARCH模型分析中国A股、港股与美股市场间收益率相关性,发现在次贷危机与欧债危机期间,美国股市与中国股市收益率的相关性明显增加,存在波动溢出效应[10];陈鼎玉等研究发现金砖国家股票市场间的相关性存在阶段性波动,经济危机期间有增强趋势[11];Caporale等对亚洲和美国股票市场的相关性研究发现,次贷危机后美国与亚洲股票市场间相关性增强,但随着危机缓和,相关性增强的速度减小[7]。苑莹等通过时变Clayton Copula-EVT模型构建下尾极值动态相依系数,实证发现中国2015年股灾显著改变了中国和美国、日本、韩国股票市场间的相关性,但对美国、日本股市风险传染的程度较大,而对韩国股市不存在风险传染效应[12]。

综上所述,近年来国内大量学者采用GARCH族模型刻画金融市场间的时变相关性,但这些模型只能描述线性相关,而市场对于信息反应往往存在非线性因果关系,因此多重分形等非线性模型能有效刻画复杂的金融时间序列[13]。Peters最早从非线性观点提出符合资本市场实际情况的分形市场假说,认为资本市场都存在混沌行为与分形结构,此后分形模型在金融领域得到了越来越广泛的应用[14]。相比Copula模型作为分析金融市场非线性动态相依性的主要方法,本文采用多重分形模型研究股票市场间的交叉相关性更能反映分形市场的现实特征。消除趋势波动分析(Detrended Fluctuation Analysis,DFA)以及多重分形消除趋势波动分析(Multifractal Detrended Fluctuation Analysis MF-DFA)在重标极差R/S分析法的基础上进行修正,消除了局部趋势,克服了平稳序列或短记忆性对结果的影响,更准确刻画单个非平稳时间序列的分形特征,从而衡量该时间序列的长记忆性。消除趋势交叉相关性分析(Detrended Cross-Correlation Analysis DCCA)、多重分形消除趋势交叉相关性分析(Multifractal Detrended Cross-Correlation Analysis,MF-DCCA)是DFA方法的延伸,用于反映两个非平稳时间序列交叉相关性的长记忆性。Wang等采用DCCA方法分析中国A股和B股市场收益率交叉相关性的多重分形特征,发现小幅波动在短期内具有持久性,而大幅波动在短期内呈现反持久性[15];Mohti等通过构建DCCA模型研究亚洲各国股票市场间交叉相关性的多重分形特征,实证结果显示亚洲新兴股票市场与地区以及全球股票市场的交叉相关性在2009—2017年显著增强[16]。Oswiecimka等对DCCA模型进行修正,提出了多重分形交叉相关性分析(Multifractal Cross-Correlation Analysis,MF-CCA)方法,该方法不会忽略掉DCCA计算过程中协方差出现负值的情况,因此能更全面反映时间序列的交叉相关性[17];Watorek等通过MF-CCA模型研究各国股市和原油期货价格收益率间的交叉相关性[18]。从上述文献不难发现,多重分形模型能较好刻画时间序列的尖峰厚尾,适用于非线性复杂特征的金融市场,还能刻画不同时间标度和波幅下的两个时间序列间的交叉相关性,为探索金融市场的运行规律提供了很好的理论和模型。

综上所述,本文认为以下四个方向值得研究:第一,当探究国际金融市场时,大多数学者会采用收益率指标去反映市场间的相关性和联动性,却忽略了对股指日波动率序列分析,然而本文发现股指的日波动率能更敏感地反映市场变化,且其他研究者通过采用MF-DFA模型得出了中国股票市场具有多重分形特征的结论,为本文研究提供了实证基础[19]。第二,现有文献主要讨论在次贷危机、欧债危机以及2015年中国“股灾”时期国际金融市场间相关性变化,结合经济基础假说、金融一体化以及市场传染假说,中国近年来的形势均发生了显著改变,包括国际贸易形势的变化,金融市场进一步扩大开放以及石油价格战和新冠肺炎疫情影响,因此需要对中国股票市场和其他股票市场间动态相关性进行探讨。第三,学者往往聚焦于市场发生震荡或危机时,国际市场间的相关性变化,或者对比危机前后市场间相关性的特征,市场处于上涨行情或者平稳运行时的相关性特征却鲜有分析,然而对非震荡时期的市场相关性研究同样有助于投资者进行风险管理,也有助于学者探索市场长期的运行规律。第四,当运用多重分形模型进行交叉相关性分析时,多数学者会采用标度指数去刻画两个时间序列的交叉相关性,但标度指数只能反映时间序列间交叉相关性的持久性强弱或反持久性强弱,并不是一个最适用于衡量交叉相关性强弱的指标。

本文采用多重分形MF-CCA模型刻画中国A股市场同美国、英国、德国、中国香港、日本、韩国、印度、巴西以及俄罗斯股票市场在2010年1月至2020年3月这10年间日收益率和日波动率交叉相关性特征,并结合去趋势交叉相关性指数,量化市场间日收益率和日波动率交叉相关性的强弱以及交叉相关性的时变性。最后,对Cao等提出的多重分形非对称性去趋势交叉相关性分析MF-ADCCA模型进行修正,量化不同国家和地区股票市场间交叉相关性的非对称特征[20]。

三、多重分形模型构建及其修正

(一)多重分形交叉相关性分析(MF-CCA)模型

本文的实证研究是基于Oswiecimka等提出的多重分形交叉相关性分析MF-CCA模型,刻画中国A股和国际股指收益率与波动率的多重分形交叉相关性特征,该模型的构建方法如下[17]:

步骤一:存在两个长度为N的时间序列x(i)和y(i),序列的平均值分别为

(1)

(2)

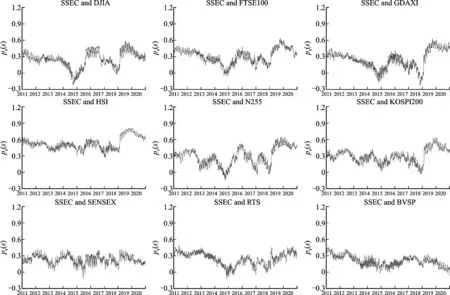

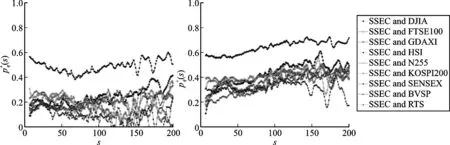

步骤二:将得到的时间序列X(j)、Y(j)分别划分成NS个不重叠的长度为s的子区间,由于NS通常不是s的整数倍,为了不忽略尾部剩余部分,在时间序列的尾部重复划分子区间的步骤,总共得到2NS个子区间,根据Oswiecimka等的实证结果,s的取值范围为6 (3) 当v=NS+1,NS+2,NS+3,…,2NS时, (4) 步骤三:不同q值下的波动函数Fqxy(s)为: (5) 这一步骤解决了DCCA模型的缺陷,使得乘积为负数的结果得以保留,其中,q可以用于揭示时间序列在不同波动幅度下的交叉相关性,当q取得较大值时,大幅波动就会变得更显著,当q取得较小值甚至为负值时,时间序列中的小幅波动更具有决定性。 (6) (7) 若时间序列x(i)和y(i)存在长程交叉相关性,则波动函数Fq(s)和子区间长度s具有幂律关系,作出ln(Fq(s))~ln(s)的函数关系图便于观察波动函数与子区间长度间的幂律关系,斜率为标度指数。当标度指数h(q)取值独立于q,则认为时间序列x(i)和y(i)间长程交叉相关性的分形特征是单标度的,否则,时间序列x(i)和y(i)间的交叉相关性具有多重分形特征。若h(q)取值大于0.5,时间序列x(i)和y(i)间的交叉相关性过程是一个长记忆过程,具有持久性;若h(q)小于0.5,两个时间序列的交叉相关性是一个反持久性过程,即若某一时刻两个时间序列之间的交叉相关性上升,则下一时刻很有可能下降。 根据MF-CCA模型,可以得到两个时间序列交叉相关性的多重分形特征以及它们交叉相关性的持久性,在此基础上,采用Kwapien等提出的去趋势交叉相关性系数(q-th Dependent Detrended Cross-Correlation Coefficient,ρq(s))作为量化两个时间序列间交叉相关性强弱的指标[22]。 (8) 本文对Cao等提出的多重分形去趋势非对称交叉相关性分析MF-ADCCA模型进行修正,对中国A股指数和国际股指的收益率、波动率进行非对称性分析[20]。对(Multifractal Asymmetric Detrended Cross-Correlation Analysis,MF-ADCCA)模型进行以下三个方面的修正:第一,MF-ADCCA模型是建立MF-DCCA模型的基础上,而本文是建立在MF-CCA模型的基础上,因此对非对称性MF-CCA模型进行修正;第二,引入相同样本期股票价格指数变量作为非对称性方向判断的依据,以股价指数值的变化特征来判断市场行情,分别探讨上涨、下跌行情时股指间的日收益率和日波动率的相关关系;第三,不同于采用标度指数衡量交叉相关性强弱,本文结合去趋势交叉相关性系数量化相关关系。 步骤一、二与MF-CCA模型中的相同,其中x(i)和y(i)是两个股价指数日收益率或日波动率时间序列。 步骤三:存在长度为N的股价指数x时间序列p(i),该股价指数收益率时间序列即为x(i),p(i)日期对应股价指数收益率时间序列x(i),对p(i)按照X(j)、Y(j)的划分子区间的方式进行分割: 当v=1,2,3,…,NS时, P(v,k)=P((v-1)s+k) (9) 当v=NS+1,NS+2,NS+3,…,2NS时, P(v,k)=P(N-(v-NS)s+k) (10) 步骤四:对每个子区间v采用最小二乘法进行局部拟合: Pv,k=αv+βvk (11) 若斜率βv>0,则说明股票价格指数x子区间v内的股票价格指数呈上涨趋势,若斜率为负,则反映股票价格指数x子区间v内的股票价格指数为下跌状态。 步骤五:方向性的波动函数为: (12) (13) 步骤六:对不同取值的s,重复上述步骤,对于每一个分割长度s,可求出对应的方向性波动函数值,所得方向性波动函数用于计算方向性交叉相关系数: (14) (15) (16) 相比深圳证券交易所,上海证券交易所的开放程度更高,发展更成熟,市场规模更大,因此本文采用上证综指衡量中国A股市场的整体表现。所采用的样本股票价格指数为上证综指(SSEC)、美国道琼斯指数(DJIA)、英国富时100指数(FTSE100)、德国DAX30指数(GDAXI)、香港恒生指数(HSI)、日本日经255指数(N255)、韩国综合股价指数(KOSPI200)、印度孟买SENSEX指数(SENSEX)、巴西圣保罗指数(BVSP)以及俄罗斯莫斯科指数(RTS)。所有数据来源于Wind数据库。样本期间为2010年1月至2020年3月,在样本期初期,为欧洲债券危机阶段。2013年6月发生了“钱荒”事件,2014年7月至2015年6月为中国内地股市快速上涨阶段,2015年下半年发生“股灾”,2018年3月美国总统特朗普签署对华贸易备忘录,中美贸易战开始,2020年初,发生了石油价格战以及疫情蔓延,美国股指十天内发生了四次熔断。因此在样本期内,既包括熊市,也涵盖牛市;既发生了股市震荡的区域性和全球性事件,也存在股市行情稳定的时期。 股票价格指数日收益率采用自然对数形式,计算公式为: (17) 其中,rt为股票价格指数在第t天的日收益率,Pt为股票价格指数在第t天的收盘价。股票价格指数日波动率采用German和Klass的方法,计算公式为[23]: vt=0.511(Ht-Lt)2-0.019[(Ct-Ot)(Ht+Lt-2Ot)-2(Ht-Ot)(Lt-Ot)]-0.383(Ct-Ot)2 (18) 其中,Ct、Ot、Ht和Lt分别为股票价格指数在第t天的收盘价、开盘价、最高价以及最低价。 图1为上证综指日收益率和其他股指日收益率间ln(Fq(s))~ln(s)的函数图。实证研究过程中q的取值范围为[-4,4],间隔值为0.2,当q取负值时,波动函数呈大幅度不规则变化,因此q最终取值范围为[0.4,4]。Watorek等在采用MF-CCA模型处理金融时间序列时,也存在类似问题,反映了上证综指日收益率和其他股指日收益率发生小幅波动时,不存在交叉相关性[18]。当q≥0.4时,波动函数Fq(s)和子区间长度s之间均存在幂律关系,标度指数h(q)值独立于q,故认为上证综指日收益率和其他股指日收益率间发生较大幅度波动时存在交叉相关性,且该交叉相关性具有多重分形特征。除了印度SENSEX指数,上证综指日收益率与其他股指日收益率在发生中等幅度波动时,交叉相关性的标度指数均大于0.5,说明这种情况下的交叉相关性具有持续性和长记忆性,但标度指数随着日收益率波动幅度的增大而减小,说明此时的交叉相关性持续性降低甚至出现反持续性。 图1 日收益率序列ln(Fq(s))~ln(s)的函数关系 图2 日波动率序列ln(Fq(s))~ln(s)的函数关系 图2为上证综指日波动率和其他股指日波动率间ln(Fq(s))~ln(s)的函数图,q最终取值范围为[0.6,4],间隔值为0.2。波动函数与子区间长度之间存在幂律关系,且在不同波动幅度下,标度指数都显著比图1中日收益率下的标度指数大,说明股票价格指数间日波动率的交叉相关性存在多重分形特征,且交叉相关性之间存在较强的长记忆性。 中国内地股票市场主要通过香港与其他地区的股票市场进行连接[3,10],因此上证综指与恒生指数的相关性会显著高于与其他指数的相关性,但从图1和图2中观察标度指数,相比起其他股票市场指数,上证综指与恒生指数日收益率、日波动率交叉相关性的持久性普遍较低,因此不能仅靠标度指数反映两个金融时间序列间的交叉相关性,需要用到交叉相关性系数做进一步分析。 由上面的实证分析结果可知,上证综指与其他市场的股票价格指数的日收益率、日波动率之间均存在多重分形特征的交叉相关性,且通过标度指数反映交叉相关性的持续性,但标度指数仍无法反映交叉相关性的强弱,而去趋势交叉相关性系数能够量化这一相关关系。图3、图4分别描述q=2时,上证综指与其他市场的股票价格指数日收益率、日波动率间的去趋势交叉相关性系数,并以2015年股灾作为分界点,展示2010年1月至2020年3月、2010年1月至2015年12月、2016年1月至2020年3月三个样本期间的实证结果。图5和图6分别对2016年至2020年不同时间标度下的上证综指与其他市场指数间日收益率、日波动率的交叉相关性系数进行对比。 由图3可知,不同时间标度s下,除了巴西圣保罗指数和俄罗斯莫斯科指数外,上证综指和其他股票价格指数日收益率之间的交叉相关性都有不同幅度的增大趋势,即2010年1月至2015年12月样本期内的交叉相关性系数整体上小于2016年1月至2020年3月样本期间内的系数,其中,上证综指和道琼斯指数、恒生指数、韩国综合股价指数、印度孟买SENSEX指数日收益率的交叉相关性增长较为显著。结合图5,上证综指与恒生指数日收益率的交叉相关性最强,与美国道琼斯指数、韩国综合股价指数也表现出较强的交叉相关性,上证综指与金砖国家股票市场指数日收益率间的交叉相关性最弱,认为贸易是导致中韩、中美股票市场间相关性大幅增强的主要传导机制;Gong等发现2018年开始的中美贸易战提高了两国股票市场间的风险传染程度[24]。此外,不同时间标度下,相关关系呈现不同的特征。上证综指和巴西圣保罗指数、俄罗斯莫斯科指数日收益率间的交叉相关性虽然在短时间标度里上升,但从较长时间跨度来看,日收益率的交叉相关性在下降,是后半段样本期间内与上证综指交叉相关性最弱的两个指数。 图3 日收益率序列交叉相关性系数 图4 日波动率序列交叉相关性系数 波动率衡量了股价变动幅度,是反映股票市场风险水平的指标,图4的结果反映了上证综指和其他市场指数间风险水平的相关性强弱。可以发现有如下三个特点:(1)相比起前半段样本期间,后半段样本期间内,除了香港恒生指数,其他指数与上证综指日波动率的交叉相关性都有较大幅度的上升,说明风险在全球金融市场里传染强度的增大,一方面,中国A股市场受其他市场波动的影响的程度增大;另一方面,中国A股市场对其他市场波动的影响力也在增大。(2)在2015年后的样本期间内,时间标度变化时,上证综指与英国富时100指数、德国DAX30指数、韩国综合股价指数日波动率间交叉相关性的强弱和变动趋势相似,上证综指与美国道琼斯指数、香港恒生指数、日经255指数日波动率间的交叉相关性也呈现一种相似的变动幅度与数值特征,而上证综指与金砖国家股票价格指数日波动率间的交叉相关性却具有另一种相似的变动特征,这在一定程度上反映出印度、巴西、俄罗斯股票市场面临着相似且不同于其他成熟股票市场的风险水平。(3)2015年以后,当时间标度取值较小时,即短期来看,上证综指与恒生指数、道琼斯指数波动率的交叉相关性最强,这反映了中国香港、美国股票市场的波动能够在较短时间内对中国A股市场产生影响,从中期来看,中国A股市场与中国香港、日本、韩国股票市场风险的相关性最强,而与金砖国家股票市场风险的相关性始终在最低水平。 图5 指数间2016—2020年日收益率序列的交叉相关性系数 图6 指数间2016—2020年日波动率序列的交叉相关性系数 通过对图3与图4分析可知,在不同的样本期间内,股票价格指数之间的交叉相关性均存在差异,为了更清晰把握上证综指与其他指数间交叉时变相关性,本文运用滚动窗口模型动态计算指数间日收益率、日波动率的去趋势交叉相关性系数,借鉴学者Wang等的实证过程,选择滚动窗口为250个交易日,步长为1,时间标度s=30,q=2,图7与图8为实证结果[15]。Ruan等认为,通过滚动窗口模型计算得到去趋势交叉相关性系数,可以反映变量间相关关系的时变性,从而分析不同事件发生对变量间相关性的影响[25]。此外,为了避免结果的偶然性,本文对时间标度取值为60、90的情况也进行了实证分析,均得到相近的系数大小与变动趋势。 图7 滚动窗口模型下的日收益率序列交叉相关性系数 图8 滚动窗口模型下的日波动率序列交叉相关性系数 从图7与图8可以发现,上证综指与其他指数日波动率交叉相关性比日收益率交叉相关性变化幅度更大,能更敏感反映市场变化。上证综指与其他市场指数日收益率间的交叉相关性在2011年时逐步降低,此时欧债危机逐步缓和;上证综指与恒生指数、日经255指数、韩国综合股价指数、印度孟买SENSEX指数日收益率与日波动率的交叉相关性在2013年有上升趋势,同年与俄罗斯莫斯科指数日波动率的交叉相关性也有显著上升趋势,具有区域聚集性,反映出中国2013年“钱荒”事件对周边国家和地区股票市场产生了影响。2014年第三季度至2015年第二季度末,中国内地股票价格指数大幅上涨,中国A股与美国、英国、德国、日本和韩国间股票市场指数日收益率的相关性明显走强,与印度、巴西间的相关性有小幅度增加,但这期间内,上证综指和其他市场指数日波动率间的相关性无明显变动,甚至出现了下降。2015年下半年中国经历了“股灾”,除了俄罗斯的股票价格指数,其他市场的股票价格指数与上证综指日收益率和日波动率的交叉相关性在2015年均存在明显增强,同年上证综指与俄罗斯莫斯科指数日波动率的交叉相关性系数也有增加趋势,揭示了2015年的股市震荡显著增加了中国与其他地区股票市场间的关联,且带来的影响比2013年“钱荒”事件的影响范围更广、更强。2018年以后,除了俄罗斯股票市场,其他股票市场与中国股指日收益率、日波动率的相关性又上升到了新高度,与2018年3月美国总统特朗普在白宫签署对华贸易备忘录事件的时间线相吻合。2020年以后,上证综指与其他股价指数日收益率的交叉相关性均呈现增强趋势,日波动率的交叉相关性均大幅度上升,此时正受新冠肺炎疫情以及石油价格战影响,金融市场大幅度震荡,2020年3月里的十天内,美股发生了四次熔断,国际股票市场间波动率的相关性骤然上升。 通过滚动窗口模型计算得到了股票市场指数日收益率、日波动率间随时间变化的交叉相关性。由实证分析可以发现,当中国股票市场指数出现大幅下跌时,中国A股市场与其他股票市场日收益率的相关性增加;当发生股市震荡、市场不确定性增加时,中国A股市场与其他股票市场日波动率的相关性出现明显增加,体现了风险的跨市场传染,当一个地区出现危机时,其他地区出现危机的可能性增加。 实证研究发现,当金融市场震荡时,比如发生欧债危机、2013年“钱荒”、2014年与2015年后半年中国股价指数的大幅上涨与下跌、2018年中美贸易战、2020年新冠肺炎疫情与石油战为背景的美国股价指数熔断,国际金融市场股价指数的日收益率和日波动率相关性显著增强,而其他时间段内,指数间的交叉相关性保持稳定甚至降低。为了进一步验证下跌行情比上涨行情更能提升股价指数间的相关性,本文借鉴MF-ADCCA模型,结合交叉相关性系数,量化不同时间标度下,上涨、下跌行情时的交叉相关性,图9、图10和图11为实证结果,图9刻画了股市在上涨或下跌行情下,上证综指与其他股指间的日收益率和日波动率的交叉相关性,反映上证综指与其他股指间收益和风险的联动性,其中,先刻画上证综合指数与其他股票市场指数日益率序列间的非对称交叉相关性,然后刻画上证综合指数与该市场指数日波动率序列间的非对称性交叉相关性。图10、图11分别用于对比上证综指与不同股指间的日收益率和日波动率的非对称交叉相关性。 图9 指数间非对称性交叉相关性系数 图10 指数间日收益率序列非对称交叉相关性系数 图11 指数间日波动率序列非对称交叉相关性系数 从指数间日收益率的交叉相关性角度分析,无论时间标度大小,Δρq(s)都小于零,存在明显的非对称性,即上证综指下跌时,与其他股票价格指数日收益率的交叉相关性都比上涨时大。当上证综指短期内为上涨行情时,与恒生指数、韩国综合股价指数、日经255指数、英国富时100指数的交叉相关性较强,当上证综指长期内为上涨行情时,与恒生指数、美国道琼斯指数的交叉相关性较强;当上证综指短期内为下跌行情时,与中国香港、日本以及韩国股票市场指数的交叉相关性最强,但当上证综指下跌行情持续时间越来越长,与其他股票市场的交叉相关性系数具有增大趋势,当上证综指长期内为下跌行情时,与中国香港、美国股票市场指数的交叉相关性最强,与印度股票市场指数的交叉相关性最弱。 从指数间日波动率相关性的角度分析,除了与俄罗斯股票市场指数,上证综合指数与其他市场指数日波动率的非对称交叉相关性系数Δρq(s)小于零,存在非对称性,反映了中国A股相比起上涨行情,下跌时与其他股票市场日波动率的相关性更强,体现了风险的跨市场传染效应,其中,当上证综指下跌时,与金砖国家股票市场日波动率的交叉相关性最弱,中日、中韩、中美、中英以及中德股票市场日波动率间的交叉相关性相近。 近10年来全球经济贸易、金融市场联系日益紧密,也发生多次贸易争端、石油价格战、新冠肺炎疫情等区域性或全球性的重大事件,金融体系日益复杂,研究国际股票市场间的相关性具有重要的现实意义。本文在金融市场扩大开放的背景下,结合经济基础假说、金融一体化以及市场传染假说对全球股票市场非对称交叉相关性进行量化研究,得出以下结论: 第一,中国A股市场与其他股票市场之间的交叉相关性具有多重分形特征,传统的线性模型并不适用于刻画股票市场间的相关关系,上证综指的走势除了受自身过去收益、波动的影响,还会受到其他股票市场历史信息的影响。在不同的时间标度下,国内外股票市场间的交叉相关性存在差异。在短期内,上证综指与恒生指数、韩国综合股价指数日收益率的交叉相关性较强,与恒生指数、道琼斯指数日波动率的相关性较强,但随着时间标度增加,上证综指与道琼斯指数日收益率的相关性更加紧密,与日经255指数波动率的相关性也呈现增长趋势。因此,当持有海外资产时,随着投资期限应动态调整不同市场资产的权重,进而分散投资风险。 第二,国际市场的日收益率、日波动率间交叉相关性存在时变性。近5年来中国A股同其他股票市场间的相关性发生了变化,中美股票市场间的相关关系已经超过了中韩、中日股票市场间的相关关系,中韩、中日、中英、中德股票市场间的相关关系相近,中国A股市场与金砖国家印度、巴西、俄罗斯的股票市场间的交叉相关性最弱。进一步发现2015年后中国A股市场与美国、韩国以及印度股票市场收益率的交叉相关性呈现较大幅度的增强趋势,与中国香港、英国、德国以及日本股票市场收益率的相关关系小幅增强,中国A股市场与其他八个国家股票市场波动率的交叉相关性也大幅增强,这正好体现了中国资本市场进一步扩大开放与金融一体化进程的逐步推进。 第三,中国金融市场发生震荡或国际市场上出现恐慌时,会提高中国A股与其他股票市场指数收益率之间的交叉相关性,尤其会显著改变指数日波动率之间的交叉相关性,风险发生扩散和传染。根据实证结论,除了金融一体化进程的推进,2018年开始的中美贸易战与2020年初以美股熔断为标志的金融震荡是提高国际金融市场间相关关系的主要原因。2020年初石油价格战和新冠肺炎疫情的影响,使得市场流动性紧缩,影响投资者信心,个人投资者的从众行为以及机构投资者的合成谬误,导致了股市的大幅波动,美国三大股指熔断,韩国、巴西等国家股价指数相继触发了熔断机制,通过滚动窗口模型下的交叉相关性系数,发现2020年后股票市场间相关性显著上涨。 第四,中国A股市场与其他国家或地区股票市场指数间存在非对称相关性。在任意时间标度内,上证综指处于上涨行情时,与其他指数日收益率间的相关关系都比上证综指处于下跌行情时小且不稳定,这折射出熊市更能提高信息的传递效率,股市崩盘风险容易被迅速传染,进而引发全球的系统性股市崩盘风险,也反映了中国股市在国际金融市场上已具备了一定影响力。 与此同时,中国金融市场进一步扩大开放,金融体系的复杂性和脆弱性也随之增加。通过本文分析,得到以下启示:第一,指数间日波动率的交叉相关性能对市场状况作出敏感反应,应对该指标进行监控并及时作出预警,可以有效防范风险传染;第二,对时间标度的考量,能为市场参与者预测行情提供更多维度的参考,通过分析短期、中期和长期股票市场指数日收益率间的交叉相关性,结合其他股票市场指数的历史走势,投资者可以对中国股市走势进行预测;第三,相比其他国家的股票市场,新兴国家如印度、巴西和俄罗斯的股市与中国股市指数间的收益率、波动率交叉相关性较低,故配置新兴国家资产可用于分散投资风险。

(二)去趋势交叉相关性系数

(三)多重分形非对称交叉相关性(MF-ADCCA)模型及其修正

四、实证分析

(一)数据选取

(二)股票价格指数间的交叉相关性特征

(三)股票价格指数间交叉相关性及其时变性量化

(四)股价指数间交叉相关性的非对称性特征检验

五、结论与启示