铅炭电池在“双碳”目标实现过程中的应用前景分析

沈浩宇,王振波

(哈尔滨工业大学化工与化学学院,黑龙江 哈尔滨 150001)

0 引言

习近平总书记于 2020年提出了中国的“双碳”目标[1]。利用新能源发电是实现“双碳”目标的必经之路,但新能源中光伏和风力发电具有气象不稳定性,因此需要接入储能系统,提高电力系统的稳定性。宁夏省已经明确储能配置标准:按照不低于新能源装机容量的 10 %,连续储能 2 h 以上的原则配置储能装置[2]。如果按照此标准计算,到2030年安装的新能源发电装置[3]需配置 240 GW•h储能装置。发改委发布的《中国 2050年光伏发展展望(2019)》中描述,到 2050年中国光伏的装机容量将达到 5 000 GW[4],意味着届时仅配套光伏发电的储能就将达到 TW•h 量级。电化学储能具有场地制约因素少,响应速度快,能量转换效率高等优势。在其它二次电池未取得大规模市场应用验证之前,储能电池仍然以铅酸电池和锂离子电池为主。从 2016年到 2020年,中国铅酸电池的产量从 20 553万 kV•A•h 增长到 22 736 万 kV•A•h[5],而且锂离子电池的出货量已经从 65 GW•h 增长到了158.5 GW•h[6]。虽然铅酸电池仍是产量最大的二次电池,但是锂离子电池这 5年的增长率是铅酸电池的 10 倍。在移动用二次电池领域,锂离子电池依靠其高比能量特性取得市场的主导地位,但在固定场所使用的储能领域,铅酸电池能否与锂离子电池相抗衡?

传统铅酸电池直接应用到新能源储能场景中,存在负极不可逆硫酸盐化的问题,无法满足储能场景对电池部分荷电态循环使用模式的要求。ALABC 从 20 世纪 90年代就组织铅酸电池企业和研究机构共同开发满足储能应用要求的新一代铅酸电池。胡信国将这种负级加炭材料的新一代铅酸电池称之为第三代铅酸电池——铅炭电池[7]。国标 GB/T 36280—2018 中将这种正极为二氧化铅,负级为铅炭复合电极,电解液为硫酸溶液的蓄电池定义为铅炭电池。本文中,笔者为区分铅炭电池与传统铅酸电池的性能及应用场景的差异,将传统铅酸电池仍称之为铅酸电池,而将适宜应用到储能场景的铅酸电池称之为铅炭电池。从铅炭电池成本和铅资源社会存量两个角度分析后认为,铅炭电池在“双碳”目标实现过程中将承担起电化学储能的重要责任。

1 铅酸电池的成本分析

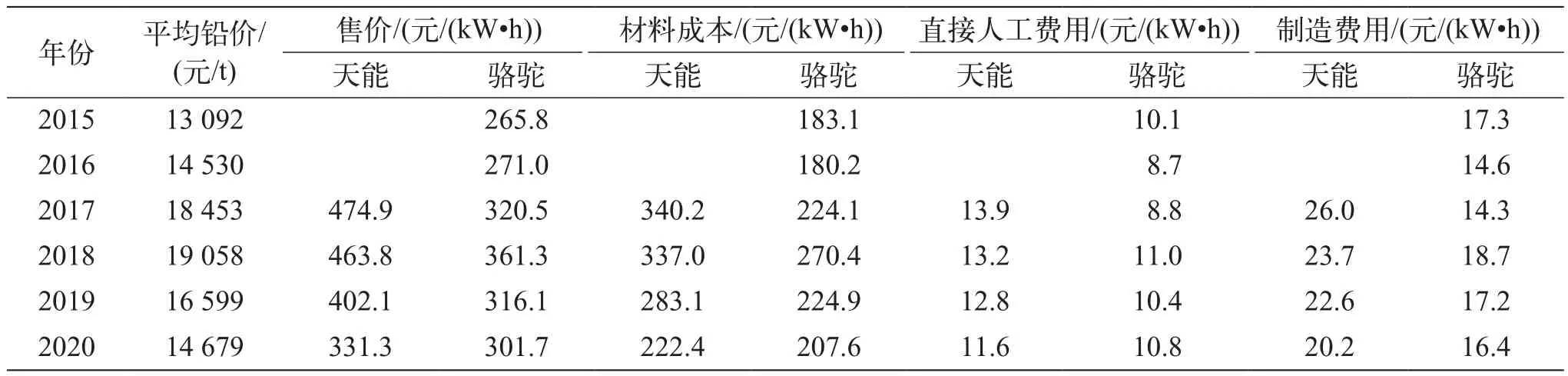

中国的铅酸电池市场结构中,轻型动力电池占比和起动型电池占比合计超过了 80 %[8]。依据表 1中的公开数据[9-16],分析天能和骆驼这两家上市公司的成本构成与铅价的关系,可了解中国在动力铅酸电池和起动电池领域的制造水平。骆驼[15]和天能[8]都披露,铅及其合金占其电池成本的 70 %。图1显示了铅价与起动电池、动力电池的材料成本有很好的线性相关性,决定系数 R2在 0.95 左右。由此可以推算,当铅价为 6 000 元/t 时,起动电池的材料成本是 116.4 元/(kW•h),动力电池的材料成本是141.4 元/(kW•h)。相对于 2015~2020年铅均价时的材料成本,铅酸电池的材料成本将下降 50 %。当铅价只有 4 500 元/t 时,包含人工和制造成本在内的电池总成本会下降 50 %。在现有的铅酸电池技术及制造水平下,随着铅价的降低,铅酸电池可以重新建立起相对于锂离子电池的成本优势。而铅的价格,取决于供需关系和铅的再生加工成本。河南豫光每吨铅的加工费只需 1 100 元[17],所以在现有的铅回收技术及能耗水平下,铅价有巨大的下降空间。铅材料于铅酸电池的成本关系同样适用于铅炭电池。

图1 起动电池和动力电池材料成本与铅价之间关系

表1 天能、骆驼公司年报中关于铅酸电池营业额与成本统计

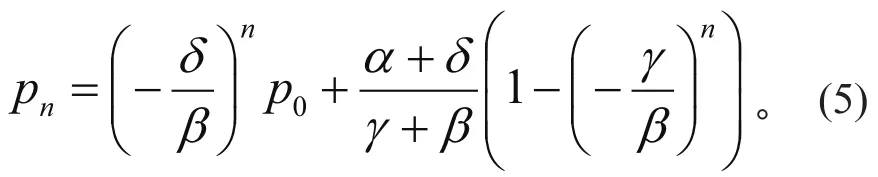

2 基于蛛网模型的铅价变动规律

既然铅是铅酸电池成本中占比最高的部分,那么铅的价格走势就对铅酸电池的市场竞争力有重要的影响。图2统计了从 1993年以来 LME 的铅结算价。从 1993年到 2003年底,铅均价为 517 美元/t。从2003年9月的 520 美元/t 开始,到 2006年6月,国际铅价平均达到了 985 美元/t 的水平。从 2006年6月到 2007年10月10日,铅价飙升至 3 890美元/t 的历史最高点。进入 2010年之后,铅价相对稳定在 2 315 美元的价位进行震荡。

图2 1993年至 2021年伦敦有色金属交易所铅价的波动曲线

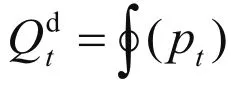

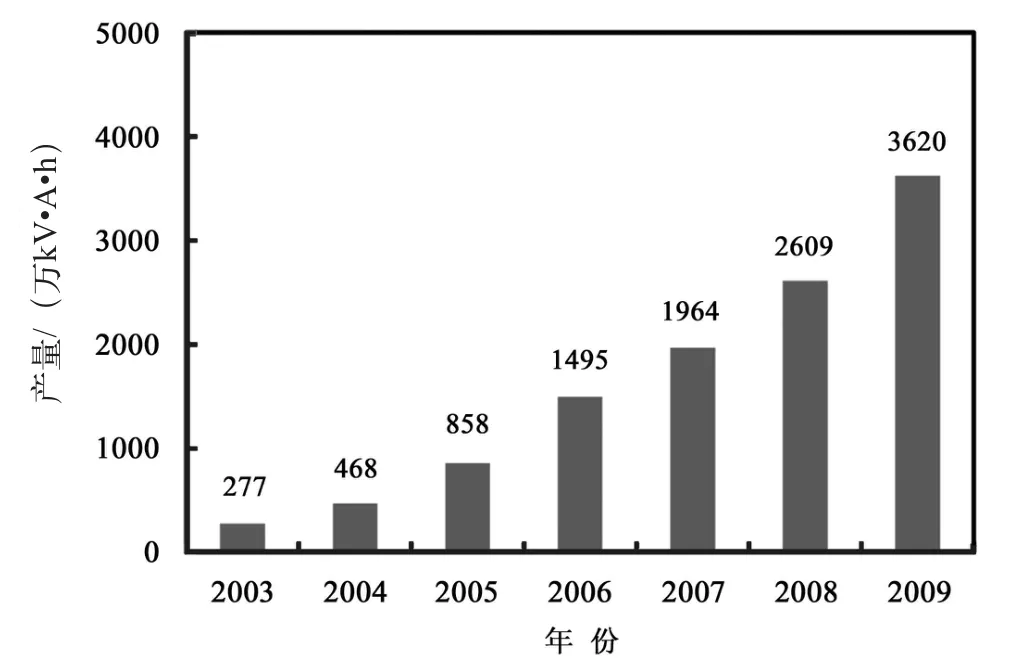

因为供需平衡时,

所以整理后得到

当公式(4)中t分别等于 1、2、……、n后,整理得到

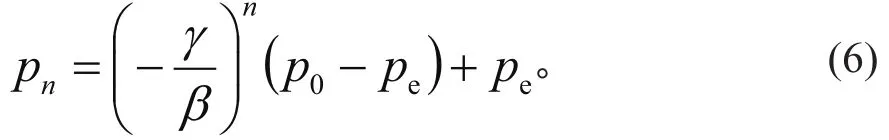

图3 铅价变动的蛛网模型

3 引发铅价进入发散模式的原因分析

铅消费能力与机动车数量密切相关[19]。由图 4可见,从 1992年到 2003年,中国的汽车保有量年复合增长率约为 12 %,而铅消费量的年复合增长率也接近12 %的水平[20]。中国的采矿业和制造业同步发展,并未引起铅的供应紧张。2003年中国还净出口铅41万 t[21]。1992年全球的铅消费量为526.9 万 t,而2003年为672 万 t,即年复合增长率为 2.24 %。2003年中国的铅消费量占全球的比率还未到 16 %。

图4 1990~2020年全球及中国铅消费量

如果将年复合增长率作为供给曲线斜率,也就是令β1=0.0224,再将 1990~2003年期间的最高铅价(853 美元/ t)作为 p0,最低铅价(338 美元/t)作为 p1,把均价(517 美元/t)算作 pe,分别代入公式(4)和(6)中,就可以计算出这一阶段需求曲线的斜率 γ1为 0.0119。从 2003年到 2008年,全球铅消费年复合增长率达到了 5.22 %,相当于需求曲线斜率 γ1从 0.0119 提升至 0.0522,所以铅价的蛛网模型从收敛模式进入发散模式。从 2008年到 2020年,全球铅消费年复合增长率又回落到了 2.28 %。这期间,中国铅消费量占全球的比率稳定在 41 %~44 %,中国的铅消费水平又与全球同步,因此铅的供需体系建立了新的平衡。用同样的方法可以计算得到这一阶段需求曲线斜率 γ2为0.0195。

从 2003年到 2009年,中国的铅年消费复合增长率达到 24 %,远超过 GDP 和机动车保有量的增长率水平。拉动铅消费的是中国电动自行车市场的快速增长。这期间,铅酸电池企业无序发展[21],导致电池行业协会的统计数据不够准确。为了分析动力铅酸电池对铅价的影响,需了解动力铅酸电池的产量。电动自行车统计数据[22-23]和 Frost & Sullivan调查报告[24]呈现出,从 2005年到 2009年电动自行车用铅酸电池分别在一级市场(指电池企业将电池直接销售给整车厂家的份额)和二级市场(指电池企业将电池通过代理商销售给终端用户的份额)中需求的电池数。由此可分析电动自行车每年新增销售量与电池在一级市场需求量之间的关系,以及电动自行车保有量与电池在二级市场需求量之间的关系。

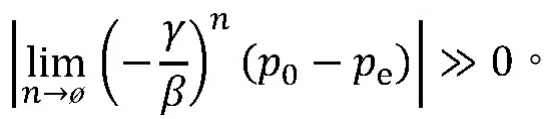

图5 分析了 2005年至 2009年新增电动自行车(包括两轮车和三轮车)产量与铅酸动力电池一级市场新增销量的关系,其中电动三轮车的产量做了乘以 2 的数据变换。图5中决定系数 R2超过了0.95,表明电动自行车年新增产量与动力电池一级市场新增销量之间具有较强的相关性。线性回归方程表示每新增 1 辆电动自行车平均安装 2.27 只的动力电池。

图5 电动自行车产量与铅酸动力电池一级市场销量关系

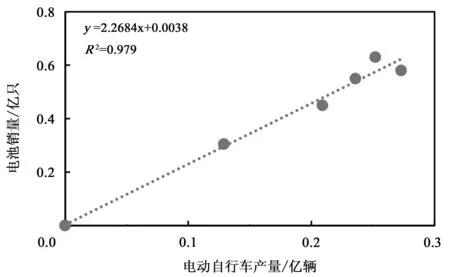

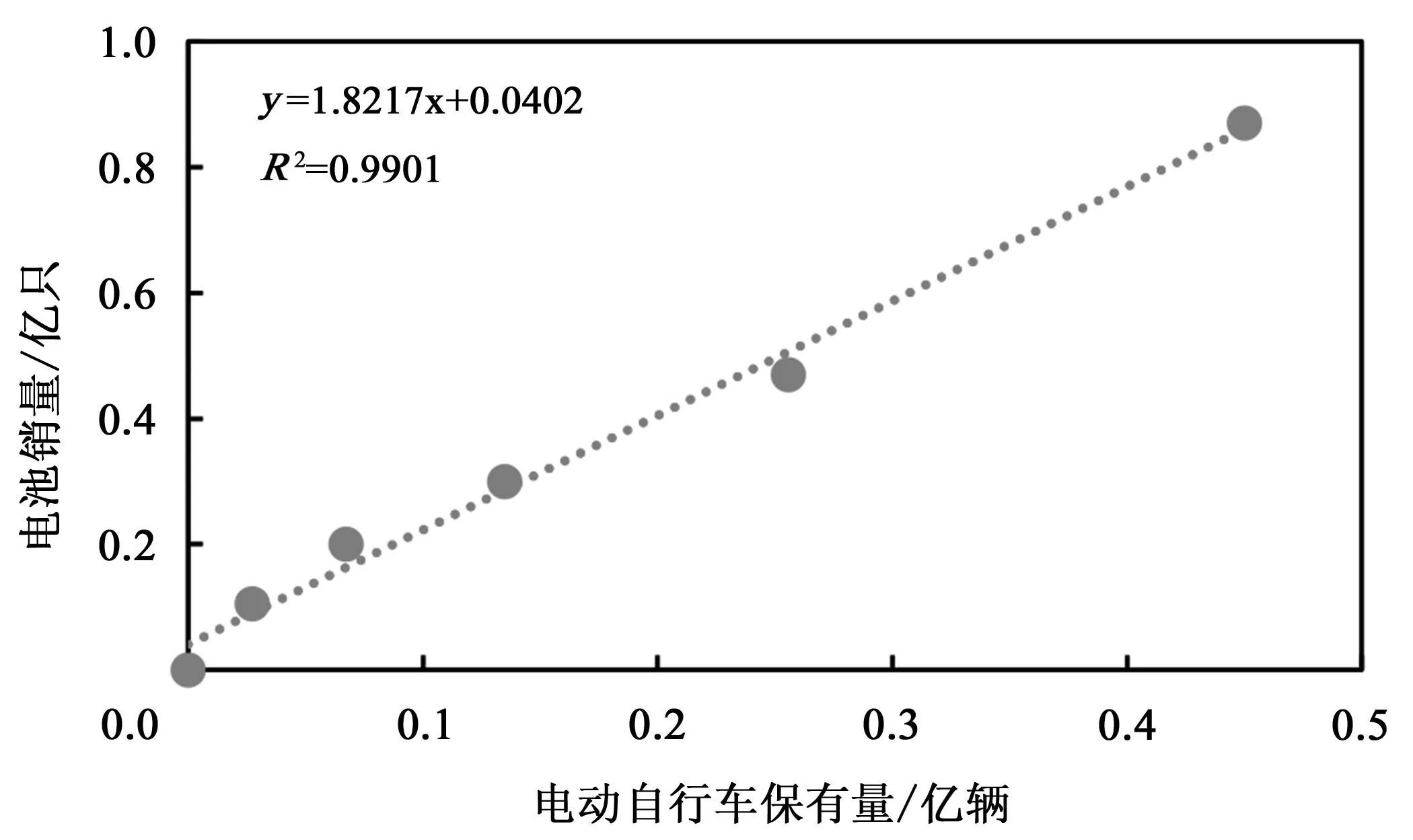

图6 分析了 2002~2006年电动自行车的保有量与对应 3 a 后的铅酸动力电池二级市场新增销量之间的关系。图6中的电动自行车 3 a 前的保有量与当年动力电池二级市场新增销量之间具有很强的相关性。线性回归方程显示,电动自行车的保有量每新增 1 辆,3 a 后就需要安装 1.822 只/a 的电池。Frost & Sullivan 的调查数据是将多种规格的产品加权处理成12 V 20 A•h 电池,即每辆新电动自行车将安装 0.544 kV•A•h 的电池,保有车辆 3 a 后需要更换0.437 kV•A•h/a 的电池。由此可以推算出,图7所示从 2003年到 2009年电动自行车用动力铅酸电池的销量。

图6 电动自行车保有量与铅酸动力电池二级市场新增销量关系

图7 2003~2009年电动自行车铅酸动力电池产量

2007年至 2009年的推算结果,比电池行业协会统计的动力电池产量[25-26]分别高出 9.6 %、41.4 %和 10.9 %。根据刘巍统计的动力电池的每 kV•A•h产品[24]的铅消耗量,计算出每年铅酸动力电池所消耗的铅量,以及占全球的铅消费量的比率。图8列出了从 2003年到 2007年铅酸动力电池用铅占每年新增的全球铅消费量的比率,特别是 2006年和2007年,动力铅酸电池用铅量已经超过了那两年全球铅消费量增量的 2 倍,意味着如果没有动力铅酸电池的市场增量,2006年和 2007年全球铅的消费量是递减的,说明 2003年到 2007年期间,全球铅需求曲线斜率提升的主要原因就是电动自行车市场的拉动。

图8 2003~2007年铅酸动力电池用铅占每年全球铅消费增量的比率

4 铅价趋势分析

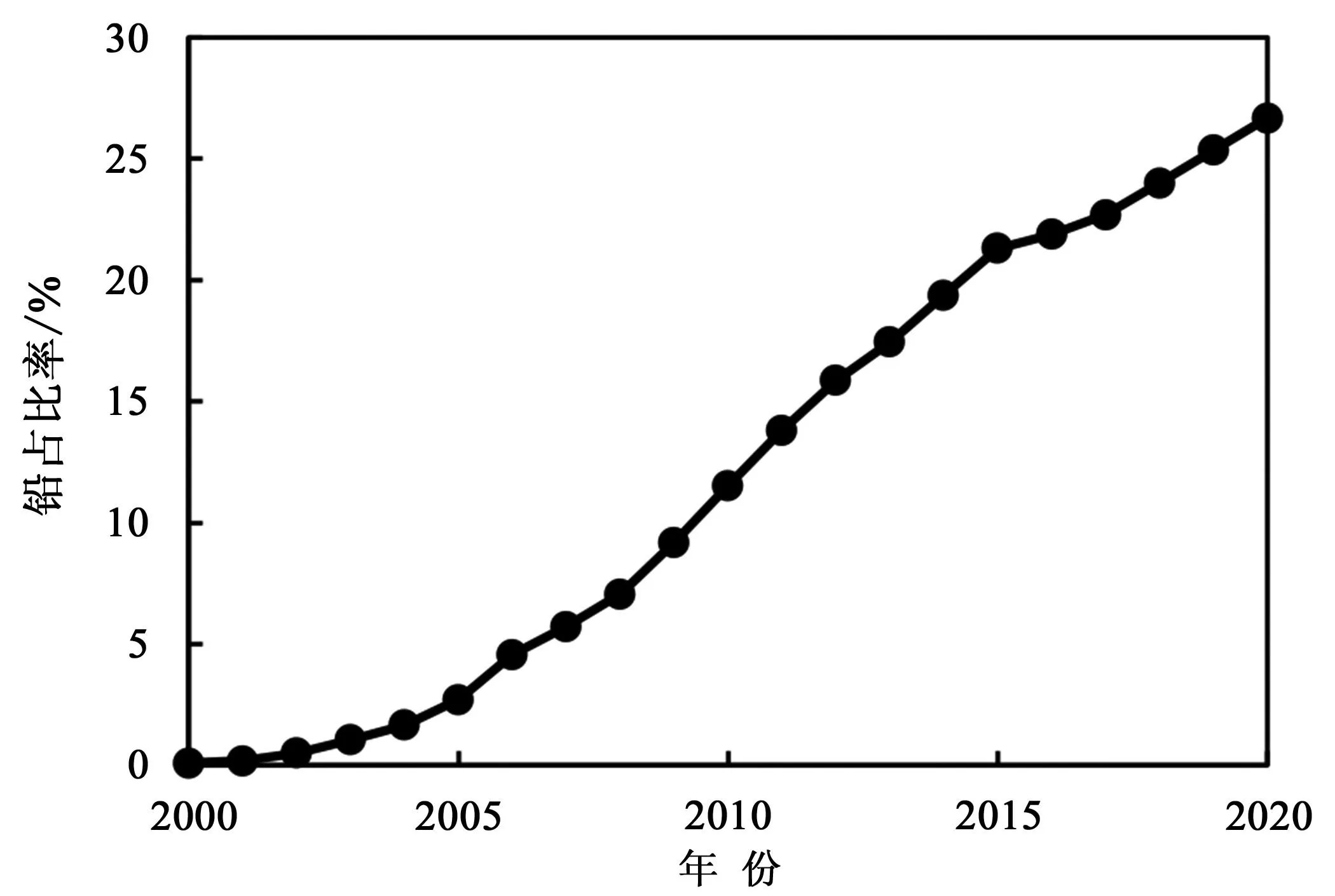

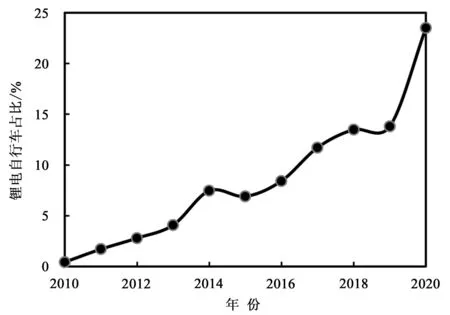

图9 列出动力铅酸电池用铅量占全球铅消费量的变化趋势。到 2020年,动力铅酸电池用铅量已经占全球铅消费量的 25 %。铅酸电池作为跟随交通工具一起移动的动力电池,相对于锂离子电池,比能量、比功率较低是其劣势。这一不足是铅原子量是锂原子量 30 倍的“基因”差异所致。只从电化学性能的角度分析,锂离子电池比铅酸电池更适合作为交通工具的动力电池。相关研究机构公布,2020年中国新售电动两轮车中锂电车的占比达到了 23.5 %[27]。结合 2020年之前的数据[22],图 10 表明在电动自行车领域,锂电车在新增电动自行车销量中的占比逐年提升,尤其电动自行车新国标正式实施之后。在通信领域,我国基站用铅酸电池需求规模逐步下降[5],接着被锂离子电池挤压的就会是动力电池市场[17],最后随着车辆电动化,还会波及到起动电池领域。

图9 2000~2020年铅酸动力电池用铅占全球铅消费量的比率

图10 2010~2020年锂电自行车在每年电动自行车销量中的占比

刘巍以铅酸电池行业为切入点,研究了铅在铅酸蓄电池产业链中的利用效率和排放动态变化规律,并且从国家层面,搭建了中国铅元素流动态分析模型,分析了中国社会经济系统中铅流量、存量动态演化。刘巍推算出,截至 2014年,中国铅使用存量从 2000年的 153 万 t 增长至 2014年的 1 198 万 t,其中铅酸电池的铅使用存量为 938 万 t[23]。

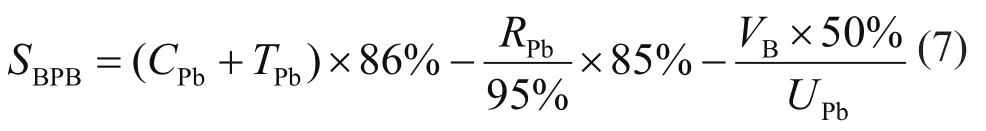

根据 2015年至 2020年中国的铅生产量和消费量统计数据[28],并且按照铅消费量中 86 % 用于生产铅酸蓄电,和再生铅的原料有 85 % 来自于铅酸电池[23],以及铅酸电池的再生回收率下限为 95 %[23],估算截至 2020年中国的铅使用存量的保守数据。关于铅[29-30]和蓄电池[31]的进出口数据对铅使用存量的影响,根据表 1 中直接材料成本占销售额 70.2 %的行业平均水平,而铅占电池直接材料成本比率为70 %[16],可按 70.2 %×70 %≈50 % 计算出铅的金额,并根据铅的进出口单价估算铅净流出量。计算每年改变的铅使用存量公式是:

式中:SBPB为电池中的铅使用存量变化,单位是万t;CPb为铅总消费量,单位是万 t;TPb为铅净进口量,单位是万 t;RPb为再生铅量,单位是万 t;VB为铅酸电池贸易顺差,单位是亿美元;UPb为铅进出口单价,单位是美元/t。

图11 在刘巍的 2014年调研的基础上,计算补充截至 2020年,中国仅在铅酸电池中已经蓄积了 2 140 万 t 的铅使用存量。铅使用存量中还有约20 % 存在于铅合金和铅材中。由 2000年中国铅合金、铅材中的铅使用存量为 41 万 t,而 2014年,铅合金、铅材中的铅使用存量 260 万 t,得出年均复合增长率为 14.1 %。如果按相同的增长率估算,截至 2020年,铅合金和铅材中的铅使用存量将达到 570 万 t。若按减半的增长率估算,铅合金和铅材中的铅使用存量为 390 万 t。因此,中国全社会铅使用存量截至 2020年应不低于 2 500 万 t。再按铅消费占比估算,全球的铅使用存量在 5 900 万 t以上。

图11 2000~2020年中国铅酸蓄电池中铅使用存量变化曲线

除了社会存量铅作为铅酸电池原料用铅的供应保障底限之外,已经累积的全社会大量铅使用存量报废后成为再生铅的原料。中国的铅锌矿共生比是2∶5[32],意味着铅精矿的产量还会因社会对锌的需求而持续累积,增加整个社会的铅存量。未来铅精矿的产量还是以锌需求为导向[24]。每年新增的铅精矿量会抵消部分铅损耗,所以整个社会的铅存量相对稳定。

因为铅的供给相对稳定,所以可以设定未来铅的供给曲线斜率 β3为 0.02。铅的需求市场已经呈现疲态,所以当铅的需求曲线斜率为负数时,假设γ3为-0.015,pe3为 400 美元。此时公式(6)中的(-γ/β)n 为正值,而且 |(-γ/β)|<1,那么价格 pn3将不会呈现螺旋式下降收敛,而是呈单调持续下降趋势,直至铅的需求曲线斜率由负值转为正值。当铅的需求曲线斜率为负值,且与铅的供给曲线斜率方向相反时,铅价的蛛网模型如图 12 所示。当铅酸电池的市场萎缩时,铅的消费需求曲线斜率为负,将导致铅价持续下降(见图 13),直至铅酸电池与锂离子电池相比,铅酸电池的性价比建立新的成本优势。铅价下降的底限是铅的再生成本,只有1 100 元/t。

图12 铅需求曲线斜率为负值时新蛛网模型

图13 铅需求曲线斜率为负值时价格变化趋势

5 储能用铅炭电池是铅的最佳用途

储能系统自身不能产生电能,是能量消耗单元。当储能系统的投资回报率超过弃电的损失率,新能源发电企业配置储能系统才更有积极性,否则弃光、弃风可能还是部分新能源发电企业选择的最经济方法。

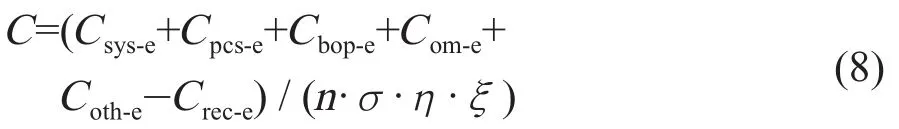

何颖源在 2017~2019年期间,走访 100 多家储能相关企事业单位和 30 余个储能电站项目后提出,容量型电化学储能电站的储能度电成本计算公式为[34]:

式中:C为度为成本;Csys-e为储能系统成本;Cpcs-e为功率转换成本;Cbop-e为土建成本;Com-e为运维成本;Coth-e为其他成本;Crec-e为电站残值;n为循环次数;σ为循环放电深度;η为系统能量效率;ξ为系统每次循环的等效容量保持率。何颖源用公式(8)计算出铅炭电池和磷酸铁锂电池的度电成本基本一致,为 0.61~0.82 元/(kW•h)[33]。

进一步分析公式(8)中的成本构成得出,电池以外部分成本约为 30~50 万元/(MW•h)[34]。随着储能系统装机规模的增加,这部分成本应该有下降的空间,可预期为 20~25 万元/(MW•h)。只有铅炭电池和磷酸铁锂电池在现有性能指标条件下,成本下降超过 50 %,储能的度电成本才能下降 50 %,达到 0.41~0.55 元/(kW•h)。该储能系统的度电成本将低于部分省市的新能源上网电价,或者低于大部分省市的峰谷电价差。新能源发电企业在不考虑电能考核处罚成本[35]的条件下,投资储能系统还能增加额外收益,而用户侧仅仅依靠峰谷价差就能持续盈利。在现有的技术条件下,铅价降低至 4 500 元/t 就能使得铅炭电池储能具有很好的财务模型。

根据浙江南都电源动力股份有限公司南都公开的 19 个电站 26 个月的运行数据和收益[35],2018年建设的储能电站的成本在 1000 元/(kW•h)左右。结合南都公司 2018年报中披露的信息,这些储能电站的储能电池为铅炭电池。这 19 个储能电站的平均收益为 0.907 万元/(MW•h•月),最高每 MW•h月均收益为 1.646 万元,每 MW•h 储能年收益为19.75 万元。7 a 的总收益为 138.25 万元/(MW•h),相对于 96.82 万元的净值,年均收益率约为 6.1%,略高于长期贷款利息。

图14 给出了南都公司某铅炭储能电站从 2019年1月至 2021年2月这 26 个月的电量消纳情况。该电站总装机容量为 12 MW•h。在运行的 26 个月期间一共消纳了 8 227.8 MW•h 电量,为储能电池容量的 685.7 倍,等同于 980 次 70 % DOD 循环。经过 26 个月的实际运行,电站的电量消纳能力没有下降趋势,电站的系统容量也没有明显的下降,从侧面佐证了铅炭储能系统实际运行是可以超过1000 次的,甚至是可以达到企业宣传的 4200 次循环寿命[36]的水平。

图14 南都某储能电站 26 个月电量消纳变化

6 储能市场对铅炭电池的技术要求分析

公式(8)中对各种储能电池性能的要求在分母中有所体现,也同样适用铅炭电池。提高循环次数 n 值,能直接体现出可降低储能度电成本。提高系统的能量效率也可有限地降低储能系统的度电成本。系统的能量效率可以通过改善电池的充电接受能力来提高,也和电池的荷电态相关。铅炭电池只能改善以上性能指标,且只适用于储能 4 h 以上的容量型储能场景和备用型储能场景,但是最新的政策层面对储能系统的储能时长的要求一般只为2 h[2]。更长的储能时长意味着更高的储能投资成本。现有的大容量铅炭电池难以满足 0.5C 以上高倍率充放电性能要求,因为铅炭电池中铅集流体的电导率只有铜箔的 8.3 %,铝箔的 13.6 %,而且长寿命铅炭电池极板、隔板都较厚,电池内阻也随着隔板厚度的增加而增大。由于材料特性和铅炭电池的结构特点,铅炭电池的功率密度与锂离子电池相差较大。需要开发出更高倍率充放电性能的大容量储能铅炭电池,以满足各种储能场景的要求。铅炭电池倍率特性的量化指标是达到 0.5C 充放电的最低限要求,达到 1C 的倍率特性将满足大部分的储能场景需求,达到 2C 的倍率特性将使得铅炭电池适用所有储能场景的需求。

7 结论

由于全球汽车产业和中国电动自行车产业的发展,铅酸电池和铅冶炼产业这几十年得到快速的发展。对已存于社会各种铅合金及铅酸电池中的近6 000 万 t铅,如不加以管控,对全社会的危害将不可估量。如此庞大的铅存量只有在可控的工业体系中代谢,才能让铅继续为人类服务,还能保证铅对人类的危害系数降至最低。Sullivan 对铅酸电池、镉镍电池、镍氢电池、钠硫电池和锂离子电池进行生命周期评价后认为,铅酸电池具有最小的生产能耗和最少的CO2和污染物排放量[37]。Daniel等构建铅酸电池回收过程中的生命周期评价给出结论:铅酸电池经再生铅方式回收,在资源消耗、大气污染物排放、废水和固废排放方面明显优于对铅酸电池填埋处置的环境影响[38]。在中国,铅酸电池行业的铅利用率和再生铅行业的铅回收率在本世纪得到了大幅提升[23]。

社会铅存量在近几十年内不会降低,铅酸电池市场的总容量也就不会减少,所以铅酸电池不会被锂离子电池完全取代。相对来说,锂离子电池占有对比能量和比功率有高要求的动力电池市场。大量退役的动力铅酸电池将再生成铅,迫使铅价下跌。用低价铅制造的铅炭电池作为储能电池,应用到固定场所。储能市场将由于铅炭电池的高安全性而接受其比能量较低的不足。低价的铅炭电池被应用到“双碳”目标的实现过程中,帮助新能源电力系统建立更安全、更稳定的电力保障。随着铅酸电池生产责任延伸制度的落实,铅元素将进入相对封闭的循环应用模式,铅污染对人类的危害将被约束至最小程度。

应根据多种储能应用场景的技术需要,持续改善铅炭电池的循环寿命,提升充电接受能力,提高比能量。最重要的是,研发出高功率铅炭电池,以适应功率型储能场景和能量型储能场景中对倍率性能的要求,使得铅元素在铅炭电池内助力“双碳”目标尽快实现。