中小企业CEO权力特征与企业绩效的关系研究

戈咏 马凤

摘要:我国中小企业家族式权力特征集中与企业绩效之间的研究很少被关注。本研究在分析CEO权力这一领域研究成果的基础上,以CEO权力特征为研究对象,采用2012-2019年新三板中小企业为研究样本,选取了120家企业共4200个数据,通过构建面板模型分析CEO权力特征与企业绩效之间的关系。研究结果表明,中小企业CEO持股比例与企业绩效有显著正面影响;两职兼任与企业绩效有显著正面影响;CEO任职期限与企业绩效有显著负面影响。因此,中小企业为了维护CEO权力特征对企业绩效的实现,应综合考虑CEO权力特征构成,并构建有效的权力特征约束机制。

关键词:两职兼任;持股比例;任职期限;企业绩效

近年来CEO权力特征与企业绩效之间的关系受到中西方学术界的关注。经营权与所有权的分离,提高了CEO的权力地位,赋予CEO较大的权力与自由。在我国中小企业经营权与所有权由CEO真实掌控,CEO成为了企业经营、管理、决策等重大事项的掌控者。CEO对权力的掌控可以减少决策所耗费的时间,提高决策的效率,但也会产生决策独断性,导致决策失误,引起严重后果。CEO同时掌控股权、兼任董事长、长期任职,在外聘董事力量较弱情况下,企业内部CEO权力对于企业经营绩效产生重大影响。因此,国内学者对CEO权力特征的研究从企业经营绩效角度切入,在委托代理理论的框架下展开讨论。然而,现有研究对CEO权力特征的分析忽略了中小企业权力垄断导致CEO权力特征集中;此外,对于中小企业的CEO权力特征集中对企业绩效产生的影响缺乏实证研究。

1.国内外研究现状

在对CEO权力特征以及企业绩效相关的国内外现有研究文献梳理后,发现国外现有研究主要从以下两个方面分析:(1)CEO权力特征产生基础与效力。Finikelstein(1992)提出CEO权力四维度,权力四维度构成CEO权力模型基本框架。(2)企业绩效的影响因素。Daily和Johnson(1997)得出了企业绩效既是CEO权力的影响因素,也是CEO权力的作用结果。Adams等(2005)指出只有当CEO对公司关键决策有重要影响力时才能对企业绩效产生影响,并验证了CEO权力集中度高的公司的股票收益更好。

国内研究主要从以下两个方面分析:(1)CEO權力特征构成与企业绩效。在国内学者研究中,刘运国、刘雯等(2007)早期对CEO权力特征构成进行分析,他们主要从CEO的任职期限、持股比重这类单一权利特征对企业绩效的作用进行分析。左晶晶和钟迪(2016)将CEO权力分为任职期限、所有权权力(持股比例)、两职兼任三大权力特征。(2)CEO权力特征作用企业绩效的条件。陶文杰和金占明(2015)通过研究CEO权力特征对企业社会责任的影响来研究其对企业绩效的间接影响。苏昕和刘昊龙(2017),基于CEO持股这一特征的调节作用,分析多元化经营对企业绩效的影响。。

国内外学者大部分主要关注CEO权力特征产生基础及具有的效力;分析了影响企业绩效的因素;CEO权力某一具体特征与企业绩效的关系。有一部分学者从CEO权力特征作用企业绩效的条件方面进行了研究。然而,国内学者对CEO权力特征的研究中,从中小企业CEO权力特征的集中来分析与企业绩效的关系研究较少。本文以此为出发点,分析我国中小企业CEO权力特征与企业绩效的关系。

2.研究假设

2.1 CEO两职兼任与企业绩效

衡量CEO结构权力的一个重要指标是CEO两职兼任(吴世农等,2010),CEO是否兼任董事长可以反映CEO结构权力的大小(陶文杰等,2015)。CEO兼任董事长时,自身被监督一面会被弱化,影响董事会决策独立性一面则会增强,与没有兼任董事长的CEO相比,兼任董事长的CEO既成了企业监督权的核心,又成了企业控制权的核心。与此同时,CEO兼任董事长,提高了CEO在董事会的话语权地位,有利于公司在竞争激烈的市场环境中迅速抓住机会,及时作出战略决策的制定。决策的目的是实现企业经营绩效的提升,因此,CEO兼任董事长使得CEO拥有较高结构权力,利于CEO做出决策,实现企业绩效。

综上,提出假设H1:

在其他条件一定的情况下,CEO两职兼任与企业绩效有显著正面影响。

2.2 CEO持股比例与企业绩效

CEO持股比例的多寡影响着CEO对董事会的抗拒能力,CEO持股比例越高,在董事会的话语权越大,对企业经营决策的影响力越大(Finikelstein,1992)。当CEO获取股权成为股东时,既要代表股东的权益,又要对企业的整体效益负责。CEO持股比例越大,越会增加对企业的依附感与归属感,将企业经营成败同个人利益与股东利益紧密结合;CEO持股比例较低,那么CEO可能会为了自己工作的稳定、长期绩效等去规避不必要的风险。因此,在企业资源水平一定的情况下,CEO持股比例较高时,CEO则拥有更多对企业经营管理的自主权,更愿意采取利于企业发展的战略决策,这将有助于企业绩效的实现。

综上,提出假设H2:

在其他条件一定的情况下,CEO持股比例与企业绩效有显著正面影响。

2.3 CEO任职期限与企业绩效

CEO任期影响CEO对企业组织变革和管理模式的创新,而变革和创新能够帮助企业在市场竞争中实现企业绩效。领导者的成功主要得益于他们自信于通过专业和职业经历等积累的系统知识和经验,具有不变性。CEO任职期限较长会坚信自己的权威,沿用过去成功的管理模式。在CEO看来,改变管理模式和领导风格并不是一件容易的事。长期任职会使得CEO对原有职位渐渐失去兴趣,行驶权力去变革组织,实现持续经营,创造企业绩效。

综上,提出假设H2:

在其他条件一定的情况下,CEO任职期限与企业绩效有显著负面影响。

3.研究设计

3.1样本与数据

本文选取2012-2019年新三板120家中小企业为研究样本,剔除缺失数据样本,最终得到4200观测值。文章采用的数据来自Choice金融数据终端,并利用CCER DATA、恒生聚源以及CSMAR数据库进行了数据完善与补充。统计软件为Stata13。

3.2变量选取和模型构建

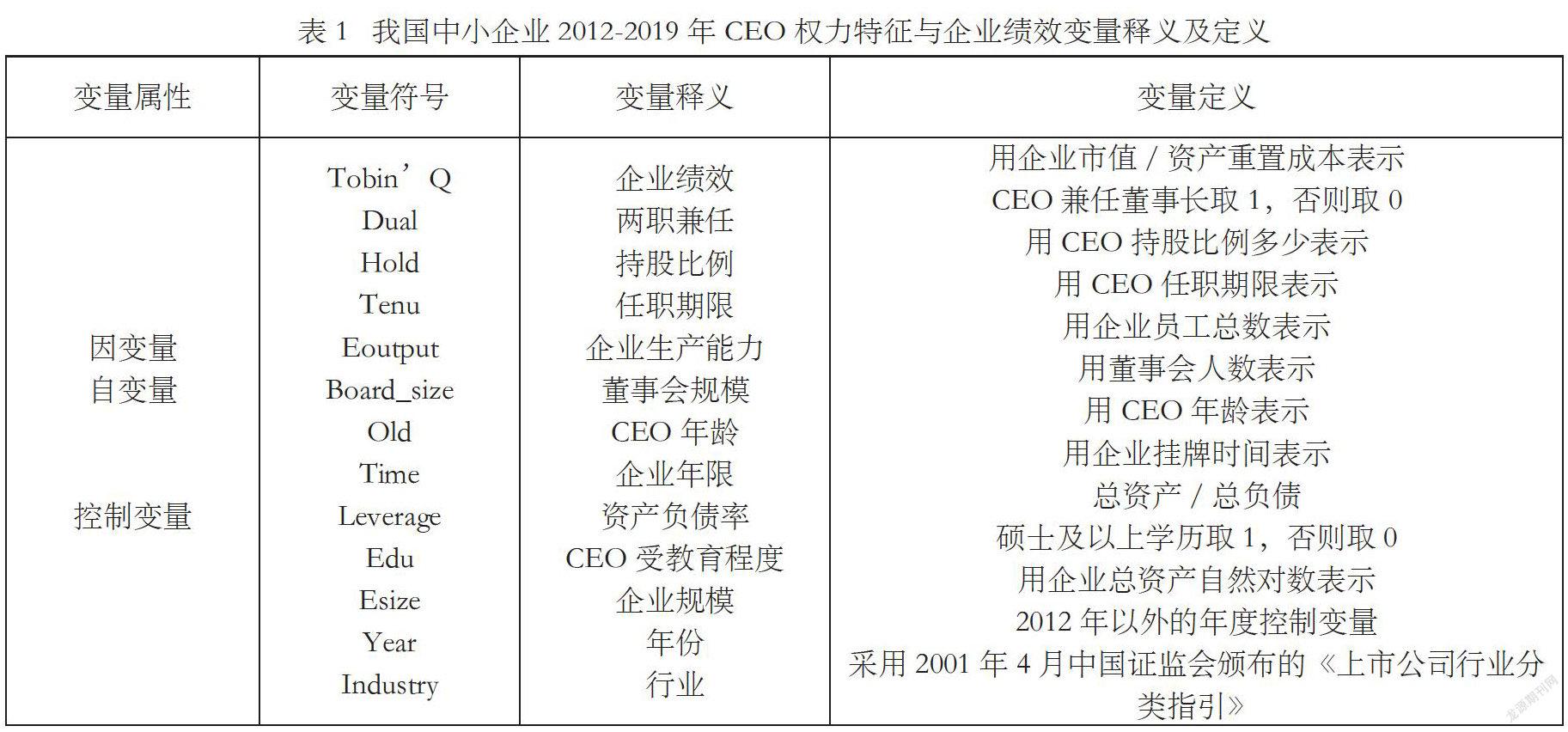

本文借鉴已有研究,进行如下变量选取,选取的变量如表1所示。

3.3模型构建

如何衡量两职兼任、持股比例、任职期限对企业绩效的影响,本文参考李四海(2015)及左晶晶和钟迪(2016)的研究成果,采用多元线性回归分析模型,检验研究假设H1、H2和H3:

Tobin’Q=β0+β1Dual+β2Hold+β3Teun+β4Eoutput+β5Board_size+β6Old+β7Time+β8Leverage+β9Edu+β10lnEsize+∑Industry+ ∑Year+ε

4.实证结果与分析

4.1变量描述性统计

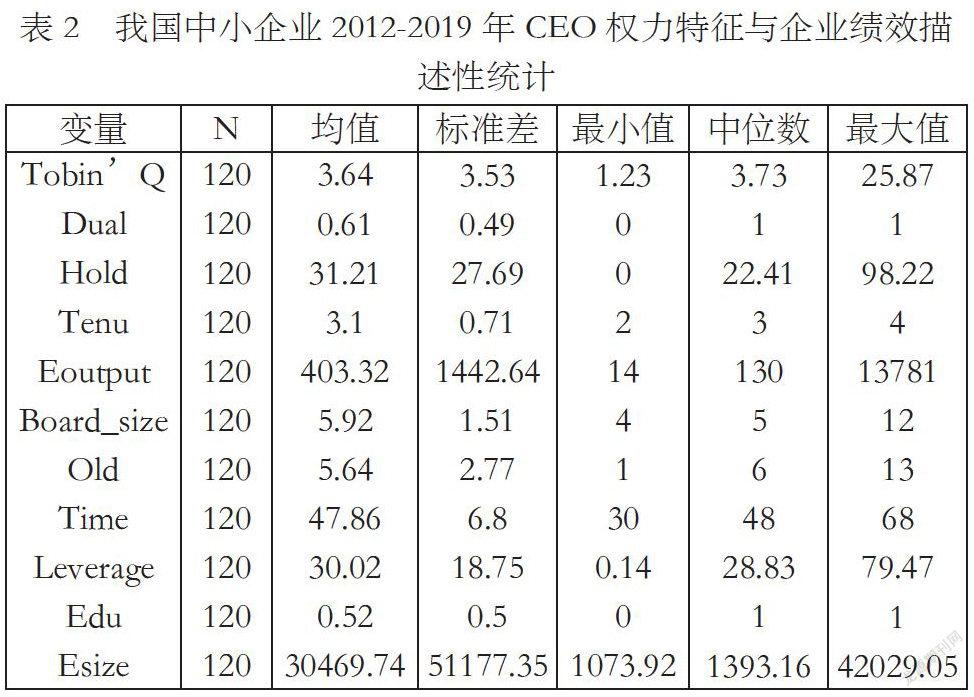

对CEO权力特征与企业绩效的关系进行描述性统计,结果如表2所示,企业绩效两极分化,最小值仅为1.23,而最大值为25.87,此外,企业绩效中位数3.73远低于最大值。企业绩效最大值和最小值差异过大,两极分化严重。两职兼任均值为0.61,持股比例均值为31.21,任职期限均值为3.10,分布不均。

4.2 CEO 权 力 特 征 与 企 业 绩 效 关 系 豪 斯 曼 检 验 结 果

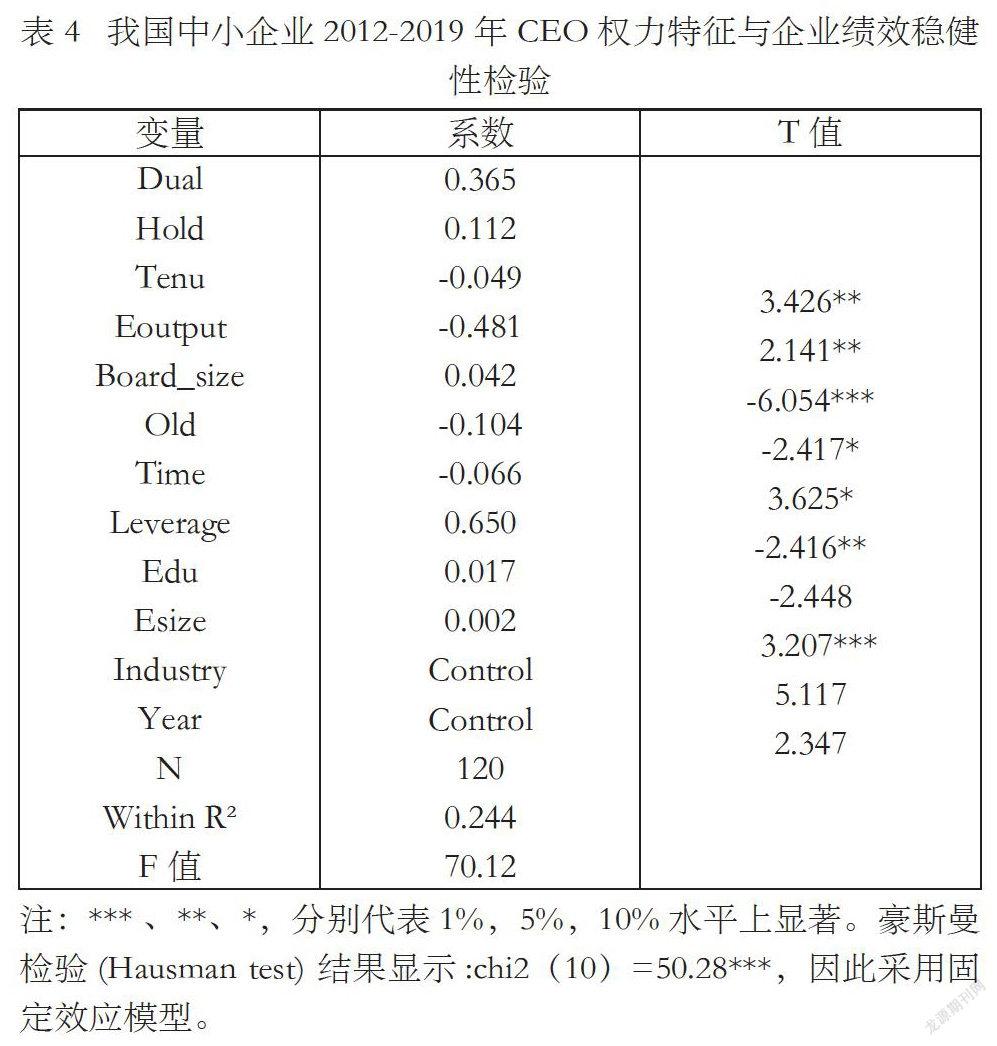

对CEO权力特征与企业绩效的关系进行豪斯曼检验结果如表3显示,Dual的回归系数显著为正,原因如下:(1)双重职务使CEO掌握更多的权力,承担更多的企业责任,企业经营管理的成败与CEO自身利益紧密相连,企业绩效的实现既是企业利益的实现也是CEO自身利益的实现;(2)企业发展重大方针政策的制定由董事会协商制定,CEO两职兼任能够让整个董事会决策和企业发展规划置于自己监督与管理之下,CEO可以及时了解到企业经营的具体情况,对企业绩效的实现做出评估和战略调整。Hold的回归系数显著为正,说明CEO在保持较高的持股水平情况下,这时企业经营的最终成果将以股权分红形式惠及到CEO自身,因其对经营管理权与所有权的掌控将激发CEO对企业发展热情,致力于实现企业经營利润,利于企业绩效的实现。Tenu回归系数显著为负,说明CEO任期较长时,对自身决策以及绝对权威的自信会让他们对于企业组织变革和管理模式创新缺乏认知;同时,对于原有职位兴趣的降低,也会使得CEO运用权利行使变革的激情降低,不利于企业绩效的实现。

4.3稳健性检验

为确保研究结果的稳健性,本文进行了以下检验,使用二分法衡量两职兼任忽视了CEO兼任副董事长以及CEO兼任董事的中间状况(吴淑琨等,1998)。本文将Dual重新赋值,CEO不兼任董事会职务时取0,兼任董事时取1,兼任副董事长时取2,兼任董事长时取3,重新检验,所得结果无实质性变化。由此证实了本文结论的稳健性。稳健性检验结果如表4所示:

5.研究结论

本文通过搜集筛选新三板中小企业在2012-2019这8年间CEO权力特征与企业绩效的指标数据,构建面板模型,研究得出如下结论:

两职兼任、持股比例与企业绩效呈现显著正面影响;任职期限对企业绩效呈显著负面影响。我国市场经济处在成长阶段,市场波动与企业高速成长为两职兼任、持股比例、任职期限现象的存在提供了合理及必要性,企业绩效的实现离不开两职兼任、持股比例、任职期限的合理作用。

参考文献:

[1]Finkelstein S.Power in top management teams: Dimensons,measurement and validation[J].Academy of Management Journal,1992,35:505-538.

[2]Daily C M,Johnson J L.Sources of CEO power nd firm finacial performance:longitudinal assement[J]. Journal of Mangement,1997,23(20):97-117.

[3]Adams R B, Almeida H, Ferreira D. Powerful CEOs and their impact on corporate performance[J]. Review of Financial Studies,2005,18(4):1403-1432.

[4]刘运国,刘雯.我国上市公司的高管任期与R&D支出[J].管理世界,2007(1): 128-136 .

[5]Tao,Wenjie,Jin,Zhanming.CEO power,corporate social responsibility, and corporate performance[J]. Journal of Tsinghua University,2015,1354-1360.

[6]左晶晶,钟迪.CEO管理者权力与公司创新投资—基于中国制造业上市公司与交互效应模型的研究[J].中国人力资源开发,2016(15):28-35.

[7]苏昕,刘昊龙.多元化经营对企业绩效的影响—高管持股的调节作用[J].经济问题,2017(4):100-107.

[8]权小锋,吴世农.CEO权力强度、信息披露质量与公司业绩的波动性—基于深交所上市公司的实证研究[J].南开管理评论,2010(4):142-153.

基金项目:青年基金项目(编号:61702009)和安徽省社科规划办项目(编号:AHSKQ2016D80)。

作者简介:

戈咏(1993-),男,硕士研究生,研究方向:信息计量与公司治理;

通讯作者:马凤(1984-),女,博士,副教授,研究方向:信息计量与科学评价。