高速公路REITs设立环节企业所得税问题探讨

万秉龙 广发证券资产管理(广东)有限公司

引言

近日,首批9只公募REITs(Real Estate Investment Trust,全称是“不动产信托投资基金”)问世并均获超募认购,底层资产主要集中在收费公路、产业园、仓储物流、污水处理和垃圾发电等五大类基础设施项目类型。本文以其中GH高速REITs为例,分析设立环节涉及的企业所得税实务处理问题。

一、案例背景

GH高速是G集团下属全资控股子公司S公司的一个项目。GH高速全长70.754公里,竣工决算69.34亿元,于2011年12月30日开通,收费起止时间为2011—2036年。

根据基金募集说明书,设立阶段主要步骤包括:

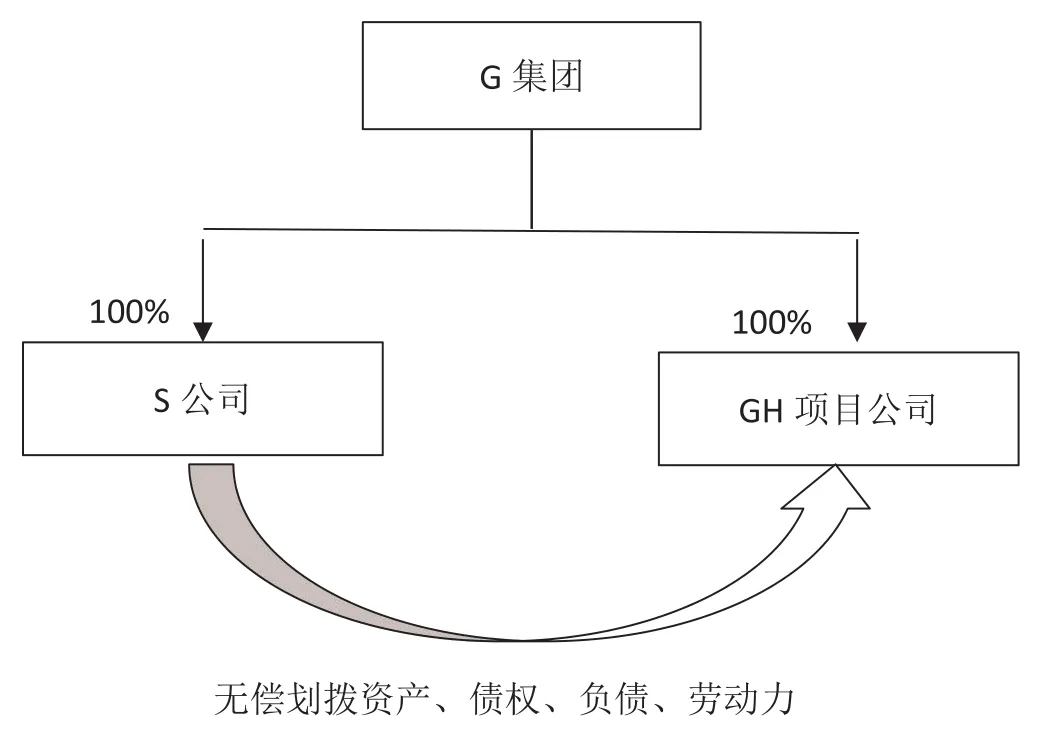

(1)设立项目公司:2020年11月,G集团设立GH项目公司。

(2)资产无偿划拨:2020年12月29日,经债权人同意,按相关规定及税务筹划要求,S公司与GH项目公司签署《资产、债务及员工整体划转协议书》,S公司采用无偿划拨方式,将GH高速项目资产、负债(按账面价值)以及业务、人员整体划转至GH项目公司,以满足发行公募REITs的结构和项目内容需求。(如图1所示)

图1 资产无偿划拨结构图

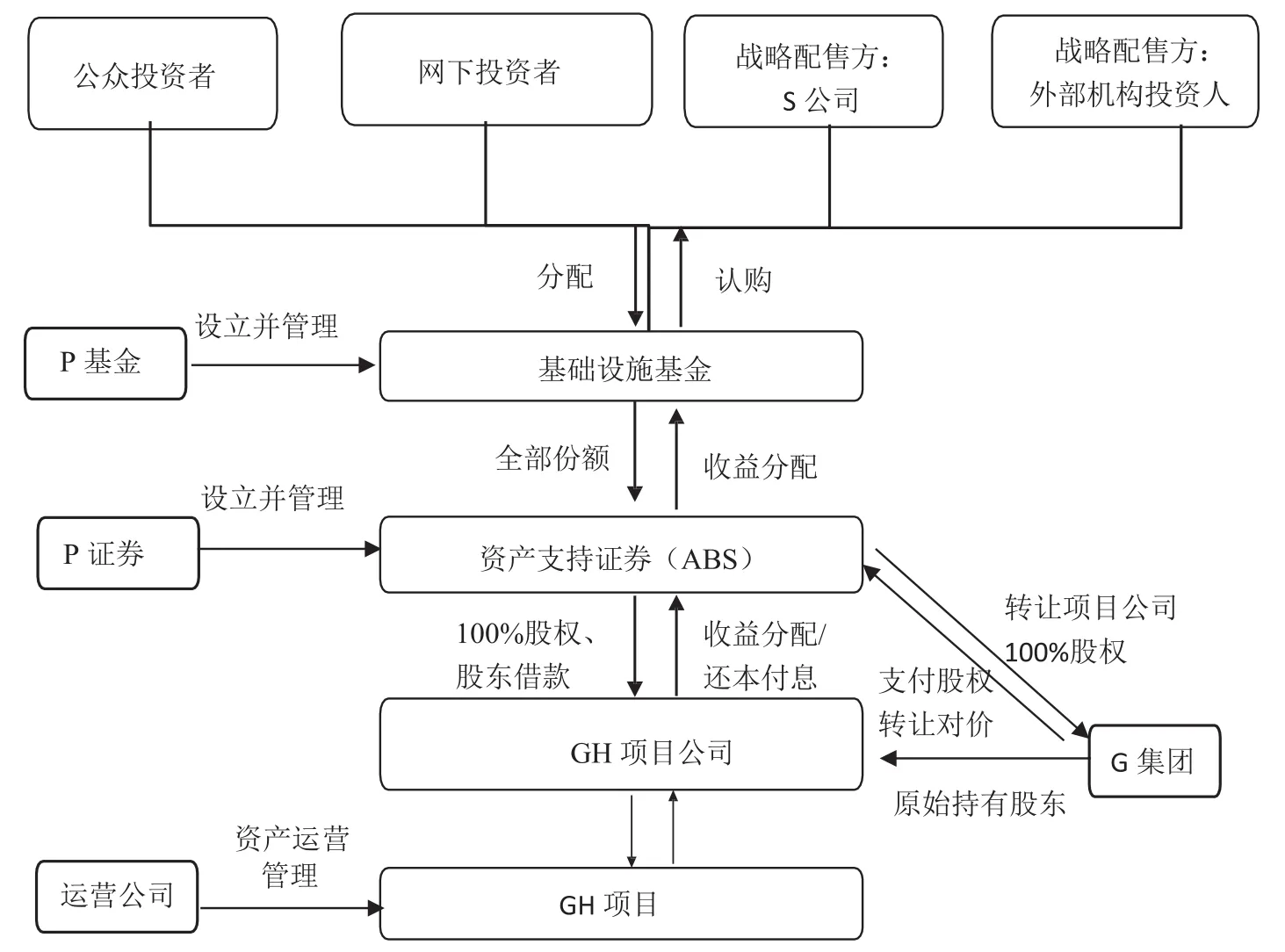

(3)公募基金设立及投资:P基金公司设立GH高速REITs基金,发行金额为91.14亿元,公募基金(其中的51%由S公司回购)用以购买P证券公司发起设立的资产专项支持计划(ABS)产品。

(4)ABS底层投资:ABS获得公募REITs资金后购买GH项目公司100%股权,随后向GH项目公司发放股东借款,GH项目公司将视情况进行资本公积转增注册资本、减资等安排,将以一笔新的股东贷款来置换掉该应付减资款,即“股+债”结构,该结构安排可以提高REITs及投资人收益。

具体架构如图2所示。

图2 GH高速REITS架构图

二、相关财税政策及分析

根据GH高速REITs项目案例,简单来说REITs的设立阶段主要包括两个涉企业所得税环节:资产重组环节(项目公司收购不动产)+股权转让环节(REITs对项目公司进行股权收购)。在不考虑税收优惠的情况下,前者一般以评估后的公允价值扣除计税基础后的余额确认转让所得来缴纳企业所得税。后者以REITs收购价格减去账面净资产确认转让所得。涉及的企业内部资产重组和股权转让的企业所得税优惠政策主要有以下两个:

根据财税〔2014〕109号规定,对受同一居民企业100%直接控制的居民企业之间按账面净值划转股权或资产,在符合合理商业目的、连续12个月内不改变原来实质性经营活动、双方均未在会计上确认损益的等条件时,可按特殊性税务处理,划转双方均不确认所得。

根据财税〔2009〕59号规定,在符合合理商业目的、购买不低于被收购企业全部股权/资产的50%、连续12个月内不改变原来实质性经营活动、股权支付金额不低于85%等条件时,可适用特殊性税务处理,暂不缴纳企业所得税。

三、案例分析

(一)按现有规定S公司企业所得税纳税情况分析

GH高速REITs于2021年5月17日获证监会批复,G集团按计划拟在2021年6月(12个月内)把GH项目公司的股权转让至ABS下,那么S公司和GH项目公司之间的无偿划转安排无法满足特殊性税务处理的条件,无法选择采取特殊性税务处理。

资产重组环节,根据募集计划书及其附件,划转资产的账面价值人民币54.33亿元,而评估价格人民币96.74亿元,评估增值42.41亿元。若按一般性税务处理,不考虑GH项目本身账面价值与计税基础的差异以及S公司其他经营所得和累计可弥补亏损(若有),S公司需缴纳企业所得税约10.6亿元。考虑到高速项目公路收费权账面摊销一般采用车流量法,会计上呈现前低后高的摊销,而在税收上一般按直线法进行摊销,计税基础一般会小于账面价值,S公司需缴纳更多的企业所得税。

股权转让环节,G集团实际可收到款项为本次REITs的募集金额91.14亿元(不考虑各环节费用),初始成本为资产重组环节的评估价格96.74亿元,在不考虑其他税费,以及G集团其他经营所得和累计可弥补亏损(若有)等情况下,G集团不需缴纳企业所得税。

(二)现有规定纳税合理性分析

在资产重组环节,S公司需按全部资产评估增值缴纳企业所得税。而在整个REITs架构中,S公司依然持有了51%基金份额(具有一定的锁定期安排),需对公募REITs基金进行并表处理。因此,从一定意义上来说,发行REITs是G集团的一次融资行为。从交易实质穿透管理来看,S公司只对外出让了49%资产,却缴纳了100%资产增值的企业所得税,不符合税收中性原则。另外,由于REITs发行需要,企业需先完成资产重组,这意味着企业需先缴纳大额企业所得税,之后待REITs项目发行后才能回收资金。两者的时间差为企业的现金流带来沉重的压力。

(三)主要解决思路分析

由于目前没有专门税收法规对公募REITs相关税务处理进行明确,结合上述政策及案例分析,可以有以下方式解决上述问题:

方式一:51%自持部分税负递延

根据《公开募集基础设施证券投资基金指引(试行)》明确公募REITs需由证监会注册通过,并进行网下询价以及向公众投资者公开募集等,跟新股IPO流程类似,一定意义上公募REITs是属于将不动产进行IPO。故此,公募REITs发行也应视同股权上市,将前述资产重组环节以及股权转让环节作为一揽子交易处理。在GH高速REITs项目案例中,由于后续由S公司持有基础设施公募基金51%的份额,S公司乃至G集团,需对公募REITs基金进行并表处理,实质上并非全额处置处理。若按全部增值部分缴纳企业所得税,负税沉重,增大了企业现金流压力,降低了企业盈利能力。建议可将S公司51%自持部分对应的应缴纳企业所得税递延至对外真实出售时缴纳。

方式二:整体税负递延,实际出售时缴纳

在资产重组环节,S公司和GH项目公司之间的资产划转安排本可以同时满足财税〔2014〕109号的所有规定条件,仅是由于REITs发行的迫切性,需在资产重组后12个月内将GH项目公司的股权转让给ABS,从而不适用特殊税务处理规定。考虑到12个月内的股权转让安排为REITs迫切发行需要所致,其资产重组实质上符合资产划转特殊性税务处理的框架要求和税收精神,因此建议适当调整12个月内的时间性限制要求,给予REITs业务相应递延纳税的操作空间。

在股权转让环节,由ABS向G集团收购GH项目公司100%的股权,同时S公司(G集团全资子公司)取得公募REITs中51%的份额。虽然ABS并未以其自身股权直接作为对G集团的支付对价,但从业务实质来看,ABS间接以其上层的公募REITs的份额(类似股权的权益性资产)向G集团或其全资子公司S公司支付对价,类似于股份支付,重组的整体架构和思路符合财税〔2009〕59号文关于股权收购适用特殊性税务处理的基本初衷以及税收精神,建议可参照特殊性税务处理,递延自持部分对应的企业所得税。

四、建议

在本案例中,公募REITs底层资产为高速公路收费权,其转让不涉及契税和土地增值税。但在其他类型不动产交易中,契税和土地增值税是必须考虑的因素,那么企业的相关税负可能会更高。因此可以说,当前REITs的整体税负较高(这些税务事项若不发行REITs一般是不需产生的)。

建议将公募REITs认定为一个融资行为,将资产重组、股权转让、运营、资产退出等各环节合并成一个整体看待,给予公募REITs一定的资产特殊重组税收政策优惠,包括采取税费递延或延期缴纳政策,待REITs结束最终处置基础设施底层资产时再按照最终交易处置情况缴纳并允许抵扣。

结语

根据以上案例及税收分析,本文认为当前REITs设立阶段企业所得税税负较高。作为盘活存量资产,有效降低政府负债的有效手段,为有效加快公募REITs推广,减轻基础设施建设企业发行REITs的税负阻力,国家层面应尽快综合考虑并解决公募REITs包括设立阶段在内整个架构涉及的各项税费难题,出台专门性公募REITs法规,明确税收支持优惠。

注释

① 本文仅代表作者观点,不代表作者单位观点。