机构投资者注意力约束与公司盈余管理:外生事件冲击的视角

张宗益 李雪 向诚

摘 要:基于行业极端收益率事件度量公司受机构投资者关注程度的外生变动,通过研究这一变动与公司盈余管理水平和形式的关联,克服机构持股比例与公司盈余管理活动的内生性问题,检验机构投资者对公司盈余管理的影响。以2008—2017年A股上市公司为研究对象,发现机构投资者因外生事件分心而降低对公司的关注时,公司会增加应计项目盈余管理,减少成本更高但更为隐蔽的真实活动盈余管理。进一步研究表明,监督作用更强的机构投资者分心时造成的影响更大,内外部治理机制较弱的公司受到机构分心效应的影响更大,机构分心时减少对公司的调研频率是导致公司盈余管理策略变动的可能影响路径。

关键词:机构投资者;有限关注;盈余管理;分心效应

中图分类号:F832.5 文献标识码:A 文章编号:1003-7543(2021)06-0136-19

上市公司的盈余管理是国内外学者的长期研究热点。作为重要的外部监督力量,机构投资者对盈余管理活动存在何种影响,已有研究没有得到一致结论。其可能的原因是,已有研究大多将机构投资者的持股比例等同于其对公司的监督强度,通过观察机构持股比例与盈余管理水平的关联,判断机构投资者对管理者盈余管理决策的影响。然而,这一研究范式存在多方面的问题:其一,“搭便车”等问题使得机构投资者对公司的持股并不能直接转化为对公司的监督动机;其二,机构持股比例与盈余管理水平可能存在双向因果关系,进而导致内生性问题;其三,这一研究范式将机构投资者的治理机制视为“黑匣子”,回避了机构投资者参与公司治理的具体行为、渠道和过程。

不同于已有研究基于持股比例的研究范式,本文从机构投资者的注意力约束出发,研究机构投资者对公司的关注程度与公司盈余管理水平的关联。注意力是重要的认知资源,而新近研究指出,机构投资者与个人投资者一样,仅具有有限的注意力,只能选择性地关注市场活动[1-2]。受到注意力约束的影响,机构投资者对公司的关注程度并不是恒定不变的,而其对公司的监督强度随其对公司的关注程度变动而变动[3]。当机构投资者对公司的关注和监督程度因外生事件冲击而变动时,觉察到这一变动的管理者可能调整盈余管理策略,造成公司盈余管理水平或形式的外生性变化。因此,通过观察公司受机构关注程度的外生变动与公司盈余管理策略的关联,可在克服机构持股比例与公司盈余管理活动内生性问题的基础上,揭示机构投资者对公司盈余管理的真实影响。

本文参照Kempf等[3]的做法,基于行业极端收益率事件度量公司受機构投资者关注程度的外生变动、或者说机构投资者对公司的分心程度,进而实证检验分心程度对A股上市公司应计项目盈余管理和真实活动盈余管理的影响。行业极端收益率事件的出现反映了新的重大行业信息的到来,其市场影响可能需要较长时间才能完全显现,或是为投资者所完全理解。因此,此类事件可能吸引机构投资者的持续关注,对其监督治理活动产生长期的外生性冲击,进而显著影响上市公司的盈余管理等决策。同时,公司自身的内外部治理机制越弱,机构投资者对公司的监督治理作用越重要,其分心时引发的监督缺失效应更强,对公司盈余管理活动的影响可能越大。

相较于已有研究,本文的边际贡献在于:首先,本文基于外生事件对公司受机构投资者关注程度的冲击,检验机构投资者对公司盈余管理决策的影响,有助于克服已有研究基于持股比例的研究范式所存在的内生性等问题,在丰富盈余管理领域研究的同时,为检验机构投资者的外部监督治理作用提供了新的可借鉴思路。其次,除袁知柱[4]等极少数研究外,已有文献大多分开研究应计项目盈余管理和真实活动盈余管理,导致研究结果的不全面。本文同时研究机构投资者对公司应计项目和真实活动盈余管理活动的影响,且与袁知柱[4]在研究内容、实证方法、研究结论等方面存在明显不同,因而可能存在增量贡献。最后,Kempf等[3]从收购兼并等公司财务管理决策入手,首次验证了注意力约束对机构投资者监督治理职能的影响。注意力约束主要通过作用于投资者的信息获取活动影响其行为决策[1],而实地调研等信息获取活动是A股市场机构投资者改善上市公司信息披露质量、进而实现其监督治理作用的重要渠道,因此,本文从盈余管理的角度开展研究,能够更加直接地反映机构投资者关注程度与其对公司监督强度的关联,从而更好地剖析机构投资者的注意力约束对资本市场的影响,拓展机构投资者有限关注领域的研究。

一、相关研究述评

(一)机构投资者对公司盈余管理活动的影响

盈余管理是管理者调节利润、粉饰业绩以达到特定个人目的的机会主义行为,包括真实活动盈余管理和应计项目盈余管理两种形式。其中,应计项目盈余管理通过改变实际盈余在不同期间的反映和分布实现利润操控[5],而真实活动盈余管理则通过调整真实交易活动发生的时间和方式,更加隐蔽地达到调节盈余的目的[6]。已有研究将盈余管理视为委托代理问题的产物,从管理者的个人激励动机和内外部公司治理机制等角度,探讨公司盈余管理程度的影响因素。在动机方面,上市公司管理者可能因为受到其与公司盈余水平挂钩的薪酬方案的激励[7]、出于保护自身职位的忧虑[8],或是以更好的市场条件增发股票、更低的股票价格实施融资收购等动机[9]而实施盈余管理。而能够约束管理者利己行为的内外部公司治理机制,例如,公司的内部控制制度质量[8]与监督职位的相对独立性[10],以及分析师覆盖度[11]、媒体监督强度[12]等外部监督环境,对公司的盈余管理水平表现出一定的抑制作用。

作为上市公司的重要外部监督力量,机构投资者在约束上市公司盈余管理方面,拥有着明显的信息优势和专业知识优势[13],但已有研究并未就机构投资者对公司盈余管理的影响达成一致意见。一些研究认为,机构投资者持股比例更高的公司更倾向于进行充分的信息披露,以迎合机构投资者的关注和信息需求,公司管理者实施盈余操纵的空间因而更小。然而,另外一些研究则认为,双重代理问题的存在,以及短期逐利的目标可能会促使机构投资者与管理层“沆瀣一气”,增加企业的盈余管理动机[13]。此外,机构投资者的短视行为还会诱使管理者迫于业绩压力实施盈余操纵,提高短期业绩以满足投资者对业绩的期望水平[14]。

上述研究结果不一致的一个可能原因是,多数研究通过直接观察公司的机构投资者持股比例与公司盈余管理程度的关系,判断机构投资者对公司盈余管理的影响。这一研究范式存在多个方面的问题:首先,机构投资者对公司的持股并不能直接转化为对公司的监督动机。履行监督职能的机构投资者承担所有的监督成本,但仅能部分地享受监督成果,机构投资者持股的日益分散化加重了这一潜在的“搭便车”问题。同时,机构投资者“用脚投票”渠道的始终存在,进一步降低了其参与监督的动机与必要性。其次,以机构投资者持股比例度量其监督强度还可能存在严重的内生性问题。机构投资者可能更加偏好于投资于治理环境好、信息透明度高的上市公司,而并非机构投资者的持股改善了公司的治理和信息环境。最后,这一研究范式将机构投资者的治理机制视为“黑匣子”,回避了机构投资者参与公司治理的具体行为、渠道和过程。因此,如何克服基于持股比例开展研究的范式所存在的内生性等问题,进一步明确机构投资者在公司盈余管理决策等方面的监督治理作用和影响路径,仍然有待深入探讨。

(二)机构投资者的注意力约束对公司管理决策的影响

投资者因注意力约束仅有限度地关注市场信息的非理性特征,以及这一非理性特征对资产价格的影响,是行为金融领域新的研究热点[15]。Baker & Wurgler指出,关切公司资本市场表现的管理者存在迎合乃至主动制造资产错误定价的倾向,但投资者关注程度对资产价格的影响,如何影响上市公司管理决策尚未得到充分的研究[16]。这一方向已有的有限数量的研究仅集中于上市公司的信息披露择机行为,认为管理者倾向于在投资者关注度高时发布利好消息,相应的在关注度低时发布利空消息,以强化市场对好消息的反应,抑制坏消息的扩散[17]。然而,投资者注意力有限的特征是否影响、如何影响包括盈余管理程度在内的信息披露质量还有待研究。

同时,已有研究大都专注于个人投资者的注意力有限特征,相对忽视机构投资者所面临的注意力约束[3]。而任何个体的时间、精力都是有限的,且机构投资者持有的资产类别、资产数量与决策复杂程度远胜个人投资者,无论机构投资者经济与人力资源如何丰富,也无法在同一时间关注所有的市场信息[1]。Fang等[18]发现,基金经理因注意力约束而表现出与个人投资者类似的注意力驱动交易行为偏差。Lu等[19]也发现,注意力有限使得对冲基金经理因其结婚或离婚等外生事件而降低对市场的关注程度时,其基金管理业绩会显著较差。类似地,Kacperczyk等[1]从理论模型和实证研究两方面出发,证实基金经理的注意力约束影响其信息获取活动,进而影响其资产组合配置和收益。Ben-Rephael等[2]基于机构投资者对特定数据库中公司新闻的点击量来度量其对公司的关注程度,发现这一关注程度与公司盈余公告漂移效应的强度负向相关,同样支撑机构投资者因注意力有限而只能选择性关注部分市场信息的观点。Schmidt[20]发现注意力约束导致基金管理者与个人投资者存在类似的分心效应,当基金管理者资产组合中有多家公司在短期内同时发布盈余公告时,其因分心关注这些公司,而明显降低对组合中其他股票的交易几率,对这些股票的投资收益显著下降。Kempf等[3]则发现机构投资者的注意力约束使其无法始终保持对公司的高强度监督,当其因外生事件冲击而降低对公司关注和监督程度时,公司管理者的利己行为显著增加。利用Kempf等[3]的机构投资者分心指标,Chen等[21]还发现机构投资者分心时会影响公司的社会责任投资决策。

此外,机构投资者与个人投资者对市场信息的关注方向存在较大差异[2],已有以个人投资者注意力约束为研究对象的研究结果对机构投资者并不直接适用。更重要的是,机构投资者更有能力、动机和渠道去监督上市公司的信息披露行为。换言之,管理者更可能根据机构投资者,而非个人投资者对公司的关注程度调整其行为决策。因此,机构投资者在注意力约束下的注意力配置策略及其对资本市场的影响还有待进一步研究。

二、研究假设、变量定义与回归模型设定

(一)研究假设的提出

机构投资者对公司的监督治理活动会消耗其有限的注意力。给定总的注意力约束,当机构投资者因行业重大事件的出现而增强对某些行业公司的关注时,必然会减少对其他行业公司的关注,从而降低对这些行业公司的监督强度[3]。行业层级的重大事件对市场的影响通常需要较长的时间才能完全显现,或是为市场参与者完全理解,这意味着此类事件对机构投资者注意力及其监督治理活动的外生冲击可能是长期的。同时,这些冲击会影响机构与上市公司的交互活动,从而使得管理者能够感受到其所受监督强度的变化。例如,Kempf等[3]发现,机構投资者分心时,其参与公司电话会议的频率明显下降,且在会议上发起的提案数量显著减少。依据这一思路,本文认为当机构投资者因外生事件冲击而分心时,感受到受监督程度变化的管理者会调整其盈余管理策略,进而导致公司盈余管理水平或形式的外生变动。因此,通过观察机构投资者对公司关注程度的外生变动与公司盈余管理活动变动的关联,可在克服内生性问题的基础上,验证机构投资者对公司盈余管理决策的影响。

尽管存在一定争议,但多数研究认为,机构投资者拥有信息优势和专业知识优势,既有能力也有动力对公司管理者进行外部监督,以约束其通过应计项目盈余管理等活动进行自利的行为。一些学者也通过实证研究直接证实,A股市场中的机构投资者能够抑制上市公司的应计项目盈余管理活动[22-23]。基于此,本文预期机构投资者因外生事件冲击而降低对公司的关注和监督程度时,公司的应计项目盈余程度应当显著提升。同时,管理者还可能操纵真实经济业务,即通过真实活动盈余管理对公司盈余进行操纵。相较于应计项目盈余管理活动,真实活动盈余管理更隐蔽、更不易为市场参与者察觉,但成本也更高[24]。因此,当机构投资者因分心而降低对公司的监督强度时,管理者可能以成本更低的应计项目盈余管理,取代真实活动盈余管理活动,从而造成真实活动盈余管理水平的下降。据此,提出假设H1:

H1:机构投资者对公司的分心程度与公司的应计项目盈余管理水平显著正向相关,与其真实活动盈余管理水平显著负向相关。

为了验证机构投资者分心程度与公司盈余管理水平相关关系的稳健性,本文进一步探讨这一潜在相关关系的横截面差异。本文认为,机构投资者对公司分心,即关注程度下降时,公司受到的监督强度同时下降,进而导致机构投资者分心程度与公司盈余管理水平的关联。而已有研究表明,机构投资者对公司的监督作用,受到其机构性质和投资策略的显著影响[4,25]。如果机构投资者因分心而降低对公司的关注程度,进而诱发公司盈余管理水平的变动,则机构投资者自身的监督作用越强,其分心时引发的监督缺失效应更强,更可能导致管理者盈余管理策略的调整。换言之,机构投资者的监督作用越强,其分心程度对公司盈余管理活动的影响越大。据此,提出假设H2:

H2:机构投资者的监督作用越强,其分心程度对公司盈余管理水平的影响越大。

公司自身的内外部公司运营和治理特征,对管理者实施盈余管理等利己行为的动机有着重要的影响[4]。治理机制较弱的公司为盈余管理提供了更为宽松的环境,因而会诱发管理层更强烈的盈余管理动机,相反治理机制较强的公司能够对管理层的自利行为进行更好的约束[23]。因此,本文预期在自身内外部治理机制更弱的公司中,管理者更可能利用机构投资者分心造成的监督缺失,实施盈余管理等自利行为。而已有研究表明,管理层持股是重要的内部治理机制,更高的管理层持股比例能够更好地联合管理者与股东的利益,减少管理者的利己行为[26];同时,分析师和媒体作为A股市场中重要的外部监督治理力量,也对公司盈余管理活动有显著的抑制作用[27]。因此,本文预期机构投资者分心对公司盈余管理活动的影响,在管理层持股比例更低、得到更少分析师跟踪和更少媒体报导的公司中更强。据此,提出假说H3:

H3:公司内外部治理机制越弱,机构投资者分心对公司盈余管理水平的影响越强。

(二)变量定义

1.机构投资者分心程度

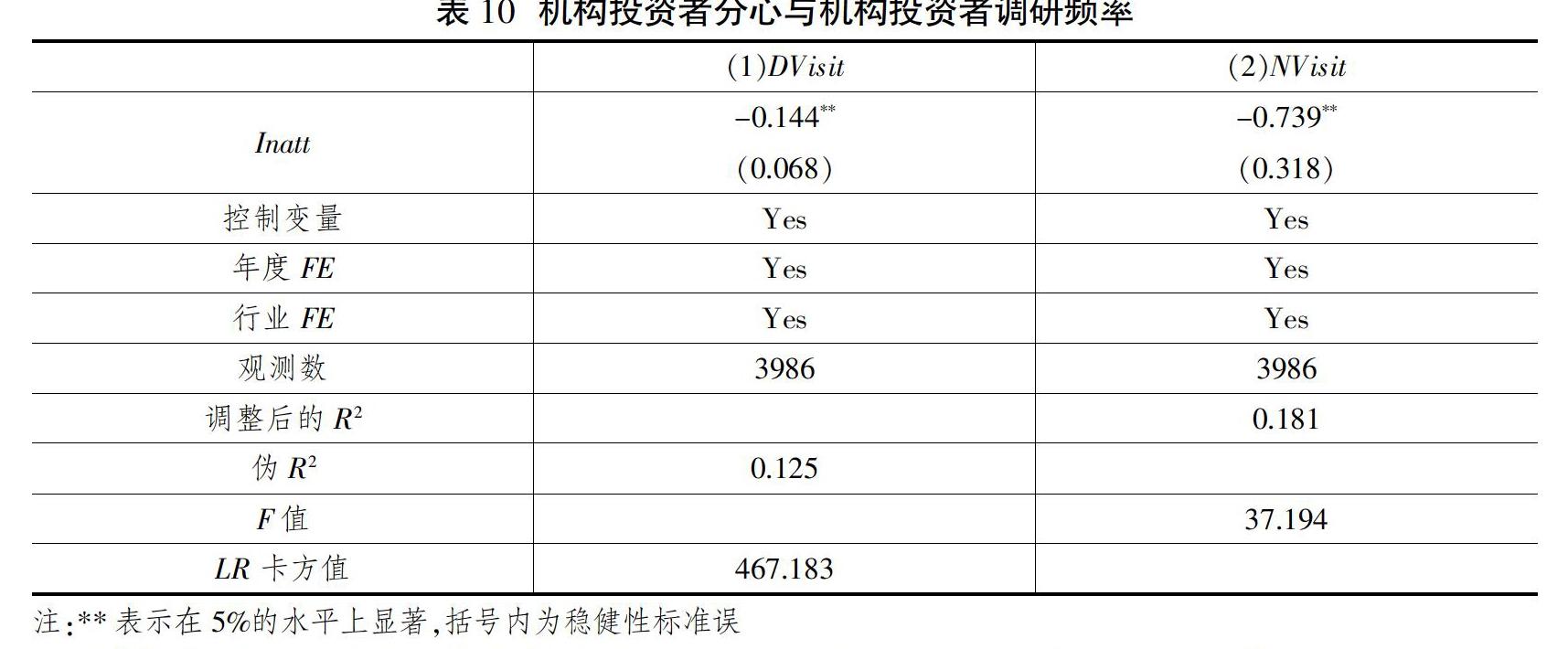

本文参考Kempf等[3]的做法,基于行业极端收益率事件,度量公司受机构投资者关注程度的外生变动,即其分心程度。这一方法的思路如下:假设机构投资者同时持有A、B两家公司股票。由于注意力约束,当B公司所属行业出现极高(或极低)收益率时,机构投资者必然因分心关注B公司而减弱对A公司的关注。若A、B公司分属不同行业,在基本面上不存在显著关联,则B公司所属行业的极端收益率事件对A公司受机构投资者关注程度的影响应当是外生的。依据这一思路,根据公司各机构投资者的持股组合明细以及行业收益率情况,公司所有机构投资者对公司的总分心程度如式(1)所示:

Inatti,t= wi,n,t-1×w×D(1)

Nt-1为t-1期末公司i包括投资者n在内所有机构投资者。若行业Ind与公司i所属行业(Indi)不同,且t期行业Ind的收益率在所有行业中位列第一或最后一位,则D取1,否则D取0。D等于1时,机构投资者n因分心其投资组合中行业Ind的公司而减少对公司i的关注程度,分心程度为t-1期末其持有的行业Ind公司股票市值占其股票组合总市值的比重w。wi,n,t-1是机构投资者n对公司i的重要程度,即其分心程度对公司i的可能影响程度,由t-1期末公司i被机构投资者n持股的比例,以及机构投资者n持有的公司i股票市值占其股票组合总市值的比例共同确定,具体计算方式如下:

wi,n,t-1=(2)

其中,PIweighti,n,t-1为机构投资者n的投资组合总市值中公司i所占比例,PercOwni,n,t-1为机构投资者n持有公司i的股票比例。为防止极端值的影响,本文将机构投资者n在t-1期持有的股票比例按PercOwni,n,t-1降序排列后分为五等份,记为QPercOwni,n,t-1,类似地,将公司i在t-1期所占的市值权重按PIweighti,n,t-1降序排列后分为五等份,记为QPIweighti,n,t-1。然后,将每个机构投资者的QPercOwni,n,t-1与QPIweighti,n,t-1之和加总作为分母,计算得出机构投资者n对公司i的重要程度wi,n,t-1。最后,将wi,n,t-1代入式(1),并对所有Nt-1个机构投资者的分心程度加总,即可得到Inatti,t。Inatti,t越大,机构投资者对公司i分心程度越强、或者说关注程度越弱。本文按照这一思路,参照证监会2012年行业分类标准将样本公司分为19个行业门类,以季度为频率记录出现极端收益率、即D等于1的行业,进而分公司*季度构建Inatti,t,并將其按年度加总,即可得到各样本公司按年度构建的机构投资者分心指标值。

Kempf等[3]对上述指标构造方式的合理性进行了详细的论述,例如,其发现当该指标更高时,机构投资者更少地参加公司的电话会议,在会议中提出的提案数量也显著下降,表明该指标的确能够较好地度量机构投资者对公司的整体关注程度。这一指标也得到了Chen等[21]等后续研究的认可和应用。此外,在未报告的统计中,本文发现样本区间内所有19个行业门类均出现过极端收益率事件,且其分布较为随机、无明显规律,未观察到有特定行业的收益率绝对值长期位居第一的现象。因此,本文使用这一指标具有较高的合理性和可行性。

2.盈余管理

本文采用修正的琼斯模型[28]估计公司的应计项目盈余管理程度。首先,用净利润减去经营活动现金流量得到应计利润TA,对式(3)采用分行业分年度回归的方法得到可操纵应计利润Accruals,即式(3)的残差,具体模型如下:

=β0+β1+β2+εt(3)

At-1为在t-1年的年末总资产;TAt为在t年应计利润总额;△REVt为t年的主营业务收入与t-1年的主营业务收入的差额;△RECt为t年的应收账款与t-1年的应收账款的差额;PPEt为在t年的固定资产净值。

真实活动盈余管理程度借鉴Roychowdhury[6]的真实活动盈余管理模型,分别基于经营性现金流CFO、生产成本PROD和销售管理费用DISEXP,从销售操控、生产操控和酌量性费用操控三个方面度量。

=α0+β1+β2+β3+εt(4)

=α0+β1+β2+β3+β4+εt(5)

=α0+β1+β2+εt(6)

真实活动盈余管理的计算方法与应计项目盈余管理计算的方法相似,分别对式(4)、(5)、(6)进行分年度、分行业的OLS回归,即可得到异常现金流量AbCFO、异常生产成本AbPROD和异常酌量费用AbDISEXP(即式(4)、(5)、(6)的残差)。St和△St为年度销售量及其增量。考虑到公司可能同时采用上述多种方式进行真实活动盈余管理,本文借鉴李春涛等[11]的做法,构建真实活动盈余管理总量指标REM=AbPROD-AbCFO-AbDISEXP。

3.控制变量

本文参照叶康涛等[24]、李春涛等[11]等的研究,控制了第一大股东持股比例(Top1)、机构投资者持股比例(INS)、分析师关注度(Analyst)以及媒体关注度(Media)、审计质量(BIG4)、董事长与经理是否两职合一(DRA)、独立董事比例(RID)等表征公司内外部治理水平,因而可能影响公司盈余管理程度的变量,营业收入增长率(Growth)、是否亏损(Loss)、资产收益率(ROA)、财务杠杆系数(Lev)、资产负债率(Dbassrt)等财务指标,以及规模(Size)、账面市值比(BM)等公司特征。其中,分析师关注度为t年度跟踪公司的分析师数量加1后取对数;媒体关注度为t年度公司为媒体报导的次数加1后取对数,媒体报导次数为中国重要报纸全文数据库中公司代码或股票名称出现在新闻标题中的次数;公司聘请四大事务所审计年报时虚拟变量BIG4取1,否则取0。全文主要变量的定义如表1(下页)所示。

(三)回归模型设定

为检验机构投资者分心程度对盈余管理程度的影响,本文借鉴叶康涛等[24]、李春涛等[11]的研究方法,设定了如下模型:

EMi,t=β0+β1Inatti,t+β2INSi,t+β3TOP1i,t+β4RIDi,t+β5DRAi,t+β6Lossi,t+β7Dbassrti,t+β8ROAi,t+β9Growthi,t+β10Levi,t+β11Sizei,t+β12Auditi,t+β13BMi,t+β14Analysti,t+β15Mediai,t+β16SOEi,t+年度FE+行业FE+个股FE+εi,t(7)

其中,EMi,t表示盈余管理程度,包括公司应计项目盈余管理水平Accrualsi,t和真实活动盈余管理水平REMi,t两个指标,年度FE、行业FE分别表示年度和行业固定效应。此外,公司盈余管理水平影响因素众多,为减少遗漏变量带来的内生性问题担忧,本文使用固定效应模型完成相关回归过程,因此式(7)中还控制了个股固定效应,即个股FE。以Accrualsi,t为被解释变量时,β1表示机构投资者分心程度对公司应计项目盈余管理水平的影响,根据本文假设H1,预期此时β1显著为正;以REMi,t为被解释变量时,β1表示机构投资者分心程度对公司真实活动盈余管理水平的影响,根据本文假设H1,预期此时β1显著为负。

三、实证分析与检验

(一)描述性统计

本文采用Stata14进行回归,选取2008—2017年全部A股上市公司为样本公司,并剔除金融行业公司、ST等特殊处理公司以及数据缺失的公司,最终得到9772个公司的样本观测值。为避免极端值对检验结果的影响,本文对所有连续变量均在1%和99%的水平进行了缩尾处理。本文计算分心指标的股票收益數据和机构投资者持股比例数据来自Wind数据库,财务杠杆效率、账面市值比取自锐思数据库,媒体报导数据来自中国重要报纸全文数据库,计算盈余管理的各项财务指标数据以及其他控制变量数据取自国泰安数据库。

表2(下页)报告了主要变量的描述性统计结果。机构投资者分心程度(Inatt)的均值为0.065,低于Kempf等[3]研究中0.16的均值水平。其可能原因是,Kempf等[3]以美国股票市场为研究对象,其样本公司的机构投资者持股比例均值约为43%,远超本文样本公司14.6%的水平,更高的机构持股比例使得更强的机构投资者分心程度成为可能。应计项目盈余管理(Accruals)的均值接近于0(0.002),与叶康涛等[24]中 0.00、袁知柱等[4]中0.001的均值水平较为接近。真实活动盈余管理(REM)的均值为0.067,略低于罗琦和王悦歌[29]的研究中0.097的水平,这说明平均而言,样本公司更倾向于实施向上的真实活动盈余管理。

表3(下页)给出了主要变量的相关系数矩阵,机构投资者分心程度Inatt与应计盈余管理水平Accruals正相关,而与真实盈余管理水平REM负相关,与假设H1的预期相一致。同时,各变量的相关系数绝对值未超过0.5,表明变量之间不存在明显的共线性问题。

(二)基准模型回归结果

表4列(1)和列(2)分别给出了式(7)以Accruals和REM作为被解释变量的回归结果,括号内为稳健性标准误。为便于模型系数解释,全文使用标准化处理后的分心程度指标完成回归过程。列(1)中机构投资者分心程度(Inatt)的系数为0.005,且在1%的水平上显著,这说明机构投资者分心程度每增加一个标准差,企业应计项目盈余管理水平(Accrual)将上升约0.5%。鉴于Accruals的均值仅为0.002,这一影响在经济上的显著性同样明显。列(2)中机构投资者分心程度(Inatt)的系数为-0.029,且在5%的水平上显著,表明机构投资者分心程度每增加一个标准差,企业真实活动盈余管理水平(REM)将减少约2.9%,相对于真实活动盈余管理水平(REM)0.067的均值而言,这一变动同样具有显著的经济意义。这些结果说明,机构投资者分心程度越高,对企业的监督力度越弱,企业会选择采用成本更低的应计项目盈余管理来代替真实活动盈余管理,吻合本文假设H1的预期。

在控制变量方面,机构投资者持股比例(INS)、审计质量(Audit)与应计项目盈余管理(Accrual)显著负向相关,机构投资者持股比例越高、审计质量更高的公司受到的监督强度越大,更能抑制企业的应计项目盈余管理活动;与叶康涛等[24]的发现一样,公司规模(Size)、成长能力(Growth)与应计项目盈余管理(Accrual)显著负相关,但与真实活动盈余管理(REM)显著正相关,表明规模越大、成长性越高的企业更易受到外界的关注,因而更倾向于减少容易被发现的应计项目盈余管理(Accrual),增加隐蔽性更强的真实活动盈余管理(REM);类似地,分析师关注度(Analyst)负向影响应计项目盈余管理(Accrual),而正向影响真实活动盈余管理(REM),分析师易于监督隐蔽性较差的应计项目盈余管理(Accrual),这种监督迫使管理者转向真实活动盈余管理(REM)。媒体关注度(Media)与应计项目盈余管理(Accrual)显著负相关,但对真实活动盈余管理(REM)的影响不显著。是否亏损(Loss)与应计项目盈余管理(Accrual)和真实活动盈余管理(REM)均在1%水平上显著负相关,说明市场对亏损企业的较低预期削弱了管理者操纵盈余的动机。

(三)机构投资者监督作用的影响

1.机构投资偏好与监督作用

为检验假说H2,本文通过持股集中度、换手率、持股策略等,将机构投资者划分为专注型、临时型和准指数型三类机构投资者。具体而言,本文对机构投资者的投资组合集中度、平均持股比例、持股比例超过5%的公司在持股组合中的占比、持股赫芬达尔指数、换手率、持股超过2年的股票占比、机构持股变动对公司收益变动的敏感程度、所买入和卖出的公司的相对平均收益变动、持股组合中正收益和负收益公司的相对持股变动9个特征变量进行主成分因子分析,得到分别代表投资组合的多样性、投资组合的周转率、持股比例对公司当前收益的交易敏感性的三个主成分因子,并计算其标准化因子得分。隨后,对因子得分进行K-Means聚类分析,将所有机构投资者分为三类:将单一股票持股比重高、换手率低、持股稳定的机构投资者归类为专注型机构投资者(Dedicated institutional investors),将持股分散、换手率高、对公司短期收益比较敏感的机构投资者归类为临时型机构投资者(Transient institutional investors),而将持股极度分散、执行购买并持有被动投资策略的机构投资者归类为准指数型机构投资者(Quasi-index institutional investors)。机构投资者各特征变量的具体定义,请参考Bushee[25],限于篇幅,本文在此不作详细介绍。专注型机构投资者长期、稳定、大量持有公司股票,积极参与公司治理,期望从公司长期价值的提升中获益;临时型机构投资者股票换手率高,追求对股票的短期投资收益,更可能向管理者施加短期业绩压力[14],而非通过监督公司管理者、促进公司长期价值的提升来获益;准指数型机构投资者因执行被动投资策略而同样缺乏足够的动机去耗费时间和金钱对公司进行积极的监督。换言之,专注型机构投资者的监督动机较其他两类投资者更强。因此,根据假说H2,相较于临时型和准指数型机构投资者,专注型机构投资者的分心造成的监督缺失,对公司盈余管理水平的影响应当更强。

本文在将所有机构投资者分类后,按照式(1)、式(2)逐一计算公司i的每家机构投资者对公司i的分心程度,随后根据对机构投资者的分类结果,分类加总得到每一类机构投资者在给定时期对公司i的分心程度,即专注型机构投资者分心度(InattD)、临时型机构投资者分心度(InattT)与准指数型机构投资者分心度(InattQ)。将三类机构投资者的分心程度代入式(7)进行回归,结果如表5所示。由于部分机构投资者特征变量值缺失,表5中的样本数量减少至8045个。表5列(1)、(2)结果表明,专注型机构投资者的分心程度(InattD)与应计项目盈余管理(Accrual)在5%的水平上显著正向相关,而与真实活动盈余管理(REM)在5%的水平上显著负向相关。这一结果验证了专注型机构投资者对公司的重要监督治理作用,其分心造成的监督缺失为管理者的自利行为创造了宽松的环境,管理者因而增加盈余管理活动,并使用容易识别但成本较低的应计项目盈余管理取代更隐蔽但成本更高的真实活动盈余管理。列(3)、(4)的结果显示,临时型机构投资者的分心程度(InattT)与应计项目盈余管理水平(Accrual)在5%的水平显著负相关,而与真实活动盈余管理水平(REM)的相关性不显著。追逐短期收益的临时型机构投资者会给公司带来短期业绩压力[14],当其不关注公司时,公司通过应计项目盈余管理迎合其短期业绩诉求的动机反而减少,应计项目盈余管理水平因而下降。列(5)、(6)结果显示,准指数型机构投资者分心度(InattQ)与应计项目盈余管理(Accrual)、真实活动盈余管理(REM)的相关性均不显著,这表明持有被动投资策略的准指数型机构投资者分心对企业盈余管理的影响较弱,符合准指数型机构投资者执行被动投资策略、较少参与公司治理活动的特征。

总体而言,表5的结果与本文假说H2基本吻合,专注型机构投资者对公司监督动机较强,其分心时更可能造成对公司管理者的监管缺失,为管理者调整盈余管理策略创造了更多的空间;临时型机构投资者追逐短期经济利益,在公司治理环境中起到恶化而非优化作用,其对公司分心时,管理者的盈余管理动机反而下降;准指数型机构投资者缺乏监督公司的动机,因而其对公司的分心对公司盈余管理并无显著影响。

2.机构类型与监督作用

国内学者通常根据机构类型来区分不同机构投资者的监督效果。据此,本文参照杨海燕等[13]、袁知柱等[4]国内学者的研究,按机构类型将机构投资者分为基金、券商、银行、保险、信托、企业年金、社保基金以及境外机构投资者等类别,并分别计算每个公司各类机构投资者的分心程度,进而将其作为主要解释变量置入式(7)进行回归检验,结果如表6(下页)所示。

表6结果表明,保险和基金的分心程度均与公司应计项目盈余管理水平(Accruals)在5%的水平显著正向相关,而与真实活动盈余管理水平(REM)在5%的水平上显著负向相关,表明保险和基金两类机构投资者对A股上市公司的盈余管理有着积极的治理作用。其可能的原因在于,保险和基金分别为当前我国第一和第二大类型机构投资者,而持有足够数量的股票是机构投资者愿意和能够积极监督公司管理行为的重要基础。同时,保险公司投资期限较长,因而有更强的动机参与公司治理活动,以期从公司长期业绩表现的改善中获益。相反,其他机构的分心程度大都与真实活动盈余管理水平(REM)和应计项目盈余管理水平(Accruals)均不存在显著相关关系,说明这些机构类型在A股市场中的监督治理作用相对较弱,其分心时并不会导致管理者受监督水平的显著变动,进而引起企业盈余管理策略的明显变化。

(四)公司治理环境的影响

本文的研究逻辑在于,机构投资者是公司的重要外部监督力量,当其因外生事件冲击而分心时,管理者受监督的程度下降,其实施自利行为的动机增加。根据这一逻辑,假说H3预期,在管理层持股比例低、得到更少分析师跟踪和更少媒体报导的公司,即自身内外部治理機制更弱的公司中,管理者更可能利用机构投资者分心造成的监督缺位,实施盈余管理等自利行为,即机构投资者分心对公司盈余管理活动的影响,应当在这些公司中显著更强。

为验证假说H3,本文分别以样本公司管理层持股比例、跟踪公司的分析师数量、公司被媒体报导数量的样本中位数为界限,将样本公司分为高、低两组,随后按照式(7)对各子样本进行检验,并对比各子样本中机构分心程度对盈余管理活动的影响差异,相关结果如表7所示。表7的Panel A给出了管理层持股的影响,如列(1)所示,机构投资者分心程度(Inatt)的系数在管理层持股低的子样本中为0.008,且在1%的水平上显著;而列(2)的结果表明,这一系数在管理层持股高的子样本中为0.003,在统计意义上不显著。列(3)对二者差异的显著性进行了检验,相应的卡方统计量值为5.68,二者的差异在5%的水平上显著;类似地,列(4)—(6)的结果表明,机构投资者分心对公司真实活动盈余管理水平(REM)的负向影响,同样仅在管理层持股比例低的子样本中显著,且这一影响在两个子样本中的差异在1%的水平上显著。

Panel B给出了按分析师关注度分组的检验结果。机构投资者分心程度(Inatt)在分析师关注度低和高的子样本中均与公司应计项目盈余管理水平(Accruals)显著正向相关,但其系数值在分析师关注度低的子样本中显著更高;同时,机构投资者分心程度(Inatt)与两个子样本公司的真实活动盈余管理水平(REM)负向相关,但这一关系仅在分析师关注低的样本中具有统计上的显著性,且两个子样本公司的系数差异在5%的水平上显著。Panel C给出了按媒体关注度分组的检验结果,机构投资者分心程度对公司应计项目盈余管理水平(Accruals)的正向影响在媒体关注度低的公司中更强,类似地,列(2)中机构投资者分心程度(Inatt)的系数绝对值在媒体关注低的公司中更大,尽管这一差异在统计意义上不显著。

总体而言,表7的结果支撑了本文的假说H3,当机构投资者因分心而暂时放松对公司的监督时,在自身内外部治理机制薄弱的公司中,管理者更可能借机改变盈余管理策略,进而造成此类公司盈余管理活动受到机构投资者分心程度更大影响的结果。

(五)稳健性检验

首先,本文通过更换盈余管理活动的度量指标,对机构投资者分心程度与盈余管理活动的相关关系进行了稳健性检验。前文基于修正后的琼斯模型计算异常应计项目盈余管理指标,在稳健性检验中,本文基于琼斯模型[28]计算样本公司的应计项目盈余管理水平,并表示为acc。类似地,前文以异常现金流量(AbCFO)、异常生产成本(AbPROD)和异常酌量费用(AbDISEXP)的组合作为公司真实活动盈余管理水平的综合度量指标,在稳健性检验中,本文将三者分别作为被解释变量置入式(7)中,重复了主要的实证研究。结果如表8所示。由表8可知,机构投资者分心程度(Inatt)与acc在1%的水平上显著正相关,与异常现金流量(AbCFO)、异常生产成本(AbPROD)均在5%的水平上显著负向相关,表明机构投资者分心程度与公司盈余管理活动的相关关系是稳健的。

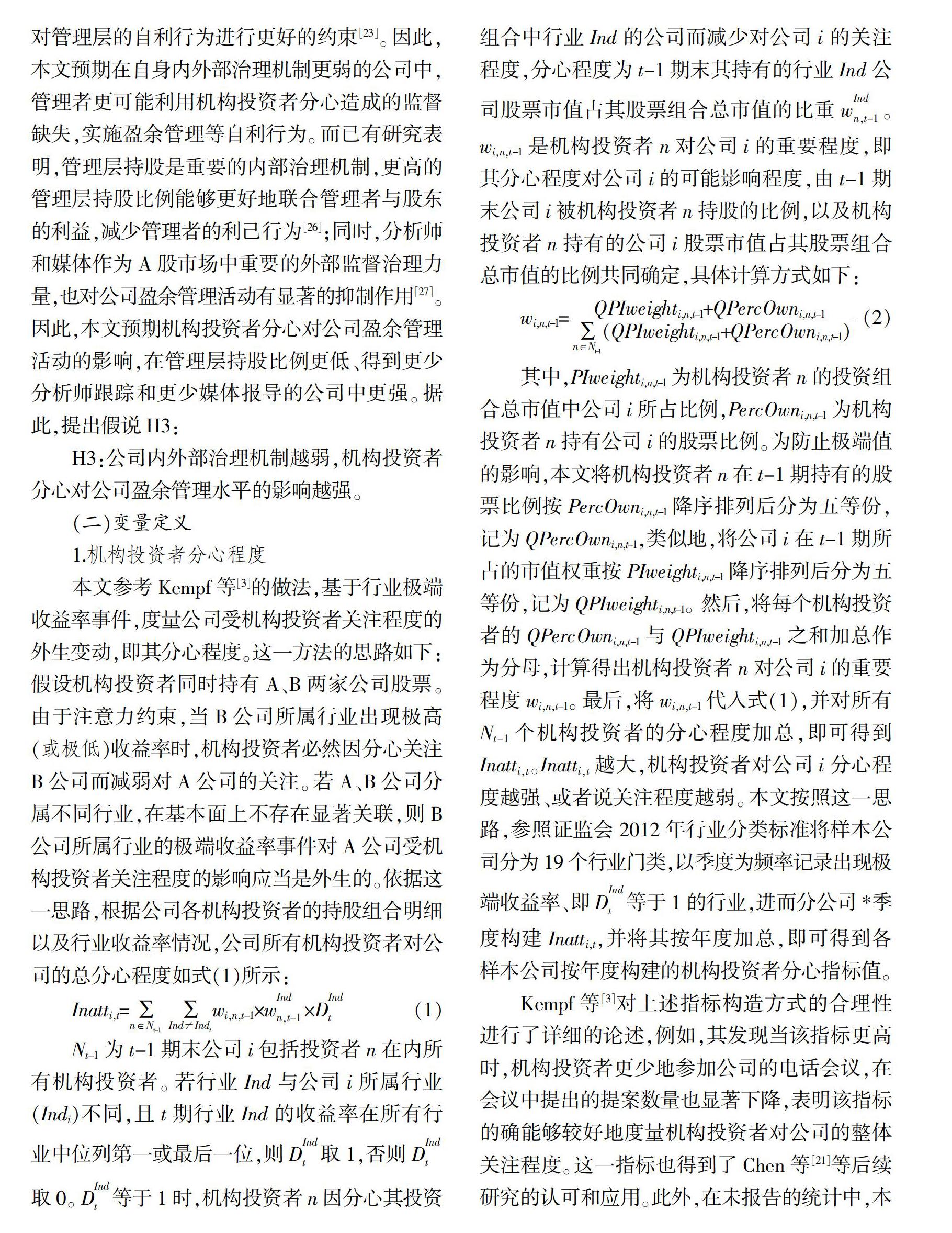

其次,本文通过变更机构投资者分心指标的度量方式,就机构投资者分心程度对公司盈余管理活动的影响作进一步的稳健性检验。前文以行业极端收益率作为外生事件构造机构分心指标,参考Kempf等[3]的做法,此处使用行业交易量和媒体报导数量判断各行业对机构投资者的分心程度。具体而言,将各行业当季交易量减去该行业过去四个季度交易量的均值,并除以其标准差,得到标准化的行业异常交易量,并将这一异常交易量最高的行业定义为对投资者具有外生冲击的受关注行业,即式(1)中D=1,进而构造机构投资者分心度InattV;类似地,以标准化的行业异常新闻报导数量刻画各行业对投资者的注意力冲击,构建分心度指标InattM。表9给出了以InattV和InattM为主要解释变量的回归结果,二者均在5%的水平与应计项目盈余管理水平正相关,而与真实活动盈余管理水平负相关,再次验证本文主要结论的稳健性。

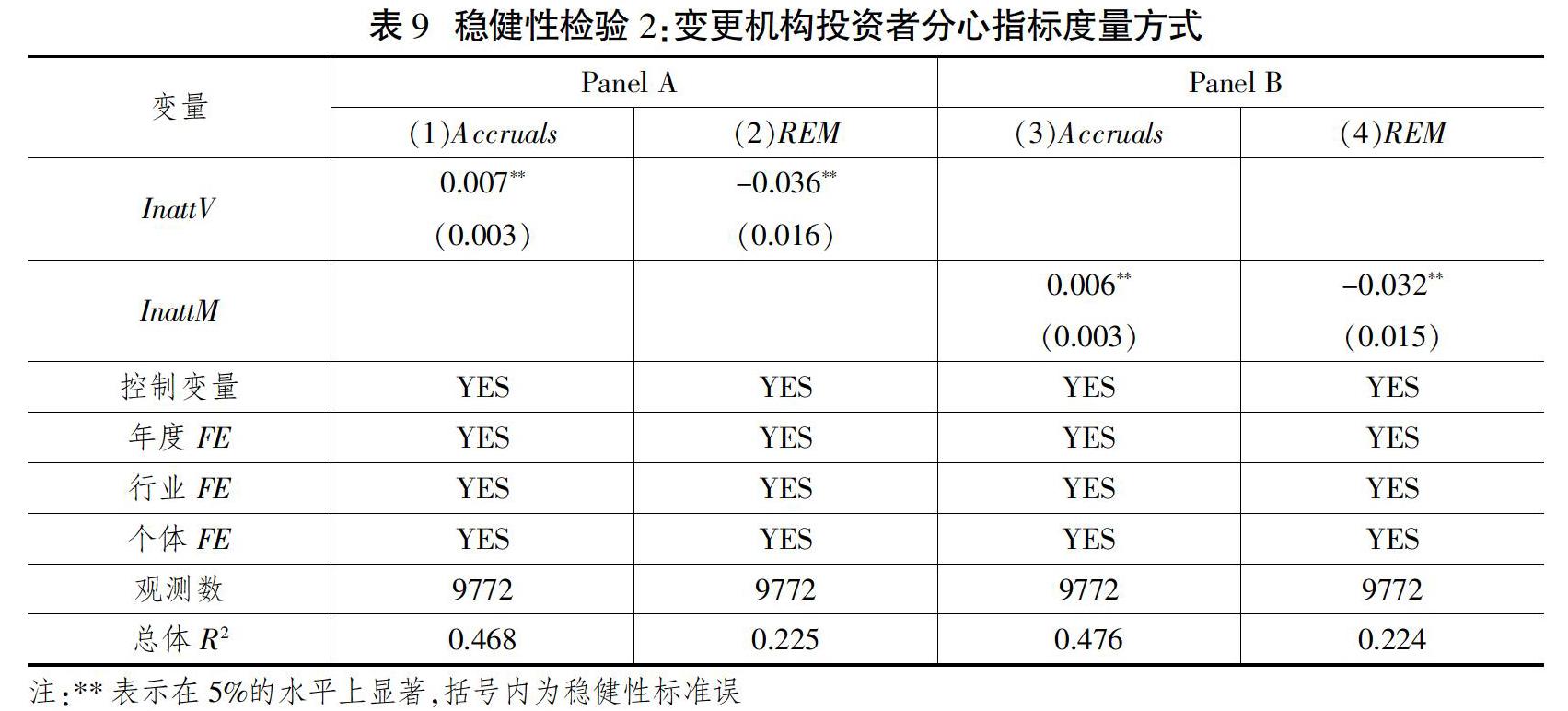

最后,机构投资者分心时会降低对公司的监督强度,是本文实证研究思路成立的必要基础。实地调研是机构投资者参与公司治理活动、影响公司信息披露质量的重要方式。如果机构投资者因分心而减少监督活动,则机构投资者的分心程度与其调研公司的频率应显著负向相关。依据这一思路,本文构建了DVisiti,t和NVisiti,t两个调研频率指标,DVisiti,t等于1表示公司i第t期至少被机构投资者调研过1次,反之DVisiti,t取0;NVisiti,t表示公司i第t期被机构投资者调研的次数。随后,本文以DVisiti,t或NVisiti,t为被解释变量,将其与机构投资者分心程度(Inatt)进行回归。参考Cheng等[30]的实地调研影响因素模型,本文在回归过程中控制了公司的信息披露质量、收益率、分析师覆盖度、账面市值比、规模、资产收益率、公司上市时间、资产负债率、公司市场份额、公司所属行业,以及公司总部所在城市的上市公司数量、GDP增长率等变量,并加入行业与年度固定效应,使用稳健性标准误。由于仅深圳证券交易所强制要求其上市公司自2009年起公开披露调研信息,此处以2009—2017年的深圳证券交易所上市公司为样本。表10(下页)列(1)给出了以DVisiti,t为被解释变量的probit回归结果,列(2)为以NVisiti,t为被解释变量、使用稳健性标准误的OLS回归结果。机构投资者分心程度(Inatt)与DVisiti,t和NVisiti,t均在5%的水平上显著相关,列(2)中机构投资者分心程度(Inatt)的系数为-0.739,机构投资者分心程度(Inatt)增加1个标准差会导致公司被机构调研的次数减少0.739次,约为NVisiti,t均值(6.128)的12.1%。这些结果表明,机构投资者分心时的确会显著降低对公司的监督活动,支撑了本文实证研究思路的合理性;同时,这些结果表明机构分心时降低对公司的调研频率是导致公司调整盈余管理策略的可能影响路径。

四、結论与政策建议

本文从机构投资者的注意力约束出发,研究机构投资者对公司关注程度因外生事件冲击而变动时公司盈余管理的相应变动,从而克服基于持股比例研究机构投资者监督治理作用的范式存在的内生性等问题,更好地揭示了机构投资者对盈余管理活动的真实影响。以2008—2017年A股上市公司为样本,本文发现,当机构投资者对公司的关注程度因行业极端收益率等外生事件冲击而降低时,公司的应计项目盈余管理水平上升,但真实活动盈余管理水平下降。这一结果表明,管理者感受到受关注和监督程度下降后,会增加应计项目盈余管理,并减少更不易为市场参与者发觉,但同时成本更高的真实活动盈余管理。同时,本文发现,机构投资者分心对公司盈余管理活动的影响与机构投资者的监督动机正向相关,且这一影响在管理层持股比例更低、分析师关注程度更弱、媒体报导数量更少,即自身内外部公司治理机制更为薄弱的公司中更强。此外,本文发现,机构投资者的分心程度与公司被机构实地调研的频率显著负向相关,支撑外生的分心事件导致机构投资者降低其对公司的监督强度,从而引发公司盈余管理策略变动的论点。

基于上述研究发现,提出如下政策建议:

第一,加强上市公司信息披露活动监管,保护中小投资者利益。我国股票市场监管部门应进一步强化以信息披露为中心的上市公司监管模式,完善财务信息披露要求和规范,推动上市公司真实、准确、完整、及时、公平地披露公司运营情况,并对上市公司财务信息披露过程中的违法违规活动加强日常监管、加大打击力度,通过严监管和加强惩戒保持对上市公司的威慑力,形成严格的外部监管环境,弥补机构投资者因注意力约束等原因导致的监督不足现象,抑制上市公司的盈余管理活动等利己行为,更好地保护中小投资者利益,进而推动我国股票市场健康发展。

第二,合理制定机构投资者发展路线,培育价值投资和长期投资理念。我国监管部门应持续推动改善资本市场中的机构投资者结构,积极吸引社保基金、保险机构等存在长期价值导向的机构进入,并继续加大我国股票市场开放力度,引入成熟境外机构投资者,以培育国内机构投资者的价值投资和长期投资理念,增加长期机构资金来源,从而增强我国资本市场的活力和韧性,促进市场长期稳定发展。

第三,规范上市公司治理和内部控制,强化对公司管理者的内部约束。机构投资者等外部监管治理力量缺失对公司盈余管理活动的影响大小,在一定程度上取决于公司自身治理机制的强弱。我国监管部门应积极推动上市公司完善治理制度,合理设计管理者薪酬合约,科学应用股权激励和员工持股制度等内部治理手段,建立健全长效激励机制,联合管理者、员工和股东利益,缓解管理者利用盈余管理活动等实施利己行为的动机。同时,应从内部环境、风险评估、控制活动、信息与沟通、内部监督等五要素出发,持续推动上市公司内部控制体系建设,完善内部控制信息披露规范与评估标准,实现内部控制制度指导并约束管理者行为的积极作用。 [Reform]

参考文献

[1]KACPERCZYK M, VAN N S, VELDKAMP L. A rational theory of mutual funds' attention allocation[J]. Econometrica, 2016, 84(2): 571-626.

[2]BEN-REPHAEL A, DA Z, ISRAELSEN R D. It depends on where you search: institutional investor attention and underreaction to news[J]. Review of Financial Studies, 2017, 30(9): 3009-3047.

[3]KEMPF E, MANCONI A, SPALT O. Distracted shareholders and corporate actions[J]. Review of Financial Studies, 2017, 30(5): 1660-1695.

[4]袁知柱,王泽燊,郝文瀚.机构投资者持股与企业应计盈余管理和真实盈余管理行为选择[J].管理科学,2014(5):104-119.

[5]DECHOW P M, SLOAN R G, SWEENEY A P. Detecting earnings management[J]. Accounting Review,1995, 70(2):193-225.

[6]ROYCHOWDHURY S. Earnings management through real activities manipulation[J]. Journal of Accounting & Economics, 2006, 42(3): 335-370.

[7]GONG G J, LI L Y, YIN H F. Relative performance evaluation and the timing of earnings release[J]. Journal of Accounting & Economics, 2019, 67(2-3): 358-386.

[8]HAZARIKA S, et al. Internal corporate governance, CEO turnover, and earnings management[J]. Journal of Financial Economics, 2012, 104(1): 44-69.

[9]LENNOX C, WANG Z T, WU X. Earnings management, audit adjustments, and the financing of corporate acquisitions: evidence from China[J]. Journal of Accounting & Economics, 2018, 65(1): 21-40.

[10]FALEYE O, HOITASH R, HOITASH U. The costs of intense board monitoring[J]. Journal of Financial Economics, 2011, 101(1): 160-181.

[11]李春濤,赵一,徐欣,等.按下葫芦浮起瓢:分析师跟踪与盈余管理途径选择[J].金融研究,2016(4):144-157.

[12]马壮,李延喜,王云,等.媒体监督、异常审计费用与企业盈余管理[J].管理评论,2018(4):219-234.

[13]杨海燕,韦德洪,孙健.机构投资者持股能提高上市公司会计信息质量吗?——兼论不同类型机构投资者的差异[J].会计研究,2012(9):16-23.

[14]MCCAHERY J A, SAUTNER Z, STARKES L T. Behind the scenes: the corporate governance preferences of institutional investors[J]. Journal of Finance, 2016,71(6): 2905-2932.

[15]向诚,陈逢文.投资者有限关注、公司业务复杂度与盈余惯性[J].管理评论,2019(11):212-223.

[16]BAKER M, WURGLER J. Behavioral corporate finance: a current survey[M]. New York: Elsevier, 2007.

[17]DEHAAN E, SHEVLIN T, THORNOCK J. Market (in) attention and the strategic scheduling and timing of earnings announcements[J]. Journal of Accounting & Economics, 2015, 60(1): 36-55.

[18]FANG L H, PERESS J, ZHENG L. Does media coverage of stocks affect mutual funds' trading and performance?[J]. Review of Financial Studies, 2014, 27(12): 3441-3466.

[19]LU Y, RAY S, TEO M. Limited attention, marital events and hedge funds[J]. Journal of Financial Economics, 2016, 122(3): 607-624.

[20]SCHMIDT D. Distracted institutional investors[J]. Journal of Financial and Quantitative Analysis, 2019, 54(6): 2453-2491.

[21]CHEN T, DONG H, LIN C. Institutional shareholders and corporate social responsibility[J]. Journal of Financial Economics, 2020, 135(2): 483-504.

[22]梅洁,张明泽.基金主导了机构投资者对上市公司盈余管理的治理作用?——基于内生性视角的考察[J].会计研究,2016(4):55-60.

[23]李春涛,薛原,惠丽丽.社保基金持股与企业盈余质量:A股上市公司的证据[J].金融研究,2018(7):124-142.

[24]叶康涛,董雪雁,崔倚菁.企业战略定位与会计盈余管理行为选择[J].会计研究,2015(10):23-29.

[25]BUSHEE B J. The influence of institutional investors on myopic R&D investment behavior[J]. Accounting Review, 1998, 73(3): 305-333.

[26]高敬忠,周晓苏.管理层持股能减轻自愿性披露中的代理冲突吗?——以我国A股上市公司业绩预告数据为例[J].财经研究,2013(11):123-133.

[27]张婷婷,李延喜,曾伟强.媒体关注下上市公司盈余管理行为的差异研究——一种治理盈余管理的新途径[J].管理评论,2018(2):25-41.

[28]JONES J. Earnings management during import relief investigations[J]. Journal of Accounting Research, 1991, 29(2):193-228.

[29]罗琦,王悦歌.真实盈余管理与权益资本成本——基于公司成长性差异的分析[J].金融研究,2015(5):178-191.

[30]CHENG Q, DU F, WANG Y, et al. Do corporate site visits impact stock prices?[J]. Contemporary Accounting Research, 2019, 36(1): 359-388.

Institutional Investors' Attention Constraint and Earnings Management: From the Perspective of Exogenous Event Shock

ZHANG Zong-yi LI Xue XIANG Cheng

Abstract: Based on the industry extreme rate of return events, this paper measures the exogenous change of the company's attention by institutional investors. By studying the relationship between the change and the level and form of corporate earnings management, and overcoming the endogenous problem between institutional shareholding ratio and corporate earnings management activities, this paper tests the impact of institutional investors on corporate earnings management. Taking A-share listed companies from 2008 to 2017 as the research object, it is found that when institutional investors reduce their attention to the company due to the distraction of exogenous events, the company will increase accrual earnings management and reduce the higher cost but more hidden real activity earnings management. Further research shows that the impact of institutional investors with stronger supervision is greater when they are distracted, and companies with weaker internal and external governance mechanism are more affected by the effect of institutional distraction. Reducing the research frequency of companies when they are distracted is the possible impact path of earnings management strategy changes.

Key words: institutional investors; limited attention; earnings management; distraction effect