“一带一路”沿线国家金融开放度:差异性及驱动因素

王春枝,张鸿帅,张思源

(内蒙古财经大学统计与数学学院,内蒙古呼和浩特101007)

一、引言

秉持和平合作、开放包容、互学互鉴、互利共赢理念的“一带一路”从中国的倡议理论到逐步实施并达成国际共识发生的巨大转变,现已成为沿线各国领导人探索经济治理新模式的平台。

“五通”是“一带一路”倡议的主要建设内容,通过推动“五通”,以点带面,以线到片,逐步形成区域大合作。其中,“资金融通”作为“五通”中的重要一环也是“一带一路”建设的重要支撑,对于加强国家间的金融合作,促进货币流通和资金融通,优化资源配置有重要意义,可为“一带一路”建设创造稳定的融资环境,帮助“一带一路”沿线国家和地区实现更大范围的金融开放与合作。金融开放覆盖范围广,涵盖内容多,主要包括:资本账户、股基市场、金融业务、国际投资、资本跨境投资等的开放。金融开放有利于效率的提高,但同时也可能会导致波动的增加,如果不能稳定控制金融波动,就不能有效规避金融风险带给国家的冲击。然而,实现“五通”,金融开放是必然的选择,特别是随着“两行一金”的深入推进,沿线各国的金融合作势必会进一步加强,自然会对作为金融合作前提的金融开放提出更高的要求。但是,“一带一路”沿线国家在经济发展、开放程度等方面两极化差异较大,这些潜在因素都可能会对金融市场开放造成影响。首先,从经济发展水平来看,2018年人均GDP 最高国家是人均GDP 最低国家的124倍。其次,贸易开放水平参差不齐,2018 年巴基斯坦、印度等国开放程度低于30%,而新加坡、越南等国高达200%。①事实上,发展水平会对不同经济体的金融开放度产生连带作用,这是因为经济与金融行业的发展与开放密不可分,汪可等(2019)[1]指出,经济增长与金融发展存在互通效应,经济增长、科技进步、市场结构变化及监管力度的调整是金融行业发展的动因,经济增长可以推动金融行业的发展。处于不同区域、不同经济背景、不同国情的“一带一路”沿线国家的金融开放度和其存在的差异,以及导致差异的因素都是亟待解答的问题。因此,进一步讨论金融开放度与“一带一路”倡议之间的关系,具有重要的现实意义。

二、文献综述

(一)关于金融开放度的测度

金融开放是指金融业及金融市场的开放,而金融开放度是主要用来衡量国家或地区金融开放广度和深度的定量化指标。选择合理、有效的指标评测体系能够了解国家金融开放程度的真实状况,也是后续进行实证研究的前提。依据目前的研究成果来看,主要包括两种测度视角,即名义测度和事实测度(贾秋然,2011)[2]。名义测度法是由Cottarelli(1997)[3]首先提出的二元变量法,通过判断是否对跨国资本流动的各个方面存在管制来设置二元变量,并对其作加总或算术平均处理,以获得简单的总体印象。二元变量法覆盖面广,但太过简单难以包括更多的信息,没有被广泛用于实际测度。虽然Rossi(1999)[4]、Miniane(2004)[5]等对此进行了改进,但依然存在其他的缺陷。之后有学者相继提出份额法、强度法、市场法等评判金融开放度的指标体系,都只能适用于特定的测算场景,因此,在名义测度方面没有提出一种普遍适用的方法。实际测度法是由Feldstein 和Horioka(1980)[6]首先提出的深度测度法,通过测量金融开放的深化程度来测算金融开放度。因实证分析结果与实际情况相差较大,采用其进行实证研究的学者较少。Edison 和 Wamock(2001)[7]通过计算国内股票对境外购买者开放的比例来测算国家或地区的金融开放度。这种方法数据可获得性强,但因对股票市场资本流入的管制只占资本管制内容的很小一部分,不足以说明整体情况,因此未被广泛采用。后来由Lane 和Milesi-Ferretti(2007)[8]提出的规模测度法,通过计算证券投资组合、直接投资资产、负债资本流动的累积量与GDP 的占比来衡量金融开放程度,这种方法校正了估值效应,也就是针对资产价格受非资本管制因素影响的波动对指标加以调整,成为目前测算金融开放度最常用的方法之一。

在实证分析中,结合名义测度和实际测度两种方法各自的优点进行测算,能更好的认识一国金融开放度的真实情况。柴瑜、李圣刚(2013)[9]分别使用名义测度法和事实测度法对拉美国家金融开放度进行探究,研究发现实际金融开放度要小于名义开放度水平。国内学者对金融开放度测度及差异性分析已经有很多研究。郑长德(2018)[10]利用泰尔指数测算中国金融发展水平,发现中国金融发展存在显著差异,主要体现在省级行政区间内。熊彬、刘泽宇(2019)[11]使用 Lane 和 Milesi-Ferretti 的方法实际测度“一带一路”沿线国家金融开放度水平,通过计算基尼系数、泰尔指数和对数离差均值研究区域差异特征,结果显示金融开放度差异最大地区主要在亚洲地区,差异最小在中东欧洲地区。王国松、曹燕飞(2012)[12]和李泽广、吕剑(2017)[13]分别对国内外金融开放度展开研究,国内外金融开放度除金融危机出现下降外,整体呈现波动上升趋势,1988—2014 年数据实证结果显示高收入国家金融开放度要高于低收入国家。Lane 和Milesi-Ferretti 测度金融开放度的方法简单,数据可获取性高,而“一带一路”沿线国家数目较多,适合采用该方法进行测度。

(二)关于金融开放度的影响因素

关于金融开放度影响因素的研究主要有两个方面,以金融开放度作为解释变量或以金融开放度作为被解释变量进行研究。在以金融开放度作为解释变量方面,Svaleryd 和 Vlachos(2005)[14]研究金融开放与进出口产业结构的关系,发现金融市场可以影响一国的产业转型,更加开放的金融市场有助于生产资本密集型产品,所以金融市场的开放有助于优化贸易结构。事实上,在发达程度不同的国家金融开放带来的实际效益会出现差距,Aizenman 和Noy(2006)[15]认为,拥有高生产力和低工资率的国家可以出口更多最终产品,进口更多初级产品和中间产品,这些国家可以发挥其生产优势以低廉的最终产品价格来吸引更多的外资流入,与之相反,相对发达的国家一般不依赖于商品服务的出口,更多的以进口廉价最终产品为主。Fischer 和 Valenzuela(2013)[16]从金融开放与金融市场发展状况的视角进行研究发现,金融开放能提高金融、证券等金融行业的竞争力度,从而活跃金融市场,但同时也会带来金融风险。Baltagi 等(2008)[17]和周茂荣等(2010)[18]指出,贸易开放与金融开放存在正向促进关系。又有学者发现,贸易进出口对金融市场开放并非一直都是正相关的关系,根据国家自身的国情合理调整金融市场的开放,才能更好的维持国内金融开放的稳定。过度的依赖于对外贸易的发展,当出现金融危机时国家会受到更为致命的冲击。Joshua Aizenman 和 Ilan Noy(2006)[19]研究也发现,金融开放与贸易开放之间的关系通常是双向的。之后国内学者陈晓珊、刘洪铎(2018)[20]通过构建面板联立方程组模型对金融开放与贸易开放度之间的关系展开研究,结果显示金融开放与贸易开放确实存在双向互动性。接着有大量学者针对金融开放对贸易开放的影响作用展开研究。

在金融开放度作为被解释变量方面,Huang 和Temple(2005)[21]认为,在国际贸易迅速发展的背景下,金融市场需要保证稳定的资金供应才能维持其的稳定,而贸易的开放对金融市场会起促进作用,但对于经济欠发达的国家或地区,贸易的对外开放由于不能保证企业对资金需求的供应,则会带来负向的影响效应。李自若(2020)[22]认为,贸易开放可以有效提高金融开放水平,而制造业对金融开放有一定影响,且与区域经济发展水平相关联。Geert Bekaert 等(2011)[23]发现,金融开放与较高的经济增长相联系,并且他们之间存在门槛效应且效应的大小取决于国家财政机构以及国家机构的质量。韩越(2018)[24]、赵瑞娟(2020)[25]等研究发现,经济发展状况、基础建设、制度及人文都会对金融开放产生影响。除以上影响因素外,Aizenman(2008)[15]认为,发展中国家金融市场的开放还会受到来自政治因素的影响。

综上所述,金融开放度的测算及金融开放差异性测度已形成规范的体系,关于金融开放度影响因素的研究目前较少。首先,关于金融开放度的测度学者们使用了不同方法进行探究,其中,Lane 和Milesi-Ferretti 的方法以其良好的数据可获取性及更好的规避大量不可测因素而导致的估计偏误等优点,近年来被学者们广泛运用。其次,差异性分析目前主要从测算基尼系数、泰尔指数、对数离差法等方面展开。最后,关于金融开放度影响因素的研究现有文献主要以金融开放度作为解释变量进行探究,从国家进出口、金融开放、贸易开放度等方面进行分析,而研究金融开放的影响因素特别是针对“一带一路”沿线国家视角的文献较少,现有研究多数为单一测算金融开放度并研究区域差异或将金融开放作为解释变量研究其对经济金融的影响。本文将针对以上文献的空缺综合金融开放度的测算与影响因素,系统的对“一带一路”沿线国家的金融发展状况进行实证分析。

三、“一带一路”沿线国家金融开放度测算及差异性分析

(一)金融开放度测算

金融开放主要包括资本账户、股票基金市场及国内金融部门的开放。“一带一路”沿线国家应秉持“共商、共建、共享”的理念深化资金融通合作,构建以开放、市场导向的投融资体系,推动“一带一路”建设高质量发展。资金融通度主要以金融合作进展和金融支撑环境作为主要评估指标(周茂荣、张子杰,2010)[18]。金融合作进展包括:双边本币互换、亚投行参与、双边货币结算;金融环境支撑包括:人民币跨境支付系统、银行海外分布、金融监管合作、保险保障等。这些都与“一带一路”沿线国家的金融货币政策与金融开放程度紧密关联。因此,根据金融开放度的内涵以及数据的可得性,本文共选取世界银2009—2018 年“一带一路”41 个沿线国家的数据,具体划分为七大区域,分别为:东亚国家、东南亚国家、西亚国家、南亚国家、中亚国家、中东欧国家、独联体国家。②

本文采用Lane 和Milesi-Ferretti(2007)[8]的方法测度实际金融开放度,公式为:

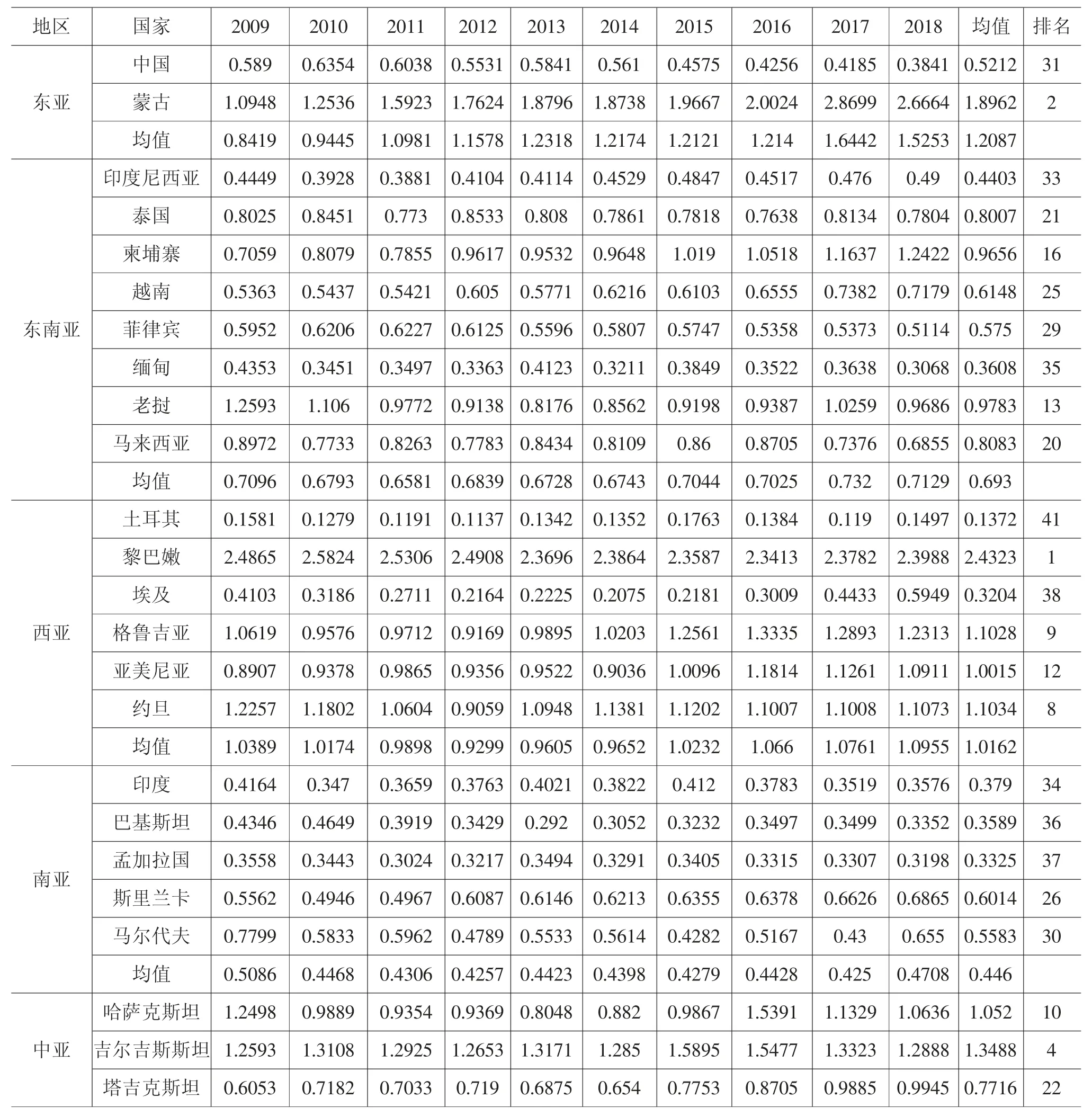

通过上式计算“一带一路”41 个沿线国家2009—2018 年金融开放度,并求得区域内各国年平均值如表1 所示。排名第一的是黎巴嫩,年平均金融开放度指数为2.432 3。金融开放度指数大于1.0 的国家中,东欧国家有4 个,分别为黑山共和国、波斯尼亚和黑塞哥维那、拉脱维亚、保加利亚;西亚国家有4 个,分别为黎巴嫩、约旦、格鲁吉亚、亚美尼亚;中亚国家有2 个,分别为哈萨克斯坦、吉尔吉斯斯坦;独联体国家只有乌克兰。排名居于第一位与最后一位的国家金融开放度在数值上相差2.412 9,约125 倍。可见,“一带一路”沿线国家的金融开放度存在十分明显的差异。

从表1 各地区总体均值时间序列层面可以看出,东亚地区金融开放度的均值处于高位状态且波动幅度较大,东亚金融开放状态极不稳定。西亚和中亚地区,平均金融开放水平除2016 年中亚出现较大波动外其他年份相近。独联体国家金融开放度在2009—2014 年经历了下滑,在2015—2016 年出现金融开放度指数上升并且数值超过1,而在2017—2018 又呈迅速下滑的波动趋势。东南亚和南亚国家平均金融开放度波动较其他国家更加平稳,南亚国家平均金融开放程度最低,位于0.5 以下。可见,“一带一路”沿线国家各区域金融开放度不平衡、两极分化态势明显,存在非常明显的差异,因此,为了更好地研究各区域组内及组间存在的差异性,下文将对差异性进行专门的探讨。

表1 2009—2018 年“一带一路”沿线国家金融开放度及均值

(续表1)

(二)金融开放度的差异性

为了进一步研究金融开放度,本文采用泰尔指数来分析“一带一路”沿线国家金融开放度的差异。关于测算金融开放度差异的方法,常用的有基尼系数、变异系数、对数离差、泰尔指数法等,本文选择泰尔指数作为研究的主要测算方法,优点在于其的可分解性,可以将“一带一路”41 个沿线国家的差异分解成不同空间尺度的组内差异和组间差异,这样既可以分析七大区域国家之间的差异,又可以分析七大区域国家内部各个国家之间的差异。泰尔指数计算公式如下:

其中,n 表示国家数;i 表示根据金融开放度排序的第i 个国家;fi表示第i 个国家的金融开放度;f¯表示金融开放度的均值。

将总体泰尔指数进行分解:

其中,m 表示分成的组数;j 表示第 j 组;vj表示第j 组样本数占总样本数的比重;fj表示第j 组金融开放度向量。上述公式的计算结果如表2 所示。

从表2 泰尔指数的数值变动趋势可知2009—2018 年间总体泰尔指数相对平缓,其最小值为2009年的0.158 3,最大值为2018 年的0.192 7,总体呈现波动上升的趋势。

表2 2009—2018 年金融开放度泰尔指数分解

由上表测算结果可知,“一带一路”沿线国家金融开放度的泰尔指数组内和组间差异明显。从变化趋势来看,在样本观测期内,组内呈现波动上涨的趋势,与之相反,组间呈波动下降的趋势,结合两者来看,组内贡献率除2012 年低于50%外,其余年份均在50%以上,甚至在2017—2018 年高达90%,可见“一带一路”沿线国家金融开放度在组内相对组间差异化程度更为明显,“一带一路”沿线国家不仅区域间发展不平衡,各区域内发展也同样不协调。

表3 2009—2018 年分区域泰尔指数分解

表3 测算了七大区域金融开放度的差异程度。从时间序列的层面来看,2009—2018 年除东亚地区差异浮动较大外,其他地区差异性不明显且无显著规律。从空间的特征来看,各区域差异较为明显,大致可以分为三个层次:第一个层次为西亚地区,其泰尔指数数值最大;第二个层次为东亚和中东欧地区泰尔指数数值相对居中;第三个层次为东南亚、南亚、中亚及独联体国家,所占权重相对较小。其中,东亚国家组内差异最大,西亚国家次之,由此可见,东亚及西亚国家的金融开放度差异水平较大,根据上述分析针对各区域内不同国家的空间差异展开讨论。

泰尔指数排名第一的是西亚国家,其泰尔指数的均值为0.276 783,是差异化程度最小地区的9倍,结合表4 不难看出该区域内部两级分化显著,其中,处于最有利地位的是黎巴嫩,尽管在样本观测期间内黎巴嫩的泰尔指数有动态波动趋势,但整体在西亚国家处于绝对高位且年均值达到3.263 87,远高于其他国家。黎巴嫩绝对金融开放优势源于多种条件的促进,在地理条件上,黎巴嫩位于地中海东部海岸,是连接亚洲、欧洲、非洲的重要枢纽之一,是中近东的金融、贸易中心,各方面情报及贸易信息十分灵通,而政策条件上黎巴嫩采取贸易自由的开放政策,以商立国,以自由的贸易、外汇、黄金交易著称。处于相对优势的是格鲁吉亚、约旦、亚美尼亚三个国家,在样本期内泰尔指数均保持较高的正值小幅度波动,这与这些国家地理优势及稳定的对外开放政策有明显联系。与上述四个国家反差较大的是土耳其和埃及,其泰尔指数在样本考察期内呈负值波动,未出现明显改善,这与土耳其上个世纪80 年代在奉行开放政策时实行激进的改革有关,即在银行业存在较大问题时全面放开进入限制,加之受到金融危机的冲击,使土耳其金融开放存在较大问题(Svaleryd & Vlachos,2005)[14]。

泰尔指数排名第二的是东亚国家,在样本期内其泰尔指数均值为0.171 191,是金融开放度差异最小地区的5.63 倍,东亚国家整体金融开放度差异呈现两级分化趋势,其中,中国金融开放程度保持负值,与之相反,蒙古国在2009—2010 年为高额正值,2011—2016 年大幅下降且小幅波动,2017—2018 年出现反弹迹象。

泰尔指数排名第三的是中东欧国家,考察期间内泰尔指数均值为0.142 641,是金融开放度差异最小地区的4.69 倍,考察期内波斯尼亚除个别年份外,整体维持高额正值波动,金融开放程度明显高于中东欧其他国家;黑山呈现正值先扩张再收敛的起伏趋势,与之对立的是立陶宛呈现负值先扩张在收敛的势态;匈牙利整体呈现扩张的状态且维持在高数值,但在2017—2018 年突然转变为负值;阿尔巴尼亚由负值逐渐收敛为正呈现扩张—收敛的趋势;罗马尼亚呈现先扩张再收敛为负值后,由负值继续扩张;保加利亚和拉脱维亚为逐步收敛趋势;马其顿波动幅度相对较大,呈现扩—收—扩的整体态势;捷克在2009—2016 年由负值渐进收敛,到2017 年转为正值,这也表明捷克在逐步扩大金融开放;斯洛文尼亚、波兰、爱沙尼亚保持基本相同的波动趋势,即负值收敛再扩张,在样本期间没有明显的改善。

泰尔指数排名第四的是东南亚国家,2009—2018 年间泰尔指数均值为0.055 871,是金融开放度差异最小区域的1.84 倍,从泰尔指数变化趋势来看,印度尼西亚始终保持在-0.3 以上波动,金融开放程度较低;泰国先呈现较低正值波动的情况,在2014 年呈现负值的状态且有扩张的趋势;柬埔寨由负值收敛为正,再以扩张—收敛—扩张的显著态势波动;越南、菲律宾、缅甸的指数均为负值波动,不同的是越南呈现波动收敛的趋势,而菲律宾、缅甸呈现波动扩张的态势;老挝从2009 年的高数值到2013年的波动收敛到近均衡状态,在2014—2018 年正向反弹趋势明显;马来西亚在样本期内呈现正负交互的波动变化态势。

泰尔指数排名第五的是南亚国家,其泰尔指数均值为0.036 263,是差异最小国家的1.19 倍。从总体上看,2009—2018 年南亚各国均为负值,其中,印度、巴基斯坦、孟加拉国在均值-0.35 上下浮动,在样本观测期内没有明显改善;斯里兰卡在[0.045,0.065]的区间内呈现扩张—收敛—扩张—收敛的波动趋势;马尔代夫2009 年处于接近0 的均衡状态,而随后三年呈扩张状态,在2014—2015 年有小幅度下降,接着迅速反弹。

泰尔指数排名第六的国家是独联体国家,其泰尔指数均值为0.034 684,是泰尔指数最低国家的1.14 倍。从各国泰尔指数的变动趋势来看,国际之间的变动趋势不尽相同,其中,乌克兰及摩尔多瓦以正值波动,与之相反的是俄罗斯在样本考察期间内都为负值。从数值来看,摩尔多瓦除在2011 年、2012年和2014 年出现小幅度反弹外,总体为收敛趋势;乌克兰虽在样本考察期内同样为正值波动,但起伏程度较大,在2009—2011 年均值为 0.568,到2012年骤降为0.172 且维持3 年没有太大浮动,而在2015 年升高至0.894;俄罗斯表现为先扩张再收敛再扩张的波动趋势。

泰尔指数排名第七的是中亚国家,是七大区域内差异化程度最小的地区,在样本观测期内泰尔指数的均值为0.030 372,其中,塔吉克斯坦在考察期内为负值波动趋势,呈收敛—扩张—收敛—扩张的整体趋势;哈萨克斯坦由高额正值收敛至2013 年接近于0 的均衡状态后,在2014 年发生迅速反弹;相反,吉尔吉斯斯坦在2009—2015 年不断扩张至较高数值,在2016—2018 年缓慢回落。根据上述差异性研究发现,受各国不同的经济状况、开放政策、国内局势稳定性影响,“一带一路”沿线国家金融开放度在不同地域间存在明显差异,并且区域内部各国之间的差异也十分明显,那么影响国家金融开放的因素究竟有哪些?本文将使用2009—2018 年的面板数据对影响“一带一路”沿线国家金融开放度的因素进行探讨。

表4 七大区域各国家金融开放度差异程度的泰尔指数

(续表4)

四、“一带一路”沿线国家金融开放度影响因素

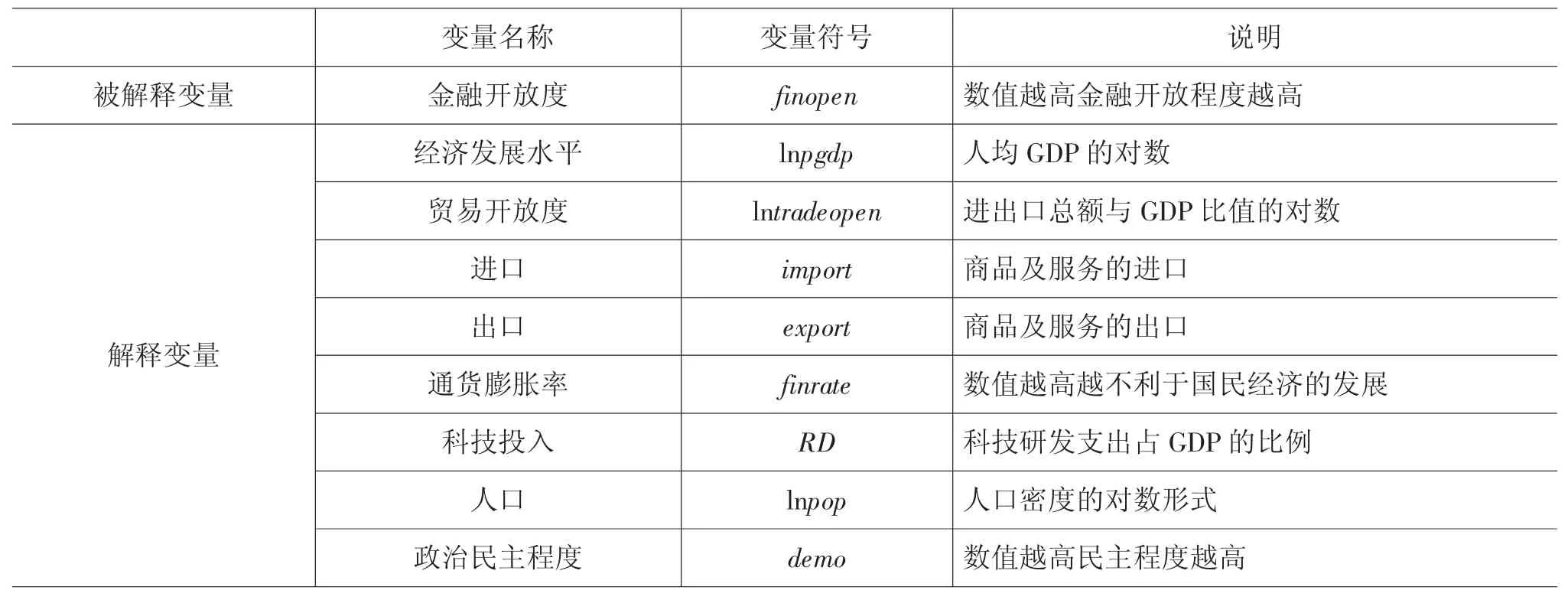

(一)变量说明

被解释变量采用上文测算得到的2009—2018年“一带一路”沿线国家的金融开放度指数。

解释变量包括经济发展水平、贸易开放水平、通货膨胀率、科技研发投入以及政治稳定等方面。

(1)经济发展水平。经济发展水平能展示一个国家经济发展的水平和速度,也作为评价发达国家与发展中国家的重要衡量指标。本文使用人均GDP 来衡量国家的经济发展。

(2)贸易开放度。本文使用商品和服务的进出口总额与本国GDP 的比值来表示。沈丽娟(2011)[26]在对浙江省金融发展与贸易开放度的关联性研究中,使用协整分析和格兰杰因果检验进行了研究,发现两者互为协整关系,并且贸易开放度是金融发展的格兰杰因。本文主要就贸易开放度是如何影响金融开放度的展开研究。

(3)通货膨胀率。高值的通货膨胀率会导致本国的货币贬值,受汇率因素的影响致使国际债务回收额度降低,影响一个国家经济的正常发展。在较为严重的状态下,会降低国际资本的流入以及国内资本的大量流出,严重影响国民经济的发展。总体来说,稳定并较低的通货膨胀率可以减少资本的外逃,更利于金融行业的开放程度。

(4)科技投入。作为社会进步的活力,发挥着难以替代的作用,数字科技深化金融发展与电商、餐饮、娱乐、教育等机构的业务连接,金融行业作为数字科技应用最为积极的领域,伴随社会科技的进步,也在不断变革与转型。程翔、王曼怡等(2018)[27]对中国金融发展水平进行研究发现,科技发展水平对地区金融行业发展起正向作用,且表现出很强的作用力。

(5)人口密度。人口因素关系到国家生产力、金融储蓄等问题,对经济金融的发展也起到不可或缺的作用。安康(2016)[28]发现,人口资本因素对区域金融的发展具有促进作用。

(6)制度因素。国际制度的质量也是提高“一带一路”沿线国家金融开放度的重要因素之一,稳定的社会环境、自由的贸易制度可以拉动国家经济金融快速稳定的发展。熊彬、刘泽宇(2019)[11]发现,政治稳定因素、控制腐败能力、法制水平是促进金融开放度收敛的关键因素。

由于蒙古国部分数据缺失,本文实证分析的样本是40 个“一带一路”沿线国家数据,样本期为2009—2018 年。

表5 变量说明

(二)模型描述

为了估计各因素对“一带一路”沿线国家金融开放度的影响效应,本文设置以下模型进行讨论:

其中,finopeni,t表示第 i 个国家 t 年的金融开放度,使用上文所测度的数据;lnpgdp 表示人均GDP的对数;lntradeopen 表示贸易开放度对数;finrate 表示通货膨胀率;lnpop 表示人口密度的对数;RD 表示科技支出占 GDP 的比例;demo 表示政治评分;α1、α2、α3、α4、α5、α6表示待估参数;c 表示常数项;μi,t表示随机扰动项。通过hausman 检验,本文决定使用固定效应模型来进行回归检验。

(三)实证结果分析

本文主要通过面板数据的固定效应模型进行回归。结果如表6 所示,首先,贸易开放对金融开放有显著的正向影响,在10%水平上显著。从贸易的结构来看,贸易进口对金融开放的影响为正向但并不显著,而贸易出口的回归系数为正且在1%的水平上显著,这也证实了贸易的开放对一国金融开放的促进作用,但贸易出口相对于进口的影响程度更高,国家的贸易出口水平更能说明金融开放度的大小。通货膨胀率对金融开放有负向影响但没有通过显著性检验;全样本和进出口贸易结构模型中人口密度对金融开放都有正向促进作用,说明国家人口密度越大在一定程度上能够促进金融开放。科技投入对金融开放的影响是正向的,但没有通过显著性检验。政治民主程度除进口模型外,均通过10%水平上的显著性检验,因此,国家的政治因素也是影响金融开放的原因之一。

表6 全样本金融开放度的影响因素

为研究金融开放度在不同收入水平国家下的异质性,本文根据世界银行发布的收入水平分组,并在为保证样本数量对结果可能产生影响的前提下,将低收入国家与中低收入国家统一划分为低收入国家,将中高收入国家与高收入国家统一划分为高收入国家。③对两个样本分别进行回归验证,结果如表7 所示,结合表6 可以看出,金融开放与国家的经济发展有关,在高收入国家中,贸易开放、进口、出口对金融开放都具有正向促进效应且通过显著性检验,而在低收入国家贸易开放和商品及服务进口的提高并不能提升金融开放水平,只有商品服务的出口才能提升金融开放度。经济欠发达国家主要以简单手工业制造为主,居民收入水平普遍较低,可支配收入大都用来购买生活必需品,不愿购买附加商品进口税的商品,国家较少依赖商品及服务的进口,更多依赖国家制造业的剩余产能出口吸引资金流入以促进经济社会发展。通货膨胀率对金融开放度没有显著影响,但观察回归系数可以发现在高收入国家样本中,通货膨胀率对金融开放的影响是负向的,相反在低收入国家样本中通货膨胀率的影响是正向的。对于高收入国家,人口密度对金融开放没有影响,而低收入国家的金融开放受到人口密度的影响,且在1%水平上显著,高收入国家有发达的机械化制造业,并不依赖于普通手工业劳动的低效率产出,反之低收入国家工业生产自动化能力有限,需要依靠人口因素来弥补这方面的不足。科研投入、政治民主程度在两种样本的回归检验中均没有通过显著性检验,从两种样本回归系数中可以看出政治稳定对金融开放的影响均是正向的,而科研投入只有在经济发达的国家中对金融开放有正向影响,在经济欠发达国家科研经费的投入对金融开放未能起到促进作用。

表7 金融开放度在不同收入水平国家的影响因素

为进一步探究地区异质性问题,下面将“一带一路”沿线国家按地理位置划分为亚洲与欧洲国家,回归结果如表8 所示。在亚洲地区只有贸易出口业务对金融开放有显著促进作用,欧洲地区贸易开放度与贸易出口对金融开放均具有显著促进作用。根据“一带一路”经济金融的发展现状可以得出亚洲地区“一带一路”国家相对欧洲地区国家发展水平较低,多以低廉的劳动力代工或资源物资出口为对外贸易手段,而高收入国家多数位于欧洲地区,对外开放程度较高,与亚洲国家不同的是欧洲国家更多以出口高科技产品或技术服务为主,开放程度更高,这一点从两者系数数值可以得出。政治因素在亚洲国家对金融开放有正向作用,对欧洲国家作用不显著。这可能是因为亚洲很多国家政治环境相对不稳定所致,说明良好的政治环境更利于金融市场的对外开放。

表8 金融开放度在不同地区的影响因素

总体来看,金融开放度会受到来自贸易开放与商品服务出口、人口因素、政治因素的影响,并且在不同收入水平的国家中也会有不同的表现。在高收入国家中,贸易开放以及进出口业务对金融开放度都具有正向促进作用,而在低收入国家,贸易的开放和国家的进口业务并不能有效促进金融开放度的提高,但金融开放会受到来自出口业务的正向影响。这也说明要保证国家金融市场有条不紊的开放,不但需要把控好国家自身经济发展水平与贸易开放及进出口开放之间的平衡关系,还需要良好的社会政策环境,只有这样才能稳定的开放金融市场。

(四)驱动机制分析

基于上述驱动因素的分析,结合“一带一路”沿线国家发展现状,可将金融开放度的驱动机制归纳为外驱因素和内驱因素两个方面。

1.外驱因素。对外贸易的发展会推动国家金融市场的进一步开放,特别是贸易出口水平无论对于高低收入国家还是亚欧国家都具有重要意义,商品及服务的出口业务对金融开放均具有正向作用,但对于四种不同经济状况类型的划分而言,贸易出口对欧洲高收入国家的影响更大,对亚洲低收入国家的影响相对较小。对欧洲高收入国家而言,应通过高新技术产业产品的出口,提升国家的经济效益从而促进金融市场的开放,而对亚洲低收入国家来说,金融行业氛围、政治政策及科技创新水平较低,应依靠廉价产品及低价资源的出口业务来拉动金融市场的开放。经济发展状况不同的国家应根据自身发展的实际情况选择合理的对外出口模式,在本国条件允许的状况下,进一步扩大金融市场的对外开放。

2.内驱因素。主要对金融开放造成影响的有人口因素与政治因素。人口因素的影响主要体现在低收入国家,低收入国家经济增长与金融开放需要依托国家生产力资源及廉价服务出口来提振,因而人口密度可以促进低收入国家的经济增长,这一机制在高收入国家并不显著。制度因素的影响机制主要产生于亚洲国家,由于亚洲存在部分政治因素不太稳定的国家,金融开放会因此受到牵连,稳定的政治政策环境有利于亚洲国家金融市场的开放。低收入亚洲国家因充分利用国家人口资源优势,一方面提高生产力建设积累资本,另一方面加强科技水平创新积极向高收入欧洲国家靠拢,不断优化对外开放政策,扩大对外开放水平,实现经济金融的快速增长。

五、稳健性检验

为了更加准确的评价金融开放度的影响因素,本文引入面板数据的分位数回归对全体样本回归进行稳健性检验,结果见表9。从全样本来看,贸易开放、商品服务进出口对金融开放具有促进作用且促进作用在0.25—0.75 分位点的变动中呈减弱趋势,说明金融开放度越高受到以上三种因素的影响会越小;商品服务的进口对金融开放的促进作用并不显著。分位数回归的符号与显著性与上文结论基本一致,因此,从分位数的角度验证了上文结论的稳健性。

表9 分位数回归

六、结论与建议

(一)结论

前文首先使用Lane 和Milesi-Ferretti 资本存量测度法,测算了“一带一路”沿线41 个国家的金融开放度水平, 并使用泰尔指数对金融开放度及其分解公式对“一带一路”沿线国家金融开放度差异进行了讨论。接着利用“一带一路”沿线40 个国家或地区2009—2018 年跨国面板数据对金融开放度的影响因素进行研究,最后使用分位数回归的方法对以上结论进行稳健性检验,得出了一些结论。

1.“一带一路”沿线国家金融开放度存在明显的区域差异,金融开放度较高的国家比金融开放度较低的国家在测度指数上相差2.516。在2009—2018年的观测期内,从区域金融开放度均值的大小可粗略看出,东亚、中亚最高,中东欧、独联体次之,南亚地区最低。

2. 总体上2009—2018 年各国泰尔指数呈波动上升的趋势。从各区域泰尔指数的时间序列层面来看,各区域波动幅度较小,呈无规律波动趋势;从空间特征来看,区域间金融市场开放程度不协调,各地区差异化特征明显。

3.从泰尔指数分解结果来看,西亚、东亚最高,中东欧次之,独联体、东南亚、南亚、中亚最小。组内差异呈波动上升趋势,特别地,在2017—2018 年组内贡献率达到95%以上,继续对各区域内进行分解发现区域内不同国家差异程度较高,主要呈两级分化态势。

4.在面板固定效应的回归模型中,全样本中贸易开放以及商品服务出口均对金融开放度有正向作用,商品服务进口对金融开放的作用并不显著。人口因素在三种模型中均体现出对金融开放的促进作用。国家政策因素对全样本与贸易出口的影响在10%的水平上显著,在贸易进口模型中不显著。通货膨胀率及科技投入水平的影响作用并不显著。在高收入国家,对外贸易的发展有助于促进金融的开放,商品服务的进出口对金融开放都存在显著的促进作用。在低收入国家,贸易开放和商品服务进口对金融开放的影响作用并不显著,商品服务的出口对金融开放有明显的促进作用。与高收入国家不同的是人口因素在低收入国家的三种模型中均对金融开放度有明显促进作用,通货膨胀率与科技投入在高收入与低收入国家均不显著。

5.在分位数回归中,全样本中贸易开放度只在0.25 及0.5 分位点对金融开放度有促进作用,在商品服务的出口模型中,出口在0.25 和0.75 分位点对金融开放度有显著正向影响;人口因素除在进出口模型的0.75 分位点不显著以外,其他均对金融开放度有显著影响。政策因素在商品服务进口的0.5 和0.75 分位点和商品服务出口的0.5 分位点显著。在高收入样本中,贸易开放度和商品服务进口模型的0.25 和0.5 分位点及商品服务的出口模型的0.25—0.75 分位点都对金融开放度有显著促进作用。人口因素只在贸易出口模型的0.25 和0.5 分位点对金融开放度有促进作用。政策因素在三种模型的不同分位点均有不同程度的促进作用。在低收入样本中,只有商品服务的出口对金融开放度有显著作用,人口因素对低收入国家影响更高,政策因素并无显著影响。

(二)建议

目前世界经济多极化、全球化发展,受限于国家经济发展、国家开放政策、人口因素等不同的影响,“一带一路”沿线各国金融开放水平差异较大。贸易开放对于国家金融发展来说是一把“双刃剑”,在促进金融开放的同时也会使国家受到金融危机的危害,而商品服务进出口业务给经济发展状况不同的国家带来了不一样的机遇,因此,合理调整对外贸易开放规模和进出口业务的比例以适应金融开放水平至关重要。“一带一路”沿线国家地理跨度大,根据国家发展状况及国情制定合理的对外开放政策尤为重要,针对以上结论本文提出一些建议。

1.“一带一路”沿线国家大多以发展中国家为主体,在金融创新力度、金融体系监测管理的建设方面还存在较大的提升空间,各国应保持友好合作关系,在互利共赢的同时,继续扩大深化对外开放的需要,加强金融创新力度、与金融监管体系建设,加强内外沟通以及协商能力,更好地发挥区域合作机制,推动整个沿线国家经济金融的繁荣与发展。

2.“一带一路”沿线国家金融市场开放程度差异较大,各国应打造区域间和区域内协同发展的模式。深化“一带一路”倡议合作建立长期贸易往来,在合理推动本区域经济金融开放的同时,带动低金融开放度区域的金融行业发展,以实现不同金融开放水平的国家协同发展和平等共享,各国政府应协调相关政府部门打造信息共享平台,加强合作与联动,推动国际间金融行业的“帮扶与共享”,持续追踪各国金融发展与开放水平,及时披露金融系统所存在的相关问题并加以解决,加强应对金融风险的能力,区域内应消除金融开放两极分化的态势,推动金融开放的协调发展,保持金融开放的稳定性,确保各国共同利益的实现。

3.“一带一路”沿线国家地理跨度大,经济发展水平差异明显,根据国家发展状况制定合理的对外开放政策尤为重要。首先,由于经济较发达地区和经济欠发达地区金融开放差异较大,高收入国家应发挥贸易开放以及进出口优势进一步提高金融市场的对外开放水平,当然在加快金融开放力度的同时也要注意金融市场的稳定性,避免因过快的金融和贸易进出口给金融市场带来冲击。其次,加大国家金融市场创新力度,加强对金融系统的管制力度,提高金融准入门槛,增强金融风险监管和处理的能力。低收入国家应优化国家政策法规,为金融开放创造稳定条件以稳步开放金融市场。

4.对于经济较发达国家,应合理分配人力资本,着力于优化产业结构,推动贸易开放、进出口协同发展。对于经济欠发达国家,应该利用人口密度优势加强社会生产力推动商品服务出口,吸引外商投资,在维持金融市场稳定的前提下稳步推进贸易开放以及金融开放程度。

注释:

① 世界银行WGI 数据库(https://www.shihang.org)。

②东亚国家:中国、蒙古;东南亚国家:印度尼西亚、泰国、柬埔寨、越南、菲律宾、缅甸、老挝、马来西亚;西亚国家:土耳其、黎巴嫩、埃及、格鲁吉亚、约旦、亚美尼亚;南亚国家:印度、巴基斯坦、孟加拉国、斯里兰卡、马尔代夫;中亚国家:塔吉克斯坦、哈萨克斯坦、吉尔吉斯斯坦;中东欧国家:波斯尼亚和黑塞哥维纳、黑山共和国、阿尔巴尼亚、罗马尼亚、保加利亚、马其顿、匈牙利、拉脱维亚、捷克、斯洛伐克、斯洛文尼亚、波兰、爱沙尼亚、立陶宛;独联体国家:俄罗斯、乌克兰、摩尔多瓦。

③高收入国家:中国、亚美尼亚、俄罗斯、保加利亚、匈牙利、印度尼西亚、哈萨克斯坦、土耳其、拉脱维亚、捷克、斯洛伐克、斯洛文尼亚、格鲁吉亚、波兰、波斯尼亚和黑塞哥维纳、泰国、爱沙尼亚、立陶宛、约旦、罗马尼亚、阿尔巴尼亚、马其顿、马尔代夫、马来西亚、黎巴嫩、黑山共和国;低收入国家:乌克兰、印度、吉尔吉斯斯坦、埃及、塔吉克斯坦、孟加拉国、巴基斯坦、摩尔多瓦、斯里兰卡、柬埔寨、缅甸、老挝、菲律宾、越南。

——以陕西省为例