A股“入摩”改善了股票市场的信息环境吗?

顾煜 施雯

摘 要:A股纳入MSCI新兴市场指数,标志着我国资本市场的国际化水平有了显著提升。本文基于多期双重差分模型,检验了A股“入摩”对分析师盈利预测的影响。结果表明,A股“入摩”有效降低了分析师盈利预测偏差和乐观偏差,并提升了我国资本市场的信息环境质量;且当公司治理水平越高,A股“入摩”对分析师盈利预测偏差的抑制作用越明显。进一步地,机构投资者的增持是这一积极效果的重要影响机制。本文研究表明,资本市场国际化改善了信息环境,为后续微观层面的政策效应提供了证据。

关键词:A股“入摩”;分析师盈利预测;机构投资者;公司治理

中图分类号:F832.5 文献标识码:A 文章编号:1674-2265(2021)04-0069-07

DOI:10.19647/j.cnki.37-1462/f.2021.04.010

一、引言

资本市场开放作为全面对外开放的重要组成部分,是实现经济高质量发展的必然要求。近年来,“沪港通”“深港通”“沪伦通”等互联互通机制的建立加速推进了资本市场的深入开放。而自2018年首批纳入MSCI新兴市场指数(以下简称MSCI)的成分股名单正式公布后,A股又相继纳入富时罗素指数、标普道琼斯指数,这一系列的资本市场开放措施充分说明了我国资本市场的国际影响力正逐步提升。但从实际情况来看,MSCI成分股数量远远小于沪股通、深股通的标的数量,且小于其他两大国际指数的成分股数量,那么纳入MSCI对于我国资本市场双向开放的影响如何?能否吸引更多的境外投资者,并有效地发挥外部监督作用,改善信息环境方面存在的突出问题呢?

资本市场开放是学术界关注的热点话题,现有文献总体上肯定了“沪深港通”对于信息环境改善的积极成效,认为“沪港通”提升了股价信息含量,将更多公司特质信息及时纳入股价(钟覃琳和陆正飞,2018) [1],进一步发挥了境外投资者在非财务信息方面具备的优势,尤其提升了我国资本市场中非财务信息定价对企业投资的引导作用(连立帅等,2019)[2],并提高了信息环境质量(郭阳生等,2018)[3]。相较于“沪深港通”方面丰富的研究成果,关于A股纳入MSCI的研究较少。倪骁然和顾明(2020)[4]研究表明,A股“入摩”具有明显的信息含量,通过向市场传递关于企业发展的利好信息,提升我国资本市场的价格发现功能,而这些积极的信息效应离不开境外投资者的引入和分析师的关注(冯天楚和邱保印,2020;张旭和王宝珠,2020)[5,6]。然而,也有研究指出本地机构投资者和合格境外机构投资者(QFII)的羊群效应是加剧股价崩盘风险和股市波动性的重要因素(许年行等,2013)[7];但相对于国内投资者,境外投资者所具备的信息优势是客观存在的,尤其是在信息搜集、处理、分析上的专业经验和能力(Bae等,2012)[8]。随着境外投资者持股比例限制的放宽,资本市场开放和境外投资者所产生的信息效应值得深入探究。

我国资本市场信息环境的问题是客观存在的,信息中介的私利行为对资本市场信息效率的影响不可忽视,特别是分析师行为的独立性备受诟病。现有文献从利益冲突的视角指出,分析师出于增加券商的承销收入和自身的交易佣金的目的,会发布乐观的盈利预测,以促成投资者更多的交易(胡凡和夏翊, 2017)[9]。同时,为了維持与机构投资者之间的利益关系,分析师会迎合基金公司等机构投资者重仓持股的拉升需求,发布更为乐观的评级和预测(褚剑等,2019)[10]。另外,分析师所获取的私有信息还包括管理层能够提供的内幕信息,因此,迎合管理层的需要以获取私有信息,也是非真实报告产生的重要原因(赵良玉等,2013)[11]。然而,国外已有的研究表明,新纳入的指数成分股在短期内会有股价上涨(Chen等,2004)[12]、超额回报(Shleifer,1986)[13]、流动性增加(Hegde和McDermott,2003)[14]、财务业绩提升(Denis等,2003)[15]等积极影响。那么,A股“入摩”向市场传递的利好消息,是更进一步增大分析师盈利预测的乐观倾向,还是通过信息治理效应提升我国信息环境质量?

本文基于A股纳入MSCI的外生事件,检验了资本市场国际化对我国信息环境的影响。考虑到2018年A股首次纳入MSCI指数的仅有234只,2019年三次扩容后,MSCI则包含了A股244只大盘股和228只中盘股。因而,本文通过多期DID的方法,利用2015—2019年A股上市公司数据,检验了MSCI成分股的分析师盈利预测准确性变化情况。结果表明,A股“入摩”后,分析师对MSCI成分股的盈利预测乐观偏差显著降低,且对于治理水平较高的公司,预测准确性提升更为明显。同时,机构投资者持股比例的增加是分析师对MSCI成分股盈利预测准确度提升的重要影响机制。在采用安慰剂检验、倾向得分匹配法后,结论仍保持一致。

本文可能的贡献如下:(1)A股“入摩”受到了政府和媒体的广泛关注,但现有文献关于该项措施的经济后果尚待深入探讨。本文通过检验资本市场国际化对信息环境的影响,为微观层面的政策效应提供了证据。(2)现有文献对于分析师预测的独立性和其私利行为导致的乐观偏差乏善可陈。本文通过检验A股“入摩”对信息环境改善,肯定了分析师对于改善信息环境的重要作用,深入分析了外资持股与信息环境改善之间的因果关系,对相关领域的研究具有借鉴意义。(3)现阶段,我国资本市场国际化程度不断深入,A股在纳入MSCI指数后,相继纳入富时罗素指数和标普道琼斯指数,但现有研究对于股指调整的信息治理效应关注较少。本文补充了股指调整对分析师预测行为的具体影响,为MSCI指数调整所具备的信息效应提供了证据。

二、理论分析与研究假设

资本市场上信息的数量和质量影响分析师预测的准确性(周开国等,2014)[16]。A股纳入MSCI新兴市场指数,既吸引了境外投资者,又提高了本地投资者、媒体的关注度(倪骁然和顾明,2020)[4]。这不仅能够提升资本市场的信息含量,而且可以改善信息质量,从而提高分析师预测准确度。

MSCI成分股受市场关注较高,有助于进一步挖掘反映企业内在价值的信息,从而影响了分析师的预判。首先,境外投资者所具备的专业经验和能力为资本市场提供更多新信息。这些新信息不仅包括与企业财务状况相关的增量信息,也包括同企业发展相关的非财务信息(连立帅等,2019;Bae等,2012)[2,8],因此,有助于提升分析师预测准确性。其次,媒体的关注可以拓宽分析师获取信息的渠道,加速市场对于信息的反应速度。而从信息的内容来看,媒体传播的信息会更多元化,这不仅能够提升资本市场信息总量,更有利于抑制分析师的私利行为和自我认知偏差而导致的预测偏差(周开国等,2014)[16]。再次,MSCI成分股本身具有相对较高的公司治理水平,具体表现在信息披露程度、信息透明度、盈余质量等方面的良好表现,这为分析师预测提供有价值的信息,从而提高盈利预测质量(伍燕然等,2016)[17]。最后,由于MSCI成分股受市场关注度较高,如果分析师对MSCI成分股做出的盈利预测偏差较大,将对其个人声誉造成较大毁损。因此,分析师在做出盈利预测时会更加权衡短期的佣金收益和长期的个人信誉,从而做出更加客观的盈利预测(Fang和Yasuda,2009;李志生等,2017)[18,19]。此外,分析师跟踪和外部监管能监督企业的盈余管理行为,特别是声誉较高的MSCI成分股公司(李春涛等,2014) [20],不仅缓解了投资者与公司之间的信息不对称,还能减少分析师迎合管理层而产生的预测偏差,从而提升信息环境质量。据此提出假说如下:

假说1:A股“入摩”显著降低了分析师盈利预测偏差和乐观偏差,提高分析师预测准确性。

入选MSCI的企业自身所具备的财务实力和可持续发展能力符合机构投资者的长期价值投资理念,因而使得MSCI成分股的机构投资者持股比例显著上升(段云和李菲,2014)[21]。机构投资者持股比例越高,其参与公司治理的主动性也会越强(孙光国等,2015)[22],公司内部治理水平提升幅度越大,公司对信息披露重视程度越高(谭劲松和林雨晨,2016)[23],从而有利于为分析师预测提供更多高质量的信息来源(丘心颖等,2016)[24]。同时,机构投资者对MSCI成分股更倾向于长期持有,并非短期利益攫取,MSCI成分股本身会受到更多的监管,短期投资者企图通过合谋方式攫取利益的空间会被限制,因此,分析师为维持与机构投资者利益关系而发布有偏报告的可能性会降低。综上,机构投资者的参与,使得分析师在高质量的信息来源和外部监督效应的驱使下,对MSCI成分股的盈利预测的准确性显著提高。

假说2:机构投资者持股比例是A股“入摩”影响分析师盈利预测的中介变量。

不同公司治理水平下,企业信息披露和盈余质量存在差异,这种差异在A股“入摩”后,对分析师盈利预测偏差的影响更为明显。“入摩”后,高质量的信息披露有利于缓解分析师与公司间的信息不对称(冯天楚和邱保印,2020)[5]。而内部治理水平较高的公司会更重视信息披露的数量和质量;但对内部治理水平较低的公司,由于股权缺乏制衡,实际控制人为了实现关联交易、盈余操纵等目的会隐匿或虚假披露重要信息(王立章等,2016)[25]。因此,A股“入摩”后,内部治理水平较高的企业,其信息透明度提升更為明显,使得分析师信息搜集和处理的成本降低,盈利预测质量提升,对分析师乐观偏差的抑制作用更为明显,本文据此提出如下假说:

假说3:A股“入摩”对分析师预测偏差的抑制作用在公司治理水平较高的公司中更为明显。

三、研究设计

(一)样本选择与数据来源

本文选取了2015—2019年沪深A股上市公司作为初始研究样本,以2018年和2019年纳入MSCI的A股上市公司作为实验组样本,依据下列原则对有关样本进行筛选:(1)剔除金融类上市公司;(2)剔除缺失重要数据的样本;(3)剔除ST公司。本文的新兴市场指数成分股名单来自万得资讯,其他数据均取自国泰安数据库,最终得到8215个公司/年份观测值。为消除极端值造成的结果偏差,对所有连续变量在1%和99%分位上进行缩尾处理。

(二)模型设计与变量定义

本文以分析师的盈利预测偏差和乐观偏差作为信息环境的代理变量。借鉴褚剑等(2019)[10]相关做法,将分析师预测偏差(FEEROR)和分析师乐观偏差(FB)的计算公式设定如下:

其中,Mean(FEPS)表示公司当年度所有分析师EPS预测值的均值,MEPS表示公司当年度实际EPS,PRICE表示预测前一日该公司股票收盘价。

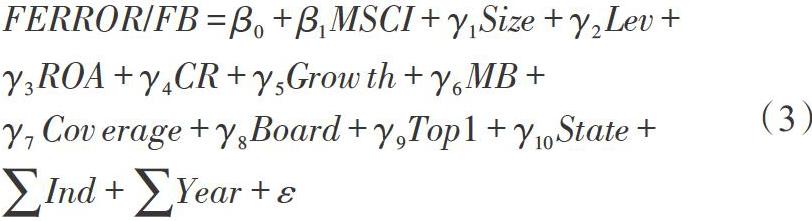

鉴于MSCI成分股名单变动较大,特别是2019年三次扩容后,MSCI成分股数量明显增加,因而,本文借鉴Beck等(2010)[26]和邹洋等 (2019)[27]做法,构建了关于A股“入摩”的多期DID模型,以检验A股纳入MSCI对分析师预测偏差和乐观偏差的影响,模型构建如下所示:

模型(3)中,分别用分析师预测偏差(FERROR)和乐观偏差(FB)作为被解释变量,表示分析师预测准确度;指标数值越小,说明分析师预测的偏差越小,预测准确度越高,信息环境质量越高。解释变量MSCI为公司当年度是否为MSCI成分股的虚拟变量,是多时点DID的关键变量,考虑了不同年份MSCI成分股具体调整的情况。同时,借鉴李丹等(2016)[28]做法,对分析师预测偏差的有关影响因素予以控制,如公司规模、杠杆水平、资产收益率、成长性、产权性质等。另外,本文采用公司、年度的双向固定效应模型,并对行业固定效应予以控制,即分别控制了随时间变化的经济周期等因素和不随时间变化的公司特征等因素的影响。涉及的主要变量的定义见表1。

为了分析A股“入摩”对分析师盈利预测偏差和乐观偏差的影响路径,本文借鉴温忠麟等(2004)[29]做法,检验了机构投资者持股的中介效应,具体模型如下所示:

模型(4)检验了A股“入摩”对机构投资者持股比例的影响。模型(5)在控制了机构投资者持股的影响上,重新检验A股纳入MSCI对分析师预测偏差和乐观偏差的影响,以检验是否存在机构投资者持股比例作为中介变量的中介效应。

四、实证结果分析

(一)描述性统计分析

表2详细列示了主要变量的均值、方差、最值、分位数。变量FERROR的平均值和中位数分别为0.025和0.015,说明分析师预测偏差总体上较小;变量FB的最小值和最大值分别为-0.047、0.184,说明我国分析师倾向于发布较为乐观的盈利预测;FERROR和FB的标准差分别为0.031、0.033,说明不同公司间的分析师预测准确度的差距较小。中介变量INS的均值和标准差分别为7.343和6.422,说明我国上市公司的机构投资者持股比例普遍较低,且不同公司间的差距较大。

(二)平行趋势检验

考虑到多期双重差分法同样要求,实验组和控制组在未受到处理前需要有相同的平行趋势。这里分别设置了五个年份的多期DID虚拟变量,MSCIt-3、MSCIt-2、MSCIt-1、MSCIt、MSCIt+1,并将其一并放入模型(3)中,表3列示了关于分析师盈利预测偏差和乐观偏差的平行趋势检验结果。从下表可以看出,MSCIt-3、MSCIt-2、MSCIt-1、MSCIt的系数均不显著,而MSCIt+1的系数显著为负,因而说明A股“入摩”对分析师乐观偏差的影响满足平行趋势假设。

(三)A股“入摩”与分析师盈利预测

表4是A股“入摩”对分析师盈利预测的影响及其机制分析结果。从第(1)、(2)列可以看出,MSCI在1%水平上与分析师盈利预测偏差、乐观偏差显著负相关,且关于FERROR和FB的系数分别为-0.0043、-0.0038,这说明A股“入摩”后,分析师预测偏差显著降低,盈利预测准确性有了显著提升,假设1得到证实。同时,资产收益率、营业收入增长率、第一大股东持股比例、分析师关注度与分析师预测乐观偏差基本在1%水平上显著负相关,说明对于盈利能力较强、成长性良好、股权集中程度较高、分析师跟踪人数较多的企业来说,分析师预测偏差相对较小;公司规模与分析师盈利预测偏差在1%上显著正相关,说明分析师对大规模公司更容易產生乐观性偏差。另外,产权性质与分析师乐观偏差之间的关系并不显著,说明国有企业与非国有企业之间的分析师盈利预测偏差不存在明显的差别。

(四)机构持股的中介效应

表4的后三列通过两阶段的回归具体分析了机构投资者持股的中介效应。从第(3)列可以看出,MSCI的系数为0.8394,在1%水平上与机构投资者持股比例显著正相关,说明A股“入摩”后,MSCI成分股的机构投资者持股比例有明显的上升。第(4)、(5)列中,在控制了机构投资者持股影响后,A股“入摩”对分析师预测偏差和乐观偏差系数分别为-0.0039、-0.0035,较之前略有下降,仍在1%的水平显著负相关;而机构投资者持股比例与分析师预测偏差和乐观偏差系数均为-0.0004,在1%水平上显著负相关。上述结果表明,A股“入摩”后,机构投资者持股明显上升,且有效降低了分析师盈利预测偏差和乐观偏差。因而,机构持股在A股“入摩”影响分析师预测的过程中起到了中介效应,假设2得到检验。

(五)公司治理的影响机制

为了检验假设3,本文分别依据两权分离度是否高于行业均值、股权制衡度是否高于行业中位数,将全样本分为公司治理水平高组和公司治理水平低组。表5的结果表明,A股“入摩”对信息环境质量的改善主要体现在股权制衡度较高和两权分离度较低的公司。其中,第(1)、(2)列是两权分离度较低的公司,第(5)、(6)列是股权制衡度较高的公司。可以看出,高公司治理水平组的MSCI系数在1%水平上显著负相关,而低公司治理水平组的MSCI系数为负,但并不显著,假设3得到验证。

五、稳健性检验

(一)安慰剂检验

为检验A股“入摩”对分析师预测准确度的真实影响,并非全部由实验组和控制组之间的固有特征差异所导致的,这里借鉴李蕾和韩立岩(2014)[30]的做法,引入反事实框架予以检验。具体而言,假设MSCI成分股提前2年就已经被纳入,并对A股“入摩”的影响予以重新检验。由表6可以看出,在引入反事实框架后,MSCIt+2与分析师乐观偏差之间不再显著相关,因而证明本文的结果并非由样本固有特征所导致,A股“入摩”对分析师乐观偏差的影响具有稳健性。第(1)、(2)列的反事实检验中,MSCIt+2均与FERROR、FB不再相关,说明了本文结论的可靠性。

(二)样本范围变换

1. PSM匹配。为了缩小样本选择偏误对主要结论的影响,本文采用了倾向匹配法重新构造了实验组和控制组的样本。具体是以公司规模、总市值、换手率、营业收入增长率作为配对变量,选择与A股“入摩”前三年得分最接近的A股非标的公司作为控制组样本。标的样本为2018年、2019年曾被纳入MSCI成分股名单的企业。匹配后,配对变量不再存在显著差异,各变量的标准化差异均在5%左右,且样本总体均值方差也不再显著。最终保留了314家成分股标的和630家非成分股标的,共计4720个样本年度观察值。正如表6中(3)、(4)列结果表明,通过倾向匹配缩小样本选择偏误后,A股“入摩”对分析师预测偏差的影响仍然在1%水平上显著为负,对分析师乐观偏差在5%水平上显著为负,说明本文结论具有稳健性。

2. 改变样本范围。考虑到实验组和控制组之间的差异可能受“沪深港通”实施的影响(郭阳生等, 2018)[3]。因此,本文仅以“沪深股通”标的股作为样本选择范围,剔除所有2015—2019年度未曾纳入“沪深股通”或被剔除的企业重新进行实证检验。表6中(5)、(6)列的结果表明,在改变样本选择范围后,A股“入摩”对降低分析师盈利预测偏差和乐观偏差仍然显著。

此外,本文还将样本区间由2015—2019年延长至2012—2019年,结论仍然一致。综上,在采用安慰剂检验、PSM匹配等方法后,本文结论被充分证明是稳健的。

六、研究结论与启示

本文基于2015—2019年A股上市公司数据,通过多期双重差分法,探究了A股“入摩”对分析师盈利预测准确性的提升是否有显著影响。结果表明,A股纳入MSCI后,分析师预测偏差和乐观偏差均显著降低。而机构投资者对MSCI成分股的增持,有助于进一步发挥信息治理效应,提升信息环境质量;进一步地,对于公司治理水平较高的企业,分析师盈利预测质量提升得更为明显。本文基于平行趋势假设下进行了主回归的检验,且在经过PSM匹配和安慰剂检验后,结论仍然保持一致。

作为重要的信息中介,分析师盈利预测对信息环境改善具有关键作用,而资本市场国际化有利于分析师在信息环境中积极发挥治理效应。另外,高质量的信息环境更重要的是对负面信息的及时反馈,A股“入摩”强化了分析师的事前监督,防止因负面消息的集中反映而导致的恶劣后果,以避免中小投资者遭受到更大损失。当然,A股“入摩”的经济后果研究还有待长期地检验,且富时和标普新兴市场指数的股指调整效应也值得深入探究。

参考文献:

[1]钟覃琳,陆正飞.资本市场开放能提高股价信息含量吗?——基于“沪港通”效应的实证检验 [J].管理世界,2018,34(1).

[2]连立帅,朱松,陈关亭.资本市场开放、非财务信息定价与企业投资——基于沪深港通交易制度的经验证据 [J].管理世界,2019,35(8).

[3]郭阳生,沈烈,郭枚香.沪港通改善了上市公司信息环境吗?——基于分析师关注度的视角 [J].证券市场导报,2018,(10).

[4]倪骁然,顾明.资本市场国际影响力提升效应研究——来自A股纳入明晟(MSCI)新兴市场指数的证据 [J].金融研究,2020,(5).

[5]冯天楚,邱保印.A股入摩的信息治理效应:立竿见影还是厚积薄发? [J].外国经济与管理,2020,42(4).

[6]张旭,王宝珠.A股“入摩”降低股价波动了吗? [J].金融发展研究,2020,(08).

[7]许年行,于上尧,伊志宏.机构投资者羊群行为与股价崩盘风险 [J].管理世界,2013,(7).

[8]Bae K,Ozoguz A,et al. 2012. Do Foreigners Facilitate Information Transmission in Emerging Markets [J]. Journal of Financial Economics,105(1).

[9]胡凡,夏翊.分析师商业性动机与盈余预测偏差:来自融资融券的证据 [J].財经研究,2017,43(7).

[10]褚剑,秦璇,方军雄.中国式融资融券制度安排与分析师盈利预测乐观偏差 [J].管理世界,2019,35(1).

[11]赵良玉,李增泉,刘军霞.管理层偏好、投资评级乐观性与私有信息获取 [J].管理世界,2013,(04).

[12]Chen H,Noronha G,Singal V. 2004. The Price Response to S&P 500 Index Additionsa-nd Deletions Evidence of Asymmetryand a New Explanation [J].The Journal of Finance,59(4).

[13]Shleifer A. 1986. Do Demand Curves for Stocks Slope Down [J].The Journal of Finance, 41(3).

[14]Hegde S P,McDermott J B. 2003. The Liquidity Effects of Revisions to the S&P 500 Index:An Empirical Analysis [J].Journal of Financial Markets,6(3).

[15]Denis D K,McConnell J J,et al. 2003. S&P 500 Index Additions and Earnings Expectations [J].The Journal of Finance,58(5).

[16]周开国,应千伟,陈晓娴.媒体关注度、分析师关注度与盈余预测准确度 [J].金融研究,2014,(2).

[17]伍燕然,江婕,谢楠,王凯.公司治理、信息披露、投资者情绪与分析师盈利预测偏差 [J].世界经济,2016,39(2).

[18]Fang L,Yasuda A. 2009. The Effectiveness of Reputation as a Disciplinary Mechanism in Sell-Side Research [J].The Review of Financial Studies,22(9).

[19]李志生,李好,马伟力,林秉旋.融资融券交易的信息治理效应 [J].经济研究,2017,52(11).

[20]李春涛,宋敏,张璇.分析师跟踪与企业盈余管理——来自中国上市公司的证据 [J].金融研究,2014,(7).

[21]段云,李菲.QFII对上市公司持股偏好研究:社会责任视角 [J].南开管理评论,2014,17(1).

[22]孙光国,刘爽,赵健宇.大股东控制、机构投资者持股与盈余管理 [J].南开管理评论,2015,18(5).

[23]谭劲松,林雨晨.机构投资者对信息披露的治理效应——基于机构调研行为的证据 [J].南开管理评论,2016,19(5).

[24]丘心颖,郑小翠,邓可斌.分析师能有效发挥专业解读信息的作用吗?——基于汉字年报复杂性指标的研究 [J].经济学(季刊),2016,15(4).

[25]王立章,王咏梅,王志诚.控制权、现金流权与股价同步性 [J].金融研究,2016,(05).

[26]Beck T,Levine R,Levkov A. 2010. Big Bad Banks? The Winners and Losers from Bank Deregulation in the United States [J]. The Journal of Finance,65(5).

[27]邹洋,张瑞君,孟庆斌,侯德帅. 资本市场开放能抑制上市公司违规吗?——来自“沪港通”的经验证据 [J].中国软科学,2019,(8).

[28]李丹,袁淳,廖冠民.卖空机制与分析师乐观性偏差——基于双重差分模型的检验 [J].会计研究,2016,(9).

[29]温忠麟,张雷,侯杰泰,刘红云.中介效应检验程序及其应用 [J].心理学报,2004,(5).

[30]李蕾,韩立岩.价值投资还是价值创造?——基于境内外机构投资者比较的经验研究 [J].经济学(季刊),2014,13(1).