企业金融化、产品市场竞争与企业创新

余得生 李星

摘 要:本文以2012—2018年我国A股制造业上市公司为样本,考察企业金融化、产品市场竞争与企业创新三者之间的关系。结果发现:制造业企业金融化对企业创新存在显著的挤出效应;产品市场竞争对企业创新有着显著的促进作用,而且当其他条件不变时,产品市场竞争负向调節企业金融化与企业创新的关系。进一步分析发现,在非国有企业组以及国有企业组中,产品市场竞争对企业金融化与企业创新关系的调节作用均显著,但国有企业中产品市场竞争的调节作用更强。

关键词:企业金融化;产品市场竞争;企业创新;产权性质

中图分类号:F830 文献标识码:A 文章编号:1674-2265(2021)03-0020-06

DOI:10.19647/j.cnki.37-1462/f.2021.03.003

一、引言

党的十九大报告明确指出要加快建设创新型国家,不断提高创新对经济增长的推动作用,是促进经济高质量发展的根本路径。目前我国经济已经从高速增长阶段转向高质量发展阶段,制造业企业也在由套利型向创新型转变。作为创新体系的主体,充分发挥企业的研发创新能力可有效提升其自身的市场竞争力和国家的创新能力。然而,随着产能过剩问题的产生,实体企业利润空间不断缩小,远远低于金融资产投资产生的回报率,因此大量企业会将资金投入金融行业,金融投资收益逐渐提高,这在宏观上表现为企业“脱实向虚”,微观上表现为实体企业金融化(盛明泉等,2018)[1]。

目前,关于企业金融化与企业创新之间关系的研究受到学术界的广泛关注,一种观点认为,企业的金融化可以有效缓解融资约束,增加企业研发创新所需的资金,有利于企业创新活动的开展(Ang,2010;Arizala等,2013)[2,3]。另一种观点认为,企业的金融化行为会抑制研发创新,对创新投资存在挤出效应(田梓青等,2020;郭丽婷,2017)[4,5],相较于交易性金融资产来说,投资性金融资产的挤出效应更加明显(晋盛武和何珊珊,2017;许罡和朱卫东,2017)[6,7]。除此之外,还有学者认为金融化对企业创新的挤出效应存在拐点,随着金融化程度的加深、企业经营业绩的改善以及融资约束的有效缓解,企业金融化对企业创新的挤出效应最终会演变为促进效应(郭丽婷,2017;王红建等,2017)[5,8]。总之,当前对于金融化和企业创新的关系还存在着分歧,仍有进一步探索的空间。

产品市场作为企业的外部环境,同时也是各企业之间进行竞争的场地和获取信息的平台,在公司的内部治理机制中发挥着无可替代的作用(姜付秀等,2009)[9],在企业创新中也扮演着极其重要的角色。关于产品市场竞争对企业创新的影响,目前未形成一致的意见,大多数学者认为产品市场竞争与企业创新之间存在着先升后降的倒U形关系(李健等,2016)[10],还有部分学者认为产品市场竞争可以促进企业创新,公司的竞争力越强,获取收益的能力也就越高(张楠等,2019)[11]。

综合以上分析,本文将以2012—2018年沪深A股制造业上市公司为样本,来探讨企业金融化、产品市场竞争以及企业创新三者间的关系,研究结果对政府引导企业创新、防止企业过度金融化等具有重要的启示意义。本文贡献主要有以下两个方面:第一,现有文献大都是单独分析企业金融化或产品市场竞争对企业创新的影响,而本文将考察企业金融化、产品市场竞争和企业创新三者之间的关系,丰富了企业创新影响因素的相关研究。第二,考虑到企业的异质性,本文将从企业的产权性质差异角度来考察产品市场竞争在企业金融化与企业创新之间的调节效应。

二、理论分析与研究假设

(一)制造业企业金融化与企业创新

由于市场需求逐渐饱和及投资报酬率的下降,制造业企业在金融领域投入资金越来越多,这会导致公司偏离其主营业务,造成实体企业的金融化现象(宋军和陆旸,2015)[12]。相关研究表明,企业金融化对企业创新有着促进作用,顾群等(2019)[13]以高新技术企业为样本,通过实证研究发现高新技术企业的金融化程度越高,企业的研发投入也越多。孙平(2019)[14]基于2009—2017年的上市公司数据进行研究,发现金融负债能够显著地促进企业研发创新,并且该促进作用体现在企业创新的规模上。刘贯春(2017)[15]选取2007—2015年非金融上市公司半年期数据,检验金融资产配置对企业研发创新的影响,结果发现金融资产的持有可促进企业未来的研发创新。然而,近年来关于企业金融化抑制企业创新的观点也越来越多,许罡和朱卫东(2017)[7]以非金融上市公司为样本,研究发现企业金融化与企业的研发投资呈负相关关系,企业金融化对企业创新具有挤出效应。Lazonickh和William(2010)[16]通过实证研究发现非金融类企业金融化会显著抑制实体经济的投资效果,并且对固定资产的投资也存在着一定的消极影响。

制造业企业金融化通常存在着一定的套利动机,金融部门与实体部门的利润差距不断扩大,外部投资者出于逐利动机,将不断减少实体投资。而在公司内部,股东和管理者存在着利益分歧的现象,前者追求为公司创造更多价值,后者则为了使自身利益最大化,更倾向于利用投机行为来获得短期收益,这样一来,企业管理者的研发创新意愿便不是十分强烈。除此之外,创新活动的开展依赖于大量的资金投入,但是研发投入在短时间内不会促进企业核心竞争力的提升,企业创新面临着风险大、成本高的现状,因此,企业会更加倾向于持有金融资产。综合以上分析来看,由于企业的资源是有限的,在此条件下,企业拥有的金融资产过多会挤出一部分研发投入,进而抑制企业创新。根据以上分析,本文提出如下假设:H1:制造业企业金融化对企业创新具有显著的挤出效应,即企业金融化行为会抑制企业创新。

(二)产品市场竞争与企业创新

产品市场竞争作为一种外部市场机制,在企业创新中起着至关重要的作用。汪金祥等(2014)[17]用三种指标来衡量企业的竞争优势,研究其经济后果,结果表明激烈的市场竞争有利于企业增加研发投入,通过制造新型产品来取得竞争优势地位。张杰等(2014)[18]认为,在我国,竞争和创新之间呈现出顯著的正相关关系,提高产品市场竞争水平可以有效促进企业的研发创新。李健等(2016)[10]研究发现,产品市场竞争与企业创新之间存在着倒U形关系,良好的竞争对企业的研发创新活动有着促进作用。从目前来看,尽管我国进行了一系列的市场化改革,市场竞争程度有所提高,但是市场经济发展时间较短,与发达国家相比还存在一定差距(张杰和杨连星,2015)[19]。虽然部分地区和行业的市场化改革已经取得一定成果,但从整体上看,一些非市场因素在资源配置中仍然占据着重要地位,因此我国通过扩大对外开放来提高产品市场的竞争(王靖宇等,2019)[20]。

根据信息假说理论,相对激烈的产品市场竞争环境能够增加信息的公开透明度,企业所有者可以通过对比行业披露的经营信息来考核管理层的工作业绩,对管理人员的行为进行有效的监管约束,减少他们的短视行为(王靖宇等,2019)[20]。另外,根据清算威胁以及管理技术假说,企业处于激烈的市场竞争环境中时,会面临较高的经营、财务和被清算的风险,这时,企业只有加大创新投入,增强创新意识,才能够在市场中抢占先机,扩大市场份额,获得竞争优势(何玉润等,2015)[21]。因此,随着产品市场竞争程度的提高,企业为了实现利润最大化的目标,会加大创新投入,而企业的创新成果在短期内无法被其他企业复制模仿,这样就利于企业获取利润,在竞争中处于优势地位。基于此,本文提出如下假设:H2:产品的市场竞争对企业创新有着显著的促进作用。

(三)企业金融化、产品市场竞争和企业创新

企业金融化与企业创新之间关系的研究无法规避企业所处的外部竞争环境,尤其是产品市场竞争环境。一方面,由于产品市场竞争存在着信息效应,当竞争较为激烈时,企业迫于压力会提高经营信息和财务信息的披露质量,信息的传递与沟通便会更加顺畅,有利于获得投资者的信任,吸引更多的外部投资,从而减缓企业金融化对企业创新的抑制作用。另一方面,根据市场过程理论,当产品竞争强度较高时,现有良性竞争的均衡会被打破,从而使得社会迈向更高阶的均衡(张楠等,2019)[11]。对于激进型企业来说,他们为了牢牢把握未来的利好机会,在激烈的市场竞争中抢占市场先机,会提高对企业技术创新的重视程度(许罡和伍文中,2018)[22];对于保守型企业来说,他们为了避免研发创新资金的损失,会在较好的经济政策下完成创新成果的产出。此时,企业持有金融资产的主要目的是充裕资金,从而大大减轻企业金融化对企业创新的抑制作用。基于以上分析,本文提出如下假设:H3:其他条件不变时,产品市场竞争负向调节企业金融化与企业创新之间的关系。

三、研究设计

(一)样本选择与数据来源

本文选取2012—2018年A股制造业上市公司作为研究对象,并进行了如下处理:(1)剔除ST和*ST的公司;(2)剔除总资产以及营业收入为0的公司;(3)剔除未披露研发投入的公司。经筛选之后,共得到A股制造业上市公司417家,共2919个观测值。其中,企业的财务数据来自国泰安数据库。

(二)变量说明

1. 被解释变量。本文的被解释变量为企业创新(rd),采用研发投入与当期的主营业务收入之比来衡量,指标值越大,说明企业创新能力越强。

2. 解释变量。

(1)企业金融化(fin)。本文借鉴Demir(2009)[23]的做法,利用非货币性金融资产与总资产的比值来衡量企业金融化的程度,非货币性金融资产包括:交易性金融资产、可供出售金融资产、持有至到期投资、长期股权投资和投资性房地产。

(2)产品市场竞争(pcm)。目前主要有两种产品市场竞争的衡量指数,分别为赫芬达尔指数和勒纳指数。前者用来衡量行业的集中度,后者根据企业在行业中的盈利能力大小来衡量其垄断地位。本文主要利用勒纳指数衡量企业市场地位的高低,其计算公式为:(价格-边际成本)/价格,根据竞争市场理论,价格与边际成本之间的差额,即剩余利润可以充分反映企业的垄断程度,但边际成本测算较为困难,而利润率可以较好地反映企业的获利能力,因此在实际测算中会使用利润率来衡量,从而体现企业的市场地位。本文中,pcm=(营业收入-营业成本-销售费用-管理费用)/营业收入,其数值在0—1之间变动,pcm的值越大,说明行业内的市场势力越强大,而企业面临的竞争就越小(何玉润等,2015)[21]。

3. 控制变量。本文将选取公司财务层面和治理层面的相关变量作为控制变量。公司财务层面的变量主要有:企业经营活动现金流(cf),用经营活动现金流量净额与上年末总资产的比值来度量;无形资产率(int),用无形资产净值与总资产比值来表示;公司规模(size),用总资产的自然对数表示;资产回报率(roa),用净利润与企业平均资产总值的比值来表示;资产负债率(lev),用总负债与总资产的比值来表示;企业成长性(grow),用营业收入增长率来进行衡量。公司治理层面的变量主要有第一大股东的持股比例(ls1)。此外,模型中还将控制年度虚拟变量。

(三)模型构建

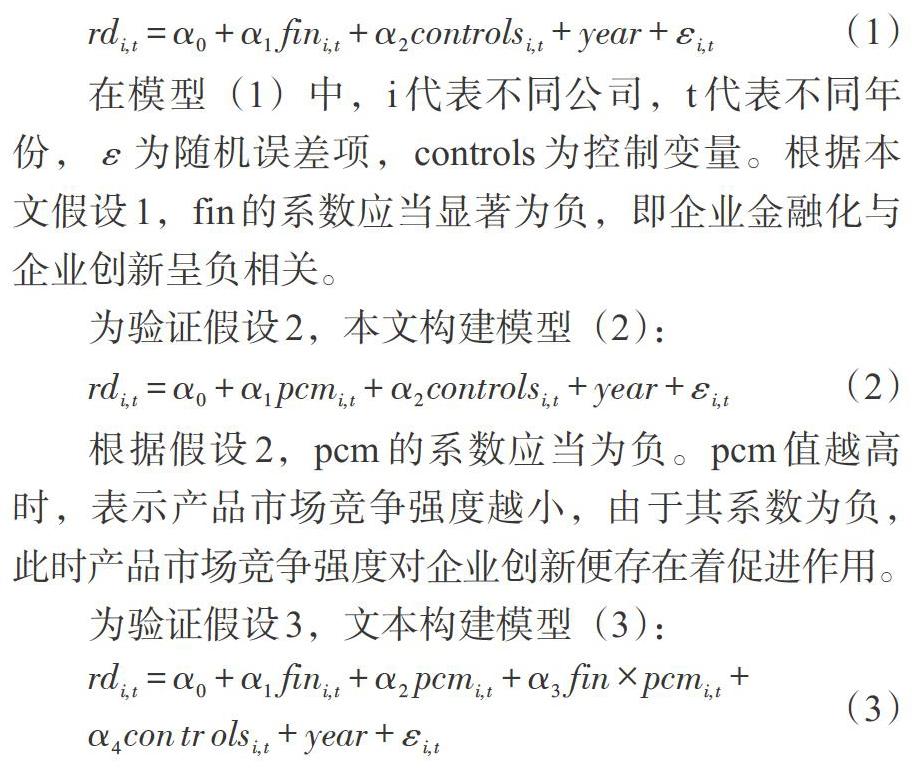

为验证假设1,本文构建模型(1):

在模型(1)中,i代表不同公司,t代表不同年份,[ε]为随机误差项,controls为控制变量。根据本文假设1,fin的系数应当显著为负,即企业金融化与企业创新呈负相关。

为验证假设2,本文构建模型(2):

根据假设2,pcm的系数应当为负。pcm值越高时,表示产品市场竞争强度越小,由于其系数为负,此时产品市场竞争强度对企业创新便存在着促进作用。

为验证假设3,文本构建模型(3):

在模型(3)中,引入了交互项fin[×]pcm,当交互项系数为正时,说明产品市场竞争负向调节企业金融化与企业创新的关系,即产品市场竞争会降低企业金融化对企业创新的抑制作用。

四、实证结果与分析

(一)描述性统计

从表1可知,企业创新(研发投入与营业收入比值)的平均值为0.034,说明样本企业技术创新水平不够高,最小值和最大值分别为0.000和1.000,可以看出样本企业的创新能力存在着较大差异。企业金融化(货币性金融资产与总资产比值)的最小值和最大值分别为0.000和0.756,说明样本企业的金融化程度参差不齐,有着明显差异。对于产品市场竞争来说,最小值为-20.93,最大值为0.571,同样也说明了样本企业的产品市场竞争强度有很大差异,即企业市场地位高低差异明显。

(二)企业金融化对企业创新的影响

企业金融化与企业创新的回归结果见表2。从表2可以看出,企业金融化程度对企业创新的回归系数为-0.030,在1%的显著性水平下显著,证实了制造业企业金融化对企业创新具有挤出效应,验证了假设1。制造业企业在金融领域缺乏足够的经验,金融投资不仅没有帮助企业改善融资约束,还对企业的实体经营业务造成了冲击,占用了研发投资所需要的资金,从而使企业的技术创新能力下降。

(三)产品市场竞争的影响

表3列出了产品市场竞争对企业创新的影响以及产品市场竞争在企业金融化与企业创新之间的调节作用。第(1)列表示产品市场竞争对企业创新的影响,其中产品市场竞争的回归系数为-0.024且在1%的水平上显著,而Pcm的值越高,说明竞争强度越低,进而可以证明产品市场竞争对企业创新有着显著的促进作用。当产品市场竞争强度增加时,企业可以通过加大研发创新力度来提高自己在行业中的地位。当前阶段,我国的市场经济体系还不够健全,行业内的竞争较弱,产品市场竞争加大产生的创新激励效应会比较显著。因此,假设2得到了验证。第(2)列展示了产品市场竞争对企业金融化与企业创新之间关系的影响,其中交互项fin[×]pcm的系数为正且在1%的水平下显著,说明产品市场竞争的提高会降低企业金融化对企业创新的挤出效应,根据掠夺理论,产品市场竞争程度的加剧会引发企业的价格战和营销战,利润和经营活动产生的净现金流会随之受到影响,导致企业增加现金持有量来应对可能暴露的风险,出于“蓄水池”动机,企业会减少金融领域投资,增加实体投资,为了实现利润扩张,会加大研发投入水平。

(四)进一步分析:产权性质的影响

为了进一步研究在产权性质的影响下,产品市场竞争的调节作用如何,本文将按照产权性质不同进行分样本回归。从表4可看出,在非国有企业组中,交互项fin[×]pcm的系数为0.065且在1%的水平下显著;在国有企业组中,fin[×]pcm的系数为0.086且在5%的水平下显著。由此可见,对非国有企业和国有企业而言,产品市场竞争均能显著调节企业金融化与企业创新的关系,但在国有企业中的调节作用更强,可能的原因是国有企业通常拥有较高的竞争地位和市场势力,为了保持现有竞争地位,他们会减少金融领域投资,从而缓解了企业金融化对企业创新的挤出效应。

(五)稳健性分析

1. 内生性问题。企业创新战略的实施可能会对其金融资产持有水平产生一定的影响,进而可能产生反向因果关系造成的内生性问题。为了控制该内生性问题,本文将采用fin的滞后一期fin_1作为工具变量,利用IV-GMM的方法来进行研究。从表5中可看出,第一阶段回归中,工具变量的符号显著为正,说明工具变量与内生变量企业金融化存在着显著的正相关关系。第二阶段回归中,F值为280.57,大于10,说明不存在弱工具变量问题,且企业金融化的回归系数为-0.026,在1%的水平上显著,这与上文得出的结果一致,说明在考虑了内生性之后,企业金融化对企业创新依然存在着挤出效应。

2. 替代被解释变量。本文使用企业研发投入与当期末总资产的比值表示企业创新水平,相关回归结果见表6。企业金融化的系数为-0.024且在1%的水平下显著,产品市场竞争的系数为-0.002且在5%的水平下顯著,这与上文的研究结果一致,说明本文的研究结论是稳健的。

五、研究结论与对策建议

(一)研究结论

本文以2012—2018年A股制造业上市公司为样本,考察企业金融化和产品市场竞争与企业创新之间的关系,并进一步研究产权性质对产品市场竞争调节作用的影响。相关结论如下:(1)制造业企业金融化对企业创新存在着挤出效应。企业研发创新活动周期长、资本需求量大,而金融类投资回报率高、流动性强,因此企业会投资金融资产以获取更多利润,从而会减少对研发创新的投入。(2)产品市场竞争可以促进企业创新水平的提高,降低企业金融化对企业创新的挤出效应。(3)进一步研究发现,在非国有企业组以及国有企业组中,产品市场竞争对企业金融化与企业创新关系的调节作用均显著,但在国有企业中的调节作用更强。

(二)对策建议

一是继续深化金融供给侧改革,提高金融行业服务水准。不断完善优化金融监管制度、体系,创造出能够满足实体企业需求的金融工具,加大对研发创新活动的信贷支持力度,同时注意防范化解可能存在的金融风险,保障金融市场稳定发展。

二是根据企业产权性质不同,出台针对性的激励扶持政策。政府部门应根据企业产权性质不同,结合国有企业与非国有企业之间的差异,采取相应措施促进产品市场竞争均衡发展,缓解由竞争水平不同带来的创新能力差异,不断提高企业的研发创新能力(孙平,2019)[14]。

三是有效整合供应链资源,提高供应链企业合作效率。企业应当转变发展观念,合理适当把控与其他企业的竞争关系,谋求共同发展;同时,政府应当制定相应政策,搭建平台来支持企业之间实现信息共享,打造多方合作的空间,保障市场竞争有序、高效地开展,为企业创新增添动力。

参考文献:

[1]盛明泉,汪顺,商玉萍.金融资产配置与实体企业全要素生产率:“产融相长”还是“脱实向虚”[J].财贸研究,2018,29(10).

[2]Ang J B. 2010. Does Foreign Aid Promote Growth? Exploring the Role of Financial Liberalization [J].Review of Development Economics,14(2).

[3]Arizala F,E Cavallo,A Galindo. 2013. Financial Development and TPF Growth:Cross-country and Industry- level Evidence [J].Applied Financial Economics,23(6).

[4]田梓青,李胜楠,杜洋洋.制造业金融化与企业创新——基于宏观经济政策不确定性与产权性质视角 [J].宏观经济研究,2020,(3).

[5]郭丽婷.制造业金融化对创新投资的影响:“挤出效应”or“蓄水池效应”? [J].现代经济探讨,2017,(12).

[6]晋盛武,何珊珊.企业金融化、高管股权激励与研发投资 [J].科技进步与对策,2017,34(22).

[7]许罡,朱卫东.金融化方式、市场竞争与研发投资挤占——来自非金融上市公司的经验证据 [J].科学学研究,2017,35(5).

[8]王红建,曹瑜强,杨庆,杨筝.实体企业金融化促进还是抑制了企业创新——基于中国制造业上市公司的经验研究 [J].南开管理评论,2017,20(1).

[9]姜付秀,黄磊,张敏.产品市场竞争、公司治理与代理成本 [J].世界经济,2009,32(10).

[10]李健,薛辉蓉,潘镇.制造业企业产品市场竞争、组织冗余与技术创新 [J].中国经济问题,2016,(2).

[11]张楠,徐良果,戴泽伟,李妍锦.产品市场竞争、知识产权保护与企业创新投入 [J].财经科学,2019,(11).

[12]宋军,陆旸.非货币金融资产和经营收益率的U形关系——来自我国上市非金融公司的金融化证据 [J].金融研究,2015,(6).

[13]顾群,贾德芝,岳增艳.金融化有助于企业研发投入吗——来自上市高新技术中小企业的经验证据 [J].科技进步与对策,2019,36(14).

[14]孙平.中国非金融企业金融化对企业创新的影响[J].科技进步与对策,2019,36(14).

[15]刘贯春.金融资产配置与企业研发创新:“挤出”还是“挤入”[J].统计研究,2017,34(7).

[16]Lazonick,William. 2010. Innovative Business Models and Varieties of Capitalism:Financialization of the U.S. Corporation [J].Business History Review,84(4).

[17]汪金祥,廖慧艳,吴世农.企业竞争优势的度量、来源与经济后果——基于中国上市公司的实证研究[J].经济管理,2014,36(11).

[18]张杰,郑文平,翟福昕.竞争如何影响创新:中国情景的新检验 [J].中国工业经济,2014,(11).

[19]张杰,杨连星.资本错配、关联效应与实体经济发展取向 [J].改革,2015,(10).

[20]王靖宇,付嘉宁,张宏亮.产品市场竞争与企业创新:一项准自然实验 [J].现代财经(天津财经大学学报),2019,39(12).

[21]何玉润,林慧婷,王茂林.产品市场竞争、高管激励与企业创新——基于中国上市公司的經验证据 [J].财贸经济,2015,(2).

[22]许罡,伍文中.经济政策不确定性会抑制实体企业金融化投资吗 [J].当代财经,2018,(9).

[23]Demir F. 2009. Financial Liberalization,Private investment and Portfolio Choice:Financialization of Real Sectors in Emerging Markets [J].Journal of Development Economics,88(2).