“营改增”减税效应能否提升企业财务绩效

——基于交通运输业的证据

肖春明(博士)郑少华 高跃

(山西财经大学财政与公共经济学院 山西太原 030006)

2012年1月1日我国“营改增”试点开始,2016年5月1日全面推开“营改增”试点方案,至此,营业税在我国成为历史。“营改增”是继1994年分税制改革、2009年增值税转型改革之后我国税制的一次重大改革,是我国结构性减税的重要手段,引领我国税制走向公平与效率,为我国市场经济的发展带来了重大契机。交通运输业是我国国民经济体系的重要组成部分,于2012年1月1日作为首批“营改增”试点行业之一,“营改增”必然会对其产生重要影响。但在改革之初,有学者发现部分交通运输业试点企业出现税负增加的情况(潘文轩,2012;田志伟等,2013),也有学者研究发现由于交通运输业未来可抵扣进项税额的增加会使得企业税负得以改善(张学勇等,2014)。“营改增”试点全面实施以来,大部分企业基本都经过了政策改革的过渡期,政策效果得以体现。本文以沪深交通运输业上市公司为研究样本,在分析“营改增”全面实施对企业减税效应的基础上,实证检验了“营改增”减税效应对企业财务绩效的影响,为进一步完善增值税制度及优化企业治理结构提供可供借鉴的理论和实证参考。

一、理论分析

(一)“营改增”对企业偿债能力的影响。“营改增”减税效应对企业偿债能力的影响主要体现在两个方面,一是在“税盾效应”作用下,“营改增”显著降低了企业的债务融资水平(岳树民等,2017),提高了企业的偿债能力;二是“营改增”之后,企业外购固定资产、原材料、应税服务等的进项税额可以进行抵扣,实际的采购成本会下降,在其他条件不变的情况下会增加企业的现金流量,提高企业的偿债能力。

(二)“营改增”对企业发展能力的影响。本文选定总资产增长率和营业收入增长率作为企业发展能力的代理变量。由于“营改增”打通了企业流转税的抵扣链条,消除了企业的重复征税问题,进一步促进了企业的专业化分工,所以在固定资产进项税额抵扣政策的利好下,大部分企业会增加固定资产的投入来提升自身的发展能力。另外,在“营改增”减税效应的影响下,企业向下游企业或消费终端销售货物或提供服务时会降低价格,将一部分政策红利让渡给下游企业或消费者,价格下降促进销量增加,一定程度上会增加企业的营业收入。

(三)“营改增”对企业经营能力的影响。由于试点企业计税方式的改变,在外购固定资产、原材料、应税服务等时原值会下降,在企业收入一定的情况下,无论是总资产周转率还是固定资产周转率都会增加。此外,固定资产进项税额抵扣不仅会加大企业更新资产的力度和速度,同样也会提高企业各项资产的使用效率,这些都会使企业的经营能力得以提升。

(四)“营改增”对企业盈利能力的影响。“营改增”不仅可以通过销售收入的价税分离、购进货物或固定资产的进项税额抵扣、固定资产计提折旧变化、流转税利润核算差异来直接降低企业的税收负担,同时也会减少企业城市维护建设税和教育费附加,进而直接增加企业的盈利水平。另外,“营改增”使得价内税变价外税,又会影响到商品的定价水平,进而影响企业的销量和销售收入。

二、研究设计

(一)研究方法及样本数据。本文的实证分析主要采取双重差分方法和固定效应模型。双重差分模型的前提是存在改革的实验组和未进行改革的控制组,而“营改增”分步骤、分地区进行试点的改革正好为政策效应分析提供了一个自然实验窗口。同时,考虑到整个改革过程的完整性及排除“营改增”之后一系列增值税改革可能对企业财务绩效产生的影响,故将样本区间选定为2011年第1季度—2016年第4季度。数据来源为国泰安数据服务中心(CSMAR)下载的上市公司财务数据。

(二)变量定义。

1.企业财务绩效。本文选取与财务绩效有关的偿债能力、发展能力、经营能力及盈利能力四个方面作为评价指标体系,同时结合国内外关于财务绩效的研究,从中选取8个具体评价指标进行实证分析。

2“.营改增”政策虚拟变量与实际税率的交乘项(BTV×ETR)。由于本文研究的是“营改增”减税效应对企业财务绩效各指标的影响效应,所以加入“营改增”政策虚拟变量与实际税率的交乘项,我们所关注的是交乘项对财务绩效的影响。

3.控制变量。为控制其他因素对交通运输业财务绩效可能产生的影响,借鉴已有文献研究,在回归中加入公司规模等控制变量。

具体变量定义及说明见表1。

表1 被解释变量定义说明

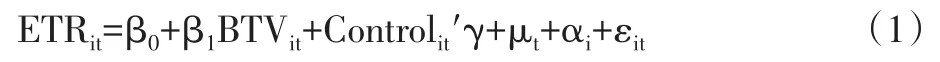

(三)模型构建。为验证“营改增”对企业税负的影响,建立如下平衡面板模型:

为验证“营改增”减税效应对企业绩效的影响,建立如下平衡面板模型:

其中:Yit为被解释变量,分别表示财务绩效的8个指标。αi是上市公司的行业固定效应,μt是时间固定效应,εit是随机干扰项。

三、实证分析

(一)统计性描述。本文对主要变量进行了描述性统计分析,从表2可以看出各变量的特征及之间的差异。

表2 变量描述性统计分析结果

(二)实证检验结果及分析。

1.“营改增”对企业税负的影响。该实证回归以企业实际税率ETR作为被解释变量,以“营改增”虚拟变量作为解释变量,运用固定效应模型、随机效应模型、OLS模型实证检验了“营改增”对企业实际税率的影响效应。下页表3中方程(1)为固定效应模型,且控制了行业固定效应和时间固定效应,同时加入了企业规模、营业收入对数、托宾Q值三个控制变量,BTV的回归系数为-0.0334,且在10%的显著性水平上显著,说明“营改增”有效降低了交通运输业的税收负担,即“营改增”平均每季度使样本公司的税收负担下降0.0334个百分点。方程(2)为固定效应模型,但只控制了行业和时间固定效应,BTV的回归系数为-0.0327,且在10%的显著性水平上显著,同样说明“营改增”可以有效降低交通运输业的税收负担。方程(3)、(4)分别为OLS与随机效应模型,且回归系数依然显著。综上所述,无论是固定效应模型,还是OLS及随机效应模型,“营改增”都会降低交通运输业的税收负担。

表3 “营改增”对企业实际税负的影响

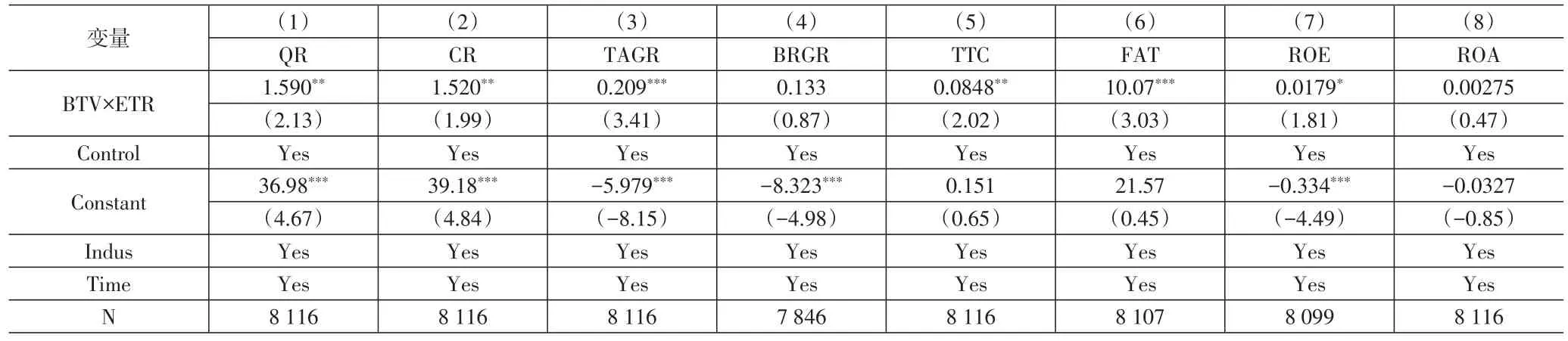

2.“营改增”的减税效应对企业绩效的影响。表4以模型(2)为基础,实证检验了“营改增”的减税效应对企业绩效的影响。由于将交通运输业之外的试点行业作为了控制组,所以在进行数据处理时得到8 116个观测样本。

表4中方程(1)—(8)均为固定效应模型,被解释变量分别为速动比率、流动比率、总资产增长率、营业收入增长率、总资产周转率、固定资产周转率、净资产收益率及资产报酬率,解释变量为“营改增”减税效应(BTV×ETR)。方程(1)、(2)中BTV×ETR的回归系数分别为1.590、1.520,且均在5%的显著性水平上显著,说明“营改增”减税效应每季度可以提高交通运输业的速动比率和流动比率分别为1.590个百分点和1.520个百分点,即“营改增”减税效应可以显著提升企业的偿债能力。方程(3)中BTV×ETR的回归系数为0.209,且在1%的显著性水平上显著,说明“营改增”减税效应每季度可以提高交通运输业的总资产增长率为0.209个百分点。方程(4)中BTV×ETR的回归系数为0.133,虽然不显著,但一定程度上可以说明营业收入增长率与“营改增”减税效应存在正向相关关系。基于此,“营改增”减税效应可以提升企业的发展能力。方程(5)、(6)中BTV×ETR的回归系数分别在5%、1%的显著性水平上显著,说明“营改增”减税效应可以提高交通运输业的总资产周转率和固定资产周转率,即“营改增”减税效应可以显著提升交通运输业的经营能力。方程(7)中BTV×ETR的回归系数在1%的显著性水平上显著,说明“营改增”减税效应可以提高交通运输业的净资产收益率。方程(8)中BTV×ETR的回归系数虽然不显著,但一定程度上可以说明资产报酬率同“营改增”减税效应存在正向相关关系。由方程(7)、(8)可知,“营改增”减税效应可以提升交通运输业的盈利能力。

表4 “营改增”减税效应对企业财务绩效的影响

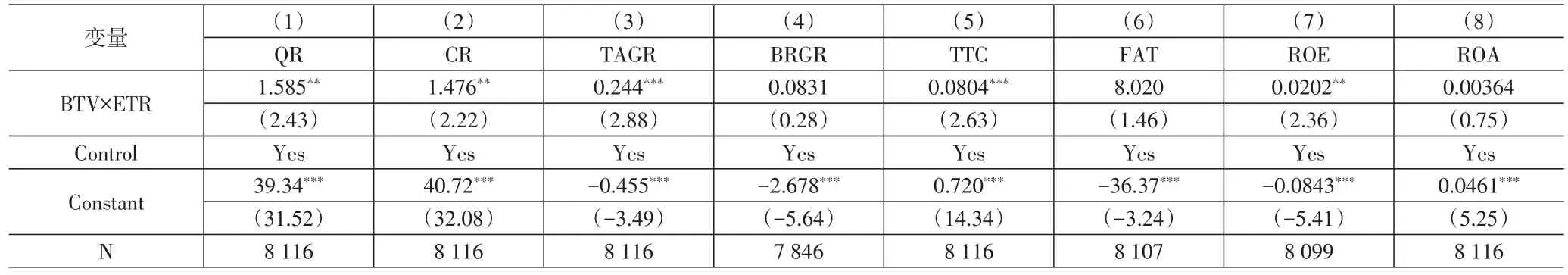

3.稳健性检验。为了增强实证检验结果的可靠性,本文对模型(2)进行了相关稳健性检验。从上页表5可以看出,“营改增”减税效应对交通运输业的速动比率、流动比率、总资产增长率、总资产周转率、固定资产周转率、净资产收益率均具有显著的正效应,对营业收入增长率、资产报酬率的影响虽然不显著,但表现为正向的影响效应。从上页表6可以看出,“营改增”减税效应对交通运输业的速动比率、流动比率、总资产增长率、总资产周转率、净资产收益率均具有显著的正效应,对营业收入增长率、固定资产周转率、资产报酬率的影响虽然不显著,但表现为正向的影响效应。综上所述,采取不同的回归方法之后,对本文的回归结果影响不大,即可以说明基本回归结果是稳健的。

表5 随机效应模型回归结果

表6 二元回归模型回归结果

四、研究结论及政策建议

(一)研究结论。综合本文的理论分析和基本回归结果,可以得出如下结论:(1)“营改增”对企业所得税税负(实际税率ETR)存在显著的负效应,与“营改增”改革初衷及改革实施效果相吻合,即“营改增”为交通运输业带来了减轻税负的政策红利。(2)“营改增”减税效应显著提高了交通运输业的偿债能力、发展能力、经营能力及盈利能力。

(二)政策建议。“营改增”的全面实施是我国结构性减税和实施供给侧结构性改革的重要措施,对试点企业尤其是交通运输业的减税效应逐步得以体现,同时也在一定程度上提升了企业的财务绩效水平,在增值税税收体系完善过程中,结合本文的研究结论笔者提出以下政策建议:

1.企业要合理安排固定资产更新投入。增值税固定资产进项税额抵扣政策,虽然为试点企业加大固定资产更新力度提供了契机,但是企业要合理安排固定资产的更新投入,切忌盲目跟风。企业应该根据自身的生产经营情况、发展目标及实际需求,对现有固定资产进行合理的规划配置。对于确需更新换代的固定资产,企业要制定科学合理的需求计划,谨慎评估固定资产投入的效率,保证固定资产更新换代的高效性和实用性。在充分享受“营改增”政策红利的同时,更需要合理安排资金投入,以实现效益最大化的目标。

2.企业要合理进行税收筹划,以充分享受政策利好带来的收益。一方面,增值税进项税额抵扣的前提是,企业需要取得可供进项抵扣的增值税抵扣凭证。所以,试点企业在选择上游供货商时,要尽量选择能够提供增值税抵扣凭证的企业。另一方面,企业税负降低带来成本的下降,企业在保持利润不变或略有提高的情况下,如果降低销售价格将政策红利的一部分让渡给下游企业或消费者,企业在扩大市场份额中就会占领先机。所以,企业在“营改增”之后要及时进行重新定价,向下游企业或消费者让渡利润的同时有效扩大市场占有率。

3.政府要加大对增值税抵扣凭证的管理力度。增值税进项抵扣政策为企业带来的减税效应,在促进企业进行固定资产更新投入、扩大生产的同时,可能也会增加增值税抵扣凭证的违法违规行为。企业在固定资产更新及扩大生产达到极限时,如果还想进一步享受进项税额抵扣的政策效应,必定会加大企业违法违规取得增值税抵扣凭证的几率。基于此,政府部门要不断强化对各类增值税抵扣凭证的管理力度,大力推行电子抵扣凭证,实现增值税抵扣凭证的追溯管理。