企业年报可读性对信息披露质量的影响研究

李凌寒

(合肥财经职业学院 会计金融学院,安徽 合肥 230031)

上市公司年度报告(下文中简称年报),其内容可以分为财务信息和非财务信息。会计报表中的财务数据构成财务信息主体,长期以来也被视为财务报告的核心内容,也是大部分会计研究中的数据来源。为了保护投资人利益,年报披露受到证监会的严格限制,在年报形式和披露范围上均具备严格的标准化、数字化特征。相比之下,非财务信息作为财务信息的补充,在内容和形式上相对灵活,以文字内容为主,披露了公司管理者对运营情况的描述情况。

随着投资市场的不断发展,非财务信息的内容比例逐年提高,也逐步成为投资者的重要参考。随着非财务信息在投资决策中的作用不断显现,其信息质量也引起了会计界的注意,并由此引发了企业信息披露质量的相关研究,由于在现实投资过程中,投资人具备“非理性”特征,当投资者接收到上市企业发布的财报时,其阅读和理解能力不一定与会计信息发布者相匹配,由此导致会计信息传递的低效率。这也造成了企业年报存在客观的“可读性”问题,年报可读性作为非财务信息的重要衡量标准,其测算一直受到研究者的关注,由于非财务信息最大的特点在于由语言文字进行描述,那么其量化过程难免存在主观化的影响[1]。有效构建年报可读性的测量指标,并合理分析年报可读性与企业信息披露质量的关系,对投资者的实际决策有着重要作用。

一、文献综述

年报是每年出版一次的定期刊物,又称年刊。根据我国证券交易委员会规定,各家上市公司每年必须提交股东的公司年度财务报表,报表包括描述公司经营状况,以及资产负债和收入的报告、年报长表称为10-K表,其中的财务信息更为详尽。通常认为,衡量会计报表的信息质量主要是衡量信息的可靠性和关联性,但信息的可靠性和关联性都有一个前提——可理解性。假设信息结构复杂且不利于理解,或是理解上存在歧义,那么即便是正确的信息,也会造成投资过程的低效。假设会计信息披露质量是衡量信息可靠性的标准,那么年报的可读性是会计信息披露质量的一个显现前提,也由此衍生了针对可读性和信息披露质量的两个方向的研究。

(一)可读性相关研究

根据Chall在1958年对文章可读性的定义,可读性是指对于一篇给定的文章,读者阅读速度、理解水平和兴趣水平的全部因素之和。简而言之,财务报表的非财务信息部分首先要引起投资者的阅读兴趣,让投资者以此作为参照,正确理解企业的实际运营情况。在投资实务中,年报的可读性与读者的阅读能力可能产生差异,孟庆斌等指出,在投资领域,信息沟通上的障碍是非常普遍的。Li通过对七千家上市公司年报“迷雾指数”进行排序,我们注意到,如果业绩好的企业年报越容易读懂,也就是“迷雾指数”指数越低;反之,则难以读懂[1]。而同一企业如果今年年报比去年难读,那么今年的业绩平均来看比去年要差。Bloomfield就Li的研究结论进一步展开论述,认为年报可读性指标一方面需要有效归纳企业会计信息,另一方面需要结合语言学特点,综合归纳人类理解特征[2]。总的来看,年报可读性的构建属于典型的跨领域内容,具备理论和实践上的难度。

(二)信息披露质量相关研究

根据代理理论的相关研究,企业对外的信息披露质量是衡量企业经营的重要指标。学者们从管理层特征、股权结构及外部监管等角度衡量了企业的信息披露质量,进而讨论信息不对称情况下,累积的负面信息集中释放所导致的股价崩盘风险[3]。管理层讨论与分析是当前研究的一个热点问题,由于管理层是信息披露的执行者和制定者,一旦企业需要通过掩饰负面信息保证股价,那么管理层就有动机改变信息披露的方式,这也显然地降低了信息披露质量。姜艳辉和冯楚建深入讨论了信息披露质量、含量及准确性与股价崩盘风险的关系,认为信息披露质量是影响企业股票表现的重要因素[4]。但目前研究中尚未从年报可读性角度分析信息披露质量的表现,存在一定的理论缺憾。鉴于上述两方面的研究动机,本文将深入考虑我国企业年报可读性与信息披露质量的关系,试图为相关领域的研究提供借鉴。

二、模型构建、变量选取和数据来源

(一)模型构建

借鉴程晋烽和赵继新研究的设定,本文采用模型(1)估计企业的信息披露质量,解释变量不显著时,代表年报可读性无法有效影响企业的信息披露质量[5]。

FOG=α0+α1READ+α2CG+α3READ×CG+α4ROE+α5DEBT+α6RISK+α7MB+α8CA+ε

(1)

(二)变量选取

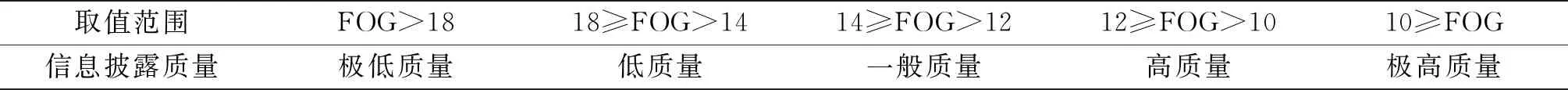

信息披露质量(FOG)。企业的信息披露质量代表了信息的透明度,财务披露的透明度过度,可能会混淆投资者的投资选择,进而造成投资行为的无效率。研究采用Li构建的迷雾指数来衡量信息披露质量。迷雾指数主要源于企业财务报告的词数、难度、完整思维、平均句长等文本内涵,如公式(2)所示。

(2)

其中,Totalwords和Longwords分别代表财报中总词数和长词汇的数量,长词汇是指同时具有是三个或更多音节的词汇,Sentence是指文章中句子的数量。一般而言,FOG>18时意味信息披露极低质量;18≥FOG>14时意味信息披露低质量;14≥FOG>12时意味信息披露一般质量;12≥FOG>10时意味信息披露高质量;10≥FOG时意味信息披露极高质量。较长的句子和较高的复杂词汇比例会加强信息传递的迷惑性,让投资者无法感知到信息披露的核心意图,FOG在会计研究中已经得到广泛应用,研究指标主要来源于台湾师范大学的公开中文网文本分析系统,通过将研究样本中公司的年报读入系统,按照计算公式算得对应企业各个年度的迷雾指数。

表1 信息披露质量的分类标准

年报可读性(READ)。研究借鉴Hanley和Hoberg的文本向量化方法处理年报相关信息,从而以径向向量的形式表现年报可读性[6]。例如,假设某年报文本中包含10000个词汇,则文本对应10000×1维的向量,以一个简单例证表现文本向量化过程:在两个简化的年报文本中,一个包含“我们生产大豆和生产玉米”,另一个包含“我们生产汽车”,剔除与可读性无关的连词“和”、代词“我们”之后,剩下一个动词“生产”和三个名词“大豆”、“玉米”和“汽车”,这三个词汇是真正影响年报可读性的词汇。那么对第一个年报文本而言,“生产”、“大豆”和“玉米”分布出现2次、1次和1次,“汽车”出现0次,其径向向量为{2,1,1,0},类似得到第二个文本的径向向量为{1,0,0,1}。

由于径向向量的维度并不一致,为了准确衡量中文语境中的总词库维度,研究借鉴孟庆斌的处理方法,以《现代汉语词典》(第6版)为基础词库,进而构建信息全集向量[7]。为了解决向量标准化过程中,各个年报文本长度不一致导致的不可比问题,采用该向量除以文本中单词总个数的方法,得到标准化的向量。在上面的例子中,对应两个文本的径向向量变为可比向量{0.50,0.25,0.25,0}和{0.50,0,0,0.50}。

公司治理(CG)。公司治理反应了公司运营的实际水平,而年报公布信息则可能有偏于公司治理,因此纳入公司治理,能够反应年报信息的真实性。基于南开治理指数(CCGINK)的计算标准,研究进一步参考刘银国和朱龙的方法测度公司治理的水平。

此外,模型(1)中还包含诸多控制变量。分别是资产收益率(ROE)等于报告期净利润/报告期末净资产、债务比例(DEBT)等于短期债务额度/总债务、运营风险(RISK)以企业的Beta值表示、账面市值比(MB)等于市场价值/账面价值、持股比例(CA)以第一大股东持股比例表示。

(三)数据来源

本文利用Stata 15.0软件在WIND数据库中选取沪、深两市2009-2018年间所有非H股上市的企业年报,受到2008年金融危机的影响,2008年股市各项指标存在明显的波动,因此研究的起始期为2009年。此外,还剔除了数据缺失的观察样本,并基于以下原则选取适用的样本:剔除新上市企业的当期年报;考虑到存在ST、*ST的样本可能存在极端值,剔除此类样本;剔除财务数据缺省值高于30%的样本。最终得到4091家上市企业,其他数据来源于CCER数据库和CSMAR数据库。

三、实证分析

(一)实证结果

在Stata 15.0软件环境下,研究首先根据数据面板进行了基准数据检验,结果证明采用固定效应模型更适用于当前的面板数据。同时采用皮尔森一致性检验分析了各个变量间的平稳性,模型(1)之间的共线性问题不严重,可以进一步进行回归分析。

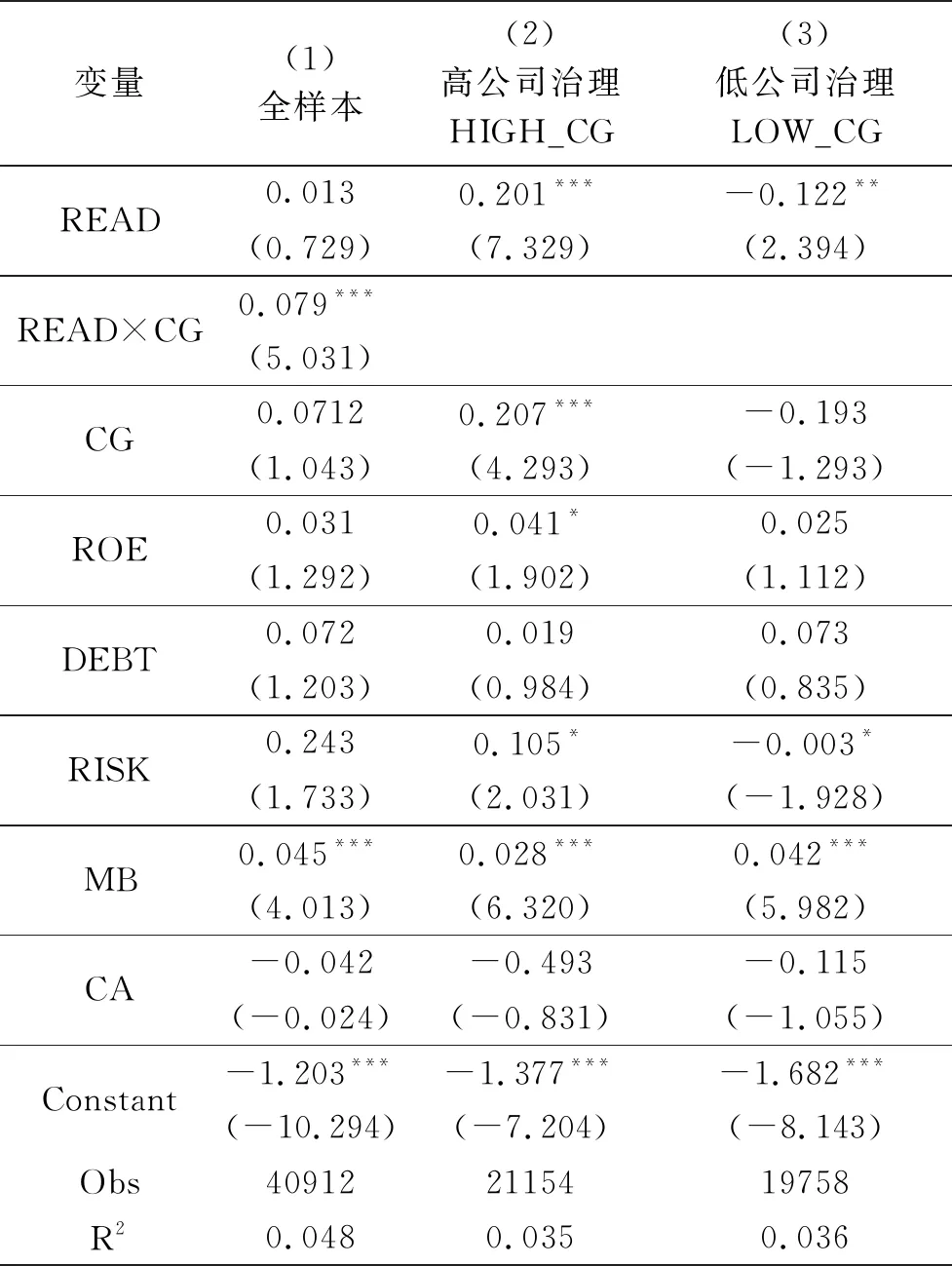

表2报告了模型(1)的回归结果。回归结果显示年报可读性的系数不显著异于0,公司治理的系数不显著异于0,两者的交互项(EAD*CG)系数在1%的显著性水平上显著大于0。上述结果表明:年报可读性与企业信息披露质量间不存在显著性关系,公司治理与企业信息披露质量亦不存在显著性关系,这证明受到证监会严格的年报披露控制,没有证据表明年报可读性和公司治理能够影响信息披露的整体治理。但关注公司治理水平时,年报可读性与信息披露质量呈现明显的正相关性,较高的年报可读性显著关联于较好的信息披露质量。总的来看,较低的年报可读性可能是由于企业内部存在过于复杂的业务构造,因此形成了复杂的年报结构;但对公司治理水平较差的公司而言,管理者存在动机主动降低年报可读性,进而降低企业信息披露的质量,从而欺瞒投资者,进而损失企业的投资效率。而高水平治理的公司,通过间接的年报构造,可以加强年报可读性,体现了管理者对企业财务信息的信心。

表2 实证回归结果

在此基础上,为了考察公司治理的不同样本能否支持上述研究的解释,采用高公司治理(HIGH_CG)和低公司治理(LOW_CG)两个子样本进行回归。假设公司治理水平高于全样本平均水平,即为高公司治理子样本,否则为低公司治理样本。研究结果显示:在公司治理程度较高的样本中,年报可读性与企业信息披露的系数显著为正,即年报可读性越高,企业信息披露质量越高,同时公司治理水平也与信息披露质量正相关;在公司治理程度较低的样本中,年报可读性系数显著为负,证明公司治理水平较差时,年报可读性无法体现真实的信息透明度。

(二)稳健性检验

根据证监会的有关要求,我国上市公司年报的格式按照有关规定是固定的,主要包括下述11个部分:重要提示、公司基本情况简介、主要财务数据和指标、股本变动及股东情况、董事、监事和高级管理人员、公司治理结构、股东大会情况简介、董事会报告、监事会报告、重要事项、财务会计报告。为了保证上述结论的可靠性,研究改变文本向量选择范围,以年报中的“公司治理结构”为数据源,进而重新计算年报可读性水平,采用模型(1)进行稳健性分析。

表3中报告了稳健性回归的结果。回归结果显示重新构造的年报可读性指数与企业信息披露在1%的显著性水平上存在显著的正相关关系,该结果进一步支持了本文的研究结论,即考虑公司治理水平后,年报可读性越高,企业信息披露质量越高。其他变量的整体回归结果基本与表2一致,从而表明本文的研究结论不存在稳健性问题。

表3 稳健性检验结果

四、结论

年报可读性和企业信息披露质量的关系一直都是管理学和会计学研究的重要课题。年报可读性的水平直接关联于企业的治理水平和管理层的战略方向,公司通过降低可读性,以避免内部负面信息的泄露,但也造成了投资绩效的降低。有效的公司治理的理想特征在于保持企业信息披露质量的高效化,从而实现稳健的企业经营和财务增长,年度财务报告也为投资者提供了观测企业运营情况的路径,本文正是在这一动机下展开了对年报可读性和信息披露质量的研究。

通过实证分析可以发现,复杂的年报设计降低了企业年报可读性,进而产生了低质量的会计信息,由此衍生了投资者的信息风险。对高治理水平的企业而言,无需采用年报可读性路径影响企业信息披露质量,较高的年报可读性直接关联于企业信息披露的高质量。但低治理水平的企业,出于误导投资者,降低负面信息泄露的目的,其年报可读性与企业信息披露不存在直接联系。由此可见,公司治理属于会计信息质量调整的重要中介条件,并承担了年报可读性和企业信息披露的核心桥梁。事实上,公司的运营形成了会计信息处理上的不同测量,进而影响信息披露的效率。对投资者而言,在投资过程中,要警惕经营情况较差的公司,注意甄别其年报中的相关描述,保持投资的稳健和合理性。