国有企业公司治理对债务期限结构的影响研究

马建威(教授)杨眉 高云青

(兰州理工大学经济管理学院 甘肃 兰州 730050)

一、引言

融资决策作为企业的重要决策之一,与企业的发展息息相关。当企业内部资金不足以支撑其正常经营运行时,企业就要采取融资的方式来满足运转所需资金。作为债务融资决策的重要组成部分,企业需要在短期债务和长期债务间做出合理选择,即企业债务期限结构决策。受我国特殊制度环境的影响,我国企业债务期限结构中短期负债占绝对主导地位,2018年国有上市公司中短期债务占比为78.33%,2019年占比为76.64%,说明国有企业偏好于期限短、流动性强的短期负债。相比于长期债务,短期债务能够发挥降低代理成本、缓解管理层的壕沟效应以及控制“隧道行为”的作用,因此短期债务能够使债权人花费较低的成本高效地监督经营者的活动。债务期限决策是由董事会或者管理层直接做出的,体现的是企业整体的公司治理水平。公司治理能够缓解股东与管理层的利益冲突,因此,治理水平较低的企业偏好使用较多的短期债务,以缓解代理冲突;而治理水平较高的企业,公司治理能够部分替代短期债务的监管作用,因此偏好使用较多的长期债务。

借助股权结构与董事会特征能够从监督企业经营者、影响企业控制权等方面决定公司治理水平,从而影响债务期限结构的选择,达到降低代理成本、控制财务风险、实现企业价值最大化等效果。受我国特殊制度背景的影响,众多债权人戴着股权性质这一“有色眼镜”,在一定程度上影响了不同股权性质企业的债务融资决策。随着国有企业混合所有制改革的进一步推进,国有企业的股权结构与董事会特征发生了变化。民间资本的参与一方面提高了监督力度,能够有效防止大股东“挖隧道”的行为,另一方面,不同性质的股东之间存在利益冲突,势必会产生决策冲突和利益目标不一致的问题。本文基于国有企业特殊的政府背景,从股权结构、董事会特征两个方面重点研究国有企业公司治理与债务期限结构的关系,以期丰富现代公司治理和财务理论体系研究,并为公司治理结构设计、债务政策的制定、债务期限结构的优化等提供理论依据,促进我国企业融资行为的规范化,提高融资效率。

二、理论分析与研究假设

(一)股权结构

1.国有股比例。在我国股份制企业中,国有股“一股独大”的现象十分普遍,股权的高度集中,不仅使企业的经营掌控在国家经济政策之下,同时也会对企业的融资方式产生影响。赖丹等(2019)认为企业的第一大股东或少数大股东特殊的股东性质,会使得公司治理机制对大型企业债务期限结构选择的影响需要权衡各种相关效应。有学者认为第一大股东的投资水平和决策权会随着持股比例的增加而扩大,能够更有效地监督管理者,同时增强债权人信心,减少企业对短期负债的依赖(李秉祥等,2015)。相应地,大股东降低持股比例时,企业可以缩短债务期限来约束管理者行为,第一大股东持股比例与短期债务显著负相关。同时受国有企业特殊性影响,国有企业在信息披露、委托代理冲突、财政补贴、预算软约束等方面具有优势,银行对非国有企业执行了更严格的风险控制(吴卫星等,2020),国有企业的融资额度、融资成本、债务期限等明显优于非国有企业(毛怡琪和修宗峰,2017),因此,国有股比例更高的企业短期债务较少。由此本文提出假设:

H1:国有股比例越高,企业债务期限越长。

2.管理层持股比例。Datta et.al(2005)研究发现管理层持股比例与企业债务期限之间存在负相关关系。鲁志军和姚德权(2010)认为管理层激励的增加能够减少代理成本,从而降低对短期负债的需求。此外,管理层持股比例提高,管理者和企业利益趋同,管理者会更加努力地经营企业,降低企业违约风险,债权人为获得长期稳定的信贷客户更愿意向企业提供长期债务。然而,当管理层持股比例高到一定程度时,并不会给公司治理带来正面影响,反而可能产生“壕沟效应”。Fama & Jensen(1983)研究表明当管理层持股达到一定量时,随着管理层持股比例的增加,需要更多的短期债务来缓解管理层的壕沟效应,此时管理层持股比例与短期债务正相关。Morck et.al(1988)研究发现,管理层持股比例在0—5%之间时,管理层持股比例的增加能够更好地激励管理者;在5%—25%之间时,管理层持股比例的增加会降低管理者从企业利益出发开展经营的意愿;当超过25%时,管理层持股比例的增加又能更好地激励管理者。因此,随着管理层持股比例的增加,企业的短期债务越少,但达到一定界限时,随着管理层持股比例的增加,短期债务增加。由此本文提出假设:

H2:管理层持股比例对企业债务期限有双重影响,管理层持股比例与企业短期债务比呈“U”型关系。

3.流通股比例。流通在二级市场的股票可以在资本市场上交易转让,持有流通股的投资者从理论上讲拥有在股东大会上的投票表决权,从而监督管理者,同时流通股股东“用脚投票”的方法能够在一定程度上制约内部人的行为。流通股能够被自由买卖,企业越多的股票流通在外,越有可能被接管,威胁到在位管理者的职位和利益。然而,流通股能够发挥有效的公司治理作用有一个前提条件,即完善有效的市场环境,但目前在我国证券市场上个人股东所发挥的公司治理作用十分有限。通常来讲,我国上市公司对能够参加股东大会的股东的股票持有数量有最低限制,大多数流通股的持有者持有股票的数量都较少,无法进入股东大会行使投票权,对于这些小股东来说,没有对管理者进行监督约束的动力和能力。因此当企业的流通股比例增加时,流通股持有者很难发挥监督约束职能,此时企业可以利用短期债务带来的现金流出压力来约束内部人的机会主义行为,减少股东之间的代理冲突。因此,流通股比例越高的企业持有更多的短期债务。由此本文提出假设:

H3:流通股比例越高,企业债务期限越短。

(二)董事会特征

1.独立董事比例。董事会的职能之一就是监督企业内部的最高决策者,独立董事加入董事会可以使董事会的监督更加有效。Fama & Jensen(1983)认为外部董事为了维护其在外部市场的好名声,能够保持其独立性,保护股东利益,维持董事会决策的公正性。与内部董事相比,独立董事的独立性使其能够对管理者提出更多的异议。栾天虹和陆乐(2012)认为独立董事比例对中小企业债务期限结构的影响较为明显,相比于内部董事,独立董事在公司治理中扮演着更加重要的角色,二者有不同的利益诉求。鲁志军和姚德权(2010)认为独立董事在一定程度上能够强化董事会对管理层的监督,制约管理层对投资者以及债权人利益的掠夺行为,从而使企业获得更高比例的长期债务。武晓玲和翟琦(2011)研究发现独立董事比例越高的企业,其长期债务的比例越高。随着独立董事比例的增加,董事会的独立性有所提高,有利于企业做出公平、公正的决策,从而保护中小股东及债权人的利益,同时增加企业对长期债务的使用。

H4:独立董事比例越高,企业债务期限越长。

2.董事会规模。董事会规模是董事会运作的另一个价值相关维度。一般而言,企业的非职工董事由股东会或股东大会选举;国有独资企业的董事会成员由国有资产监督管理机构委派。有限责任公司设董事会,其成员为三人至十三人。当董事会成员过少时,董事会权力往往集中于大股东之手,此时大股东与小股东、债权人之间存在比较严重的利益冲突问题,大股东对小股东和外部投资者的利益侵害效应不断增强,此时需要依靠短期债务来抑制大股东的机会主义行为。因此,董事会规模较小的企业应该使用更多的短期债务发挥监督约束职能,减缓代理冲突,以约束内部人行为。

H5:董事会规模越大,企业债务期限越长。

三、研究设计

(一)样本选取及数据来源

本文数据来源于Wind数据库,以2014—2018年的相关数据为基础,在样本选取中遵循以下原则:(1)样本公司为2010年1月1日前上市的A股国有上市公司。(2)剔除金融类和ST类上市公司。(3)剔除无法获取相关数据以及存在异常值的公司。经过筛选,共得到3 627个观测值,以此分析债务期限结构。

(二)变量设定

本文的解释变量为债务期限结构,用SD表示,利用一年以内的短期负债占企业债务总额的比例来衡量。本文的被解释变量包括有关公司治理的五个变量:国有股比例、经营者持股比例、流通股比例、董事会独立董事比例、董事会规模,同时选取增长期权、资产期限、实际税收、自由现金流量等作为控制变量,变量的定义如下页表1所示。

表1 变量定义

(三)模型设计

根据前文的分析与假设,本文以债务期限结构为被解释变量,以企业特征因素和治理因素为解释变量,建立如下模型:

四、实证结果分析

(一)样本描述性统计

表2为变量的描述性统计,可知2014—2018年样本公司的短期债务占比(SD)平均值和中位数分别为76.8%和82.6%,说明国有上市公司的债务融资主要以短期债务融资为主。公司治理变量体现出以下特征:国有股持股比例较高,均值为39.3%,最高值达89%;经营者持股比例较低,均值约为0.2%,有一半的管理者持股水平低于0.001%,极少数的管理者可以达到22.95%,因此很难通过提高持股比例激励管理层;流通股比例的均值为90.6%,但也存在流通比为1%的国有企业;独立董事所占比例较高,均值为37.2%,最大值达到80%;董事会规模均值和中位数分别为2.191和2.197,标准差为0.2,说明样本公司的董事会规模差异较小。

表2 研究变量的描述性统计

(二)变量的相关性分析

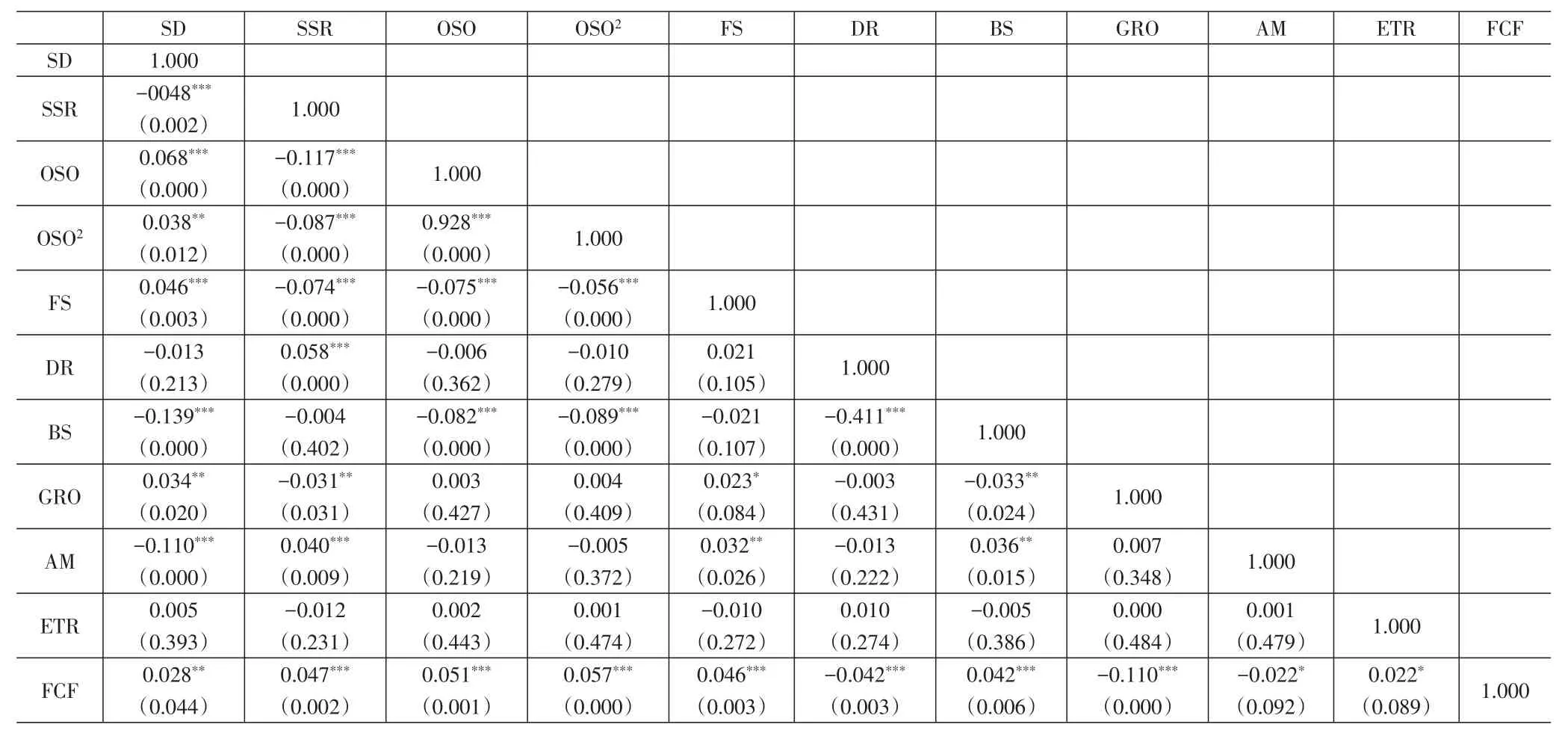

在对样本公司进行回归分析之前,为了观察各变量之间的相关度,避免多重共线性,本文运用SPSS中的相关分析过程,对变量之间的相关性进行了检验。表3中的相关系数表明,解释变量与被解释变量显著相关。

表3 相关性检验

(三)多元回归分析

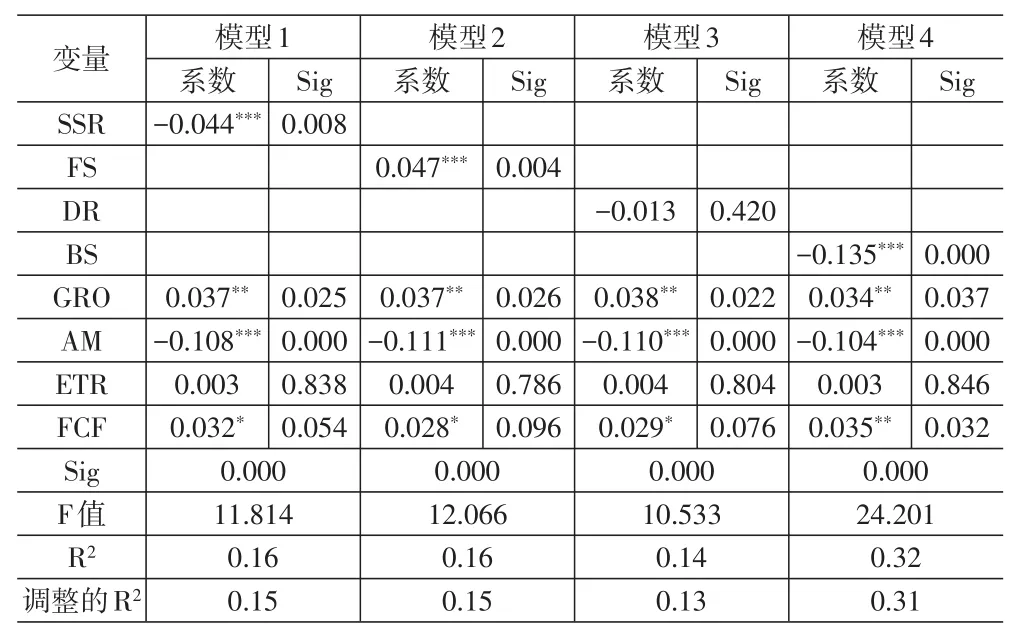

由上页表4可知,国有股比例的系数为-0.044,在1%的水平上显著,表明国有股比例与短期债务比负相关。在我国特殊的制度背景下,由于银行的公有性质和国有企业公有的产权制度特征,政府干预作为司法体系的替代机制,降低了债务契约的履约成本,从而使具有“政治关系”的国有企业在缺乏债权人法律保护的环境下仍然能够获得银行长期贷款的支持,这种性质随着国有企业国有股比例的提高而增强,也就是说企业的国有股比例越高,其政府背景越强大,银行等金融机构越愿意为其提供长期借款支持。

表4 多元回归分析

流通股比例的系数为0.047,在1%的水平上显著,这表明流通股比例高的国有上市公司倾向于使用更多的短期债务。在我国资本市场中,流通股的持有者多为分散的小股东,个人持股量少、总体数量多,难以在股东大会占有一席之地,其利益很难得到保障,不能对内部人实施有效的监督。因此企业会选择较多的短期债务以约束内部人的机会主义行为。

回归结果证实了独立董事比与短期债务比之间存在负相关关系,但关系并不显著,相关系数为-0.013。独立董事制度属于外部治理,能够更强地约束管理者对企业利益的掠夺行为,从而更好地保护债权人的利益。当债权人的利益得到了充分的保护后,他们愿意提供长期债务,企业更容易以较低的利息获得长期债务,因此提高了企业获取长期债务的意愿和能力。

董事会规模的系数为-0.135,在1%的水平上显著,这表明董事会规模大的国有企业倾向于使用较长的债务期限。规模较大的董事会能够分散大股东对董事会的控制能力,以降低大股东的壕沟效应,此时企业无需使用较多的短期债务来抑制内部人的机会主义行为,因此企业会选择更多的长期负债。

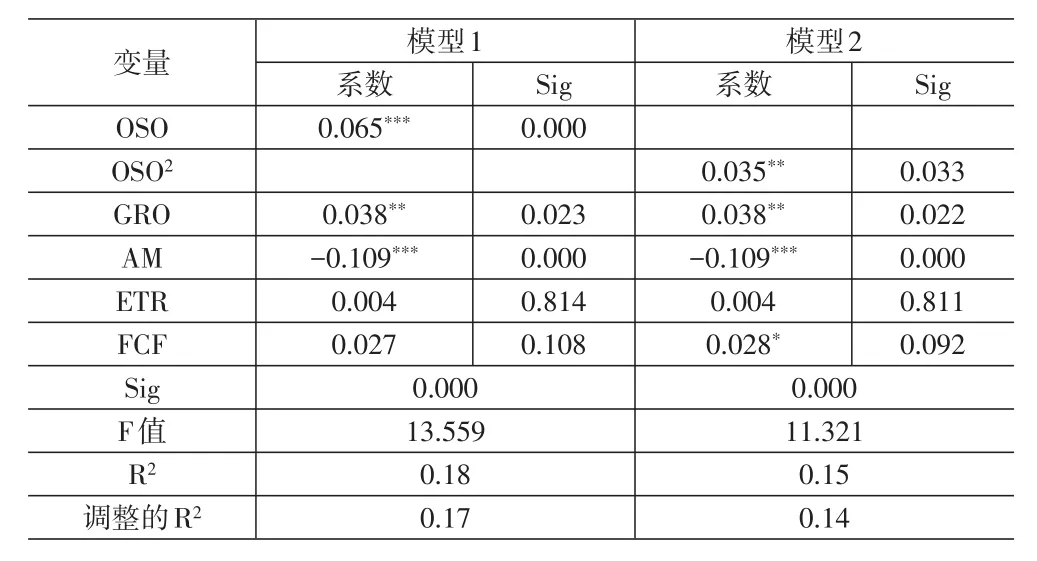

表5回归结果显示,管理层持股比例的回归系数为0.065,在99%置信区间内显著,OSO2的系数为0.035,显著性为5%。这说明管理层持股比例与债务期限显著“U”型相关。管理层持股比例水平较低时,随着持股比例的增加,管理层受到股权激励,与股东利益保持一致,此时企业经营状况更好,需要的短期债务更少;而当管理层持股数较少时,随着管理层持股比例的增加,管理层利用较高比例股权实现自身利益最大化的动机就更强,此时需要更多的短期债务来抑制内部人机会主义行为。

表5 假设2多元回归分析

(四)稳健性检验

本文利用短期借款/负债总额作为衡量短期负债比的替代变量,对模型重新进行检验,验证结果与上文不存在差异。

五、结论

本文立足我国制度环境,以A股727家国有上市公司2014—2018年的数据为样本,经过相关性检验和回归分析,推演公司治理与债务期限结构(短期债务)之间的关系,从上述数据结果,本文得出以下结论:

国有股比例越高,企业债务期限越长;管理层持股比例对企业债务期限有双重影响,与企业短期债务比呈“U”型关系;流通股比例越高,企业债务期限越短;独立董事比例越高,企业债务期限越长,但二者关系并不显著;董事会规模越大,企业债务期限越长。本文的实证检验结果支持了这样的论点——当国有企业公司治理水平较高时,内部人将受到更严格的监督,管理者壕沟效应更少,大股东的机会主义行为受到限制,企业不需要过多的短期债务来进行监督和约束,相应地,债权人更愿意提供期限较长的债务,企业亦倾向于使用更多的长期债务。