基于主成分分析法的企业商誉评估方法研究

马 坤

(兰州财经大学会计学院 甘肃 兰州 730020)

引言

自从2014年放宽了企业并购政策,市场迎来了并购高峰,随之而来股市商誉规模不断扩大。根据Wind数据,2019年A股市公司商誉总规模达到了1.39万亿元,相较2018年的1.31万亿元高出了约800亿元,商誉总额占上市公司总净资产比重的3.11%。如此攀升的商誉使上市公司面临极大的商誉减值风险,“高商誉”已成为A股市稳定发展的隐患。目前,我国对于商誉的会计确认采用部分商誉法,属于少数股东的商誉在合并报表中几乎不被确认。在企业发生并购业务时,大股东希望能够拥有较高的商誉,而过度高估的商誉会使其在收购行为中获得更多收益,但商誉减值的损失最终却由全体股东承担[1],因此准确评估商誉价值具有极其重要的意义。目前商誉评估还没有形成统一的体系,尚未找到影响商誉的主要因素,评估商誉较为依赖评估师的经验而非严谨计算,导致披露的商誉价值可信度较低[2]。如何客观准确的评估商誉成为投资者亟待解决的难题。

一、现有商誉价值评估方法

由于自创商誉没有客观交易基础,自然也就无法对商誉价值进行客观的估值。自从商誉进入学术界以来,对于商誉的确认计量没有形成统一的意见,目前实务界关于商誉计量有超额收益法与差额法两种:

(1)超额收益法

支持这一观点的学者有葛家澍[3]和W.A.佩顿[4]等。计算公式为[5]:

(1)

其中:v为企业商誉价值;e为企业第t年预期超额收益;n为企业预期具有超额收益的年限;i为折现率。

(2)差额法

差额法也叫间接法,该观点认为商誉是企业整体价值减去有形资产和可辨认无形资产价值之和[2],计算公式为[5]:

v=φ1-φ2-φ3

(2)

其中:φ1指的是整体价值,φ2指的是有形资产价值,φ3指的是无形资产价值,V指的是商誉价值。

(3)局限性

对于直接法,从企业内部来看,现有的技术、人力资源等优势都不是绝对的,会随市场和竞争对手的变化而升值或贬值。从行业整体而言,收益率、收益年限和折现率受评估机构主观因素影响较大,用这种方法评估商誉的可靠性较低。采用间接法确认商誉,会涉及到折现率、资本化率等主观性较强的指标,而选择不同的计算方法和评估标准,商誉价值会存在较大误差[6]。

企业的商誉不仅受单一因素影响,为了全面的建立商誉评估模型,研究中必须考虑众多影响因素,而评估过程中的各影响因素对商誉的影响程度不同,因素之间也并非完全独立,对问题的表征程度有一定的重叠性。为了减小评估模型的复杂度,需要对影响商誉的变量进行定量分析,最终建立评估模型确定各个变量的贡献率及权重。主成分分析法是解决这类问题的常用的方法之一。

综合以上分析,传统的商誉评估结果真实性和可靠性有待商榷,本文提出使用主成分分析法建立企业商誉评估模型,使用该模型得到各财务指标对商誉的影响程度,最终拟合商誉的变化趋势,来增强上市公司计提商誉的合理性。

二、商誉评估体系的建立

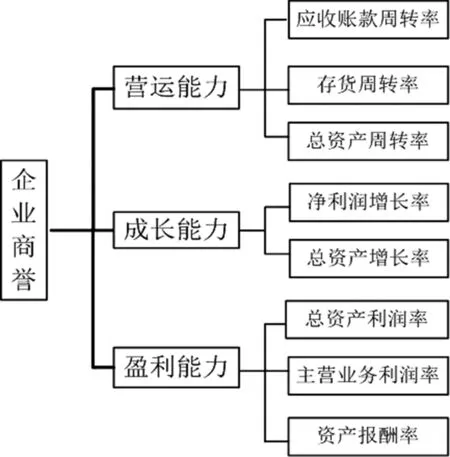

企业商誉价值受企业生产规模、资产利用情况、运营效率等诸多因素的影响,许金叶提出商誉不是资产,而是企业成立后逐渐形成的资源整合能力[7]。企业资源整合能力的强弱可以通过资源是否得到充分地利用,企业盈利能力是否有效提升,以及企业未来的竞争优势和成长能力表达。如图1所示,本文利用主成分分析法[8]构建商誉评估模型,从企业营运能力、盈利能力和成长能力出发,对可能影响商誉的指标进行定量分析,得到商誉的增减变化趋势。

图1 商誉指标评估体系

如图1所示,营运能力是指企业运营资产的能力,可以通过应收账款周转率、存货周转率和总资产周转率分析,企业资产利用效率越高反应企业营运能力越强。企业成长能力就是指在保持现在企业规模的基础上,进一步扩大经营,增加收益的潜能,可以用净利润增长率和总资产增长率来表示。盈利能力是企业在一段时间赚取利润的能力,是投资者评价企业的重要参考指标。研究中选取总资产利润率、主营业务利润率和资产报酬率来评价其大小。企业的资源整合能力越强,表明企业可持续发展的可能性越大,企业商誉价值也就越大。

三、基于主成分分析法商誉评估体系的应用

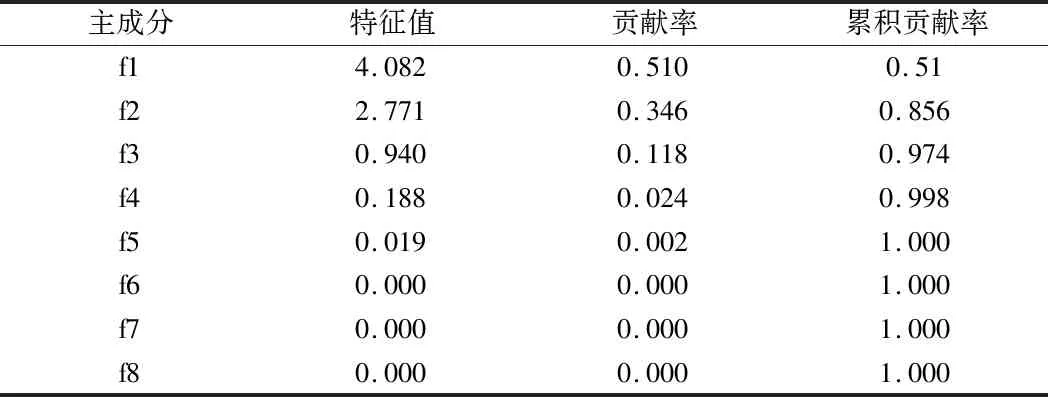

研究中采用中国石化2013-2019的财务指标为依据,从该企业营运能力、盈利能力、成长能力三个方面入手,通过主成分分析法评估商誉变化趋势,为企业管理层和投资者评估商誉提供参考。根据主成分分析法的原理,将上述财务指标中的数据经过预处理可以得到相关系数矩阵,通过该矩阵可以得到中国石化在商誉评估中各个财务指标之间的相关程度。经过模型计算,选取的八个中国石化财务指标在主成分模型中的贡献率和累积贡献率如表(1)所示。

通过表1可以得到:F1的特征值最大为4.082,对整体商誉价值评估的贡献率也最大其数值为51%;F2的特征值为2.771,对整体商誉价值评估的贡献率为34.6%;F3的特征值为0.94对整体商誉价值评估的贡献率为11.8%;前三个主成分对研究目标的整体贡献率总和为:97.4%,已经近似涵盖所有变量的信息,因此选取前三个主成分对中国石化的商誉变化趋势进行评估具有一定的合理性。

表1 特征值及贡献率表

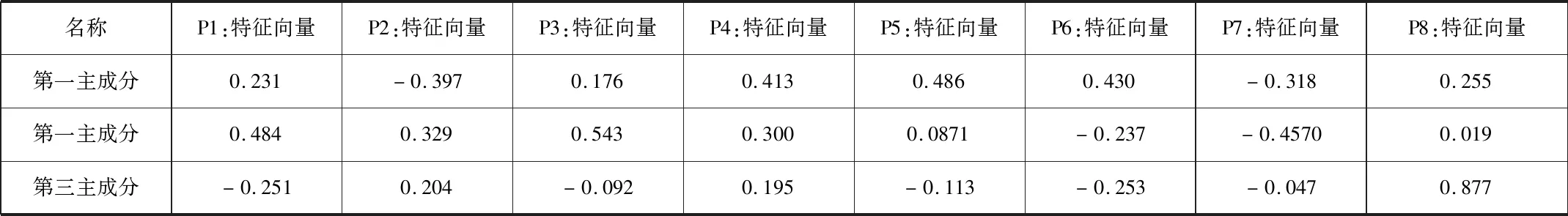

通过主成分载荷,可以计算相关特征值所对应的特征向量,根据选取前三个主成分,则得到对应的特征向量。由特征向量可以得到各个因素对商誉的影响程度。

由表2可知,应收账款周转率P4和存货周转率P5在第一主成分F1和资产报酬率P3第二主成分F2中的贡献最高,说明营运能力对商誉变动趋势的影响较为显著,对企业来讲,进行有效的营运能力分析可以为其更准确评估商誉提供依据。与此同时,总资产增长率P8和总资产周转率P6在第三主成分F3中贡献较大,说明企业评估商誉时也需要重视这些财务指标的变动。主成分得分计算公式为:

表2 主成分特征向量

选择F1、F2、F3累积得分来评估商誉,能反映中国石化不同年份商誉价值的波动情况。将企业财务指标Pi标准化之后得到的观测数据Pi*代入Fi表达式,可求得企业在不同年份的得分。以主成分的方差贡献率作为权重系数,得到商誉价值评估综合得分的计算公式为:

F=0.51F1+0.346F2+0.118F3

(3)

式(3)中:F1、F2、F3为自变量,F代表中国石化商誉价值评估的总得分。结合中国石化2013-2019年的数据,通过该评估模型可以计算出中国石化各年度商誉价值的得分情况。将主成分总得分按年份排序,结果如表3所示。

表3 不同年份商誉得分排序结果

从表3可以看出:2013-2019年中国石化在财务报表中披露的商誉和主成分分析法综合评估得到的商誉变化趋势完全相同,进一步验证了该模型的准确性。

四、结论

本文在超额收益法和差额法两种传统商誉评估方法之外,提出了一种基于主成分分析法的商誉评估体系。通过中国石化历史财务指标在本模型中的运行结果与财务报表披露的商誉变动趋势进行对比,验证了基于主成分分析的商誉评估体系可行性。中国石化案例的应用可以得到以下结论:

(一)应用主成分分析体系评估商誉,财务数据来源于官方渠道,避免了主观因素对商誉的影响,使上市公司披露的商誉更具有说服力。

(二)该体系可以评估出商誉的波动方向和各因素对商誉的影响权重,企业根据评估模型表现出的波动方向以及重要影响因素的变动趋势调整商誉价值,能够使商誉评估准确性更高。

(二)基于主成分分析法的商誉价值评估模型,综合了企业历史盈利状况、资产运用情况和未来发展能力,避免了一些企业无法量化的指标,能够使利益相关者更科学的评价商誉价值。