金融发展视角下会计信息质量对融资约束的影响和政策建议

陈玉庆

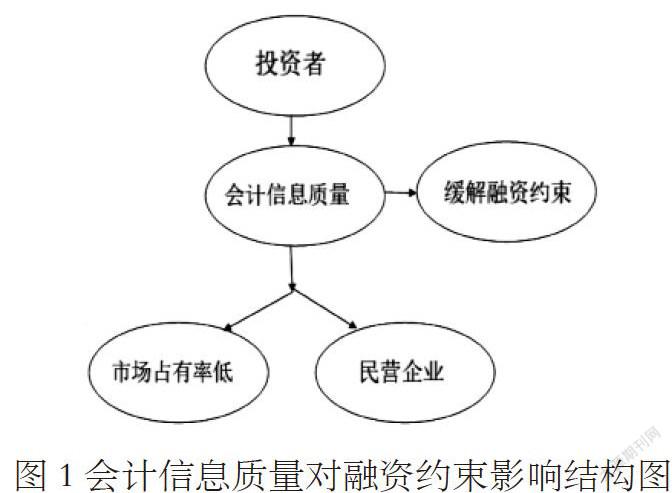

摘要:本文主要基于金融发展视角下研究会计信息质量对融资约束的影响,并提出相应建议。在研究过程中,从会计信息质量与融资约束概念切入,在金融发展视角下,分析投资者关注市场占有率低、非国有企业的信息披露质量,高质量会计信息可缓解企业融资约束情况,以此为基础,从企业、市场环境、政策这三个层面,提出提高会计信息质量的建议。

关键词:金融发展;会计信息质量;融资约束;影响;建议

【中图分类号】F275【文献标志码】B

随着我国社会经济发展进程不断加快,越来越多企业涌现出来,覆盖了各个领域。而无论企业规模大小,资金对于其发展均有重要作用。融资约束已经成为当前企业发展的重要制约因素,由于企业内源融资匮乏,融资渠道不畅通,导致其无法在金融机构中获取相应贷款[1]。并且,财务会计信息质量问题也导致企业与银行双方信息不对称,多重因素作用导致企业贷款困难,最终造成普遍融资约束问题,须加以管控。

一、会计信息质量与融资约束概述

1.会计信息质量

信息使用者分析会计信息掌握企业过去、现在情况,对其未来发展加以预测,决定是否投资,会计信息质量高低在金融市场发展中具有重要作用,受到广泛关注。会计信息是指会计人员根据《企业会计制度》,采取会计估计及其他方式处理会计信息,财务报告质量较高,则表明其中会计信息与其质量评价标准相符。在《企业会计制度》中,主要以八个方面概括会计信息质量,尽管对质量特征均有解释,却并未分析此特征之间关系。以外部会计信息使用者角度,高质量会计信息可为投资者传递企业投资价值高、经营状况好的信号,减少两者之间信息不对称情况,投资者风险补偿要求也会随之降低,有效减少融资成本。并且,高质量会计信息还能优化市场资源分配[2]。以内部会计信息使用者角度,通过优质会计信息,可将管理者与公司之间代理冲突减少,保证管理层决策时首先考量企业利益。

2.融资约束

信息不对称给投资者投资项目决策增加了风险,也加大了企业外部融资成本。企业与投资者之间信息不对称,通常会产生道德风险与逆向选择问题,不对称信息可分为事前与事后两种,事前信息不对称与成本之间存在关联性,而事后信息不对称则是与管理层和治理层之间存在关系。企业存在代理冲突与信息不对称,投资者与债权人则会要求企业为其风险补偿,增加风险溢价,融资成本也会随之提高,而内部融资与外部融资之间差异性也就构成了企业融资约束[3]。另外,企业充分考虑成本,管理层为吸引更多投资者投资,可能会实施财务舞弊,进一步增加投资风险,而投资者要求企业高风险补偿,也会增加外部融资成本,形成恶性循环。

二、金融发展视角下会计信息质量对融资约束的影响分析

1.会计信息质量高可缓解融资约束

债权融资时,债权人及银行会以企业财务年报对客户贷款风险进行评估,债权人可通过此方式掌握企业经营情况。企业利用财务报表为外界传递信息,可减少信息不对称情况。以企业视角而言,为与经营差的企业相区别,其会主动披露信息,可為债权人与资本市场提供信息,有助于他们判断企业未来成本、收入、风险、资金流等情况,降低投资不确定性,减少风险溢价。若企业会计信息质量极差,则投资者无法评估企业发展,综合考虑风险后,不会为企业投入资金。因此,企业可通过信息披露,引导资金流向[4]。投资者也会以信息为依据作为投资决策,企业为对其造成影响,会将自身信息质量不断提高,得到融资机会。以债权人视角而言,信息不对称会产生道德风险与逆向选择,债权人为提高投资效率,会追踪企业情况。因此,会计信息披露可让债权人加强对风险应对,无法掌握企业信息,则无法实现贷款评级与贷后审查,为弥补损失,债权人对资金回报率要求较高,增加企业融资成个不能。因此,会计信息披露可将企业、债权人信息不对称情况减少,以缓解融资约束。

2.投资者更加注重市场占有率低企业的会计信息质量

融资约束属于国内外普遍关注问题,此情况时由企业内外因素共同造成,如政策法律变化、货币政策调整等,外因无法改变,因此企业需以内部影响出发,通过改善企业财务、经营等政策,吸引更多投资,以减少融资约束。以信号传递理论为依据,企业高市场占有率,代表企业服务与产品可得到大多数客户信赖与认可,市场竞争力与市场地位较高,经营业绩也十分稳定,可保障企业拥有充足资金,并且,市场地位高的企业可获得更多资金供应,市场竞争中卖方也会为其做出赊销让步,获得更多商业信用及资金支持。由于企业市场地位高,占据市场主导,可借此让供应商提供商业信用,供应商也会尽可能满足企业需求,提供优惠条件,获取更多市场销售额。所以,越高占有率企业约克借助市场优势,融资机会也会随之增加。而企业若是市场占有率低,生产经营越会出现资金匮乏,受到客户讨价还价、对手排挤等威胁,经营中不确定性较多,议价与谈判均为弱势地位,投资者对于此类企业,更加注重其会计信息质量,通过财务报告中表述的信息,以决定是否对其投资。

3.投资者更注重民营企业跨级信息质量

国有企业与非国有企业两者之间产权性质存在差异,吸引债权人及投资者能力不同,进而导致资金获取能力的差异性。在金融市场发展中,由于国有企业作用特殊,发展依赖于政府调控,竞争压力较小,发展更加稳定。政府部门为支持国企发展,也会将资源投入其中,所以投资者投入资金到国企风险较低,可获得投资者支持与青睐。而非国有企业,在金融市场发展中,需面对更加激烈的竞争,投资人智能依据会计信息情况判断投资风险,以决定是否投资,民营企业会计信息质量是投资者十分关注的部分,由于其生产经营不稳定性,风险高,外部融资难度较大,只有将会计信息质量提高,民营企业才能获得更多投资,减少融资约束。

三、金融发展视角下提升企业会计信息质量的建议

1.企业内部层面

1.1提高会计信息质量

企业须完善现有信息披露系统,构建会计制度,以此向资本市场表明自身企业诚信经营,解决企业现有的融资难题,获得更多融资。

而在提高会计信息质量时,企业外部监管及内部管理部门应当全员参与其中。以内部角度而言,财务人员需依据会计准则进行会计信息编制,管理人员需发挥自身监督作用,一是重视财务人员专业能力及职业道德培训,良好职业道德可约束会计人员行为,而过硬专业技能则可胜任此项工作,让会计人员可依据政策完善会计估计,以保证科目合理性[5];二是发挥内部审计作用,完善内控体系。应当保证审计部门独立性,让其能够对企业各项经济活动予以公正客观的评价,若是发现问题,则及时向上汇报,监督其完善解决。对于企业外部而言,资金提供方投资中应当与会计信息建立更多联系,使得企业加强对会计信息质量重视,减少信贷或小投资风险。

1.2加强董事会独立性

企业董事会具有较高独立性,则其治理水平也随之提高,有效提高会计信息质量,以缓解融资约束。所以,企业若是融资约束程度严重,则应当发挥董事会作用。首先,应当保证不同人出任公司董事长和总经理,一人若是身兼數职,易出现道德风险,总经理调控会计信息对公司利益造成损害,董事会却无法将监督功能发挥出来。其次,引进独立董事会制度,以中小股东为带来,在企业中行使自身监督权,以促进董事会决策效率提高。最后,可在董事会下设置战略委员会、审计委员会等,将董事会进一步完善。

1.3增强监事会职能

监事会重点在于其独立性,为保证其独立性,则应当由股东大会决定监事会人员的薪酬、任免及其他福利,以防有线管利益者调控监事会人员,并且职工代表也应当参与到监事会之中。同时,还应当提高监事会人员素质,人员不一定为财务人员,只要掌握企业经营管理、了解国家政策,均可为监事会成员,以提高成员综合素质,以便及时发现财务舞弊、管理漏洞等问题,做好补救工作,降低股东损失。另外,还应当完善监事会检查财务的职能,让其参与到企业重要事件投票之中,从而约束高级管理层与董事行为。

2.市场环境层面

2.1扶持民营担保机构

对于中小企业而言,商业银行贷款要求较多,门槛过高,有“信贷歧视”情况,主要是由于信息不对称,银行不愿承担过多风险为小企业借贷。因此,为解决中小企业融资困难问题,可扶持口碑良好、资金雄厚民营公司负责融资担保工作,或是让此类担保公司负责中小企业融资,通过此种方法,担保公司以第三方平台介入其中,凭借自身良好资质,可减少银行对投资中小企业风险的顾虑,愿意为其借款。而企业也能通过担保机构,降低银行融资难度,进而减少对内部资金依赖性,化解外部融资成本高、内部资金不足造成的发展受限情况。

2.2改革国有银行体系

在某种程度而言,改革国有银行体系,可将银行对企业资金支持率提高。现阶段,我国资本市场融资以国有银行为主,主要是其性质所定,其承担着我国资金支持与经济发展的责任,因此国有银行在投资中,首先选择国企,贷款数较大,而中小民营企业贷款门槛较高。同时,以整体信贷市场而言,国有银行拥有雄厚资本,其自身缺乏激励机制,银行也就不会在寻找投资项目中投入更多精力,更多是被动规避各种资金风险。此种情况下,会让整体市场资金向国企流入,中小企业则受到发展限制。因此,必须改革现有国行体制,推动国行与民营企业之间的信息对接与交流,减少信息不对称情况,加强关注民营企业,让资金逐渐偏移,以减轻市场融资约束情况。

2.3搭建融资平台

市场中还可以开发多元融资渠道,让民间企业能够接触更好融资平台。中小型企业中有部分低风险、高收益项目,除了传统融资方式外,还可搭建风险投资平台,在原有投资渠道上加以创新,综合考量了收益与风险之间关系,尽可能使投融资双方得到更多利润,提高双方满意度。企业是资金需求方,借此可得到更多资金,实现技术创新、扩大生产、引进新设备技术。同时,此投资平台在配置资金中,还会详细调查企业情况,收集相关管理经营等数据,分析其财务情况,经过整理后得出投资报告,以此形成反馈机制,为企业经营提出适当建议。

3.政府层面

3.1完善监管法律

结合制度、主客观因素、法律等,才能真正提高会计信息质量。在健全监督体系时,可从以下方面着手:(1)保持监管部门客观性与独立性,不受地方企业社会与政治关系威胁,严格执法。监管部门长期与地方企业和政府沟通,可能会与相关人员存在一定联系,受到关系影响,损害自身客观性与独立性,降低执法力度;(2)建立相关法律法规,严格惩罚违反披露信息制度与会计准则的企业。此种强制性法律是国家推行政策的保证,可约束企业行为,让企业依据规定完成信息披露,可显著提高会计信息质量;(3)监管部门工作中,也应当提高企业危机意识,让其对会计信息披露重要性有所认知。主要可通过宣传和培训债权人及投资人的方式,让其认识到信息披露可提高投资决策准确度,以获得投资人支持。

3.2加强注册会计师独立性

注册会计师(CPA)信息防火墙出现漏洞,其中既有专业能力不足,也有主观能动性低的问题。CPA重点在于其独立性,但由于审计机构问题,难以确保CPA独立性,其作为第三方,受到委托履行自身监督责任,以确保信息披露真实完整。但是,现有环境下,企业高层决定会计事务所,负责薪酬与聘任,两者之间关联性较高,无法发挥CPA作用。因此,为做到独立、客观,认真审查公司经营情况,发出评估报告,需要加强对CPA道德建设,让其成为会计信息“把关人”。

总结:总之,本文通过分析可知,在金融发展视角下,会计信息质量可有效缓解企业融资情况,而对于市场占有率低、非国有企业,投资者更加关注其会计信息。因此,企业应当根据自身情况,加强内部管理,市场也应为其提供融资平台,政府则以法律层面约束企业行为,从多方面出发,提高会计信息质量,减少融资约束,从而推动市场实现稳定发展。

参考文献:

[1]王晓彦,张馨月.省际金融发展水平与企业绩效的阈值效应研究——基于融资约束的视角[J].学习与实践,2019(5):23-32.

[2]郑智群,肖华斌,方爽.会计信息质量、税收规避与融资约束[J].中国注册会计师,2017(07):69-74.

[3]董建红.会计稳健性与公司融资约束——基于两类稳健性视角的研究[J].内蒙古煤炭经济,2016(09):77+81.

[4]葛菁.绿色技术创新、碳会计信息披露与重污染企业融资约束[J].财会通讯,2019(24):95-100.

[5]张崧楠.融资流动性、会计信息质量与企业债务融资成本[J].财会通讯,2019(18):23-27.