新租赁准则在银行业的应用和影响研究

——以 A+H股上市银行为例

周伶敏

(天健会计师事务所(特殊普通合伙)湖南分所,湖南 长沙 410004)

近年来,银行为了拓展业务,在各地积极建设营业网点,房产租赁业务也因此大幅增加,新租赁准则的实施对银行影响较为显著,本文重点研究新租赁准则对商业银行的影响。

一、新租赁准则的变化

从银行作为承租人的角度来看,新租赁准则的变化主要有如下几个方面:

(一)承租人不再区分经营租赁和融资租赁。公司应当评估合同是否为租赁或者包含租赁,若是符合租赁定义的经济行为,则应在资产负债表中反映租赁行为,分别确认使用权资产和租赁负债,但短期租赁和低价值租赁除外。在后续计量方面,使用权资产参照固定资产累计折旧有关规定计提折旧,并按规定进行减值测试,对租赁负债采用实际利率法摊销确认租赁期内各个期间的利息费用。

(二)完善了相关的列报和披露。承租人应当在资产负债表中单独列示使用权资产和租赁负债。对于金融企业而言,财务报表格式中没有财务费用项目,因此使用权资产的折旧费用和利息费用可以在“业务及管理费用”列示,并在附注中进一步披露。除短期租赁、低价值资产、未纳入租赁负债核算的可变租赁付款额对应的现金流出计入经营活动之外,承租人租赁业务所支付的现金从经营活动现金流出调整为计入筹资活动现金流出。

二、新租赁准则在银行业的应用和影响

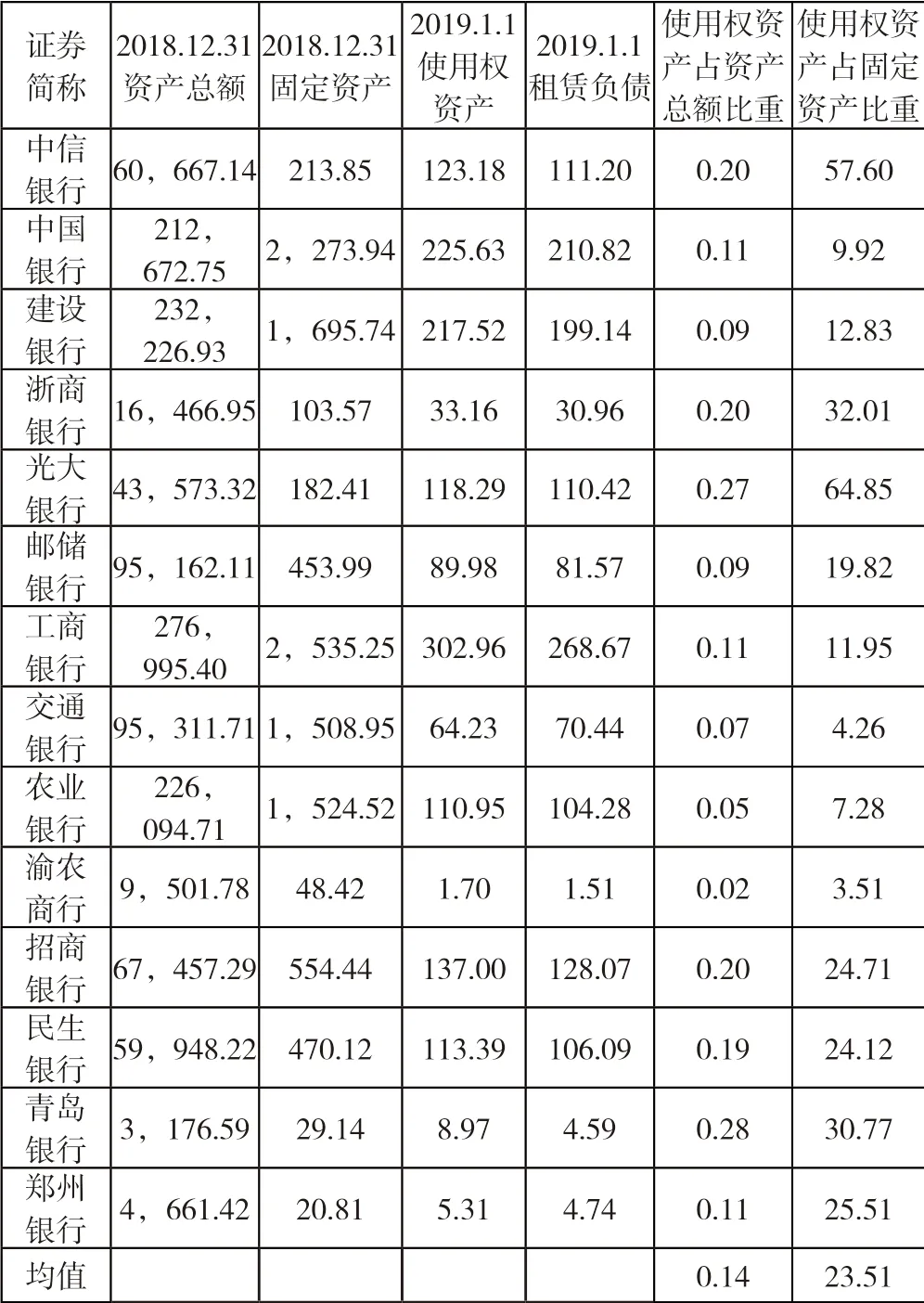

新租赁准则规定在会计政策变更时,可采用简化的追溯调整法,即根据首次执行租赁准则的累积影响数,调整首次执行新租赁准则当年年初留存收益及财务报表其他相关项目金额,不调整可比期间信息。笔者查阅了14家A+H股上市银行的2019年年度报告(详见表1),上述银行均采用了简化的追溯调整法进行会计政策变更,可减轻新租赁准则切换的难度和工作量。

表1 新租赁准则对A+H银行资产负债表的影响一览表单位:亿元,%

(一)对资产负债表的影响。准则虽然规定要单独列示使用权资产和租赁负债,但14家A+H股上市银行中只有9家按规定列报,还有5家银行将使用权资产和租赁负债分别列示在其他资产和其他负债科目中。因为银行业的资产负债规模普遍很大,实行新租赁准则对银行业的资产负债率指标影响较小,但若将使用权资产与固定资产进行对比,笔者发现银行实行新租赁准则后,使用权资产明显增加,光大银行和中信银行的使用权资产占固定资产比重高达60%,平均占比为23.51%。

(二)对利润表的影响。银行应将使用权资产的 折旧费用和利息费用在“业务及管理费用”列示,并在附注中进一步披露。笔者查阅了下14家A+H股上市银行的2019年度报告,发现上述银行对使用权资产的折旧费用和利息费用的披露与应用指南规定并不完全一致。上市银行披露结果摘录如表2。在新租赁准则下,折旧费用和利息费用对利润表的影响并不显著,笔者查阅了郑州银行、光大银行、中信银行、招商银行这4家银行的披露情况,折旧费用和利息费用合计占利润总额比重最高不超过7%(详见表3),若再剔除原租赁准则下直接计入当期损益的租金,新准则切换对利润表影响并不大,因准则要求应当按照实际利率法计算租赁负债在租赁期内各期间的利息费用,该项分摊会造成总租赁费用前高后低,从而利润呈现前低后高的现象。

表2

表3

(三)对现金流量表的影响。准则将承租人租赁业务所支付的现金从经营活动调整为筹资活动,导致经营活动现金净流量增加,筹资活动现金净流量减少。

三、应对新租赁准则实施的建议

(一)银行针对短期租赁和低价值资产租赁建议直接简化处理,并按照简化的追溯调整法进行新旧准则切换。同时,因银行租赁业务涉的分支行多,合同数量大,要实现准确核算,若简单依赖人工统计工作量非常大且容易遗漏,且租赁相关的会计处理还涉及折现及实际利率法摊销,建议银行上线租赁业务系统模块,针对已识别的租赁业务,系统能按照设定的规则生成会计凭证以自动记账。

(二)银行应严格按照准则的规定进行列报和披露。按准则规定,银行应披露首次执行日计入资产负债表的租赁负债所采用的承租人增量借款利率的加权平均值,笔者查阅的14家上市银行中有7家银行未按规定披露加权平均利率。因此,建议银行将使用权资产和租赁负债按准则规定进行单独列报,折旧费用和利息费用在“业务及管理费用”列示,并在附注中进一步披露相应的明细及首次执行日的加权平均利率。