用模糊分析对杜邦分析法的改进

段舒怀

摘要:此文针对杜邦分析法在分析非结构性数据时存在的缺陷提出了改进方法,引入模糊分析方法,运用关系矩阵将外部市场,内部事件,财务数据三个目标层相互结合,达到了优化杜邦分析法的效果,使得无形资产的价格得到了更为准确的确认。此文所述的改进方法有助于改善目前通过杜邦分析法对上市公司价值评估不精准的情况。

关键词:杜邦分析法;模糊矩阵;非结构性数据;无形资产定价模型

一、杜邦分析法的内容与作用

杜邦分析法是由美国杜邦公司率先提出并使用的,其将最为重要的净资产收益率分解为营业收入净利率、总资产周转率和资产负债率三个指标,并继续分解,从而获得对整个企业财务状况的全面了解。

杜邦分析法就是围绕上述三个指标一步一步推导、分解,最终直接将企业财务状况最为重要的参考指标净资产利润率与营业成本、税金及附加、期间费用、应收账款以及存货等项目联系在了一起。这些项目的具体数额通过企业原始凭证核对较易准确获得,保证了分析方法的可操作性和可靠性[1]。

二、杜邦分析法的现存缺陷

虽然杜邦分析有如上所述的简洁,数据易统计的特点,但是在实际公司价值评估分析的过程中,杜邦分析法也有着极为明显的缺点。这就是杜邦分析法无法有效对上市公司的无形资产做出合理定价。无形资产的定价一直以来就是各种财务分析方法的瓶颈,因为以商誉为代表的无形资产是无形的,很难计算出一个各方都信服的价格[2]。商誉牵扯到的方面众多,有外部市场,企业内部结构这些层面,这些层面间并无强相关关系,也就是说它们之间的联系弱,需要通过某种方式将其联系起来,从而得到更为完善的评价体系。如果有办法将外部市场与企业内部结构也引入杜邦分析体系,那对于公司的整体评价将有更大的裨益。基于此,我考虑使用模糊分析法来改进杜邦分析法对非结构性数据分析能力不足的缺陷[3]。

三、模糊关系矩阵与公司总体评估值模型

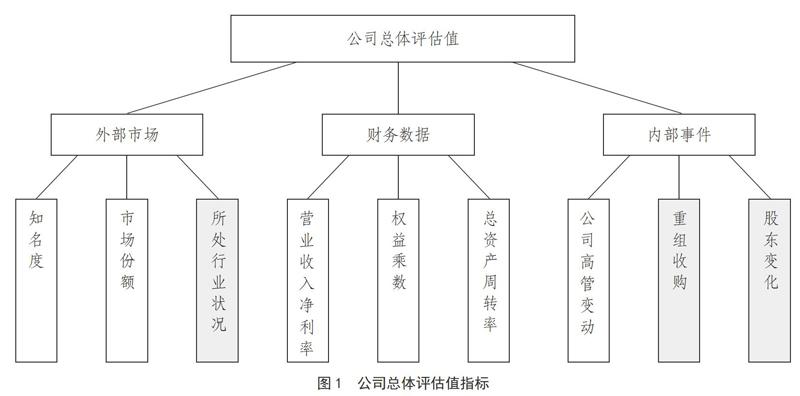

模糊关系矩阵就是用来表示数据之间模糊关系的矩阵,比如,如果集合X有h个元素,集合Y有g个元素,由集合X到集合Y中的模糊关系,可用矩阵表示[4]。这种模糊关系非常适合结构数据与非结构数据的结合运算。本文所列的公司总体评估指标模型就是通过模糊关系矩阵将外部市场,内部事件,以及杜邦分析法分析得出的财务数据相结合,最终得到公司总体评估值(图1)[5]。

解决无形资产定价问题:

关于无形資产的价值判定,一直很难有统一的标准。这也就造成了无形资产难以定价这一情况。这不光是杜邦分析法,同样也是许多其他财务分析方法的“软肋”所在。

无形资产的价格判定,从根源上看是对企业商誉的评价。基于国内外学者的研究,本文分别从外部市场、财务数据和内部事件三方面中来分析企业商誉的影响因素,外部市场方面选择知名度、市场份额、所处行业状况3个评价指标,财务方面选择营业收入净利率、权益乘数、总资产周转率3个杜邦分析法所涉及的评价指标,内部事件方面选择公司高管变动、重组收购、股东变化3个指标,共9个相关指标来评估企业的公司总体评估值。

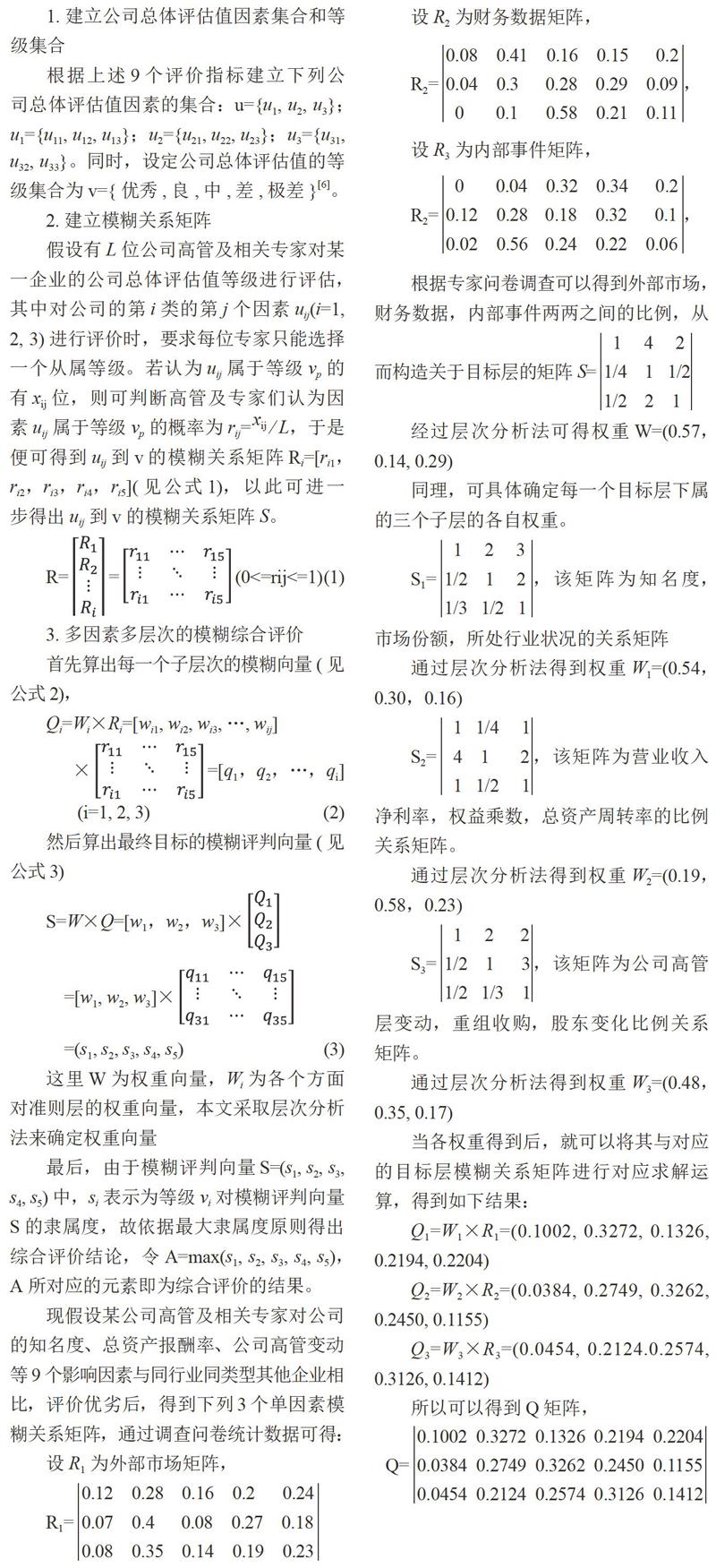

1.建立公司总体评估值因素集合和等级集合

根据上述9个评价指标建立下列公司总体评估值因素的集合:u={u1, u2, u3};u1={u11, u12, u13};u2={u21, u22, u23};u3={u31, u32, u33}。同时,设定公司总体评估值的等级集合为v={优秀, 良, 中, 差, 极差}[6]。

2.建立模糊关系矩阵

假设有L位公司高管及相关专家对某一企业的公司总体评估值等级进行评估,其中对公司的第i类的第j个因素uij(i=1, 2, 3)进行评价时,要求每位专家只能选择一个从属等级。若认为uij属于等级vp的有xij位,则可判断高管及专家们认为因素uij属于等级vp的概率为rij= xij?L,于是便可得到uij到v的模糊关系矩阵Ri=[ri1,ri2,ri3,ri4,ri5](见公式1),以此可进一步得出uij到v的模糊关系矩阵S。

3.多因素多层次的模糊综合评价

首先算出每一个子层次的模糊向量(见公式2),

然后算出最终目标的模糊评判向量(见公式3)

这里W为权重向量,Wi为各个方面对准则层的权重向量,本文采取层次分析法来确定权重向量

最后,由于模糊评判向量S=(s1, s2, s3, s4, s5)中,si表示为等级vi对模糊评判向量S的隶属度,故依据最大隶属度原则得出综合评价结论,令 A=max(s1, s2, s3, s4, s5),A所对应的元素即为综合评价的结果。

现假设某公司高管及相关专家对公司的知名度、总资产报酬率、公司高管变动等9个影响因素与同行业同类型其他企业相比,评价优劣后,得到下列3个单因素模糊关系矩阵,通过调查问卷统计数据可得:

根据专家问卷调查可以得到外部市场,财务数据,内部事件两两之间的比例,从而构造关于目标层的矩阵S=

同理,可具体确定每一个目标层下属的三个子层的各自权重。

当各权重得到后,就可以将其与对应的目标层模糊关系矩阵进行对应求解运算,得到如下结果:

=(0.075656, 0.286586, 0.195896, 0.250012, 0.182746),因为在上述指标中第二个指标也就是良好所对应的指标数0.286586最大,所以该上市公司,公司总体评估值为良好,杜邦分析法所得到的财务数据与非结构性数据在这一矩阵模型中都得到了兼顾,从而得出更为客观的结果。

通过这一模型的修改,有助于弥补杜邦分析法在处理非结构化数据时的缺陷,具有一定的现实意义。

参考文献:

[1]史继红.杜邦分析法在企业盈利模式分析中的应用研究[J].财经界,2019 (09):38-39.

[2]程磊,李晶,李媛丽.论传统杜邦分析法的局限性[J].现代营销(经营版),2019 (08):145-145.

[3]杨珉沣.杜邦分析法在企业盈利模式分析中的应用研究[J].价值工程,2019 (07):40-42.

[4]罗桂洁.商誉价值评估中常见问题分析[J].现代经济信息,2015(02):20-22.

[5]周彬.基于层次分析法的企业商誉评估[D].云南财经大学,2015.

[6]肖业强,熊青琳.模糊层次综合评价在中小企业商誉等级评估中的运用[J].常州工学院学报,2017(01):60-67.