对标美国嘉信理财转型之路

文/刘江巍 编辑/白琳

借鉴嘉信发展模式,构建财富管理平台,对客户进行分层,设计多元化经营策略,是未来券商转型的发展趋势。

嘉信理财(Charles Schwab)是一家总部位于美国加利福尼亚州旧金山的储蓄和贷款控股公司。经过40多年的发展,嘉信理财已经发展成为美国最大的个人金融服务机构。嘉信理财主营业务为证券经纪业务、资产管理业务和银行存贷款业务,分别由嘉信理财旗下的证券经纪公司、资产管理公司和嘉信银行三家子公司运营。

互联网券商巨头转型沿革

嘉信理财成立之初,主打低廉折扣佣金券商业务。公司通过低价模式不断获取客户流量,扩展变现渠道。在通过证券经纪业务的低佣金策略吸引客户并产生了客户黏性后,嘉信适时推出了资管服务。2000年以后,嘉信理财开始转移业务重心至财富管理业务,银行、信托等金融业务全面铺开,布局混业经营版图。

第一阶段(1971—2000年):低价折扣券商

1975年,美国证监会放开证券佣金管制,允许执行协商佣金制度。这时散户希望有更低的交易费用,而不需要捆绑咨询、顾问服务。嘉信开始执行折扣佣金的低价策略,省去了全部服务中的咨询服务,以降低成本。后来的市场实践证明,嘉信理财的选择是正确的:客户纷纷从其他券商转而投向嘉信,嘉信理财也借此由名不见经传的小券商成长起来。在此期间,嘉信理财还成功研发出美国第一个股票委托与交易的计算机系统,成为美国第一个提供24小时报价服务,基于计算机提供证券交易的券商。

1987—1994年,美国出台了雇员退休收入保障法案,激励人们采用个人退休账户IRA及401(k)账户实现养老金的增值保值,由此催生了美国居民大量的股票、基金的配置需求。嘉信对个人养老账户实行免费服务策略,从而使其管理的个人养老账户资产迅速增加,为嘉信资管业务的推出铺平了道路。

同期,嘉信理财推出OneSource。该平台实现了客户用一个账号在OneSource平台同时购买多支共同基金,且不对客户收取管理费、交易费。这笔费用由销售共同基金的机构向嘉信缴纳,作为在OneSource平台销售基金的营销费用。这对基金公司而言,同样降低了销售成本。

1996年,嘉信推出eSchwab,转型成为互联网券商。为了发展互联网券商业务,嘉信果断大幅下调传统的线下交易佣金。这一举措以及互联网便捷高效的服务,使得嘉信理财的账户数量出现了井喷式增长,证券交易量也翻了一倍。嘉信理财逐渐成为美国证券经纪业务市场份额占有率最高的券商。

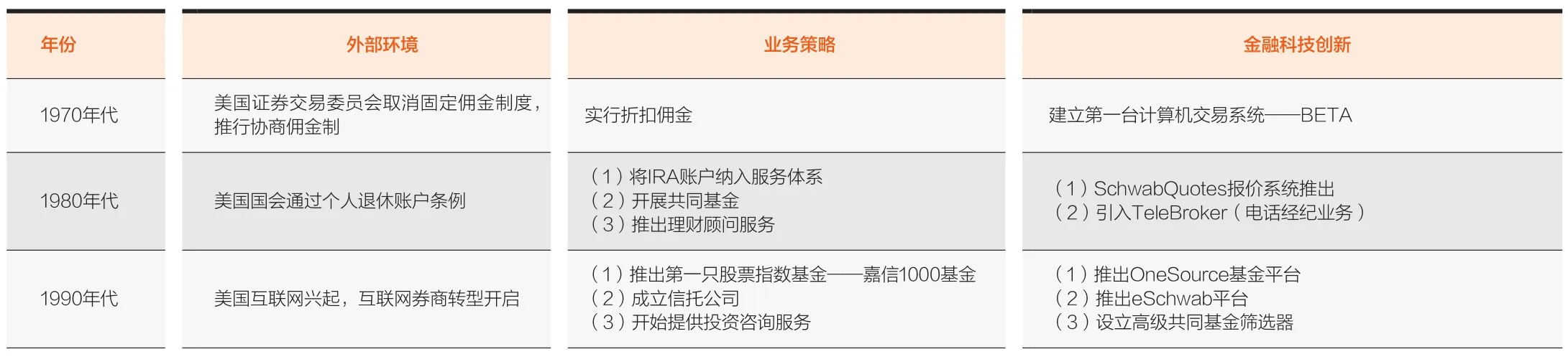

本阶段嘉信理财能够成功有四个关键因素:一是实行了低价折扣策略,以价格换流量;二是抓住了政策的窗口期,及早进行业务布局;三是嘉信理财以低佣金策略积累了长期客户之后转向混业经营;四是金融工具的创新与计算机技术的应用。嘉信理财通过低佣、免佣、灵活交易账户等方式获取客户,成为美国折扣券商的典型代表。宽松的金融制度和科技技术的发展,为金融工具的加快衍生创造了条件;与此同时,新技术的使用极大提高了效率、降低了成本,这也是当时嘉信理财能够大打佣金战的一个重要原因(见表1)。

第二阶段(2000年以后):综合财富管理平台

2000年以后,嘉信理财开始将业务重心转移至财富管理。随着混业经营的逐步延伸,嘉信传统的证券经纪业务收入在集团总体收入中也开始逐渐下滑,而资产管理、嘉信银行等带来的净利息收入占比则逐年上升。利息收入和资产管理费收入成为前两大业务。2019年,公司营收107.21亿美元,净利润37.04亿美元。公司盈利中的净利息收入、资产管理收入和经纪业务收入,分别占总营收的60.78%、29.16%和6.54%。

表1 嘉信理财不同时期业务策略与科技创新

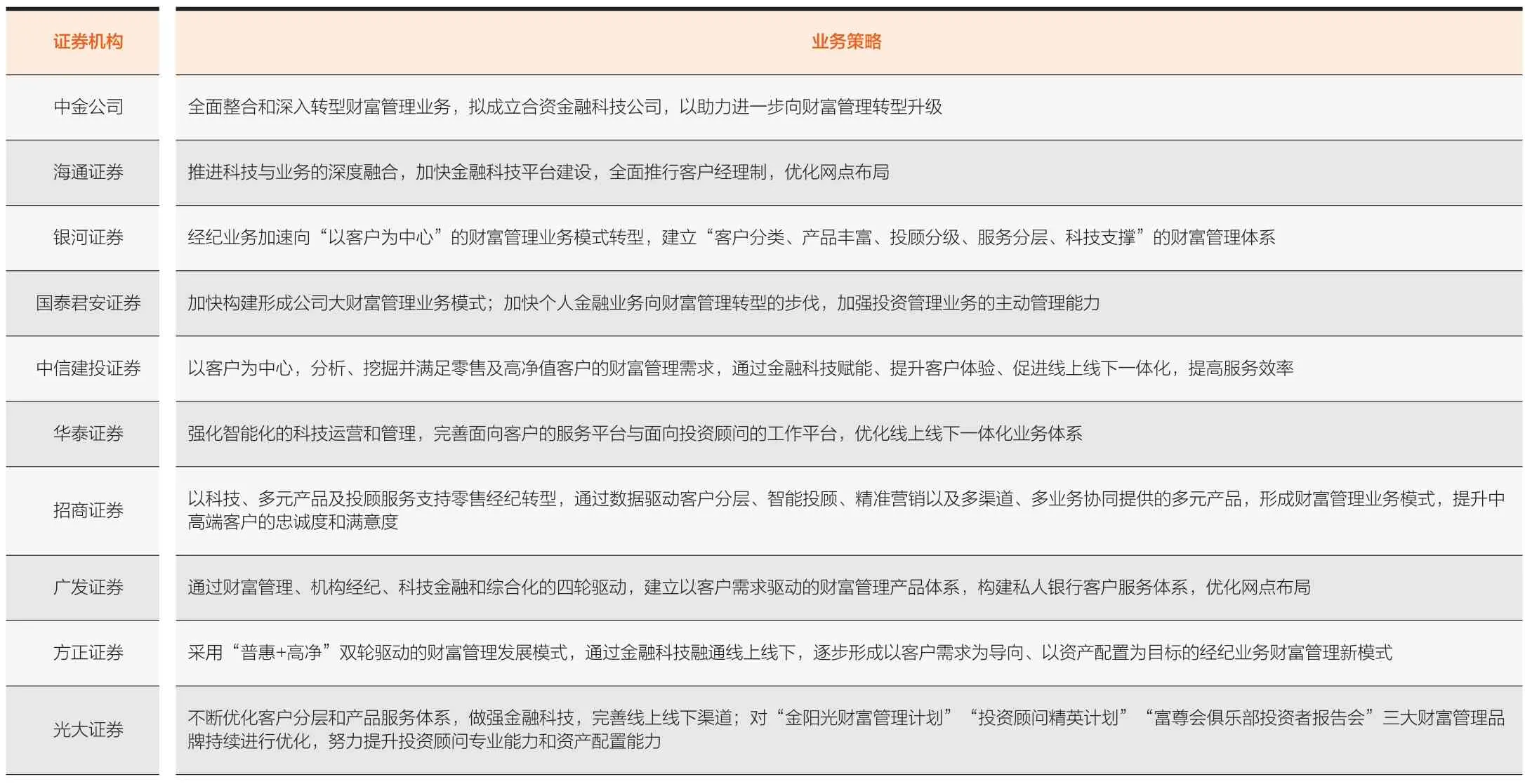

表2 国内券商转型财富管理业务策略

基金业务模式:嘉信理财通过自主研发的OneSource平台,依靠第三方基金公司与客户交易赚取服务费。一方面,第三方基金公司向OneSource平台提供金融产品,并支付基金平台服务费;另一方面,客户依托平台交易渠道购买理财产品,但客户并不需要向平台支付费用。

咨询服务模式:嘉信理财作为专业的中介服务机构,通过提供外包投资咨询服务获取费用,但本身并不独立提供咨询。一方面,嘉信理财平台与独立顾问建立合作机制,由嘉信理财向独立顾问提供客户资源,再从独立顾问的咨询服务费中提成;另一方面,嘉信理财向平台上的客户免费提供独立投顾名单,由独立顾问与客户达成咨询服务合作。

我国券商财富管理的业务模式

随着金融科技的发展以及监管政策带来的利好,2019年以来,证券行业的财富管理转型开启,各家券商展开了差异化竞争。

行业趋势:向财富管理转型

近年来,经纪业务佣金率持续走低,各家券商开始致力由通道服务向提供全面财富管理服务转型(见表2),以改善业务状况。

业务演变:迈向“买方投顾”时代

投顾试点后的券商财富管理业务变化

2020年2月29日,银河证券、中金公司、中信建投证券、国泰君安证券、申万宏源证券等7家券商获批基金投顾业务试点资格。这是首批获得该试点资格的券商。“试点券商将可以在公募基金领域接受客户的全权委托,根据与客户协议约定的投资组合策略,投顾可以代客户做出具体基金投资品种、数量和买卖时机的决策,并代客户执行基金产品申购、赎回、转换等交易申请,开展管理型基金投资顾问服务”。账户管理式基金投顾试点的推出,意味着“买方投顾”时代的到来。

基金投顾试点资格将对试点券商产生两方面改变:

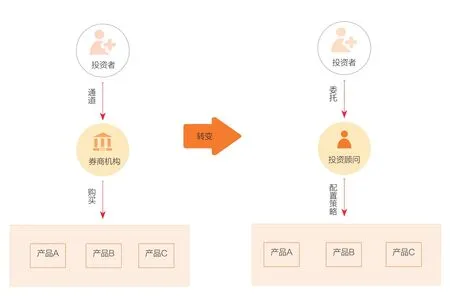

一是业务模式的变革。投顾试点推出后,获得试点资格的投资咨询机构将不再局限于提供建议,而是可以接受基金账户的全权委托,收费模式更加多元化。由此,券商的财富管理将从产品销售逐步向资产配置转变,开展管理型基金投资顾问服务(见附图)。

二是组织架构的调整。券商基金投顾试点获批,将推动券商组织架构和业务线的变革。鉴于财富管理业务链条长,单一的交易业务无法满足客户的需求,多部门合并或跨部门合作将成为趋势。在这一背景下,可能会涌现大型财富管理平台,以提升资管机构专业能力为依托,增强权益产品的吸引力,发展投资顾问服务。

嘉信模式对我国券商的启示

嘉信理财的发展沿革可以总结为三点:一是顺应了监管政策,率先实行佣金变革,以低佣金换取客户数量的上升;二是开创了互联网券商模式,并通过产品创新形成差异化优势,推动券商业务结构向多元化转型,布局混业经营;三是发展综合财富管理平台,及时适应金融产品不断丰富以及理财需求不断扩大的形势,发展以咨询顾问为主的更为优化的服务模式。

我国券商机构与嘉信理财财富管理业务的区别主要在于以下两方面:

一是账户管理权限。美国账户管理权限放开较早,券商对账户管理操作空间较大;同时,美国财富管理业务以账户管理服务为主流,例如投资类账户、养老金账户、现金管理账户等,从而使嘉信理财可以针对账户管理设计差异化的收费模式。而我国监管政策更加注重投资者个人隐私信息保密和账户风险防控。本次券商基金投顾试点初期,券商机构也是重点聚焦于基金产品差异化发展的策略上;而基于养老金账户、现金管理账户等资产管理收费模式,则尚需长期探索。

二是投顾服务模式。嘉信理财采取第三方投顾服务模式,主要依托大量第三方独立顾问为投资者提供服务,从中收取通道费;产品则多以低风险的标准化投资为主。而对我国券商机构来说,重视产品全周期一站式服务是投顾业务发展的长期追求,即智能投顾服务模式。该模式主要是通过金融技术对客户和投资策略进行匹配,根据不同客户的投资目标、投资期限、风险承受能力、投资偏好等个性化要求,向客户提供梯度层次分明、品种多样的标准化组合策略。

就国内券商而言,目前正处于低价佣金竞争阶段和财富管理初步转型时期。第一,佣金率下行趋势明显,机构经纪逐渐崛起。低佣金策略是获得价格敏感客户的重要途径,经纪业务是券商其他多项业务的客户载体,因此,做大经纪业务仍具有十分重要的意义。而机构经纪的崛起,则使券商对极速行情和极速交易系统诉求加强。第二,高净值人群资产配置需求提升,综合财富管理大势所趋。对零售客户的服务将逐渐从经纪交易向资管服务转变,盈利模式将由以佣金为主的前端收费盈利模式,逐步向以管理费用为主的后端收费盈利模式转变。国内券商可以借鉴嘉信发展模式,构建财富管理平台。未来,根据客户的交易量、资金规模和服务需求的不同,将客户进行分层,设计多元化的经营策略,将是券商转型的发展趋势。