高精度洪水地图助力洪水风险解决方案制定

赵乔彬 瑞士再保险中国财产险部

近年来,连续的超强台风、降雨及地震灾害暴露出全球巨大的风险保障缺口,在亚洲地区缺口主要集中在风暴和洪水。由于投保的逆选择性,商业洪水保险难以获取且价格高昂。本文以美国国家洪水计划、英国Flood Re互助洪水保险为例,介绍了国际上一些政府和保险公司合作的洪水风险解决方案。同时,运用最新科技手段绘制高精度洪水地图,保险公司可以有效识别洪水淹没区域,量化标的物洪水风险大小,参考制定核保政策等。以瑞士再保险集团洪水地图为例,本文从技术角度详细介绍了以地形学方法为基础的建模方法、洪水地图特点及其主要应用场景,供业内交流。

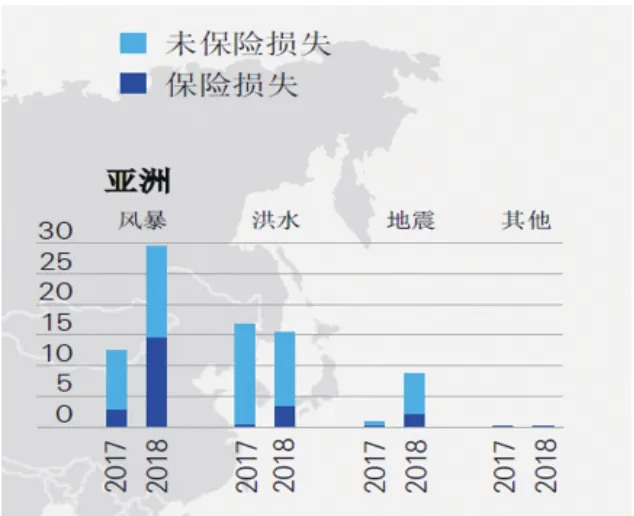

▶图1-1(左) 2017年和2018年亚洲自然灾害保险损失与未保险损失对比(单位:十亿美元)

▶图1-2(右) 2010—2019年亚洲保险损失与未保险损失对比(单位:十亿美元)

一、引言

2018年,全球自然灾害和人为灾害保险损失金额共计850亿美元,为有记录以来年保险损失金额第四高的年份,其中自然灾害带来的保险损失约为760亿美元。世界上许多地区都遭受了严重的天气灾害和地震,其中北美洲损失约530亿美元,主要来自于森林火灾、雷暴和飓风,而亚洲尤其是日本则连续经历了超强降雨、台风及地震灾害,共造成170亿美元的保险损失。2019年,台风海贝斯和台风法茜袭击日本,造成150亿美元的保险损失,为全球同期最高。

尽管市场资本充裕,但在极端灾害发生的年份,自然灾害的保障缺口依然巨大。在各类灾害损失种类之中,亚洲地区的保障缺口主要集中在风暴和洪水。

相比于那些会对保险行业造成严重损失的主要灾害类别,例如热带气旋、地震、欧洲冬季风暴等,次生灾害通常没有被成熟(再)保险市场监控,也没有单独建立的巨灾模型。这其中既包含独立发生的次生灾害,例如河流洪水、骤发洪水、暴雨、滑坡、森林火灾等,也包括由原生灾害带来的次生灾害,例如飓风引发的降雨、风暴潮、海啸等。

受全球气候变暖的影响,越来越多的保险损失来自于次生灾害。2018年,在自然灾害引起的保险赔付中,有60%用于救助因次生灾害所影响的受灾人口,其中降雨灾害导致的损失达到了创纪录水平,如2018年飓风佛罗伦萨给美国南卡罗莱纳州和北卡罗莱纳州带来了创纪录的降雨量并引发洪水灾害。与此同时,日益加速的城市化进程进一步减少了排水渠道,在短时暴雨来临时加重了洪水暴发的可能性。

尽管洪水灾害频发,但洪水风险的保障缺口依然很大。由于洪水保险投保存在逆选择性,通常只有居住在洪水高风险地区或者遭受过洪水损失的居民投保,纯商业保险形式不能有效分散风险,保险公司承保政策谨慎且费率很高。下面我们以美国和英国的经验为例介绍洪水保险的一些运行模式。

二、美国:NFIP国家洪水保险计划

上世纪60年代,美国密西西比河流域洪水泛滥,联邦政府财政支付大量资金用于灾后救助。对于处于泛滥平原、需要洪水保障的居民来说,单纯依靠商业保险获得的洪水保险价格高昂,经济上不可持续。为此,在1968年,美国国会建立了国家洪水保险计划(National Flood Insurance Program,NFIP),面向居民按自愿投保方式提供个人洪水保险。其目的主要有两个:一是通过将一部分财产损失风险转移给联邦政府的方式,实现商业洪水保险的可获得性;二是通过要求投保社区合作开发和采用洪水地图,制定和实施基于洪水地图的泛滥平原管理标准,规避和降低国家整体洪水风险。具体操作上,只有采纳和执行了上述洪水地图和管理标准的地区居民才能够购买到该洪水保险,从而实现了上述两个目的的达成。

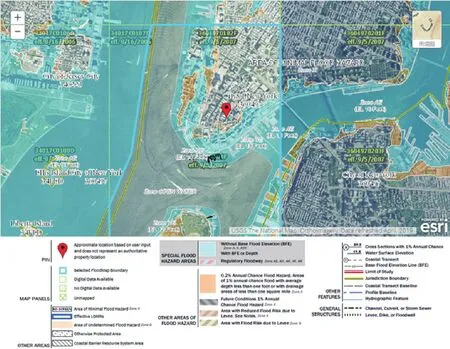

▶图2 美国NFIP洪水地图(查询纽约曼哈顿地区为例)

作为泛滥平原管理标准的一部分,NFIP的管理机构面向公众提供全国性洪水风险地图。由于历史数据完整性和精确度不同,各地区洪水地图有所差异,最早的地区自上世纪80年代开始开发使用洪水地图,多数地区也已使用地图15到20年。该地图标注了100年回归期,即每年1%损失发生概率的洪水区域范围(Special Flood Hazard Area,SFHA),通过地址查询可获取每个定位点的洪水风险等级,并以此为根据选择相应的洪水保险产品。

对于参加了NFIP且位于SFHA区域的居民,必须购买洪水保险才能申请获得联邦抵押贷款;而没有参加NFIP的地区居民,将面临难以取得联邦抵押贷款,甚至无法获得联邦灾后救助的困境。

2018年1—10月,NFIP提供了510万张洪水保单,总保额超过1.3万亿美元,年保费约36亿美元,每年减少洪水损失估计达18.7亿美元。瑞士再保险作为NFIP再保险合约首席再保人,提供承保能力支持。

三、英国:Flood Re互助再保险

洪水灾害一直给英国带来严重的经济和社会问题,近期的如2015年末至2016年初发生于英格兰北部和苏格兰地区的洪水,对当地社区和居民造成了毁灭性的影响。自2000年起,英国政府和保险公司合作,寻求找到为民众提供可获得且价格可承受的洪水保险方式。2013年,互助再保险公司Flood Re成立,旨在为保险公司提供按固定费率补贴的洪水再保险保障,其本身预期每年承保经营结果亏损,通过向所有家财险保险公司征收每年1.8亿英镑税费的方式作财务支持。

Flood Re洪水保险项目自2016年开始启动,每一个提供家财险的保险公司可以选择将家财险保单中的洪水风险按固定价格再保分出给Flood Re。Flood Re设计项目期限为25年,计划到2039年实现建立按实际风险定价且价格可承受的洪水保险市场目标。Flood Re洪水保险营运至今,已有25万居民的房产从中获益,具体体现在:消费者可从更多渠道挑选更多种类的洪水保险;曾经无法获得洪水风险保障的居民如今可以购买到洪水保险;曾经遭受过洪水损失的居民可以从更多的保险公司获得报价;洪水保险保费整体降低;对过往洪水赔案保单续保限制保费涨幅;等等。截至2019年底,Flood Re年销售16万张保单。

与此同时,Flood Re将其承保的洪水风险再保险分出,购买了年损失赔偿限额21亿英镑的再保险保障。自Flood Re筹备之初,瑞士再保险提供了包括洪水地图、瑞士再保险自有巨灾定价模型、理赔管理等在内的全方位深度技术服务,并作为主要再保人提供再保险承保能力支持。

四、瑞士再保险:高精度洪水地图

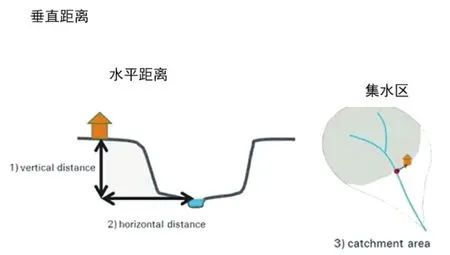

相比于台风、地震风险,洪水风险局地性更强,受具体地势、距离、上游集水区等多种因素影响,有效的洪水风险大小识别必须依赖于高精度的洪水地图。

瑞士再保险集团于2012年率先在业内推出了全球洪水地图(GFZ1),随后在2014年对主要河流区域精度进行关键性提升,在2018年再次更新后采用30m×30m精度的数字表面模型(Digital Surface Model,DSM)为风险暴露计算基础的最新全球洪水地图(GFZ3)。在美国和欧洲地区,地图精度达到了商业使用中的最高精度5m×5m。

该洪水地图(GFZ3)以商业使用可获得的最准确高程数据为基础,将高精度的LiDAR数据融合到了全球范围统一的30m精度数据,显著提高了数据质量和地图精度,并对全球的洪水地图进行了重新计算。新地图覆盖除亚马逊流域、刚果河流域、西伯利亚、新西兰、南北纬60度以上之外的全球所有区域(图3蓝色区域),能对全球几乎任意地址进行详细洪水灾害分析,进而提供洪水保险解决方案。

瑞士再保险最新洪水地图(GFZ3)主要有以下几个特点:

1.更高的地图精度和分辨率

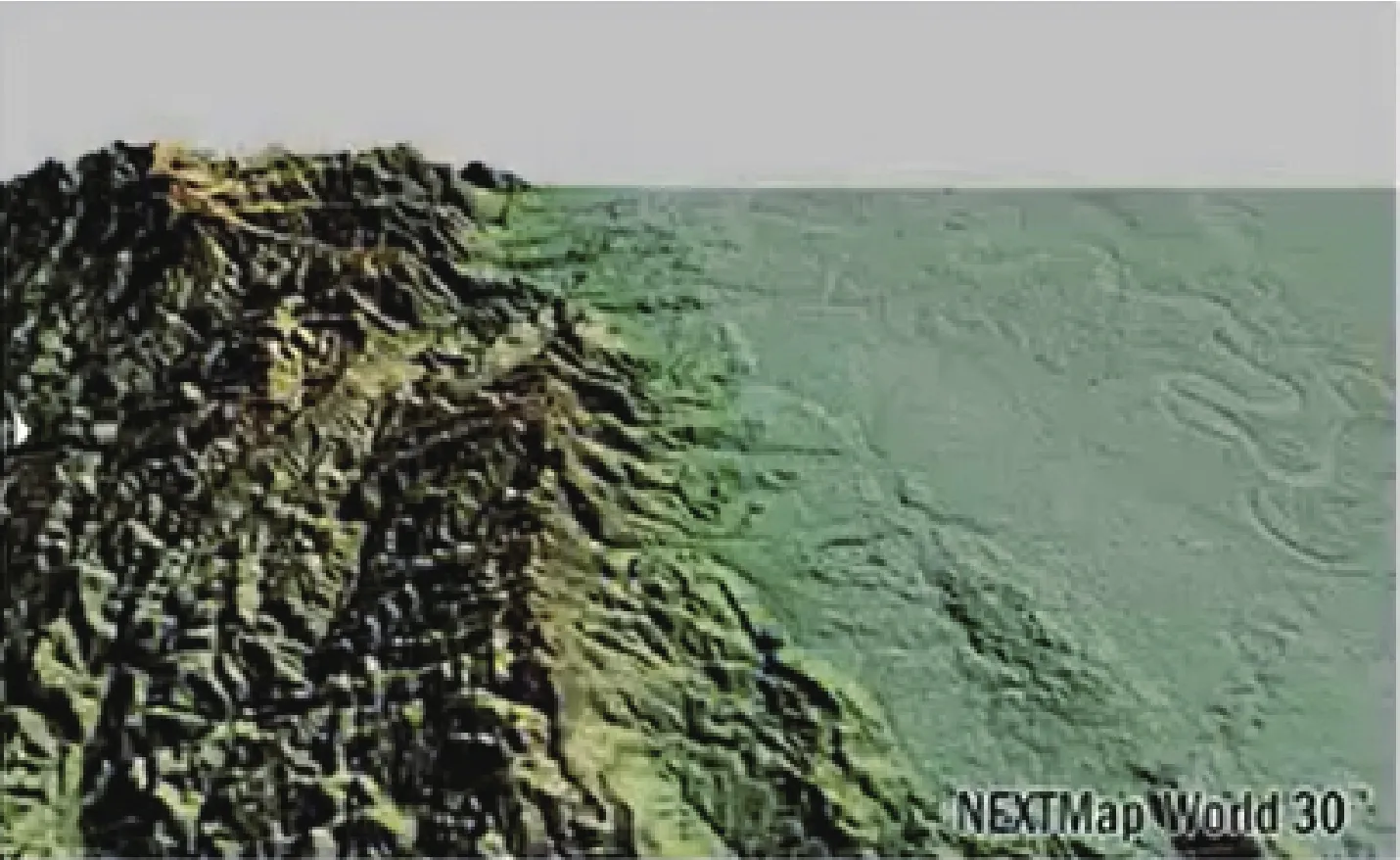

瑞士再保险洪水地图采用世界先进的Intermap公司的NEXTMapWorld数字表面模型(图4),支持全球范围内30m×30m的高精度分辨率,能够更加准确地描绘河流位置及可淹没洪水区域。美国和欧洲地区达到更高的5m×5m基础分辨率。图5展示了瑞士再保险洪水地图新旧版本对比,左边是旧版本GFZ2,右边是新版本GFZ3,很明显,由于新版本分辨率更高,因而显示洪水淹没区域的范围变小。

▶图3 瑞士再保险最新洪水地图(GFZ3)支持区域

▶图4 Intermap's NEXTMap World数字表面模型

▶图5 新旧版本洪水地图比较(以广州地区为例)

2.基于垂直距离、水平距离以及上游集水区的地形学方法的洪水风险模型

详见图6。

3.全面的质量保证

GFZ3洪水地图将河流分布图与卫星图像校正,确保了河流位置的准确性。

4.纳入高分辨率的全球水平面图层

实现永久性水灾地区均位于50年洪水回归期区域。

如前所述,由于洪水保险投保的逆选择性和洪水风险难以评估,保险行业对于洪水保险承保持相对谨慎态度。借助洪水地图,保险公司可以从以下几个方面有效管理洪水风险:

识别全球范围内承保标的的洪水风险,特别是对位于中国境外风险标的进行保前查勘;

量化洪水风险大小,以损失回归期的形式直观图像显示;

以高精度地图支撑,精确统计区域范围内的洪水风险暴露情况;

为保险公司制定洪水风险部分的核保政策提供参考;

查看全球历史洪水事件的损失情况。

与此同时,结合全球洪水定价模型,保险公司还可以按特定需求设计各类定制化洪水保险产品和风险解决方案。

▶图6 洪水风险模型

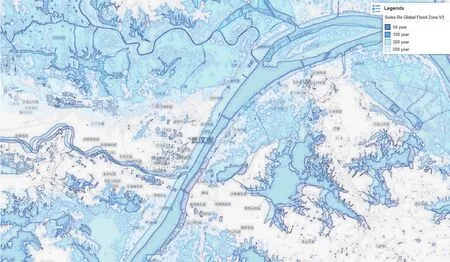

▶图7 瑞士再保险中国洪水风险地图GFZ3(以武汉市为例)