上市家族企业CEO年龄与薪酬关系实证研究

陈家田, 汪 琴

(安徽大学 商学院,安徽 合肥 230601)

一、引言

所有权和经营权的分离带来了股东和管理层之间的利益冲突,有效的薪酬契约被看作是缓解这种冲突的关键。代理理论认为,在信息不对称的情况下,对管理层实行薪酬激励能促使他们更加关注股东利益,实现公司价值最大化。已有诸多文献探讨了影响高管薪酬的内外部因素,包括企业风险承担[1](P152~169)、业绩指标[2](P1~12)、公司规模[3](P154~172)、股权结构[4](P35)、行业环境[5](178~188)等,但有的研究忽视了企业中高管的异质性。最近的研究中,人们开始关注管理者年龄、性别、教育程度等个人特质对其薪酬的影响。一般来说,性别无法发生变化,且上市公司高管以男性居多,受教育程度也大多为本科及以上,难以体现个人差异。相比之下,年龄差异更为显著,且能够在某种程度上反映高管的个人阅历、认知能力及价值观。

家族企业作为民营资本的重要组成部分,其高管激励方式具有特殊性。实证研究发现,家族控制权具有“监督效应”[6](P3~20),家族控股股东有动机和能力对管理层进行有效监督,从而减少薪酬激励的必要性。然而,家族企业中CEO也有可能与家族控股股东合谋侵占其他中小股东利益,为自己谋取超额薪酬[7](P15~25),即所谓“侵占效应”。总的来看,这些研究仅从家族层面分析其治理效率,未曾考虑CEO作为企业中最重要、最具权利的角色,他的个人关注点对其治理行为所产生的影响。社会情绪选择理论指出,人们的时间知觉会影响目标追求。随着年龄的增长,CEO实现了个人财富的积累,同时也获得了丰富的阅历和社会资源。在这种情况下,CEO个人将会追求什么目标?他们的个人目标将会对其在家族企业中的行为产生什么影响?这些选择的背后是家族企业治理效率的体现,有必要进行深入探讨。本文以2008~2018年中国上市家族企业为样本,从个人和家族两个层面,实证检验了家族企业CEO年龄与其薪酬之间的关系。

本研究主要集中在以下几个方面:第一,从个人动机的角度,探讨年龄增长对个人目标追求的影响,进而分析CEO年龄背后的行为差异。第二,深入家族企业研究,分析在家族企业情境下,CEO基于目标选择的行为是否有利于提高公司治理水平。第三,拓展薪酬契约研究。CEO并非“越老越值钱”,CEO最终的薪酬契约是个人和家族两个层面的共同作用来反映的。

二、文献回顾与研究假设

(一)个人层面:基于社会情绪选择理论的分析

斯坦福大学教授 Carstensen于1987年提出社会情绪选择理论(Socioemotional Selectivity Theory, 简称为 SST),其本质是动机的毕生发展(life-span)理论。该理论认为,个体对于未来时间的感知会随着年龄的增长而发生改变,这种变化会影响人们对于自身社会目标的追求。SST有三个基本预设:首先,人类对于社会的兴趣和依恋无时无刻不在进化,人类生存离不开社会互动;其次,人们对实现社会目标的期望会指导自身行为;最后,人有多重目标,人们对未来时间的感知会影响其目标偏好,并在选择目标之后采取行动。[8](P165~181)其中的核心概念是社会目标和未来时间知觉。根据SST观点,人类有两种社会目标:一种是人们在社会交往中获取信息并学习有关技能的获得性行为,与获得知识相关;另一种是寻求生命涵义和亲密情感,与情绪管理相关。当人们感知到未来时间十分充足,则优先选择前一种目标;反之,则追求后者。实际上这两种目标都具有情感因素并且相互竞争,而更为重要的目标决定了个体行为。[9](P68~75)

个体的未来时间洞察力指导其社会目标的选择,二者之间存在一种曲线关系。就获得知识目标来说,该曲线从婴儿期到青少年期不断上升,于成年期临近之时开始下降,最终于老年期降至最低点。而情绪管理目标曲线是从出生时的较高水平不断下降,一直到成年的后期阶段才逐渐回升,最终在老年期达到巅峰。[10](P217~223)Marilena等[11](P867~885)在研究中将“年轻”和“年长”工人的年龄分别设定为“24~34岁”和“ 55~65岁”,由此研究年龄对知觉人格和工作绩效的影响。他们认为,老年人在认真程度、经验开放性、满意度方面优于年轻人,并且情绪更为稳定。相比之下,年轻人更为外向,情感上也更加敏感。由此可知,年轻人和老年人对社会目标的选择是不同的。

(二)家族层面:基于社会情感财富理论的分析

根据SST的第一个假设,人类生存与社会环境密不可分。因此,家族企业中CEO的个人行为与企业环境密切相关。现有研究认为,家族控制权具有声誉激励作用[6](P3~20),良好的声誉会给高管带来更高薪酬和未来更大效用。同时随着CEO年龄的增长,个人经验和阅历不断提升,并拥有丰富的社会资本。[12](P122~134)CEO将自身人力资本毫无保留地投入企业管理中,薪酬水平理应随之提升。然而,家族控股股东在监督管理层行为的同时,也有可能存在利益侵占行为,通过侵占其他中小股东权益来获得控制权私利。另一方面,受中国传统文化影响,年龄大的高管更可能手握重权。此时,CEO与控制性家族合谋获得超额薪酬,结果表现为年龄越大薪酬越高,更多的是一种利益侵占效应。

上述理论皆认为家族企业中CEO年龄与其薪酬呈正相关,然而随着CEO年龄增长所带来的关注点的改变,二者之间更可能是一种非线性关系。[13](P621~642)我们结合社会情感财富(Socio-emotional Wealth, 简称为SEW)理论进行进一步探讨。

SEW由Gomez-Mejia等[14](P106~137)学者提出,其更符合家族情境研究框架,有利于解释家族企业行为及影响。该理论认为,SEW是指家族企业中的家族成员所追求的非经济效益,企业决策会以保护家族成员的SEW为出发点。Berrone等[15](P258~279)进一步将SEW划分为五个维度:家族控制和影响、家族成员对企业的认同、紧密的社会关系、情感依恋和跨代传承意愿。学者们通常认为,家族企业保护SEW的行为对企业发展是有利的。而Kellermanns等[16](P1 175~1 182)却发现SEW可能存在“阴暗面”,认为家族可能为了追求SEW而去侵害其他利益相关者权益。为解决现有结论不一致的问题,Miller夫妇[17](P713~720)进一步细化了SWE的概念,将它分为两类:约束型(restricted) SEW和延伸型(extended) SEW。前者主要关注家族利益,可能有损企业绩效和长期发展;后者也关注家族中其他利益相关者权益,属于长期导向行为。[18](P99~114)结合个人层面因素,年龄增长容易引发 CEO的过度自信[19](P147~160),他们更加雄心勃勃,也常常被认为不够忠诚,情绪上也较不稳定。[11](P867~885)此时高管年龄与薪酬呈正相关,是约束型SEW的表现。随着CEO年龄增长步入老年期,会更加关注与情绪管理相关的目标。他们会更加关注家族控制和代际传承,薪酬水平也有所下降,表现为延伸型SEW。综上提出假设1。

假设1:家族企业中CEO年龄与薪酬呈倒U型。

(三)CEO年龄与薪酬:企业业绩的证明

加强家族控制是约束型SEW的核心。家族控制权的增强更有利于家族成员暗中转移企业资源,或者利用该资源为家族成员提供就业保障或特殊照顾。为了保护家族传统,他们更加排斥非家族成员。保护家族成员利益的目标使他们的情感效用得以提升,并忽视经济目标,最终可能导致企业业绩的下降。[20](P61~73)延伸型SEW以家族传承意愿为核心,关注企业长期生存,追求家族成员自身与其他利益相关者的利益兼容,希望能够加强长期合作。从这个角度看,家族企业会努力提升业绩,以保持长期发展。综上提出假设2。

假设2:家族企业中CEO年龄与企业业绩呈正U型。

三、研究设计

(一)样本选择与数据来源

本文对家族企业的定义参考了王琨和徐艳萍[7](P15~25)的研究:最终控制者能追溯到一个自然人或一个家族;最终控制者直接或间接是上市公司的第一大股东;该自然人或家族对上市公司具有实质控制权,且控制权比例大于等于10%。如此得到两类样本:一类是最终控制人为个人且无亲属持股或担任董事、监事、高级管理人员;另一类是除最终控制人外,至少有一位亲属持股、管理或控制企业。本文选取了2008~2018年度中国A股上市家族企业为样本。为保证数据的可靠性,删除以下样本:ST类上市公司样本、金融行业上市公司样本、数据缺失的样本。最终得到符合条件的11 540个样本。高管个人资料及薪酬信息来自巨潮信息网年报查询,公司治理及财务数据均来自国泰安数据库。为防止异常值影响,本文对主要连续变量进行了前后1%的缩尾(winsorize)处理。

(二)变量说明

1.被解释变量。国内对高管薪酬信息的披露以基本工资加津贴为主[21](P159~168),以此作为高管领取的薪酬总额,因此本文的被解释变量为CEO的年度现金薪酬,并取其对数形式(Lnpay)。同时业绩变量选取总资产净利润率(ROA)。

2.解释变量。CEO年龄为其实际年龄(Age),同时取年龄的平方值来验证年龄与薪酬的曲线关系(Age2)。

3.控制变量。借鉴王琨等[7](P15~25)研究,将性别(Sex)、总经理持股比例(Hold)、第一大股东持股比例(LSH)、公司规模(Size)、董事长总经理兼任(Dual)、董事会规模(Boardsize)、独立董事比例(Independent)作为CEO个人特征和公司特征控制变量,将资产负债率(Lev)、营业收入增长率(Grow)作为公司财务变量。最后,控制公司所在地经济状况(GDP),并加入年度虚拟变量(Year)和行业虚拟变量(Ind)。各变量具体定义见表1。

表1 变量说明表

(三)模型设计

本文设计模型如下。

Lnpay=β0+β1×Age+β2×Age2+β3×Control+Year+Ind+ε。

(1)

ROA=β0+β1×Age+β2×Age2+β3×Control+Year+Ind+ε。

(2)

其中,β0、β1、β2、β3分别代表常数项、Age的回归系数、Age2的回归系数,以及控制变量Control的回归系数。

四、实证检验

(一)描述性统计

表2是样本的描述性统计。CEO薪酬Lnpay变量标准差为0.729,说明家族企业中CEO薪酬差距较大。CEO最小年龄为31岁,最大年龄为66岁,可以看出家族企业中CEO年龄跨度之大,在任不受60岁退休年龄的影响。CEO性别均值为0.915,证实了家族企业中CEO大多由男性担任的猜想。CEO平均持股水平为10.603%,但波动较大,最高可高达80.01%,而最低为0,同时企业第一大股东持股比例最大为95.1%,反映出家族企业股权比较集中。资产利润率ROA均值为0.05,营业收入增长率为0.376,两职兼任变量均值为0.404,独董比例为37.7%,符合证监会要求。

表2 描述性统计

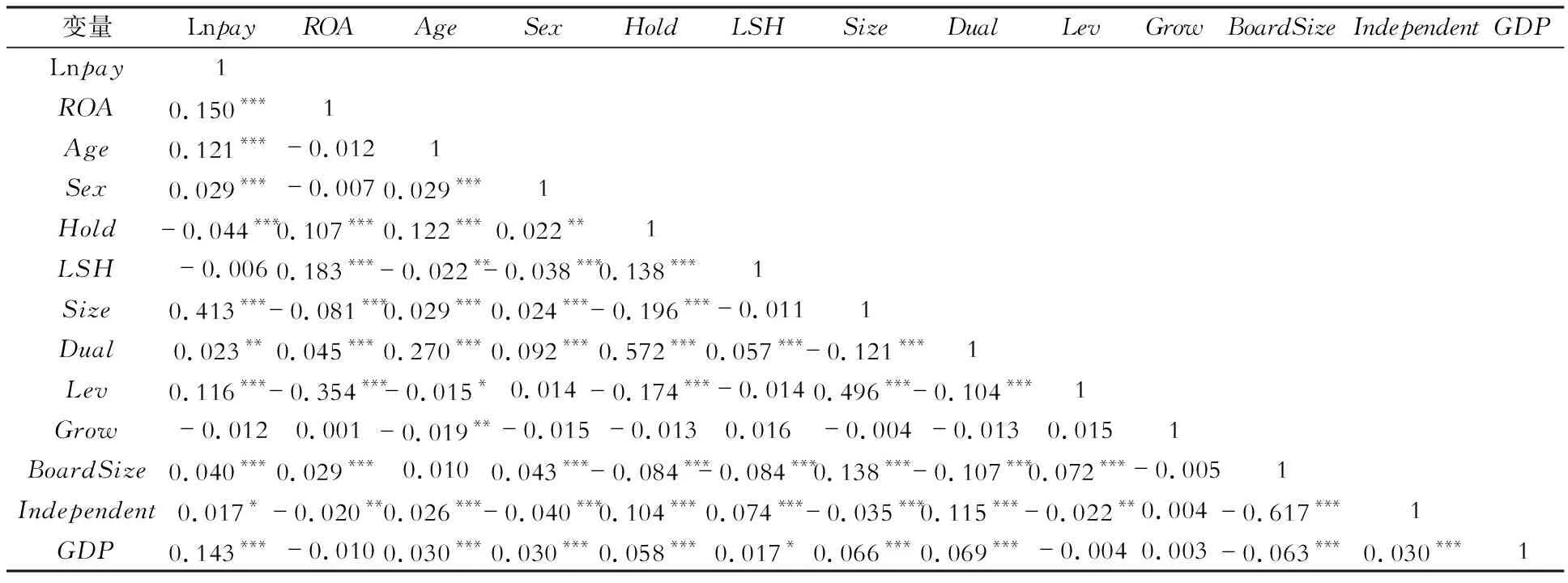

(二)相关性分析

相关系数见表3。各变量的相关系数在0.8以内,说明变量之间不存在严重的多重共线性。初步分析可看出,CEO年龄(Age)与薪酬(Lnpay)在1%的水平下显著为正,与企业业绩(ROA)呈负相关,该结果还需要加入Age2的平方项作进一步解释。

表3 相关系数

注: *、**、***分别表示在10%、5%、1%的水平下显著。

(三)回归结果分析

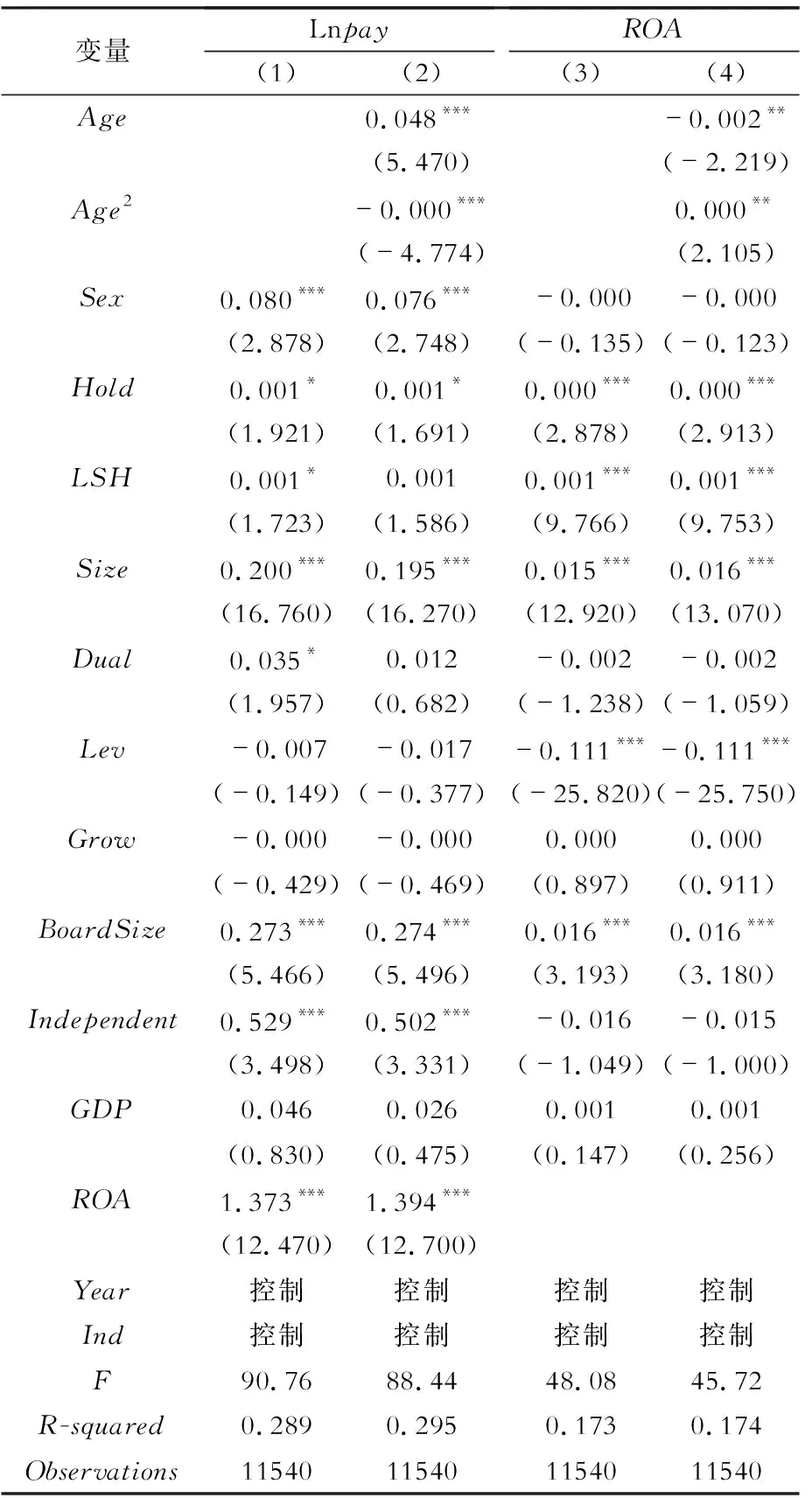

表4 CEO年龄与薪酬

注:括号内为t值,*、**、***分别表示在10%、5%、1%的水平下显著。

回归结果见表4。表4中的模型(1)为基础模型,检验各控制变量与CEO薪酬的关系。结果表明,CEO薪酬的高低与CEO性别、个人持股比例、第一大股东持股比例、公司规模、两职兼任、董事会规模、独董比例、企业业绩有显著关系。为了验证假设1,模型(2)在模型(1)的基础上加入了CEO年龄及其平方量,并参考Haans等[22](P1 177~1 195)提出的检验曲线关系的方法。首先,CEO年龄变量的系数在1%的水平下显著为正(0.048),同时年龄的平方项系数在1%的水平下显著为负(-0.000)。其次,在CEO年龄取值范围的左端,曲线斜率是正的,同时右端是负的。最后,倒U型曲线的拐点处年龄为55岁,位于其取值范围[31,66]之中。因此,家族企业中CEO年龄与其薪酬之间是显著的倒U型关系,在年龄到达拐点55岁之前,薪酬随年龄的增长不断增加,而在55岁之后开始下降,此时CEO更可能是追求代际传承、家族成员的亲密关系等情感目标。假设1得到验证。

表4中的模型(3)和模型(4)以企业业绩变量ROA为因变量,以验证假设2。基础模型(3)是检验各控制变量与企业业绩之间的关系。结果表明,CEO持股比例、公司第一大股东持股比例、公司规模、资产负债率、董事会规模与企业业绩有显著关系。运用模型(4)验证倒U型关系:Age变量的系数在5%的水平下显著为负(-0.002),同时Age的平方项系数在5%的水平下显著为正(0.000);曲线斜率在CEO年龄取值范围的左端为负且右端为正;曲线拐点处取值为51,位于其取值范围[31,66]之中。在拐点51岁之前,年龄越大,企业业绩越差,而在51岁之后业绩不断上升。因此,家族企业中CEO年龄与企业业绩的关系曲线呈U型,这可能是由于不同类型的家族社会情感财富导致的。假设2得到验证。

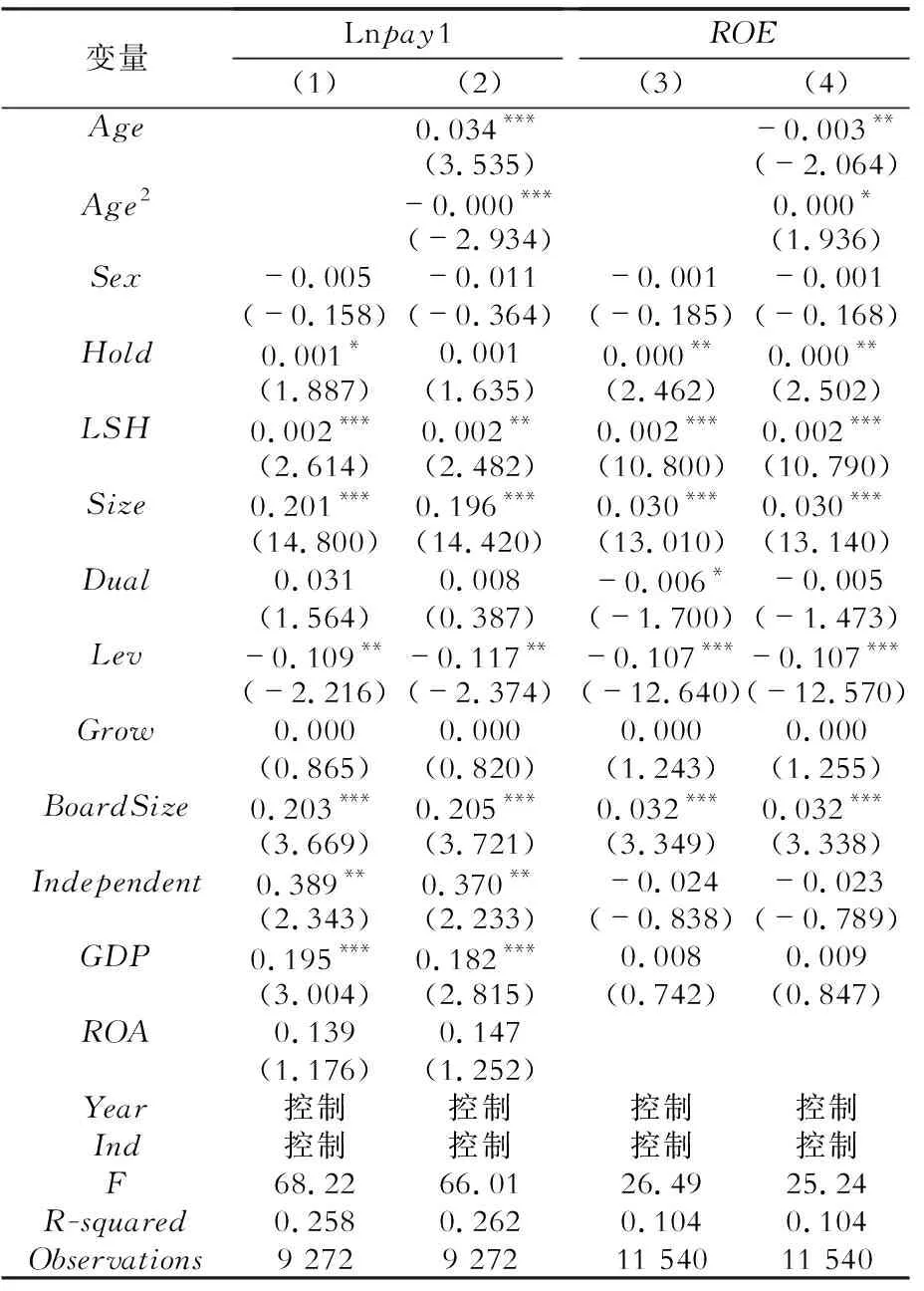

五、稳健性检验

为了获得更加稳健的结果,本文用滞后一期的CEO薪酬Lnpay1进行稳健性检验,检验结果见表5中的模型(1)和模型(2)。在基础模型(1)中,CEO个人持股比例、第一大股东持股比例、公司规模、董事会规模、独董比例等变量依旧显著。同时模型(2)中倒U型关系仍显著存在,Age变量的系数在1%的水平下显著为正(0.034),且Age的平方项系数在1%的水平下显著为负(-0.000)。为了检验业绩变量,本文用净利润/股东权益余额之值ROE来替换ROA进行实证分析。除了个别变量的显著性有所下降之外,年龄与业绩之间的U型关系仍然成立。本文的研究结果具有较好的稳健性。

表5 CEO年龄与薪酬:稳健性检验

注:括号内为t值,*、**、***分别表示在10%、5%、1%的水平下显著。

六、结论

家族企业的CEO薪酬契约具有其特殊性,有必要从个人和家族两个层面进行分析。从个人层面看,根据社会情绪选择理论,CEO对未来时间的感知会影响其目标偏好。随着CEO年龄的增长,他们从追求与获得知识相关的目标转向追求与情绪管理相关的目标。从家族层面看,结合社会情感财富理论,CEO步入老年期后,更可能关注代际传承、家族成员的情感依恋等情感方面的目标,较少采取机会主义行为,也不太会追求个人高薪,属于延伸型SEW。相比之下,中青年时期的CEO更具野心,有能力和动机通过侵占其他中小股东利益来获取控制权私利,此种做法属于约束型SEW。因此,在家族企业情境中,CEO年龄增长带来的目标转变使得年龄与薪酬呈倒U型关系,同时结合企业业绩指标可知,CEO年龄与企业业绩呈U型,也可以看出从约束型SEW到延伸型SEW的转变。

本文的研究结论对家族企业中CEO薪酬契约的设计有借鉴意义。首先,从个人层面看,CEO年龄增长是不可改变的事实。应当赋予年轻的CEO更多机会以激发潜能,同时关注其紧张、焦虑等负面情绪并适时疏导潜在的心理压力。为年长CEO提供稳定、舒适的工作环境,鼓励以老带新来提升CEO作为企业最高负责人的形象。其次,结合家族企业发展情境,在保持必要的家族控制和影响的情况下,引导CEO加强对家族文化的理解和认同。同时加强公司的信息披露,使CEO接受公司内外部力量的共同督促和约束,减少年轻CEO的机会主义行为。最后,更多关注CEO个体差异,针对CEO年龄采取多样化的薪酬激励政策,如授予年轻CEO更多股票期权、限制性股票等股权激励的数量,激励他们以老年CEO为模范,从约束型SEW向延伸型SEW转变。