外资持股降低了股票交易成本吗?

魏熙晔 李梦雨 贾晓月 张正平

一、引言

党的十九大报告明确指出,中国坚持对外开放的基本国策,坚持打开国门搞建设,促进贸易和投资自由化便利化。2018年4月中国政府在博鳌亚洲论坛中承诺进一步开放中国金融市场,按照“宜快不宜慢、宜早不宜迟”的原则,中国金融业实施了一系列更高水平的对外开放举措。伴随着沪港通和深港通的成功实施,A股纳入明晟新兴市场指数和富时罗素全球股票指数,以及合格的境外机构投资者(QFII)和人民币境外合格机构投资者(RQFII)投资额度限制的取消,中国资本市场对外开放的步伐明显加快,境外资本持有A股的规模不断攀升。根据央行披露的数据,2019年年末外资持有A股市值突破2万亿元大关。那么,外资持股对我国A股市场究竟有何影响?相应的影响机制是什么?上述问题的解答对于中国在更大范围、更宽领域、更深层次上提高资本市场的开放水平,具有重要意义。

关于外资持股经济后果的研究,学术界已积累了大量文献,但至今尚未取得一致认识。支持者认为外资的引入会增加股价信息含量(Bae等,2012[1];连立帅等,2019[2])、提高股票流动性(Amihud和Mendelson,2008[3])、降低股价同步性(钟覃琳和陆正飞,2018[4])、减少市场性波动(Li等,2011[5];杨竹清和刘少波,2013[6];钟凯等,2018[7])。反对者则认为,如果缺乏成熟的金融机构和恰当的金融监管,国际资本流入反而会降低市场效率(李学峰和文茜,2012[8];董秀良等,2018[9]),导致流动性枯竭(Rhee和Wang,2009[10];邓柏峻等,2016[11]),增加股市风险(Goldstein和Razin,2006[12];Chen等,2013[13])。

既有文献的分歧,可能源于三大挑战:第一,外资持股潜在地取决于一国的经济发展水平、监管政策变化和资本市场成熟度(Mitton,2006[14]),因此双向因果关系导致的内生性问题会严重降低实证结果的有效性。第二,使用跨国截面数据进行分析,容易受到司法和文化等因素的影响,如果遗漏上述变量,则会使回归结果中混淆外资持股与制度因素的真实作用,造成参数错误估计(钟覃琳和陆正飞,2018[4])。第三,基于自然实验的研究方法虽然较好地控制了双向因果关系和遗漏变量问题,但关于市场有效性、流动性和风险性的度量存在不同维度,因此可以构建多种指标。使用单一指标会造成以偏概全,而使用不同指标会导致结果迥异,这反映出系统性量化资本市场开放对股票市场影响本身就是一项困难工作(Edison等,2004[15])。

本文选取2014—2018年中国A股市场2 054家上市公司作为研究样本,考察外资持股对股票交易成本的影响及其作用机制。研究发现,外资持股(陆股通、QFII和RQFII)能显著降低股票交易成本,并且这一影响是通过降低信息不对称程度和提升公司治理水平产生的。本文的结论支持了资本市场开放会提升市场有效性的观点,为取消QFII和RQFII额度限制,积极推动沪伦通实施,提供了理论和数据支撑。

本文的主要贡献和创新体现在以下方面:第一,以往研究大多关注资本市场开放对市场有效性和波动率等维度的影响,鲜有学者分析外资持股与股票交易成本的关系,本文采用日内分时高频报价和交易数据以及日间交易数据,计算出股票的相对有效价差、价格冲击指数和价格影响,系统研究了外资持股对交易成本的影响。第二,研究中国资本市场开放的文献大都集中于探讨QFII、沪港通、深港通等事件对股票市场的影响,而外资持股的方式具有多样性,本文的外资持股数据集陆股通、QFII和RQFII三者于一体,能够更加全面地反映外资持股与股票交易成本的关系。第三,本文构建了股价同步性变量和公司治理指数,从股价信息渠道和公司治理渠道两个方面分析外资持股对股票交易成本的作用机制,拓展了资本市场开放的传导机制领域的文献。

本文其余部分安排如下:第二部分介绍制度背景与研究假设;第三部分给出研究设计;第四部分分析外资持股对股票交易成本的影响及其机制;第五部分为稳健性检验;最后对全文进行总结。

二、制度背景与研究假设

(一)制度背景

中国资本市场开放走的是渐进开放之路。2002年实施了合格境外机构投资者制度(Qualified Foreign Institutional Investors,简称QFII),允许获得资格的境外投资者投资于中国内地的证券市场。随后于2006年颁布了合格境内机构投资者制度(Qualified Domestic Institutional Investors,简称QDII),允许具备资格的内地机构投资者投资于海外证券市场。在借鉴QFII制度的经验基础上,2011年我国又推出了人民币合格境外投资者制度(RMB Qualified Foreign Institutional Investors,简称RQFII),允许境外机构投资者通过离岸人民币账户投资于境内证券市场。为进一步加快资本市场开放进程,2014年启动了沪港股票市场交易互联互通机制(简称沪港通),允许内地和香港的投资者委托上交所会员或者联交所参与者,通过上交所或者联交所在对方所在地设立的证券交易服务公司买卖规定范围内的对方交易所上市股票。接着于2016年开启了深港股票市场交易互联互通机制(简称深港通),允许内地和香港投资者通过当地证券公司或经纪商买卖规定范围内的对方交易所上市的股票。因此,现阶段境外投资者可通过QFII、RQFII以及沪港通和深港通中的陆股通(指投资者委托联交所参与者,通过联交所证券交易服务公司,向上交所或深交所进行申报,买卖规定范围内的A股上市股票),实现外资持股。

(二)研究假设

外资持股是否对股票交易成本产生影响,是本文研究的首要问题。根据资本市场微观结构理论,证券的交易成本主要源于以下三个方面:一是逆向选择成本。在股票市场中,流动性提供者的交易对手包括知情交易者,相比于非知情交易者,他们更了解公司的内在价值,因此会在股价过高时卖出而在股价过低时买入,从而导致流动性提供者承担损失。为转嫁这部分成本,流动性提供者需要提高买卖价差,造成投资者的交易成本提升。因此知情交易者越少、信息不对称程度越低的股票市场,交易成本就越小(Copeland和Galai,1983[16];Glosten和Milgrom,1985[17])。二是存货持有成本。持有股票多头或空头的流动性提供者会担心股票价格朝着不利于自身的方向变化,从而导致亏损,为弥补市场风险给自己带来的损失,其需要提高买卖价差。特别地,当流动性提供者的风险厌恶程度低、风险承担能力强,股票基本面价值波动比较小时,存货持有成本较小,交易成本也就较低(Stoll,1978[18];Cohen等,1981[19];Ho和Stoll,1981[20])。三是指令处理成本。为补偿流动性提供者提供即时性交易服务所产生的成本,投资者不得不支付买卖价差。而且流动性越强、竞争性越高、证券交易的基础设施越发达的市场,交易成本越低(Glosten和Harris,1988[21];Stoll,1989[22];George等,1991[23];Huang和Stoll,1997[24])。

中国是新兴市场国家,市场效率有待提升,市场波动相对较大,投资者也尚不成熟,因此现阶段我国A股市场的交易成本远高于发达市场(南开大学中国市场质量研究中心,2018[25])。将境外资本引入A股市场,可以从一定程度上降低交易成本。具体原因如下:第一,大多数境外股东拥有丰富的国际资本市场投资经验,具备强大的信息收集和处理能力(连立帅等,2019[2]),因此可以减少市场中信息不对称程度,增加股价的信息含量,从而降低逆向选择成本;第二,中国A股市场的本地投资者以个人投资者为主,他们热衷于对概念股和题材股的炒作,投机氛围浓厚,而境外投资者中包含许多战略投资者,他们以价值投资为主(李蕾和韩立岩,2013[26]),拥有丰富的公司管理经验和较强的风险承担能力(Ferreira和Matos,2008[27]),可以通过行使决策权来影响企业的投资和经营,平抑收益的不确定性,故而存货持有成本也随之减少;第三,境外投资者中也不乏财务投资者,他们的进入不仅提高了股票流动性,而且增加了市场竞争性,因此可以在一定程度上降低指令处理成本。综上所述,本文提出假设1。

H1:外资持股比例较高的公司股票交易成本较低。

外资持股究竟通过何种途径影响交易成本是本文关注的又一重要问题。根据以往研究,我们推测外资持股可能通过股价信息渠道与公司治理渠道两种途径降低本地股票的交易成本。一方面,外资持股可以提高股价的信息含量,削弱知情交易者从低买高卖的交易中获取超额利润的能力,从而减小报价过程中的买卖价差,降低股票交易成本。具体来说,境外投资者大多是专业的基金管理公司或投资银行,享有庞大的网络资源和精英人才,可以从多年的行业经验中积累先进的分析技术和投资策略(Gul等,2010[28];Li等,2011[5];Bae等,2012[1];Fang等,2015[29])。因此,境外投资者的持股与交易行为会向市场释放信息,减少潜在的错误定价(钟覃琳和陆正飞,2018[4];连立帅等,2019[2])。其他交易者也可以观察到外资的交易活动并进行学习,从而掌握知情交易者的信息,降低信息不对称程度。当市场效率提升后,流动性提供者在交易过程中遇到知情交易者的概率就会降低,与知情交易者交易时,所产生的损失也会减小,因此逆向选择成本随之降低。基于以上分析,本文提出假设2。

H2:外资持股通过提高股价信息含量,进而降低股票交易成本。

另一方面,外资持股可通过优化公司治理结构,提升上市公司质量,进而降低股市风险,减小股票交易成本。现有研究认为境外投资者可采用“用手投票”和“用脚投票”两种方式发挥治理作用。首先,外国投资者可以通过提高独立董事席位、设置合理的董事会规模、避免独立董事交错任期制度等方式,提升上市公司管理水平(Ferreira和Matos,2008[27];Aggarwal等,2011[30];Bena等,2017[31])。其次,由于持股比例低、行权决策受限等原因,外国投资者也可通过买卖股票的交易方式影响管理层的决策行为(Edmans,2009[32])。良好的公司治理结构会提升公司经营绩效(Grossman和Stiglitz,1980[33];石凡等,2009[34]),降低收益不确定性,减少股价异常波动(Ferreira和Laux,2007[35];杨竹清和刘少波,2013[6];钟凯等,2018[7]),这使得投资者在报价行为中会降低风险调整部分,从而缩小交易成本(O’Hara和Oldfield,1986[36])。基于以上分析,本文提出假设3。

H3:外资持股通过完善公司治理结构,进而降低股票交易成本。

三、研究设计

(一)模型设计

为考察外资持股是否降低了股票交易成本,借鉴Chen等(2013)[13]、邓柏峻等(2016)[11]的研究,本文建立回归方程(1)。

Tcosti,t+1=α+βForei,t+γCtrli,t+εi,t

(1)

其中:Tcost代表交易成本,用相对有效价差Effe和价格冲击指数Amihud度量,在稳健性检验中,我们还使用了价格影响Impact;Fore代表外资持股,用境外机构及个人持有境内股票金额占流通市值的比例来度量,在稳健性检验中还将其划分为通过陆股通持股的外资持股比例Lgt和通过QFII和RQFII持股的外资持股比例QFII;Ctrl为控制变量。

为进一步研究外资持股对股票交易成本影响的传导机制,借鉴Chen等(2013)[13]的研究,本文建立回归方程(2)和(3)。

Tcosti,t+1=α+β1Forei,t+β2Syni,t+β3Synfori,t

+γCtrli,t+εi,t

(2)

Tcosti,t+1=α+β1Forei,t+β2Govi,t+β3Govfori,t

+γCtrli,t+εi,t

(3)

其中:Syn为信息渠道的虚拟变量,用股价同步性指标度量;Synfor为Syn与Fore的交叉项;Gov为公司治理的虚拟变量,用公司治理指数度量;Govfor为Gov与Fore的交叉项。

(二)变量定义

1.交易成本。

在资本市场中,交易成本包括显性成本与隐性成本。其中:显性成本主要是指交易佣金、印花税等交易税费;隐性成本主要是指投资者在交易过程中发生的信息成本,包括交易本身对市场冲击后产生的成本以及达成交易所需要等待的时间成本(Demsetz,1968[37])。由于显性成本简单直接,且受到一国交易机制和税收制度的影响,学术界一般采用买卖差价和价格冲击来度量隐性成本,并将其作为交易成本的代理变量。

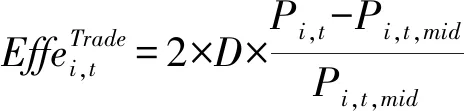

借鉴Goyenko等(2009)[38]、Collin-Dufresne和Fos(2015)[39]的研究,本文利用日内分时高频交易数据,构建相对有效价差Effe。

对于每一笔交易,相对有效价差的计算公式为:

(4)

其中:Pi,t为时刻t股票i的实际成交价格;Pi,t,mid为时刻t股票i的最优买卖价格的中间价格;D为交易方向虚拟变量,当交易为买方驱动时为1,为卖方驱动时为-1。鉴于中国A股市场披露的是3秒时间间隔的快照数据,因此上述时刻t是以3秒时间间隔排序的日内交易时刻,Pi,t和Pi,t,mid也是以3秒时间间隔给出的平均成交价格和平均中间价格。

鉴于隐性成本中包含因交易本身对市场价格的影响所产生的成本,本文借鉴Amihud(2002)[40]、上海证券交易所市场质量报告(2018)[41]的做法,以价格冲击指数Amihudi,t,即平均每百万元交易额对当日股票价格变动的影响程度,作为度量交易成本的指标。价格冲击指数越高,交易成本越大。具体计算方法如下:

(5)

其中,ri,t,d为股票i在t季度d交易日的收益率,Vi,t,d为股票i在t季度d交易日以百万元计的交易额,Ni,t为股票i在t季度的实际交易日。

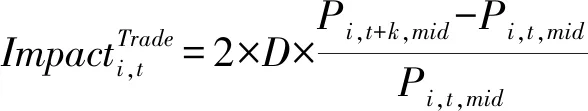

除此之外,本文在稳健性检验中还构建了价格影响这一变量,反映t时刻的交易对t+k时刻价格的影响程度。价格影响越大,说明交易者的买卖订单对股票后续价格的冲击越大,因此交易成本就越高。价格影响的计算方法与相对有效价差类似。对于每一笔交易,价格影响的计算公式为:

(6)

2.外资持股。

根据中国人民银行的统计口径,本文将外资持股变量Forei,t定义为t年年末通过QFII、RQFII以及沪港通和深港通中的陆股通持有股票i的金额占该股票流通市值的比例。在稳健性检验中,我们还将其分为了两部分,即通过陆股通方式的持股金额占比Lgti,t,以及通过QFII或RQFII方式的持股金额占比QFIIi,t。

3.股价同步性。

借鉴已有文献(Gul等,2010[28];伊志宏等,2019[42]),本文计算股价同步性虚拟变量的过程如下。

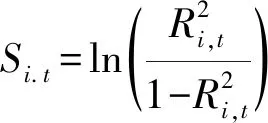

首先,对股票i的周收益数据进行回归:

Ri,w,t=β0+β1RM,w,t+β2RM,w-1,t+β3Rl,w,t

+β4Rl,w-1,t+εi,w,t

(7)

其中:Ri,w,t为股票i在第t年第w周考虑现金红利再投资的收益率;RM,w,t为A股全部上市公司第t年第w周流通市值加权平均收益率。Rl,w,t为股票i第t年第w周所在行业剔除股票i后的其他股票流通市值加权平均收益率,本文行业分类以证监会2012年分类标准为依据,经计算得到R2。

然后,对R2进行对数化处理,得到股票i在第t年的股价同步性指标Si,t:

(8)

Si,t越大,代表股价中包含的公司特质信息越低,信息不对称程度越高。本文中的信息渠道变量Syni,t为虚拟变量,当Si,t小于年度中位数时,Syni,t=1(股价信息含量高,信息不对称程度低),否则Syni,t=0。

4.公司治理指数。

借鉴张学勇和廖理(2010)[43]、杨兴全等(2015)[44]的研究,本文基于表1中的10个指标,采用主成分分析法,取前三个主成分的加权平均得分作为公司治理指数。特别地,公司治理变量Govi,t为虚拟变量,当股票i的公司治理指数值大于年度中位数时Govi,t=1(公司治理水平高),否则Govi,t=0。

表1 公司治理变量

5.控制变量。

根据已有文献(Rhee和Wang,2009[10];邓柏峻等,2016[11];钟覃琳和陆正飞,2018[4];钟凯等,2018[7]),本文使用以下变量作为控制变量:总资产回报率Roa、资产负债率Lev、营业收入增长率Growth、总资产自然对数Size、账面市值比BM、年平均对数收盘价Price、年平均日换手率Turn、月收益率标准差Vol。

(三)数据来源

本文选取2014—2018年中国A股市场上市公司为样本,剔除金融、保险类上市公司及数据缺失50%以上的公司,共得到2 054家上市公司的10 270个研究样本。本文的交易成本数据来自汤森路透数据库(TRTH),经迈拓平台(MQD)处理;外资持股和控制变量数据来自万得数据库(Wind);股价同步性和公司治理数据来自国泰安数据库(CSMAR)。为控制异常值对回归结果的影响,本文对所有非虚拟变量进行了1%的Winsorize处理。

四、计量结果分析

(一)描述性统计

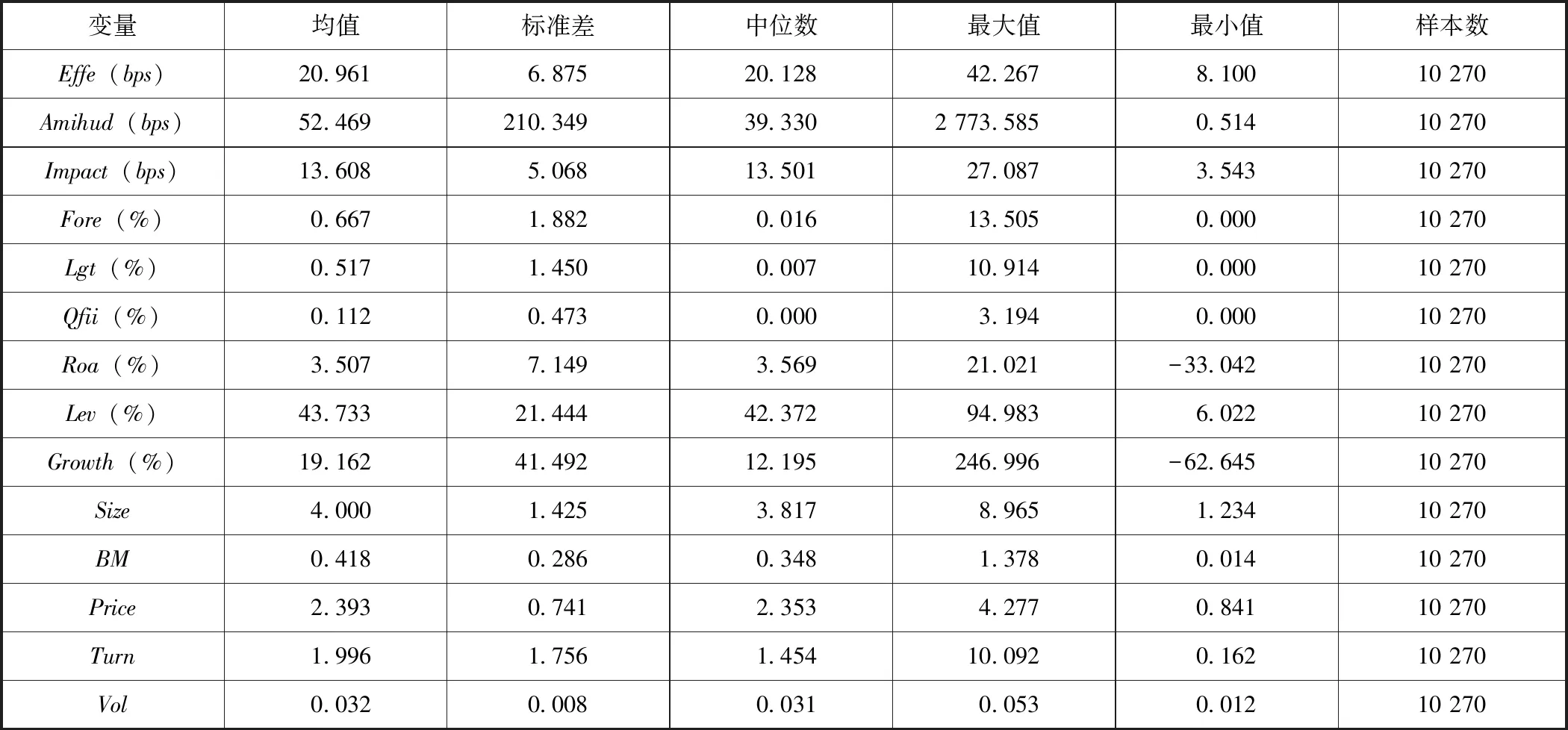

表2报告了本文主要变量的描述性统计结果。其中显示,相对有效价差的均值为20.961(约为0.21%),价格影响的均值为13.608,这与南开大学中国市场质量研究中心(2018)[25]的结果相近。值得注意的是,价格冲击指数的均值为52.469,但中位数只有39.330,且标准差较大,为210.349,说明平均每百万交易额会使当日股票价格上升或下降52.469个基点,但不同股票之间的价格冲击指数有显著差异。外资持股比例的均值为0.667%,并且有1%的上市公司外资持股比例高于13.505%(1)表2给出的是进行了1%的Winsorize之后的描述性统计结果,原始数据中Fore的最大值为43.111%,99%分为数为13.505%。。其中,通过陆股通的外资持股比例的均值为0.517%,通过QFII或RQFII的外资持股比例的均值为0.112%,可见自2014年沪港通启动以来,许多境外投资者经由沪港通或深港通对我国A股市场进行投资。其他控制变量的均值与标准差与既有文献相似(Rhee和Wang,2009[10];邓柏峻等,2016[11];钟覃琳和陆正飞,2018[4];钟凯等,2018[7])。

表2 描述性统计

(二)总体回归结果

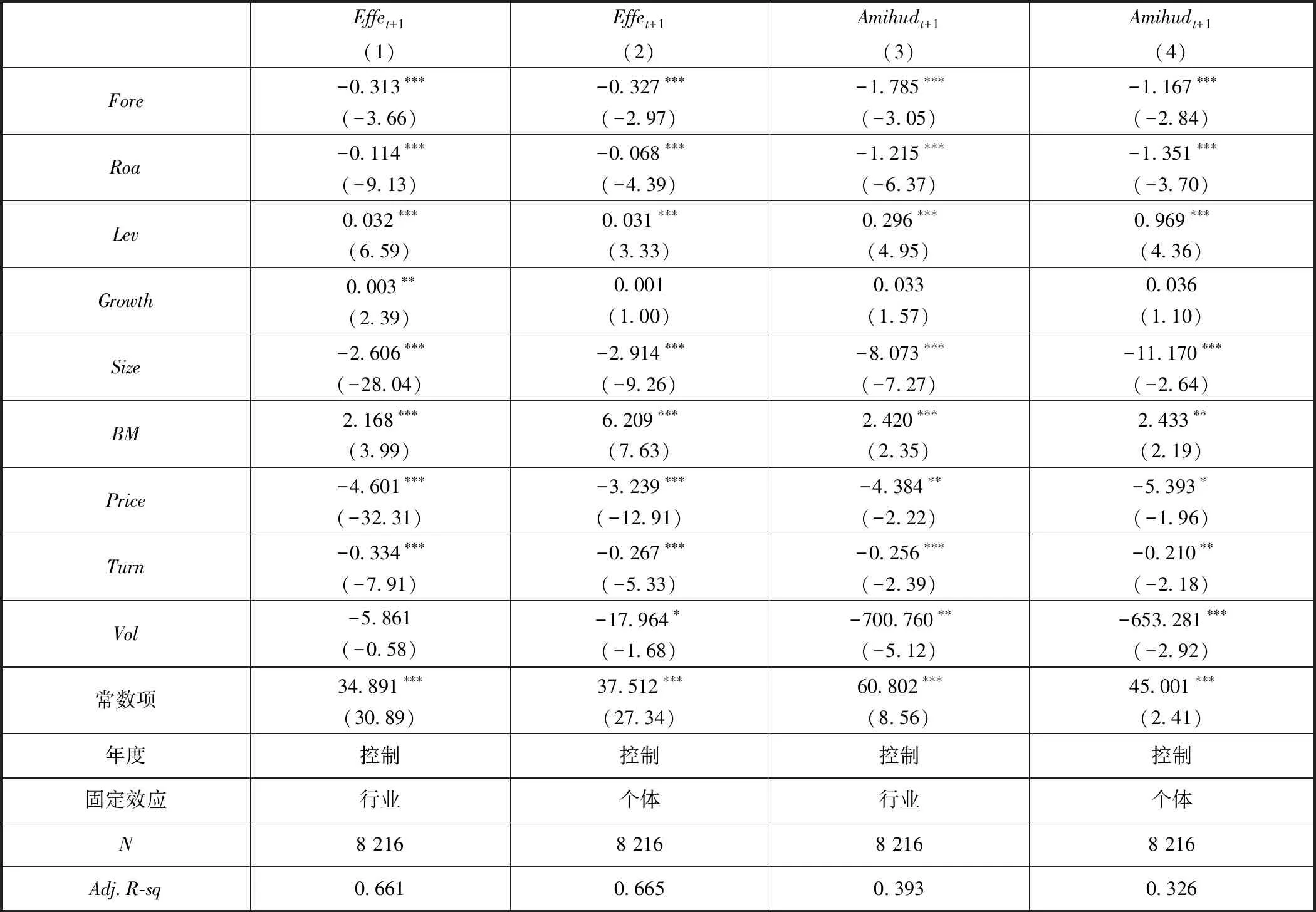

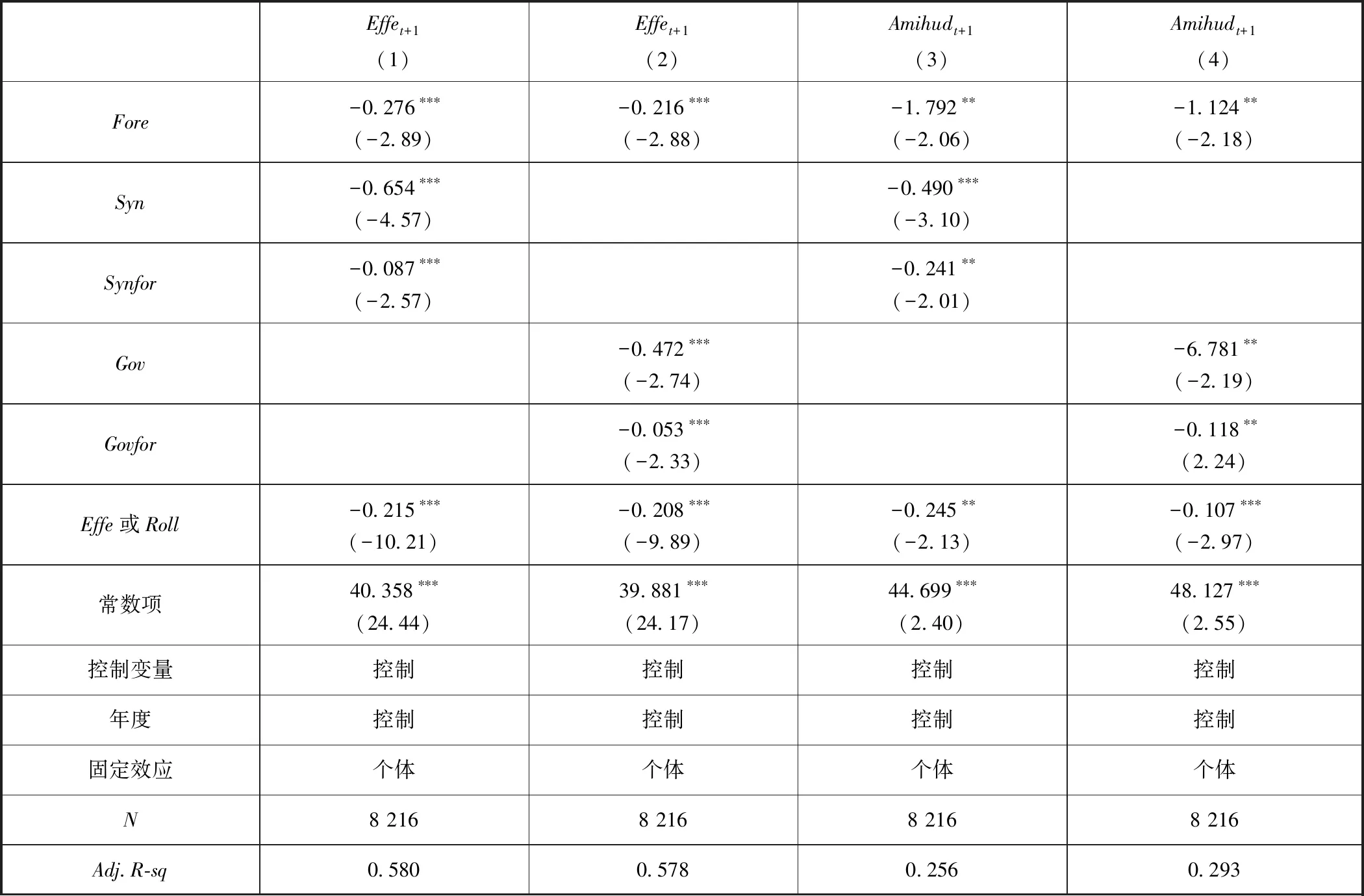

表3列示了式(1)的回归结果,即检验外资持股是否降低了股票交易成本。前两列的被解释变量为相对有效价差,后两列的被解释变量为价格冲击指数。列(1)、列(2)使用混合面板模型,控制了年度与行业效应;列(3)、列(4)使用个体固定效应模型。从中可以看出,无论使用何种回归方式,外资持股比例均与股票交易成本呈现负相关关系,并且这一回归系数在1%的水平上显著,说明外资持股比例较高的公司,相对有效价差和价格冲击指数都较低,意味着交易成本也较小。因此,假设1得以验证。此外,总资产回报率、公司规模、对数收盘价、换手率和股价波动率较高的公司,交易成本较低,而资产负债率、营业收入增长率和账面市值比较高的公司,交易成本较高。

表3 外资持股与股票交易成本

(三)影响机制分析

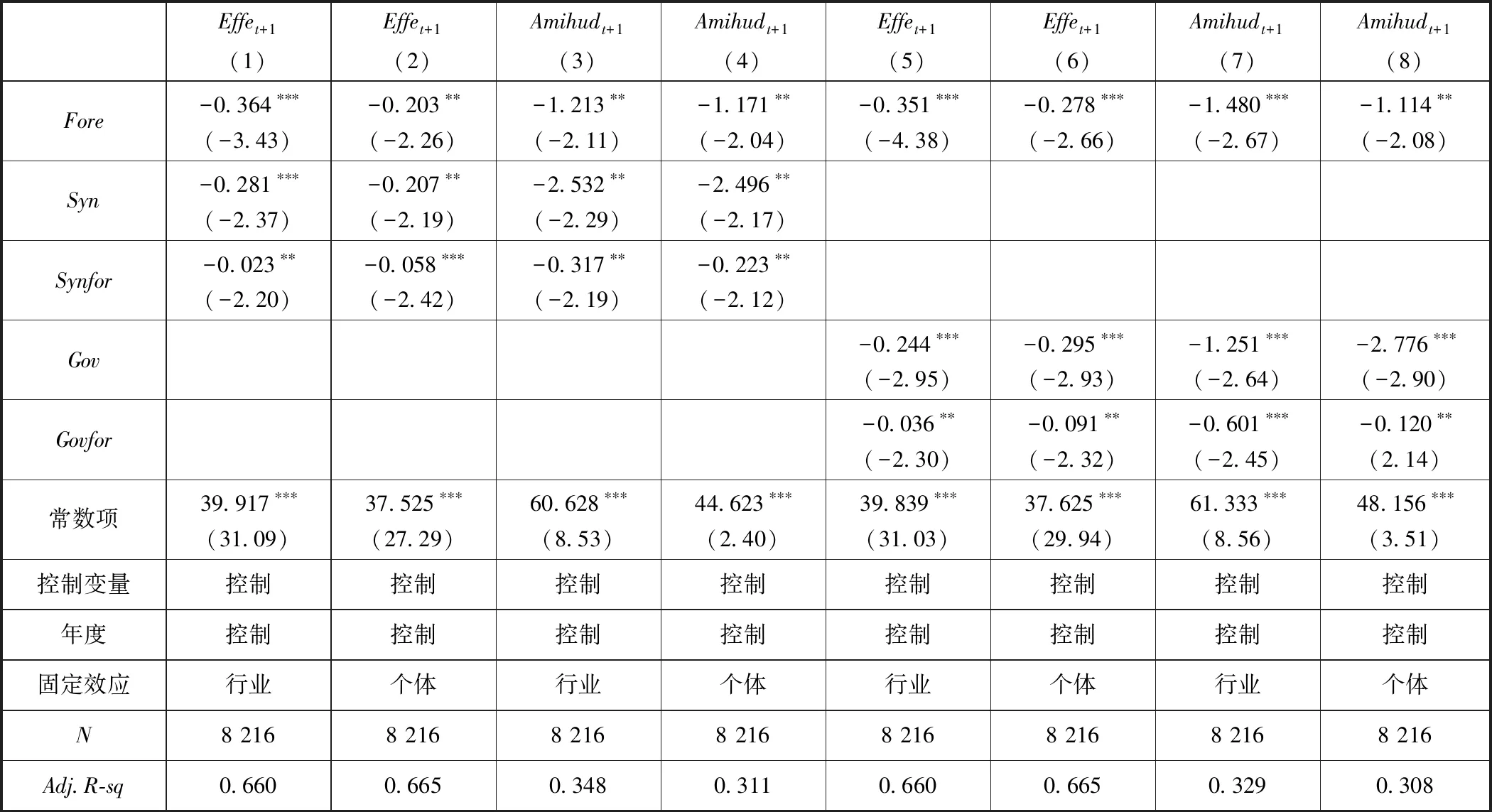

表4列示了外资持股对股票交易成本影响机制的回归结果。列(1)~列(4)为式(2)的回归结果。其中,Fore的回归系数显著为负,说明加入股价同步性变量及其交叉项后,外资持股依然降低了交易成本。Syn的回归系数显著为负,反映出股价信息含量越高的公司,交易成本越低,这符合Copeland和Galai(1983)[16]、Glosten和Milgrom(1985)[17]等构建的买卖价差决定因素的信息模型。特别地,Synfor的回归系数为负,且在5%的水平上显著,证明了外资持股通过提升股价信息含量,进而降低股票交易成本。假设2得以验证。列(5)~列(8)为式(3)的回归结果。其中,Fore的回归系数显著为负,这再次证明外资持股比例越高的公司,每百万交易额对股票价格的冲击越小,股票交易成本越低。Gov的回归系数显著为负,反映出公司治理水平越高的公司,交易成本越低。值得注意的是,Govfor的回归系数为负,且在1%或5%的水平上显著,说明外资持股通过提高公司治理水平,进而降低了股票交易成本。假设3得以验证。

表4 外资持股对股票交易成本的影响机制

(四)稳健性检验

1.内生性问题。

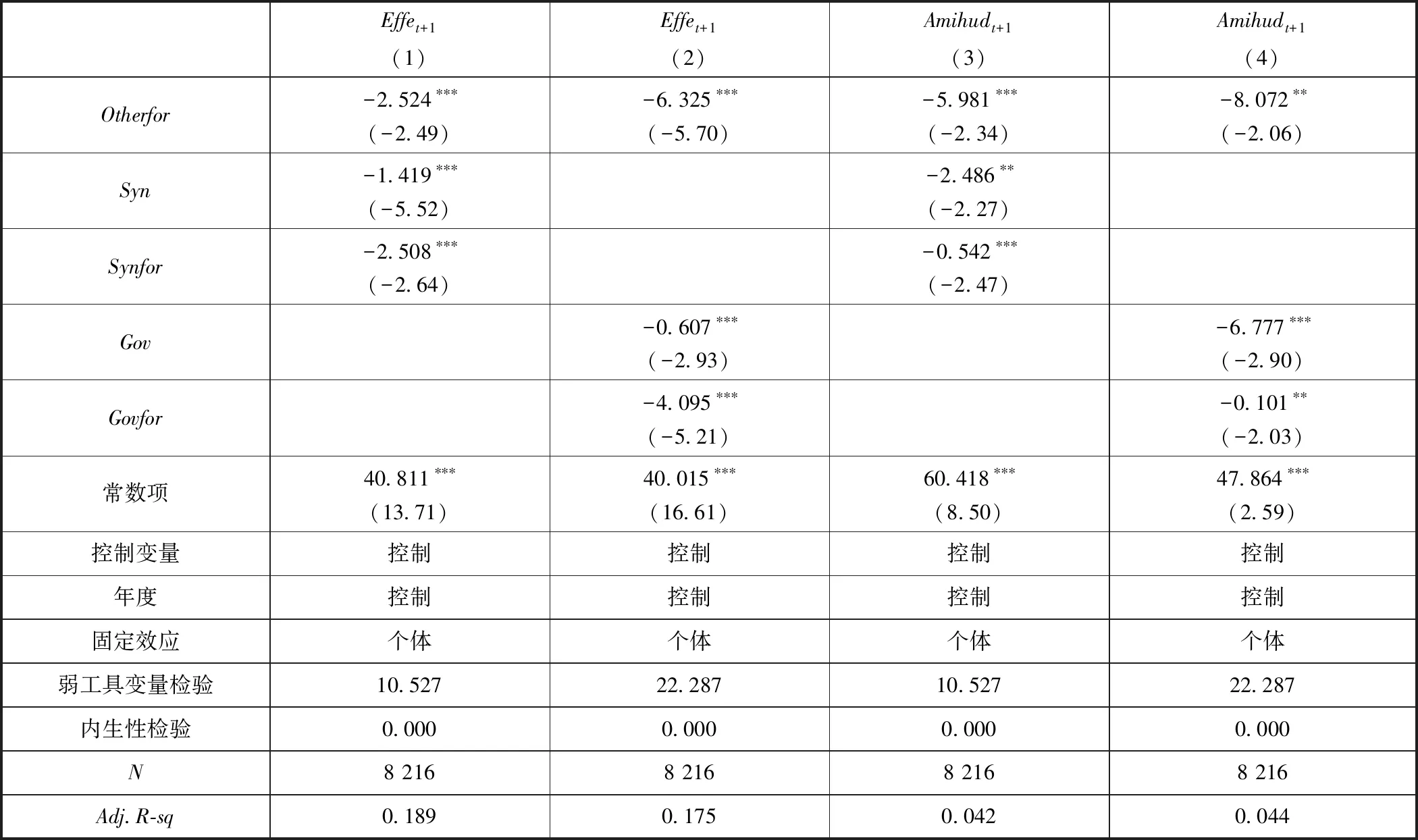

前文的分析表明,外资持股比例较高的公司,股票交易成本较低。虽然在检验过程中我们使用t+1期的交易成本对t期的外资持股进行回归,但上述结论仍可能存在反向因果关系,即外资更偏向于持有交易成本低的股票。为克服潜在的内生性问题,本文借鉴EI Ghoul等(2011)[45]、权小锋等(2015)[46]的做法,以同行业内其他公司的外资持股比例均值Otherfor作为工具变量,应用两阶段最小二乘法进行回归,计量结果列于表5。此外,鉴于交易成本的度量变量可能具有一定的自相关效应,即t期的交易成本会与t期的外资持股及t+1期的交易成本相关,因此在控制变量中加入t期的交易成本变量,可以控制因被解释变量自相关而导致的内生性问题(邓柏峻等,2016[11])。相应的回归结果列于表6。

表5 使用工具变量的内生性问题检验

注:弱工具变量检验为F统计量,内生性检验为p值。

表6 加入被解释变量滞后项的内生性问题检验

表5展示了使用工具变量的内生性问题检验结果,其中第一阶段回归中工具变量的联合显著性检验的F统计量大于10,并且豪斯曼检验的p值小于1%,表明采用工具变量法进行计量分析较为合适。从表5的结果中可以看出,外资持股的工具变量与相对有效价差和价格冲击指数都显著负相关,说明外资持股比例越高,交易成本越低。股价同步性及其交叉项的回归系数显著为负,意味着外资持股确实通过提高股价信息含量,进而降低交易成本。公司治理及其交叉项的回归系数显著为负,反映出外资持股借由公司治理渠道,减小了股票交易成本。以上结果表明,在考虑了内生性问题之后,假设1、2、3依然成立。

表6报告了加入被解释变量滞后项的内生性问题检验结果。当被解释变量为相对有效价差时,外资持股比例、股价同步性及其交叉项、公司治理指数及其交叉项的回归系数均显著为负,说明外资持股确实通过信息渠道和公司治理渠道,降低了股票交易成本。当被解释变量为价格冲击指数时,回归结论保持不变,限于篇幅,不再赘述。

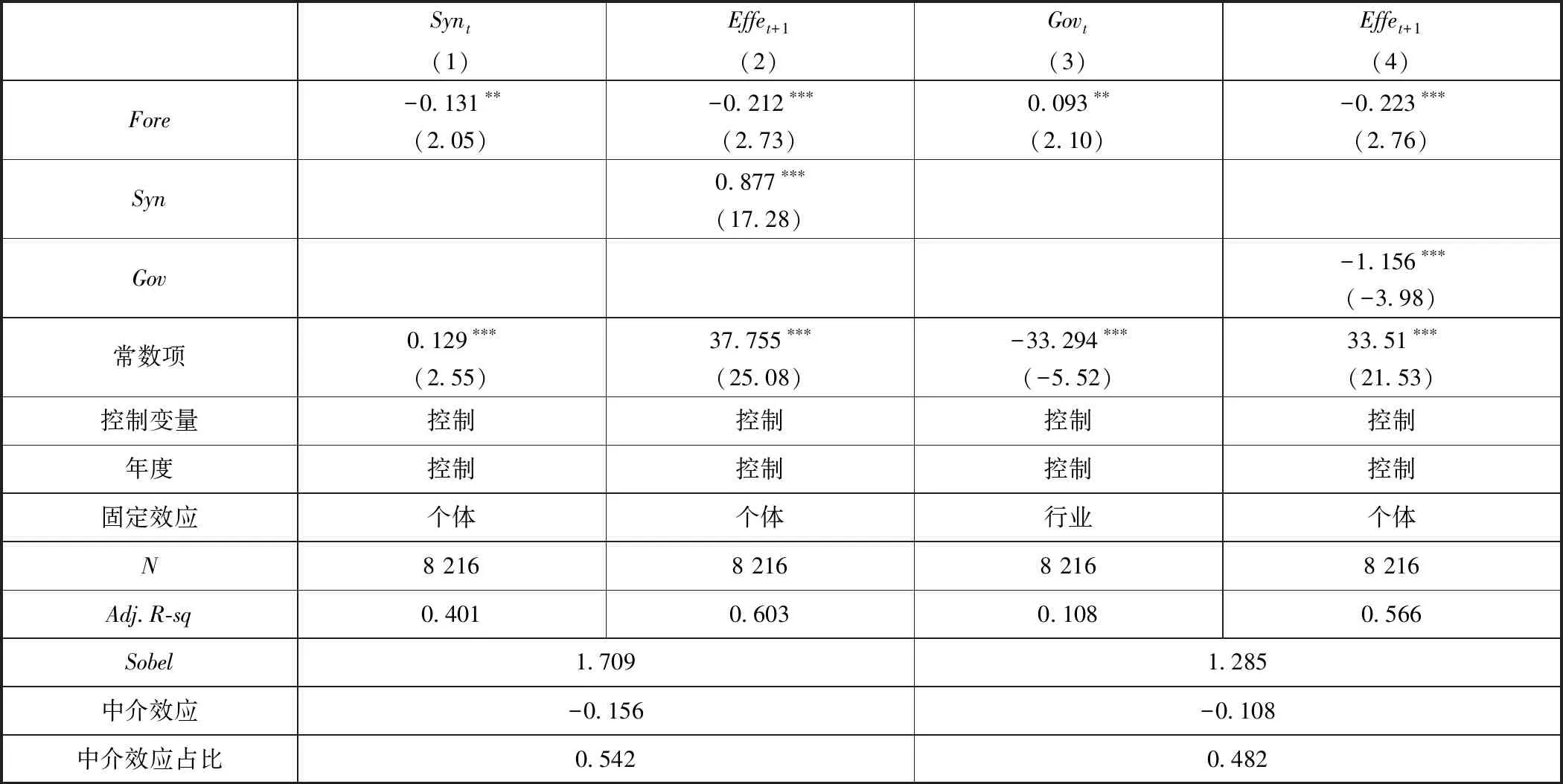

2.中介效应检验。

为进一步验证外资持股通过股价信息渠道和公司治理渠道降低了股票的交易成本,本文采用连续的股价同步性变量和公司治理变量,运用温忠麟等(2004)[47]的方法进行中介效应检验。以股价同步性为中介变量的回归方程如式(9-1)~(9-3)所示,当中介变量变为公司治理水平时,仅需将Syn替换为Gov即可。

Effei,t+1=c0+c1Forei,t+c2Ctrli,t+εi,t

(9-1)

Syni,t=a0+a1Forei,t+a2Ctrli,t+μi,t

(9-2)

(9-3)

表7列示了中介效应检验的回归结果,由于式(9-1)的结果与表3列(2)一致,故此处予以省略。从表7的列(1)、列(2)可以看出,外资持股比例较高的公司,股价同步性较低,并且股价信息渠道的中介效应占总效应的比例为54.2%。从表7的列(3)、列(4)可以看出,外资持股比例较高的公司,公司治理水平较高,并且公司治理渠道的中介效应占总效应的比例为48.2%。因此,外资持股确实通过提升股价信息含量和完善公司治理结构两种方式,降低了股票交易成本。

表7 中介效应检验

注:Sobel统计量不服从标准正态分布,其5%显著性水平上的临界值约为0.97。

3.其他稳健性检验。

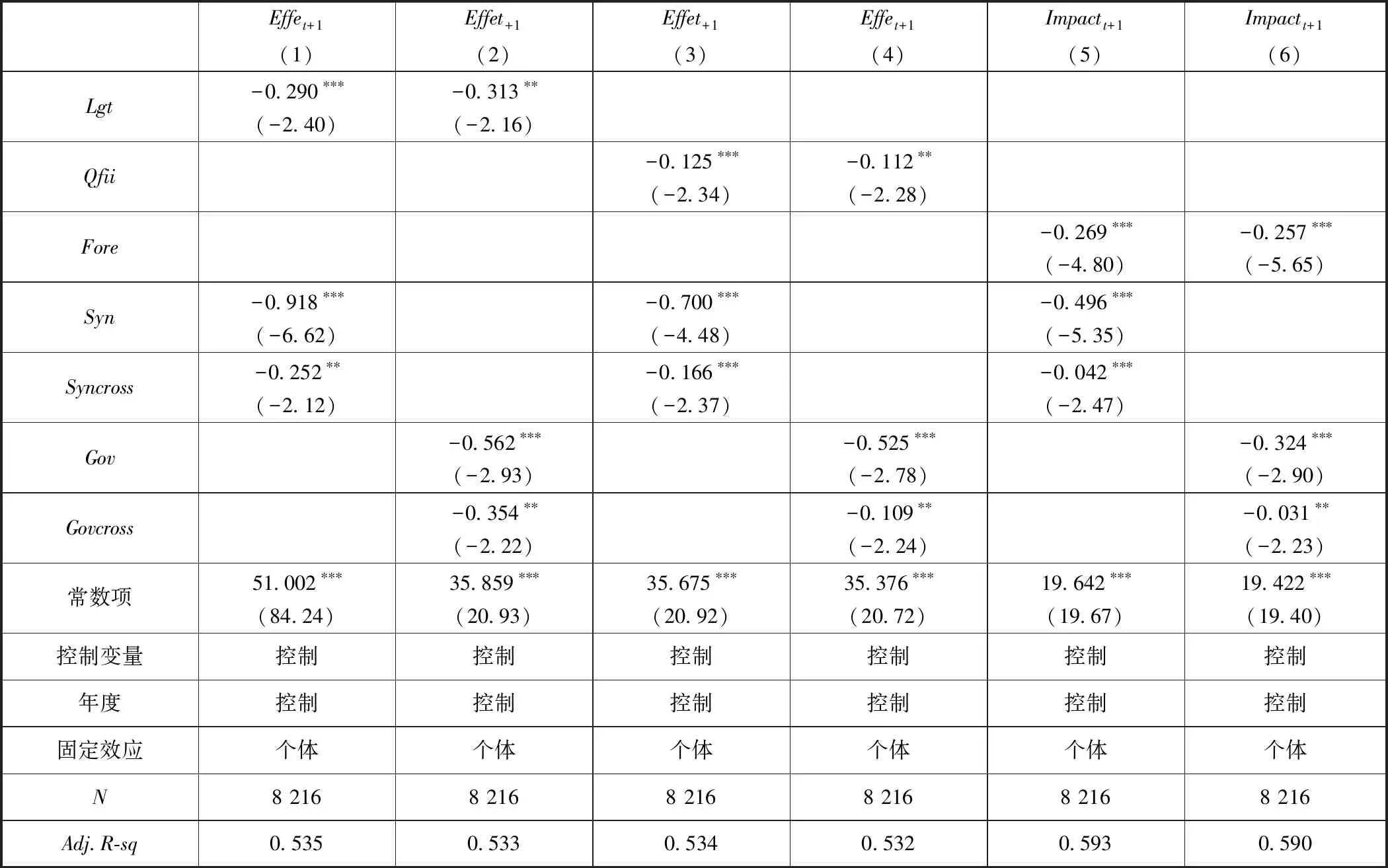

本文还进行了如下四项稳健性检验,其中第(3)、(4)两项限于篇幅未列出,结论备索。

(1)将核心解释变量外资持股比例划分为陆股通持股比例以及QFII与RQFII持股比例两个部分,结果列于表8的列(1)~列(4),限于篇幅,只汇报了被解释变量为相对有效价差的情况。结果表明,文中三个主要结论保持不变,并且陆股通持股比例的回归系数的绝对值相对较大,说明沪港通与深港通的启动,在外资持股降低股票交易成本方面,效果更加明显。

(2)将被解释变量替换为价格影响,结果列于表8的列(5)、列(6),表4结论不变。

(3)采用深港通启动后的2016—2018年的样本,对式(1)~式(3)进行回归,与基本结论保持一致。

(4)采用朱红军等(2007)[48]、王亚平等(2009)[49]的方法计算股价同步性,对式(2)进行回归,结论依然成立。

表8 其他稳健性检验

五、结论与启示

中国证券市场成立伊始,就非常重视引入境外投资者参与境内证券市场交易与上市公司治理。近年来更是加快了资本市场开放进程,使之成为资本市场发展与金融体系改革的重要推动力。本文着眼于外资持股与股票交易成本的关系,系统讨论了外资持股对交易成本的影响机制,研究发现:外资持股比例较高的公司股票交易成本较低,并且较之于QFII和RQFII,境外投资者通过沪港通和深港通进行投资,对交易成本的降低效果更加明显。进一步研究表明,外资持股通过提升股价信息含量、提高公司治理水平两种途径,减少了股票交易成本。

本文的研究具有一定的政策意义。虽然部分研究认为,境外股东持股会降低我国股市的流动性(邓柏峻等,2016[11]),不利于新兴市场的效率提升(李学峰和文茜,2012[8];董秀良等,2018[9])。但我们的研究表明,资本市场开放,实现了交易成本的降低,改善了股票市场的运行效率。因此,中国应进一步扩大资本市场双向开放,通过放宽外资投资比例限制、启动沪伦通等措施,引导成熟、优质的境外投资者进入我国证券市场,以开放促进改革,最终实现提升上市公司质量、提高资本市场效率,促进实体经济发展的目的。