铁路煤炭运输发展趋势研究

朱 晔,张 戎

(同济大学 交通运输工程学院,上海 201804)

1 铁路煤炭运输基本格局及需求分布特点

1.1 基本格局

受到“富煤、贫油、少气”的资源特点制约,我国能源消费结构具有以煤炭为主的典型特征,煤炭占国内一次能源生产和消费的比重达到60%左右,在一次能源生产和消费中占有主体地位。同时,我国煤炭资源还具有“北多南少、西富东贫”的显著特点,煤炭生产和供应主要集中在“三西”(山西、陕西和内蒙古西部)地区,占全国原煤产量的68%左右[1],而能源消费集中于经济发达的华东和华南地区,占全国原煤消费的40%左右,因而煤炭生产和消费对运输高度依赖,我国煤炭运输形成了“北煤南运,西煤东运”的基本格局。

长期以来,铁路一直是我国煤炭运输的主要方式,铁路承担了约60%的煤炭运输,包括铁水联运和铁路直达2 种方式:①铁水联运。“三西”地区的煤炭外运主要通过大秦(大同—秦皇岛)、朔黄(神池—河北黄骅)[2]、瓦日(瓦塘镇—日照)等横向煤运通道输送至沿海港口下水,通过水运到达华东、华南地区上水,或通过“海进江”输送至沿江地区;②铁路直达。主要满足内陆地区的煤炭输送需求,由横向通道及京沪线(北京—上海)、京九线(北京—香港九龙)、京广线(北京—广州)、焦柳线(焦作—柳州)等纵向通道完成。

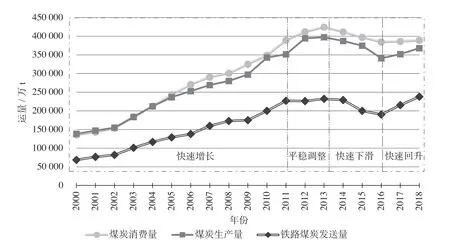

煤炭作为铁路货运的最大单一品类,近年来占全国铁路货运量的比重持续增长,2000年以来,铁路煤炭运输经历了快速增长(2000—2011年)、平稳调整(2012—2013年)、快速下滑(2014—2016年)和快速回升(2017—2018年) 4 个时期,对铁路货运发展起到至关重要的影响。铁路煤炭运量变化特征图如图1 所示。

图1 铁路煤炭运量变化特征图Fig.1 Evolution of railway coal transport volume

(1)快速增长期(2000—2011年)。受宏观经济快速增长影响,煤炭生产和消费需求持续升高,煤炭消费量由14.1 亿t 增长到38.8 亿t,年均增长9%。期间,铁路煤炭运量年均增长11%,2011年达到22.7 亿t,高于同期煤炭消费量增长幅度,产运系数由0.5 上升至0.65,铁路煤炭运输市场占有率大幅提升。

(2)平稳调整期(2012—2013年)。煤炭消费量继续保持增长,2013年达到了煤炭生产和消费的高峰,煤炭生产量39.7 亿t、消费量42.4 亿t。但是,2012年全国铁路煤炭运量首次出现下降,产运系数回落至0.58,受运输市场竞争影响,铁路煤炭市场占有率下降。

(3)快速下滑期(2014—2016年)。受宏观经济结构调整和能源政策的影响,煤炭消费量连续下降,煤炭市场供大于求矛盾突出、供求关系失衡,2014年煤炭生产开始回落,导致铁路煤炭运量快速下滑,减少到19 亿t,3年累计降幅达18%,远大于同期煤炭生产量的累计降幅14.8%,产运系数降至0.53,铁路煤炭运输的市场进一步流失。

(4)快 速 回 升 期(2017—2018年)。自2016年10月开始,随着下游需求增加,煤炭生产量同比提升,加之“公路治超”“环渤海禁汽运煤”和“公转铁”等政策因素影响,铁路煤炭运量恢复增长趋势。2017年实现煤炭铁路货运量21.55 亿t,同比增长13.3%,远高于同年煤炭生产量3.2%的增长率,2018年产运系数达到了0.65 的历史最高值,“公转铁”政策使得大量煤炭运输由公路转向铁路运输,铁路市场占有率大幅提升。

1.2 需求分布特点

铁路煤炭运输市场来自省际煤炭调拨运输需求和省内煤炭运输需求2 个方面:①煤炭的省际调运。山西省煤炭外运主要通过铁路运输,根据《山西省推进运输结构调整实施方案》,2020年出省煤炭焦炭将全部采用铁路运输;内蒙古煤炭外运以铁路运输为主,2018年国家铁路煤炭外运量为2.3亿t;陕西省煤炭外运公路运输市场的占比高于晋、蒙2 省区,2018年煤炭调出量3.7 亿t,国家铁路运输市场占比25%,铁路运输直达运输河北、河南、山东、安徽等地;河北、河南、安徽、宁夏等省煤炭外运均以铁路直达运输为主,铁路占比均在80%以上。上海、浙江、福建等省市的煤炭消费主要通过“三西”地区的铁水联运,铁路直达运输占比很低,均在4%以下。②煤炭的省内运输。山西、陕西、山东等产煤省份的省内运输主要通过公路运输,内蒙古、河北、河南、安徽等省份通过公路、铁路等多种运输方式[3]。因此,在煤炭产销格局变化和政策推动的双重作用下,铁路煤炭运输需求分布表现出以下特点。

(1)铁路煤炭运输发送需求向“三西”集中。2018年铁路煤炭发送量23.8 亿t,其中国家铁路完成16.6 亿t,其他铁路完成7.2 亿t。山西、内蒙古、陕西、安徽和河北历年都是国家铁路煤炭发送量前五的省份,安徽省受“去产能”政策影响,铁路煤炭发送需求出现明显下滑,2018年陕西省煤炭发送量同比增长36.63%,增幅最大,“三西”地区的煤炭发送量占比由2010年的55%上升至69.7%,铁路煤炭发送需求进一步向山西、陕西、内蒙3 省区集中。

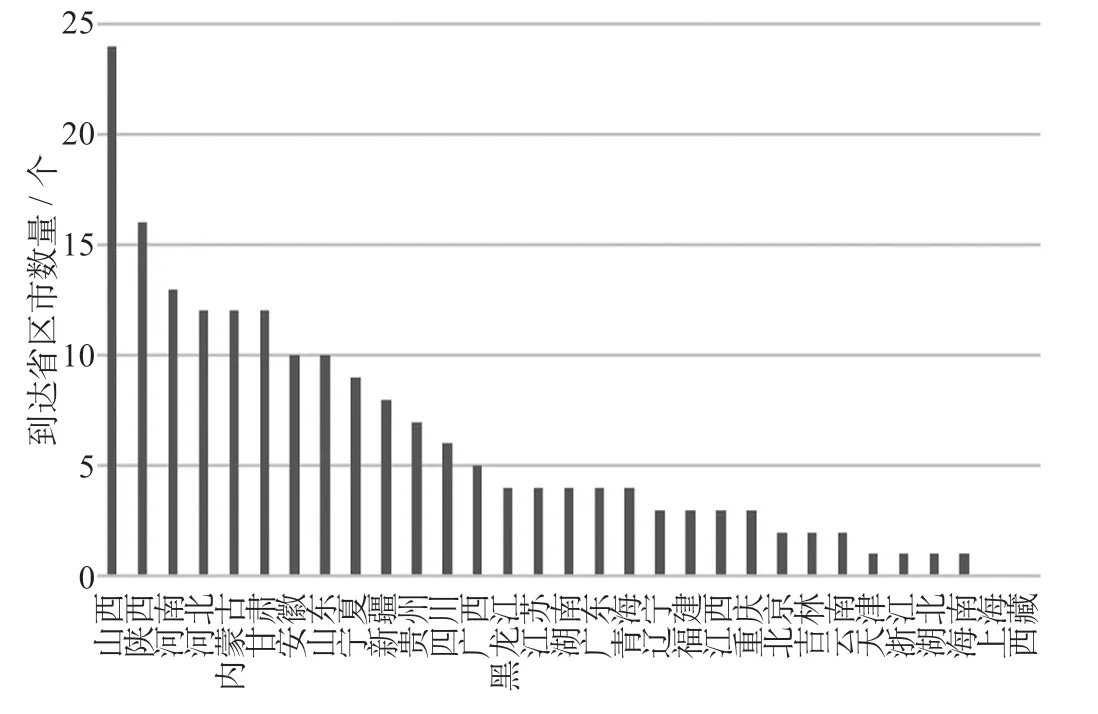

(2)西部产煤省份铁路煤炭调运扩大辐射范围。根据行政区域间国家铁路煤炭调运数据[4](省间调运量超过10 万t),对2000—2018年各省铁路煤炭调运的辐射范围进行比较分析。山西省铁路煤炭发送量最大、辐射范围最广,到达省份在19 ~ 24个之间;同时,部分去向运输需集中,2018年山西省发往河北和山东去向运量占比76.3%。内蒙古辐射范围基本在11 个省份左右,数量相对稳定;主要发往河北、东北三省及内蒙古本省,2018年运量占比分别为25.4%,45.3%和25.9%。陕西、新疆辐射范围有明显增加,其中陕西省煤炭发送的到达省份由2000年的9 个增加到2018年的16个,进一步向云贵川地区辐射,运输去向相对分散;青海、安徽、江苏等省份的辐射范围在逐步缩小。2018年各省区市铁路煤炭发送辐射范围如图2所示。

图2 2018年各省区市铁路煤炭发送辐射范围图Fig.2 Ranges map of coal transport of each province in 2018

(3)铁路煤炭运输到达区域向北部沿海省份集中。2018年河北、山东、辽宁、天津4 省市占国家铁路煤炭达到量的55.5%,这主要是由于晋陕蒙铁路煤炭外运通道主要连接北部秦皇岛、黄骅、日照等沿海港口,其中河北省的煤炭到达量为5.9 亿t,占35.74%,同比增加9110 万t,成为需求增幅最大的省份。

2 铁路煤炭运输发展驱动因素及趋势

2.1 驱动因素

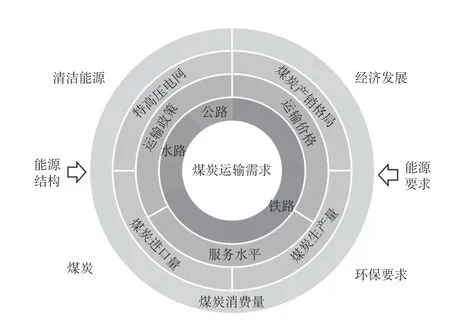

我国铁路煤炭运输需求由众多因素综合作用产生,铁路煤炭运输需求驱动因素构成图如图3 所示,能源消费、能源结构、煤炭产销规模、煤炭产销格局、运输价格、运输政策等都将影响铁路煤炭运输需求。

图3 铁路煤炭运输需求驱动因素构成图Fig.3 Driving factors of railway coal transport demand

2.1.1 煤炭生产消费趋势

2013—2017年,我国经济发展进入调整期,能源消费增速大幅下降,年均增长仅1.9%。我国经济由高速增长阶段转向高质量发展阶段,钢铁、有色、建材等主要耗能行业增长空间有限,能源消费增速趋缓,预计未来能源消费年均增长3%左右。2017年煤炭在我国一次能源消费结构中的比重为60.4%,随着近年来能源结构的不断优化,核能和可再生能源的快速发展,煤炭在一次能源消费结构中的比重将逐步下降。

“十三五”期间[5],煤炭消费量以0.7%的速度增长,预计到2020年达到41 亿t,煤炭生产保持0.7%的增速,2020年全国煤炭产量39 亿t。考虑能源消费和能源结构的长期趋势,预计2025年、2030年全国煤炭需求量分别为42 亿t、39 亿t。结合国家能源部门的进出口规划,今后我国内煤炭净进口量保持在2 亿t/a 的规模,预计2025年、2030年全国煤炭产量分别为40 亿t、37 亿t,从煤炭产销趋势来看,总体煤炭运输需求不会有大幅增加。

2.1.2 煤炭生产消费格局变化

我国煤炭生产消费格局的变化主要来自特高压电网的建设和煤炭去产能2 个方面。

特高压电网的建设将减少煤炭运输需求,大量的煤炭从主产区直接变成电的形式向东部缺煤、缺电的省份进行输入,根据国家能源局的规划,有9条特高压线路将内蒙古、山西、陕西、云南等西部地区的电力输送到京津冀、长三角和珠三角地区。2017年,我国跨区输电能力达到3 亿kW,相当于6 亿t 输煤能力,未来特高压电网形成“五纵六横”主网架,输电能力进一步加大,铁路电煤运输量将会逐渐减少。

煤炭产能的进一步集中将增加煤炭运输需求,从煤炭生产能力布局来看,北京、吉林、江苏、福建、江西、湖北、湖南、广西、重庆、四川等非主产省市将逐步退出或减少煤炭生产,2020年,大型煤炭基地以外的煤炭产量将控制在2 亿t 以内。鲁西、冀中、河南、两淮煤炭基地生产规模将降低,煤炭生产开发进一步向西部大型煤炭基地集中,区域间煤炭调拨规模将进一步扩大,使得“三西”地区煤炭外运需求进一步增加,将推动铁路煤炭运输需求增长。

从煤炭消费区域来看,中部地区去产能力度加大,调入需求增加,消费区域由传统的华东、华南沿海以及靠近沿海的长三角、珠三角经济区域,向中西部转移的趋势比较明显,在一定程度上将增加铁路煤炭直达运输需求。

2.1.3 煤炭运输价格竞争

煤炭运输价格是煤炭运输市场竞争的重要因素。铁路煤炭运价由基本运费、电气化附加费、新路新价均摊运费、建设基金构成,部分线路实行特殊运价,不收取铁路建设基金,例如,朔黄铁路采用0.12 元/ (t·km)的特殊运价,在价格上较国家铁路有优势,使得不同铁路运煤通道之间也存在竞争关系。目前水运价格约为铁路运价的1/7,但水运价格受船型、季节、运量等多种因素的影响,价格波动较大,而铁路运价相对固定,铁路煤炭直达运输与铁水联运之间存在竞争关系。

公路运价市场化程度高,同时受油价、治超等政策方面的影响,具有较大的波动性。虽然公路运价相对铁路较高,但由于大部分煤矿未设专用线,铁路运输煤炭需要采用卡车从煤矿装煤上站(集运站),然后运输到达电厂或钢厂专用线(或到达集运站),中转环节多、手续复杂、综合费用高,目前公路在短距离煤炭运输中综合优势突出。

铁路煤炭运输价格的合理性、灵活性是未来煤炭运输市场化竞争环境下重要的驱动因素。

2.1.4 运输结构调整政策

2016年以来,国家陆续出台了“公路治超”“京津冀禁止汽运煤进港”“公转铁”等一系列有利于铁路货运发展的政策,全面推进运输结构优化调整,充分发挥铁路在大宗物资运输、中长距离运输中的骨干作用,有效降低运输成本和提高运输效率。

《推进运输结构调整三年行动计划(2018—2020年)》提出,2018年底前,环渤海地区、山东省、长三角地区沿海主要港口和唐山港、黄骅港的煤炭集港全部改为由铁路或水路运输承担。《货运增量行动方案》[6]提出2018-2020年,铁路煤炭运量以每年平均10%的速度增长,至2020年达到28.1 亿t。“公转铁”政策使得大量煤炭运输由公路转向铁路运输,铁路市场占有率大幅提升,2018年国家铁路完成煤炭发运量16.6 亿t,同比增长10.5%,陕西煤炭外运同比增长24.3%,新疆煤炭外运同比增长44.9%,国内煤炭产运系数达到了0.65 的历史最高值。“公转铁”政策的全面推进和实施,对铁路煤炭运输市场的发展将起到持续积极的推动作用。

2.2 发展趋势

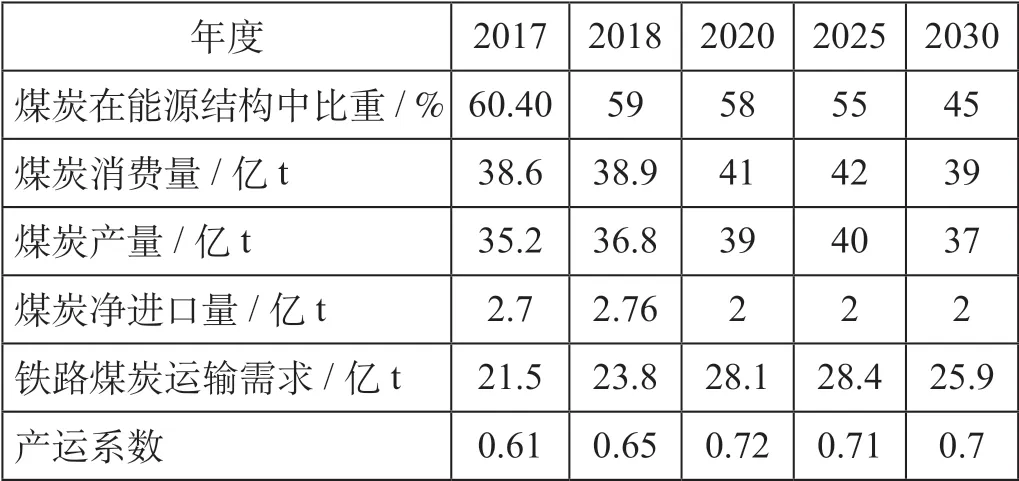

根据煤炭预测分析,2019-2025年全国煤炭消费量将保持小幅增长,短期内我国煤炭运输铁水联运、西煤东运的格局基本不会改变,同时在国家相关运输政策的驱动下,铁路煤炭运量将保持同步增长。基于2017年铁路煤炭市场占有率进行测算,铁路煤炭运输需求预测表如表1 所示。

表1 铁路煤炭运输需求预测表 %Tab.1 Forecast of railway coal transport demand

2020年约有4 亿t 来自公路转移量,届时铁路煤炭运输市场占有率将大幅提高,产运系数将从2018年的0.65 上升到0.72,铁路煤炭运量将达到28.1 亿t。到2025年前后,煤炭消费量趋于稳定增长,特高压电网对煤炭消费需求的影响将增大,但是随着铁路通道运输能力的持续改善[7],铁路煤炭直达运输需求将增加,在运输政策持续作用下,仍然将会有部分公路转移量,但增量将大幅缩减,根据产销平衡原理,预计2025年铁路煤炭运输量约为28.4 亿t。2025年以后,能源需求增速逐步减缓,随着特高压电网、替代能源的发展,煤炭消费比重大幅度下降,煤炭消费量将呈下降趋势,铁路煤炭运输量也将呈现逐年下降趋势。因此,为更好地实现公路煤炭运量向铁路运输的转移和提升铁路煤炭运输服务水平,需要通过改善铁路通道运输能力、优化运输组织、拓展铁路煤炭直达运输覆盖范围及大力发展铁路物流,以全面提高铁路煤炭运输的便利性、降低煤炭全程运输成本。

随着煤炭运输需求的进一步集中,煤炭主产地“三西”地区的通道运力将偏紧,铁路运力将呈现局部宽松、整体偏紧的格局。我国铁路需要加快煤炭运输通道和集疏运线路建设,优化车辆调配和运输组织,进一步提升西煤东运和北煤南运能力。随着蒙冀(鄂尔多斯—曹妃甸)、瓦日、唐呼(唐山—呼和浩特)等主要运煤通道万吨列车的组织开行,2019年蒙华铁路(浩勒报吉南—吉安)[8]、陕煤自建的靖神(靖边北—神木西)、冯红(神木—瓦塘)、榆横二期铁路的通车,国家能源集团铁路里程由2018年的2155 km 扩至2020年的4000 km,以及车辆装备和技术的迅速补充,未来铁路煤炭运输能力将进一步提高。另外,在铁路运输能力不断提升的同时,“三西”地区煤炭外运通道进一步多元化,铁路通道之间的煤炭运输竞争也会加剧,国家能源集团、伊泰集团等企业铁路运煤通道将与主要东西向通道(大秦铁路、蒙冀铁路等)、南北向通道(包西铁路、蒙华铁路等)形成竞争,同时,铁路直达和铁水联运的竞争将长期存在。

3 结束语

随着我国煤炭产能向“三西”地区集中度的提高,以及运输结构调整政策的持续推进,“三西”地区铁路煤炭外运的需求呈增长态势,对我国铁路煤炭运输能力也提出了新挑战。近来,铁路在加强运力资源配置、推进铁路专用线建设等举措的出台,使得我国的铁路煤炭运输系统越来越完善。长期来看,铁路煤炭运输需求将受到我国能源结构的调整的影响呈下降趋势,铁路煤炭运输应从煤炭物流的视角出发,推广先进煤炭物流技术装备,加快煤炭物流信息化建设,完善价格管理体系,加强从产地至终端各个环节的有效组织和衔接,提升铁路煤炭物流服务水平。