国企混改能成为提效率和去杠杆的途径吗?

谢富生

摘 要:在市场竞争环境中,混合所有制经济通过企业间的团队合作,结合国有资本的融资优势与民营资本的效率优势,产生互补的企业治理效果。在产权与企业合作框架下,建立存在金融摩擦的理论模型,探讨国企混改对企业提效率、去杠杆的影响。结果表明:混合所有制改革有利于企业绩效的改善;综合考虑生产效率及借贷约束,企业的国有股份比例和绩效是状态依存的。

关键词: 国企混改;所有制;融资约束;效率;集团合作

中图分类号:F421.3文献标识码: A文章编号:1003-7217(2020)02-0009-06

一、引 言

当前,中国经济处于新常态,急需通过对国有企业的进一步改革来实现经济结构的调整。然而,吴敬琏(2011)认为国有经济改革必然会遇到陈旧意识形态和特殊既得利益集团的阻碍,国企改革是一项十分艰巨的任务,还有很长的路要走[1]。事实上,早在1997年,政府就明确了“以公有制为主体、多种所有制经济共同发展”的基本经济制度。但是趟过国企改革的深水区并非朝夕之功。时隔16年,在十八届三中全会提出的重大任务中,再次强调了推进混合所有制改革。为何国企的所有制改革再次引起热议?如何完成这一艰巨的任务?

问题可能在于,对混合所有制经济的实现形式,理论上还缺少共识。所以,本文借鉴了对产权和合作团队博弈理论,以及金融摩擦理论的研究结果,从不同所有制企业间通过合作团队来消除金融错配、提高经济总体生产效率的角度,探讨国企混改。试图回答:什么是发展混合所有制经济的关键?发展混合所有制经济对中国的经济发展、结构转型有何意义?

基于中国国企混改的经验,本文拓展了产权和合作团队的经济学理论。①研究证明,产权和合作团队的经济学理论同样适合于混合所有制,发展混合所有制经济的关键是,不同所有制企业基于各自的优势,形成企业集团合作。混合所有制经济发展的意义包括:有利于消除各方阻力,确定市场调节在资源配置中的决定性作用;有利于去杠杆,盘活国有资本,将国有资源开发与使用有效地纳入到市场经济建设中;有利于提效率,将国有企业的资本优势与民营企业的机制优势合二为一,产生互补的企业治理效果。关于不同所有制企业的融资约束和效率差异,宋铮等在描述中国经济的增长之谜的模型中做了解释[2]。在此条件下,外部资金难以配置到高效率的企业中,高效率企业通过内部资金积累缓慢发展。这在宏观上导致外贸失衡、外汇储备居高不下。但是,他们的模型没有回答,如何解决结构非均衡,如何提高社会总体生产效率。

本文另一个创新点在于强调了金融提高资源配置效率,特别是促进不同所有制企业集团的合作。大量研究发现,提高企业合作团队生产效率的关键在于金融深化。在发展经济学文献中,一般认为金融深化是经济发展的“发动机”。默顿和博迪认为金融深化增加资源的流动性,减少投资的交易成本,从而促进技术进步,导致投资增加[3]。而金和莱文发现金融深化提高资源的配置效率以及回报率,从而提高企业生产效率[4]。但是,国内现有的文献主要强调第一种途径对经济增长的积极作用。比如,张军和金煜研究发现金融深化推动技术进步和投资对经济增长的积极作用[5]。

二、国有企业、融资约束与效率:文献综述

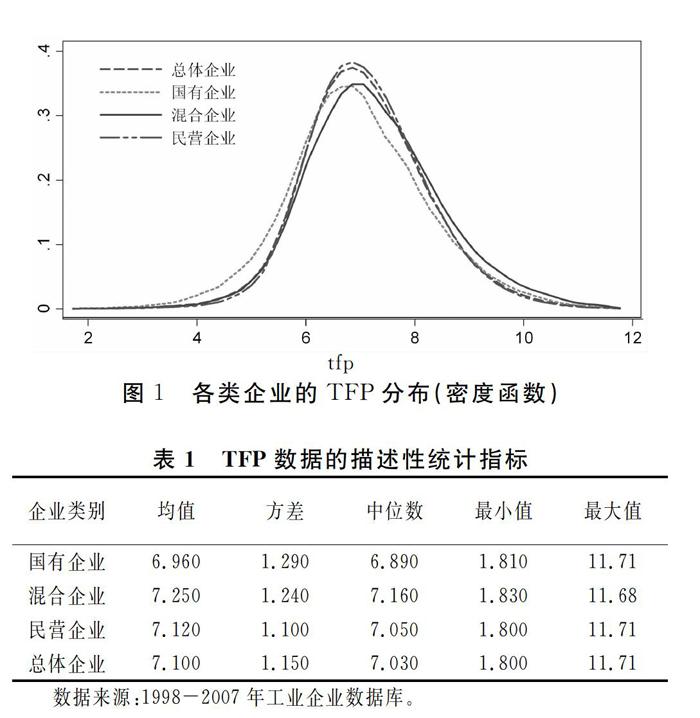

数据表明,不同所有制企业存在全要素生产率的差异。基于国家统计局工业企业微观数据(1998-2007年),并以企业实收资本所反映的混合所有制结构为视角,将国有资本和集体资本整合为公有资本,其他个人资本、港澳台资本、外商资本看作非公有资本。将所有企业分成:公有资本(国企企业,简称国企)、非公有资本(民营企业,简称民企)、公有和非公有资本混合(混合企业)。运用修正的OP方法估计了企业的全要素生产率。各类企业TFP的分布的概率密度(见图1)以及TFP的统计描述(见表1),从图形及数据统计中可以发现,混合企业TFP的均值和中位数都大于总体企业的TFP,从整个经济总体来说,进行国有企业混合所有制改革有利于提高社会整体企业的全要素生产力。

不同所有制企业不仅存在生产效率的差异,同时面对不同的融资约束。采用不同行业中国有企业、民营企业的资产负债率(融资约束)与资本增值保值率(效率)的数据来描述两者之间的关系(见图2)。与金融深化理论预期一致,无论是国有企业还是民营企业,资产负债率越高(金融约束宽松),企业的资本增值保值率就越高。而进一步比较不同所有制企业,发现这种效果对民营企业更加显著(民企拟合线的斜率大于国企拟合线)。

更值得重视的是,现有的、大量的基于中国的实证研究发现,国有股权比例与企业绩效的关系不是简单线性的,而是状态依存的。状态的集合中包括国有、民营企业生产力的发展水平,融资的借贷约束。结合对现有文献的归纳,状态依存性表现在以下三个方面(参见表2的总结):

第一,当社会总体效率较低,而国企、民企的借贷约束差距较小时,则民营企业独资较好。比如,许小年和王燕利用1993-1995年滬深两市300多家上市公司的数据,发现在经济发展的早期,国有控股比例越高的公司绩效越差[6]。刘小玄、李利英选取了来自竞争行业的451家企业数据,研究国企改革对企业经营绩效的影响。研究发现:非国有股比例对企业绩效具有积极的作用,即在非垄断性行业产权改革可以推动生产效率的提高[7]。舒谦和陈治亚发现国有企业性质公司绩效有负面影响[8]。杜莹和刘立国进一步发现国有股比例与公司绩效显著负相关[9]。

第二,当社会总体效率较高,且国企、民企的借贷约束差距巨大时,国有企业绩效反而高于民营企业。比如,周业安针对1997年随机抽取的160家上市公司的数据分析,认为国有股对净资产收益率有显著的正面影响[10]。事实上,大量的研究确认在经济改革推动生产力提升后,国有股份对企业绩效改善是有显著贡献的。吴淑琨基于1997-2000年的数据,实证分析表明国有股比例与企业绩效呈显著的U型关系[11]。田利辉发现国家持股规模和企业绩效之间呈现左高右低的非对称U型关系[12]。

第三,当居于以上两种关系之间时。赵昌文、杨记军和夏秋利用2005年和2006年国有控股、股份制与地方城市商业银行三类商业银行的年报数据,发现商业银行的政府持股比例与银行业绩之间存在显著的倒U型关系。既不单纯支持政府股东发展观点(政府持股比例与银行业绩呈正相关),也不单纯支持政府股东政治家观点(政府持股比例与银行业绩呈负相关)[13]。

三、企业融资约束和效率的设定

为了从理论上解释,对中国企业的实证研究发现的这些有趣的现象,本文将对国企混改的研究设定在标准的经济学研究框架中。假设企业的生产技术和融资约束的基本形式,对于不同的所有制企业,差异在于参数的选择。

1.生产技术设定。技术创新或者增强资本形成,或者提高人力资本。本模型采用希克斯中性的科布道格拉斯生产函数,这种形式的技术进步使得资本和劳动这两种要素的效率获得同步提高,符合发展中国家的生产情况。假设企业用k单位资本和l单位劳动进行生产,企业的生产函数(1)为:

y=f(z,k,l)=zkal1-a, a∈(0,1)(1)

在混合所有制改革之前,根据假设,国有企业S生产率为zS,民营企业E生产率为zE,且zS 2.融资约束设定。企业家以工资w在竞争的劳动力市场雇佣工人,企业家在竞争性资本市场以租金R租用资本。租金等于资本的使用者成本:R=r+δ,其中r为利率,δ为折旧率。企业家财富为a,财富的演变方程式(2)如下: a=f(z,k,l)-wl-(r+δ)k+ra-c(2) 即财富的改变等于产出减去劳动和资本的成本,加上财富的利息收入,再减去消费。 在中国的金融体系下,金融系统通过履行政策义务来获得地方政府奖励,这种关系型融资可能导致社会总体生产效率的下降。对关系型融资的定义来自青木昌彦[16],即“关系型融资是一种初始融资者,被预期在一系列法庭无法证实的事件状态下提供额外资金,而初始融资者预期到未来租金,也愿意提供额外资金的融资方式”。这里涉及双重层次上的预期:首先是企业家对未来相机融资的预期;其次是金融机构再融资时对未来租金的预期。如果第一重预期成立,企业家便能扩大投资,启动开发项目,这在企业家自有资金范围或者关系型融资不存在的条件下是无法想象的。由于在资金紧张时,预期到有增加杠杆的可能性,企业更愿意增加专用性资产投资。第二重预期涉及融资者租金的来源,租金可以来源于获得企业绩效的信息,但同样可以来源于垄断地位。 据此,假设存在金融摩擦的条件下,企业家所面临的借贷约束(3)如下: k≤λ(z)a,λ(z)≥1,λ′(z)≥0, z(3) 不同所有制企业的借贷约束为ki(a,zi)SymbolcB@ λi(zi)a,i=S,E,由于存在关系型融资,有λS(z)>λE(z)。不同生产率水平下的λ(z)度量了不同资本市场的配置效率,其中λ(z)=SymboleB@ 对应于一个完善的资本市场,λ(z)=1的情况下,相当于资本市场完全关闭。因此λ(z)捕捉到了金融抑制的程度,并能给金融发展一个制度的解释。 四、基于企业集团合作的模型 首先,结合中国当前的情况,我们将国企混改前,一个具体的产业部门中不同所有制可能的分布总结在命题1中。 命题1 国企混改前,产业部门中的企业可能存在三种状态(参考图2):(1)国有企业独存(图2中B点);(2)民营企业独存(图2中A点);(3)国有企业和民营企业共存(图2中A、B点)。 根据金融摩擦理论,低效率的国有企业之所以存在,是因为这些国企凭借垄断来挤压高生产效率的民营企业的竞争性利润。这导致国企逐渐形成利益集团,成为生产要素市场化改革深入推进的阻碍。金融市场化改革的实质性推进受阻,欠缺公平竞争的代价越来越大。所以,政府需要重新审视国有企业的地位、功能,規划市场改革的进程,整体推进新一轮的企业和要素市场的改革。否则,由于垄断利润形成的融资杠杆问题难以解决,经济效率难以大幅度提高,先期改革的成果可能被不平衡的经济结构导致的整体经济的低效率所耗尽。 其次,引入国企混改以后,企业间的博弈将会导致所有制结构的变迁。记国有企业S生产率为zS,民营企业E生产率为zE,混合企业H生产率为zH。由于混合企业的生产率应介于国企与民营企业之间,故存在效率排序: zS 假如a为企业拥有的财富,企业的借贷约束为ki(a,zi)SymbolcB@ λi(zi)a,i=S,E,H。由于混合企业的借贷约束应介于民营企业与国企之间,故存在融资约束排序: λS(z)>λH(z)>λE(z)(5) 本文的合作团队博弈分析框架如图2所示(对合作团队博弈的文献综述参考张军,1999)。以下结合(4)和(5)式的排序,对分析框架做详细的解释。 图2 合作团队博弈模型的分析框架 在政府对国有企业采取“抓大放小”的战略转型后,国有企业在“做大做强”的目标下,为了保值增值而培育垄断力量,增加垄断利润。所以如图2中,模型假设:国企在B点时,生产效率低,但是凭借着其行业垄断地位的担保,可以从金融机构以低廉的成本获得外部资金,解除融资约束,顺利脱困。结果,如图2中,尽管处于A点的民企有较高生产效率,但同时要面对强融资约束。 新常态下,可持续地推动经济增长是建立在投入不变的条件下,通过资源的优化组合和有效配置,提高效率,增加产出。这主要通过以下两种方式来实现:第一,提高生产率,即在固定投入量下,提高实际产出与最大产出两者间的比率;第二,促进资源优化配置,即以企业合作团队的最佳组合来生产出“最优的”产品数量组合。也就是说,国有企业混合所有制改革的目标是通过企业集团合作,达到如图2中的最有效合作点C。 当前深化国企改革要从探索如何实现混合所有制的企业合作团队做起,实现国有资本与民营资本等非国有资本交叉持股、相互融合。这意味着国企混改是不同所有制企业通过博弈,形成合作团队。具体而言,国企和民企的合作团队博弈矩阵可以表述为如表3所示(该博弈中的支付矩阵取值只是为了说明均衡的性质而设立的)。注意到在这个博弈中稳定的纳什均衡策略包括:民企处于A点或国企处于B,即各种所有制企业选择独立存在。同时,不稳定的纳什均衡策略包括:民企控制、国企合作(图2中AD曲线上所取各点,代表管理者控制);以及国企控制、民企合作(图2中BE曲线上所取各点,代表国资控制)。前者生产效率得到保障,但是融资约束不一定有大的改善;后者融资约束宽松,但是往往效率不能保障。这两种情况都不是最优解。最后,民企和国企通力合作(图2中C点)是一个帕累托占优的策略。 在这里,我们引用以下重要的结论,通常被称为无名氏定理:任何一个帕累托优于纳什均衡的可行的支付向量,都是无限次重复博弈的一个特定的子博弈完美均衡(关于这个结论的一个教科书的说明,可以参考张军(1999)的文献综述[17])。所以,在民企和国企的合作团队博弈中:(合作,合作),(控制,合作),(合作,控制)都是子博弈完美的均衡策略。这个结论中存在多重均衡,可以使我们得到国企混改后具体的产业部门中不同所有制可能的分布,即以下的命题2。 命题2 国企混改后,企业存在七种状态:(1)国有企业独存(图2中B点);(2)民营企业独存(图2中A点);(3)混合企业独存(图2中CD、CE线上的点);(4)国有企业和民营企业共存(图2中A、B点同时存在);(5)国有企业和混合企业共存,通常为国资控制型(图2中B点和CE线上的点同时存在);(6)民营企业与混合企业共存,通常为管理者控制型(图2中A点和CD线上的点同时存在);(7)三类企业共存,国资控制与管理者控制同时存在(图2中A、B点和CD、CE线上的点同时存在)。国企混改后,企业的资本收益率和财富的增长率都不小于改革前企业的资本收益率和财富的增长率,民企和国企通力合作是一个帕累托占优的策略。 为了从数据上检验命题1和命题2,采用2003-2008年,中国两位数工业部门分类的数据,检验了不同所有制企业资产负债率与资本增值保值率的关系(见表5)。数据区分了国企和民企,但是没有直接的混合所有制企业这一类别。所以,我们用股份制企业来代表混合所有制企业(严格意义上来说,这类企业是混合股份制企业)。数据的描述性统计指标(见表4)显示,国有企业的资产负债率往往要高于股份制企业和民企,但是民企的资本增值保值率却显著高于国企。所以,从效率角度看,“藏富于民”也许是保证经济快速增长的关键。 计量模型采用了面板数据的方法,控制了各个工业部门的异质性,同时时间上假设了一阶自相关(AR1)。尽管模型相当的简单,但是我们看到拟合值非常高(R-sq接近80%)。资产负债率决定资本增值保值率的系数显著为正,印证了金融深化促进企业效率的理论。同时,观察到系数大小的排列印证了命题2的推断。所以,国企混改是改善企业效率和资金配置的综合选择。 五、总结与政策建议 国企改革的历程以及研究结果(命题1和命题2)显示,国企混革是复杂的博弈,困难重重。但是一旦改革成功,不仅可以提高新形成的企业集团的生产效率,也可以使得关系型融资形成的高杠杆率问题得以缓解。所以,找到改革的切入点就成为“提效率、去杠杆”的关键。 对国企混改的政策建议包括以下五点: 第一,加大国企混改力度,鼓励国企与民企形成企业集团。从理论角度上,本文支持建立和发展混合所有制经济的各种途径:鼓励现有国有企业走向混合所有制度经济;鼓励发展非公有资本控股或参股的混合所有制企业;界定不同行业的国有企业功能以便针对不同行业特点提出改革措施。 第二,完善法规,消除双方顾虑,遵从“混合自愿,信息对等,进出自由,權利平等,分配公正”原则。郑红亮(1998)从公司治理的角度探讨了中国国有企业改革,认为国有企业改革进程中出现两难选择。给职业企业家以充分的自主权是必要的,其可以带来企业效率的提高。同时也可能产生“内部人控制”问题,导致股东利益受损。国家作为大股东对企业进行监督和控制是必要的,但国家及其代理人的特殊地位使这种监督和控制不可避免地具有行政色彩,导致对企业的干预过多,致使职业企业家不愿参与国有企业的管理。所以需要依法监督以消除职业企业家的顾虑[18]。 第三,消除金融市场上对民营企业的歧视,给予信贷方面的政策扶持。袁志刚和邵挺研究表明国有企业和私有企业的生产效率和融资能力非常不匹配[19]。就企业绩效而言,国有企业的资本收益仅为私营企业的一半;就融资能力而言,银行和政府资助占国有企业投资总额的比重比私营企业高三倍多。刘小玄、周晓艳考察了信贷资源在企业配置状况,发现企业的短期融资或信贷资源主要是根据企业的固定资产和销售收入进行配置的。这种分配方式与企业利润的相关性较弱,说明企业的融资配置效率很低[20]。这样的金融市场传导给商品市场的效应是,民企的发展受到抑制,实体经济中最有潜力的价值增长可能得不到有效的金融支持。 第四,打破垄断,建立权利平等、规则公平、公平竞争的市场环境。无论是国企、民企还是混合所有制企业, 都有其适用的条件和范围。林毅夫、蔡昉和李周认为,如果所有权形式是由经济主体自由选择的,并且存在许多自由所有权竞争,则存在于一个经济中的各种所有制形式都应该是有效率的[21]。也就是说,由于各个经营主体所能利用的外部条件不同,各个企业的所有制形式在具体安排上也必然千差万别。企业制度的效率如果确实存在充分必要条件,那么这个条件就是充分的而且规则公平的竞争。如果存在这样的竞争,在可以自由选择所有制形式和其他制度形式的条件下,对任何一种存在的企业制度的投资都应该是有效率的;而如果没有这种竞争,任何所有制形式的企业制度,都可能是没有效率的。 第五,让市场发挥资源配置的决定性作用。由于我国的银行系统目前尚未完全实现市场化,因而其信贷分配有很大的任意性。國有企业更容易从银行获得贷款而倾向于过度增加杠杆;而民营企业则因贷款约束而投资不足。信贷错配降低了整体经济的全要素生产率。由于中国市场化发展还未成熟,多存在着与市场经济相悖的矛盾。本文认为当存在金融摩擦时,引入企业混合所有制改革,可以阶段性地合理优化金融资源配置,部分消除因金融资源错配而导致的生产率及企业各方面的损失,从而促进经济增长。 注释: ① 理论可见哈特和霍姆斯特罗姆(Hart & Holmstrom,1987)、哈特和摩尔(Hart & Moore,1990)。早在1990年代初,林毅夫(Lin,1990)关于农村合作社的讨论就是产权与合作团队理论在中国制度改革中的运用,引起了学界的广泛重视(相关文献的综述可参考张军,1999)。 参考文献: [1] 吴敬琏.国有经济改革仍然任重道远[J]. 价格与市场, 2011 (2): 8-10. [2] Song Z, Storesletten K, Zilibotti F. Growing like China[J]. The American Economic Review, 2011, 101(1): 196-233. [3] Merton R C, Bodie Z. A conceptual framework for analyzing the financial system,The global financial system:a functional perspective[M].Harvard Business School Press, 1995. [4] King R G, Levine R. Finance and growth: Schumpeter might be right[J]. The Quarterly Journal of Economics, 1993, 108(3): 717-737. [5] 张军,金煜.中国的金融深化和生产率关系的再检测: 1987-2001[J]. 经济研究, 2005(11): 34-45. [6] Xu X, Wang Y. Ownership structure and corporate governance in Chinese stock companies[J]. China Economic Review,1999, 10(1):75-98. [7] 刘小玄,李利英.企业产权变革的效率分析[J].中国社会科学, 2005(2): 4-16. [8] 舒谦,陈治亚.股权结构对研发投入与经营绩效关系的调节效应分析[J].统计与决策, 2018(4):182-184. [9] 杜莹,刘立国.股权结构与公司治理效率:中国上市公司的实证分析[J].管理世界, 2002(11):124-133. [10]周业安.金融抑制对中国企业融资能力影响的实证研究[J].经济研究, 1999(2):13-20. [11]吴淑琨.股权结构与公司绩效的U型关系研究——1997-2000年上市公司的证实研究[J].中国工业经济, 2002 (1): 80-87. [12]田利辉.国有股权对上市公司绩效影响的 U 型曲线和政府股东两手论[J]. 经济研究, 2005(10): 48-58. [13]赵昌文,杨记军,夏秋.中国转型期商业银行的公司治理与绩效研究[J]. 管理世界, 2009(7): 46-55. [14]陈小悦, 徐晓东. 股权结构, 企业绩效与投资者利益保护[J]. 经济研究, 2001(11):3-12. [15]陈晓,江东.股权多元化,公司业绩与行业竞争性[J].经济研究, 2000 (8): 28-35. [16]Aoki M. Toward a comparative institutional analysis[M]. MIT Press, 2001. [17]郑红亮. 公司治理理论与中国国有企业改革[J].经济研究, 1998 (10): 20-27. [18]邵挺.金融错配,所有制结构与资本回报率:来自1999- 2007年我國工业企业的研究[J].金融研究, 2010 (9): 47-63. [19]刘小玄,周晓艳.金融资源与实体经济之间配置关系的检验——兼论经济结构失衡的原因[J].金融研究, 2011(2): 57-70. [20]林毅夫,李周.国有企业改革的核心是创造竞争的环境[J].改革, 1995 (3):17-28. (责任编辑:王铁军) Mixed Reform of State-Owned Enterprises Can Become a Way to Improve Efficiency and Reduce Leverage? XIE Fusheng (School of economics, Shanghai University of Finance and Economics,shanghai 200433,China) Abstract:With cooperation between teams, the mixed-ownership has both the financing advantage of the SOEs and the competitive ability of the Private firms, which can improve the governance of the firms. In the framework of property rights and corporation, this paper builds a model following the financial frictions literature, and studies efficiency promotion and leverage releasing of the mixed-ownership reform. The main results include: 1. on average, the mixed-ownership reform enhances the performance of the firms; 2. the relationship between the share of state ownership and the performance depends on both the productivity and the restriction of financing. Key words:mixed ownership; ownership; financial restriction; efficiency; team