“一带一路”沿线国家引进外资与国内投资的替代互补关系研究

陈继勇, 陈大波

(1.武汉大学 经济发展研究中心, 湖北 武汉 430072; 2.武汉大学 美国加拿大经济研究所, 湖北 武汉 430072)

一、引言与文献综述

2013年,习近平主席在出访哈萨克斯坦和印度尼西亚期间先后提出了共同建设“丝绸之路经济带”与“21世纪海上丝绸之路”(简称“一带一路”)的重要倡议,得到160多个国家和国际组织的高度关注与积极响应,倡议强调沿线国家要努力形成互利共赢的“利益共同体”与共同发展繁荣的“命运共同体”。六年来,中国与沿线国家在“五通”(1)“五通”指政策沟通、设施联通、贸易畅通、资金融通和民心相通。等重点领域不断推进务实合作,并通过对接经济发展战略寻求发展理念和合作内容的最大公约数,从而实现经济共同发展和繁荣。

“一带一路”倡议既是中国转变经济增长方式、调整经济结构、推动国内区域经济协调发展和国际区域经济合作的客观需要,也是“一带一路”沿线国家通过贸易与投资扩大市场、拉动经济增长和推进工业化进程的现实需要。据统计,中国对“一带一路”沿线国家的对外直接投资流量从2010年的77.4亿美元增加至2018年的162.7亿美元(2)2010年中国对“一带一路”相关国家的直接投资数据来源于2012年度中国对外直接投资统计公报,2018年中国对“一带一路”相关国家的直接投资数据来源于商务部统计数据http:district.ce.cnzg20190212t20190212_3145887 2.shtml。。2013—2018年,中国对“一带一路”沿线国家的直接投资总额超过了900亿美元,中国企业已经与“一带一路”沿线国家共同推进建设75个境外经贸合作区,为沿线国家创造了22亿美元税收和21万个就业岗位(3)此处数据来源于《中国“一带一路”境外经贸合作区助力可持续发展报告》和国家商务部统计数据http:finance.sina.com.cnroll2019-04-26doc-ihvhiewr8360519.shtml。。“一带一路”建设已成为沿线国家经济发展的重要载体,而外商直接投资也将成为推动沿线国家经济增长的主要动力。因此,加强沿线国家的国内投资和外商直接投资之间的替代互补关系研究,这对于中国对接和耦合沿线国家的经济发展战略,不断深化与沿线国家的产能合作,大力提升与沿线国家的贸易投资合作水平,使得中国与沿线国家共享经济发展成果,从而进一步推动中国与沿线国家形成互惠互利与合作共赢的经济发展新模式具有重要意义。

国内外学者对于外商直接投资与国内投资之间的关系研究包含三个方面:外商直接投资与国内投资的替代关系、外商直接投资与国内投资的互补关系以及外商直接投资与国内投资的替代和互补关系。

1.外商直接投资与国内投资的替代关系

罗长远和赵红军发现中国国内资本在与FDI竞争投资环境的过程中处于不利地位,致使FDI不断流入而国内投资不旺(4)罗长远、赵红军:《外国直接投资、国内资本与投资者甄别机制》,《经济研究》2003年第9期。。一些学者通过中国国家层面、省级面板或国家面板数据进行实证研究发现FDI对国内投资形成了替代效应(5)张倩肖:《外商直接投资对国内投资的替代互补效应分析》,《经济学家》2004年第6期;郝雁:《广东省外商直接投资与省内固定资产投资相关性的实证分析——挤出还是挤入效应》,《国际贸易问题》2007年第8期;张光南、朱宏佳:《FDI对国内投资挤入挤出效应的再检验——基于珠三角城市面板数据的实证研究》,《国际商务——对外经济贸易大学学报》2013年第1期;谭之博、赵岳:《外商直接投资的挤入挤出效应:金融发展的影响》,《金融研究》2014年第9期。。Eregha认为FDI对西非国家国内投资的替代表现为FDI的波动性阻止了这些国家的国内投资(6)P B Eregha,“Foreign Direct investment inflow volatility,and domestic investment in West Africa”,The Journal of Developing Areas,Vol.49,No.2,2015.。中国全行业当期的外商独资对国内投资形成替代效应(7)冼国明、孙江永:《外商直接投资的挤入、挤出效应——基于外资不同来源地和中国地区差异的视角》,《世界经济研究》2009年第8期。。Sara和Bettina认为FDI使得东道国国内竞争加剧形成的挤出效应(8)FDI对国内投资形成的替代效应与挤出效应含义相同,FDI对国内投资形成的互补效应与挤入效应含义相同。可能超过了FDI给东道国带来的技术溢出效应(9)Sara Amoroso,Bettina Müller,“The short-run effects of knowledge intensive greenfield FDI on new domestic entry”,The Journal of Technology Transfer,Vol.43,No.3,2018.。这些学者都基于静态投资模型分析外商直接投资对国内投资形成的替代关系,只考虑了外商直接投资对国内投资的短期影响。

2.外商直接投资与国内投资的互补关系

Mihir等认为FDI和国内投资的互补性在于将东道国生产和母国生产结合在一起以实现成本更低的最终产出(10)Mihir A Desai,C Fritz Foley and James R Hines.JR,“Foreign direct investment and the domestic capital stock”,The American Economic Review,Vol.95,No.2,2005.。一些学者使用中国的时间序列数据或行业面板数据进行实证研究后发现FDI对国内投资形成明显的互补效应(11)徐颖君:《外国直接投资对中国国内投资的影响:挤入还是挤出?》,《国际贸易问题》2006年第8期;罗长远:《FDI、国内资本与经济增长——1987—2001年中国省际面板数据的证据》,《世界经济文汇》2006年第4期;冼国明,欧志斌:《FDI对中国国内投资的挤入和挤出效应及进入壁垒对该效应的影响——基于行业面板数据的重新检验》,《世界经济研究》2008年第3期。。中国企业的对外直接投资总体上与国内投资呈现出互补关系(12)余官胜、杨文:《我国企业对外直接投资是促进还是挤出国内投资——影响机理与实证检验》,《国际商务——对外经济贸易大学学报》2014年第6期。。Jonathan认为FDI和国内投资的互补性取决于在东道国开办内资企业的必要条例,企业开办条例改革在加强FDI与国内投资的互补性上起到了关键作用(13)Jonathan Munemo,“Business start-up regulations and the complementarity between foreign and domestic investment”,Review of World Economics,Vol.150,No.4,2014.。Badri和Debi发现FDI与国内私人投资形成“互补”效应,公共投资和国内私人投资的冲击促进了FDI流入印度(14)Badri Narayan Rath,Debi Prasad Bal,“Do FDI and public investment crowd in or crowd out private domestic investment in India”,The Journal of Developing Areas,Vol.48,No.3,2014.。Lalita和Arun认为东道国FDI和对外直接投资在长期都是国内投资的格兰杰原因,并有助于国内资本形成,而从短期来看,只有FDI是国内投资的格兰杰原因(15)Lalita Mohan Mohapatra,Arun Kumar Gopalaswamy,“FDI,domestic investment and 2008 financial crisic:evidence from emerging nations”,The Journal of Developing Areas,Vol.50,No.6,2016.。这些学者都基于静态投资模型分析外商直接投资对国内投资形成的互补关系,也只考虑了外商直接投资对国内投资的短期影响。

3.外商直接投资与国内投资的替代互补关系

Hejazi和Pauly发现外向型FDI与内向型FDI对固定资本形成总额的影响取决于潜在的投资动机(16)Walid Hejazi,P Pauly,“Motivations for FDI and domestic capital formation”,Journal of International Business Studies,Vol.34,No.3,2003.。雷辉、彭红枫和鲁维洁发现中国FDI分别在东、中、西部地区对国内投资产生替代、互补及替代效应(17)雷辉:《我国东、中、西部外商直接投资(FDI)对国内投资的挤入挤出效应——基于Panel Data模型的分析》,《中国软科学》2006年第2期;彭红枫、鲁维洁:《外商直接投资的动态挤入挤出效应——基于全国及地区差异的分析和检验》,《世界经济研究》2011年第2期。,而冼国明和孙江永却认为FDI在东部地区对国内投资产生互补效应,而FDI在中部地区对国内投资的影响并不明显(18)冼国明、孙江永:《外商直接投资的挤入、挤出效应——基于外资不同来源地和中国地区差异的视角》,《世界经济研究》2009年第8期。。陈家涛认为中国FDI只在当期对国内投资形成显著互补效应,在长期对国内投资形成的互补效应却并不显著,而东部与西部地区的FDI在长期对国内投资形成替代效应(19)陈家涛:《挤出还是挤入:外商直接投资对国内投资的效应》,《财经科学》2009年第4期。。FDI对国内资本的影响分为微弱互补效应、显著替代效应与较弱互补效应三个阶段(20)彭红枫、鲁维洁:《外商直接投资的动态挤入挤出效应——基于全国及地区差异的分析和检验》。。杨新房等发现FDI对中国国内资本形成“替代”效应和“互补”效应,但总体上产生“净互补”效应(21)杨新房、任丽君、李红芹:《外国直接投资对国内资本“挤出”效应的实证研究——从资本形成角度看FDI对我国经济增长的影响》,《国际贸易问题》2006年第9期。。孙致陆和肖海峰认为中国FDI在短期和长期分别对国内投资产生互补效应及替代效应(22)孙致陆、肖海峰:《外商直接投资对东道国国内投资的“挤入”与“挤出”效应——来自中国数据的经验证据》,《亚太经济》2011年第2期。。Nadia等发现高收入国家的采矿业FDI对金融业FDI形成“替代效应”,中低收入国家的采矿业FDI对制造业和金融业FDI形成“互补效应”(23)Nadia Doytch,Ronald U Mendoza,Charles I.Siriban,“Does Mining FDI Crowd in Other Investments?Investigation of FDI Intersectoral Linkages”,Comparative Economic Studies,Vol.57,No.2,2015.。Michael和Nadine认为东道国国内投资与引进外资之间存在显著的异质互补关系,东道国对外直接投资与国内投资之间同时存在替代和互补关系(24)Michael S Delgado,Nadine McCloud,“Foreign direct investment and the domestic capital stock:the good-bad role of higher institutional quality”,Empirical Economics,Vol.53,No.4,2017.。这些学者主要基于静态投资模型分析外商直接投资对国内投资形成的替代或互补关系,也主要考虑了外商直接投资对国内投资的短期影响。少数学者使用包含较少变量的动态投资模型研究了外商直接投资对国内投资的长期影响,但他们忽视了其他变量对国内投资的影响。

总之,国内外学者研究了外商直接投资与国内投资之间的替代与互补关系,他们侧重于分析外商直接投资对国内投资的影响,并从不同角度阐释了二者之间的替代关系与互补关系。虽然他们从一定程度上分析了外商直接投资与国内投资之间的替代及互补关系,但是现有文献对引进外资与国内投资之间的替代及互补关系的研究仍有待深入。首先,这些研究大都着力分析引进外资与国内投资之间的关系,他们的研究也局限于分析引进外资对国内投资形成的替代效应或互补效应。然而,东道国吸引的外资和对外直接投资都会对东道国的国内投资形成影响,只分析吸引外资对国内投资造成的影响而忽视对外直接投资对国内投资的影响,显然不能准确分析引进外资与国内投资之间的关系。同时,很多学者研究了引进外资和对外直接投资对国内投资形成的替代或互补效应,但他们的研究主要集中于对替代或互补的概念以及国内投资的影响因素进行解读,并侧重于统计分析和实证分析,这些学者缺乏引进外资对国内投资形成替代效应或互补效应的机理分析。再者,这些研究大都着力分析外商直接投资与国内投资之间的静态关系,这些学者都主要研究引进外资对国内投资的短期影响,而较少分析引进外资对国内投资的长期影响,他们的研究也多局限于基于静态模型分析外商直接投资对国内投资形成的替代效应或互补效应,即便有少数学者基于动态模型分析外商直接投资对国内投资形成的替代效应或互补效应,这些学者也只是使用较少变量分析中国的引进外资和国内投资之间的关系,而忽视了其他变量的影响。

本文的主要创新与贡献如下:第一,伴随“一带一路”倡议的顺利实施,FDI在沿线国家的经济发展中的作用也日益提升,系统分析“一带一路”沿线国家FDI与国内投资之间的替代或互补关系能拓宽中国与沿线国家的投资合作领域,并深化中国与沿线国家在各投资领域的合作,不断推动中国与沿线国家的国际产能合作。第二,由于对外直接投资和引进外资都会影响国内投资,本文也将对外直接投资引入投资模型,以分析引进外资对国内投资形成的替代或互补效应。第三,本文先对引进外资与国内投资的关系进行机理分析,并使用投资动态面板模型将引进外资对国内投资的短期影响和长期影响结合起来,研究引进外资对国内投资形成的替代或互补效应,在此基础上,本文将提出提升中国与沿线国家的贸易投资合作水平以使中国与沿线国家共享经济发展成果的政策建议。

二、“一带一路”沿线国家的引进外资与国内投资的统计分析

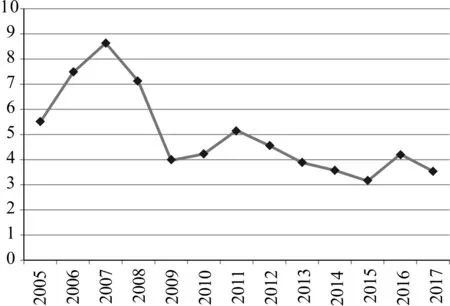

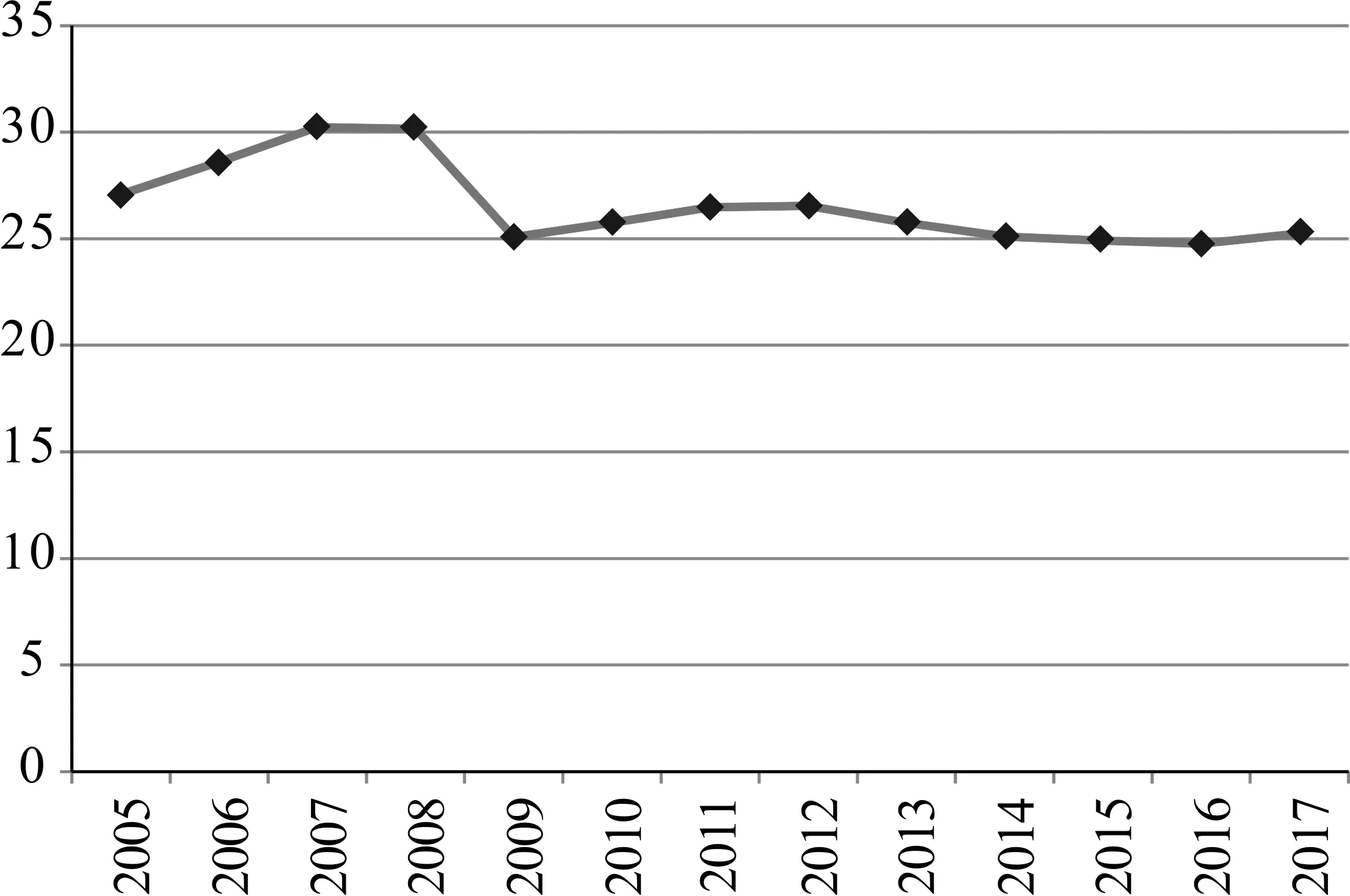

本文将使用统计方法描述引进外资和国内投资的变化趋势。引进外资变量为“一带一路”沿线国家引进外资的流量占其GDP的比重,本文使用世界银行数据库中的数据计算了2005—2017年“一带一路”沿线国家引进外资的年度平均值,基于当前学术界对“一带一路”沿线65个国家的界定(25)“一带一路”沿线65个国家分别是中国、马其顿、保加利亚、罗马尼亚、阿尔巴尼亚、塞尔维亚、黑山、波黑、克罗地亚、斯洛文尼亚、匈牙利、斯洛伐克、捷克、拉脱维亚、爱沙尼亚、立陶宛、波兰、摩尔多瓦、亚美尼亚、阿塞拜疆、格鲁吉亚、白俄罗斯、乌克兰、俄罗斯、吉尔吉斯斯坦、塔吉克斯坦、土库曼斯坦、乌兹别克斯坦、哈萨克斯坦、不丹、尼泊尔、马尔代夫、斯里兰卡、阿富汗、孟加拉国、巴基斯坦、印度、埃及、巴林、科威特、卡塔尔、阿拉伯联合酋长国、阿曼、也门、沙特阿拉伯、巴勒斯坦、以色列、黎巴嫩、约旦、叙利亚、土耳其、伊拉克、伊朗、菲律宾、文莱、越南、柬埔寨、老挝、泰国、缅甸、印度尼西亚、马来西亚、新加坡、蒙古、东帝汶,下同。和数据的可获得性,本文最终选取了“一带一路”沿线共36个国家(26)36个沿线国家分别是新加坡、土耳其、哈萨克斯坦、俄罗斯、波兰、立陶宛、爱沙尼亚、拉脱维亚、斯洛伐克、斯洛文尼亚、匈牙利、马来西亚、巴林、科威特、蒙古、越南、吉尔吉斯斯坦、摩尔多瓦、阿尔巴尼亚、保加利亚、印度尼西亚、泰国、菲律宾、约旦、以色列、埃及、印度、巴基斯坦、孟加拉国、斯里兰卡、乌克兰、捷克、克罗地亚、罗马尼亚、亚美尼亚、中国,下同。作为研究对象,结果如图1所示。自2005年以来,沿线国家引进外资不断攀升,2007年增至8.63%,从而达到最高值。2008年金融危机爆发之后,沿线国家的引进外资大幅下降,2009年降至3.97%。2010—2011年,引进外资出现小幅回升,之后又持续下降至2015年的3.15%,从而达到最小值。2015—2017年,引进外资出现回升后又小幅下降。同时,国内投资变量为“一带一路”沿线国家资本形成总额占其GDP的比重,本文使用世界银行数据库中的数据计算了2005—2017年“一带一路”沿线国家国内投资的年度平均值,结果如图2所示。自2005年以来,沿线国家国内投资不断攀升,2007年增至30.23%,继而达到最高值。2008年金融危机爆发之后,沿线国家的国内投资下降,2009年,国内投资降至25.07%。2010—2012年,国内投资出现小幅回升,2013—2016年,国内投资不断下降,2016年,国内投资降至24.77%的最小值,2017年,国内投资又出现小幅回升。总体而言,沿线国家的引进外资与国内投资保持相似的变化趋势。

注:资料来源于http:data.worldbank.org,纵轴表示引进外资占GDP比重,单位为%。(图1) 2005—2017年沿线国家引进外资的平均值

注:资料来源于http:data.worldbank.org,纵轴表示国内投资占GDP比重,单位为%。 (图2) 2005—2017年沿线国家国内投资的平均值

三、“一带一路”沿线国家的引进外资与国内投资替代互补关系的实证分析

1.理论模型、机理分析与估计方法

(1)理论模型

本文在Agosin和Machado提出的投资理论模型(27)Manuel Agosin,Roberto Machado,“Foreign Investment in Developing Countries:Does it Crowd in Domestic Investment?”,Oxford Development Studies,Vol.33,No.2,2005.的基础上建立了如(1)式所示的投资模型,模型被解释变量Dit表示i国第t年的国内投资,解释变量IFDIit表示i国第t年吸引的外商直接投资(引进外资)(i=1,2,…,n,t=1,2,…,m),同时本文在模型中引入了控制变量Cit,μit表示模型扰动项。

Dit=α0+α1IFDIit+α2Cit+μit

(1)

为了反映影响国内投资的其他因素,模型引入如下6个控制变量——对外直接投资OFDIit:东道国若增加对外直接投资,一般使得其国内投资流量减少;经济增长率GDPit:东道国的经济增长加快将有助于提高国民收入,进而增加国内资金积累,从而使国内投资增加;经济自由度EFit:Ayal和Karras认为经济自由度能增加全要素生产率和资本积累,东道国的经济自由度越高,其国内的营商环境就越好,进而引致更多的国内投资(28)Manuel Agosin,Roberto Machado,“Foreign Investment in Developing Countries:Does it Crowd in Domestic Investment?”,Oxford Development Studies,Vol.33,No.2,2005.;人力资本指数HCit:人力资本指数是根据一国国民的教育平均年数计算出的教育回报率,人力资本越充裕,就越有助于其国内资本积累;储蓄率SAVit:东道国的国内储蓄增加将为国内投资提供更多资金,国内投资也将增加;人均产出PGDPit:东道国人均GDP增加使得国民收入增加,进而刺激国民增加消费,从而使得国内投资减少。

由于国内投资滞后项Dit-1较易与模型残差项形成相关性,同时一国国内投资、引进外资与经济自由度都是其经济增长率的重要影响因素,经济自由度能通过提高生产率、促进技术进步、优化资源配置及投资效应影响经济增长,经济增长率、引进外资、经济自由度等变量都可能与未观察到的国内投资影响因素相关,所以模型存在明显的内生性。因此,本文建立如(2)式所示的动态面板模型研究引进外资对国内投资的影响。

Dit=α0+α1Dit-1+α2IFDIit+α3OFDIit+α4GDPit+α5EFit+α6HCit+α7SAVit+α8PGDPit+μit

(2)

(2)机理分析

引进外资对国内投资形成替代效应主要是由于跨国公司在产品市场或金融市场与国内企业的竞争中获胜进而替代国内企业。跨国公司拥有生产效率更高、市场定价能力更强、获取资本的地域范围更广及较易吸引东道国人力资本的优势,一旦外资进入了东道国国内企业竞争的行业,将使得跨国公司在东道国市场与其国内企业展开激烈竞争,并可能获得本属于东道国国内企业的投资机会,从而对东道国国内投资形成替代效应。由于发展中国家的国内资本一般较少且效率不高,较易被跨国公司的投资进行替代。

如果跨国公司与东道国国内企业之间存在上下游联系,或跨国公司在东道国建立上下游企业,东道国的引进外资通过与其上下游企业之间的联系形成对东道国的技术溢出,并能与东道国国内投资形成互补关系。引进外资还在如下情形下对国内投资形成互补效应:跨国公司投资于东道国通常需要其国内企业相应的配套资金,尤其是跨国公司与东道国企业采取合资或合作形式进入东道国市场时;跨国公司进入东道国市场促进了其相关支撑产业的发展,带动了其上下游国内企业从质量和数量上改善产业投资品的供应;跨国公司增加中间品的需求使得东道国供应商能形成规模经济收益,并能通过引入新的中间品而提升东道国上下游企业的效率和生产力;跨国公司进入东道国会加剧其国内市场的竞争,迫使国内同行业内资企业通过采购新设备、技术革新等各种方式提高生产效率以增强市场竞争力。

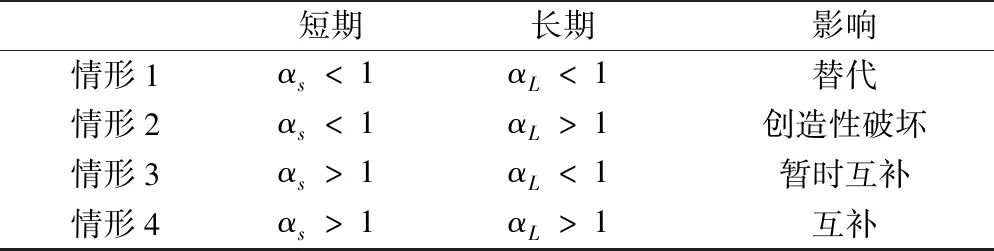

如(2)式所示,在短期内,α2<1时,即1单位的引进外资给东道国带来的国内总投资(引进外资与国内投资之和,下同)小于1单位时,引进外资对国内投资形成替代效应,α2>1时,即1单位的引进外资给东道国带来的国内总投资大于1单位时,引进外资对国内投资形成互补效应。Agosin和Machado(2005)建立了包含FDI在内的投资理论模型(29)Eliezer B Ayal,Georgios Karras,“Components of Economic Freedom and Growth:An Empirical Study”,The Journal of Developing Areas,Vol.32,No.3,1998.,并使面板数据分析了亚洲、非洲及拉丁美洲国家的引进外资对国内投资形成的替代或互补效应,他们提出了如(3)式所示的投资函数的动态性质及经Wald检验的引进外资对国内投资的长期弹性系数,并指出了引进外资对国内投资的短期和长期影响,如表1所示,αs表示引进外资对国内投资的短期弹性系数,αL表示引进外资对国内投资的长期弹性系数。

(3)

(表1) 引进外资对国内投资的短期和长期影响

(3)估计方法

为了解决变量的内生性,本文将利用Blundell和Bond提出的系统GMM估计方法对(2)式所示的动态面板模型进行估计(30)Richard Blundell,Stephen Bond,“GMM Estimation with Persistent Panel Data:An Application to Production Functions”,Econometric Reviews,Vol.19,No.3,2000.。系统GMM估计方法能通过差分回归或者工具变量控制非观察效应,同时使用解释变量的滞后期值或者被解释变量的滞后期值作为工具变量。Kamal认为在时间跨度很小时,系统GMM估计方法能通过增加滞后期差分变量作为模型的内生变量来形成实质效率改进;同时能估计出模型中非时变变量的系数;再者当面板长度增加时,模型中有效工具变量数量的增加使得系统GMM估计方法优于差分GMM估计方法(31)Kamal A El-Wassal,“Foreign direct investment and economic growth in Arab countries(1970-2008):an inquiry into determinants of growth benefits”,Journal of Economic Development,Vol.37,No.4,2012.。而差分GMM估计方法能利用解释变量或被解释变量的滞后期值作为工具变量以克服模型的内生性问题,同时它能通过差分解决遗漏变量的问题并消除反向因果关系。本文也将使用差分GMM估计方法对模型回归结果进行稳健性检验。

2.变量说明、数据来源及处理

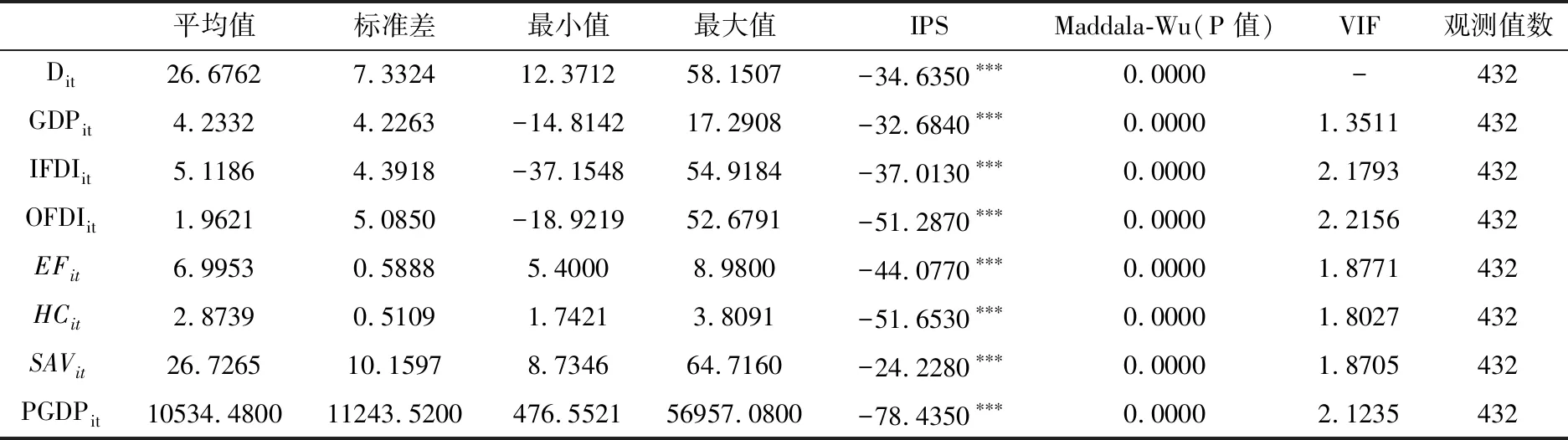

由于部分国家的数据缺失,本文只选取了“一带一路”沿线36个国家进入研究样本,模型被解释变量、解释变量及控制变量均采用年度数据,研究样本数据的时间维度为2005—2016年。在使用(2)式和(3)式研究“一带一路”沿线国家的引进外资与国内投资之间的替代互补关系时,Dit使用“一带一路”沿线i国在第t年资本形成总额占GDP的比重来表示,IFDIit使用“一带一路”沿线i国在第t年吸引的外商直接投资流量占GDP的比重来表示,OFDIit使用“一带一路”沿线i国在第t年的对外直接投资流量占GDP的比重来表示,经济增长率GDPit使用“一带一路”沿线i国在第t年的经济增长率来表示,经济自由度EFit使用加拿大弗雷泽研究所编制的“一带一路”沿线i国在第t年的经济自由度总指数来表示,人力资本HCit使用“一带一路”沿线i国在第t年的人力资本指数来表示,储蓄率SAVit使用“一带一路”沿线i国在第t年的储率占GDP的比重来表示,人均产出PGDPit使用“一带一路”沿线i国在第t年的人均GDP(单位为美元)表示。“一带一路”沿线国家的资本形成总额占GDP的比重、引进外商直接投资流量占GDP的比重、对外直接投资流量占GDP的比重、GDP的增长率、储蓄占GDP的比重、人均产出数据都来源于世界银行数据库。“一带一路”沿线国家的经济自由度数据来源于加拿大弗雷泽研究所编制的世界经济自由度报告(32)沿线国家经济自由度数据来源于https:www.fraserinstitute.orgstudieseconomic-freedom。,人力资本指数数据来源于宾夕法尼亚大学生产、收入和价格国际比较研究中心编制的佩恩表(PWT,9.1)。为了防止变量不平稳引致的伪回归,本文对所有变量都使用Im-Pesaran-Shin(IPS)和Maddala-Wu两种面板单位根检验方式进行平稳性检验,结果表明:所有变量都在1%的显著性水平下拒绝了非平稳的假设,所有变量都是平稳变量。为了防止自变量之间出现多重共线性,本文使用方差膨胀因子(Variance Inflation Factor)对所有自变量进行共线性检验后发现其方差膨胀因子都小于10,模型不受共线性问题的影响。所有数据的描述统计分析、平稳性及共线性检验见表2。

3.模型估计结果

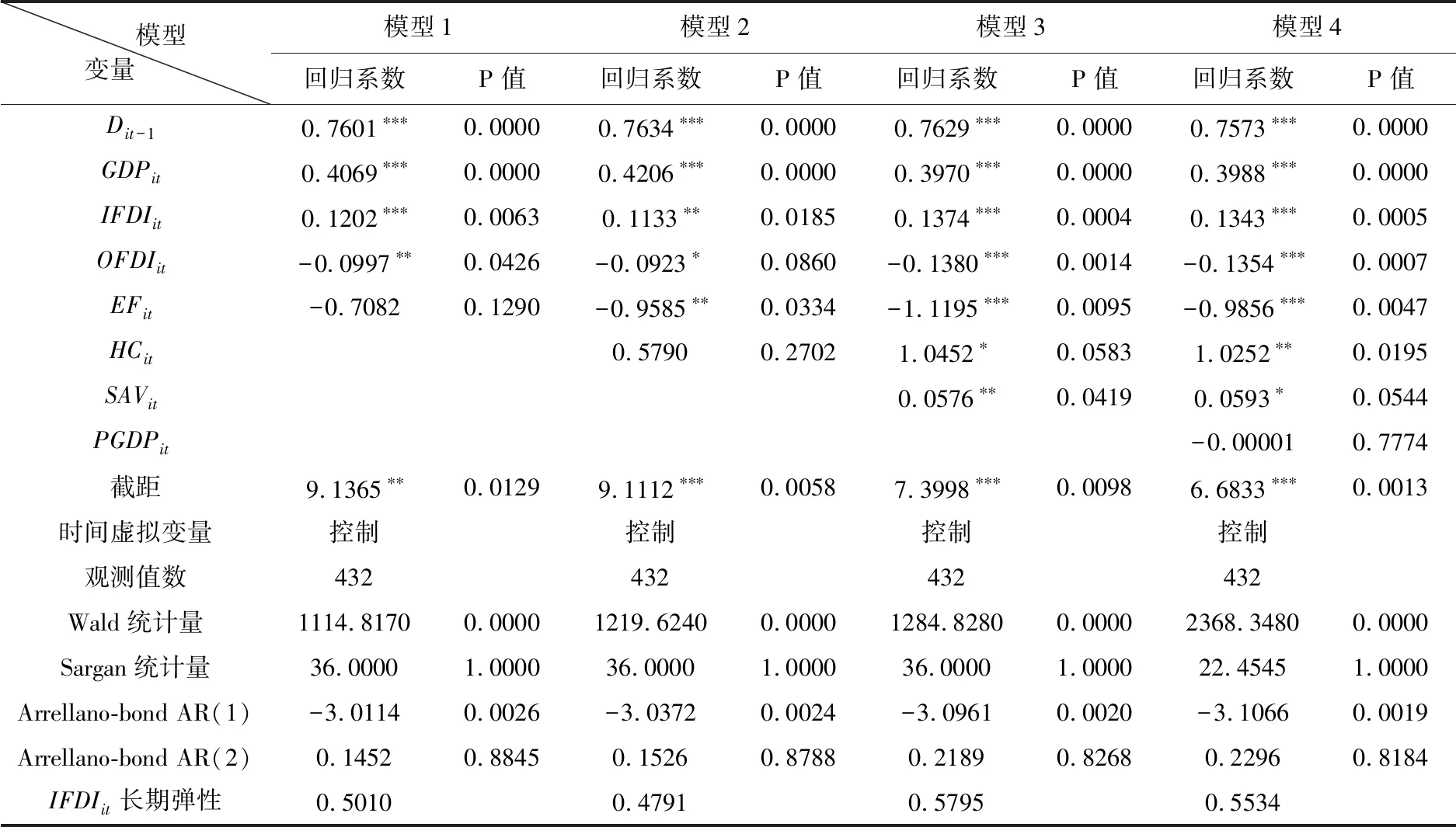

本文使用系统GMM估计方法研究引进外资对国内投资的短期影响和长期影响。系统GMM估计方法分为一步法与两步法,Weidmeijer认为两步法能有效解决模型样本数据异质性对参数估计的干扰,但在样本容量有限的情形下,两步法估计的参数标准误可能严重偏低并影响统计推断,此时,一步法比两步法的估计结果更准确(33)Frank Windmeijer,“A finite sample correction for the variance of linear efficient two-step GMM estimators”,Journal of Econometrics,Vol.126,No.1,2005.。由于样本数据较少,本文将使用一步系统GMM估计方法对(2)式进行估计,并把国内投资一阶滞后项、经济增长率、经济自由度及引进外资作为模型内生解释变量,将这些内生解释变量的滞后项作为模型差分方程的工具变量,并将这四个内生解释变量一阶差分的滞后项作为模型水平方程的工具变量,本文通过差分方程和水平方程联合进行模型参数估计,为了控制时间趋势的影响,模型引入时间虚拟变量。本文建立包含国内投资一阶滞后项、经济增长率、引进外资、对外直接投资及经济自由度等变量的模型1,并在模型1的基础上逐步加入人力资本、储蓄率、人均产出等控制变量构成模型2、模型3及模型4,估计结果如表3所示。

(表2) 变量描述统计分析、平稳性及共线性检验表

注:资料来源于http://data.worldbank.org/及加拿大弗雷泽研究所编制的世界经济自由度报告,*、**和***分别表示在10%、5%和1%的水平上通过显著性检验。

(表3) 动态面板模型系统GMM总体估计结果

注:模型的因变量是“一带一路”沿线国家的国内投资Dit,*、**和***分别表示在10%、5%和1%的水平上通过显著性检验。

从模型1-4的联合显著性Wald检验均在1%的显著性水平下拒绝了模型解释变量系数为零的原假设,同时模型1-4的Sargan检验结果表明,模型也不存在工具变量过度识别的问题(P值均大于0.1),模型的工具变量是有效的,残差序列Arrellano-bond AR检验表明模型残差项不存在二阶序列相关(AR(2)的P值都大于0.1),因而模型使用系统GMM估计方法进行估计是合适和有效的。模型1-4的解释变量的回归结果多数都很显著,以模型3为例,“一带一路”沿线国家国内投资一阶滞后项对当期值形成显著的促进作用。“一带一路”沿线国家国内投资的一阶滞后项增加1%,将使得“一带一路”沿线国家的国内投资增加0.7629%;“一带一路”沿线国家经济增长率增加1%,将使得“一带一路”沿线国家的国内投资增加0.3970%;“一带一路”沿线国家的引进外资增加1%,将使得“一带一路”沿线国家的国内投资增加0.1374%;“一带一路”沿线国家的对外直接投资增加1%,将使得“一带一路”沿线国家的国内投资减少0.1380%;“一带一路”沿线国家的经济自由度增加1%,将使得“一带一路”沿线国家的国内投资减少1.1195%;“一带一路”沿线国家的人力资本指数增加1%,将使得“一带一路”沿线国家的国内投资增加1.0452%;“一带一路”沿线国家的储蓄率增加1%,将使得“一带一路”沿线国家的国内投资增加0.0576%。由于“一带一路”沿线国家多数为发展中国家,这些国家的储蓄率一般较高,继而为国内投资提供了资金,而沿线国家的经济自由度多数较低不利于其国内资本形成,沿线国家的营商环境亟需改善。模型1-4的引进外资对国内投资的短期弹性系数α2分别为0.1202、0.1133、0.1374及0.1343,由于它们都小于1,引进外资在短期对国内投资进行了替代,而从长期来看,引进外资对国内投资的长期弹性系数αL分别为0.5010、0.4791、0.5795及0.5534,它们也都小于1,引进外资在长期也替代了国内投资。从总体来看,“一带一路”沿线国家的引进外资替代了国内投资,引进外资对国内投资的长期弹性系数大于短期弹性系数,引进外资对国内投资的替代强度随时间而减少。

自“一带一路”倡议实施以来,“一带一路”沿线国家通过放开外商直接投资政策并与其他国家建立投资合作关系,不断提升投资吸引力。但由于大多数沿线国家投资环境风险较高,并存在产业结构较为单一引发的经济稳定性风险、地缘政治与国家政权更迭及宗教冲突带来的政治环境风险和政府负债高、偿债能力较差引致的信用风险,这些都使得沿线国家的国内投资机会较少。“一带一路”沿线国家多数国内企业在产品及金融市场上实力较弱,而外资企业拥有较先进的生产技术和经营管理方式、更充裕的资金及东道国给予的税收与进口方面的优惠政策,在充分利用东道国人力资本的前提下,与东道国国内企业相比,外资企业在利用东道国有限的生产要素与资源时处于明显优势地位,外资企业还通过原料及设备进口使得在东道国进入行业及东道国国内产业原有的产业链、供应链中断。这些都使得沿线国家的引进外资增加时,东道国的国内企业及其他部门的投资减少,使得东道国国内总投资增加的幅度小于引进外资增加的幅度,因此,无论在短期还是在长期,引进外资都对国内投资进行了替代。

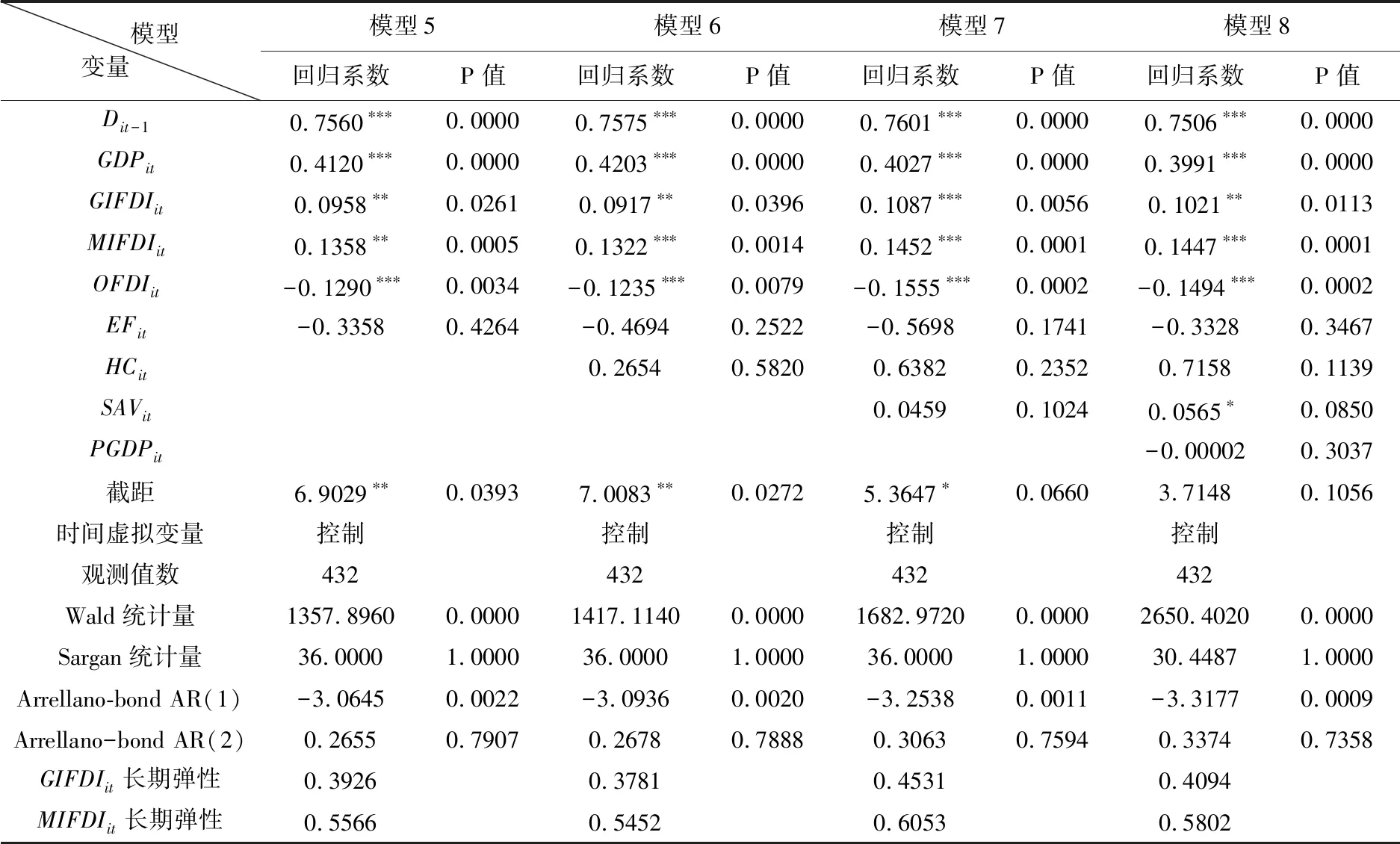

同时,本文把沿线国家的引进外资分解成绿地投资GIFDIit和跨国并购MIFDIit,并将沿线国家GIFDIit和MIFDIit作为解释变量引入动态面板模型(34)沿线国家绿地投资和跨国并购流量数据来源于联合国贸发会的世界投资报告。。本文将国内投资一阶滞后项、经济增长率、经济自由度、绿地投资及跨国并购作为模型内生解释变量,并使用一步系统GMM估计方法以研究绿地投资和跨国并购对国内投资的短期影响和长期影响,结果如表4所示。从模型5-8的回归结果来看,绿地投资对国内投资的短期弹性系数分别为0.0958、0.0917、0.1087及0.1021,长期弹性系数分别为0.3926、0.3781、0.4531及0.4094,绿地投资对国内投资的短期弹性系数和长期弹性系数都很显著且都小于1,沿线国家的绿地投资在短期和长期都对国内投资形成替代效应。沿线国家跨国并购对国内投资的短期弹性系数分别为0.1358、0.1322、0.1452及0.1447,长期弹性系数分别为0.5566、0.5452、0.6053及0.5802,沿线国家的跨国并购对国内投资的短期弹性系数和长期弹性系数也很显著且都小于1,沿线国家的跨国并购在短期和长期都对国内投资形成替代效应。沿线国家绿地投资与跨国并购对国内投资的长期弹性系数都大于短期弹性系数,绿地投资和跨国并购对国内投资的替代强度都随时间而减少。沿线国家绿地投资对国内投资的短期弹性系数、长期弹性系数分别小于跨国并购对国内投资的短期弹性系数、长期弹性系数,绿地投资对国内投资的替代强度在短期和长期都高于跨国并购对国内投资的替代强度。

近年来,跨国并购正在逐渐取代绿地投资成为“一带一路”投资合作的主要方式。无论沿线国家的外资企业进行跨国并购还是绿地投资,东道国国内企业生产效率都较低,生产技术和管理水平都较为落后,而外资企业通常在资本和技术方面处于优势地位,在短期内,沿线国家的引进外资替代了国内投资,外资企业在东道国享受的优惠政策更加剧了引进外资的短期替代效应。同时,沿线国家的外资企业与东道国国内企业在产业结构上都较为接近,外资企业进入沿线国家的竞争性行业或已经市场化的行业,这类行业多数是劳动密集型行业,外企企业与东道国企业的投资领域趋同并在相同领域展开激烈竞争,由于这种市场竞争层次较低,致使东道国无法创造与扩大国内市场需求,只能使外资企业挤占有限的国内市场空间,这也使得短期内引进外资对东道国国内投资进行了替代。沿线国家外资企业投资的领域集中于劳动密集型与能源开放型的加工行业,而在高附加值的高新技术和服务业投资较少,致使东道国国内企业很难增加投资增强自身实力,外资企业在这些行业的投资中取得竞争优势和主导地位,在长期内,这将使得东道国国内企业退出市场,从而使得引进外资替代了国内投资。另外,无论在短期还是长期内,与外资企业在沿线国家的跨国并购相比,外资企业在沿线国家的绿地投资往往需要投入更多的资本,外资企业的绿地投资比跨国并购挤出了更多的东道国国内投资,因而,绿地投资对国内投资的替代强度都高于跨国并购对国内投资的替代强度。

(表4) 动态面板模型系统GMM估计结果(绿地投资和跨国并购)

注:模型的因变量是“一带一路”沿线国家的国内投资Dit,*、**和***分别表示在10%、5%和1%的水平上通过显著性检验。

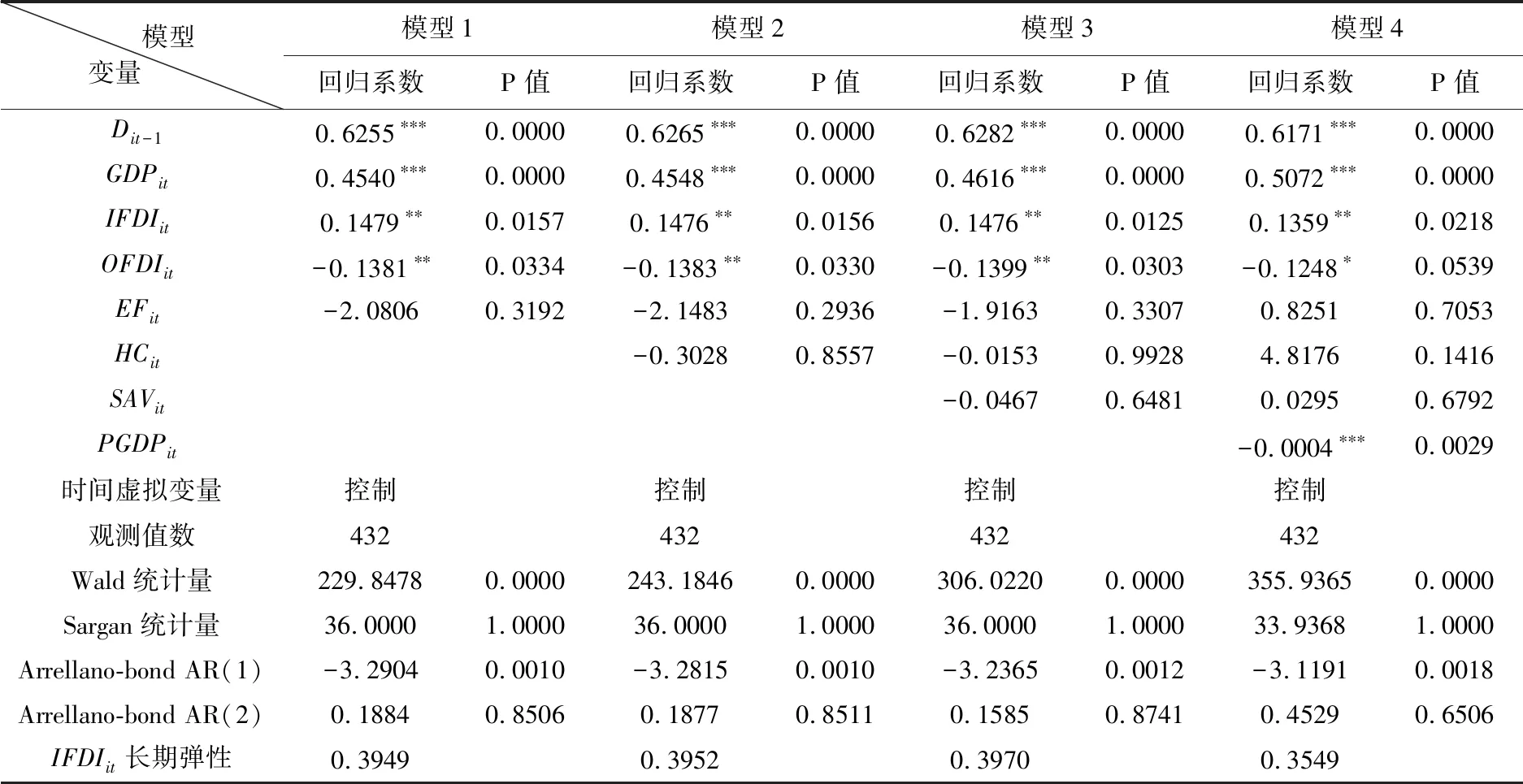

4.稳健性检验

为了检验模型回归结果的稳健性,本文把国内投资一阶滞后项、经济增长率、引进外资及经济自由度作为模型内生解释变量,将这些内生变量的滞后项作为模型差分方程的工具变量,并通过差分GMM估计方法对动态面板模型进行估计,为了控制时间趋势的影响,模型也引入时间虚拟变量。本文使用差分GMM估计方法对表3中的模型1-4进行估计,结果如表5所示。差分GMM估计方法的回归结果表明:模型1-4的引进外资对国内投资的短期弹性系数和长期弹性系数都很显著,引进外资对国内投资的短期弹性系数分别为0.1479、0.1476、0.1476及0.1359,长期弹性系数分别为0.3949、0.3952、0.3970及0.3549,两者都小于1,表5中引进外资的系数符号与表3、表4中引进外资的系数符号一致。“一带一路”沿线国家的引进外资替代了国内投资,引进外资对国内投资的长期弹性系数大于短期弹性系数,引进外资对国内投资的替代强度随时间而减少,模型的回归结果较为稳健。

四、主要结论与政策建议

本文运用统计方法分析了“一带一路”沿线国家引进外资与国内投资的变化趋势,同时,本文使用动态面板模型分析了“一带一路”沿线国家的引进外资与国内投资之间的替代互补关系,研究结果表明:“一带一路”沿线国家的引进外资与国内投资在短期和长期都呈现出替代关系,引进外资对国内投资的替代强度随时间而减少,沿线国家的绿地投资和跨国并购在短期和长期都对国内投资形成替代效应,绿地投资对国内投资的替代强度在短期和长期都高于跨国并购对国内投资的替代强度。“一带一路”沿线国家经济增长率、人力资本及储蓄率都促进了国内投资,而“一带一路”沿线国家的对外直接投资与经济自由度都抑制了国内投资,模型的回归结果也较为稳健。

基于上述结论,我们认为,中国作为“一带一路”倡议的首倡国,要进一步推动与“一带一路”沿线国家的双向投资和国际产能合作以实现经济发展和共同繁荣,可以从以下几个方面着手。

(表5) 动态面板模型差分GMM估计结果

注:模型的因变量是“一带一路”沿线国家的国内投资Dit,*、**和***分别表示在10%、5%和1%的水平上通过显著性检验。

(1)不断扩大市场开放,引导外资企业进入与国内企业互补性较强的产业。中国应落实准入前国民待遇加负面清单制度,不断优化外商投资环境,保护外商投资合法权益,引导外资更多流向现代农业、先进制造业与现代服务业。中国应对能与国内投资形成较大关联性或互补性的FDI实施优惠政策,通过优惠政策吸引外资进入国内企业无能力或不愿进入的高风险产业,并对发展较薄弱的高新技术和环保等产业给予一定的税收优惠,引导外资企业进入与国内企业互补性较强的产业。

(2)鼓励中国企业走出去进行境外投资,并与“一带一路”沿线国家国内投资形成良性互补关系。“一带一路”沿线国家多数都存在基础设施建设落后、产业结构不合理等经济发展问题,亟需从外部引入短缺产品、产业技术及管理经验,这都与中国完善的工业体系、成熟的工程技术及丰富的管理经验等较为互补。中国应鼓励国内企业进行境外投资,不断创新对外投资方式和优化对外直接投资结构,发挥中国企业在工程建设、装备制造等方面的比较优势,并与“一带一路”沿线国家国内投资形成良性互补关系。中国应大力推进国内企业投资于沿线国家的基础设施、装备制造等领域,提升中国对外投资的质量与效益,促进中国对外投资持续和稳定发展,推动中国与沿线国家的资源互补与产业融合。

(3)营造良好营商环境,促进投资自由化与便利化。本文的实证研究表明:沿线国家的经济自由度抑制了国内投资。中国应与“一带一路”沿线国家共同制定区域经济合作协调机制与投资保护协议,不断放宽市场准入并提升投资自由化水平,努力推进投资便利化规则谈判,推动沿线国家降低FDI准入门槛、营造良好企业营商环境以减少企业设立成本、时间及运作成本,争取与沿线国家签订高水平BIT。同时应不断消除投资壁垒加快投资便利化进程,推动东道国实行稳定和公平的外资政策,并通过协商解决投资争端。

(4)大力推动优势产能输出,加强国际产能合作。中国应以工程承包为先导,加快向“一带一路”沿线国家的产能输出,带动装备产品、技术和服务走出去,推进国际产能和装备制造合作,通过与“一带一路”沿线国家的国际产能合作实现资源有效配置。中国应在发挥传统工程承包优势的同时,积极探索并开展“工程承包+融资”与“工程承包+融资+运营”的产能合作新模式。中国应利用资金、技术优势与沿线国家开展多样化、多层次与多领域的产能合作,使得中国由产品输出转向产能输出,推动产能合作从传统产业转向新兴产业并从全球价值链的低端转向中高端。