银行业消费金融发展趋势、潜在风险 及对策研究

王青 方蕊

摘 要:随着供给侧结构性改革的深化,大数据和互联网技术的发展,银行业消费金融呈现出新的特点,一方面是传统银行业不断转变业务模式,深度参与消费金融活动;另一方面,保险公司、互联网金融公司等非传统主体积极涉足消费金融领域,但同时一些问题和风险也逐步显现。本文分析了当前传统银行业消费金融发展中的影响因素、存在问题以及潜在风险,并从强化银行业消费金融机构风控能力建设、建立分层消费金融业务体系、优化消费金融发展的宏观环境等方面提出推动消费金融市场健康发展的对策建议。

关键词:消费金融;银行业;供给侧结构性改革;金融风险

一、供给侧结构性改革与消费金融相互影响的理论机理

(一)供給侧结构性改革与消费金融相互影响

发展消费金融有助于刺激和拉动消费需求,对于推进供给侧结构性改革有着极其重要的意义。消费金融的本质是帮助消费者进行资金融通,发挥刺激消费需求、提高整个社会消费水平的作用,进而达到调整消费结构,拉动相关产业发展,带动我国经济可持续发展的目的。通过促进消费升级来引导产业结构调整和升级,并通过创新来增加供给,培育和创造新的消费热点,带动消费增长,在供给侧形成新的推动力,从而推动经济增长。尤其是银行业消费金融,借助其低成本的优势,在稳杠杆、防风险方面,对于供给侧结构性改革有着尤为重要的意义。

反过来,供给侧结构性改革能够为消费金融注入新的活力。随着经济发展阶段的转变,大力推进供给侧结构性改革,可以改善金融结构,增加有效、高效的金融供给,提升金融资源配置效率,防控系统性金融风险,有利于使消费金融更好地满足实体经济中消费者多层次、多元化、多类型和多变化的金融需求,取得实体经济与金融业发展之间的平衡。

(二)相关研究综述

目前关于消费金融的研究文献较为丰富,主要集中在消费金融发展的机遇与挑战、互联网消费金融等方面。如吴睿(2017)分析了供给侧结构性改革背景下我国消费金融发展的现状、特点,针对发展中的制约因素提出了建议。段亚敏(2017)分析了供给侧结构性改革中发展消费金融的必要性,对消费金融的法律关系进行梳理,指出发展消费金融的挑战和方向。康远志和胡朝举(2016)、李延东和郑小娟(2016)、鲁存珍和汤如军(2018)分析了互联网环境下消费金融的商业模式、发展趋势与相关问题。张燕逸、马莉(2016)在借鉴美国消费金融服务发展模式的基础上,结合我国消费金融现状及制约因素,提出促进消费金融发展的建议。陈昌义、孟安燕、朱守苗(2018)分析了我国商业银行转型发展消费金融的动因及面临的问题,并提出相应对策。

通过对这些文献的梳理发现,大多数关注的是消费金融发展的必要性、互联网消费金融规范发展等问题,而对新形势下系统性研究传统银行业消费金融面临的挑战、存在的问题和潜在风险,以及银行业机构如何趋长避短实现消费金融业务规范健康发展的研究较少。因此,本文立足于供给侧结构性改革的宏观政策背景,以银行业机构为研究对象,研究了新机遇和新挑战下,传统银行业消费金融发展的潜在问题和风险,并提出针对性对策建议。

二、供给侧结构性改革下银行业消费金融发展现状和趋势

(一)银行业消费金融依托国家政策支持发展较快

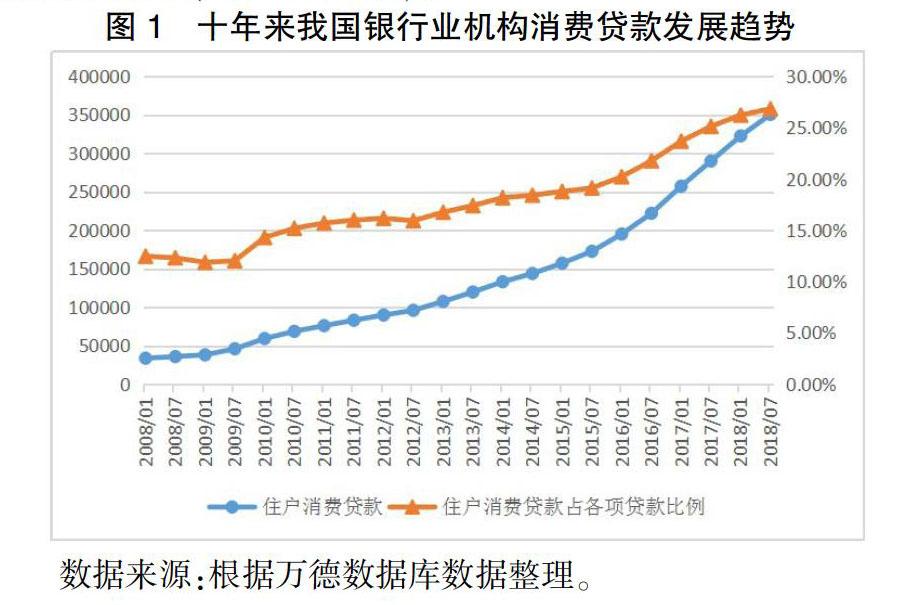

供给侧结构性改革中,政府对于消费金融助推经济结构转型升级的作用更加重视。2009年《消费金融公司试点管理办法》发布以来,我国政府推出多项助推消费金融发展的政策,在一系列政策的鼓励下,消费金融迎来高速发展态势,消费信贷总量持续增加。各大商业银行自身具备信贷优势,首先占据主导地位成为消费金融服务的最大供给方。截至2018年7月末,我国住户消费贷款350509.08亿元,同比增长18.49%,较2009年末增长了5.33倍。住户消费贷款占各项贷款的比例26.84%,同比提高1.72个百分点,较2009年末提高12.99个百分点,处于快速发展阶段(如图1所示)。

(二)银行业消费金融市场主体呈现多层次特征

伴随着消费金融业务总量的不断扩大,消费金融参与主体呈现出多元化、多层次的特征。一是传统消费金融服务机构如商业银行。银行贷款占据了个人消费信贷的较大市场份额,主要以大额消费贷款业务为主,包括住房按揭贷款、汽车贷款等,以消费贷款、信用卡等渠道进行发放。二是由银监会批准成立的持有合法牌照的消费金融公司、汽车金融公司等。此类机构业务主要适用于中低收入客户群和新兴客户群,以小额、分散为原则,客户分布较广泛,具有审批流程简便、零抵押担保、单笔授信额度较小,服务多样化等优势。目前,已有26家消费金融公司取得银监会批复的经营牌照。三是信托公司。由于近年来信托行业监管不断趋严,信托公司主动向消费金融等领域转型,消费金融逐渐成为信托公司的第二大业务方向。数据显示,2017年共有18家信托公司积极将创新业务投向小微或消费金融方面。四是银行业机构与其他类型机构双方或多方合作,共同开展消费金融业务。信托公司、保险公司、互联网金融公司、小额贷款公司等非传统主体积极涉足消费金融,与银行业机构合作并不断扩大业务规模。

(三)银行业消费金融产品日渐丰富,场景呈现多样化特征

我国银行业消费金融市场上产品不断丰富,基本形成了多项贷款业务共同组成的消费信贷体系,其中住房按揭贷款占据主要地位,综合消费贷款、汽车消费贷款、信用卡贷款、助学贷款等也在快速发展中。银行业消费金融业务不断将渠道向下延伸与探索,从而催生出各类垂直细分的消费场景。消费金融场景大致可以划分为线上场景、线下场景和开放式场景。其中,线上场景主要包括各类电商网络购物平台;线下场景包括汽车、房屋租赁、教育、医疗美容等多个领域,满足客户多种生活需求;开放式场景是相对于固定场景而言的,现在各类型消费场景不断交叉融合,向用户提供诸多基于开放场景式的小额信用贷款产品,逐渐完成由固定场景向开放式场景的转变。

三、当前我国消费金融快速发展中存在的主要问题

(一)银行业机构消费信贷业务转型困难

一方面,对商业银行来说,其自身业务特点决定了向专业化的消费金融服务体系转型不易。一是大部分银行内部缺乏独立的消费金融组织体系。在大多数商业银行的组织架构中,消费金融业务不是由独立的部门来运作,而是分散在其他许多部门中,比如个人消费部、零售业务部、信用卡业务部,等等。各部门对应不同的管理条线、内部政策和考核目标,缺乏沟通和有效的协作,制约了商业银行消费金融业务的发展;二是商业银行消费金融服务模式传统且效率较低。目前我国商业银行的消费金融模式主要是通过柜台等线下模式发放个人消费贷款和信用卡贷款,相对于新兴的互联网消费平台,银行成本较高、发放贷款速度较慢,消費者贷款手续繁琐,客户体验不佳。

另一方面,对消费金融公司来说,资金来源受限与运营成本居高不下成为制约其长期发展的瓶颈。消费金融公司不能吸收存款,资金来源首先是注册资本和股东存款,从同业市场上进行拆借也是一个可选的渠道,但除此之外,资产证券化、发行金融债等其他资金来源门槛较高,因此筹措资金扩大规模经营是其面临的一大难题。同时,由于大多数消费金融公司的运营模式主要为线下模式,相对于互联网平台和商业银行,获客、风控和管理成本更高。例如,某持牌消费金融公司的规模与盈利都在国内名列前茅,其网点数、员工人数居业内前列,但近年来屡次出现因员工违规操作被处罚的情况。

(二)互联网消费金融平台飞速发展对银行业消费金融形成冲击和挑战

与银行业消费金融相比,互联网消费金融在降低成本、控制风险和发展客户方面有着自身的优势,为海量的学生、农民、城市低收入者等长尾客户提供金融服务,填补了银行业机构服务缺失的空白。根据《2017年中国互联网消费金融行业报告》中的数据计算,我国互联网消费金融2017年的放贷规模达到4.4万亿元,同比增长9倍,且五年来年均增长430%,预计规模仍将进一步增加。迅猛发展的互联网消费金融已对传统银行业消费金融造成了巨大的冲击和挑战,尤其是对消费金融公司业务、商业银行零售业务和部分支付业务形成了直接竞争,挤占了银行业消费金融相当一部分的中低端客户市场份额。当前商业银行由于目标客户多为资质较好的人群,与互联网消费平台的定位存在一定差异,所受冲击暂时有限;而消费金融公司与互联网消费金融平台的目标客户重叠性较高,加上运营成本低、获客范围广等特点,竞争更为激烈。

(三)银行业消费金融市场供给主体单一,产品同质化问题突出

一是消费金融公司银行业化导致银行业消费金融市场供给主体单一。截至2017年9月,我国持牌消费金融公司为银行主导或参股占比达到86%。相同的背景给相关消费金融公司的经营管理打上了银行化的烙印,消费金融市场主体单一的趋势加强,未能实现错位竞争和互补式发展。二是银行业消费金融服务对象单一造成产品同质化。商业银行消费信贷以长期的住房按揭贷款、中期的汽车贷款和信用卡贷款为主,在其他细分领域的产品开发极其有限,对于低收入群体的需求经营不足,因此产品较为单一,同质化程度较高。

四、银行业消费金融市场的主要风险

(一)部分银行业机构开展消费金融业务存在规避监管的嫌疑

一是中小银行。随着经济增速放缓,货币政策趋紧,客户结构单一且经营区域集中的中小银行的不良贷款仍面临着大幅攀升的可能。因此,许多中小银行通过设立消费金融公司消除自身在地域和经营范围上的限制、变相实现异地扩张。获批成立的消费金融公司中,银行发起占80%,其中中小银行又占85%。二是信托公司。一些信托公司通过创立“消费信托”,实现消费与理财的统一,存在规避监管的嫌疑。信托公司称消费信托为单一事务管理类信托,进而不受“合格投资者”的约束,一举打破传统信托“私募”性质。然而市场上的消费信托资金均分为消费金和保证金。就消费金部分而言,为单一事务管理类信托并无疑问;就保证金部分而言,若信托公司直接管理运用保证金,则为集合资金信托;若作为通道将资金交由供应商,则供应商可能陷入非法集资风险;若供应商就该部分资金转设立单一资金信托,则信托财产合法性存疑,亦可能违反预付卡的相关限制性规定。三是消费金融公司。消费金融行业前期处在快速发展期,业务规模井喷式增长,经营模式较为简单粗放,内部管理不严格,违规行为多发、频发,导致经营风险。

(二)不合理的消费信贷结构和消费者违约带来信用风险

长期以来银行业消费贷款中个人住房贷款占比一直保持高位,贷款高度集中于房屋消费潜藏违约风险。从居民角度来看,近年来,由于全国城市房价逐渐走高,房地产行业交易火热,越来越多的人选择将在城市购置房产作为投资和保值增值的首选方式;从银行方面来看,有房产作为抵押的个人住房贷款,长期以来被认为是银行最安全的贷款品种之一,是银行利润的主要来源。因此,从2006年至2018年2月,我国个人住房贷款数额不断攀升,其占住户消费贷款余额的比例一直保持在较高水平。消费贷款过于集中于个人住房贷款的风险在于:一是借款人长期不确定因素较多,给个人住房贷款带来信用风险。个人住房贷款一般是长期贷款,期限内社会环境、借款人自身的情况波动变化较大,存在还款能力下降导致无法偿还、因而降低消费贷款资产质量的可能性;二是当房地产价格下降幅度较大时消费者违约弃房带来信用风险。目前由于我国居民投资渠道有限,房地产常常成为一种投资保值的资产,而房地产受政策、市场影响较大,如果房地产价格大幅下跌导致投资者弃房断供,银行将面临抵押物缩水难以处置的局面,影响金融和社会稳定。

(三)部分银行业消费金融业务资金流向难以管控带来道德风险

对于分期付款、受托支付等有一定消费场景的消费贷款,银行或消费金融公司直接向商户支付款项,其资金流向一般是明确和可控的;但对于某些缺乏明确消费场景的个人消费贷款或直接支付贷款,资金可能流向房地产等受限领域,但金融机构不易核实,带来道德风险。在贷前阶段,借款人可提交手续完备、表面合规的资料,按照规定获得贷款。但在贷后阶段,因为没有明确的消费场景,如果借款人将资金用于支付房产首付等其他用途,金融机构缺乏有效、及时的监测手段;即使通过各种手段发现借款人挪用贷款,金融机构只能要求中止合同,无法保证收回贷款本息,而采取催收、诉讼保全等方式往往需耗费大量人力或经历繁琐法律程序,对处置金额有限的消费贷款来说并不实用。

五、政策建议

近年来,我国消费信贷增速较快,但与发达国家相比,国内消费金融仍有较大发展空间。针对当前银行业消费金融发展中存在的问题和潜在的风险,我们提出以下建议:

(一)强化银行业消费金融机构风控能力建设,引导银行业消费金融健康发展

包括商业银行和消费金融公司在内的银行业金融机构应不断加强风险控制能力建设,从抵押、担保、审核等各个方面健全消费金融的风险控制体系,建立并不断优化针对不同场景的风控模型,借助现代化科技手段加强对贷款审批流程的管理,有效防范信用风险。通过加强审核、刑侦筛查、紧密结合消费场景、综合策略验证等方式防范欺诈风险。通过完善内部控制制度,从职业道德、监管政策和业务能力等方面加強对员工的培训,优化业务流程,防范合规风险。

(二)建立分层消费金融业务体系,发挥银行业消费金融竞争优势

消费者的收入水平、行为方式、资金需求和风险偏好存在着天然的差异,与此对应,提供消费金融的各种金融机构正是针对不同目标群体开发出各层次的金融服务。对银行业机构来说,深入挖掘不同消费群体的需求特征,立足自身优势有针对性地拓宽消费金融产品和服务的层次,有利于提高银行业机构竞争力,完善消费金融市场。商业银行可在提升对现有用户金融服务的基础上向普惠用户等长尾群体延伸,为消费者在不同的消费阶段中提供差异化服务;消费金融公司也可以根据自身特点发展特色化的消费金融服务,培育发展消费金融市场。

(三)优化消费金融发展的宏观环境,为丰富银行业消费金融多元化发展打好基础

建议从政府、监管部门和金融行业三个层面出发,优化消费金融发展的宏观环境。首先,完善消费金融相关的法律法规建设,明确消费金融市场上相关主体的权利义务,适应消费金融市场发展的需要。其次,加强全社会的信用体系建设。将包括互联网消费金融在内的主要消费金融参与主体纳入征信体系,推进商业和个人金融消费数据的整合和征信数据库建设,为央行征信系统形成有益补充。再次,监管部门应规范消费金融市场秩序。监管部门在鼓励消费金融发展的同时,避免监管缺位和监管真空。通过加强金融消费者和投资者教育来保护其权益,引导金融机构以场景消费为支撑发展消费金融。

参考文献

[1]吴睿.供给侧改革背景下消费金融发展面临的问题和挑战[M].西部金融,2017,(2):48-53.

[2]段亚敏.供给侧改革下消费金融发展前景探究[M].中国市场,2017,(2):30-32.

[3]康远志,胡朝举.分析了互联网环境下消费金融的商业模式、发展趋势与价值创造[M].金融理论探索,2016(4):42-50.

[4]李延东,郑小娟.互联网金融冲击与传统银行消费金融发展[M].河北金融,2016,(11):44-50.

[5]鲁存珍,汤如军.电商消费金融兴起及发展问题研究[M].西南金融,2018(1):70-72.

[6]张燕逸,马莉.我国商业银行消费金融发展的现状及对策[M].金融视线,2016(2).35-39.

[7]陈昌义,孟安燕,朱守苗.商业银行战略转型的重要方向:消费金融[M].西南金融,2018,(3):10-16.

[8]姜宝泉,谭莹.消费金融与银行转型[M].中国金融,2016(11).35-37.

Banking Consumer Finance:Trends, Potential Risk and Policy Recommendations

WANG Qin1,FANG Rui2

(Xian Branch PBC, Xian Shannxi 710075)

Abstract:With the deepening of the supply-side structural reform and the development of big data technologies, consumer finance has exhibited new patterns . On the one hand, traditional banks constantly transform its business mode and become deeply involved in consumer finance. On the other hand, non-traditional entities such as insurance companies and internet finance companies are also trying to take a share. Thus problems and risks may arise. This paper discusses factors influencing traditional bankings consumer finance business and analyzes existing problems and potential risks. To promote the development of a viable consumer finance market, banks should strengthen the financial institutions risk management capabilities, build up multi-level consumer finance system to meet their differentiated needs and the government should improve the macro environment.

Keywords: consumer finance; banking; supply-side structural reform

责任编辑、校对:李美婵