共享税模式的比较与选择研究

徐 博 其格乐

内容提要:目前世界上大多数国家实行分税制,分税制的关键在于按照事权与支出责任相匹配原则,确定各级政府的收入范围。同时,大多数国家以共享税为主体,不同的共享税模式选择影响着中央和地方的收入分配格局。本文以“营改增”后深化财税体制改革要求为背景,以分税制财政体制下共享税的主体性为研究前提,较为系统地分析了不同的共享税模式,并基于税收分享度、税收贡献度和财力保障度三个方面着重分析我国现行共享税模式的效率。通过研究发现,共享税模式对中央的综合效率逐年上升,而共享税模式对地方的综合效率逐年下降。结合国际经验,提出“调整共享税种,构建多样化的共享税模式,推进省以下共享层级改革,健全地方税体系等”具体建议。

一、问题的提出

分税制财政体制运行以来,确立了中央和地方以共享型收入分成为主的税收分享机制,规范了中央和地方财政体制的运行,尤其是中央财政重获活力,宏观调控能力显著增强。权责清晰,是分税制“分好”的前提,深化分税制改革要求建立事权与支出责任相适应的政府间财政关系,合理划分中央和地方的税收收入。“营改增”后,共享税规模和范围进一步扩大,增值税五五分成保持了央地间财力格局的大体稳定。目前,央地间事权与支出责任划分改革仍在进行,地方税体系还需健全,再加上我国税权集中、地区间税源分布不均衡特点,并不具备彻底分税的条件,继续优化共享型分税制符合我国现阶段财税体制改革与发展的要求,而共享税模式直接影响着共享税作用的发挥,关系着分税制改革的进一步深化,因此研究不同共享税模式的比较与选择具有重要的理论与现实意义。

二、共享税模式的比较与借鉴

(一)不同国家的共享税模式比较

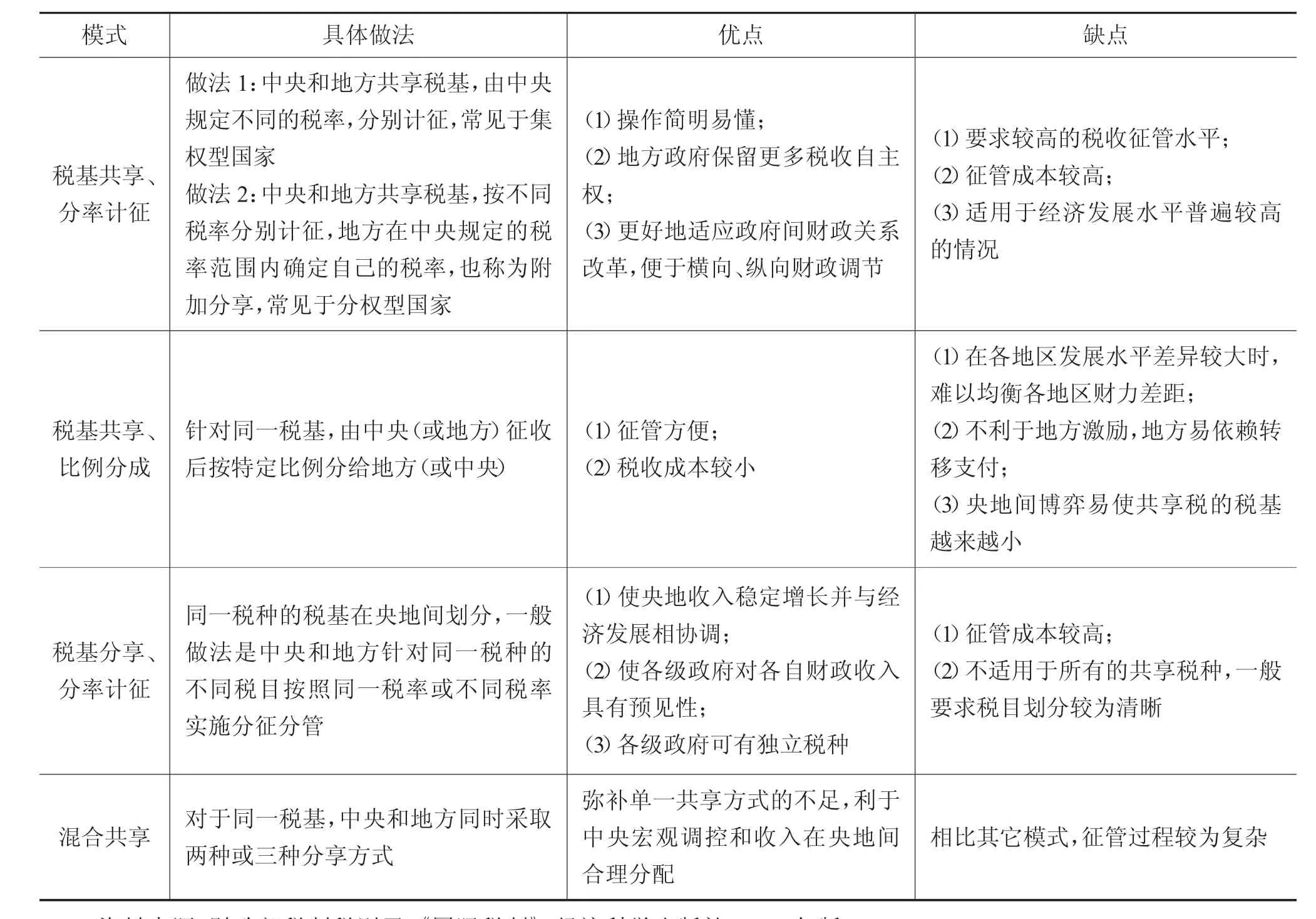

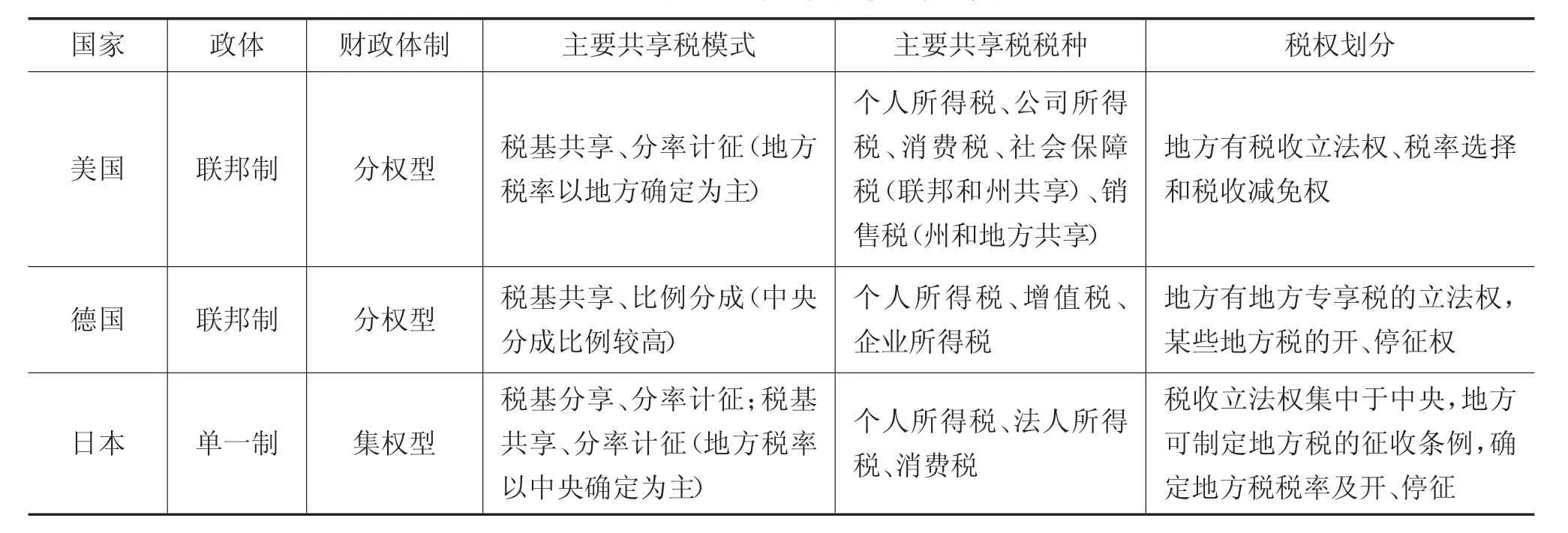

实践中,世界上大多数国家确立了以共享税为主的税收分享机制,因共享税模式选择受多种因素影响,如一国的政体、政府层级、财政体制、税收制度、税收征管水平、经济发展阶段与发展水平等,共享税税种的选择、共享税收入的划分、共享方式及共享层级不同,各国的共享税体现为不同的模式。一是税基共享、分率计征模式。如在美国分权型财政体制下,地方税率主要由地方自己定,各级政府之间相互独立并拥有自主的税权;在日本集权型财政体制下,地方税率主要由中央决定,税收立法权集中于中央,地方被赋予征收权和一定范围内的税率选择权。二是税基共享、比例分成模式,该模式需要有相对健全的转移支付制度,有效弥补地区间经济发展差距,德国主要采取这种模式。三是税基分享、分率计征,具体包括税基分享、同税率计征和税基分享、差别税率计征,对这种模式美国、日本和我国都有所采用,通常体现了不同国家的分权需要。

表1 共享税模式比较

(二)国外共享税模式选择的经验借鉴

1.大多数国家对有大型税基、收入稳定的税种实施共享模式,且分享比例倾向于中央

大多数国家将主体税种实施税收共享,例如,美国的个人所得税、公司所得税,收入约占其税收总额的60%(2016 年),日本的个人所得税、法人所得税、消费税,收入约占其税收总额的52%(2015 年),德国的个人所得税、增值税、企业所得税,收入约占其税收总额的59%(2016 年)。且一般情况下,为了实现中央的宏观调控职能,收入的分享比例常倾向于中央。

2.因地制宜的地区间共享税收入分配

以增值税为例,德国增值税在地区间分配采用消费地原则和均等化原则,地方分享比例为46%,在各州的收入分配上,做到了因地制宜,将人口、消费水平、财政收支纳入到税收分配的影响因素,并且建立了谈判机制以解决分税过程中的矛盾。日本的增值税在地区间分配同样采用消费地原则和均等化原则相结合,地方分享部分约占43.60%①李青、吴珊:《增值税央地分享:中国现状、国际比较及政策启示》,《国家行政学院学报》,2017 年第3 期,第119~123 页。,并以估测的“最终消费”为主要考虑因素在地区进行增值税的收入分配。

表2 各国的共享税模式比较

3.地方政府有一定程度的税收自主权

按照分税制的原则,分权要体现中央和地方财力与事权相匹配,促进中央和地方两个积极性。以美国和日本为例,州和地方在各自管辖范围内有权决定税收的开、停征以及税率选择,并拥有税收立法权。日本税收立法权高度集中于中央,地方对主要税种仅有有限的税收自主权。德国地方政府有地方专享税种的立法权,某些地方税种的开、停征权,可以看出,这些国家地方均具有一定程度的税收自主权。

4.完善的地方税收体系

在有一定程度的税收自主权基础上,各级地方政府有各自的专享税。美国州政府以销售税作为其主体税种,地方政府以财产税作为主体税种;日本的地方税主要包括固定资产税、事业税、居民税等;德国的财产税、遗产税和赠与税、博彩税、啤酒税、汽车税、房地产购置税等作为其地方税。完善的地方税收体系不仅体现在确立地方主体税种上,还体现在地方专享税与共享税的有机结合,为地方提供稳定的税收收入。

三、基于我国国情的共享税模式的效率界定

不同的共享税模式体现不同的共享效率,基于效率角度分析共享税,对于完善当前以共享税为主的央地间收入划分和未来分税制改革的方向具有重要的理论和现实意义。分税制涉及分权、分征、分税,其核心为分税。共享税模式的选择受分权程度的影响,进而影响着央地间分税以及对央地财力的保障效果。

在西方经济学家看来,政府可以通过多种形式取得履行其职能所需要的公共收入,税收是最有效或最佳的形式。财政分权理论认为,赋予地方政府一定的税收自主权是地方政府公共物品有效供给的必要保障。

1.马斯格雷夫(Musgrave)的原则,从有利于各级政府履行其职能的角度为政府间税权划分提供了全面系统的指导。其中,宜归于中央的税收有下列特征:(1)以收入再分配为目标的累进税;(2)有稳定经济的作用;(3)税源在地区间分布不均;(4)课征于流动性生产要素。宜归于地方的税收有下列特征:(1)有周期性稳定特征,收入起伏较小;(2)依附于居住地;(3)课征于非流动性生产要素。

2.罗宾·鲍德威(Robin·Boadway)等人提出的六原则,主要是针对特定税种的划分意见。具体来说,适合作为中央税的有:(1)关系到社会公平的所得税;(2)与资本有关的可以保障资源自由流动的财产税或财产转移税;(3)多环节征收的增值税、销售税。适合作为地方税的有:(1)具有非流动性的税收;(2)单一环节的增值税、销售税。而资源税涉及公平和效率的权衡,社会保障税具有受益性特征,因此这两种税可以由中央和地方共享。

3.塞利格曼(E.R.A. Seligman)三原则,概括为效率原则、适应原则和恰当原则。效率原则即以征税效率的高低为标准来确定税种的归属,适应原则是指税基宽的税种应为中央税,税基窄的税种应为地方税,恰当原则即以税收负担公平与否作为分税的标准。

在我国分税制改革实践中,由于税收立法权集中于中央,加上国地税机构合并,分税即成为实现财权与事权相匹配的主要内容。又由于地区间发展不平衡,欠发达地区拥有财权不一定拥有相应财力,因此分税不仅要体现财权与事权相匹配,还要在事权与支出责任相统一的前提下,实现财力与支出责任相匹配。

综合以上财政分权理论和政府间分税原则,本文认为我国政府间共享税模式的评判在于税收权限的划分、共享税对税收收入的贡献度和对支出的保障程度。

1.税收分享度。以财政分权为前提,共享税涉及中央和地方的财政分享度,因此共享税模式效率的分析离不开税权的讨论。税权包括税收立法权、税收征管权和税收收益权,对应分税制“分权、分征、分税”三个要素。若从税权角度分析共享税模式的效率,我国的税收立法权高度集中于中央,地方仅有有限的税收征管和制定细则的权利,显然地方的财权与事权是不匹配的,并且对我国来说,国地税合并后,共享税征管由税务总局负责,因此暂不需要考虑中央和地方对税收征管权的划分。而从税收收益权来看,共享税收入在不同层级政府的划分,可以用中央、地方共享税收入/全国共享税收入总额这一指标,表示在共享税方面中央和地方的分权程度,这与传统意义上的税权一致,也符合对税权集中国家的衡量。

2.税收贡献度。税收贡献度的衡量标准一般分别从中央和地方两个角度研究:一是从整体上分析共享税的收入贡献度,表明共享税收入对央地财力的影响力,共享税收入贡献度用中央和地方各自的共享税收入对其财政收入的贡献度来衡量,即中央共享税收入/中央财政收入、地方共享税收入/地方财政收入①考虑到我国共享税为中央和地方两级共享,因此地方财政收入为本级收入。,比值越大,表明中央和地方财力对共享税的依赖程度越高。二是基于税制结构,分析不同共享税种的收入贡献度,表明不同共享税种对央地财力的影响力。不同共享税种收入贡献度,用中央和地方对不同税种的共享收入占各自总的共享税收入的比重来衡量,如我国增值税的收入贡献度分别用中央增值税收入/中央共享税收入,地方增值税收入/地方共享税收入来衡量,比值越大,表明该共享税种的共享税收入对中央或地方共享税收入的贡献度越高。

3.财力保障度。支出责任与财力保障的匹配是分税制财政体制的核心,根据税收的弹性原则,税收收入应随着财政支出的需要进行调整,因此,选取共享税收入与财政支出比重作为共享税财力保障度的衡量指标,以支出角度的事权作为参照,表明我国共享税模式在财力分配上的效率。

4.三者的关系。共享税的税收分享度体现了共享主体之间的财权划分程度;在分权基础上,通过税收贡献度表明共享主体之间的收入划分情况,同时表明共享主体对共享税的依赖程度;而收入是对支出的满足,关乎共享主体的职能实现,通过财力保障度衡量共享税模式的效率是税收分享度和税收贡献度两个指标的递进,利用财力保障度可以表明共享税对财政支出的保障程度。

四、我国共享税效率的实践考察

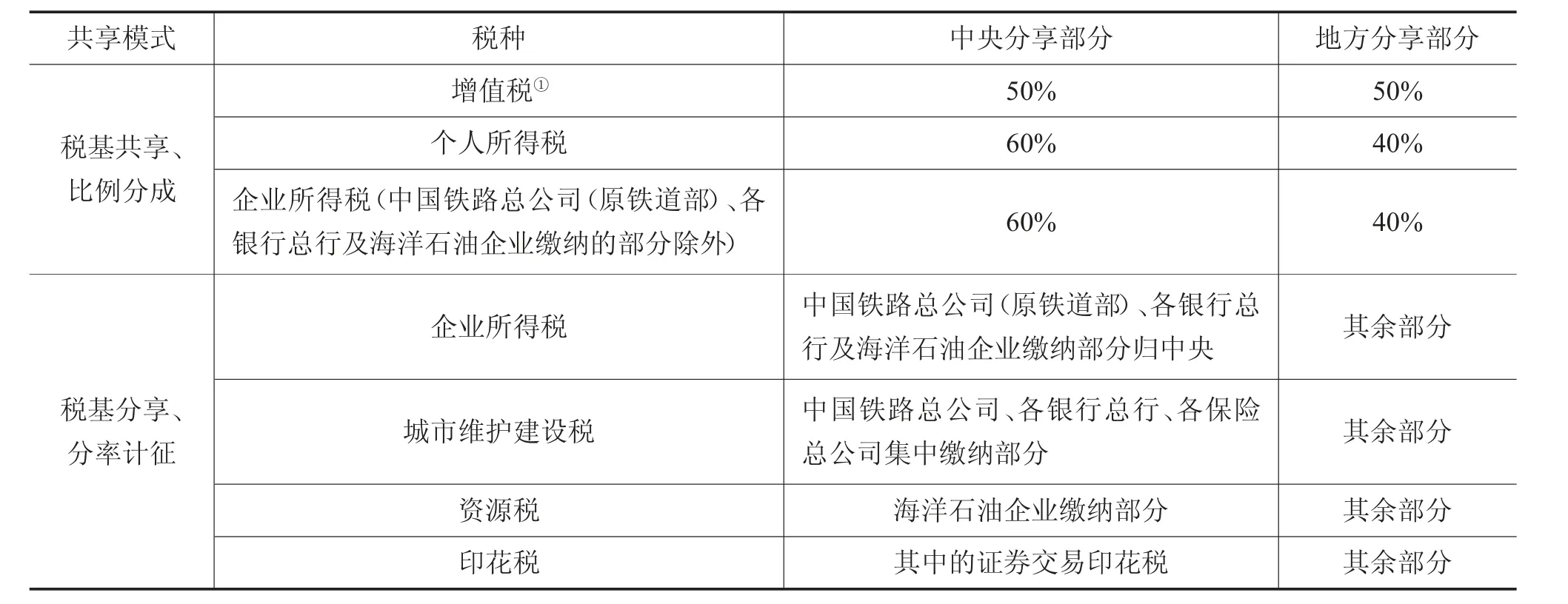

分税制改革以来,共享税在税种选择、税基变动、比例调整等方面不断优化,不可否认共享税对于调整我国政府间关系、保证央地支出需要等方面发挥着积极的作用。目前,我国共有18 个税种,其中共享税种包括增值税、个人所得税、企业所得税、城市维护建设税、资源税、印花税,具体包括税基共享、比例分成和税基分享、分率计征等模式(如表3 所示)。基于前述讨论,从我国现行共享税模式的税收分享度、收入贡献度和财力保障度分析我国共享税模式的效率情况。

表3 我国现行共享税模式

(一)共享税的税收分享度

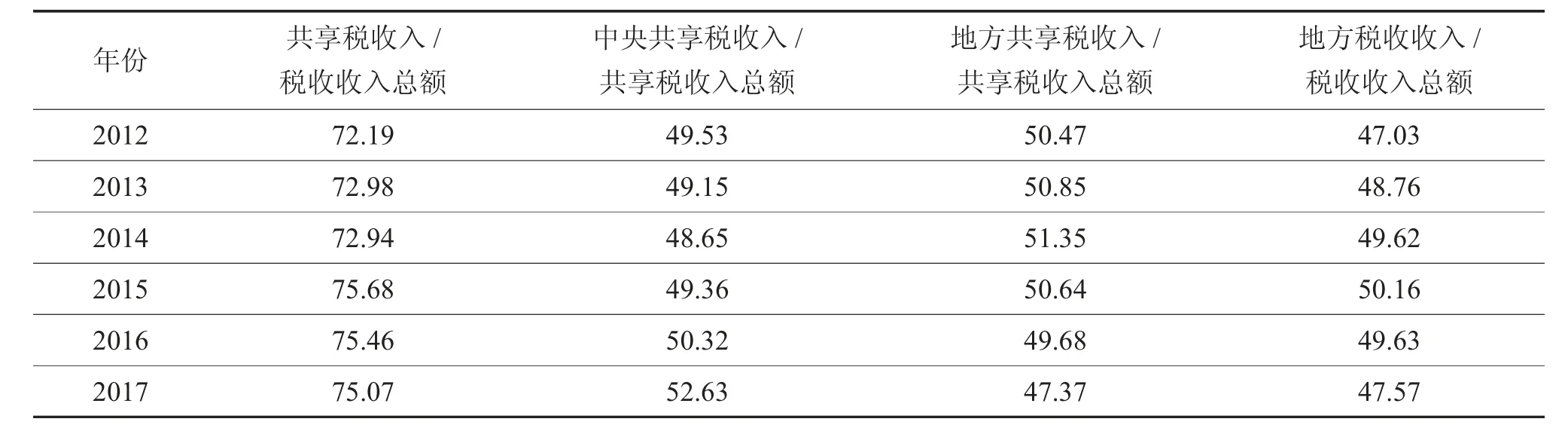

衡量我国共享税的税收分享度,采用的指标为中央、地方共享税收入分别占共享税收入总额的比重。目前,我国税收收入中的70%以上属于共享税,中央和地方在共享税收入分享中约各占50%左右(见表4)。其中,中央占比略高于地方占比,尤其是“营改增”以来,中央的共享税收入有所提高。目前我国的增值税、个人所得税为税基共享、比例分成模式,增值税为五五分成,企业所得税为六四分成,从分成比例上来看,中央税收收益较高。资源税和城建税为税基分享模式,中央和地方的税率相同,地方分权程度低于中央且地方按不同税率征收。企业所得税为税基共享、比例分成和税基分享的混合模式,地方的税收分享度不高。

表4 我国共享税收入划分 单位:%

(二)共享税的税收贡献度

研究不同共享税模式的税收贡献度,一是分析共享税收入对财政收入的贡献度,如中央和地方共享税收入占各自财政收入的比重;二是分析不同共享税税种对共享税收入的税收贡献度。如表5所示,中央共享税收入占中央财政收入的比重高于地方共享税收入占地方财政收入的比重,表明共享税收入对于中央财力的贡献度高于地方①本文所指中央财政收入、地方财政收入、中央共享税收入、地方共享税收入均为本级收入。。中央税收收入中共享税收入比重逐年增加,而地方税收收入中共享税收入也占到75%左右,可见中央和地方财政收入对共享税的依赖程度均较高。

表5 中央和地方共享税收入占各自财政、税收收入的比重 单位:%

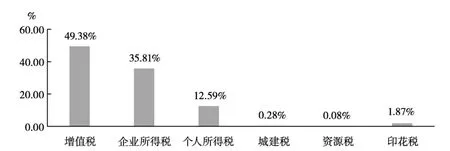

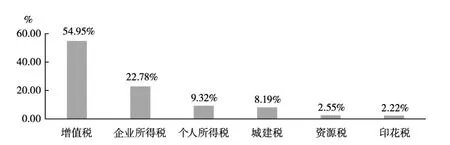

不同共享税种税收贡献度,用中央和地方的不同共享税种收入与各自共享税收入总额的占比来衡量。“营改增”之前,不同共享税种对中央共享税收入的贡献度中,增值税贡献度最大,2012-2016年其平均水平为49%,次之为企业所得税和个人所得税,其余共享税种的收入贡献度较小(表6、表7 所示)。“营改增”之后,增值税替代营业税,成为对地方共享税收入贡献度最高的共享税,高于其对中央共享税收入贡献度;企业所得税、个人所得税对中央共享税收入贡献度则高于地方,与国际上所得税由中央专享或分享比例倾向于中央的分享趋势相同(图1、图2 所示)。

表6 中央的共享税收入贡献度(分税种) 单位:%

表7 地方的共享税收入贡献度(分税种) 单位:%

图1 2017 年中央共享税收入的贡献度(分税种)

图2 2017 年地方共享税收入的贡献度(分税种)

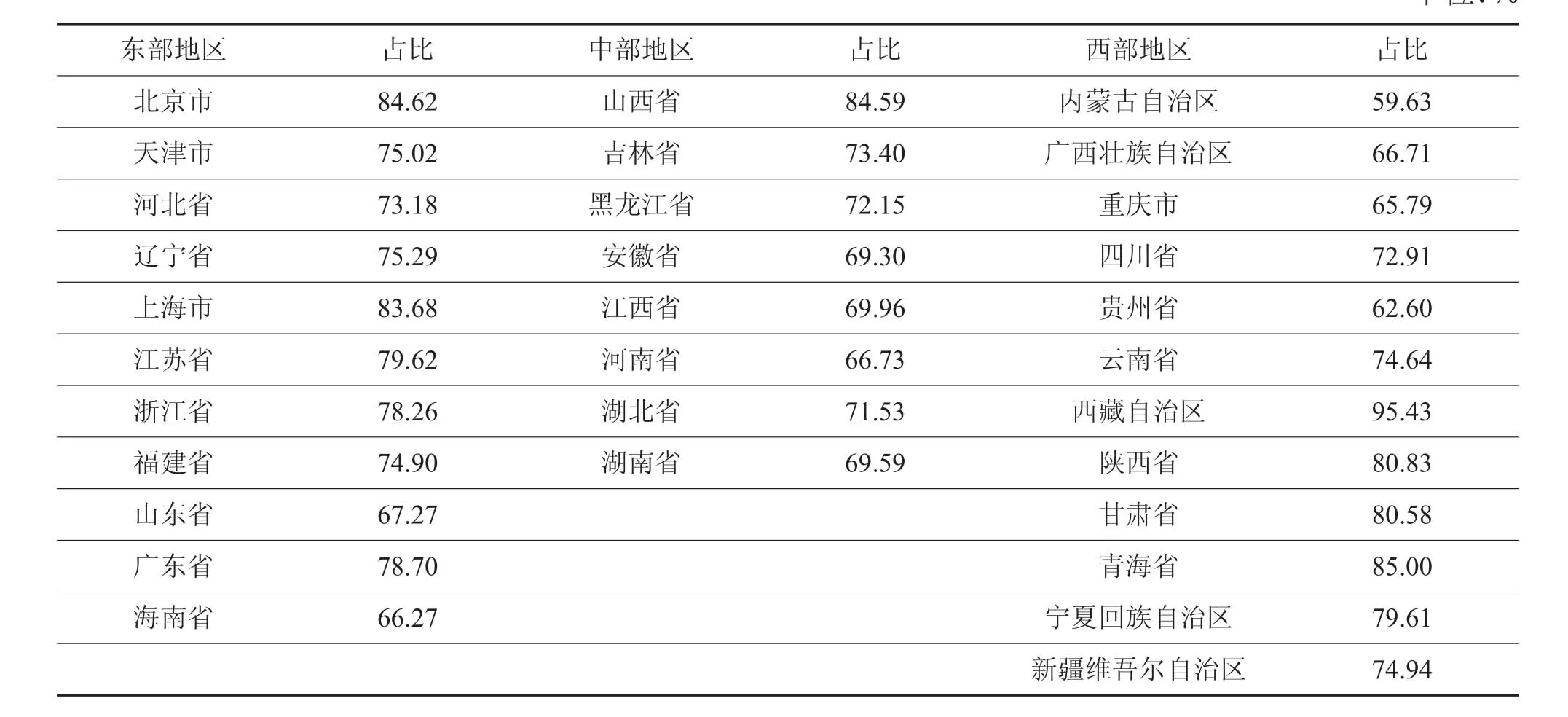

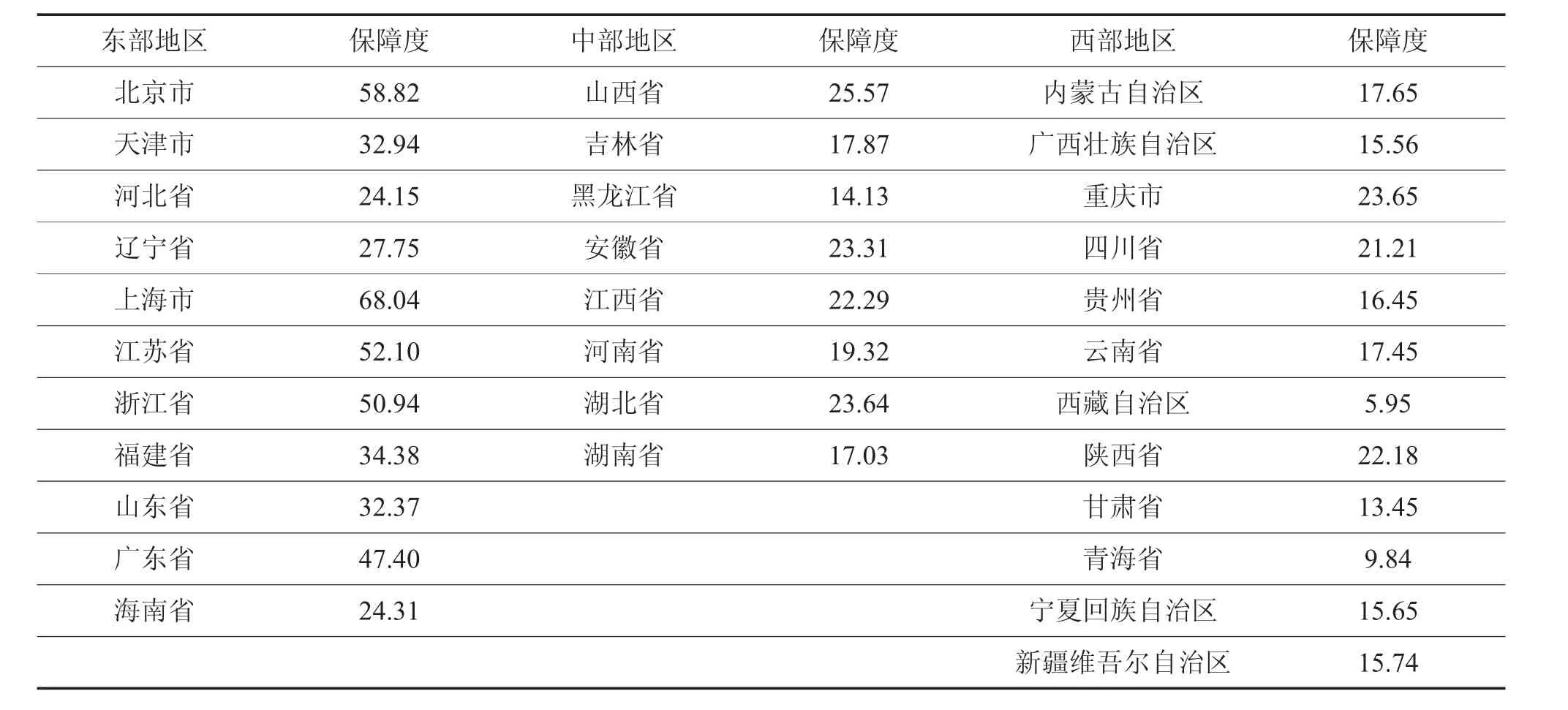

分析各地区共享税的税收贡献度,按照经济发展水平将我国各地区划分为东中西部①东部地区包括:北京市、天津市、河北省、辽宁省、上海市、江苏省、浙江省、福建省、山东省、广东省、海南省;中部地区包括:山西省、吉林省、黑龙江省、安徽省、江西省、河南省、湖北省、湖南省;西部地区包括:内蒙古自治区、广西壮族自治区、重庆市、四川省、贵州省、云南省、西藏自治区、陕西省、甘肃省、青海省、宁夏回族自治区、新疆维吾尔自治区。,将各省的增值税、企业所得税、个人所得税、城建税、资源税、印花税的收入加总记为其共享税收入。根据测算,如表8 所示,2016 年各地区共享税收入对于税收的贡献度较高,最低占比也在60%左右,最高的为西藏自治区,达到95.43%,这与西藏地区低税收的特殊性有关,从东中西部平均水平来看,并无明显差异。

表8 2016 年各地区共享税收入占其税收收入总额的比重 单位:%

(三)共享税的财力保障度

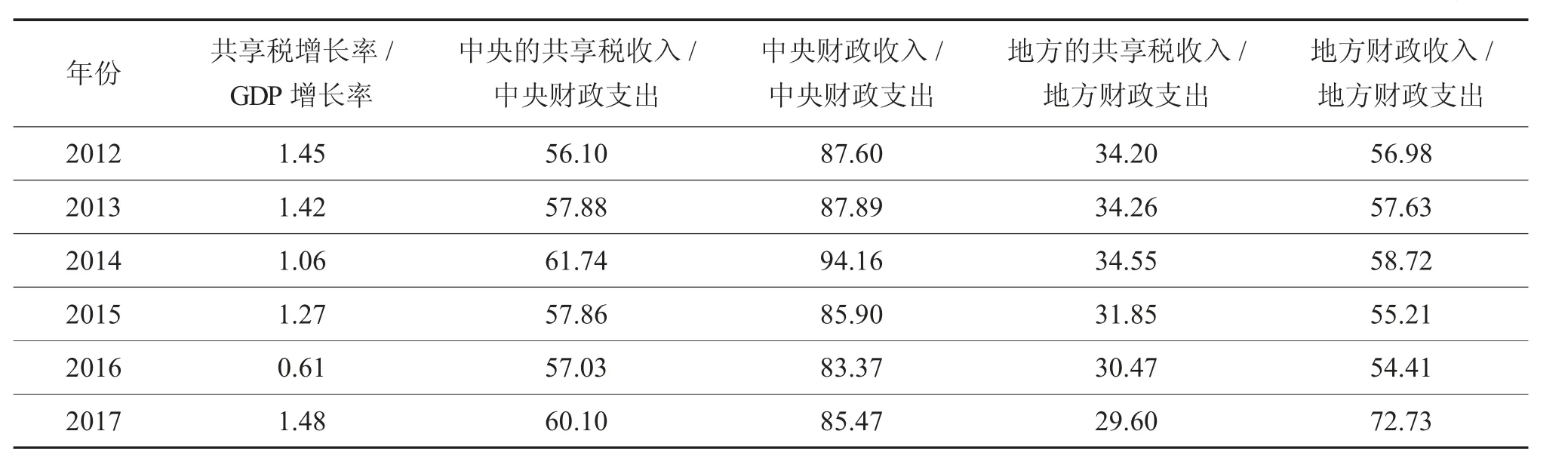

从2012-2017 年实际共享税增长率与GDP 增长率对比情况看,受“营改增”影响,只有2016 年共享税增长率低于GDP 增长率。从对中央财力保障来看,中央的共享税收入对其支出满足程度的平均水平约为58%,高于地方共享税对地方支出保障的平均水平32.5%,并且地方共享税收入与地方财政支出的比重逐年降低,但地方共享税收入在满足地方财力需要方面仍发挥重要作用。

具体看各地区共享税收入的财力保障度(地区共享税收入/地区财政支出),如表10 所示,东部地区共享税对财政支出的保障度明显高于中西部地区,共享税虽为地方收入的主体来源,但不同地区的共享税和其经济发展水平直接相关。一般来说,经济发展水平越高,共享税收入越高,其财力保障度也越高。

表9 中央与地方共享税的财力保障度 单位:%

表10 2016 年各地区共享税收入的财力保障度 单位:%

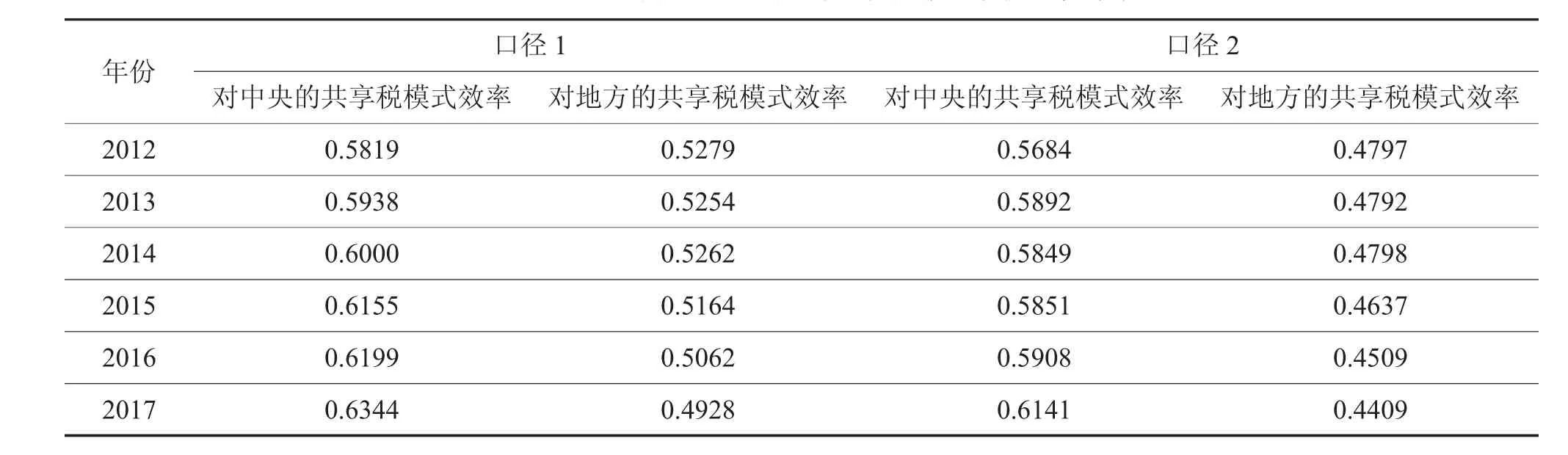

(四)共享税模式的综合效率

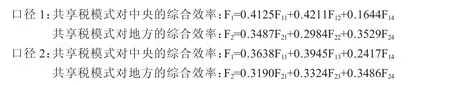

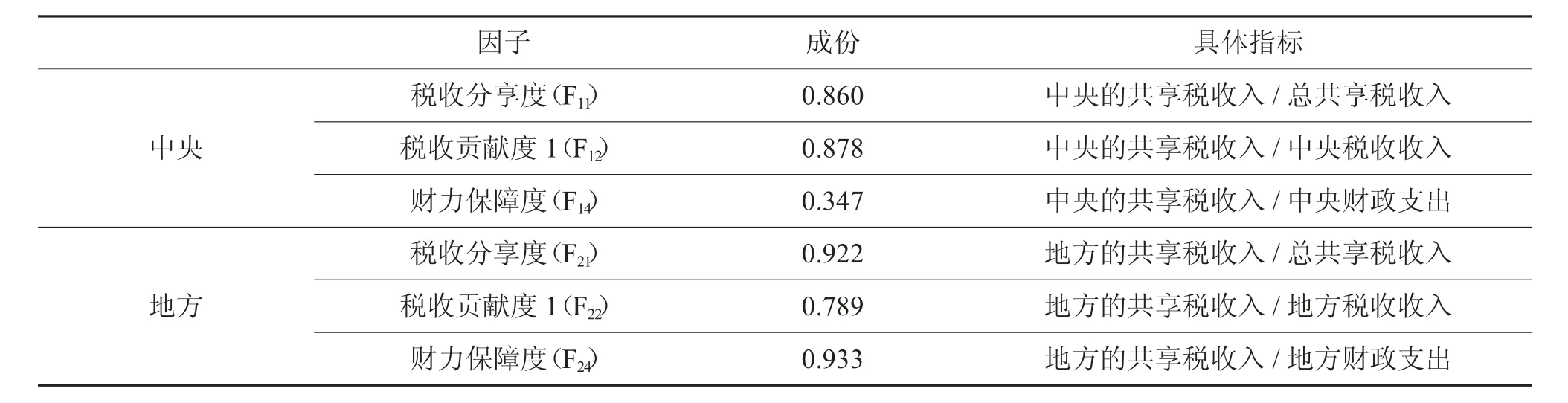

应用综合评价法中的因子分析法,分别基于中央和地方,将共享税的税收分享度、税收贡献度(包括对税收收入的贡献度和对财政收入的贡献度)以及财力保障度三个指标作为因子,可以对共享税的综合效率进行评价,并确定每个因子对综合效率的影响程度,其中税收贡献度分为共享税对税收收入的贡献度和对财政收入的贡献度两种口径。具体在SPSS 中进行降维因子分析,根据所得的成份矩阵(数据见表11、12),对每个因子的成份进行加权平均,得出各因子在共享税效率中的权重。

根据文中已计算的中央和地方的税收分享度、税收贡献度和财力保障度数据,得到最后对中央和地方的共享税综合效率。

表11 共享税模式综合效率的因子及成份(1)

表12 共享税模式综合效率的因子及成份(2)

表13 我国中央和地方的共享税模式综合效率值

根据结果可知,2012-2017 年,对中央的共享税模式综合效率逐渐提高,与之相反,对地方的共享税模式综合效率却逐渐降低,可见现行的共享税模式改革对地方来说,整体效率水平是逐年下降的。

在不同效率因子对综合效率的影响方面,对于中央来说,不论是口径1 还是口径2,税收贡献度均对共享税模式效率的影响力度最大,税收分享度次之,而财力保障度则最小。对于地方来说,共享税在财力保障方面效用最高。通过共享税模式的效率考察,表明我国现阶段共享税模式对中央的收入贡献较大,对地方支出保障较高。

五、结论与对策建议

(一)结论

从税收分享度角度来看,我国的税收立法权集中于中央,中央与地方对共享税的占比各50%左右;从税收贡献度来看,我国中央和地方的财力对共享税的依赖程度均较高;从财力保障度来看,共享税对地方财政支出的保障程度更高。从共享税模式的综合效率来看,随着“营改增”的实施,中央的共享税综合效率值逐年上升,而地方的共享税综合效率值呈逐年下降趋势,而共享税的效率取决于共享税模式的选择。

(二)对策建议

由于我国共享税收入是各级政府税收收入的主要来源,基于经济稳定性、政策持续性及收入格局不变的要求,在保持现有中央与地方收入分配格局大体稳定的前提下,继续以税基共享、比例分成模式为主,保持现有共享税主体税种收入规模的大体稳定。循序渐进地推进不同税收的共享模式改革,适当给予地方一定的税收自主权,以激励地方政府税收努力,保证地方收入弹性,实现中央的统一管理与地方的因地制宜相结合。

1.调整共享税种选择。理论与实践表明,有大型税基的税种如增值税、企业所得税、个人所得税等,适合作为共享税;具有调节作用的税种如资源税、消费税等也适合作为共享税。考虑我国目前的实际情况,一是将消费税由中央税改为税基分享模式的共享税。在具体税基划分中,可将实木地板、首饰珠宝、化妆品等小税目调整为地方收入,烟、酒、成品油、车辆类税目等较大体量收入仍归中央,因为若将烟、酒等消费税主要收入划归地方,容易导致地方鼓励消费此类劣效商品,形成消费扭曲,并加剧地区间财政收入的不平衡。二是资源税由税基分享模式转变为税基共享、比例分成模式。随着资源与生态环境对经济发展的重要作用,通过税收调节实现自然资源的合理有效利用,需要在中央层面上考虑到国内各项资源的平衡和影响,因此建议资源税采取税基共享、比例分成模式,并且地方有较高分成比例。

2.适度推进税基共享、分率计征模式。随着我国国地税机构的合并以及税收征管水平的提高,可在时机成熟时,推进税基共享、分率计征模式。税基共享、分率计征模式并非对所有税种均适用,依据美、日等国的经验,所得税适宜税基共享、分率计征模式,地方在中央设定税率原则的基础上可以有一定的税率选择权。

3.推进财政层级的扁平化改革,因地制宜探索省以下共享税模式。以日本和德国为例,二者都实行三级财政,作为同一级财政,日本的市、町、村和德国的市、县的财政规模大小不同。我国目前实行的是省、市、县、乡四级地方财政层级,2014 年新预算法颁布明确了乡镇财政的法律地位,因此需要通过推动省直管县、乡财县管等财政层级改革,因地制宜地探索省以下共享税模式。

4.完善税制促进税收公平分配。加强增值税税制改革,实现增值税在地区间分配方式由“生产地原则”向“消费地原则”转变,解决税源和税收的背离问题,促进地区间税收共享的公平。

5.确定地方税主体税种,健全地方税收体系。加快房地产税立法,适时开征房地产税、遗产税等财产税作为地方主体税种。同时考虑在中央统一的税收政策下,适当给予地方一定的税收自主权,允许开征具有地方特色的地方税,实现共享税与地方税的有机结合,健全地方税收体系。