权益法下长期股权投资的递延所得税核算

■/ 蔡旺清 蔡 旺 蔡 成

2006年新颁布的《企业会计准则》中明确规定,企业应于资产负债表日比较资产、负债的账面价值和计税基础,若两者之间存在差异,则应确认递延所得税资产或递延所得税负债,同时记录相应的递延所得税费用。然而,《企业会计准则第18 号——所得税》对权益法下长期股权投资的递延所得税存在“法外开恩”的条款,这给企业合法、合规和合理避免确认递延所得税费用,留下了可供选择和遐想的空间。如何准确厘清和把握该事项的递延所得税核算,这是准则中的一个盲点,也是实务中的一大难点。本文拟通过实例对此展开深入探讨,以期为相关理论研究和实务操作提供参考。

一、基本分类及准则解读

(一)基本分类

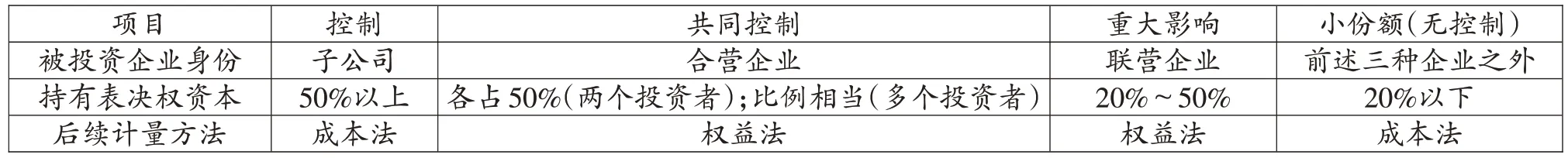

长期股权投资,是指投资单位通过投资取得被投资单位的股份,并且准备长期持有的股权投资。其基本特征是长期持有、利险并存、禁止出售和风险较大。根据投资企业与被投资企业之间所形成的权益性关系,通常分为控制、共同控制、重大影响和小份额(无控制)等四类(详见表1)。

(二)准则解读

1.递延所得税负债

《企业会计准则第18 号——所得税》(以下简称:新所得税准则)第十二条规定:企业对与子公司、合营企业及联营企业投资相关的应纳税暂时性差异,应当确认相应的递延所得税负债。但是,如果同时满足下列两个条件的,则应该将其排除在外:一是投资企业能够控制暂时性差异转回的时间;二是该暂时性差异在可预见的未来很可能不会再转回。

为什么必须将同时符合上述两个条件的特例加以剔除呢?这主要是因为资本具有逐利特性,任何一家投资企业都想获得更多价值,它们往往会综合考虑各种因素,以决定应纳税暂时性差异是否转回。若不打算转回,则不予以转回。因此,如果投资企业选择不转回,那么自然不影响未来期间的所得税,当然也就不会构成企业的现时义务,故无需再确认相应的递延所得税负债。

表1 长期股权投资的基本分类及属性

2.递延所得税资产

新所得税准则第十四条规定:企业对与子公司、合营企业及联营企业投资相关的可抵扣暂时性差异,如果同时满足下列条件的,则应当确认相应的递延所得税资产:一是暂时性差异在可预见的未来很可能会转回;二是未来很可能获得用来抵扣可抵扣暂时性差异的应纳税所得额。

为什么必须同时满足上述两个条件才可以确认递延所得税资产呢?这主要是因为,作为一个正常发展的企业来说,其持有长期股权投资的目的,无非是为了持续获得更大的收益。而选择对外转让长期股权投资,在一般情况下是不予以考虑的,因为投资企业并不想只做短、平、快的操作,而是企盼能与被投资企业有更长久和深度的合作,所以条件一在实务中通常是不具备的,只有条件二才是所有可抵扣暂时性差异确认为递延所得税资产的关键要素。

二、案例分析

为了探究新准则颁布后权益法下长期股权投资的递延所得税核算,本文区分同一会计期间和非同一会计期间两种情形予以分析。

(一)同一会计期间

例1,2017 年1 月1 日,大唐实业股份有限公司(以下简称:大唐公司)购入D 公司股票1 600 000股,实际支付购买价款2 500 000 元(包括交易税费),占D公司普通股股份的20%。大唐公司在取得该股份后,派人参与了D公司的生产经营决策,因而能够对D 公司施加重大影响,该公司遂决定采用权益法核算。2017 年1 月1 日,D 公司各项可辨认资产、负债的公允价值与其账面价值相同,大唐公司与D 公司的会计年度,以及所采用的会计政策均相同,并且双方未发生任何内部交易。2017年D公司实现净利润1 500 000 元。大唐公司所得税税率为25%。假定不考虑其他因素的影响。

根据上述资料,假定在实务中,存在以下两种情形:情形一,2017 年12 月31 日,大唐公司准备在2018 年将所持有的长期股权投资对外转让;情形二,2017年12月31日,大唐公司不准备在2018年将所持有的长期股权投资对外转让。

1.2017年大唐公司的有关账务处理(单位:元,下同)

(1)2017年1月1日,大唐公司对D 公司投资时,确认取得的长期股权投资成本。

借:长期股权投资——D公司(成本)2 500 000

贷:银行存款 2 500 000

(2)2017年12月31日,大唐公司在D 公司报告实现净利润时,确认投资收益。

借:长期股权投资——D公司(损益调整)(1 500 000×20%)300 000

贷:投资收益 300 000

2.2017年度大唐公司的递延所得税处理

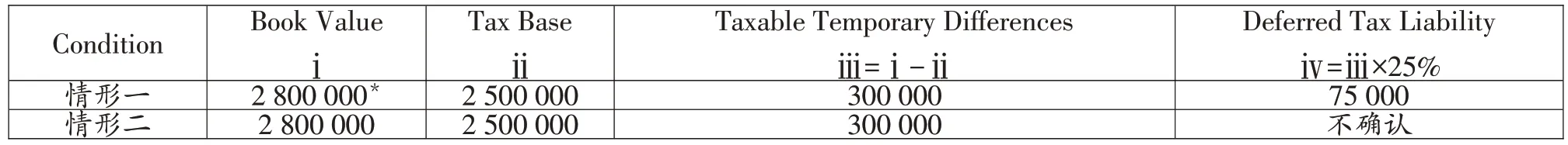

2017年12月31日,大唐公司分别在两种情形下的长期股权投资递延所得税计算(详见表2)。

(1)情形一:2017 年12 月31 日,大唐公司准备于2018年将所持有的长期股权投资对外转让。

假设大唐公司出于对D公司所处行业未来发展前景的担忧,遂准备在2018年对外转让其所持有的D公司股权。很明显,这已不符合新所得税准则第十二条中“该暂时性差异在可预见的未来很可能不会转回”这一条件,故应根据应纳税暂时性差异300 000元,确认相应的递延所得税负债75 000元(详见表2)。

借:所得税费用——递延所得税费用 75 000

表2 大唐公司2017年12月31日长期股权投资递延所得税的计算 (单位:元)

贷:递延所得税负债 75 000

(2)情形二:2017 年12 月31 日,大唐公司不准备在2018年将所持有的长期股权投资对外转让。

假设大唐公司对D公司现有的经营状况非常满意,不准备在2018年对外转让其所持有的D公司长期股权投资,所以只有将来当D公司分配现金股利时才予以考虑转回。同时,根据《企业所得税法》的规定,企业取得的现金股利属于免税收入(所得税税率为0),故不应确认该暂时性差异对所得税的影响。

(二)不同会计期间

例1 是从同一会计期间进行分析的,但在实务中,这只是一种理想状态而已,往往需要考虑几个连续的会计期间。

例2,2017 年1 月1 日,大唐公司购入D 公司股票1 600 000股,实际支付购买价款2 500 000元(包括交易税费),占D公司普通股股份的20%。大唐公司在取得该股份后,派人参与了D 公司的生产经营决策,因而能够对D公司施加重大影响,该公司遂决定采用权益法核算。2017年1月1日,D公司可辨认净资产公允价值为12 500 000元。2017年D公司实现净利润1 500 000元,2017年12月31日,大唐公司准备将所持有的股权在可预见的未来两年内(2018年、2019 年)对外转让。大唐公司所得税税率为25%。假如不考虑其他因素的影响。

根据上述资料,假定在实务中,存在以下两种情形:情形一,2018 年3 月15 日,D 公司分配现金股利600 000 元,年度内发生净亏损800 000 元;情形二,2018 年,D 公司不但没有分配现金股利,而且年度内还发生净亏损1 600 000元。另外,大唐公司预计2019年利润总额至少为500 000元。

1.2017年大唐公司的有关账务处理

(1)2017 年1 月1 日,大唐公司对D 公司投资时,确认取得的长期股权投资成本。

由于大唐公司持有D公司长期股权投资的初始投资成本为2 500 000元,恰好等于投资时应享有D公司可辨认净资产公允价值的份额(12 500 000×20%=2 500 000元)。因此,无需调整长期股权投资的初始投资成本。

借:长期股权投资——D公司(成本)2 500 000

贷:银行存款 2 500 000

(2)2017 年12 月31 日,大唐公司在D 公司报告实现的净利润时,确认投资收益。

借:长期股权投资——D公司(损益调整)(1 500 000×20%)300 000

贷:投资收益 300 000

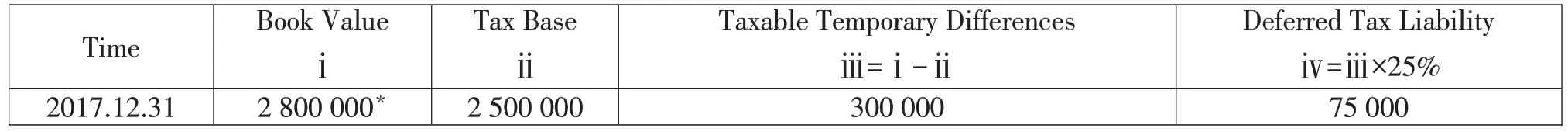

(3)2017年度大唐公司的递延所得税处理。

2017年12月31日,大唐公司准备将所持有的D公司股权,在可预见的未来两年内(2018 年、2019年)对外转让,所以根据该应纳税暂时性差异对所得税的影响,应确认递延所得税负债75 000元。具体计算过程详见表3。

借:所得税费用——递延所得税费用 75 000

贷:递延所得税负债 75 000

2.情形一财税处理

(1)2018 年3 月15 日,D 公司分配现金股利600 000元,确认应收股利。

借:应收股利 120 000(600 000×20%)

贷:长期股权投资——D公司(损益调整)120 000

(2)2018年度,D公司发生净亏损800 000元,确认投资损失。

借:投资收益 (800 000×20%)160 000

贷:长期股权投资——D 公司(损益调整)160 000

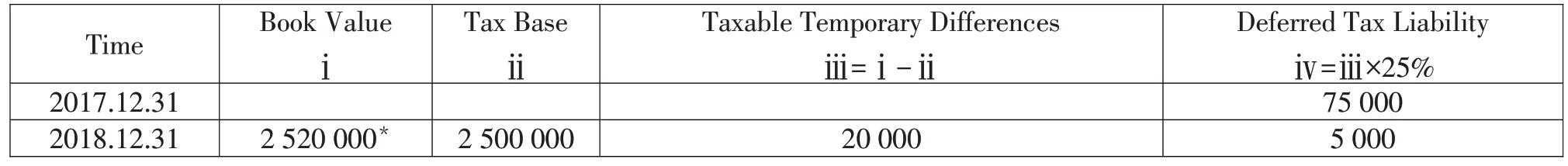

(3)2018年度大唐公司的递延所得税处理。

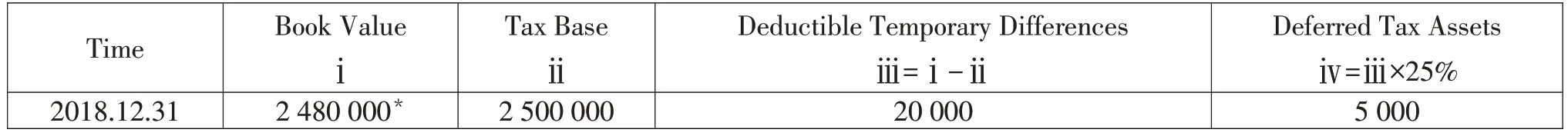

2018年度,大唐公司长期股权投资递延所得税的计算(表4)。由表4可看出,本期递延所得税负债余额为5 000元,小于期初余额75 000元,故可得:

借:递延所得税负债(75 000-5 000)70 000

贷:所得税费用——递延所得税费用70 000

表3 大唐公司2017年12月31日长期股权投资递延所得税的计算 (单位:元)

表4 大唐公司2018年12月31日长期股权投资递延所得税的计算 (单位:元)

表5 大唐公司2018年12月31日长期股权投资递延所得税的计算 (单位:元)

3.情形二财税处理

(1)由于D 公司2018 年没有分配现金股利,但年度内发生净亏损1 600 000 元,故必须确认投资损失。

借:投资收益(1 600 000×20%)320 000

贷:长期股权投资——D公司(损益调整)320 000

(2)2018年度大唐公司的递延所得税处理。

2018年度,大唐公司长期股权投资递延所得税的计算,详见表5。由于大唐公司准备将其所持有的D公司的股权全部对外出售,且预计2019年公司的利润总额为500 000 元,故应确认递延所得税资产5 000 元。同时,大唐公司还应转回原已确认的递延所得税负债75 000元。

借:递延所得税负债 75 000

递延所得税资产 5 000

贷:所得税费用——递延所得税费用80 000

三、结语

通过上述准则解读和案例分析可得出,新所得税准则第十二条和第十四条规定中所附的两个条件在实务中确实是较难理解和不易把握的。因此,在新准则下,基于“权益法”的长期股权投资,其应纳税暂时性差异或可抵扣暂时性差异,是否应确认递延所得税负债或递延所得税资产,归根到底还是要抓住该笔交易或事项的经济实质,坚决抛弃简单化、程式化和机械化的处理方法。