陕西农村微型金融发展与农民增收效应研究

■/ 唐嘉珮

微型金融是为了帮扶贫困和低收入人口以及微型企业而存在,是一种属于普惠金融体系的服务体系,包括小额信贷、储蓄、汇款和小额保险等。由于储蓄、担保并不能对农民收入起到很大作用,故文中主要研究小额信贷和保险对农民收入的影响。依照国际通行标准,小额信贷额度是其所生活地区人均GDP的五倍左右,按照目前我国人均GDP来计算,那么我国小额信贷规模就应该在10万元以内。一般来讲,这种金融体系向农民、低收入、低保户、小微企业发放小额贷款、提供小额保险,期望通过这种途径增加他们的收入,预防家庭经济风险,摆脱贫困。小额信贷的出现源于减轻贫困的社会使命,其目标人群是最脆弱的客户群体,如妇女、微型企业家、商人、劳动者和大量的小企业主。

微型金融在我国的发展有将近40年的历史,经历了3个阶段。早在80年代初期,曾有国外的私人金融机构在我国部分省市从事小额信贷业务。在世纪之交,国家认识到了微型金融的重要性,政府主导的国有资本开始进入微型金融机构。从2005年开始至今,我国政府主导的小额信贷业务逐年加强,为此,国有及商业银行专门设立了针对农村金融或微型金融的部门。有部分股份制银行成立了村镇银行。2013年后国家将共筑小康社会,农村扶贫作为重点工程来抓。为在2020年全社会进入小康社会,国有金融机构对农村小微金融参与度迅速提高。在国家的大力扶持下我国贫困人口迅速减少。

本文通过对陕西省农村3个县的5个自然村的微型金融中小额信贷和小额保险发展进行调研,分析探讨微型金融在帮助陕西农村低收入贫困人口增加收入方面的影响。问卷主要涉及受访者的一般情况、性别、年龄,2013 年-2018 年间是否参与贷款、保险等微型金融及其具体情况、以及受访者家中主要农业生产情况等问题。

一、调研对象

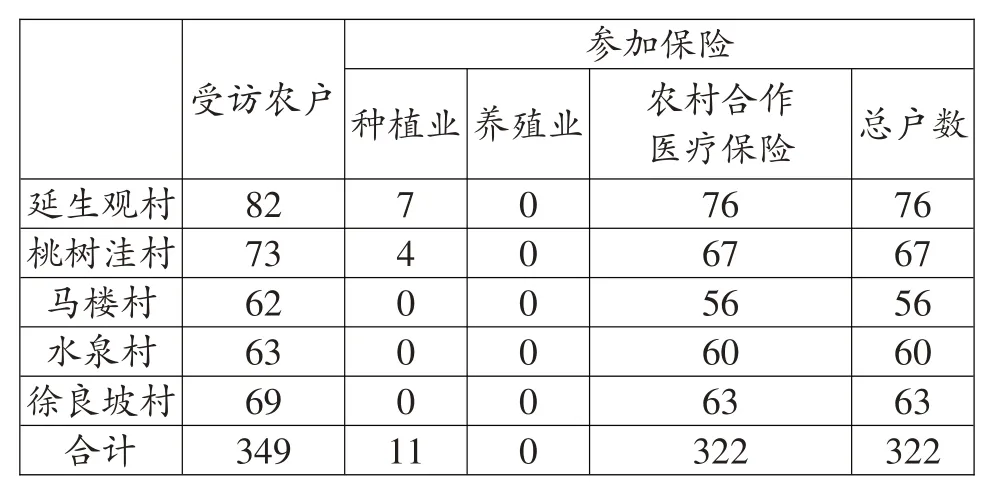

走访了陕西省蓝田县、子长县、周至县三个县的5个自然村,分别是蓝田县普化镇马楼村、焦岱镇水泉村、曳湖镇徐良坡村,周至县楼观镇延生观村,子长县桃树洼村。并对这5个自然村的村民做问卷调查,共发放问卷486 份,有效问卷349 份,有效回收率71%。

二、调研结果与分析

(一)农户小额贷款使用情况

蓝田县普化镇马楼村、焦岱镇水泉村、曳湖镇徐良坡村三个村的调研结果:

共回收问卷194 份,其中6 年内使用过小额贷款的户数为62 户;贷款用途:从事种植32 户,其中最多为种植白皮松。从事养殖19户,其中最多为养鸡,办农家乐1 户,孩子上大学助学贷款10 户。各种保险中参保率最高的是农村医疗保险,其次是参加种植保险,没有参加养殖家禽和家畜的保险。

周至县楼观镇延生观村调研结果:共回收问卷82 份,其中5 年内使用过小额贷款的户数为22 户;贷款用途:从事种植12 户,其中最多为种植猕猴桃。从事养殖6 户,其中最多为养鸡,办农家乐1户,孩子上大学助学贷款3 户。各种保险中参保率最高的是农村医疗保险,其次是参加种植保险,第三位是家禽保险。

子长县桃树洼村调研结果:共回收问卷73 份,其中5年内使用过小额贷款的户数为21户;贷款用途:从事种植9户,其中最多为种植马铃薯。从事养殖8户,其中最多为养羊,孩子上大学助学贷款4户。

在种植规模上没有超过5亩地。养殖规模上养鸡最多150 只鸡,养羊最多31 只。养猪最多18 只。2018年元月后因国家对家庭散养猪政策限制,再没有农户因养殖生猪贷款。受访农户小额贷款使用情况如表1所示。

5 个自然村2013 年-2018 年各年的参加贷款从事养殖、种植业的农户分布情况如表2。

表1 受访农户小额贷款使用情况

表2 受访农户参加贷款从事养殖、种植业情况

从以上数据可以看到,2013 年-2018 年5 个村子贷款后从事养殖、种植业的农户,户数有起伏,调查发现贷款户出现起伏的原因如下:①在2013 年、2014年当时农村有较多的贫困人口,大家希望通过小额贷款发展经济,增加收入。当时贷款人数相对较多。②随着贫困人口的减少,加之当时贷款机构较多,贷款利率虽逐年降低,但仍然较高,导致2015年贷款户数减少。在2016年以后,随着村民对利用小额贷款致富意识的增强,加之党中央发出小康社会建设目标。国家扶贫力度加大,国家商业银行参与了针对扶贫的小额贷款服务,利率不断下降。农户对小额贷款的意愿又有增强。在2017年、2018年贷款的农户中,有一些并不属于贫困户,只是希望利用贷款加快改善生活条件。2017年、2018年贷款户数又有增加。2018 年贷款户数减少与国家加强生猪饲养要求有关。

(二)农户参加保险情况

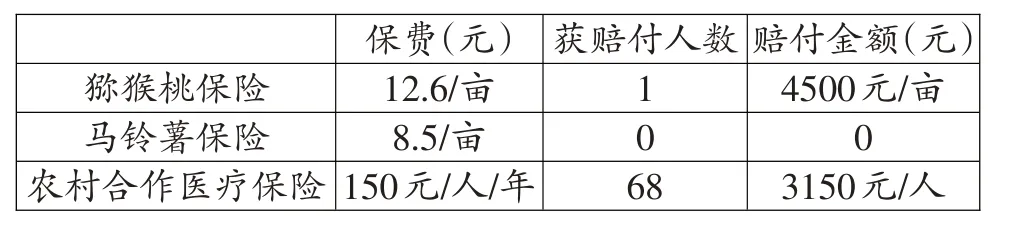

马楼村、水泉村、徐良坡村参加过各种保险的农户数181户。延生观村参加过各种保险的农户数76 户。桃树洼村参加过各种保险的农户数68 户。各种保险中参保率最高的是农村医疗保险,因家畜、家禽保险对规模有要求,所有小额贷款从事养殖类的农户均未达到贷款要求的规模。种植类保险对种植白皮松不提供保险。对种植猕猴桃、马铃薯的农户提供保险,受访农户参加保险情况如表3所示。

表3 受访农户参加保险情况

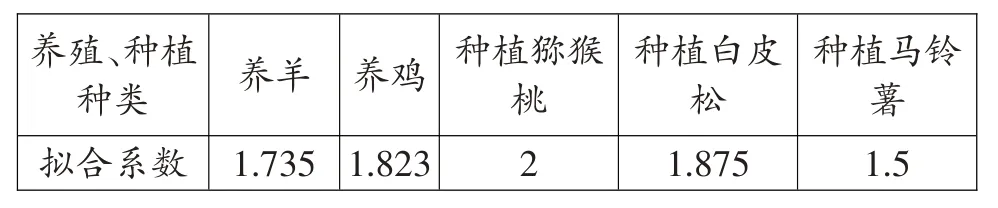

(三)各种贷款收益率分析

通过调查研究,发现在所有贷款投资方向中,羊、鸡、白皮松、猕猴桃、马铃薯的养殖、种植户数占贷款所有户数的比重最大,故选取此五种投资进行分析。将不同养殖、种植农户的贷款与收入进行线性拟合,绘制散点图并得到拟合系数如表4所示。

表4 贷款对各种养殖、种植收入的影响

拟合系数表示同等贷款规模所带来的收益,拟合系数越高,同等贷款规模所带来的收益越高。从中可以看出,贷款种植猕猴桃得到的收益最好,白皮松次之,马铃薯最低。

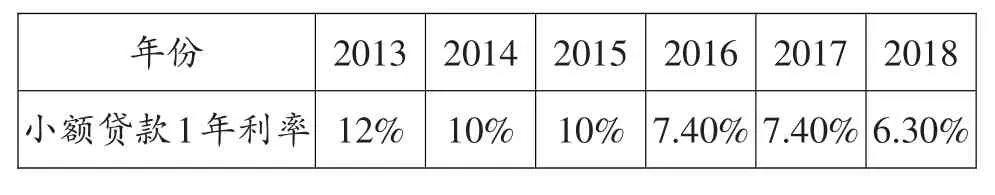

表5 2013年-2018年小额贷款1年利率

从表5 可以看出2013 年-2018 年调查采样的5个自然村中,村民获得的小额贷款利率逐年下降,减轻了贷款农户的还款负担,这也是虽然各年贷款户数增加不多,但贷款金额不断增加的原因之一。

(四)2013-2018年保险赔付情况(见表6)

表6 样本保险赔付情况

从2013 年到2018 年5 个自然村共有68 名村民因病住院得到农村合作医疗保险赔付。1户村民得到了种植保险,有效地化解了经济困境。

三、结论与建议

(一)结论

在2003年前后,小微金融初到农村,由于许多非政府信贷机构的参与,国有金融机构参与农村微小金融程度低。农民只能从非政府信贷机构贷款,这些贷款利率高,甚至有些年利率高达18%以上。而农户很难从国有金融机构贷到利率较低的小额贷款,给继续小额贷款的贫困户带来了很大的还贷负担。而2013年后国家号召全体人民共筑小康社会,将农村扶贫作为重点工程来抓,国有金融机构更多的参与到农村微型金融中,使农民切实体会到了国有金融机构正规化的小额贷款的好处,农民从国有金融机构得到了较低利率的贷款。从以上调查看到农户的贷款年利率从2013年的12%,降到了2018年的6.3%,大大的减少了农户贷款的还款压力,更好的控制风险,另一方面也使贷款规模不断扩大。

通过对陕西5 个自然村2013 年至2018 年小额贷款资金使用情况发现,随着农户金融意识的提高和国有金融机构参与小微贷款,使贷款利率成下降趋势。农户使用小额信贷意愿增强,贷款规模逐年增加,这样为农户带来了更多的收益,同时也加快了农户增收、脱贫的进程。同时在比较了5 个自然村从事最多的种植、养殖业后发现,周至县延生观村村民贷款所种植的猕猴桃,可以在使用相同数目的贷款时,为农户带来最大的收益。

调查发现农户对保险意识也不断提高。农村合作医疗参保率达到92.2%。从保险赔付情况我们可以看到合作医疗保险对于保障农民生命健康方面起到了较大作用,有效地减轻了农户因家庭人员生病而带来的经济负担。

调查还发现在畜禽保险上设置了较高的门槛,对于使用小额贷款发展畜禽养殖的农户没有起到保护作用。小额贷款审批担保手续较为复杂,且审批通过率不高。在今后的保险产品设计上,应该尽量降低保险门槛,为普通农户提供较好的保险产品。同时优化小额贷款担保审批流程,提高农民借贷意愿。

(二)建议

随着对微型金融认识的提高,小额贷款的使用已经不仅仅针对贫困户,在未来我国农村小额贷款用途也可多样化发展,除农业外,也可投资于工商业、应急专用等多方面。陕西省现对农户提供小额信贷、小额保险,但是目前普及率较低,被调查农户对此不甚了解,购买意愿低。政府金融部门应借互联网的东风,通过多种渠道,深入到基层村庄,大力宣传小额信贷、保险。让广大农民认识到小额贷和款保险对农民自身的积极作用,提高农民对微型金融的认可度,使农民有意愿使用微型金融产品,让这种行之有效的金融产品覆盖更多农村家庭,更好地保障农民生活。

随着使用微型金融人群的变化,随着农村网络时代的到来,也对国有金融机构提出了更高的要求,要求国有金融部门发挥国有经济的优势,使微型金融产品与互联网融合,使农村家庭体会到更全面、更快捷、更安全的金融服务,提高微型金融便捷性,为农村居民增加收入,提高人们的幸福指数做出更大的贡献。