企业集团资金集中管理理论运用及效果研究

■/ 严利东

随着全球经济一体化程度的提高,我国市场的开放程度也越来越高,相应的我国企业集团面对的市场环境也变得越来越复杂。想要在当前的市场竞争中立于不败之地,企业集团必须做好资金管理工作,因为资金是集团发展的“血液”,只有充足鲜活的血液才能维持集团这个生命体的正常运作。

一、资金集中管理

A 企业是一家大型的国有企业,2012 年5 月改制为集团企业。集团的主营业务为国有资产经营管理、国有资本运作、城市基础设施项目投资、建设、经营和管理,年营业收入和投资收益接近540亿元;集团现有子公司56家,同时还有20多个临时工程指挥中心与办事处;业务范围已经扩展到全国多个省市。

(一)组建资金结算中心,设定明确的资金管理职能

在还没有改制之前,A企业就组建了内部专门的财务银行;改制之后,企业将财务业务进行了适当的调整,于2013年组建了资金结算中心。资金结算中心作为A企业的资金集中管理机构,主要职能包括:

1.统一管理企业的资金,制定相应的管理制度与规范,贯彻落实好A企业的资金管理工作,持续改善面对的高存款高贷款问题,提升闲置资金的使用效率,从而为集团各项业务的开展提供足够的资金支持。

2.集中管理企业的所有金融资源,制定相应的管理制度与规范,保证集团能够维持与发展规模、战略目标相符合的金融资源储备,从而为集团各项业务的开展提供足够的金融支持。

3.建设统一的资金收付与结算平台,并规范数据的上载与处理要求,为不同岗位的系统操作人员提供不同的权限,从而既保证系统数据的完整性与全面性,又保证系统数据的安全性,进而提升资金的集中管理程度。

4.统一管理各下设公司的银行账户,所有下设公司想要开设银行账户,必须提交开户申请,得到审批之后才能办理开户手续;所有私自开设的账户,一经发现必须马上销户,同时追究相关人员的责任。

5.制定整体的资金分配与划拨办法,并贯彻该办法的落实;一旦发现执行过程中的问题,及时找出问题的原因,并对管理办法进行相应的调整。

6.制定完善的信用评价制度,并定期评价不同授信对象的信用情况,以此为基础调整其授信额度。

7.制定整体的融资以及筹资预算,并结合运营实际调整各类借款的结构。

(二)资金集中管理基本内容

1.银行账户管理。A企业要求所有下设公司以及临时工程指挥中心必须向资金结算中心提出开户申请,得到审批之后才能够办理银行开户手续,这样就能够保证资金管理系统中包括企业所有的银行账户,从而实现对资金的集中管理。

2.存量资金管理。A企业为各银行账户设定了资金最高留存限额,如果账户中的资金总额超过了这个限额,超额的部分就会自动转入资金结算中心。调研发现,A 企业一般会将资金留存最高限额定在150 万元,账户资金总额超出150 万元的部分会自动转入资金结算中心设立的专户中,由其对这部分资金进行集中管理。

3.资金调拨管理。虽然资金是由结算中心统一管理的,但其归属并不变,下设公司以及临时工程指挥中心可以自由取用在结算中心的资金;不过,资金所属机构如果取用资金当天没有全部将其支付出去,那么超过最高留存限额的部分还是会自动转入结算中心设立的专户中。

4.贷款管理。A企业各下设公司可以向资金结算中心申请贷款,结算中心审核批准之后,将资金划拨到其内部系统账户之中;下设公司需要使用资金的时候,再将其转入银行账户,从而既保证资金的安全,也保证结算中心能够实时了解贷款公司的资金使用情况。

5.综合授信管理。为了提升授信管理效率,A企业取消了各下设公司的独立授信资格,而企业整体向银行申请授信,再由资金结算中心按照各下设公司的授信申请,对其进行分别授信,这样能够实现对授信的集中管理,提升集团对各下设公司的授信监管力度。

6.资金核算管理。资金结算中心对各下设公司以及临时项目指挥中心的存款以及贷款实施的是双线管理,也就是对存款进行单独的核算,对贷款也进行单独的核算,利息则按照银行的挂牌价计算。

7.报表管理。资金结算中心会定期整合所有的资金管理数据,并编制财务报表;有时,也会根据A企业的管理要求提供相应的专项资金数据报表,从而为集团管理者制定决策提供有力的数据支持,同时提升他们对集团资金真实运作情况的掌握程度。

(三)资金集中管理的实施步骤

1.组建资金结算次级中心。为了提升二级子公司对下设公司的资金集中管理程度,A 企业要求其组建资金结算次级中心,该中心的作用就和集团资金结算中心对集团的资金管理作用一样。通过这样的方式,A 企业成功将部分集团资金结算中心的工作量转移到了次级结算中心,不但降低了集团结算中心的工作量,还提升了各二级子分公司内部的资金管理效率。

2.构建银企直连的资金集中管理模式。2015年A 企业开发了资金管理系统,并要求集团所有下设公司与临时工程指挥中心都使用该系统;同时,把他们的所有账户都添加到系统中进行统一管理。作为重要的资金调拨操作平台,资金管理系统成功实现了对各下设公司以及临时工程指挥中心的资金集中管理,提升了集团资金的使用效率,为集团运营与发展奠定了坚实的资金基础。

3.建立“资金池”。2015 年A 企业与主要的合作银行签订了资金调拨管理合作框架协议,建立了集团的“资金池”。在得到相应授权审批的情况下,集团将各下设公司的银行账户作为二级账户,统一由资金结算中心来管理,实施“零余额"管理模式。

二、资金集中管理工作的成效

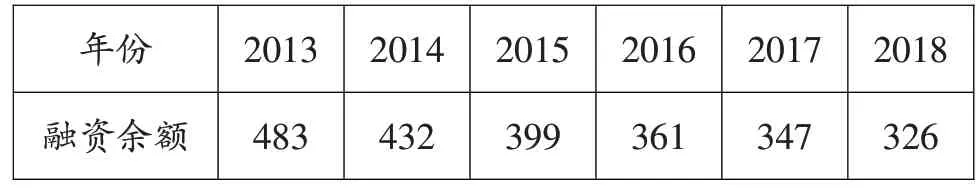

(一)成功降低银行贷款

实施了资金集中管理之后,A 企业通过集中集团内部的零散资金,逐步降低了集团的贷款余额,尽管仍然按照原定的发展规划投资了近100亿元的建设项目,但是A 企业还是在5 年内将银行贷款降低了157 亿元。财务报表显示,截至2018 年12 月A 企业的银行借款余额为326 亿元,从而成功解决了上面提到的高存款高贷款的资金管理问题。

表1 2013-2018年融资余额统计表(单位:亿元)

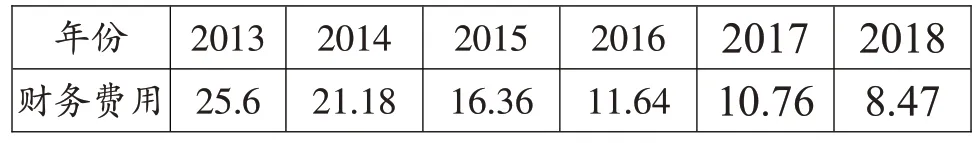

(二)大幅降低了财务费用

笔者分析A 企业的财务报表发现,2013 年A 企业的财务费用为28.6亿元,而2018年则已经降低至了8.47 亿元,意味着通过资金集中管理A 企业节约了大量的财务费用,具体数据见下表:

表2 2013-2018年财务费用统计表(单位:亿元)

(三)清理零散银行账户

调研显示,截至2014 年12 月31 日A 企业共有银行账户838个;实施资金集中管理以后,在集团的要求下各下设公司以及临时工程指挥中心都对银行账户进行了清理,并将资金基本户添加到了资金管理信息系统中,实现了与银行系统的有效对接。单独2015 年这一年,A 企业就销掉了183 个银行账户,大大提升了资金的集中管理程度。

(四)纳入“资金池”中的银行账目数量逐年增多

2015年A 企业与主要的合作银行签订了资金调拨管理合作框架协议,建立了集团的“资金池”。2015年当年集团的“资金池”就成功加入了87个银行账户,将集团的资金集中程度提升了17%;截至2018年底,“资金池“中的银行账户已经达到了384个。

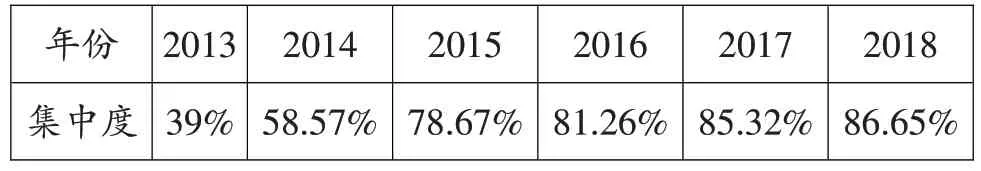

(五)逐步提升了资金集中度

资金结算中心成立以来,A 企业的资金集中度逐年提升,具体数据见下表:

表3 2013-2018年资金集中度统计表

(六)显著提升了银行汇票业务的总金额

资金结算中心统一办理各下设公司以及临时工程指挥中心的汇票业务,并允许他们通过票据贴现等方式向集团贴现,这样能够有效降低资金使用成本,从而提升各下设公司及临时工程指挥中心开展汇票业务的积极性。

(七)提升了授信的总额度

A 企业对授信进行了综合管理之后,显著提升了集团的授信总额度,因为以前都是由各下设公司作为授信的申请主体,谈判能力比较有限;而现在是以集团作为授信的申请主体,拥有较大的谈判主动权,授信总额度自然有了显著的提升。调研显示,A企业2013年的授信总额度为525亿元,而2018年授信总额度已经提升至了734亿元。

综上所述,A 企业基于资金集中管理理论对集团内部的资金管理模式进行了深度改造,不但提升了集团资金的集中管理程度,还大大提升了集团资金的使用效率,为集团运营创造了更加坚实的资金基础。

其实,对于集团企业来说,资金集中管理是一项非常复杂的工作,实施的过程涉及到集团的方方面面,因此,不可能一蹴而就。集团必须立足于自身的运营实际,认真论证进行资金集中管理应该采取的具体模式,并制定完善的资金集中管理规划,逐步落实各项管理工作,从而实现对集团资金的集中管理,进而推动集团运营目标的顺利实现。