全球奶业大国奶业发展现状及与我国乳制品贸易合作潜力分析

文/王礞礞 祝文琪 王 晶 彭 华

(中国农业科学院农业信息研究所)

奶业资源不平衡是全球奶业发展面临的问题之一,全球化发展是未来奶业的趋势所向,2013年,习近平总书记提出“一带一路”伟大倡议,在谋求自身发展的同时,为其他国家发展也贡献了顺应历史潮流的中国智慧[1]。倡议提出后,我国与其他国家的奶业合作得到进一步加强,尤其是奶业前五强国家——新西兰、澳大利亚、美国、荷兰、德国,资本的输出输入和企业的走进走出进一步活跃。

1 全球奶业前五强国家的资源优势

新西兰、澳大利亚、美国、荷兰和德国分属不同的南北半球,但在气候条件、自然资源和畜牧业发展上均具各自不同且得天独厚的优势。

1.1 新西兰是全球人均饲养奶牛头数最多的国家

新西兰属于温带海洋性气候,四季温差不大,雨量充沛,生态环境良好,草地资源丰富,面积1400万公顷,占国土面积的51.80%。全国有牧场54 239 家,占地面积900多万公顷。新西兰从事农牧业生产的人口120 万人,占农业人口的80.00%。新西兰统计局数据显示,2017年奶牛存栏653 万头,人均饲养奶牛54.41 头,是世界人均饲养奶牛最多的国家。在牧场的养殖方式方面,存栏100~349 头的牧场在新西兰仍然处于主导地位,占所有牧场数量的50.00%,但较大规模牧场比重(存栏400 头以上)比10年前明显增加。由于国际市场需求的拉动,新西兰不断提高奶牛存栏和单产水平,以提高本国的牛奶产量。2017年6月至2018年5月,实现牛奶产量2090.20 万吨,奶牛单产4 151.00 千克。

新西兰依赖广阔的草地资源和适宜的自然条件,采用露天放牧的饲养方式,极大地降低了牧场的饲养成本。新西兰统计局数据显示,2017年6月至2018年5月,新西兰每千克乳固体成本为4.60 美元(折合成人民币,生鲜乳为2.50 元/千克),在国际上处于较低水平,远低于我国3.40 元/千克的生产成本。同时,新西兰具有完善的社会化服务体系,鼓励动物福利法的实施,执行严苛的生物安全管理,使奶牛的平均使用胎次延长到5~6 胎,进一步降低了生鲜乳的生产成本。

1.2 澳大利亚是畜牧业发达国家

澳大利亚横跨地球温热两带,雨量充沛,气候湿润,畜牧业发达。农业用地37 272 万公顷,牧业用地34 076.00 万公顷,占到农业用地的91.00%。根据澳大利亚统计局数据,2017年6月至2018年5月,奶牛存栏156 万头,年产牛奶920.90 万吨,奶业产值4.30 百万欧元。1980—2018年,澳大利亚奶牛及牧场数量不断减少,平均饲养规模不断扩大,单产水平大幅提高。2018年,牧场数量5 699家,平均饲养规模274 头,单产水平为6 019.00 千克。

澳大利亚为了防控动物疫病,建立了较为完备的动物标识和疫病追溯体系,2005年7月1日,全面强制使用牛电子耳标,纳入国家牲畜标识系统管理,并终身跟踪,实现了动物疫病的可追溯[2]。

1.3 美 国 是 全 球 农 业 发 达国家

美国位于北美洲中部,气候多样,以温带大陆性气候为主,是全球农业最发达的国家;耕地面积1.87 多亿公顷,占国土面积的20.00%以上,是世界上耕地面积最大的国家。天然草原面积2.49 多亿公顷,占国土面积的26.50%。美国畜牧业资源丰富,畜牧业产值占农业总产值的50.00%左右,畜产品绝对数量大,人均占有量高。美国奶牛生产优势区域主要集中在东北部和西部,以家庭牧场为主,奶牛养殖规模正在逐渐变大,2017年500头以上牧场数量为3 464 家,占全国牧场数量5.46 万家的6.34%,存栏占全国存栏939.40 万头的66.00%,成为美国生鲜乳产量的主要贡献者。随着奶牛集约化和规模化的导向发展以及科学管理和饲养,生鲜乳总产量和单产一直呈上升趋势,并且保持了较快的增长势头,2018年,美国生鲜乳产量达9 864.50 万吨,单产水平10.00 吨。

1.4 荷兰是全球第二大农产品出口国

荷兰位于欧洲西北部,属于海洋性温带阔叶林气候,非常适合牧草生长。农业在荷兰国民经济中占有重要地位,与欧盟其他国家相比,农业占有较大份额,约为国内生产总值(GDP)的1.60%。荷兰约有58.00%的土地用于农业用地,而其中牧草和玉米种植面积114.00万公顷,占农业用地的63.00%。在农业构成中,畜牧业占52.60%,是农业中最重要的部分。荷兰畜牧业以优质、高产、高效闻名于世界,有“牧场之国”的美誉。荷兰的奶牛养殖以家庭牧场为主,2000—2017年,呈现出牧场数量不断减少,养殖规模不断扩大,奶牛数量波动上升,单产不断提升的态势。2017年,荷兰牧场数量1.81 万家,100 头以上规模的牧场6 660 家,占比36.90%。奶牛存栏169.40 万头,单产水平8 561.00 千克,年产牛奶1 450.00 万吨。

1.5 德国是欧盟畜牧业生产大国

德国地处欧洲的心脏地带,属于西欧海洋性与东欧性气候间的过渡性气候,气候湿润,年平均气温6~8 ℃,年平均降雨量500~1 000毫升。德国北部发展牧草产业,适宜发展畜牧业。2018年,德国农业生产总值为600 亿美元,占国内生产总值(GDP)的1.50%,畜牧业生产总值为305.80 亿美元,占农业生产总值的51.00%。

德国畜牧业生产发达,是德国大多数家庭农场的重要收入来源。畜产品产量居欧盟首位,占欧盟畜牧业总产值的19.20%。根据2016年6月至2017年5月的德国乳制品统计年报显示,德国奶牛养殖业呈现出牧场数量不断减少、饲养规模不断扩大,奶牛单产不断提高的态势。2018年,德国奶牛存栏488万头,100 头以上规模奶牛场占15.00%。单产水平9.00 吨,年产牛奶3 250 万吨。

2 全球奶业前五强国家的乳品加工业现状

新西兰、澳大利亚、美国、荷兰和德国不但具有发达的奶牛养殖业,同时也具有先进的乳品加工业和较大的跨国乳品企业。

2.1 三大乳品企业主导新西兰乳业市场

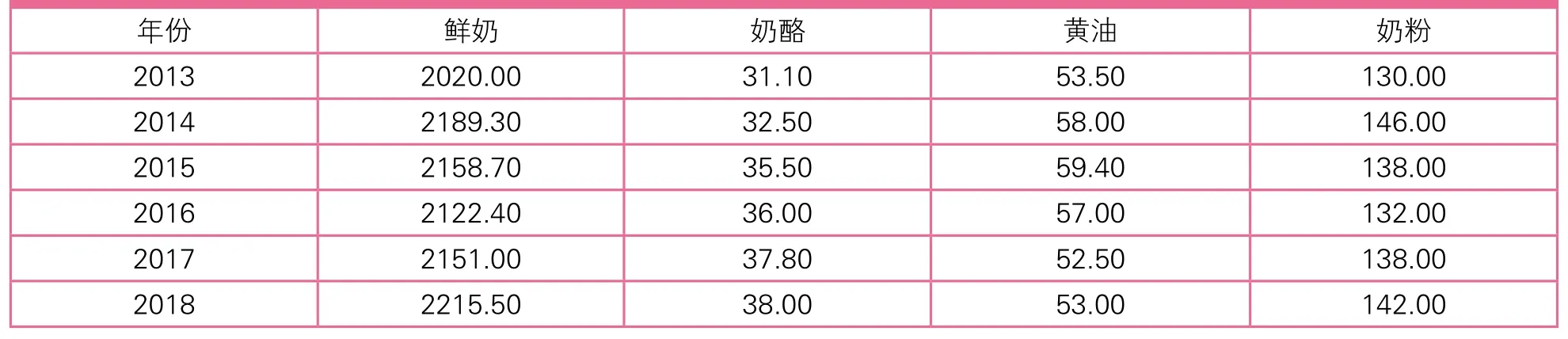

新西兰乳制品加工市场由合作企业和大投资商两种形式的乳制品加工企业构成。合作企业主要有恒天然集团(Fonterra)、威士兰乳业公司(Westland)和塔图阿乳品公司(Tatua),占了全国96.00%的生鲜乳收购量。牧场主在合作企业中不但提供生鲜乳,也占有企业的股份。其中恒天然是新西兰最大的乳制品加工企业,也是世界最大的乳制品出口商,拥有10 500 个牧场,向全球客户提供包括奶粉、油脂、蛋白和干酪等十几种产品,出口到150 多个国家和地区,占世界乳制品贸易量的30.00%。2013—2018年的新西兰主要乳制品生产情况详见表1。

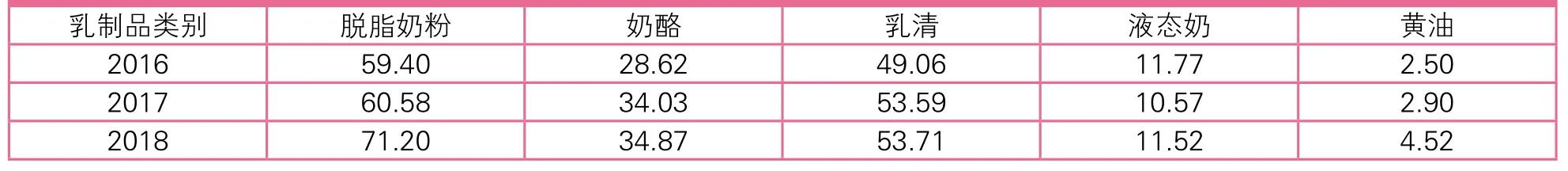

表1 2013—2018年新西兰主要乳制品生产情况 单位:万吨

表2 2012年6月到2018年5月澳大利亚主要乳制品生产情况

表3 2013—2018年美国主要乳制品生产情况 单位:万吨

2.2 上市跨国公司主导澳大利亚的乳制品加工业

澳大利亚的乳品企业主要为本土企业和上市跨国公司。上市跨国公司处于主导地位,主要包括新西兰恒天然、日本麒麟公司、法国兰特黎斯等,拥有鲜奶、酸奶、黄油、干酪、奶粉和乳清等完整的产物组合,并会根据市场需求和产品盈利能力自主决定生产品种及数量。2012年6月到2018年5月,澳大利亚主要乳制品生产情况详见表2。

2.3 美国 6 家乳品企业位列全球二十大乳品生产商

美国乳品企业集中在美国东北部和西部,行业集中度较高。美国农业部数据显示,美国本土分布着300多家乳品企业,其中美国奶农公司是美国最大的奶农合作社,旗下拥有8 500 家牧场。迪恩公司是美国最大的乳品企业,乳品加工厂和分公司遍布美国38 个州,拥有50 多个乳制品品牌。美国奶农公司和迪恩公司分别以120.00 亿元和115.00 亿元销售额位居全球十大乳品公司。除此之外,美国还有四家比较大的乳品企业,分别是加利福尼亚公司、格兰比亚集团、安格普和施雷柏食品。这六家乳品企业均位列全球二十大乳品生产商。据国际奶业经济学会(IFCN)统计,2018年6 家乳品企业收奶量6 360.00 万吨,占全球生鲜乳产量的7.60%。2013—2018年,美国主要乳制品生产情况详见表3。

2.4 荷兰具备鼎盛的乳品加工业

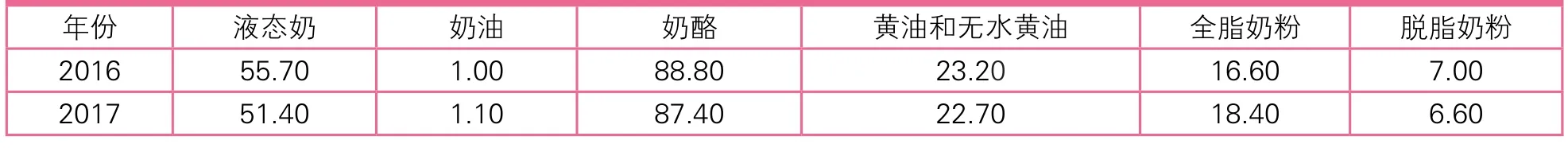

截至2017年底,荷兰有25 家乳品加工和销售企业,53 家乳品加工厂。主要乳品企业包括Royal FrieslandCampina,Vreugdenhil Dairy Foods,DOC Kaas,Royal A-ware,Bel Leerdammer。2017年,荷兰乳品企业,乳制品加工总产值为7.70 亿欧元,共加工生鲜乳141.40 万吨,用于生产奶酪、黄油、全脂乳粉等产品,其中生产奶酪87.40 万吨。2016—2017年荷兰主要乳制品生产情况详见表4。

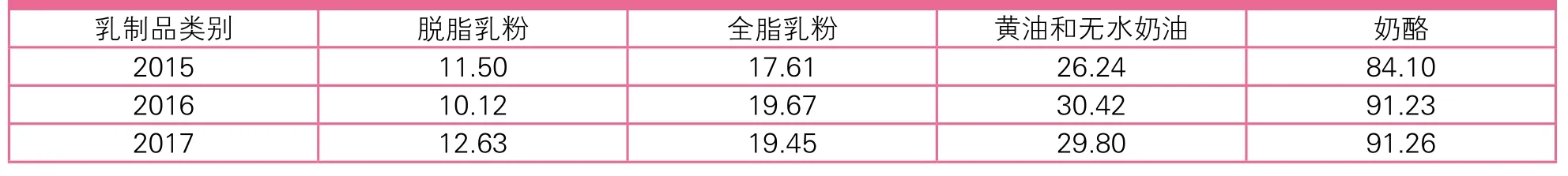

表4 2016—2017年荷兰主要乳制品生产情况 单位:万吨

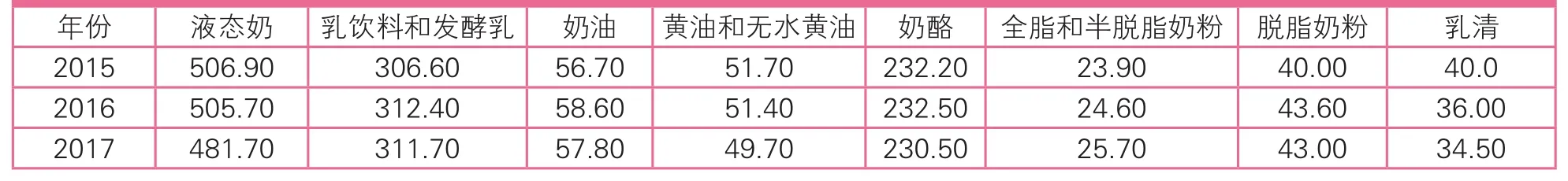

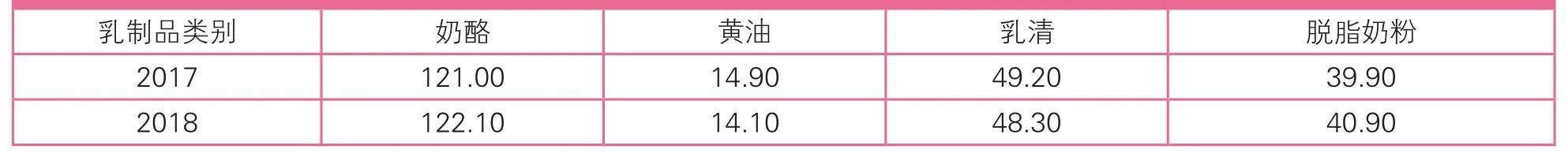

表5 2015—2017年德国主要乳制品生产情况 单位:万吨

2.5 德国乳清和奶酪产量明显增长

2016年,德国有乳品企业152 家,比较具有规模和知名度的是DMK Deutsches Milchkontor,Theo Müller,Arla Food、SachsenMilch等,其中DMK Deutsches Milchkontor是德国最大的乳品企业,每年收购约780.00 万吨生鲜乳,拥有约7 700 名员工和7 500 名奶农。

德国乳制品主要为奶酪、黄油、奶粉、奶油和鲜奶等。根据德国乳制品统计年报,1990—2017年,除乳清和奶酪产量有较明显的增长外,其他乳制品的产量变化不大。在各类乳制品中,鲜奶和奶酪年产量占到了德国乳制品的70.00%,液态奶产量基本维持在500.00 万吨左右,脱脂奶粉产量接近40.00 万吨,详见表5。

3 全球奶业前五强国家的乳制品出口情况

新西兰、澳大利亚、美国、荷兰和德国在维持本国乳制品消费的同时,也大量出口乳制品,惠及全球。

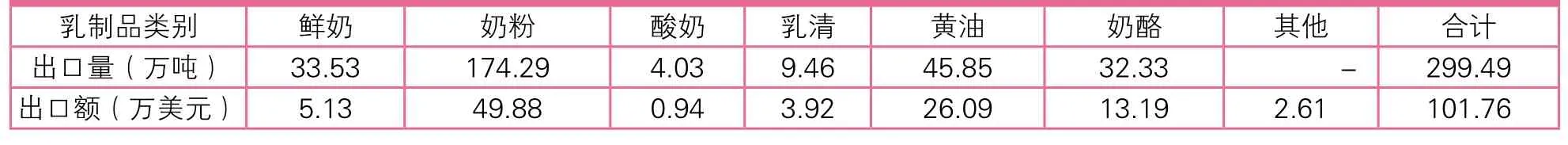

3.1 新西兰是全球重要的乳制品出口国,以奶粉、黄油和奶酪为主

根据新西兰奶业统计网站的新闻和联合国商品贸易统计数据库,新西兰生产的牛乳制品,其国内只能消费5.00%,其余的95.00%用于出口,创造了全球贸易30.00%以上的份额。新西兰是全球最大的奶粉和黄油出口国。根据联合国商品贸易统计数据库数据显示,2018年,新西兰乳制品出口量为299.49 万吨,其中奶粉出口量174.29 万吨,占乳制品出口量的58.20%;黄油出口量45.85 万吨,接近世界总出口量的50.00%,是排名第二的爱尔兰的两倍多,是排名第三的英国的七倍多。同时,新西兰也是全球第二大奶酪出口国,2018年出口量32.33 万吨,仅次于丹麦38.76 万吨。2018年新西兰主要乳制品出口情况详见表6。新西兰乳制品出口至全球152个国家和地区,属于典型的出口型奶业。新西兰乳制品出口最多的5 个国家分别是中国(30.01%)、澳大利亚(5.53%)、阿拉伯(3.94%)、马来西亚(3.85%)和日本(3.82%)。

3.2 澳大利亚乳制品贸易额占全球6.00%,主要市场集中在亚洲地区

澳大利亚乳制品产量远高于其国内的消费需求,长期以来,30.00%~60.00%的生鲜乳经加工后用于出口。奶粉、奶酪、黄油是澳大利亚前三位的乳制品出口品种,其中奶粉出口占其乳制品出口量的90.00%以上,详见表7。2017/18年度,澳大利亚乳制品出口额达3 021.00 澳元,占全球乳制品贸易额的6.00%,出口地区主要集中在亚洲,出口额占比接近85.00%;出口额前五大市场为大中国地区(包括中国大陆、香港和澳门,35.00%)、日本(16.00%)、印度尼西亚(5.00%)、新加坡(5.00%)和马来西亚(5.00%);出口量前五大市场包括大中国地区(27.00%)、日本(13.00%)、新加坡(9.00%)、马来西亚(7.00%)和印度尼西亚(7.00%)。

表6 2018年新西兰主要乳制品出口情况

表7 2017/18年度澳大利亚主要乳制品出口情况

表8 2016—2018年美国主要乳制品出口情况 单位:万吨

3.3 美国在全球乳制品贸易中地位重要,是主要的干乳制品出口国

2016—2018年,美国乳制品的出口量逐渐增加,除液态奶有小幅下降外,其他乳制品均增加。脱脂奶粉和黄油增加幅度最大。2018年,美国乳制品出口量为98.80百万吨,占全球乳制品出口总量的33.40%,出口的脱脂奶粉、乳清、奶酪和液态奶量分别为71.20万吨、53.71 万吨、34.87 万吨和11.52 万吨,详见表8。美国的乳制品主要出口北美(加拿大)、南美(墨西哥)、东亚(中国、韩国、日本)等地区。

3.4 荷兰是乳制品净出口国家,出口贸易总额保持领先

2017年,荷兰乳制品出口贸易量占全球贸易总量的5.00%以上,排名世界第五,贸易额为79.00 亿欧元,出口量最多的主要是奶酪、黄油和无水奶油以及全脂乳粉,详见表9。荷兰乳制品主要出口地区有欧盟其他国家、中国(包括香港)、日本和阿尔及利亚。

3.5 乳制品是德国农业及食品经济对外贸易中最为重要的产品

2016年,德国乳制品出口额占整个德国出口额的1.00%,达到了84.30 亿欧元。2000—2016年,德国乳制品出口量总体呈增长趋势,占其国内乳制品产量的40.00%~50.00%,详见表10。奶酪、液态奶和乳清是德国三大出口乳制品。根据德国统计数据显示,2016年德国出口奶酪超过117.80 万吨。德国乳制品出口地区包括欧盟其他国家、中国、日本、美国、加拿大、韩国和瑞士等。

表9 2015—2017年荷兰主要乳制品出口情况 单位;万吨

表10 2016年德国主要乳制品出口情况 单位;万吨

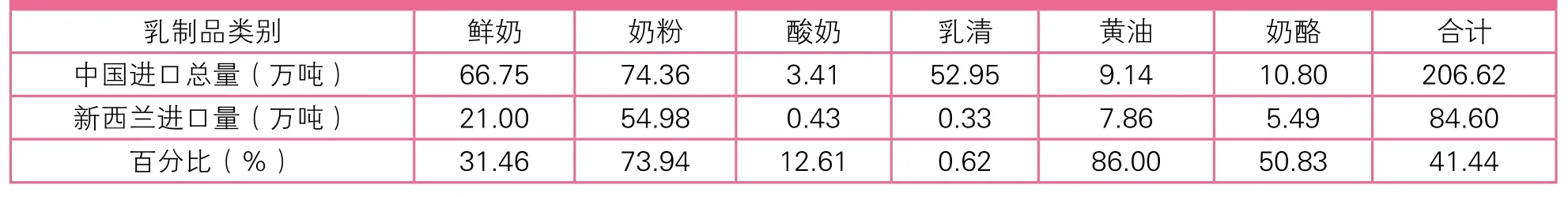

表11 2017年中国从新西兰进口乳制品情况

4 全球奶业前五强国家乳制品出口中国的情况

中国是乳制品进口大国,中国和新西兰、澳大利亚、美国、荷兰和德国进行了广泛的乳制品贸易合作。

4.1 新西兰是中国乳制品进口最大来源地

从新西兰进口的乳制品占中国乳制品进口总量的41.40%。2017年,中国从新西兰进口的乳制品总量84.60 万吨,占中国乳制品进口总量的40.9%,详见表11。中国是新西兰最大的奶粉出口国,2018年出口中国的奶粉64.00 万吨,占中国奶粉进口总量的73.90%。

4.2 中国是美国最大的乳制品出口市场

美国出口中国的乳制品总额为5.77 亿美元。中国是美国乳清产品主要的出口国,是美国脱脂奶粉的第四大海外市场,是美国奶酪的第六大出口国。美国是中国第二大乳制品进口来源国,详见表12。

4.3 荷兰、澳大利亚、德国是中国主要乳制品贸易合作伙伴

荷兰的乳制品除主要出口欧盟其他国家外,主要出口到中国(包括中国香港),占非欧盟国家的12.00%。中国从澳大利亚进口奶粉的数量仅次于新西兰。2017年,中国从澳大利亚进口乳制品17.30万吨,进口额5.06 亿美元。主要进口种类和数量分别为:鲜奶7.60 万吨、奶粉4.60 万吨、奶酪2.10 万吨、婴幼儿配方乳粉1.20 万吨。2018年,中国从德国进口乳制品26.38 万吨,占当年乳制品总进口量的12.10%。近10 年来,中国从德国进口的乳制品量与金额呈同步增长趋势,主要进口种类和数量分别为:鲜奶和奶油22.1 万吨、乳清1.6 万吨、奶酪2.3 万吨。

5 中国和全球奶业前五强国家的乳制品贸易合作潜力

5.1 新西兰、欧盟、美国和澳大利亚仍是未来主要的乳制品出口国

通过新西兰、澳大利亚、美国、荷兰和德国等奶牛养殖业和乳品加工业数据的研判,不难看出,在奶牛养殖业上,以上国家均经历了从数量型到质量型生产结构不断优化的奶牛养殖发展过程,主要表现在牧场数量减少,奶牛存栏减少,大规模牧场数量比例提高,单产水平提高等方面,实现了生鲜乳产量和质量的提高。在乳品加工业上,则形成了各自国家的乳制品规模生产以及大型跨国乳品企业,并打出了比较知名的品牌。而最为重要的是,这些国家的乳制品自给率均超100.00%,国内乳制品消费只占本国乳制品生产的50.00%左右,又由于受到国际需求的拉动,生产的乳制品将在未来持续大量出口国外。

根据经济合作与发展组织(OECD)和联合国粮食及农业组织(FAO)发布的《世界农业展望报告(2019—2028)》中的预测,到2028年,新西兰、欧盟、美国和澳大利亚(地区)奶酪、全脂奶粉、黄油、脱脂奶粉的出口量分别占全球的75.00%、78.00%、79.00%和81.00%。

表12 2017中国从美国进口主要乳制品情况

5.2 中国将继续成为全球主要的乳制品进口国

由于中国的环境资源、人力成本等方面的限制,中国生鲜乳生产成本一直高于世界平均水平,但中国正处在乳制品消费升级阶段,是全球最大的乳品新兴市场。人们对乳制品的量和质都处于高要求时期。按照进口来源国的乳品进口量计,2018年,排在前六位的依次为新西兰、美国、德国、荷兰、法国、澳大利亚,进口量占总进口量的82.80%;按照进口来源国的乳品进口金额,排在前六位的依次为新西兰、荷兰、德国、法国、澳大利亚、美国,占进口总额的81.20%,而这一现状在短时间内不会有所改变。具体分析如下。

5.2.1 中国与新西兰、澳大利亚两国的乳制品贸易将持续加强

根据《中新自贸协定》,2019年,中国从新西兰进口乳制品的协定关税降为0;2021年,鲜奶、黄油、奶酪关税将降至0;2023年,奶粉关税将降至0。根据《中澳自贸协定》,2019年,中国从澳洲进口乳清的关税降为0;2024年,酸乳、黄油、乳酪关税降为0;2026年,所有乳制品关税降为0。因此,随着关税税率的逐步下降,中国与新西兰和澳大利亚两国的乳制品贸易将进一步增强。

5.2.2 中国与荷兰、德国在乳业方面的合作将有突破性进展

2019年,第五届中德农业会议上,中国和德国在确保食品安全,尤其是乳制品等方面达成了共识;而中国和荷兰则在奶业人才培训、奶业全产业链质量安全控制技术方面进行了广泛的合作。这预示着,中国与荷兰和德国在未来将进一步加强相互间的对话与合作。

5.2.3 中国与美国的乳制品贸易将在波折中前进

美国一直是中国第二大的乳制品进口国。中国也是美国第二大乳制品出口国。乳清中的饲料用乳清是中美贸易中最主要的产品。但受到2018年下半年中美贸易摩擦,部分商品加征25.00%关税的影响,两国乳制品贸易合作进程放缓。2019年9月,经国务院批准,国务院关税税则委员会公布第一批对美加征关税商品第一次排除清单[3],其中包括了饲料用乳清,这一消息可能会利好与中美两国乳清方面合作的恢复,但总体看,中美贸易摩擦将是一个持久战,是否能持续扩大发展,取决于两国政府高层之间的博弈。