互联网金融背景下河北省P2P借贷行业的发展与风险控制

张若望 王丽媛 刘虹雨 胡安琴 李小娟 崔维康

一、互联网金融背景下河北省P2P借贷行业的发展

(一)发展历程

学界认为,我国的互联网金融行业起始于2007年,其标志性事件就是P2P网络借贷平台“拍拍贷”的上线运营。河北省的P2P借贷发展历程与我国P2P的发展进程大致相同,即都经历过了起步阶段、加速阶段、风险爆发阶段以及规范化发展阶段。在起步阶段,河北省引入国内先进地区的P2P借贷模式,成立了融贷通赢网络借贷平台,其成功运行激发了互联网金融领域的投资热潮,行业进入了加速发展阶段;在加速发展阶段,河北省注册成立的P2P借贷公司迅速增加,其高收益吸引了众多投资者的投资,也为风险的积聚埋下了隐患;随着P2P借贷行业的快速发展,暴露的问题越来越多,出现了大量P2P借贷平台提现困难甚至跑路倒闭的现象,影响了河北省P2P借贷的健康发展;目前,河北省政府出台了一系列规范互联网金融行业的政策文件,河北省P2P借贷行业已经进入了规范化的发展阶段。在2019年政府工作报告中,河北省政府提出要“严格防控金融风险,加强对互联网金融等风险点整治”,为今后河北省P2P行业的发展确定了基调。

(二)发展现状

截止到2019年7月,河北省共注册成立P2P借贷平台147家,占全国6284家这一总数的2%;总注册资本537211万元,平均注册资本3730万元。从河北省P2P行业在全国的比重来看,河北省在P2P借贷行业的发展还有上升空间。

从资金规模来看,河北省P2P借贷平台注册资金在10000万元以上的共计14家,占总数的9.5%;注册资金在1000万元以上10000万元以下的共计118家,占总数的80.2%;不足1000万元的占比10.3%。注册资金最高的是轻易贷平台,总注册资金250000万元,占河北省P2P借贷行业的近一半;资金最少的一块贷平台只有10万元。通过数据可以发现,河北省P2P借贷平台以中小规模为主,且两极差异较大。这一特征符合P2P借贷平台进入门槛较低,相较于传统金融机构更加灵活,在支持中小企业发展方面具有优势的特点。

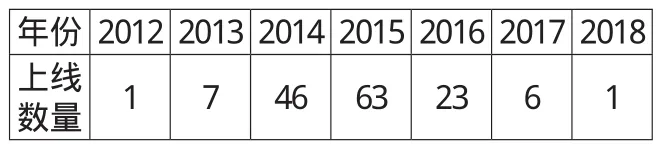

从河北省P2P借贷平台上线运营的时间来看,现存的147家平台注册时间如下:

表1:河北省P2P借贷平台上线时间

表中数据显示,河北省P2P借贷行业大致起始于2012年,经过2012和2013两年的实践,在2014和2015两年呈现出井喷式的快速发展,2016年以后行业的发展陷入低迷。这一发展历程与全国P2P借贷行业的发展类似,但在时间上滞后于全国的水平。同时也可以看到,大部分平台运营已经超过3年,进入了相对成熟的发展阶段。

(三)监管现状

为应对P2P借贷平台出现的风险问题,加强监管,河北省政府陆续出台了一系列政策措施,比如2014年河北省政府出台了《关于加快金融改革发展的实施意见》,提出发展互联网金融的要求,争取若干年内打造一批P2P企业,并规范了P2P平台的准入门槛;2015年,根据中国人民银行发布的《关于促进互联网金融健康发展的指导意见》,河北省加强了对P2P平台的规范,进行整顿,提出了控制风险的要求;2016年,根据银监会发布的《P2P网络借贷风险专项整治工作实施方案》,河北省对省内的P2P网络借贷平台进行了专项整治,有效地防范了金融风险蔓延。从以上对P2P借贷公司的监管状况可以发现,河北省对于P2P借贷行业的监管相对比较宽松,但也能够严格执行国家制定的相关法规政策,建立风险防范的机制,降低风险发生的概率。

二、河北省P2P借贷行业面临的风险问题

(一)信用风险

在信用风险方面,与传统金融相似的是,P2P借贷平台具有信息隐匿性、金融脆弱性和风险传染性;而与传统金融不同的是,一方面,P2P借贷中的参与方都具有违约可能性,不仅借款人可能出现不及时还款,投资人可能提前收回资金,P2P借贷平台自身也可能出现骗取资金、携款跑路的行为;另一方面,P2P网络借贷更容易出现信用风险积累和迅速传导,因为其服务的客户群体具有低端性、数量众多、风险承受能力弱、不易监管等特征。

(二)法律风险

P2P借贷平台面对的法律风险主要是非法集资的风险,即非法吸收公众存款或者变相吸收公众存款的行为风险。P2P平台在便利普通投资者和借款者的同时,也可能被少数不法分子利用以谋取不正当利益,比如在平台上发布虚假的信息以吸引投资者投入资金,利用后期投资者的投资偿付前期投资者的收益,从而产生庞氏骗局。

(三)财务风险

财务方面,P2P借贷公司面临的风险主要在资本充足性、资金流动性及资产质量等方面。①资本充足性会影响P2P借贷公司的杠杆倍数,从而影响风险和收益的权衡,资本充足率高可以降低信用风险,但同时会以减少收益为代价,反之亦然;②资金流动性越高,借贷公司的偿还能力越高,对违约风险的抵御能力越强,反之,流动性越低越不容易预防挤提现象的发生;③资产质量会影响平台资产的盈利性,盈利性低会降低公司抵御风险的能力,不利于平台实现快速发展。

(四)政策风险

河北省P2P借贷行业的发展离不开政策的指引,从前述对河北省P2P借贷行业的发展状况和监管状况的分析中可以发现:河北省P2P借贷行业的产生和发展历程与相应的监管政策的制定和实施具有一定的相关性,2014年河北省政府出台《关于加快金融改革发展的实施意见》后,P2P平台进入了井喷式发展阶段,数量大幅增加;2016年进行专项整治后,整个河北省P2P行业增长低迷,甚至陷入停滞。

三、河北省P2P借贷行业的风险控制

(一)加强信用体系建设,防范信用风险和法律风险

如前所述,信用体系的缺失不仅会导致借款人和借贷平台发生违背信用的行为,严重的还会导致违法经营,因此,必须建设严密有效的信用体系,预防和控制信用风险和法律风险。①借款人风险预警,当发现借款人信用情况出现预警信号时,根据借款人信用风险的严重程度,采取相应的防范方法与危机处理措施;②借款人信息管理,P2P借贷平台应当强化对借款人的信用调查,加大力度采集和共享其信用信息,并对借款人的资金使用实时监控;③优化管理流程,提高信用风险管理的效率,防止出现由于管理体系运行不畅而导致风险事件发生的情况。④落实好P2P借贷平台的资金第三方存管制度,金融监管机构应当负责对资金存管银行的监督,指导其加强对P2P借贷平台资金的管理,防止出现政策不一致,落实不到位的漏洞;⑤加强信息披露,形成P2P借贷平台的信息报送制度,完善其信息披露的内容并提高信息质量;⑥以市场准入和退出为出发点,完善P2P借贷行业的法律法规。

(二)加强行业自律与内部控制,防范财务风险

一方面,鼓励P2P借贷平台加入互联网金融协会,强化行业自律。使P2P借贷平台自觉参与维护互联网金融行业的经营纪律,避免违法经营行为和失信行为的产生,促进河北省P2P借贷行业的健康发展;加入协会的目的不仅在促进行业自律,还可以加强行业内公司的交流,实现信息的交互畅通,促进行业内平台公司的良性竞争和互相监督。另一方面,河北省P2P借贷公司可以在吸取国内外先进公司内部控制经验的基础上,完善自身的内部控制制度。由于P2P借贷与金融联系紧密,因此可以参考商业银行的内部控制制度及与此相关的法律法规文件,结合不同P2P借贷公司运营过程中的风险点,制定符合自身实际的内部控制制度及风险防范计划。加强公司内部不同部门和不同岗位的关联,建立起内部监督。

(三)减少行政干预,加强监管,防范政策风险

河北省P2P行业的发展应当坚持以市场为主导,以满足金融产品的市场需求为导向,在市场需求强烈时加速发展,在市场需求饱和甚至低迷时有序退出,形成P2P借贷公司与市场的良性互动。目前,河北省P2P借贷行业的发展还是以政府的行政命令为主导,表现出明显的政府行为特征,这一方面表明河北省的金融市场发展相对滞后,不够发达,亟待发展;另一方面,反应出公众对金融发展的意识不够,难以把握住市场的机会,跟不上经济发展的步伐。因此,在P2P借贷的行业发展上,政府应当转变观念,改变行政命令式发展方式,努力培育金融市场和金融人才,尊重市场的机制和选择,同时加强监管,对不符合市场规则的经营行为进行惩罚。