市值管理与高管薪酬契约效率

李旎 郑国坚 于贝贝

【摘要】从管理层激励的有效性角度来看,市值管理在我国资本市场上能否发挥一定的治理效应?以2006~2016年沪深A股上市公司为样本,实证研究发现:市值管理能够增强高管薪酬与会计业绩之间的敏感性,表明市值管理在某种程度上存在治理效应。进一步分析发现,上述治理效应在民营企业以及产品竞争程度较高的企业中表现更为显著。研究结论在一定程度上弥补了国内学术界关于市值管理与第一类代理问题中有关高管薪酬契约的研究不足,对了解市值管理的影响及治理效应提供了又一视角与新的经验证据。

【关键词】市值管理;高管薪酬;薪酬激励;会计业绩敏感性

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2019)06-0027-8

一、引言

股权分置改革后,市值成为我国资本市场的全新标杆,市值管理作为推动资本市场建设、完善上市公司治理的长效战略管理机制引起了实务界与监管当局的广泛关注。2014年5月,国务院新“国九条”明确提出“鼓励上市公司建立市值管理制度”,市值管理首次被写入资本市场顶层制度设计,由此,市值管理成为又一热点,员工持股、并购重组、股权激励、产业基金等市值管理方法频繁被企业使用。而在2018年全国两会上,国务院国资委官员有关“市值管理是国资管理的重要内容”的表态,更是使得市值管理的研究热度迅速上升。尽管资本市场对上市公司市值管理的关注度日益提升,但现有研究对于市值管理具体治理效应的实质性探讨并不多。同时,上市公司以及投资者在对市值管理这一概念表现出积极热情的同时,也对市值管理运用的合规性与有效性等方面存在着一定质疑。目前,我国的投资者和市场对上市公司尚未形成强有力的约束,在这种背景下,市值管理就是一把“双刃剑”,甚至成为部分企业进行股价操纵的合法手段。例如,出于对市值的追求,上市公司可能针对影响市值的某一因素制造短期市场热点,而随着热点的消退,大量跟进的中小投资者必将成为市场牺牲品。因此,在这种背景下,考察市值管理的治理效应,进一步明确市值管理的作用,具有重要的理论与实践意义。

管理层是上市公司市值管理最为重要的参与者之一,其进行高效资本运作的能力及对市值管理的积极主动参与有助于企业实现股东价值最大化。同时,管理层也是上市公司市值管理最为直接的影响者之一,已有研究表明,公司市值变化与高管个人财富密切相关[1],公司市值关系着管理层的职位安全与职位晋升[2]。值得关注的是,在两权分离的现代公司中,高管作为理性经济人,其决策行为往往以个人效用最大化为目的,甚至在牺牲股东利益最大化的情况下追逐个人私利[3]。而由于信息不对称导致基于管理层努力程度的薪酬契约不可行,设计与业绩挂钩的薪酬契约便成为次优的选择。那么,市值管理是否会影响高管激励契约的有效性呢?这是已有研究尚未回答的问题。从理论上来说,市值管理可能促使大股东更加关注公司价值,增强大股东对高管的监督,强化内部治理机制对高管权力的制约。市值管理还要求公司加强与资本市场各方主体的互动,吸引更多的机构投资者持股、更多的分析师与媒体等外部信息中介关注。上述这些内外部治理机制力量的增强,很可能会影响上市公司高管薪酬与公司业绩的关联性,提高高管激励契约的有效性。因此,本文以2006~2016年沪深A股上市公司为样本,对市值管理与高管激励效率之间的关系进行实证检验。研究发现,市值管理能够增强高管薪酬与会计业绩之间的敏感性,表明市值管理在某种程度上存在治理效应。进一步分析发现,上述治理效应在民营企业以及产品竞争程度较高的企业中表现得更为明显。

本文的主要研究贡献如下:首先,目前国内学者对市值管理的研究,主要集中在市值管理的分析框架以及评价体系的构建等理论性探讨方面[4-7],对市值管理进行实证检验的研究较少。部分学者以市值管理为视角研究了控股股东行为[8]、企业的送转股与定向增发行为[9]以及收购兼并行为[10]。本文以管理层薪酬激励的有效性为切入点,检验市值管理如何影响高管薪酬契约的会计业绩敏感性,弥补了国内学术界在对于市值管理与第一类代理问题关系方面的研究不足,拓展了市值管理相关研究。其次,高管薪酬契约的效率及其影响因素一直是学术界持续关注的话题。一系列文献探讨了诸如董事会特征、股权结构、产权性质等内部治理机制[11-16],以及机构投资者、地区市场化程度、行业竞争程度、媒体监督、审计师等外部治理机制[17-22]对高管薪酬契约有效性的影响。但已有研究对于市值管理与高管薪酬契约中会计信息的使用的相关性鲜有涉及。因此,本文的研究进一步丰富了高管激励相关领域的研究成果。最后,本文研究发现市值管理在我国资本市场上能够发挥一定的治理效应,这一研究结论为了解市值管理对公司治理的影响提供了重要借鉴。

二、理论分析与研究假设

(一)市值管理与高管薪酬的有效性

薪酬契约是一种被广泛采用的针对委托代理问题的激励机制,信息不对称导致基于努力程度的契约不可行,将薪酬与业绩挂钩的业绩型薪酬契约成为次优选择。会计业绩是被廣泛用于高管薪酬契约中的绩效评价指标,已有研究围绕我国上市公司高管薪酬与会计业绩之间的正向关系进行实证检验并已经达成一定的共识,现行研究的关注重点已逐步转移至影响薪酬与会计业绩敏感性的因素。

根据已有研究,笔者认为,市值管理可能通过以下途径影响高管薪酬与会计业绩敏感性:

1.市值管理可能增强大股东对高管的监督,强化内部治理机制对高管权力的制约。股权分置改革之后,大股东所持股份逐步实现上市流通,股票市价逐渐成为上市公司大股东所持股份价值的衡量标杆。当上市公司股票价格持续稳步上升时,大股东获取利益的途径及时机增多。较高的股价有助于大股东通过股权质押获取外部融资,也有利于股东在更理想的价位通过减持股票获取资本利得。会计业绩作为影响公司股价的基本面信息,大股东为实现自身财富最大化,有强烈动机提升公司业绩。我国上市公司控股股东普遍对公司拥有控制权,他们有能力影响包括高管薪酬契约在内的公司各类政策制度的制定,以谋求自身利益最大化。因此,当他们更重视市值管理时,会计业绩可能会影响高管薪酬契约的订立,以激励高管进一步提升公司业绩。

2.会计信息作为高管绩效评价指标,其在高管薪酬契约中的重要性与其信息质量成正比。出于个人财富及职位安全等考虑,高管存在通过盈余管理提升会计业绩的动机。但机会主义行为所带来的利益都是暂时的、终会被识破的[23]。例如,盈余质量的下滑会增加财务报告重述的概率,这种重述可能是由公司自愿发布或在审计师、监管当局的督促下做出。财务重述可能导致公司市值大幅度下滑[24]。由此,持续上升的市值可能代表了资本市场对公司盈利能力及盈余信息质量的肯定,从而增强了会计盈余在高管薪酬契约中的作用。

3.市值管理可能增强外部监督机制对高管行为的约束。市值管理要求公司加强与资本市场各方主体的互动,吸引更多的机构投资者持股、更多的分析师与媒体等外部信息中介的关注。机构投资者具有资金与专业知识优势,可以限制管理层滥用权力,促进被投资企业建立更加合理的激励机制[25]。分析师发布的信息在约束管理层的行为方面发挥着重要作用[26],企业还会针对媒体的报道对高管薪酬进行修正[27]。由此可见,市值管理可以通过促进公司与资本市场各方的互动,增强外部治理机制对管理层行为的约束,提升高管薪酬契约的会计业绩敏感性。

基于以上分析,本文提出第一个假设:

H1:市值管理能够增强高管薪酬与会计业绩之间的敏感性。

(二)市值管理与高管薪酬的有效性——基于产权性质的分析

我国国有企业与民营企业的薪酬体系与市值管理行为均可能存在显著差异,这些差异都可能影响高管薪酬契约有效性。一方面,国企高管薪酬契约的订立并非完全由市场决定。国企高管存在严格的薪酬管制,2009年《关于进一步规范中央企业负责人薪酬管理的指导意见》对央企负责人薪酬管制做出了明确规定,2013年《关于深化收入分配制度改革的若干意见》进一步对此做出了明确要求。此外,国企高管主要由政府任命并拥有官员或准官员身份,对于他们而言政治晋升是薪酬契约之外一项重要的激励安排[28]。另一方面,国有企业在股东减持、公司投融资与高管股权激励等市值管理行为的实施上受到较为严格的管制,导致国有企业高管对于市值管理的重视程度及在相关活动开展频率方面可能弱于民营企业,进而削弱市值管理对高管薪酬契约效率的影响。

基于以上分析,本文提出第二个假设:

H2:相比国有企业,在民营上市公司中市值管理对高管薪酬与会计业绩敏感性的增强作用更明显。

(三)市值管理与高管薪酬的有效性——基于产品市场竞争的分析

产品市场竞争是现有研究公认的一项重要的公司治理机制,但已有研究在产品市场竞争与管理层激励的关系上并没有得到一致的结论。笔者认为,在现今的制度环境下,产品市场竞争与管理层激励之间更有可能表现为互补的关系。首先,產品市场竞争与经理人激励之间的替代关系,是通过经理人市场上的声誉机制来实现的。但我国的职业经理人市场还非常不成熟,限制了产品市场竞争治理效应的发挥,削弱了其与其他公司治理机制之间的替代关系[29]。其次,我国资本市场正处于转轨阶段,宏观政策及消费者需求等各种经营环境要素存在较高的不确定性。在这样的环境下,经营者的专业技能对于企业发展的重要性不言而喻,尤其是在政府干预程度较低的竞争性行业中,为管理层提供充分的激励是保障企业发展壮大的必然要求,进而更有利于发挥市值管理对薪酬契约效率的影响。最后,由于激烈的产品市场竞争会削弱企业的市场竞争力与超额利润,导致企业业绩波动性增大,并加大企业陷入财务困境的概率[30]。为了保证企业的生存与发展,产品市场竞争程度较高的上市公司可能更为注重市值管理,以期通过更为稳定的市值表现提高获取各类生存与发展资源的概率,进而为市值管理在管理层薪酬契约中发挥作用创造条件。

综上所述,本文提出第三个研究假设:

H3:在产品市场竞争程度更高的上市公司中,市值管理对高管薪酬与会计业绩敏感性的增强作用更明显。

三、研究设计

(一)样本选择与数据来源

2005年4月,股权分置改革以分批试点的方式开启,控股股东所持股份逐步上市流通,上市公司及其内部人的市值管理动机逐渐增强。因此,本文以2006~2016年的沪深A股上市公司为研究样本,高管薪酬、公司股票收益率、财务数据和产权性质数据均来自CSMAR数据库。在剔除金融业公司、ST类公司与数据不全的公司后,得到18264个样本。

(二)变量定义

1.高管薪酬。高管薪酬主要包括货币薪酬和股权激励两部分,但我国股权激励计划实施较晚,持股比例低、零持股的现象较为普遍[31],且根据公开数据很难识别哪些股票是自购哪些是奖励的,因此,笔者借鉴现有文献的做法,主要考虑高管货币薪酬,并选择上市公司年报中披露的薪酬最高的前三位高管作为高管代表[19,25],取其平均薪酬的自然对数作为高管薪酬的衡量指标。

2.市值管理。市值管理是一项复杂的系统工程,涉及公司及股东多方面的运作,难以用某个具体的行为指标进行衡量,其最终目的是实现公司市值的持续提升与股东所持股权资产效用最优化。因此,参照李旎、郑国坚[8]的研究,本文采用股票回报率作为市值管理的衡量指标,公司内部人越重视市值管理,公司股价越可能实现持续稳步上升。区别于托宾Q和市净率等时点指标,股票回报率计算周期更长,更能体现公司价值的持续提升。本文首先计算经市场调整的股票回报率Car1:

其中,R为以流通市值加权平均法计算的考虑现金红利再投资的月个股回报率,M指月度市场回报率。由于市值管理绩效与薪酬业绩敏感性之间可能存在内生性,笔者将个股回报率计算期间设置为上年4月末至本年4月末,以降低潜在的内生性问题对回归结果造成的影响。考虑到有效的市值管理应当降低公司估值偏误,促进股价持续平稳增长,模型中再加入在12个月计算期间内经市场调整的月度收益率的标准差进行标准化后的股票回报率Cart。股票回报率越高,回报率波动越小,则Cart越高,Cart的计算方法如公式(2)所示,Sd为在12个月计算期间内的经市场调整的月度收益率的标准差。

Cart2=Car1/Sd(2)

3.控制变量。借鉴现有文献[12,19,25,32],笔者在模型中控制了独立董事比例、公司规模、资产负债率、销售收入增长率、股权结构、产权性质以及公司注册地等变量。参照韩立岩、杜春越[35]的做法,将辽宁、河北、天津、北京、山东、江苏、上海、浙江、福建与广东划为东部地区,其他为中西部地区。

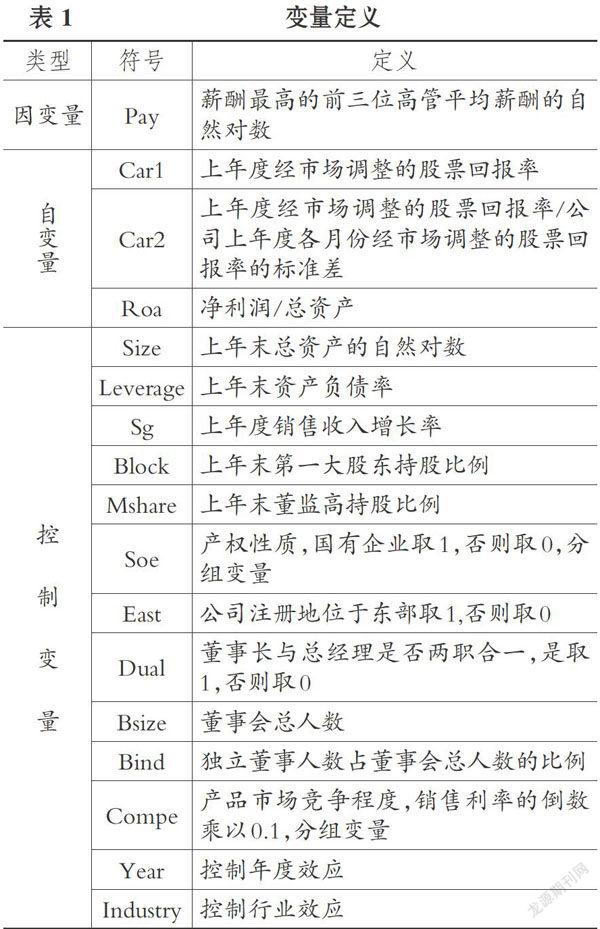

目前学术界对产品市场竞争并没有一个统一的衡量指标,部分研究将赫芬达尔指数作为产品市场竞争程度的替代变量,但是由于本文样本仅包含上市公司,仅采用上市公司的市场集中度来衡量产品市场竞争会产生较大的偏差[33]。因此,本文采用销售毛利率对产品市场竞争程度进行度量[34]。销售毛利率越小,产品市场竞争程度越大。由于销售毛利率与产品市场竞争之间是负向关系用销售毛利率的倒数再乘0.1来衡量产品市场竞争程度(Compe),取值越大,产品市场竞争越激烈。为降低极端值的影响,本文采用winsorize方法,对所有连续变量数据进行1%水平上的缩尾处理。回归模型同时控制异方差和残差时间序列自相关问题。表1列示了主要变量定义。

(三)模型构建

本文建立以下模型,以检验市值管理对高管薪酬契约有效性以及市值管理对各类会计信息在高管薪酬契约中的作用的影响:

Pay=α+αCar+αRoa+αCar×Roa+ControlVariables+Year+Industry+ε(3)

四、实证结果与分析

(一)描述性统计

表2列示了模型中主要变量的描述性统计结果。关于高管薪酬,此处列示的是薪酬最高的前三位高管的人均薪酬。2006~2016年,我国上市公司的高管年薪均值为528760.8元,高管年薪中值为404000元,但不同公司之间差异很大,标准差达到468760.2元,最小值为31033.3元,最大值则达到了3198300元。经市场调整的股票回报率在不同公司之间差异明显,有略微多于一半的公司的股票回报率高于市场回报率,在考虑股票回报率在一年内的波动之后,样本公司的股价表现差异更为明显。样本公司的总资产收益率均值为0.035,独立董事比例均值为0.368,资产负债率均值为45.5%,第一大股东持股比例均值为36.6%。有20.5%的上市公司存在董事长和总经理两职合一的现象,国有上市公司样本约占样本总数的49.4%,东部上市公司的比重为65%。

表3列示了连续变量之间的相关系数矩阵。高管薪酬与总资产收益率在1%的水平上显著正相关,与以往文献的研究结论一致。高管薪酬与企业规模及销售收入的增长均显著正相关。大多数变量之间存在显著的相关性,但运用方差膨胀因子的多重共线性诊断表明,平均VIF为2.48,共线性对回归结果的影响较小。

(二)回归分析

1.市值管理与高管薪酬。为了检验市值管理对高管薪酬的影响,本文对模型(3)进行回归分析,表4列示了相应的检验结果。第(1)、(2)列的回归结果显示,良好的会计业绩能够显著增加高管的薪酬,回归系数在1%的水平上显著,结果与以往文献一致。第(3)、(4)列加入了市值管理与公司会计业绩的交互项,回归结果显示,上市公司市值管理能够增强高管薪酬与会计业绩之间的相关性,回归系数在1%的水平上显著,假设1得到了支持。同时,公司规模越大,高管获得的薪酬越高。当总经理与董事长两职合一时,高管能够获得更高的薪酬。大股东持股比例越高,高管的薪酬越低。地区差异也会显著影响高管薪酬,中西部上市公司高管薪酬显著低于东部上市公司高管薪酬。

2.市值管理与高管薪酬——产权性质分组。表5列示了将模型(3)按照产权性质进行分组检验的结果。第(1)、(2)列列示的是以Carl衡量的回歸结果,交互项系数在子样本中均为正。民营企业交互项系数的大小为国有企业交互项系数的3倍多,且系数在1%水平上显著,表明市值管理对高管薪酬契约效率的影响在民营企业中显著大于国有企业。第(3)、(4)列列示的是以Cart衡量的回归结果,结果与前两列保持一致。假设2得到验证。

3.市值管理与高管薪酬——产品市场竞争度分组。表6列示了将模型(3)按照产品市场竞争程度进行分组检验的结果。第(1)、(2)列列示的是以Car1衡量的回归结果,交互项系数在子样本中均为正。竞争程度高的样本组交互项系数的大小约为竞争程度低的样本组的5倍,且系数在1%水平上显著,表明市值管理对高管薪酬契约效率的影响在产品市场竞争程度较高的情况下更为显著。第(3)、(4)列列示的是以Cart衡量的回归结果,结果与第(1)、(2)列保持一致。假设3得到验证。

五、稳健性检验

(一)市值管理与公司董事薪酬

本文采用薪酬最高的前三位高管的年薪来衡量管理层薪酬,此处参照方军雄[32]的研究设计,将“薪酬最高的前三位董事的年薪均值”取自然对数之后作为高管薪酬的替代指标,重新对模型进行回归,主要变量的显著性没有受到影响。

(二)剔除B股及H股样本

考虑到A股、B股以及H股市场差异性对本文实证结果造成的影响,剔除同时发行A股与B股或H股的样本,对只发行A股的公司进行回归,样本量减少至16942个。主要回归结果与上文一致。

(三)剔除亏损公司

考虑到资本市场监管对公司盈利能力的重视,尤其是对公司是否存在亏损的重视,亏损公司可能会在之后年份对各类经营行为进行调整,以尽量避免亏损的持续出现。此处剔除上年末亏损公司的样本,以考察公司避免亏损的动机是否会对结果产生影响。样本减少至16693个,主要回归结果并未发生显著变化。

六、结论与建议

通过对我国2006~2016年上市公司的数据进行实证分析,本文得到以下结论:市值管理能够增强高管薪酬与会计业绩之间的敏感性,表明市值管理在某种程度上存在治理效应。进一步分析发现,上述治理效应在民营企业与产品竞争程度较高的企业中表现得更为显著。本文的研究结论证明了市值管理对上市公司管理层的重要性及其治理效应的存在。

本文还存在以下不足之处:仅从高管显性薪酬的角度研究了市值管理对管理层利益的影响。事实上,市值管理的影响因素是非常复杂的。市值管理在为管理层等提供正向行为激励(更高价位减持股票和更高的薪酬等)的同时,也可能诱使管理层单纯为抬高公司股价而从事各种自利的机会主义行为(如盈余操纵和内幕交易等),最终损坏企业长远利益。因此,后续研究笔者会持续深入探讨市值管理如何影响高管行为选择,如:市值管理对于高管激励中显性薪酬与隐性薪酬选择的影响,以更全面地揭示市值管理对于我国上市公司及其利益相关者的影响。

结合研究结论,本文提出以下建议:第一,加快市值管理顶层制度建设,为各类市场主体参与市值管理提供更为明晰的政策指引。上市公司市值管理急需国家出台更明确的政策规章予以指引,以促进市值管理的规范化发展,充分发挥市值管理的治理效应,提高上市公司持续回报投资者的能力。第二,不断深化国有企业改革,在国有企业中健全现代企业制度,提高国企激励机制的有效性,适当简化国有上市公司进行市值管理行为的审批程序,为市值管理治理效应的发挥创造条件,进而提高国有企业的综合实力。第三,进一步激发产品市场活力,充分发挥市场在资源配置中的基础作用,激励企业在市场竞争中夯实自身竞争力,从而更好地发挥市值管理的作用。正确引导企业践行市值管理理念,完善各类配套设施,促进市值管理方法在我国资本市场中的广泛应用,提高上市公司内部治理效率。

主要参考文献:

[1]Jensen M.C.,Murphy K.J..Performance payand top-management incentives[J].Journal of Po-litical Economy,1990(2):225~264.

[2]李旎,蔡贵龙,郑国坚.市值管理的综合分析框架:理论与实践[J].会计与经济研究,2018(2):75~95.

[3]Jensen M.C.,Meckling W.H..Theory of thefirm:Managerial behavior,agency costs and owner-ship structure[J].Journal of Financial Economics,1976(4):305~360.

[4]施光耀,刘国芳,梁彦军.中国上市公司市值管理评价研究[J].管理学报,2008(1):78~87.

[5]翁世淳.从价值创造到市值管理:价值管理理论变迁研究评述[J].会计研究,2010(4):74~81.

[6]张济建,苗晴.中国上市公司市值管理研究[J].会计研究,2010(4):82~88.

[7]吕飞.基于微观动力视角我国上市公司市值管理绩效评价的研究[J].武汉大学学报(哲学社会科学版),2016(3):73~81.

[8]李旎,郑国坚.市值管理动机下的控股股东股权质押融资与利益侵占[J].会计研究,2015(5):42~49.

[9]胡聪慧,于军.送转与定向增发:基于市值管理的视角[J].财经研究,2016(12):84~95.

[10]吕飞,干胜道,冯亚星,孔俊雄.基于并购视角的我国上市公司市值管理研究[J].河北经贸大学学报,2016(3):67~75.

[11]Cyert R.M.,Kang S.H.,Kumar P..Corporategovernance,takeovers,and top-management com-pensation:Theory and evidence[J].ManagementScience,2008(4):453~469.

[12]Firth M.,Fung P.M.Y.,Rui O.M..Corpo-rate performance and CEO compensation in China[J].Journal of Corporate Finance,2006(4):693~714.

[13]Kumar P.,Sivaramakrishnan K..Who monitorsthe monitor?The effect of board independenceon executive compensation and firm value[J].Re-view of Financial Studies,2008(3):1371~1401.

[14]呂长江,赵宇恒.国有企业管理者激励效应研究——基于管理者权力的解释[J].会计研究,2008(11):99~109.

[15]吴育辉,吴世农.高管薪酬:激励还是自利?——来自中国上市公司的证据[J].会计研究,2010(11):40~48.

[16]马德林,杨英.股权结构、债务约束与高管薪酬——以2008~2013年上市公司为例[J].审计与经济研究,2015(2):72~82.

[17]Hartzell J.C.,Starks L.T..Institutional investorsand executive compensation[J].Journal of Finance,2003(6):2351~2374.

[18]刘凤委,孙铮,李增泉.政府干预、行业竞争与薪酬契约——来自国有上市公司的经验证据[J].管理世界,2007(9):76~84.

[19]辛清泉,谭伟强.市场化改革、企业业绩与国有企业经理薪酬[J].经济研究,2009(11):68~81.

[20]杨德明,赵璨.媒体监督、媒体治理与高管薪酬[J].经济研究,2012(6):116~126.

[21]杨德明,陈玉秀.高管薪酬影响了审计师监督么?——基于我国资本市场薪酬乱象的研究[J].会计与经济研究,2013(3):18-26.

[22]罗进辉.媒体报道与高管薪酬契约有效性[J].金融研究,2018(3):190~206.

[23]Aboody D.,Kasznik R..CEO stock optionawards and the timing of corporate voluntary dis-closures[J].Journal of Accounting and Economics,2000(1):73~100.

[24]Palmrose Z.,Richardson V.J.,Scholz S..Deter-minants of market reactions to restatement an-nouncements[J].Journal of Accounting and Eco-nomics,2004(1):59~89.

[25]王會娟,张然.私募股权投资与被投资企业高管薪酬契约——基于公司治理视角的研究[J].管理世界,2012(9):156~167.

[26]McInnis J.,Collins D.W..The effect of cashflow forecasts on accrual quality and benchmarkbeating[J].Journal of Accounting and Economics,2011(3):219~239.

[27]李培功,沈艺峰.经理薪酬、轰动报道与媒体的公司治理作用[J].管理科学学报,2013(10):63~80.

[28]梁上坤,陈冬华.业绩波动性与高管薪酬契约选择——来自中国上市公司的经验证据[J].金融研究,2014(1):167~179.

[29]林乐,谢德仁,陈运森.实际控制人监督、行业竞争与经理人激励——来自私人控股上市公司的经验证据[J].会计研究,2013(9):36~43.

[30]Peress J..Product market competition,insidertrading and stock market efficiency[J].Journal ofFinance,2010(65):1~43.

[31]魏刚.高级管理层激励与上市公司经营绩效lil.经济研究,2000(3):32~39.

[32]方军雄.我国上市公司高管的薪酬存在粘性吗?[J].经济研究,2009(3):120~124.

[33]姜付秀,刘志彪.行业特征、资本结构与产品市场竞争[J].管理世界,2005(10):74~81.

[34]李春霞.产品市场竞争、所有权性质与全要素生产率——来自中国上市公司的经验证据[J].财贸研究,2016(27):19~27.

[35]韩立岩,杜春越.城镇家庭消费金融效应的地区差异研究[J].经济研究,2011(1):30~42.